Введение

Промышленный и экспортный потенциалы предприятий горно-металлургического комплекса (ГМК) Украины сегодня являются базовым элементом экономики государства, зависящей от состояния ГМК, прежде всего, потому, что металлургия – основной донор бюджета, главный поставщик валюты в Украину. В 2007 г. доля ГМК в валовом внутреннем продукте Украины составляла 27%, а в валютной выручке за 6 месяцев 2008 г. – 48%. Свыше 40% валюты поступало в государство от металлургов и в предыдущие годы. С работой ГМК имеют прямую и обратную связь энергетика, угледобыча, машиностроение, строительство, финансовая сфера и др. Эти и многие другие отрасли опираются на металлургическую промышленность и работают на нее. В настоящее время отрасль обеспечивает около 500 тыс. рабочих мест в наиболее густонаселенных регионах страны, в значительной степени формирует ее инвестиционный потенциал, научно-техническую перспективу. До недавнего времени металлургическая промышленность Украины по объемам производства занимала седьмое место в мире и благодаря значительным объемам экспорта и поступлению валюты от продажи металлопродукции на внешних рынках обеспечивала относительную стабильность курса гривни по отношению к доллару.

В работе проанализированы производственные возможности, экономическое положение и перспективы горнометаллургического комплекса Украины, показана слабость конкурентной позиции украинских предприятий на внутренних и внешних рынках. Доведено, что существенным недостатком современного состояния металлургии является ограниченное влияние государства на ее развитие. Предложены мероприятия, которые могут поддержать металлургическую отрасль Украины во время нынешнего мирового финансово-экономического кризиса и на перспективу.

Конкурентные позиции предприятий горно-металлургического комплекса Украины

С момента обретения Украиной независимости металлургическая отрасль была коренным образом структурно перестроена как в плане корпоративной собственности, так и в технико-экономическом аспекте.

Во-первых, отрасль невиданными в мировой практике темпами переориентировалась на внешние рынки сбыта продукции. Сегодня примерно 80% произведенной металлопродукции экспортируется. Для этого предприятия отрасли выполнили огромный объем работ по приведению производства в соответствие с требованиями внешнего рынка. Освоили выпуск продукции в соответствии с международными стандартами, осуществили сертификацию технологических процессов и качества изготовленной продукции, улучшили товарный вид ее отдельных видов путем совершенствования маркирования, упаковки и т.д., наладили контакты с металлотрейдерами и покупателями, создали собственные торговые компании в Украине и за рубежом. При этом переход на экспортную ориентацию отрасли имел как положительные, так и отрицательные результаты, особенно в технико-экономическом развитии государства.

Во-вторых, большинство предприятий отрасли начали проводить реконструкцию и модернизацию производства – кое-кто коренную (например, Алчевский металлургический комбинат, Енакиевский металлургический завод), а кое-кто – косметическую. В любом случае такие действия давали положительные результаты. В то же время открытым остается вопрос относительно того, насколько темпы и объемы модернизации производства совпадали с требованиями и возможностями предприятий по сравнению, например, с аналогичными сдвигами на металлургических предприятиях России – основных конкурентах ГМК Украины.

В-третьих, совершенствование оборудования и технологии металлургического цикла проводилось для улучшения производственных показателей, сокращения затрат сырьевых и энергетических ресурсов, повышения качества продукции. Но коренных изменений, сдвигов на уровне отрасли в этом направлении почти не произошло. Намерения Украины осуществить прорыв в элитный дивизион предприятий мировой металлургии декларировались лишь на бумаге, носили популистский, рекламный характер, а по существу, даже не предусматривались.

В-четвертых, главным фактором, обусловившим характер и принципы развития ГМК в последние десять лет, стали корпоративная революция в отрасли, переход прав собственности на стратегические предприятия в частные руки и утрата государством руководства не только горнорудными и металлургическими гигантами, но и предприятиями среднего звена. Сложилась абсурдная ситуация – реверс власти, когда уже не государство руководит, направляет деятельность отрасли, исходя исключительно из государственных интересов, а наоборот, собственники предприятий ГМК начали готовить и обеспечивать принятие государственных решений в пользу собственных корпоративных интересов, которые по большей части не совпадали с национальными интересами. Результатом такой порочной политики стало почти катастрофическое ухудшение конкурентной позиции предприятий ГМК Украины уже с самого начала мирового экономического кризиса, что автоматически отразилось на финансовой стабильности государства в целом.

Неслыханный рост мировых цен на металлопродукцию, имевший место на протяжении 3–4 предыдущих лет, привел к эйфории и часто к ошибочной оценке возможностей металлургического комплекса, а также конкурентной позиции предприятий (КПП) отрасли. На государственном, отраслевом уровнях и на уровне предприятий недостаточно внимания уделялось ее научно обоснованным методам, что необходимо и обязательно для анализа рыночных отношений между производителями и потребителями металлопродукции, для создания эффективных систем управления на всех уровнях, способных обеспечить адаптивность и стабильную устойчивость горно-металлургических предприятий к внешней среде, к колебаниям цен и спроса на внешних рынках в мировой финансово-экономической системе. Чтобы избежать ошибок в принятии стратегических и тактических решений, в ГМК прежде всего необходимо повысить соответствие существующих методов и моделей оценки КПП требованиям оперативности и обоснованности решений, принимаемых в ходе реализации стратегии развития каждого предприятия, важно также учитывать факторы неопределенности и недоступности в полном объеме информации о состоянии конкурентов и среды на внутреннем и мировых рынках металлопродукции.

Анализ результатов и рекомендаций по итогам выполненных ранее работ, изложенным в публикациях по проблемам конкурентной позиции отдельных предприятий и горно-металлургического комплекса Украины в целом, показывает, что подходы, методы и модели, примененные для оценки КПП, не учитывают многих важных факторов и ограничений, обусловленных экономическими реалиями Украины. Так, с момента распада СССР и до настоящего времени постоянно изменялась конкурентная среда предприятий ГМК Украины, как и предприятий России. Оценка КПП усложнялась необходимостью учета значительного количества разноплановых факторов, а также недостаточностью, неопределенностью и некоторой недостоверностью информации о состоянии конкурентной среды. В моделях интегральной оценки КПП не учитывались системные свойства, возникающие в результате взаимодействия двух или более факторов. Главная же ошибка заключалась в том, что экстремальное повышение цен на металлопродукцию на мировых рынках и рост производства на металлургических комбинатах почти до предела их мощности воспринимались как преодоление кризисного состояния, как технико-экономический прогресс, стабилизация и достижение достаточно высокого уровня конкурентной позиции предприятий ГМК Украины в мире, что не соответствовало действительности.

Нынешний кризис мировой экономики сразу же высветил слабость их конкурентной позиции. Большинство предприятий оказались на грани выживания, что дестабилизировало финансово-экономическое состояние государства в целом. Для спасения ситуации государство вынуждено было в очередной раз принимать экстраординарные меры по поддержке металлургии, в том числе и за счет потерь бюджета. Поэтому в настоящее время необходимо выявить и всесторонне, объективно проанализировать причины провала существовавшей ранее государственной стратегии развития металлургии, определить эффективность мер для ее спасения и разработать предложения, которые могут хотя бы смягчить кризисные явления.

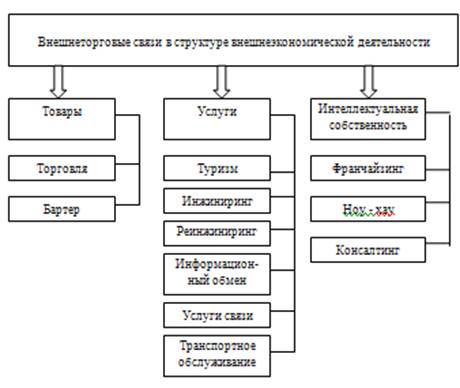

Анализируя причины и нежелательные следствия финансово-экономического кризиса ГМК Украины, а также возможные способы их предотвращения или ослабления, КПП рассматривали в качестве комплексного многоаспектного показателя, характеризующего положение предприятия в конкурентной среде и его способность создавать и поддерживать конкурентные преимущества. Как показано на рисунке, предложенную комплексную модель оценки КПП изображали в виде трех уровней: I уровень – абстрактный, представляющий разные аспекты КПП; II – идентификационный, содержащий так называемые индикаторы КПП (набор факторов, формирующих КПП); III – операционный, ориентирующийся на события, вещи, имеющие прямое либо опосредованное положительное или отрицательное влияние на один или несколько индикаторов, и использующий их.

Применяя такой подход, выполним оценку и сравним КПП предприятий горно-металлургических комплексов Украины и России на примере металлургических предприятий, производящих примерно одинаковую листопрокатную продукцию, – комбинатов Мариупольского имени Ильича, «Запорожсталь» в Украине и Магнитогорского, Новолипецкого и «Северсталь» в России. Для сравнения рассмотрим только производство листопрокатной продукции на этих комбинатах, не касаясь сортопрокатного производства.

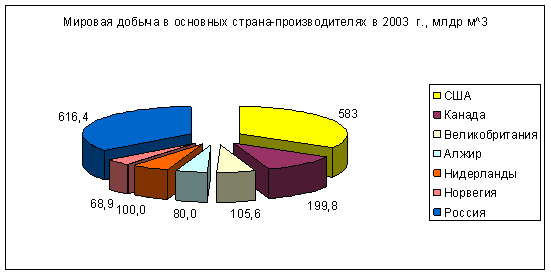

Оперируя обобщенными крупномасштабными показателями оценки факторов III уровня КПП, большинство экспертов приходят к выводу, что на нынешнем этапе развития состояние экономики России прочнее, чем экономики Украины. В подтверждение сказанному можно приводить много аргументов, но назовем лишь наличие значительных преимуществ в результате добычи и продажи собственных нефти и газа. Политика России также более протекционистская по отношению к своим промышленным предприятиям – по их поддержке, защите внутреннего рынка металлопродукции. На указанных металлургических комбинатах и в целом в ГМК России уровень использования достижений научно-технического прогресса значительно выше, чем на аналогичных комбинатах Украины. Таким образом, на III уровне оценки КПП металлургические комбинаты России выигрывают по всем пунктам в сравнении с такими же украинскими промышленными объектами.

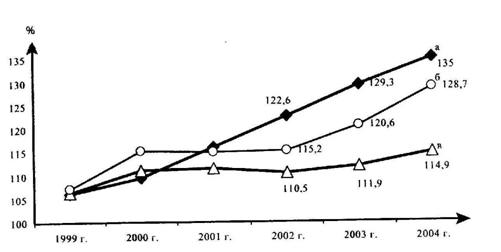

Анализ индикаторов КПП (II уровень оценки) по названным металлургическим комбинатам листопрокатного профиля показывает, что по мощности и объемам производства металлургические комбинаты располагаются в такой последовательности: Магнитогорский, «Северсталь», Новолипецкий, Мариупольский имени Ильича, «Запорожсталь». Оборудование и технология производства листового проката на российских металлургических комбинатах лучше, чем на украинских. Достаточно отметить, что за последние 10 лет эти металлургические комбинаты вкладывали ежегодно по 300–500 млн. дол. в модернизацию производства. На Магнитогорском комбинате, например, мартены заменены электросталеплавильными агрегатами, введен на полную мощность новый широкополосный стан горячей прокатки «2000» и др. Российские предприятия имеют более современное оборудование в доменном, сталеплавильном, прокатном производствах, на пересечениях травления горячекатаного металла, на завершающих этапах технологического цикла.

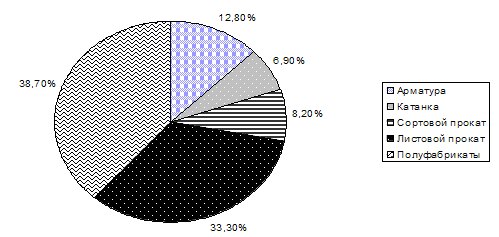

Металлургические предприятия Украины за время ее независимости существенно сократили марочный и размерный сортаментный ряд и существенно уменьшили производство высокотехнологичной продукции, для расширения экспорта перешли на увеличение изготовления полуфабрикатов. По сортаменту и качеству продукции отставание украинских комбинатов от российских настолько большое, что для его преодоления необходимы десятки лет и миллиарды долларов на проведение модернизации. Российские металлургические комбинаты массово производят холоднокатаную сталь сложной и особо сложной вытяжки для автомобилестроения, электротехническую листовую сталь разного назначения (Новолипецкий металлургический комбинат), холоднокатаную электролуженую жесть (Магнитогорский металлургический комбинат), тонколистовую холоднокатаную сталь с антикоррозионными покрытиями. Скорее всего отставание украинской металлургии от российской не будет преодолено и в перспективе. Досадно, но нужно это признать, а не скрывать и не тешиться несбыточными мечтами.

Основное сырье для металлургии – железная руда и коксующийся уголь. Россия имеет лучшую по качеству и затратам на добычу железорудную сырьевую базу, чем Украина, несмотря на все достоинства Кривбасса. Лебединский, Михайловский, Стойлинский горно-обогатительные комбинаты (ГОК) обеспечивают металлургию России и даже периодически поставляют железорудное сырье в Украину, например, Мариупольскому комбинату имени Ильича. Что касается коксующегося угля, то также следует констатировать, что его залежи в Украине уменьшаются, а добыча все усложняется и дорожает. В соответствии с некоторыми экспертными оценками, затраты на сырье и материалы при производстве квадратной заготовки из конвертерной стали в Украине на 7–30% выше, чем в России.

Украина имеет даже избыточные для собственной металлургии мощности коксохимических заводов, но большинство из них используют устаревшие, энергозатратные технологии и оборудование. Собственного коксующегося угля для загрузки всех предприятий Украине не хватает как по количеству, так и по качеству. Поэтому для производства стали на уровне 40 млн. т в год Украине необходимо импортировать 3,5–5 млн. т коксующегося угля из России или из дальнего зарубежья 2. Россия же имеет мощные залежи коксующегося угля в Кузнецком и Печорском бассейнах. Таким образом, в отношении источников сырья украинские металлургические комбинаты уступают российским.

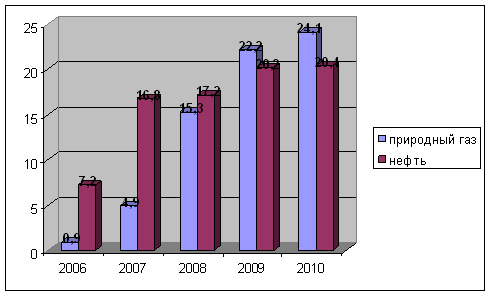

В части обеспеченности электроэнергией можно считать, что украинские и российские металлургические комбинаты находятся примерно в одинаковых условиях, а вот что касается обеспеченности газом, то здесь позиции украинской металлургии значительно хуже, чем российской, так как Украина покупает газ у России, причем цены на него для Украины будут возрастать. Кроме того, энергоемкость, суммарные энергозатраты на производство чугуна, стали и проката на украинских комбинатах примерно на 30% больше, чем на предприятиях стран ЕС, и выше, чем на аналогичных комбинатах России.

По данным работы С. Ермилова, энергоемкость производства 1 т стали, учитывая затраты кокса, электроэнергии и природного газа, на украинских металлургических комбинатах достигает 840 кг условного топлива. На соответствующих предприятиях стран ЕС она в 1,9 раза меньше (450 кг у. т./т). В структуре себестоимости металлопроката в Украине затраты на топливно-энергетические ресурсы составляют 50%, в то время как для промышленно развитых стран этот показатель равняется 20%. Следует также отметить, что российская металлургия движется в направлении развития электрометаллургии, заменяющей технически устаревшие мартеновские печи, и строительства электрометаллургических мини-заводов, где производство 1 т стали требует до 150 кг условного топлива, тогда как на комбинате с полным металлургическим циклом для выплавки такого же количества металла его необходимо 600 кг.

Организационные структуры указанных комбинатов Украины и России несколько отличаются, но эта разница не особенно значима. Все комбинаты пока что укомплектованы в основном квалифицированным персоналом. Проблема здесь заключается в том, что снизилась престижность «металлургических» профессий, рабочий персонал предприятий стареет, пополнение молодыми кадрами недостаточно. Расположенные в Магнитогорске, Липецке, Череповце металлургические комбинаты – по сути, главные предприятия и наиболее привлекательные в плане трудоустройства. В то же время в Запорожье и Мариуполе функционируют не только металлургические комбинаты, но и по нескольку других промышленных гигантов. Поэтому комбинатам «Запорожсталь» и имени Ильича нужно прилагать больше усилий и затрат для привлечения инженерного и рабочего персонала.

Структура затрат на украинских и российских металлургических комбинатах примерно одинакова, но в результате значительно более широкого сортамента и высшего качества металлопродукции российских производителей она находится в более высоком ценовом сегменте и занимает большую часть рынка, чем горяче- и холоднокатаная тонколистовая сталь комбинатов «Запорожсталь» и имени Ильича. Поэтому российская металлургия при любых потрясениях мировой экономики имеет дополнительный запас прочности по сравнению с украинским ГМК.

Преимущество украинских металлургических комбинатов – их расположение непосредственно возле речных и морских портов. «Северсталь», Магнитогорский, Новолипецкий комбинаты вынуждены транспортировать свою продукцию по железной дороге за несколько тысяч километров к портам на Черном, Балтийском морях или в порты Дальнего Востока.

Более низкая себестоимость, лучшие сортамент и качество продукции обеспечивают металлургическим комбинатам России большие прибыли и, как результат, большие финансовые возможности, которые, кстати, использовались и в предыдущие годы, и в настоящее время главным образом для развития и скорейшей модернизации производства.

Сравнивая менеджмент рассматриваемых предприятий, следует отметить, что менеджмент Магнитогорского, Новолипецкого комбинатов, «Северстали» и при одинаковых целевых установках имеет более сильную стратегическую направленность в плане увеличения их роли на мировой арене, чем их мариупольские и запорожские коллеги. Такое отношение обусловлено пониманием того, что ни «Запорожсталь», ни комбинат имени Ильича не имеют реальных шансов стать игроками высшего дивизиона мировой металлургии. Собственники и менеджмент склонны к постоянным сомнениям по поводу целесообразности вложения огромных средств в коренную реконструкцию производства, когда понятно, что на первые позиции украинские комбинаты все равно не выйдут. Поэтому осуществляется лишь локальная модернизация отдельных пересечений, оборудования, без чего обойтись просто невозможно. Заработанные в прошлые годы средства за время роста цен на металлопродукцию направлялись главным образом на другие цели.

Оценивая показатели уровня менеджмента металлургических комбинатов России и Украины, бесспорно, следует признать преимущество российских управленцев, выражающееся в их концентрации на инновациях, усилении организованности собственных предприятий, поиске устойчивых конкурентных достижений, способности предвидеть будущий путь развития. В подтверждение сказанному приведем лишь несколько доказательств. Так, менеджмент Магнитогорского металлургического комбината, предвидя будущее развитие собственного государства и мировой экономики, на основе применения инновационных технологий переориентировал и переоснастил свое доминирующее на предприятии производство с мартеновского способа выплавки стали на электроплавильный. В 2007 г. в Магнитогорске было произведено около 3,6 млн. т электростали, а в 2008 г. планировалось этот показатель довести до 4,0 млн. т. Учитывая высокий уровень обеспеченности комбината собственной относительно дешевой электроэнергией и резкое снижение цен на металлолом, комбинат чувствует себя уверенно даже во время экономического кризиса. Комбинат «Северсталь» произвел в 2007 г. около 2,0 млн. т электростали. Следует отметить, что остановка электроплавильного производства на время снижения спроса на металлопродукцию не приводит к каким-либо существенным убыткам, тогда как остановка и последующий ввод в эксплуатацию доменных печей требуют больших затрат. Коксовые батареи останавливать вообще нельзя, так как это приведет к их разрушению. Таким образом, менеджмент проводит поиск и реализацию устойчивых конкурентных преимуществ именно за счет таких факторов.

Инновационный путь развития, осуществляемый менеджментом российских металлургических комбинатов, обусловливает повышение квалификации сотрудников всех звеньев управленческой системы, а также активизацию роли научного обеспечения производства. Опосредованными подтверждениями этого являются значительное увеличение количества публикаций результатов научно-исследовательских работ, выполненных в центральных заводских лабораториях, и довольно высокий научный уровень исследований. Украина в этом аспекте им несколько уступает.

Отмеченные выводы представляют собой главные факторы, аргументы для моделей оценки конкурентного потенциала и устойчивого конкурентного преимущества предприятий ГМК Украины и России. Для модели определения соответствия предприятия требованиям потребителей рассмотрим индикаторы аспектов «рынок», «потребители» и «конкуренты» (см. рис., II уровень модели интегральной оценки КПП).

Рынок металлопродукции по расположению делится на внутренний (внутри собственного государства) и внешний (ближнее и дальнее зарубежье). В связи с тем, что Россия имеет значительно больший промышленный потенциал, чем Украина, ее рынок металлопродукции в несколько раз превышает украинский как по объемам, так и по номенклатуре. Для примера достаточно отметить, что Россия в отличие от Украины имеет мощное автомобилестроение, потребляющее значительное количество изготавливаемой высококачественной тонколистовой стали. ГМК Украины отгружает лишь 20% металлопродукции на внутренний рынок, а 80% экспортирует. В России это соотношение составляет примерно 50/50. Ожидается что в 2010–2015 гг. потребление стали в России увеличится в полтора раза, с нынешних около 40 млн. т в год до 60–65 млн. т, а доли сортового и листового прокатов в этом объеме будут примерно одинаковыми. Можно не сомневаться, что россияне не отдадут свой внутренний рынок стального проката иностранным производителям, а свой экспорт, в том числе в Украину, будут наращивать. Подтверждением этого служит тот факт, что в 2006–2007 гг. объемы экспорта украинской металлопродукции в страны СНГ уменьшились на 5–7% по сравнению с 2004 г. В I полугодии 2008 г. поставки российской металлопродукции в Украину увеличились почти в полтора раза, а украинской в Россию – уменьшились на 20%. Россия – главный торговый партнер Украины среди государств СНГ, ее доля составляет 62% в общей структуре экспорта украинского металлопроката в СНГ. Безусловно, разные металлургические комбинаты России имеют неодинаковые объемы внутреннего и внешнего рынков. Магнитогорский комбинат на внутренний рынок отгружает около 65% своей продукции, комбинат «Северсталь» свою продукцию распределяет между внутренним и внешним рынками примерно поровну, Новолипецкий в большей мере ориентируется на внешний рынок. Но и у него доля внутреннего рынка в 1,5–2 раза больше, чем доля внутреннего рынка у комбинатов «Запорожсталь» и имени Ильича.

Благодаря развитому внутреннему рынку металлопродукции российские комбинаты в условиях мирового экономического кризиса имеют меньшие потери, чем украинские. Несмотря на то, что внутренний рынок России снизил объемы потребления металлопродукции примерно на 25%, Новолипецкий комбинат к концу октября 2008 г. уменьшил производство на 45–50%, а Магнитогорский и «Северсталь» – примерно на 30%. Ситуация на украинских комбинатах значительно хуже. Металлурги Украины могут надеяться лишь на то, что объем производства толстого листа, который традиционно занимает первые позиции (25%) в экспорте украинского металлопроката в страны СНГ останется на том же высоком уровне, поскольку в Украине эксплуатируются три современных толстолистовых прокатных стана (» 3000» на Мариупольском имени Ильича и Алчевском комбинатах и стан «3600» на «Азовстали»).

Как уже отмечалось, украинские металлопроизводители расположены ближе к портам, через которые металлопродукция отгружается на рынки Китая, Индии, стран Ближнего Востока, Индокитая. Это, вероятно, единственное весомое преимущество украинских металлургов. Но Украина уже 2–3 года назад почти утратила рынок металла в Юго-Восточной Азии. Кажется, что такая же участь ожидает украинских производителей и на рынке Ближнего Востока.

Характеризуя внутренние и внешние рынки металлопродукции, следует отметить, что в обозримом будущем жизненный цикл рынков не претерпит кардинальных изменений. Внешние рынки металла будут быстро сокращаться вследствие создания новых современных металлургических мощностей в Китае и Индии. Особенно ощутит это ГМК Украины, поскольку сортамент и качество его продукции отстают от современных требований рынка. Любые разговоры о росте внутреннего потребления металла в Украине, не подкрепленные весомыми аргументами и доказательствами, являются сугубо политическими лозунгами или проявлениями некомпетентности в этом вопросе.

Металлургические комбинаты Украины и России обеспечили себя нормативно-правовой базой для осуществления экспорта продукции, адаптировались к внешним рынкам. Вмешательство государства возможно лишь в отношении защиты своего внутреннего рынка. Руководство России работает в этом направлении более эффективно, чем государственные органы Украины, о чем свидетельствуют введенные ограничения на поставки отдельных видов металлопродукции (например, труб) из Украины в Россию.

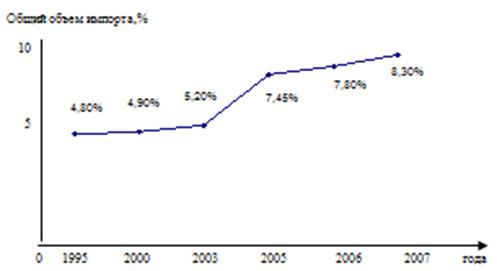

Основными потребителями металлопродукции в Украине и России являются базовые отрасли промышленности (машино-, автомобилестроение, строительство и т.д.). На ближайшую перспективу продукция черной металлургии не имеет конкурентов и реальных заменителей. В то же время требования к металлопродукции (относительно механических свойств, коррозиеустойчивости, бездефектности и др.) будут постоянно возрастать и расширяться. Покупательная способность потребителей металлопродукции полностью зависит от состояния мировой экономики. Каждое государство должно предоставлять (и это делается) определенные преимущества и преференции своим производителям. Действия Украины в этой сфере еще недостаточно эффективны. Подтверждением сказанному служит то, что при мощной металлургической промышленности Украина в последнее время импортирует более 1 млн. т металла в год. Это свидетельствует, с одной стороны, о незащищенности украинского рынка металлопродукции, а с другой – о сокращении на своих предприятиях производства высокотехнологичной металлопродукции, например, из легированных, нержавеющих, специальных сталей и т.д.

Основные конкуренты листопрокатных предприятий Украины и России в Европе – металлургические комбинаты Германии, Франции, Италии, Нидерландов, Словакии, а на востоке – комбинаты Японии, Китая, Индии, Южной Кореи. При этом, если по основным показателям деятельности, по своей оснащенности, сортаменту, качеству, цене вырабатываемой продукции «Северсталь», Магнитогорский, Новолипецкий комбинаты находятся на одинаковом уровне с ведущими предприятиями такого же профиля указанных технически развитых стран, то о металлургических комбинатах Украины этого сказать нельзя. Следует ожидать, что уже в ближайшем будущем металлурги Китая и Индии в результате быстрых темпов развития вытеснят иностранную металлопродукцию с рынков своих стран и увеличат свои доли на рынках стран Ближнего Востока и Индокитая. Для продажи украинского металла по мировым ценам места на тех рынках не останется, а демпинговать украинские металлурги не смогут, потому что из-за устаревших технологии и оборудования предприятий себестоимость их продукции значительно выше, чем на современных производствах.

Проведенные анализ и расчеты дают основания сделать однозначный вывод о том, что в России конкурентные позиции рассмотренных предприятий и ГМК в целом значительно лучше, чем в Украине. Главная причина этого заключается в том, что горно-металлургические предприятия Украины за время экстремально высоких цен на металлопродукцию в предыдущие годы стремительно наращивали ее объемы производства, не уделяя надлежащего внимания и не обеспечивая необходимого финансирования для переоснащения, модернизации и реконструкции производственных мощностей. Финансово-промышленные группы, владеющие металлургическими комбинатами Украины, не считали необходимым переоснащать предприятия и развивать современные технологии и оборудование. В результате изношенность фондов ГМК Украины составляет примерно 65%, на предприятиях отрасли используются устаревшие технологии производства стали, затраты сырья и энергоносителей завышенные, а себестоимость продукции – чрезмерно высокая. Улучшения этих показателей не произошло.

На протяжении всех лет независимости одной из острейших проблем реформирования ГМК Украины является наличие избыточных мощностей. У нас продолжают эксплуатировать некоторые априори неконкурентные устаревшие металлургические заводы, которые в современных условиях рыночной экономики могут существовать только при указанных экстремальных ценах на металлопродукцию или за счет получения от государства существенных преференций – удешевленного в результате государственных дотаций газа, угля, электроэнергии, льгот на железнодорожные перевозки и др. Это касается, например, Днепропетровского имени Петровского, Краматорского, Константиновского металлургических заводов, некоторых коксохимических предприятий, заводов огнеупоров. Очевидно, что Макеевский металлургический завод, который из более или менее современного оборудования имеет только один прокатных стан «250», не сможет конкурировать с комбинатом «Арселор Миттал, Кривой Рог» даже на внутреннем рынке однотипной металлопродукции.

Украинской металлургии вообще не нужно нынешнее количество энергозатратных коксохимических предприятий. Без каких-либо потерь для общего баланса кокса, вырабатываемого в Украине, могут быть ликвидированы Донецкий, Горловский, Енакиевский коксохимические заводы. Не имеют стратегического значения для ГМК Украины Красноармейский динасовый завод, Ватутинский комбинат огнеупоров, Северский доломит, Христофоровский завод огнеупорных блоков и бетонов, ЗАО «Гарант» и ряд других предприятий, которым сегодня оказывается государственная поддержка. Но судьбу таких предприятий решают их собственники при почти невмешательстве государства. Поэтому вывод из эксплуатации избыточного, устаревшего оборудования или в целом предприятий в условиях рыночной экономики является вопросом их собственников, а не правительственных структур. Функцией государственных органов должно быть решение вопросов относительно дифференцированного подхода к каждому предприятию при предоставлении им финансовой поддержки или преференций, но этого не происходит. Одинаковый подход ко всем предприятиям приводит к распылению средств, консервирует проблему модернизации отрасли, оставляет металлургию незащищенной от колебаний цен и спроса на металл на мировых рынках.

В предыдущие годы некоторые металлургические холдинги Украины вкладывали большие финансовые средства в закупку металлургических мощностей за рубежом. Учитывая, что Украина экспортировала примерно 8–12 млн. т полуфабрикатов, было вроде бы выгодно покупать за границей мощности для их переработки в конечную продукцию. Но приобретенные в Европе и США металлургические заводы не современны, и потому прибыльная переработка на этих предприятиях полуфабрикатов экономически возможна лишь при низких ценах, а точнее – низкой себестоимости украинских слябов или заготовок, чего не следует ожидать в условиях кризиса и в будущем.

Сегодня получают государственные преференции и стабильно работают даже в условиях кризиса предприятия, имеющие монопольное положение на мировых рынках и не требующие дотаций. Например, ООО «Николаевский глиноземный завод» свою продукцию поставляет главным образом на российские алюминиевые заводы. Возникает вопрос: а должна ли Украина дотировать частную алюминиевую промышленность России путем удешевления цены на глинозем за счет использования в производстве искусственно удешевленной электроэнергии? Такой же вопрос может быть поставлен и в отношении украинских ферросплавных, Запорожского алюминиевого заводов и некоторых других предприятий.

Вызывает удивление включение в перечень предприятий, которым рекомендовано остановить повышение цены на электроэнергию, например, Балаклавского рудоуправления. Это предприятие расположено на берегу Черного моря и существенно не влияет на работу металлургии. Его надо как можно скорее ликвидировать, а не поддерживать, и освободить побережье от загрязняющего курортную зону объекта.

Действия государства в отношении своего горно-металлургического комплекса за последние десять лет никак нельзя признать отвечающими национальным интересам Украины. Прежде всего это касается принятых лоббистских законов относительно приватизации за бесценок всей горнорудной базы Украины и некоторых металлургических комбинатов. На этом Украина потеряла до сотни миллиардов долларов. Антигосударственные акты осуществлялись под социалистическими лозунгами поддержки собственного (национального) производителя, сохранения рабочих мест, трудовых коллективов, создания условий для привлечения инвестиций и других мифов. Теперь даже для неопытных понятен весь этот блеф. Никто ничего в металлургии не сохранил, не сделал и даже не планировал что-либо кардинальное осуществить. Собственники большинства привлекательных полустратегических предприятий, полученных в частные руки за бесценок под определенные инвестиционные обязательства, не выполнили, и даже ликвидировали, какие-либо обязательства. Пример – тот же Николаевский глиноземный завод. Деньги же от приватизации привлекательных предприятий ГМК, которые бы могли спасти отрасль во время мирового экономического кризиса, государство не получило.

Следует вспомнить, что резкое ухудшение производственных и финансово-экономических показателей работы предприятий ГМК имело место и раньше, например во II полугодии 1998 г., что было связано с финансово-экономическим кризисом в ряде промышленно развитых стран, когда также резко сузился внешний рынок сбыта и упали цены на металлопродукцию. В настоящее время только за три месяца, август – октябрь 2008 г., цена на металл на внешних рынках снизилась на 35–40%. Тогда с целью стабилизации финансово-экономического и производственного состояния предприятий отрасли Верховной Радой и Кабинетом Министров Украины были приняты соответствующие законодательные, распорядительные акты и постановления, которыми отдельным предприятиям оказали поддержку путем рассрочек (отсрочки) некоторых платежей в государственный или местные бюджеты, фонды и т.д. Для металлургов на 70% была снижена ставка налогообложения прибыли, на 50% уменьшены отчисления в государственный инновационный фонд, экологический сбор не превышал 0,15% валовых затрат. Для металлургов были отменены начисленные раньше пени и штрафы на сумму 855,7 млн. грн. Однако никакой модернизации, реконструкции производства за эти деньги и льготы не было сделано. Стабилизация и расширение производства в ГМК произошли благодаря повышению спроса и мировых цен на металлопродукцию. Долг государству никто не компенсировал, соответствующие выводы не были сделаны. Предупреждения относительно волнового характера колебания цен на металл на мировом рынке и ожидаемого в 2008–2009 гг. падения цен не воспринимались ответственно в правительственных и бизнесовых кругах.

Очередной мировой кризис снова дестабилизировал металлургическую промышленность Украины и показал, что предыдущие меры и степень их реализации не адекватны глубине кризисных явлений, происходящих непосредственно в самом ГМК. Поэтому в государственных мерах по стабилизации ситуации, сложившейся в горно-металлургическом комплексе вследствие экономического кризиса, необходимо, во-первых, предусмотреть и реализовать действия, которые заставили бы собственников предприятий перенаправить финансовые ресурсы, заработанные в предыдущие годы, на поддержку своих предприятий, их трудовых коллективов; во-вторых, принять решение по принудительной национализации и продаже теперь уже за реальные деньги эффективному собственнику, по сути, обанкротившихся предприятий, для чего нужно принять соответствующие законы Украины.

Среди мер, осуществляемых в настоящее время Правительством Украины в рамках меморандума взаимопонимания с предприятиями горно-металлургического комплекса, не все могут быть признаны однозначно эффективными. Так, бессмысленно вести какие-либо разговоры относительно существенного развития внутреннего рынка металлопродукции как предпосылки устойчивого функционирования отечественного ГМК и уменьшения его зависимости от колебаний конъюнктуры мирового рынка. Не будет этого. Страна не имеет объективных оснований для существенного наращивания своего внутреннего рынка металла на ближайшие 10–15 лет. И не нужно обещать обществу нереальных вещей даже в целях популизма. Единственное, что необходимо немедленно сделать, – это помешать импорту в Украину около 1 млн. т металлопроката в год, который по номенклатуре может изготовляться собственными производителями. Потеря такого объема внутреннего рынка металлопродукции произошла вследствие чрезмерного внимания украинских предприятий к внешним рынкам.

Требуя для себя определенных преференций, предприятия ГМК Украины в очередной раз принимают обязательства сохранить производственные мощности в рабочем состоянии. Но, как уже было отмечено, устаревшие, неэффективные мощности нет смысла сохранять, так как это лишние дополнительные затраты, которые вряд ли окупятся. Наоборот, нужно принять меры по оптимизации мощностей.

Главный фактор давления на Правительство со стороны горно-металлургических предприятий – необходимость сохранения профессионального состава, количества рабочих мест и существующего уровня заработной платы для работников отрасли. Это действительно проблемный вопрос, но его решение нужно искать в других направлениях, а не путем содержания на предприятиях ГМК численности работающих, которая непомерно завышена и не отвечает требованиям сохранения конкурентоспособности предприятий. Вследствие низкого технологического уровня производства на изготовление 1 т стали в Украине расходуется 52,8 человеко-часа, тогда как в России этот показатель составляет 38,1, а в Германии – 16,8. При полной загруженности металлургических комбинатов Украины с полным металлургическим циклом производительность труда равняется примерно 200–250 т стали на 1 рабочего в год, тогда как на современных электрометаллургических мини-заводах с объемами производства 1,5–2,0 млн. т стали в год этот показатель равняется 3–4 тыс. т. Несмотря на то, что заработная плата металлургов Украины в среднем в 2–3 раза ниже, чем в странах ЕС и даже в России, доля затрат на заработную плату в себестоимости продукции металлургических предприятий (7–8%) примерно такая же, как и в себестоимости продукции лучших мировых производителей. Вывод один – штаты на предприятиях ГМК необходимо сокращать, как ни горько это признавать. Иного решения на пути к выживанию не существует.

Вывод из эксплуатации устаревших мощностей и сокращение численности работающих, их переориентация на другие отрасли производства и сферы деятельности, безусловно, требуют значительных финансовых затрат. Есть смысл учесть опыт Франции в решении этой проблемы, когда за 10 лет производственные мощности в металлургии были уменьшены с 30 млн. до 16 млн. т в год, а численность работающих – с 200 тыс. до 50 тыс. при условии решения социальных вопросов. На это расходовалось до 3 млрд. дол. ежегодно. Для осуществления таких шагов в Украине нужны глубокие экономические расчеты, оценка возможных последствий и политическая воля руководства страны, понимание того, что рано или поздно приоритеты отрасли в украинском хозяйстве будут изменены, причем не в пользу устаревших металлургических предприятий.

Мы уже отмечали, что цены на металлопродукцию для внутреннего потребителя в Украине были более высокими, чем экспортные. Такая ситуация иногда возникает потому, что металл за рубеж отгружается крупными партиями–тысячами тонн, а на внутренний рынок – мелкими партиями, по нескольку десятков или в лучшем случае сотен тонн. Это вызывает увеличение расходов на 3–5%. В результате внутренние цены могут превышать внешние. Но в Украине этот перекос в ценах достигал неприемлемых размеров – 10–30%, а иногда и больше. Сегодня металлурги готовы реализовывать свою продукцию на внутреннем рынке по ценам на уровне или ниже экспортных при одинаковых условиях поставок. Однако внутренний рынок металла сегодня замер, и даже снижение цены не способно его оживить. Нужны финансовые инъекции в отрасли промышленности, потребляющие металлопродукцию в большом количестве. Именно такой опосредованный подход к преодолению кризиса в украинской металлургии, по нашему мнению, наиболее взвешен и экономически обоснован с позиции общегосударственных интересов.

Выводы и рекомендации

Постановлением Кабинета Министров Украины «О мерах поддержки предприятий ГМК» от 14 октября 2008 г. №925 предусматривается отмена ценовой надбавки к действующему тарифу на газ, а также введение моратория на повышение тарифов на перевозки грузов и стоимости электроэнергии. Однако возможности государства дотировать металлургию таким образом, то есть за счет других отраслей промышленности, ограниченные и временные.

Меморандумом о взаимопонимании между Кабинетом Министров и предприятиями ГМК предусмотрено снижение для металлургов цены на украинский коксующийся уголь. Металлурги, со своей стороны, обещают принять и оплатить коксующийся уголь, скопившийся на складах угледобывающих предприятий, а также сократить потери природного газа в доменных печах за счет увеличения использования кокса. Эффективная реализация этих положений меморандума вызывает большое сомнение. Во-первых, удешевление коксующегося угля для металлургов требует, опять-таки, выделения из бюджета дополнительных средств для угольной промышленности. Во-вторых, в связи с остановкой ряда доменных печей спрос на кокс и коксующийся уголь существенно уменьшился, и даже при снижении цены на коксующийся уголь потребление его не увеличивается. В-третьих, расходы кокса на украинских металлургических комбинатах в полтора раза превышают расходы кокса на аналогичных европейских заводах, и дальнейшее повышение расходования кокса при производстве чугуна скорее всего приведет к отрицательным последствиям. Напомним, что в любом случае для производства кокса нужно импортировать из России значительные объемы коксующегося угля тех марок, которые в Украине не добываются.

Среди возможных мер, направленных на повышение эффективности работы угольной и металлургической отраслей промышленности Украины, на разных уровнях, в том числе в органах государственной власти, рассматриваются вопросы о создании вертикально-интегрированных объединений в составе: шахта, коксохимический завод, металлургический комбинат. Такая структура якобы создаст условия для финансовой поддержки угледобывающих предприятий. Но подобное решение может, наоборот, повредить одновременно и угольной, и металлургической отраслям, как это произошло, например, после приобретения отдельными металлургическими комбинатами горнорудных предприятий.

Полезной мерой для стабилизации ситуации в металлургии, на наш взгляд, являются мониторинг и декларирование оптово-отпускных цен на горнорудное сырье и металлургическую продукцию, реализуемые на внутреннем рынке. Привлеченный к этому делу Антимонопольный комитет может помешать превышению цен на указанную продукцию на внутреннем рынке по сравнению с мировыми ценами и себестоимостью ее изготовления. Речь идет прежде всего о предотвращении безосновательного завышения монопольных цен на железорудное сырье для тех металлургических комбинатов Украины, которые не имеют своей сырьевой базы, что крайне отрицательно сказалось на себестоимости и конкурентоспособности их продукции. Для предприятий, имеющих собственные горно-обогатительные комбинаты, железорудное сырье недавно стоило в два раза дешевле, чем для тех, кто сырьевой базы не имеет. Такого в цивилизованном государстве не должно быть, так как полумонопольные рынки всегда деградируют.

Очевидно, что одним из перспективных направлений повышения эффективности использования топливно-энергетических ресурсов в черной металлургии Украины является утилизация вторичных ресурсов, а именно металлургических газов (доменного, коксового, конвертерного). Однако это направление в Украине реализуется только на Алчевском металлургическом комбинате. Можно уверенно ожидать, что положительное влияние на развитие металлургической отрасли окажет принятое Кабинетом Министров решение об освобождении от ввозной пошлины не вырабатываемых в Украине материалов и оборудования для энергосбережения. В то же время правительственным органам Украины нужно разработать и реализовать меры по защите внутреннего рынка металлопродукции от зарубежной экспансии. Известно, что США, Россия и некоторые другие страны ввели антидемпинговые санкции против украинских предприятий, экспортирующих им ферросплавы, трубы, толстый лист, а также ограничили ввоз данной продукции в свои страны. В этой плоскости Украина не проявляет необходимой жесткости в плане защиты отечественного производителя металлургической продукции.

Тезис об установлении тесной кооперации между металлургическими предприятиями стран СНГ и надежда на то, что эта мера поможет всем в период мирового экономического кризиса, сегодня не актуальны. Возобновить ту кооперацию, которая существовала во времена СССР, уже невозможно, и скорее всего Украине невыгодно. Такой вывод напрашивается, например, после анализа опыта поставок по кооперации украинского металлолома на Молдавский металлургический завод.

В настоящее время всем металопроизводителям нужно расширять сортамент продукции и сокращать долю полуфабрикатов в экспорте. Следует не только декларировать этот тезис, но и требовать от предприятий претворения его в жизнь, создавать для этого соответствующие условия и стимулы.

Поиск и реализация эффективных мер, нацеленных на стабилизацию, развитие и оптимизацию ГМК Украины, повышение конкурентных позиций его предприятий, должны учитывать изложенные выше оценки и выводы.

Литература

1. Мазур В.Л., Смирнова О.О., Иванов А.А. Пути развития горно-металлургического комплекса Украины. «Экономика Украины» №4, 2000, с. 4–9.

2. Мазур В.Л. Перспективы тепло- и энергосбережения в ГМК Украины. «Сталь» №7, 2008, с. 113–117.

3. Мазур В.Л., Голубченко А.К. Потенціал гірничо-металургійного комплексу України в умовах зростання вартості енергоносіїв (економічний аспект проблеми). «Металлургическая и горнорудная промышленность» №6, 2006, с. 1–6.

4. Мазур В.Л., Голубченко А.К. Анализ тенденций развития горно-металлургического комплекса Украины. «Сталь» №4, 2007, с. 83–93.

5. Єрмілов С.Ф. Державна політика енергоефективності в українському та європейському контексті. «Економіка і прогнозування» №2, 2007, с. 27–42.

6. Мазур В.Л., Полєщук В.М., Деркач Д.О.Іванов А.А. Про хід реструктуризації підприємств гірничо-металургійного комплексу України. «Металлургическая и горнорудная промышленность» №5,1999, с. 9–11.

7. Грищенко С.Г. Рынок металлопродукции Украины в странах СНГ: проблемы и задачи. «Сталь» №9, 2008, с. 88–90.

Похожие работы

... ООО "Байп ко лтд.", остальные акции - различным физическим и юридическим лицам. Уставный фонд НЗФ составляет 75884,495 тыс. грн., номинал акции - 0,25 грн. Цветная металлургия Цветная металлургия Украины имеет целый ряд подотраслей: алюминиевую, электродную, титано-магниевую, редкометальную, твердосплавную, никель-кобальтовую, свинцово-цинковую, сурмяно-ртутную, металлообрабатывающую, вторичной ...

... , предложения, цен, с регулирующим воздействием органов государственной власти и международных организаций, с политической обстановкой в мире и в стране и т.п. Финансовая система внешнеэкономической деятельности металлургических предприятий рассматривается как система финансовых отношений, осуществляемых финансовыми подразделениями во взаимосвязи с другими предприятиями и сторонними организациями ...

... рудник и на добычу каменного угля и нефти на Северном Сахалине. Но так как иностранный капитал использовал природные ресурсы хищнически, концессии вскоре были ликвидированы. Восстановление промышленности на Дальнем Востоке было в основном завершено к 1926 г., причем некоторые ее отрасли превысили уровень 1913 г. Успешно восстанавливалось и сельское хозяйство. В период интервенции оно было сильно ...

... черной металлургии. Примеры целевых государственных программ по техническому перевооружению и развитию металлургии в 2000-2001 годах были не совсем удачными. Так, по программе "Техническое перевооружение и развитие металлургии России на 1993 - 2000 гг." уровень выполнения составил менее 30 %. Фактические затраты по Программе составили 70 млрд. рублей в соотношении: собственные средства - 98, 0 %, ...

0 комментариев