Зміст

ВСТУП

Проблеми застосування тимчасових різниць при розрахунку податку на прибуток

ВИСНОВКИ

СПИСОК ЛІТЕРАТУРИ

ВСТУП

Актуальність теми. Процес побудови ринкової економіки в Україні супроводжується змінами взаємовідносин між підприємствами, зацікавленими в отриманні достовірної інформації про прибуток.

Як основне джерело розширеного відтворення виробництва прибуток є джерелом доходів бюджету у вигляді податку на прибуток. Наслідком різних цілей податкового та бухгалтерського законодавства є різниці у визначенні активів, зобов’язань, статей доходів і витрат підприємства і, як результат, – відмінність між обліковим та оподатковуваним прибутком.

Отже, набуває актуальності питання створення системи бухгалтерського обліку, спроможної задовольняти запити всіх користувачів облікової інформації. Питання забезпечення потреби в якісній економічній інформації, що достовірно характеризує фінансові результати, вимагає невідкладного вирішення.

Проблеми обліку формування фінансового результату та його оподаткування всебічно висвітлювали відомі вітчизняні вчені, такі як М.Т. Білуха, Ф.Ф. Бутинець, Л.М. Кіндрацька, М.М. Коцупатрий, В.Г. Лінник, П.Т. Саблук, та інші.

Питання визначення відстрочених податкових зобов’язань, як і відстрочених податкових активів, постала перед бухгалтером в зв’язку з тим, що з 01.01.2000 р. в Україні почали діяти Національні стандарти бухгалтерського обліку (НСБО), розроблені відповідно до вимог Міжнародних стандартів бухгалтерського обліку (МСБО). Як у майже всіх економічно розвинутих країнах, в Україні постає проблема різниці між розрахунками прибутку з метою його оподаткування та для фінансової звітності.

Причини виникнення різниці полягають у тому, що ці дві системи звітності мають різну мету. Так, податкова політика та звітність спрямовані на забезпечення збирання податків та заохочення певної соціально-економічної поведінки; а фінансова звітність, заповнена відповідно до вимог МСБО та НСБО, спрямована на забезпечення користувачів достовірною інформацією про реальний економічний стан та діяльність підприємства.

Необхідність ведення податкового обліку безумовно значно збільшує витрати часу облікових робітників, тому більшість суб’єктів господарювання в системі бухгалтерського обліку відображають податок на прибуток, що сформований за даними податкового обліку. Це можна пояснити такими факторами. По-перше, як вже зазначалося вище, одночасне ведення і бухгалтерського, і податкового обліку є трудомістким; по-друге, органи контролю більше уваги приділяють правильності формування бази оподаткування за даними податкового Обліку, за якими розрахований податок сплачується до бюджету; по-третє , правильність ведення саме фінансового обліку у наш час органами контролю не перевіряється (крім акціонерних товариств). Таким чином, на сьогодні немає єдиних методологічних засад відображення в обліку податку на прибуток, і перш за все різниць між податком, розрахованим за даними бухгалтерського і податкового обліку (відстрочених податкових активів і зобов’язань).

Недостатнє висвітлення досліджуваних питань в економічній літературі, а також їх практична значущість зумовили цільову спрямованість реферату.

На підставі вищезазначеного основною метою цієї роботи є розробка рекомендацій з питань відображення в обліку відстрочених податкових активів і зобов’язань. Відповідно до мети, поставлено та вирішено такі завдання:

– проаналізовано сутність тимчасових і постійних різниць з податку на прибуток;

– запропоновано використання методики обліку відстрочених податкових активів і зобов’язань з податку на прибуток.

Проблеми застосування тимчасових різниць при розрахунку податку на прибуток

Прийняття Закону України «Про оподаткування прибутку підприємств» [1] примусило суб’єктів господарювання, що сплачують податок на прибуток, одночасно з бухгалтерським вести податковий облік. До цього часу одностайно сутність податкового обліку не визначено. А.Р. Антипов, Ю.М. Куліковська та ін. вважають, що податковий облік - це самостійний вид обліку, оскільки він має свій специфічний об’єкт (сам податок на прибуток, база оподаткування і операції, що її формують), суб’єктів (керівництво підприємства і податкові органи), свої специфічні прийоми і способи (документування, інвентаризація, вибіркове групування, звітність) [7; 8]. Ю.Д. Чацкіс, М.Т. Білуха та ін. вважають податковий облік різновидом бухгалтерського, тому, що всі показники, необхідні для розрахунку бази оподаткування, можна отримати безпосередньо з даних синтетичного й аналітичного обліку [9]. Однак усі науковці згодні з тим, що результат діяльності підприємства за даними бухгалтерського обліку може відрізнятися від оподатковуваного прибутку, що формується в системі податкового обліку.

Розглянемо, які різниці застосовуються при визначенні відстрочених податкових зобов’язань та відстрочених податкових активів.

Постійні різниці - це різниці між оподатковуваним та бухгалтерським прибутком, які не можуть бути анульовані в майбутніх звітних періодах. Прикладом таких різниць можуть бути штрафи, пені, неустойки сплачені (нараховані), спонсорські та безповоротні перерахування, уцінка активів тощо. На сьогодні вже є достатньо обговореним, а отже і зрозумілим, що при визначенні відстрочених податкових зобов’язань та відстрочених податкових активів постійні різниці не застосовуються.

Додатково наведемо джерела, що підтверджують необхідність застосування саме тимчасових, а не постійних різниць при визначенні в бухгалтерському обліку відстрочених податкових зобов’язань.

1. У П(С)БО 17 вимога щодо вирахування (відстрочені податкові активи) або перенесення їх на наступні звітні періоди (відстрочені податкові зобов’язання) стосується тільки тимчасових різниць [4].

2. В інструкції визначено, що об’єктом обліку за рахунками 17 "Відстрочені податкові активи" та 54 "Відстрочені податкові зобов’язання" є тимчасові різниці [6].

Отже, П(С)БО 17 та Інструкція передбачають застосування саме тимчасових різниць з податку на прибуток, які виникають внаслідок того, що деякі доходи й витрати визнаються в бухгалтерському і податковому обліку в різні звітні періоди.

Згідно з П(С)БО 17, тимчасова різниця - це різниця між оцінкою активу та зобов’язання за даними фінансової звітності та податковою базою цього активу або зобов’язання відповідно. Зазначимо, що таке визначення показує відмінність українського бухгалтерського обліку від обліку за міжнародними стандартами. Адже, спираючись на цей термін, відстрочені податкові активи та відстрочені податкові зобов’язання мають визначатися за кожною статтею окремо, а не з усієї тимчасової різниці, яка виникає внаслідок порівняння облікового прибутку та бази обкладення податком на прибуток, визначеної за податковим законодавством.

Тимчасові різниці є двох видів: ті, що підлягають оподаткуванню, й ті, що підлягають вирахуванню.

Тимчасові різниці, що підлягають оподаткуванню, включаються до податкового прибутку або збитку в майбутніх періодах, й призводять до виникнення відстрочених податкових зобов’язань.

Тимчасові різниці, що підлягають вирахуванню, призводять до зменшення податкового прибутку (збільшення податкового збитку) у майбутніх періодах і до виникнення відстрочених податкових активів.

Таким чином, у разі наявності в обліку підприємства тимчасової різниці, слід визначати відстрочені податкові зобов’язання та відстрочені податкові активи.

Якщо в бухобліку витрати тимчасово більші від валових витрат або дохід тимчасово менший від валового доходу, то це призводить до виникнення відстрочених податкових активів та зменшення суми податку на прибуток, який підлягає до сплати в майбутніх періодах.

Згідно з П(С)БО 17, відстрочені податкові зобов’язання - це сума податку на прибуток, який сплачуватиметься в наступних звітних періодах з тимчасових різниць, що підлягають оподаткуванню. Іншими словами, відстрочені податкові зобов’язання - це майбутній податок на минулий прибуток, тобто економія від зменшення податкових платежів або доходи з податку на прибуток.

Отже, якщо витрати у бухгалтерському обліку тимчасово менші від валових витрат або дохід у бухгалтерському обліку тимчасово більший від валового доходу, то це призводить до виникнення відстрочених податкових зобов’язань. Наявність відстрочених податкових зобов’язань обумовлює збільшення суми податку на прибуток, що підлягає до сплати в майбутніх періодах. Витрати з податку на прибуток у цьому разі складаються з поточного податку на прибуток та відстрочених податкових зобов’язань.

Згідно з П(С)БО 17, відстрочений податковий актив - сума податку на прибуток, що підлягає відшкодуванню у наступних звітних періодах або сума зменшення податку на прибуток, що визначається з суми податкового збитку поточного або попереднього періоду. Іншими словами, відстрочені податкові активи - це минулий податок із майбутнього прибутку, тобто додаткові витрати на сплату податку або збитки з податку на прибуток.

Отже, якщо витрати у бухгалтерському обліку тимчасово більші від валових витрат або якщо дохід у бухгалтерському обліку тимчасово менший від валового доходу, то це призводить до виникнення відстрочених податкових активів. Наявність відстрочених податкових активів обумовлює зменшення суми податку на прибуток, що підлягає до сплати в майбутніх періодах. Витрати з податку на прибуток в цьому разі складаються тільки з поточного податку на прибуток, нарахованого за даними бухгалтерського обліку.

Оподатковуваний прибуток, розрахований за даними податкового обліку, завжди відрізняється від фінансового результату за даними бухгалтерського обліку. Ця розбіжність виникає у результаті дії постійних і тимчасових різниць у базі оподаткування.

Численність існуючих різниць приводить до того, що формування податкової бази і розрахунок податку на прибуток в податковому законодавстві відокремлені від облікового (бухгалтерського) прибутку і податку на прибуток. Ці різниці мають істотний вплив на фінансовий результат діяльності підприємства. У результаті цих розбіжностей, а також інших особливостей податкового законодавства фінансові результати, що розраховані відповідно до Національних стандартів бухгалтерського обліку, не мають нічого спільного з податковим и нормами, а об'єктом оподаткування є не прибуток, як складова власного капіталу, а певна довільна величина, яка не має економічного значення.

Виникнення різниць з податку на прибуток між бухгалтерським обліком і податковим у результаті вдосконалення національної системи бухгалтерського обліку не забезпечило виконання однієї з основних своїх функцій, а саме формування інформаційної бази для складання всіх видів звітності, включаючи податкову. Тому у підприємства виникають труднощі, що є причиною збільшення трудомісткості роботи бухгалтерів.

Виходячи з чинного податкового законодавства, а також Закону України «Про оподаткування прибутку підприємств» [1], до постійних різниць можна віднести витрати на:

– сплату різних штрафів, пені, неустойок;

– витрати на придбання паливно-мастильних матеріалів для легкових автомобілів, їх стоянку та паркування;

– благодійні внески понад встановлений норматив (4% від оподатковуваного прибутку попереднього звітного періоду);

– витрати на відрядження понад встановлені законодавством норми;

– представницькі витрати понад встановлений норматив (2% від оподатковуваного прибутку попереднього звітного періоду);

– витрати, які не підтверджені документально відповідно до вимог податкового законодавства;

– виплати фізичним особам, які не пов’язані з виробничою діяльністю й не включаються до складу валових витрат;

– амортизаційні відрахування на невиробничі основні фонди та інші витрати, пов’язані з невиробничою діяльністю.

Таким чином, постійні та тимчасові різниці відрізняються тим, що впродовж майбутніх періодів тимчасова різниця повинна зменшуватися й досягти нульового значення, а постійні різниці не мають відстрочених податкових наслідків, і ці суми впливають на оподаткування лише у звітному періоді. Тому тимчасові різниці і є головним джерелом обліково-податкових різниць.

За умов виникнення тимчасових різниць перевищення податку на прибуток за податковим обліком необхідно відобразити за дебетом рахунку 17 «Відстрочені податкові активи». Цей рахунок балансовий, основний активний; за дебетом рахунку відображається сума перевищення податку на прибуток, що підлягає сплаті в поточному періоді, за кредитом зменшення відстрочених податкових активів за рахунок витрат, пов’язаних із нарахуванням податку на прибуток у поточному звітному періоді.

Відстрочений податковий актив - це сума податку на прибуток, що підлягає відшкодуванню в наступних періодах із причини:

– тимчасової різниці, що підлягає вирахуванню;

– зазнання податкового збитку, який не включено до розрахунку зменшення податку на прибуток у звітному періоді;

– перенесення на наступні періоди податкових пільг, якими неможливо скористатися у звітному періоді.

Перевищення ж податку на прибуток, обчисленого за даними бухгалтерського обліку, відображається за кредитом рахунку 54 «Відстрочені податкові зобов’язання». Цей рахунок балансовий, основний пасивний; за кредитом рахунку відображається сума податку на прибуток, що підлягає сплаті в майбутніх періодах відповідно до оподаткування тимчасових різниць; за дебетом – зменшення відстрочених податкових зобов’язань за рахунок нарахування поточних податкових зобов’язань (відстрочене податкове зобов'язання - сума податку на прибуток, що буде сплачуватися в наступних періодах із тимчасових різниць, які під лягають оподаткуванню).

Слід пам'ятати, що саме від правильного визначення тимчасових різниць і від їх класифікації залежить визнання й оцінювання відстрочених податкових активів та відстрочених податкових зобов’язань, а також складання фінансової звітності. На жаль, П(С)БО 17 «Податок на прибуток» не дає чітких відповідей на ці питання.

На наш погляд, для правильної класифікації тимчасових різниць слід використовувати основний метод обліку податків на прибуток – метод зобов'язань за балансом, викладений у міжнародному стандарті фінансової звітності 12 «Відстрочені податкові платежі». Цей метод приділяє основну увагу тимчасовим різницям, під якими розуміється різниця між податковою базою активу чи зобов'язання та їхньою балансовою вартістю за балансом.

Відповідно до методу зобов'язань за балансом підприємству слід визнавати відстрочені податкові зобов’язання (відстрочені податкові активи), коли погашення або компенсація балансової вартості активу чи зобов'язання збільшить (зменшить) майбутні податкові платежі порівняно з тим, якими вони були б, якщо погашення чи компенсація не мали б податкових наслідків.

За умов використання методу зобов'язань сума відстрочених податкових платежів списується відповідно до анулювання тимчасових різниць, після здійснення події, внаслідок якої вони виникли. Відповідно відстрочені податкові платежі прив'язані до активу чи зобов'язання, в результаті якого виникає тимчасова різниця.

Таким чином, знання методу зобов'язань за балансом і вміння його правильно застосовувати дає можливість безпомилково визначити та класифікувати тимчасові різниці. Мабуть, розробники П(С)БО 17 «Податок на прибуток» вирішили не наводити всю методологічну базу методу зобов'язань за балансом, на якому базується стандарт, а дати можливість кожному бухгалтеру реалізувати свої «творчі» здібності під час визначення та класифікації тимчасових різниць.

Розглядаючи нормативні документи, слід відзначити, що в них наявні деякі непорозуміння. Так, у інструкції № 291 [5] йдеться, що на рахунку 981 «Податки на прибуток від звичайної діяльності» ведеться облік нарахованої суми податку на прибуток від звичайної діяльності, яка визначається від прибутку, відображеного в бухгалтерському обліку (незалежно від суми прибутку для цілей оподаткування). Однак це можливо лише за відсутності постійних різниць.

Постійні різниці, як ми вже говорили раніше, виникають в одному звітному періоді і в наступних періодах не сторнуються. Тобто різниці між поточною сумою податку та витрат з податку на прибуток, який виникає у зв'язку із постійними різницями, відстроченим податком бути не може. Виникає питання: яким же чином необхідно врахувати постійні різниці у витратах з податку на прибуток, якщо витратами вони ніколи не будуть?

Згідно з існуючою практикою обліку податку на прибуток, для більшості підприємств м. Донецька можна запропонувати два виходи. Якщо постійні різниці приводитимуть до зменшення облікового прибутку в порівнянні із податковим, тоді вони повинні враховуватись шляхом включення їх до витрат з податку на прибуток. Якщо постійні різниці приводитимуть до збільшення облікового прибутку, тоді вони не повинні братися до уваги.

Відповідно до п. 3 П(С)БО 17, витрати з податку на прибуток - це загальна сума витрат з податку на прибуток, розрахована з облікового прибутку і яка складається з поточного податку на прибуток з урахуванням відстроченого податкового зобов'язання та відстроченого податкового активу.

Таким чином, в стандарті 17 не говориться про вплив постійних різниць на порядок відображення витрат з податку на прибуток, які бухгалтери відображають на рахунку 981 «Податки на прибуток від звичайної діяльності». За відсутності тимчасових різниць виходить, що витрати з податку на прибуток повинні дорівнювати поточному податку на прибуток, тобто обліковий прибуток прирівнюється до податкового, що не відповідає дійсності. Крім тимчасових різниць, існують, як було вже підкреслено раніше, і постійні різниці, які, у свою чергу, відіграють не менш важливу роль під час формування облікового та податкового прибутку.

Так, якщо податковий прибуток формується за рахунок постійних різниць, а у фінансовій звітності відображений збиток, виникає проблема. Розрахований податок на прибуток за податковим обліком відобразити у складі витрат звітного періоду не можна, бо обліковий прибуток відсутній. Тому бухгалтерський запис Дт 949 Кт 641, який пропонується деякими спеціалістами, на наш погляд, не є вірним. Даний поточний податок не може бути визнаний відстроченим податковим зобов'язанням, бо відсутні тимчасові різниці.

Якщо проаналізувати економічну суть даної операції, то нарахований та сплачений поточний податок за відсутністю облікового прибутку є збитком підприємства. Із цього випливає, що даний податок слід відображати записом Дт 442 Кт 641, однак він не передбачений Інструкцією № 291, а також одночасно перекручує інформацію, яка відображена у формі 2 «Звіт про фінансові результати».

Таким чином, результати проведених досліджень дозволяють стверджувати про те, що постійні різниці ніколи не усуваються, і на їх суму оподатковуваний прибуток завжди буде відрізнятися від бухгалтерського. Це призведе до того, що відстрочений податок з таких різниць буде збільшуватися в арифметичній прогресії, а, як наслідок, буде перекручена і фінансова звітність.

У цьому зв’язку ми вважаємо за доцільне на суму таких постійних різниць, залежно від їх арифметичного знака, в оперативному порядку без застосування подвійного запису збільшувати (зменшувати) прибуток до оподаткування в бухгалтерському обліку, а вже остаточний розрахунок податку здійснювати від цієї скоректованої суми. Ця пропозиція цілком збігається і з характеристикою рахунків 17 «Відстрочені податкові активи» і 54 «Відстрочені податкові зобов’язання» в Інструкції «Про застосування Плану рахунків бухгалтерського обліку», згідно з якою на цих рахунках відображається сума відстроченого податку з тимчасових різниць [5].

Розгляньмо порядок розрахунку відстрочених податкових активів на умовному прикладі.

ТзОВ одержало від ВАТ передплату за товари у сумі 120 тис. грн, у т. ч. ПДВ 20 тис. грн, а відвантажило товари на суму 60 тис. грн, у т. ч. ПДВ 10 тис. грн. У податковому обліку, згідно з пп. 11.3.1 Закону про прибуток, одержані аванси включаються ТзОВ до валових доходів підприємства в сумі 100 тис. грн (120 тис. грн. - 20 тис. грн ПДВ). У бухгалтерському обліку ТзОВ, згідно з П(С)БО 15:

- сума одержаних авансів не визнається доходами (0 грн);

- доходи відображаються тільки після відвантаження товарів, у цьому випадку на суму 50 тис. грн (60 тис. грн - 10 тис. грн ПДВ).

Крім того, в обліку ТзОВ виникає кредиторська заборгованість, у цьому випадку 60 тис. грн (120 тис. грн - 60 тис. грн).

Розрахунок відстрочених податкових активів з усієї тимчасової різниці.

Якщо залишок кредиторської заборгованості буде відображено на балансі наприкінці року, то ТзОВ повинно визначати різницю в оцінках між балансовою та податковою вартістю активу, яка дорівнюватиме 50 тис. грн (100 тис. грн - 50 тис. грн). Іншими словами, сума тимчасових різниць з одержаних авансів - 50 тис. грн. Оскільки інших тимчасових різниць немає, ТзОВ повинне визнати на кінець року відстрочені податкові активи та визначити їх за методом, наведеним у формулі 2.

ВПА = ТРОА х 30% : 100%,

де ВПА - відстрочені податкові активи;

ТРОА - сума тимчасових різниць з одержаних авансів;

30% - чинна ставка податку на прибуток.

Тобто відстрочені податкові активи ТзОВ, визначені на кінець року із застосуванням формули 2, будуть дорівнювати 15 тис. грн (50 тис. грн х 30% : 100%).

Відстрочені податкові активи ТзОВ відображаються в бухгалтерському обліку таким чином (табл. 1).

Таблиця 1

Журнал господарських операцій ТзОВ (проведення станом на 31.12.2008 р.)

| № з/п | Зміст господарської операції | Рахунки | Сума, тис. грн | |

| Д-т | К-т | |||

| 1. | Відображено нараховані відстрочені податкові активи* | 17 | 641 | 15,0 |

У разі якщо в наступних звітних періодах 2009 р. ТзОВ відвантажить ВАТ товар на суму 50 тис. грн, у бухгалтерському обліку слід зробити таке проведення: Д-т 981 - К-т 17, сума 15 тис. грн (50 тис. грн х 30% : 100%).

Взагалі відстрочені податкові активи та відстрочені податкові зобов’язання рекомендовано відображати в балансі окремими статтями, відповідно, необоротних активів (актив) і довгострокових зобов’язань (пасив). Але якщо сплата податку на прибуток контролюється одним і тим самим податковим органом, відстрочені податкові активи та відстрочені податкові зобов’язання дозволено згортати. Відповідно до П(С)БО 17, згортання відстрочених податкових активів і відстрочених податкових зобов’язань полягає у визначенні різниці між сумою визнаних відстрочених податкових активів і сумою визнаних відстрочених податкових зобов’язань. Відповідно відображається у Балансі підприємства щось одне.

Згідно з п. 15 П(С)БО 17, відстрочені податкові зобов’язання і податкові активи можуть не наводитися в проміжній фінансовій звітності (тільки у річній). У проміжних звітах підприємства наводиться лише сальдо відстрочених податків станом на 31 грудня попереднього року. Але на практиці таке твердження підлягає сумніву: адже в Україні квартальна фінансова звітність є обов’язковою до подання офіційним установам (на відміну від західних країн), а отже, показник чистого прибутку може бути некоректним, що призведе до порушення положень Закону про бухоблік у частині дотримання принципу відповідності доходів і витрат, а також вимог щодо правдивості, повноти та неупередженості інформації про фінансовий стан та результати діяльності підприємства.

Отже, наведення у проміжній фінансовій звітності відстрочених податкових зобов’язань і відстрочених податкових активів не є обов’язковим згідно з П(С)БО 17. І все ж, на нашу думку, з метою подання правдивої та повної інформації користувачам фінансової звітності їх варто відображати щокварталу.

Відповідно до п. 48 П(С)БО 2, нараховані визнані відстрочені податкові зобов’язання відображаються у рядку 460 "Відстрочені податкові зобов’язання" пасиву Балансу, а нараховані визнані відстрочені податкові активи - у рядку 060 "Відстрочені податкові активи" активу Балансу

ВИСНОВКИ

Таким чином, результати проведених досліджень дозволяють зробити наступні висновки:

- якщо розглядати складові, які використовуються при визначенні облікового прибутку та прибутку, що оподатковується, то можна виділити два види різниць.

- тимчасові різниці – це різниці між оцінкою активу або зобов'язання за даними фінансової звітності та податковою базою цього активу або зобов'язання відповідно, які анулюються в наступних звітних періодах.

- постійні різниці між обліковим і податковим прибутками не анулюються в наступних періодах. Тимчасові різниці виникають у результаті того, що включення до складу валових доходів і валових витрат деяких надходжень і витрат підприємства не збігається в часі з включенням їх до облікового прибутку (наприклад, отримані аванси приводять до збільшення одразу валового доходу, який відповідно збільшує прибуток, що оподатковується; в бухгалтерському ж обліку доход буде показано лише при відвантаженні матеріальних цінностей, за які було отримано аванс, тобто в іншому періоді), таким чином, через певний час тимчасові різниці зникають (погашаються).

- постійні різниці обумовлені статтями, які включаються до розрахунку облікового прибутку й не включаються до розрахунку податкового, або ж навпаки. За умови, що різниця між показниками облікового та податкового прибутку є постійною, витрати з податку на прибуток від звичайної діяльності за звітний період у звіті про фінансові результати становитимуть лише суму податку, нараховану за поточний період. Вони не змінюються протягом довгого часу й залежать в основному від методики формування податкового та облікового прибутку. Так, наприклад, доходи й витрати, які впливають на формування облікового прибутку за умов визначення прибутку, що оподатковується, до уваги не беруться і навпаки.

– тимчасові різниці з плином часу усуваються і податковий прибуток стає таким, же як і бухгалтерський, а постійні різниці завжди викликають розбіжності в цих показниках і в майбутньому ніколи не усуваються.

– для запобігання перекручення даних Балансу рекомендовано на суму постійних різниць в оперативному порядку без застосування подвійного запису здійснювати коректування фінансового результату в бухгалтерському обліку, а на рахунках 17 «Відстрочені податкові активи» і 54 «Відстрочені податкові зобов’язання» відображати суму податку, розрахованого з тимчасових різниць.

список ЛІТЕРАТУРи

1. Закон України Про оподаткування прибутку підприємств: и [у редакції від 22 трав. 1997 р. № 283/97-ВР, зі змінами і допов.] // Все про бухгалтерський облік. – 2006. - № 25. – С. 3-7.

2. П(С)БО 2 - Положення (стандарт) бухгалтерського обліку 2 "Баланс", затверджений наказом Мінфіну України від 31.03.99 р. №87 (зі змінами та доповненнями).

3. П(С)БО 16 - Положення (стандарт) бухгалтерського обліку 16 "Витрати", затверджене наказом Мінфіну України від 31.12.99 р. №318 (зі змінами та доповненнями).

4. П(С)БО 17 - Положення (стандарт) бухгалтерського обліку 17 "Податок на прибуток", затверджене наказом Мінфіну України від 28.12.2000 р. №353.

5. П(С)БО 15 - Положення (стандарт) бухгалтерського обліку 15 "Дохід", затверджене наказом Мінфіну України від 29.11.99 р. №290.

6. Інструкція Про застосування Плану рахунків бухгалтерського обліку активів, капіталу, зобов'язань і господарських операцій суб'єктів малого підприємництва // Все про бухгалтерський облік. – 2002. -№ 28. – С. 10-11.

7. Антипов А.Р. Облік податку на прибуток: бухгалтерський та податковий аспект / А.Р. Антипов // Бухгалтер. – 2005. - № 14. – С. 12-18.

8. Куліковська Ю.М. Податок на прибуток в системі бухгалтерського обліку / Ю. М. Куліковська // Все про бухгалтерський облік. – 2006. - № 4. – С. 19-25.

9. Чацкіс Ю.Д. Фінансовий облік / Ю.Д. Чацкіс. – Донецьк: ДонДУЕТ , 2006. – 567 с.

Похожие работы

... ів та платежів, податку з доходів фізичних осіб, експортно-імпортних операцій. Крім вище наведених підручників та посібників ми використали в роботі ряд статей присвячених практичним аспектам обліку податку на прибуток підприємства та ПДВ, зокрема це такі статті як Бобров Е. «Огляд існуючих підходів до організації обліку валових доходів та валових витрат з податку на прибуток (податкового обл ...

... в свою чергу ускладнює як роботу бухгалтера, так і органів , які перевірятимуть результати його роботи.[4.78] 2. Здійснення податкових розрахунків у системі бухгалтерського обліку та їх контроль У зв’язку з появою нових об’єктів бухгалтерського обліку, пов’язаних з оподаткуванням підприємства, та користувачів інформації про них гостро постало питання взаємозв’язку податкових розрахунків і ...

... » 3.1 Основні напрямки оптимізації податкових платежів на туристичному підприємстві ТОВ «Сєнтоза-Тур». Розробка платіжного календаря Основні напрямки оптимізації податкових платежів на туристичному підприємстві ТОВ “Сєнтоза-Тур” можуть бути розподілені на 2 напрямки: - мінімізація сплати непрямого податку на додану вартість; - мінімізація сплати прямих прибуткових податків та соціальних ...

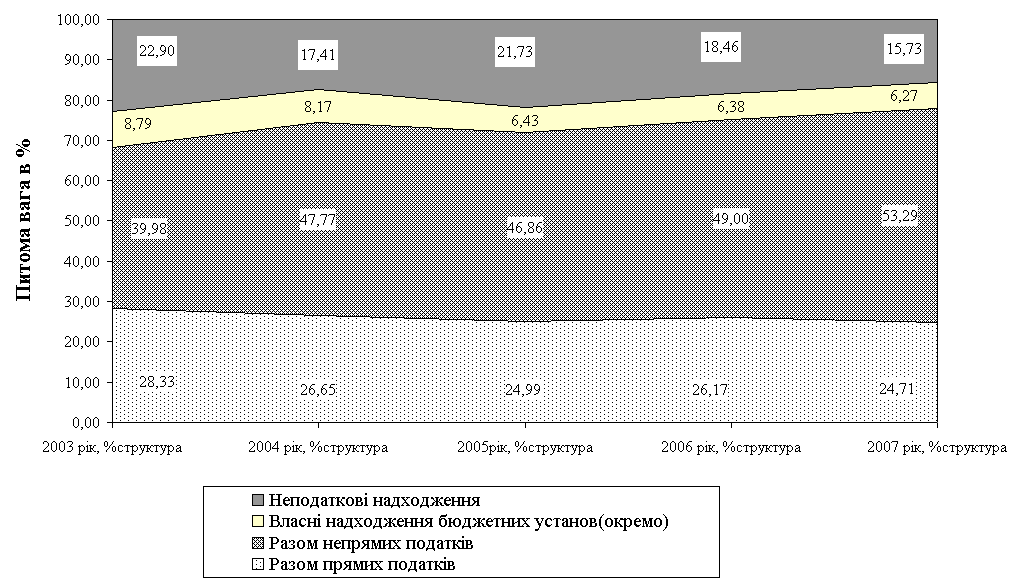

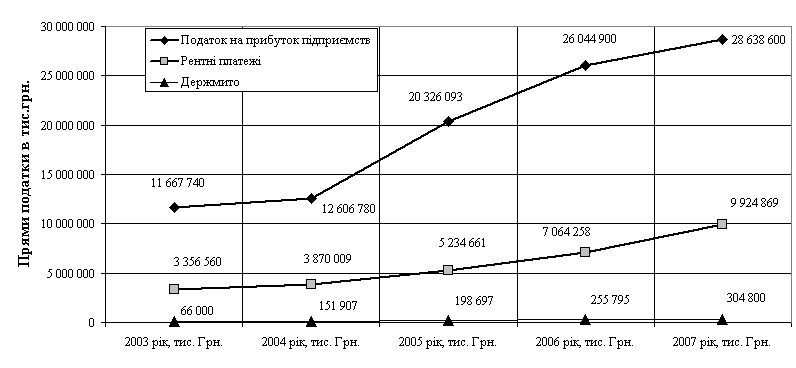

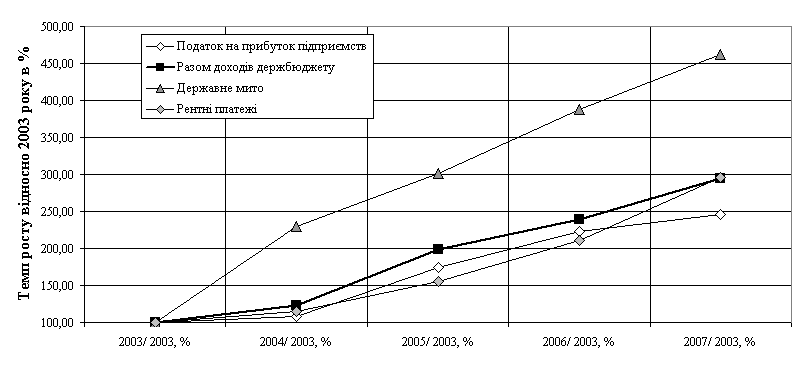

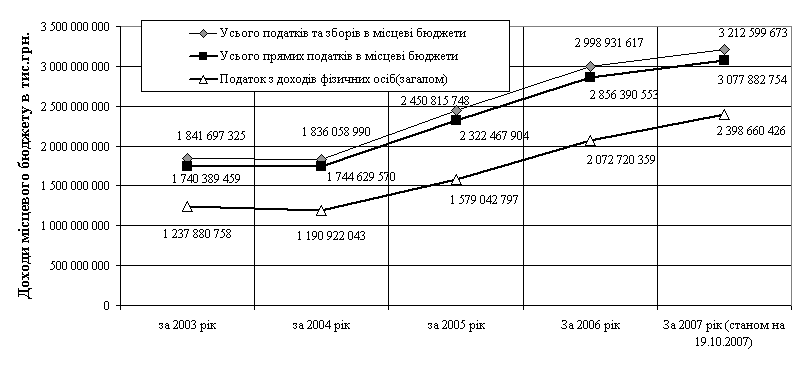

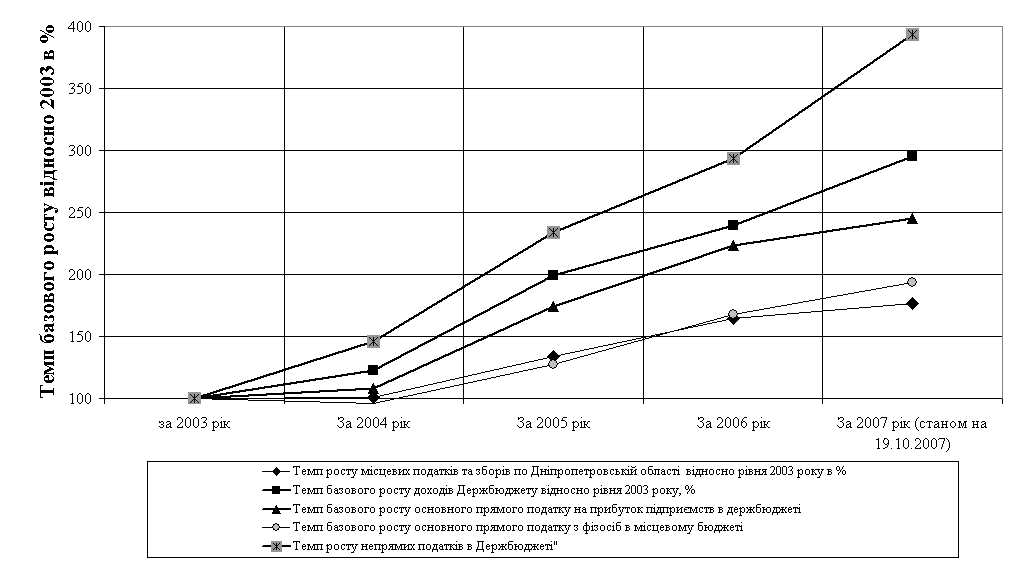

... прибутку підприємств в Україні в 1994–2007 роках та відносного рівня надходження прямого податку на прибуток підприємств в державний бюджет України в% ВВП (виключення фактору інфляції) 3. Шляхи вдосконалення прямого оподаткування в Україні в системі фінансового регулювання ринкових відносин 3.1 Зарубіжний досвід регулювання ринкових відносин прямими податками В науково-теоретичному плані в перші ...

0 комментариев