Нет ничего удивительного в том, что начинающие трейдеры, попав на биржу, руководствуются в принятии решений обычной человеческой бытовой логикой. Эта логика понятна и прямолинейна. Причина влечет следствие, а следствие порождено причиной, и если знать все причины, то следствия будут очевидны, подходи и пользуйся. И правда, каждое движение цены имеет вполне конкретные причины, оно порождено участниками рынка, у каждого из которых есть свои резоны поступать именно так как он поступает.

Однако на самом деле число участников на рынке довольно велико, да и причины, по которым они поступают так а не иначе порой остаются не вполне ясными даже для них самих. Все это приводит к тому что цену движут огромное количество разнообразных факторов и проследить даже самые значимые из них не всегда представляется возможным. Так что не будет никакой разницы если мы будем считать что движения цены в значительной мере случайны.

А раз так, рынок представляет собой вероятностный процесс и бытовая логика (он же здравый смысл) к работе на нем не всегда применима. Для того чтобы принимать оптимальные решения здесь необходима совершенно другая логика - вероятностная. Ведь каждый раз когда бытовая логика сталкивается с вероятностным процессом, будь то игра в казино, в карты или на бирже, она начинает давать серьезные сбои. А когда логика слабеет, она не может противостоять присущим всем людям психологическим напряжениям, усиленным к тому же важностью ситуации, ведь игра идет на деньги. Вера в лучшее, надежда на благоприятный исход событий, страх потерь, стремление выдать желаемое за действительное - все это начинает сильно влиять на механизм принятия решений. Появляется множество психологических ловушек, когда принимаются совершенно неоптимальные и убыточные решения, которые выглядят вполне обоснованно с точки зрения бытовой логики.

Например, вы бросили монетку 5 раз, и 5 раз подряд она упала орлом. Как она упадет следующий раз? Здравый смысл может сказать вам что раз монета все время падает орлом, то и следующий раз она упадет орлом тоже. Или может сказать что это очень невероятно чтобы монета упала 6 раз орлом и следующий раз она наверняка упадет решкой. На самом же деле математическая вероятность того что она упадет орлом как была так и остается 50%.

Это выглядит просто на примере с монетой, но и на рынке достаточно таких случайных моментов. То что на самом деле является случайным разум стремится разложить на причины и следствия, выявить закономерности, установить порядок. Однако когда этого не удается сделать разуму, в игру вступают чувства и эмоции.

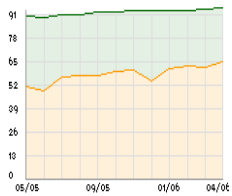

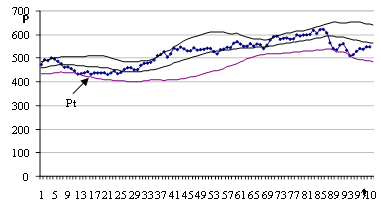

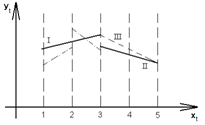

Другой серьезной психологической ловушкой, с которой постоянно сталкиваются трейдеры на бирже является неприятие собственных убытков, приводящее к тому что убытки выходят из под контроля и разрастаются. Когда открытая позиция начинает приносить убыток, трейдер попадает в ловушку собственного страха. Он еще помнит как несколько минут назад цена была гораздо лучше, ему кажется что стоит лишь закрыть позицию, зафиксировав убыток, как цена повернется и возвратится на прежние уровни. Вот пример как это происходит:

Выглядит неплохо для покупки. Рост кажется сильным и уверенным. Покупаем!

Цена идет вверх. Трейдер надеется на продолжение роста, радуется набегающей прибыли. О плохом не думается.

Цена все еще идет вверх. Прибыль радует все больше и больше, перспективы роста начинают казаться все более многообещающими, кажется что это не кончится никогда, это всего лишь начало, и, "кстати, как бы лучше потратить всю эту прибыль? Это даже лучше чем я ожидал!"

Цена начинает падать. "Небольшая коррекция, это легко переждать. Не продавать же в самом деле акции которые так хорошо растут?"

Цена падает еще. "Черт, кажется коррекция затягивается... Если бы я продал их в точке 2 я бы неплохо заработал. Соглашаться на половину прибыли? Хм... Нет. Подождем дальше, не будем поддаваться панике. Дисциплина прежде всего!"

Цена продолжает падать. "Теперь уже поздно продавать... Если я продам их сейчас то получу убыток! Убыток после того как я мог столько заработать! Нет... продавать поздно. Остается ждать и надеяться. Не могут же они падать вечно?"

Цена падает дальше. "О боже... Где-то здесь был коньяк..."

И еще дальше. "Черт с ними! Продаю. Это невозможно выдержать..."

Итак, вместо прибыли получаем сильный убыток. Что же сделано не так, ведь в каждый конкретный момент решение держать акции дальше кажется трейдеру логичным и единственно верным?

Проблема в том что по-хорошему было принято всего одно решение - решение о покупке акций. Решение же о продаже акций было отложено на потом, и в результате трейдер попал в психологическую ловушку, когда, раздираемый противоречивыми чувствами, он вообще не мог отказаться от позиции.

На трейдера в процессе торговли постоянно действуют два сильных чувства - страх понести убытки и страх не получить прибыли. Кроме того, присущее каждому человеку свойство принимать желаемое за действительное играет с трейдером злую шутку, делая более приятные варианты развития событий в его глазах наиболее вероятными. Если цена акций карабкается вверх, трейдер склонен уверять себя что так будет и впредь. Если цена акций начала падать, трейдер склонен сохранять позицию, ожидая возвращения цены, он боится закрыть убыточную позицию, зафиксировав тем самым уже свершившуюся потерю. В результате многие трейдеры имеют одну и ту же проблему - несвоевременное закрытие (впрочем, и открытие тоже) позиций, когда решения принимаются не по здравому размышлению, а под действием эмоций. Эта проблема с легкостью превращает любую прибыль в убытки, а убытки - в еще большие убытки.

Впрочем, существует иногда и прямо противоположная проблема, когда трейдер слишком быстро фиксирует прибыль, теряя большую часть возможного дохода. Все зависит от того что пересилило - страх или жадность. Так или иначе, решения, принимаемые на сильном эмоциональном фоне, часто бывают неоптимальными или даже прямо вредными.

Существует простое решение обоих этих проблем - можно решить заранее при какой ситуации позиция будет закрыта и затем, когда эта ситуация наступит, жестко и дисциплинированно отработать ранее принятое решение, что бы там ни подсказывали рынок и ваша интуиция. Есть и уже готовые механизмы для реализации такого подхода - заявки "take profit" и "stop loss", имеющиеся в арсенале средств большинства биржевых терминалов. Открыв позицию, вы можете заранее выставить обе заявки, тем самым предусмотрев любое развитие ситуации на рынке. В случае если цена купленных вами акций будет расти при достижении уровня указанного в заявке "take profit" позиция будет закрыта и полученная вами прибыль зафиксирована. В случае если рынок пойдет против вашей позиции, когда цена акций упадет ниже уровня, указанного в заявке "stop loss", позиция так же будет закрыта. Таким образом, убыток не вырастет выше заранее определенного вами значения.

Есть еще одна психологическая ловушка, довольно распространенная среди широких масс трейдеров. Существует популярный метод "уменьшения" потерь от убыточной сделки который называется "усреднение". К примеру, если ранее была открыта позиция в лонг, а затем цена начала падать, предлагается увеличить позицию, купив акций по снизившейся цене. В результате средняя цена по совокупной позиции оказывается меньше чем цена первоначальной сделки. Психологически очень удобный метод, позволяющий снизить "боль" от убытков одним движением - просто докупив акций.

На самом деле вместо одной убыточной позиции, которую наверняка необходимо уже готовить к закрытию, получаем в добавок к ней еще и вторую, открытую на падающем рынке (т.е. против движения, что само по себе весьма рисковано), единственной причиной открытия которой является тот факт что ранее мы имели глупость ошибиться со входом. Разумеется, последовательное усреднение на последовательно падающем рынке приводит к все возрастающему увеличению убытков. Тем не менее, метод имеет своих сторонни

Похожие работы

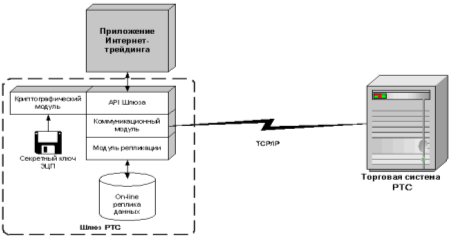

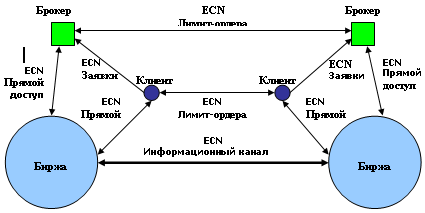

... искушенных, то есть знакомых с основными принципами риск-менеджмента, диверсифицирующих операции не только между различными сегментами рынка ценных бумаг, но и работающих через различных брокеров, благо выбор более чем достаточен. Глава III. Перспективы развития интернет-трейдинга в России: новые возможности и направления «Все, что мы знаем о будущем, — это то, что оно настанет и будет ...

... которого судят об успехах или неудачах развития отечественного фондового рынка 1.4. Применимость технического анализа в России.Учитывая вышеизложенные характеристики российского фондового рынка, применению технического анализа нужно уделять особое внимание. Хотя бы для минимизации рыночных рисков. Ключевым условием эффективной работы является доступ к источникам информации. На протяжении всех лет ...

... . В результате курсовая стоимость ценной бумаги начинает изменяться уже до того момента, как станут известны окончательные итоги деятельности данного предприятия. 3.2 Спотовый и срочный рынки Виды сделок с ценными бумагами на фондовой бирже можно разделить на кассовые, арбитражные, срочные и пакетные сделки. Так же по характеру этих сделок во времени РЦБ можно разделить на спотовые и срочные ...

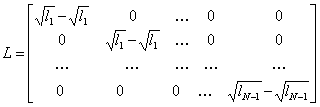

... 30 декабря 1997 года составляет 100 индексных пунктов) представляет собой ценовой, не взвешенный индекс, рассчитываемый как среднее арифметическое изменения цен 10 наиболее ликвидных акций, допущенных к обращению в Секции фондового рынка (вне зависимости от их принадлежности к котировальным листам ММВБ). Индекс отражает в режиме реального времени (с 10:59 до 18:00) прирост стоимости портфеля, ...

0 комментариев