Курсовая работа

на тему:

«Анализ финансового состояния предприятия»

Введение

Цель данной курсовой работы заключается в приобретении практических навыков анализа финансового состояния предприятия для обеспечения эффективного управления им и оценки финансовой устойчивости деловых партнеров в условиях рыночной экономики.

Финансовое состояние предприятия – это комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия.

Анализ финансового состояния, основывающийся на данных бухгалтерской отчетности, называется внешним анализом, т.е. анализом, проводимым за пределами предприятия его заинтересованными контрагентами, собственниками или государственными органами на основе отчетных данных, которые включают весьма ограниченную часть информации о деятельности предприятия и не содержат информации, являющейся коммерческой тайной.

Более глубокий анализ, использующий внутреннюю документацию предприятия, осуществляется финансистами предприятия и называется внутренним анализом.

Методика анализа финансового состояния включает общие для внешнего и внутреннего анализа элементы и состоит из следующих блоков:

* общая оценка динамики и структуры статей бухгалтерского баланса;

* анализ финансового состояния и платежеспособности по данным баланса;

* анализ ликвидности баланса;

* анализ финансовых коэффициентов;

* определение неудовлетворительной структуры баланса неплатежеспособных предприятий.

Большое количество показателей, характеризующих финансовые результаты деятельности предприятия, создает методические трудности их системного рассмотрения. Различия в назначении показателей затрудняют выбор каждым участником товарного обмена тех из них, которые в наибольшей степени удовлетворяют его потребности в информации о реальном состоянии данного предприятия.

1. Общая оценка динамики и структуры статей бухгалтерского баланса

Исходную информацию для проведения внешнего анализа финансового состояния предприятия дает бухгалтерская отчетность, основным элементом которой является баланс (примерная структура баланса в агрегированном виде приведена в таблице 1).

Для общей оценки динамики финансового состояния предприятия следует сгруппировать статьи баланса в отдельные специфические группы по признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива). На основе агрегированного баланса осуществляется анализ структуры имущества предприятия, который в более упорядоченном виде удобно проводить по форме, представленной таблице 2.

Чтение баланса по таким систематизированным группам ведется с использованием методов горизонтального и вертикального анализов.

В ходе горизонтального анализа рассчитываются абсолютные и относительные изменения величин различных статей баланса за определенный период, а целью вертикального анализа является вычисление удельного веса остальных статей в итоге баланса. Такие анализы статей актива и пассива проводятся с помощью сравнительного аналитического баланса-нетто (таблицы 3 и 4).

Непосредственно из аналитического баланса-нетто можно получить ряд важнейших характеристик финансового состояния предприятия:

* общая стоимость имущества предприятия равна валюте (итогу) баланса;

* стоимость внеоборотных активов равна итогу раздела I актива баланса;

* стоимость оборотных средств равна итогу раздела II актива баланса;

* запасы и затраты включают стоимость запасов, налога на добавленную стоимость по приобретенным ценностям и прочих оборотных активов из раздела II актива баланса;

* величина дебиторской задолженности представляет собой сумму дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, и дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, из раздела II актива баланса;

* сумма денежных средств и краткосрочных финансовых вложений (так называемый банковский актив) берется из раздела II актива баланса;

* величина собственного капитала равна итогу раздела III пассива баланса и статьям «Задолженность участникам (учредителям) по выплате доходов», «Доходы будущих периодов», «Резервы предстоящих расходов» раздела V пассива (так как эти статьи показывают задолженность предприятия как бы самому себе, т.е. речь идет о собственных средствах предприятия, то при анализе суммы по этим статьям следует прибавить к собственному капиталу);

* величина заемного капитала равна сумме итогов разделов IV и V пассива баланса без статей, вошедших в стоимость собственного капитала;

* величина долгосрочных обязательств, предназначенных, как правило, для формирования основных средств и других внеоборотных активов, берется из раздела IV пассива баланса;

* величина краткосрочных займов и кредитов, предназначенных, как правило, для формирования оборотных активов, берется из раздела V пассива баланса;

* величина кредиторской задолженности в широком смысле слова включает данные статей «Кредиторская задолженность» и «Прочие краткосрочные пассивы» раздела V пассива баланса.

Абсолютное отклонение определяется как разность абсолютных значений статьи на конец и начало периода, а темп роста – как их отношение, умноженное на 100%.

Горизонтальный (или динамический) анализ этих показателей позволяет установить их абсолютные приращения и темпы роста, что важно для характеристики финансового состояния предприятия. Так, динамика стоимости имущества предприятия дает дополнительную к величине финансовых результатов информацию о мощи предприятия.

Не меньшее значение для оценки финансового состояния имеет и вертикальный (структурный) анализ актива и пассива баланса. Так, на основании соотношения собственного и заемного капиталов можно сделать вывод об автономии предприятия в условиях рыночных связей, о его финансовой устойчивости.

Таблица 1. – Баланс предприятия| АКТИВ | Сумма, тыс. руб. | |

| На начало периода | На конец периода | |

| I. Внеоборотные активы: – нематериальные активы – основные средства – незавершенное строительство – доходные вложения в материальные ценности – долгосрочные финансовые вложения – прочие внеоборотные активы | - 2653,4 867,3 - - - | - 4378,7 949,9 - - - |

| Итого по разделу I | 3520,7 | 5328,6 |

| II. Оборотные активы: – запасы, в том числе: – сырье, материалы и другие аналогичные ценности – затраты в незавершенном производстве (издержки обращения) – готовая продукция и товары для перепродажи – товары отгруженные – расходы будущих периодов – прочие запасы и затраты – налог на добавленную стоимость по приобретенным ценностям – дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), в том числе: – покупатели и заказчики – авансы выданные – прочие дебиторы – дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), в том числе: – покупатели и заказчики – авансы выданные – прочие дебиторы – краткосрочные финансовые вложения, в том числе – займы, предоставленные организациям на срок менее 12 месяцев – собственные акции, выкупленные у акционеров – прочие краткосрочные финансовые вложения – денежные средства, в том числе – касса – расчетные счета – валютные счета – прочие денежные средства – прочие оборотные активы | 3112,4 1308,9 34,5 1741,1 - 27,9 - 633,0 - - - - 1129,2 170,2 - 959,0 - - - - 963,1 0,9 962,2 - - - | 2518,7 907,3 54,6 1509,8 - 47,0 - 575,4 - - - - 9103,3 8037,0 - 1066,3 - - - - 7,5 0,3 7,2 - - - |

| Итого по разделу II | 5837,7 | 12204,9 |

| БАЛАНС | 9358,4 | 17533,5 |

| ПАССИВ | Сумма, тыс. руб. | |

| На начало периода | На конец периода | |

| III. Капитал и резервы: – уставный капитал – добавочный капитал – резервный капитал – фонд социальной сферы – целевые финансирование и поступления – нераспределенная прибыль прошлых лет – непокрытый убыток прошлых лет – нераспределенная прибыль отчетного года – непокрытый убыток отчетного года | 8,5 - - - - 1702,7 - 1653 - | 8,5 - - - - 1702,7 - 4581,8 - |

| Итого по разделу III | 3364,2 | 6293,0 |

| IY. Долгосрочные обязательства: – займы и кредиты, в том числе: – кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты – займы, подлежащие погашению более чем через 12 месяцев после отчетной даты – прочие долгосрочные обязательства | - - - - | - - - - |

| Итого по разделу IY | - | - |

| Y. Краткосрочные пассивы: – займы и кредиты, в том числе: – кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты – займы, подлежащие погашению в течение 12 месяцев после отчетной даты – кредиторская задолженность, в том числе – поставщики и подрядчики – векселя к уплате – задолженность перед персоналом организации – задолженность перед государственными внебюджетными фондами – задолженность перед бюджетом – авансы полученные – прочие кредиты – задолженность участникам (учредителям) по выплате доходов – доходы будущих периодов – резервы предстоящих расходов и платежей – прочие краткосрочные обязательства | 2667,5 2627,5 - 40,0 3326,7 1278,8 - 29,8 10,1 204,5 1695,0 108,5 - - - - | 9456,7 9456,7 - - 1783,8 832,0 - 24,1 6,3 57,0 812,9 51,5 - - - - |

| Итого по разделу Y | 5994,2 | 11240,5 |

| БАЛАНС | 9358,4 | 17533,5 |

Таблица 2. – Аналитический баланс-нетто (агрегированный вид)

|

АКТИВ | Сумма, тыс. руб. |

ПАССИВ | Сумма, тыс. руб. | ||

| На начало периода | На конец периода | На начало периода | На конец периода | ||

| Имущество 1. Внеоборотные активы 2. Оборотные активы 2.1. Запасы и затраты 2.2. Дебиторская задолженность 2.3. Денежные средства и краткосрочные финансовые вложения | 3520,7 5837,7 3745,4 1129,2 963,1 | 5328,6 12204,9 3094,1 9103,3 7,5 | Источники имущества 1. Собственный капитал 2. Заемный капитал 2.1. Долгосрочные обязательства 2.2. Краткосрочные займы и кредиты 2.3. Кредиторская задолженность и прочие краткосрочные обязательства | 3364,2 5994,2 - 2667,5 3326,7 | 6293,0 11240,5 - 9456,7 1783,8 |

Таблица 3. – Актив сравнительного аналитического баланса-нетто

|

АКТИВ | На начало периода | На конец периода | Абсолют. отклонение, тыс. руб. | Темп роста, % | ||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | |||

| Имущество – всего 1. Внеоборотные активы 2. Оборотные активы 2.1. Запасы и затраты 2.2. Дебиторская задолженность 2.3. Денежные средства и краткосрочные финансовые вложения | 9358,4

3520,7 5837,7 3745,4 1129,2 963,1 | 100 37,6 62,4 40,0 12,1 10,3 | 17533,5

5328,6 12204,9 3094,1 9103,3 7,5 | 100 30,4 69,6 17,7 51,9 0,04 | 8175,1 1807,9 6367,2 -651,3 7974,1 -955,6 | 187,4 151,4 209,1 -82,6 806,2 -0,8 |

Таблица 4. – Пассив сравнительного аналитического баланса-нетто

ПАССИВ | На начало периода | На конец периода | Абсолют отклонение, тыс. руб. | Темп роста, % | ||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | |||

| Источники имущества – всего 1. Собственный капитал 2. Заемный капитал 2.1. Долгосрочные обязательства 2.2. Краткосрочные кредиты и займы 2.3. Кредиторская задолженность и прочие краткосрочные обязательства | 9358,4

3364,2 5994,2 - 2667,5 3326,7 | 100 35,9 64,1 - 28,5 35,5 | 17533,5

6293,0 11240,5 - 9456,7 1783,8 | 100 35,9 64,1 - 53,9 10,2 | 8175,1 2928,8 5246,3 - 6789,2 -1542,9 | 187,4 187,1 187,5 - 354,5 53,6 |

Для детализации общей картины изменения финансового состояния могут быть составлены таблицы (по форме табл. 3 и 4) для каждого раздела актива и пассива баланса. Например, для исследования динамики и структуры внеоборотных активов составляется таблица, в основе которой лежат данные раздела I актива баланса с разбивкой по статьям: «Нематериальные активы», «Основные средства», «Незавершенное строительство», «Доходные вложения в материальные ценности», «Долгосрочные финансовые вложения», «Прочие внеоборотные активы».

Аналогичные таблицы рассчитываются для анализа структуры и динамики оборотных активов, капитала и резервов, долгосрочных и краткосрочных обязательств.

|

АКТИВ | На начало периода | На конец периода | Абсолют. отклонение, тыс. руб. | Темп роста, % | ||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | |||

| 1. Внеоборотные активы 1.1 Нематериальные активы 1.2 Основные средства 1.3 Незавершенное строительство 1.4 Доходные вложения в материальные ценности 1.5 Долгосрочные финансовые вложения 1.6 Прочие внеоборотные активы Итого по разделу I. 2. Оборотные активы 2.1 Запасы и затраты, в т.ч. – сырье, материалы и др. – затраты в незавершенном производстве – готовая продукция и товары для перепродажи – товары отгруженные – расходы будущих периодов – прочие запасы и затраты 2.2 Налог на добавленную стоимость по приобретенным ценностям 2.4Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), в том числе: – покупатели и заказчики – авансы выданные – прочие дебиторы 2.5Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), в том числе: – покупатели и заказчики – авансы выданные – прочие дебиторы 2.6Краткосрочные финансовые вложения, в том числе – займы, предоставленные организациям на срок менее 12 месяцев – собственные акции, выкупленные у акционеров – прочие краткосрочные финансовые вложения 2.7 Денежные средства, в том числе – касса – расчетные счета – валютные счета – прочие денежные средства 2.8 Прочие оборотные активы Итого по разделу II. | - 2653,4 867,3 - - - 3520,7 3112,4 1308,9 34,5 1741,1 - 27,9 - 633,0 - - - - 1129,2 170,2 - 959,0 - - - - 963,1 0,9 962,2 - - -

5837,7 | - 75,4 24,6 - - - 100 53,3 22,4 0,6 29,8 - 0,48 - 10,8 - - - - 19,3 2,9 - 16,4 - - - - 16,51 0,01 16,5 - - -

100 | - 4378,7 949,9 - - - 5328,6 2518,7 907,3 54,6 1509,8 - 47,0 - 575,4 - - - - 9103,3 8037,0 - 1066,3 - - - - 7,5 0,3 7,2 - - -

12204,9 | - 82,2 17,8 - - - 100 20,6 7,4 0,4 12,4 - 0,4 - 4,7 - - - - 74,6 65,9 - 8,7 - - - - 0,062 0,002 0,06 - - -

100 | - 1725,3 82,6 - - - - -593,7 -401,6 20,1 -231,3 - 19,1 - -57,6 - - - - 7974,1 7866,8 - 107,3 - - - - -955,6 -0,6 -955 - - - - | - 165,0 109,5 - - - - -80,9 -69,3 158,3 -86,7 - 168,5 - -90,9 - - - - 806,2 4722,1 - 111,2 - - - - -0,8 -33,3 -0,7 - - - - |

|

ПАССИВ | На начало периода | На конец периода | Абсолют. отклонение, тыс. руб. | Темп роста, % | ||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | |||

| III. Капитал и резервы: – уставный капитал – добавочный капитал – резервный капитал – фонд социальной сферы – целевые финансирование и поступления – нераспределенная прибыль прошлых лет – непокрытый убыток прошлых лет – нераспределенная прибыль отчетного года – непокрытый убыток отчетного года Итого по разделу III | 8,5 - - - - 1702,7 - 1653 -

3364,2

| 0,3 - - - - 50,6 - 49,1 -

100 | 8,5 - - - - 1702,7 - 4581,8 -

6293,0 | 0,1 - - - - 27,1 - 72,8 -

100 | 0 - - - - 0 - 2928,8 - | 100 - - - - 100 - 277,2 - |

| IY. Долгосрочные обязательства: – займы и кредиты, в том числе: – кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты – займы, подлежащие погашению более чем через 12 месяцев после отчетной даты – прочие долгосрочные обязательства Итого по разделу IYY. Краткосрочные пассивы: – займы и кредиты, в том числе: – кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты – займы, подлежащие погашению в течение 12 месяцев после отчетной даты – кредиторская задолженность, в том числе – поставщики и подрядчики – векселя к уплате – задолженность перед персоналом организации – задолженность перед государственными внебюджетными фондами – задолженность перед бюджетом – авансы полученные – прочие кредиты – задолженность участникам (учредителям) по выплате доходов – доходы будущих периодов – резервы предстоящих расходов и платежей – прочие краткосрочные обязательства Итого по разделу Y | - - - - - 2667,5 2627,5 40,0 3326,7 1278,8 - 29,8 10,1 204,5 1695,0 108,5 - - - - 5994,2 | - - - - - 44,5 43,8 0,7 55,5 21,3 - 0,5 0,2 3,4 28,3 1,8 - - - - 100 | - - - - - 9456,7 9456,7 - 1783,8 832,0 - 24,1 6,3 57,0 812,9 51,5 - - - - 11240,5 | - - - - - 84,1 84,1 - 15,9 7,4 - 0,2 0,1 0,5 7,2 0,5 - - - - 100 | - - - - - 6789,2 6829,2 -40 -1542,9 -446,8 - -5,7 -3,8 -147,5 -882,1 -57 - - - - - | - - - - - 354,5 359,9 - -53,6 -65,1 - -80,9 -62,4 -27,9 -48,0 -47,5 - - - - - |

За рассматриваемый период стоимость имущества предприятия увеличилась на 8175,1 тыс. руб. Это изменение в основном коснулось внеоборотных активов, которые увеличились на 1807,9 тыс. руб., и оборотных активов, которые увеличились на 6367,2 тыс. руб. Увеличение имущества предприятия произошло в основном за счет уменьшения кредиторской задолженности и прочих краткосрочных обязательств на 1542,9 тыс. руб., собственные средства предприятия увеличились на 2928,8 тыс. руб.

2. Анализ финансового состояния и платежеспособности по данным балансаСледующей важной задачей анализа финансового состояния является исследование абсолютных показателей финансовой устойчивости предприятия. В определении этих показателей решающее значение имеет составление балансовой модели, которая в условиях рынка имеет следующий вид:

![]()

где ![]() - внеоборотные активы (итог I раздела актива баланса);

- внеоборотные активы (итог I раздела актива баланса);

![]() - запасы, НДС по приобретенным ценностям и прочие активы (из II раздела актива баланса);

- запасы, НДС по приобретенным ценностям и прочие активы (из II раздела актива баланса);

![]() -денежные средства, краткосрочные финансовые вложения, дебиторская задолженность (из II раздела актива баланса);

-денежные средства, краткосрочные финансовые вложения, дебиторская задолженность (из II раздела актива баланса);

![]() – капитал и резервы (итог III раздела пассива баланса);

– капитал и резервы (итог III раздела пассива баланса);

![]() - долгосрочные обязательства (итог IV раздела пассива баланса);

- долгосрочные обязательства (итог IV раздела пассива баланса);

![]() - краткосрочные займы и кредиты (из V раздела пассива баланса);

- краткосрочные займы и кредиты (из V раздела пассива баланса);

![]() - кредиторская задолженность и прочие пассивы (итог V раздела пассива баланса за минусом

- кредиторская задолженность и прочие пассивы (итог V раздела пассива баланса за минусом ![]() ).

).

Устойчивость финансового состояния предприятия определяет соотношение запасов и затрат и величины собственных и заемных источников их формирования.

Наиболее обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, рассчитываемый в виде разницы величины источников средств и величины запасов и затрат. При этом имеется в виду обеспеченность средствами определенных источников (собственных, кредитных и других заемных), поскольку достаточность суммы всех возможных видов источников (включая кредиторскую задолженность и прочие пассивы) гарантирована тождественностью итогов актива и пассива баланса.

Для характеристики источников формирования запасов и затрат используются следующие показатели:

· наличие собственных оборотных средств, равное разнице величины источников собственных средств и величины внеоборотных активов:

![]()

![]() ,

,

где ![]() - собственные оборотные средства;

- собственные оборотные средства;

![]() н = 3364,2 – 3520,7 = -156,5,

н = 3364,2 – 3520,7 = -156,5,

![]() к= 6293 – 5328,6 = 964,4.

к= 6293 – 5328,6 = 964,4.

· наличие собственных и долгосрочных заемных источников формирования запасов и затрат, получаемое из предыдущего показателя увеличением на сумму долгосрочных кредитов и заемных средств:

![]()

![]() ,

,

где ![]() - собственные и долгосрочные заемные источники формирования запасов и затрат;

- собственные и долгосрочные заемные источники формирования запасов и затрат;

![]() н = (3364,2 + 0) – 3520,7 = -156,5,

н = (3364,2 + 0) – 3520,7 = -156,5,

![]() к = (6293,0 + 0) – 5328,6 = 964,4.

к = (6293,0 + 0) – 5328,6 = 964,4.

· общая величина основных источников формирования запасов и затрат, равная сумме предыдущего показателя и величины краткосрочных кредитов и заемных средств:

![]() ,

,

где ![]() - общая величина основных источников формирования запасов и затрат.

- общая величина основных источников формирования запасов и затрат.

![]() н = (3364,2 + 0) – 3520,7 + 2667,5 = 2511,

н = (3364,2 + 0) – 3520,7 + 2667,5 = 2511,

![]() к = (6293,0 + 0) – 5328,6 + 9456,7 = 10421,1.

к = (6293,0 + 0) – 5328,6 + 9456,7 = 10421,1.

Трем показателям величины источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками их формирования:

* излишек (+) или недостаток (–) собственных оборотных средств:

![]() ,

,

где ![]() - излишек или недостаток собственных оборотных средств;

- излишек или недостаток собственных оборотных средств;

![]() н = -156,5 – 3745,4 = -3901,9

н = -156,5 – 3745,4 = -3901,9

![]() к = 964,4 – 3094,1 = -2129,7

к = 964,4 – 3094,1 = -2129,7

· излишек (+) или недостаток (–) собственных и долгосрочных заемных источников формирования запасов и затрат:

![]() ,

,

где ![]() - излишек или недостаток собственных и долгосрочных заемных источников формирования запасов и затрат;

- излишек или недостаток собственных и долгосрочных заемных источников формирования запасов и затрат;

![]() н = -156,5 –3745,4 = -3901,9

н = -156,5 –3745,4 = -3901,9

![]() к = 964,4 –3094,1 = -2129,7

к = 964,4 –3094,1 = -2129,7

· излишек (+) или недостаток (–) общей величины основных источников для формирования запасов и затрат:

![]() ,

,

где ![]() - излишек или недостаток общей величины основных источников для формирования запасов и затрат.

- излишек или недостаток общей величины основных источников для формирования запасов и затрат.

![]() н = 2511 –3745,4 = -1234,4

н = 2511 –3745,4 = -1234,4

![]() н = 10421,1 –3094,1 = 7327

н = 10421,1 –3094,1 = 7327

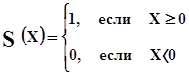

Вычисление трех показателей обеспеченности запасов и затрат источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости. При идентификации типа финансовой ситуации используется следующий трехкомпонентный показатель:

![]() ,

,

где функция ![]() определяется следующим образом:

определяется следующим образом:

Кризисное финансовое состояние, при котором предприятие находится на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные финансовые вложения и дебиторская задолженность предприятия не покрывают даже его кредиторской задолженности и просроченных ссуд. Оно задается следующими условиями:

![]()

Показатель типа ситуации ![]() ;

;

К концу рассматриваемого периода предприятие перешло в неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором, тем не менее, сохраняется возможность восстановления равновесия за счет источников, ослабляющих финансовую напряженность (временно свободные собственные средства (фонды экономического стимулирования, финансовые резервы и др.), привлеченные средства (превышение нормальной кредиторской задолженности над дебиторской), кредиты банка на временное пополнение оборотных средств и прочие заемные средства). Оно задается условиями:

![]()

Показатель типа ситуации ![]() ;

;

Наряду с оптимизацией структуры пассивов в ситуациях, задаваемых последними двумя условиями, устойчивость может быть восстановлена путем обоснованного снижения уровня запасов и затрат.

Чтобы снять финансовое напряжение, предприятию необходимо выяснить причины резкого увеличения на конец года следующих статей материальных оборотных средств: производственных запасов, незавершенного производства, готовой продукции и товаров. Это задачи внутреннего финансового анализа.

Для анализа финансовой устойчивости используется таблица 5.

Таблица 5. – Анализ финансовой устойчивости

| Показатели | Усл. обозн. | На начало периода | На конец периода | Изменения за период |

| 1. Капитал и резервы |

| 3364,2 | 6293,0 | 2928,8 |

| 2. Внеоборотные активы |

| 3520,7 | 5328,6 | 1807,9 |

| 3. Наличие собственных оборотных средств (стр. 1 – стр. 2) |

| -156,5 | 964,4 | 1120,9 |

| 4. Долгосрочные обязательства |

| - | - | - |

| 5. Наличие собственных и долгосроч-ных заемных источников формирования запасов и затрат (стр. 3 + стр. 4) |

| -156,5 | 964,4 | 1120,9 |

| 6. Краткосрочные обязательства |

| 2667,5 | 9456,7 | 6789,2 |

| 7. Общая величина основных источников формирования запасов и затрат (стр. 5 + стр. 6) |

| 2511 | 10421,1 | 7910,1 |

| 8. Общая величина запасов и затрат |

| 3745,4 | 3094,1 | -651,3 |

| 9. Излишек (+) или недостаток (–) собственных оборотных средств (стр. 3 – стр. 8) |

| -3901,9 | -2129,7 | 1772,2 |

| 10. Излишек (+) или недостаток (–) собственных и долгосрочных заемных источников формирования запасов и затрат (стр. 5 – стр. 8) |

| -3901,9 | -2129,7 | 1772,2 |

| 11. Излишек (+) или недостаток (–) общей величины основных источников формирования запасов и затрат (стр. 7 – стр. 8) |

| -1234,4 | 7327 | 7910,1 |

| 12. Трехкомпонентный показатель типа финансовой ситуации |

| (0; 0; 0) | (0; 0; 1) |

|

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность активов – величина, обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности активы предприятия разделяются на следующие группы:

А1. Наиболее ликвидные активы – денежные средства предприятия и краткосрочные финансовые вложения.

А2. Быстрореализуемые активы – дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) и прочие оборотные активы.

АЗ. Медленно реализуемые активы – статьи раздела II актива баланса за исключением статей, вошедших в первые две группы, а также статья «Долгосрочные финансовые вложения» из раздела I актива баланса.

А4. Труднореализуемые активы – статьи раздела I актива баланса, за исключением статьи «Долгосрочные финансовые вложения» этого раздела, включенной в предыдущую группу.

Пассивы баланса группируются по степени срочности их оплаты:

П1. Наиболее срочные обязательства – кредиторская задолженность.

П2. Краткосрочные пассивы – краткосрочные займы и кредиты.

ПЗ. Долгосрочные пассивы – долгосрочные обязательства.

П4. Постоянные пассивы – статьи раздела III пассива баланса «Капитал и резервы». Для сохранения баланса актива и пассива итог данной группы увеличивается на величину статей «Задолженность участникам (учредителям) по выплате доходов», «Доходы будущих периодов», «Резервы предстоящих расходов» раздела V пассива.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву.

Четвертое неравенство носит «балансирующий» характер, и в то же время оно имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости – о наличии у предприятия собственных оборотных средств.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов может компенсироваться их избытком по другой группе лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

Анализ ликвидности баланса оформляется в виде таблицы 6.

Таблица 6. – Анализ ликвидности баланса

Актив | На начало периода | На конец периода | Пассив | На начало периода | На конец периода | Платежный излишек или недостаток | |

| на начало периода | на конец периода | ||||||

| А1 А2 А3 А4 | 963,1 1129,2 3745,4 3520,7 | 7,5 9103,3 3094,1 5328,6 | П1 П2 П3 П4 | 3326,7 2667,5 - 3364,2 | 1783,8 9456,7 - 6293,0 | -2363,6 -1538,3 3745,4 156,5 | -1776,3 -353,4 3094,1 -964,4 |

| Баланс | 9358,4 | 17533,5 | Баланс | 9358,4 | 17533,5 |

| |

Платежный излишек или недостаток определяется по формуле

![]() ,

,

где ![]() – платежный излишек или недостаток соответствующей группы;

– платежный излишек или недостаток соответствующей группы;

![]() ,

, ![]() - итоги соответствующих групп по активу и пассиву.

- итоги соответствующих групп по активу и пассиву.

А1 < П1

А2 < П2

А3 > П3

А4 > П4

На начало периода

А1 < П1

А2 < П2

А3 > П3

А4 < П4

На конец периода

Сопоставление наиболее ликвидных средств с наиболее срочными обязательствами (сроки до 3-х месяцев) и быстро реализуемых активов с краткосрочными пассивами (сроки от 3-х до 6-ти месяцев) позволяет выяснить текущую ликвидность, которая свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайший к рассматриваемому моменту промежуток времени.

Сравнение медленно реализуемых активов с долгосрочными пассивами отражает перспективную ликвидность, которая представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным, так как соответствие степени ликвидности активов и сроков погашения обязательств в пассиве намечено ориентировочно.

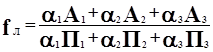

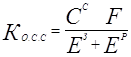

Для комплексной оценки ликвидности баланса в целом используют общий показатель ликвидности, вычисляемый по формуле

где ![]() - весовые коэффициенты, которые подчиняются следующим ограничениям:

- весовые коэффициенты, которые подчиняются следующим ограничениям:

Этим ограничениям удовлетворяют, например, следующие значения: ![]() =1;

=1; ![]() =0,5;

=0,5; ![]() =0,3.

=0,3.

На начало периода

f = (1*963,1 + 0,5*1129,2 + 0,3*3745,4) / (1*3326,7 + 0,5*2667,5) = 0,57,

На конец периода

f = (1*7,5 + 0,5*9103,3 + 0,3*3094,1) / (1*1783,8 + 0,5*9456,7) = 0,84.

Общий показатель ликвидности баланса показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (как краткосрочных, так и долгосрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств.

С помощью общего показателя ликвидности осуществляется оценка изменения финансовой ситуации на предприятии с точки зрения ликвидности.

Данный показатель применяется также при выборе наиболее надежного партнера из нескольких потенциальных партнеров на основе отчетности.

4. Анализ финансовых коэффициентовСистема финансовых коэффициентов включает в частности показатели оценки рыночной устойчивости и показатели оценки ликвидности баланса.

К показателям оценки рыночной устойчивости можно отнести следующие показатели:

* коэффициент автономии, равный доле источников собственных средств в общем итоге баланса (![]() ):

):

где ![]() - валюта баланса.

- валюта баланса.

На начало периода: КА =3364,2 / 9358,4 = 0,36

Ограничение для данного коэффициента ![]() означает, что на начало периода все обязательства предприятия могут быть покрыты его собственными средствами, что важно не только для самого предприятия, но и для его кредиторов. Рост коэффициента автономии свидетельствует об увеличении финансовой независимости предприятия и о снижении риска финансовых затруднений в будущие периоды. Такая тенденция, с точки зрения кредиторов, повышает гарантии погашения предприятием своих обязательств;

означает, что на начало периода все обязательства предприятия могут быть покрыты его собственными средствами, что важно не только для самого предприятия, но и для его кредиторов. Рост коэффициента автономии свидетельствует об увеличении финансовой независимости предприятия и о снижении риска финансовых затруднений в будущие периоды. Такая тенденция, с точки зрения кредиторов, повышает гарантии погашения предприятием своих обязательств;

На конец периода: КА = 6293,0 / 17533,5 = 0,36

В нашем случае данный коэффициент меньше 0,5 и не имеет тенденцию к росту, что говорит о том, что все обязательства предприятия не могут быть покрыты его собственными средствами.

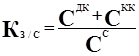

* коэффициент соотношения заемных и собственных средств, равный отношению величины обязательств предприятия к величине его собственных средств (![]() ):

):

.

.

На начало периода: Кз/с = 2667,5/3364,2 = 0,79

На конец периода: Кз/с = 9456,7/6293,0 = 1,5

Нормальное ограничение для коэффициента соотношения заемных и собственных средств имеет вид:

![]() ,

,

где ![]() – коэффициент соотношения мобильных и иммобилизованных средств;

– коэффициент соотношения мобильных и иммобилизованных средств;

Следовательно, Кз/с должен быть меньше 1. В нашем случае, предприятие на начало года имеет коэффициент соотношения собственных и заемных средств меньше единицы, но к концу года он стал больше единицы, что является отрицательным моментом в его деятельности.

* коэффициент соотношения мобильных и иммобилизованных средств определяемый делением оборотных активов на иммобилизованные активы:

;

;

На начало периода: Км/и = 3745,4+2092,3/3520,7 = 1,66

На конец периода: Км/и = 3094,1+9110,8/5328,6 = 2,29

· коэффициент маневренности, равный отношению собственных оборотных средств предприятия к общей величине источников собственных средств:

На начало периода: Км = -156,5/3364,2 = – 0,05

На конец периода: Км = 964,4/6293,0 = 0,15

Коэффициент маневренности показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Высокое значение коэффициента маневренности положительно характеризует финансовое состояние. Т.к. устоявшегося в практике нормального значения показателя не существует, но в качестве оптимальной величины коэффициента рекомендуется 0,5. Хотя наш показатель меньше этой величины, тем не менее тенденция положительна и собственные средства предприятия стали использоваться более мобильно.

* коэффициент обеспеченности запасов и затрат собственными источниками формирования, равный отношению величины собственных оборотных средств к стоимости запасов и затрат предприятия:

На начало периода: Ко = -156,5/3745,4 = 0,04

На конец периода: Ко = 964,4/3094,1 = 0,3

Ранее считалось, что коэффициент обеспеченности запасов и затрат собственными источниками формирования должен находиться между 0,6 и 0,8. В рыночных условиях такая норма не может быть безусловно рекомендована.

Значение показателя на начало отчетного периода составляло Ко=0,04, а концу отчетного периода четко наблюдается увеличение коэффициента обеспеченности запасов и затрат собственными источниками формирования, но только не за счет увеличения собственных средств предприятия (что безусловно не является положительной тенденцией, т. к. собственные средства предприятия сократились), а за счет уменьшения общей величины запасов и затрат.

* коэффициент имущества производственного назначения, равный отношению суммы стоимостей (взятых по балансу) основных средств, незавершенного строительства, сырья, материалов и других аналогичных ценностей, а также затрат в незавершенном производстве к итогу баланса (![]() ).

).

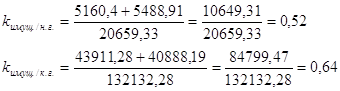

На начало периода: Кп/им = 2653,4+867,3+1308,9/9358,4 = 0,52

На конец периода: Кп/им = 4378,7+949,9+2518,7/17533,5 = 0,45

На основе статистических данных хозяйственной практики нормальным для данного коэффициента считается ограничение ![]() ; Следовательно, т. к.

; Следовательно, т. к. ![]() =0,52 составляло на начало отчетного периода, то заметно небольшое уменьшение коэффициента (на 0,07) к концу отчетного периода

=0,52 составляло на начало отчетного периода, то заметно небольшое уменьшение коэффициента (на 0,07) к концу отчетного периода ![]() =0,45, можно охарактеризовать это уменьшение, как негативное, и значит на предприятии наблюдается отрицательная тенденция. Рекомендуется увеличить имущество производственного назначения, например, за счет роста запасов, поскольку их величина снизилась за рассматриваемый период при увеличении валового оборота.

=0,45, можно охарактеризовать это уменьшение, как негативное, и значит на предприятии наблюдается отрицательная тенденция. Рекомендуется увеличить имущество производственного назначения, например, за счет роста запасов, поскольку их величина снизилась за рассматриваемый период при увеличении валового оборота.

* коэффициент долгосрочного привлечения заемных средств, равный отношению величины долгосрочных кредитов и заемных средств к сумме источников собственных средств предприятия и долгосрочных кредитов и займов:

На начало периода: ![]()

На конец периода: ![]()

На предприятии![]() потому что у предприятия нет долгосрочных обязательств как на начало отчетного периода, так и на конец отчетного периода.

потому что у предприятия нет долгосрочных обязательств как на начало отчетного периода, так и на конец отчетного периода.

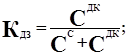

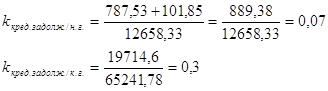

* коэффициент краткосрочной задолженности выражающий долю краткосрочных обязательств предприятия в общей сумме обязательств:

На начало периода: Кк.з = 2667,5/2667,5+3326,7 = 0,45

На конец периода: Кк.з = 9456,7/9456,7+1783,8 = 0,84

Имеется рост коэффициента краткосрочной задолженности, значит предприятие привлекает средства в следствие недостаточности собственных для наращивания и развития производства. Рост данного показателя является положительным моментом в случае привлечения средств для развития, а не поддержания существующего положения. В нашем случае средства привлекаются именно для развития, поэтому рост данного показателя положительно характеризует деловую активность предприятия.

* коэффициент автономии источников формирования запасов и затрат показывающий долю собственных оборотных средств в общей сумме основных источников формирования запасов и затрат:

На начало периода: Ка.з. = -156,5/2511 = -0,06

На конец периода: Ка.з. = 964,4/10421,1 = 0,09

Коэффициент автономии источников формирования запасов и затрат увеличился по сравнению с началом отчетного периода, что положительно характеризует эффективность деятельности предприятия за истекший год.

* коэффициент кредиторской задолженности и прочих пассивов выражающий долю кредиторской задолженности и прочих пассивов в общей сумме обязательств предприятия:

На начало периода: Ккр.з = 3326,7 / 2667,5+3326,7 = 0,55

На конец периода: Ккр.з = 1783,8 / 9456,7+1783,8 = 0,16

Коэффициент кредиторской задолженности и прочих пассивов снизился, т.е. предприятие имеет тенденцию к росту собственной платежеспособности и вовремя гасит свои обязательства, что является благоприятным моментом и характеризует предприятие как стабильное и надежное.

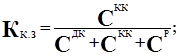

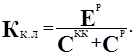

К показателям оценки ликвидности активов баланса относятся:

* коэффициент абсолютной ликвидности, равный отношению величины наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов (![]() ):

):

На начало периода: Ка.л = 963,1/2667,5+3326,7 = 0,16

На конец периода: Ка.л = 7,5/9456,7+1783,8 = 0,0007

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время.

Нормальное ограничение данного показателя имеет вид

Ка.л>=0,2 …0,5.

На конец года данный коэффициент сильно снизился, что является неблагоприятной тенденцией. На расчетном счете предприятия к концу года сильно упала величина имеющихся средств, что скорее всего связано с неплатежами покупателей и заказчиков, поэтому рекомендую искать предприятию более надежных партнеров, в противном случае предприятие не сможет гасить свои обязательства.

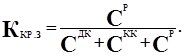

* критический коэффициент ликвидности или промежуточный коэффициент покрытия (![]() ), который можно получить из коэффициента абсолютной ликвидности путем добавления в числителе дебиторской задолженности и прочих активов:

), который можно получить из коэффициента абсолютной ликвидности путем добавления в числителе дебиторской задолженности и прочих активов:

На начало периода: Кк.л = 2092,3/2667,5+3326,7 = 0,35

На конец периода: Кк.л = 9110,8/9456,7+1783,8 = 0,81

Таким образом, к концу года критический коэффициент ликвидности вырос, что отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Оценка нижней нормальной границы коэффициента ликвидности имеет вид:

Кк.л>=1.

Хотя в нашем случае этот коэффициент ниже ограничения, но он резко вырос за текущий год, что говорит о улучшении финансового положения предприятия.

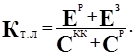

* коэффициент текущей ликвидности или коэффициент покрытия (![]() ), равный отношению стоимости всех оборотных (мобильных) средств предприятия (за вычетом иммобилизации по статьям раздела II актива баланса) к величине краткосрочных обязательств:

), равный отношению стоимости всех оборотных (мобильных) средств предприятия (за вычетом иммобилизации по статьям раздела II актива баланса) к величине краткосрочных обязательств:

На начало периода: Кт.л = 2092,3+3745,4 / 2667,5+3326,7 = 0,97

На конец периода: Кт.л = 9110,8+3094,1 / 9456,7+1783,8 = 1,09

Коэффициент покрытия показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной продажи готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств. Нормальным для коэффициента покрытия считается ограничение Кт.л>=2. В нашем случае этот коэффициент растет, но ниже существующего ограничения. Следовательно, платежные способности предприятия растут.

Анализ последних финансовых коэффициентов удобнее производить с помощью таблицы (табл. 7).

Относительные финансовые показатели являются только ориентировочными индикаторами финансового положения предприятия. Сигнальным показателем финансового состояния предприятия является его неплатежеспособность.

Таблица 7. – Анализ финансовых коэффициентов

|

Финансовые коэффициенты | Условн. обознач. | Ограничения | На начало периода | На конец периода | Изменения за период |

| Коэффициент автономии |

|

| 0,36 | 0,36 | |

| Коэффициент соотношения заемных и собственных средств |

| 0,79 | 1,5 | ||

| Коэффициент соотношения мобильных и иммобилизованных средств |

| 1,66 | 2,29 | ||

| Коэффициент маневренности |

| -0,05 | 0,15 | ||

| Коэффициент обеспеченности запасов и затрат |

| между 0,6 и 0,8 | -0,04 | 0,3 | |

| Коэффициент имущества производственного назначения |

|

| 0,52 | 0,45 | |

| Коэффициент долгосрочного привлечения заемных средств |

| - | 0 | 0 | |

| Коэффициент краткосрочной задолженности |

| - | 0,45 | 0,84 | |

| Коэффициент автономии источников формирования запасов и затрат |

| - | 0,06 | 0,09 | |

| Коэффициент кредиторской задолженности и прочих пассивов |

| 0,55 | 0,16 | ||

| Общий показатель ликвидности |

| 0,57 | 0,84 | ||

| Коэффициент абсолютной ликвидности |

|

| 0,16 | 0,007 | |

| Критический коэффициент ликвидности |

|

| 0,35 | 0,81 | |

| Коэффициент текущей ликвидности |

|

| 0,97 | 1,09 |

С учетом наличных неплатежей, а также нарушений внутренней финансовой дисциплины и внутренних неплатежей финансовое состояние предприятия может быть охарактеризовано следующим образом:

* абсолютная и нормальная устойчивость финансового состояния (отсутствие неплатежей и причин их возникновения, т.е. нормальная или высокая рентабельность работы, отсутствие нарушений внутренней и внешней финансовой дисциплины);

* неустойчивое финансовое состояние (наличие нарушений финансовой дисциплины: задержки в оплате труда, использование временно свободных собственных средств резервного фонда и фондов экономического стимулирования и пр.; перебои в поступлении денег на расчетные счета и платежах, неустойчивая рентабельность, невыполнение финансового плана, в том числе по прибыли);

* кризисное финансовое состояние (наличие всех признаков неустойчивого финансового положения и регулярных неплатежей, в соответствии с чем кризисное положение можно классифицировать следующим образом: 1-я степень – наличие просроченных ссуд банкам; 2-я степень – дополнительно наличие просроченной кредиторской задолженности; 3-я степень – дополнительно наличие недоимок в бюджет).

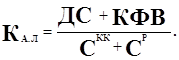

5. Определение неудовлетворительной структуры баланса неплатежеспособных предприятий

Основной целью проведения предварительного анализа финансового состояния предприятия является обоснование решения о признании структуры баланса неудовлетворительной, а предприятия – неплатежеспособным.

Анализ и оценка структуры баланса предприятия проводятся на основе показателей:

* коэффициента текущей ликвидности;

* коэффициента обеспеченности собственными средствами.

Основанием для признания структуры баланса предприятия удовлетворительной, а предприятия – платежеспособным является выполнение одного из следующих условий:

* коэффициент текущей ликвидности на конец отчетного периода имеет значение более 2;

* коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение 0,9.

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

Коэффициент обеспеченности собственными средствами определяется как отношение разности между объемами источников собственных средств (итог IV раздела пассива баланса) и фактической стоимостью основных средств и прочих внеоборотных активов (итог раздела I актива баланса) к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов:

.

.

На начало периода: Ко.с.с. = 3364,2–3520,7 / 3745,4+2092,3 = -0,03

На конец периода: Ко.с.с. = 6293,0–5328,6 / 3094,1+9110,8 = 0,08

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. В нашем случае он тоже не соответствует условию удовлетворительной структуры баланса (0,08 < 0,1), однако значение близко к граничному, поэтому можем говорить, что в перспективе предприятие будет иметь собственные средства, необходимые для обеспечения финансовой устойчивости предприятия.

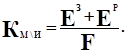

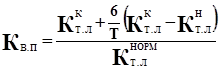

Основным показателем, характеризующим наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода, является коэффициент восстановления (утраты) платежеспособности.

В том случае, если хотя бы один из коэффициентов имеет значение менее указанных выше ограничений, рассчитывается коэффициент восстановления платежеспособности за период, установленный равным 6 месяцам.

В том случае, если коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1, рассчитывается коэффициент утраты платежеспособности за период, установленный равным 3 месяцам.

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным 6 месяцам.

Формула коэффициента восстановления платежеспособности имеет вид:

,

,

где ![]() – коэффициент восстановления платежеспособности;

– коэффициент восстановления платежеспособности;

![]() - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности;

- фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности;

![]() – значение коэффициента текущей ликвидности в начале отчетного периода;

– значение коэффициента текущей ликвидности в начале отчетного периода;

![]() - нормативное значение коэффициента текущей ликвидности (

- нормативное значение коэффициента текущей ликвидности (![]() );

);

![]() - период восстановления платежеспособности, мес.;

- период восстановления платежеспособности, мес.;

![]() – отчетный период, мес.

– отчетный период, мес.

На конец периода

КВ.П. = (1,09 + 6/12*(1,09–0,97)) / 2 = 0,58

На начало периода

КВ.П. = (0,97 + 6/12*(0,97–0,87)) / 2 = 0,47

Коэффициент восстановления платежеспособности, принимающий значение больше 1, рассчитанный на период равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность.

На предприятии коэффициент восстановления платежеспособности, рассчитанный на период, равный 6 месяцам, имеет значение меньше 1, что свидетельствует о том, что у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность. Но значение данного коэффициента растет, поэтому в перспективе восстановление платежеспособности вполне реально.

Коэффициент утраты платежеспособности представляет собой отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и величины изменения этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности, установленный равным 3 месяцам. Таким образом, формула коэффициента утраты платежеспособности имеет вид:

,

,

где ![]() - коэффициент утраты платежеспособности;

- коэффициент утраты платежеспособности;

![]() - период утраты платежеспособности предприятия, мес.

- период утраты платежеспособности предприятия, мес.

Ку.п. = (1,09 + 3/12*(1,09–0,97)) / 2 = 0,56

Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 3 месяцам, свидетельствует о наличии реальной возможности у предприятия не утратить платежеспособность.

Коэффициент утраты платежеспособности, принимающий значение меньше 1, и рассчитанный на период, равный 3 месяцам, свидетельствует о том, что у предприятия в ближайшее время имеется возможность утратить платежеспособность.

Полученные результаты заносятся в таблицу 8.

Таблица 8. – Оценка структуры баланса

| № | Наименование показателей | На начало периода | На конец периода | Норма коэффициента |

| 1 2 3 4 | Коэффициент текущей ликвидности Коэффициент обеспеченности собственными средствами Коэффициент восстановления платежеспособности Коэффициент утраты платежеспособности предприятия | 0,97 -0,03 0,47 | 1,09 0,08 0,57 0,56 |

|

В заключении можно сделать следующий вывод о финансовом состоянии анализируемого предприятия. Анализируемое предприятие в начале рассматриваемого периода находилось в кризисном финансовом состоянии, на конец периода предприятие перешло в неустойчивое финансовое состояние, при котором сохраняется возможность равновесия за счет источников, ослабляющих финансовую напряженность. Основным показателем, характеризующим наличие реальной возможности у предприятия не утратить свою платежеспособность в течение определенного периода, является коэффициент утраты платежеспособности.

В том случае, если коэффициент текущей ликвидности больше или равен 2 (в моем случае Кт.л.=1,09), а коэффициент обеспеченности собственными средствами больше или равен 0,1 (Ко.с.с.=0,08), рассчитывается коэффициент утраты платежеспособности за период, установленный равным 3 месяцам. Ку.п.=0,56, рассчитанный на период, равный трем месяцам, свидетельствует о том, что у предприятия в ближайшее время имеется возможность утратить платежеспособность.

Список литературы

1. Ефимова О.В. Как анализировать финансовое положение предприятия. Практ. пособие. -2-е изд., перераб. и доп. – М.: Бизнес-школа «Интел-Синтез», 1994. – 118 с.

2. Козлова О.И. и др. Оценка кредитоспособности предприятий. Пособие для банковских работников. – М.: АО «АРГО», 1993. – 28 с.

3. Крейнина М.Н. Анализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве и торговле. – М.: АО «ДИС», «МВ-Центр», 1994. – 256 с.

4. Справочник финансиста предприятия. – М.: Инфра М, 1996. – 368 с.

5. Шелопаев Ф.М. Финансы предприятий. Учеб. пособие. – Тула: Тул. гос. ун-т, 1997. – 116 с.

6. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. – М.: Инфра М, 1996. – 176 с.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев