Жилищное строительство – фактор, определяющий синергетический эффект экономического роста

Жилищное строительство как деятельность по удовлетворению одной из важнейших потребностей человека – обеспечению нормальными жилищными условиями – является приоритетной отраслью народного хозяйства. Так, например, в США ежегодно более 100 млрд. долл. направляются в жилищное строительство. В структуре «вещественного богатства» США суммарная стоимость жилого фонда составляет 27,4%, превышает стоимость земли -24,4% и уступает только суммарной стоимости заводов и оборудования – 30,3%.

В России в последнее десятилетие произошло резкое сокращение жилищного строительства и старение имеющегося жилого фонда, что стало результатом слома существовавшей ранее государственной плановой системы жилищного строительства и полного устранения федерального государства от решения проблемы создания эффективного рыночного механизма обеспечения населения жильем. Практически так и не начало работать созданное еще в 1996 году Федеральное агентство ипотечного кредитования: заложенные в бюджете на 2006 год федеральные гарантии на сумму 2 млрд. руб. так и не были востребованы.

По состоянию на 01.01.2006 г., жилищный фонд РФ составляет 2779 млн. кв. м.: 2013 млн. кв. м. – городской жилищный фонд, 766 млн. кв. м. – сельский. На одного жителя приходится в среднем – 19,3 кв. м., однако только 11% населения имеет жилье такой или большей площади, а около трети населения обеспечено общей жилой площадью менее 9 кв. м. на одного человека(этот показатель в странах Западной Европы составляет 30 – 45 кв. м., в США – 64 кв. м.).

В очереди на улучшение жилищных условий в настоящее время стоят около 11% населения – 5419 тыс. семей. В последнее десятилетие происходило неуклонное ежегодное сокращение количества семей, получивших жилье, с 1 296 тыс. семей в 1990 г. до 253 тыс. семей в 2006 году. В результате, если в 1990 г. квартиру получила каждая седьмая семья, стоящая в очереди, то в 2006 г. – только каждая двадцать пятая (4%). И это при том, что в результате ужесточения условий постановки в очередь на улучшение жилищных условий количество семей-очередников сократилось за указанный период в два раза. Изменилась структура жилищного фонда: доля частного сектора возросла с 32,6% в 1990 г. до 65,3% в 2006 году.

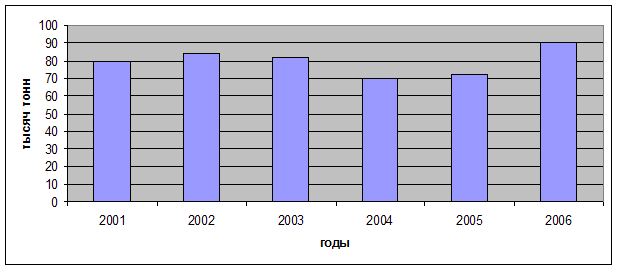

Произошли кардинальные изменения в структуре источников финансирования жилищного строительства: в 1990 г. из общего количества 61,7 млн. кв. м. построенного жилья за счет средств населения и ЖСК построено 8,9 млн. кв. м., что составляет 14,4%, а в 2006 г. из 30,3 млн. кв. м. всего построенного в стране жилья 13,3 млн. кв. м. профинансировано населением, т.е. 44%. Таким образом, в течение рассматриваемого периода ежегодный объем жилья, строящегося на средства населения, вырос на 49,4%.

В целом же структура жилья, построенного организациями и предприятиями различной формы собственности в 2000 г., выглядит следующим образом:

– организациями федеральной собственности и собственности субъектов РФ построено 3,5 млн. кв. м. (11,6%);

– организациями муниципальной собственности – 2,8 млн. кв. м. (9,2%);

– организациями смешанной формы собственности – 4,2 млн. кв. м. (13,9%);

- частными организациями – 19,3 млн. кв. м. (63,9%).

Инвестиции из федерального бюджета (на эти средства построено 2,4 млн. кв. м) направлялись, в основном, на реализацию целевых федеральных программ по обеспечению жильем военнослужащих, лиц, уволенных с военной службы, вынужденных переселенцев, граждан, выезжающих из районов Крайнего Севера, пострадавших от аварий и стихийных бедствий и других групп населения.

Удельный вес затрат на жилищное строительство в общем годовом объеме валового накопления основного капитала в 1999 г. составил 14,4%. В сравнении с другими странами данный показатель ниже только у республик Средней Азии, Казахстана и Грузии. В высокоразвитых странах он существенно выше: США – 24%, Канада – 27%, Финляндия – 21%. Эти статистические показатели говорят о том, что наряду с общим резким падением объема инвестиций в народное хозяйство в целом (в 1999 г. индекс объема валового накопления основного капитала составил 23% от уровня 1990 г.), начиная с 1994 г., в России происходило перераспределение объема инвестиций из жилищного строительства в другие отрасли экономики.

Рассматривая сложившиеся в течение последних 10–12 лет процессы в жилищном строительстве в РФ, можно говорить о следующих явных тенденциях:

1) резкое сокращение объемов жилищного строительства (более чем в 2 раза);

2) резкое сокращение государственного финансирования жилищного строительства (более чем в 5 раз);

3) существенное увеличение объемов жилищного строительства, осуществляемого населением за счет личных сбережений (в 1,5 раза).

Следует также констатировать, что спонтанно возникший механизм жилищного строительства не обеспечивает потребности широких масс экономически активного населения в получении жилья.

Однако актуальность темы создания эффективного механизма жилищного строительства на данном этапе экономического развития России определяется не только большой социальной значимостью, но и возможностью ускорить темпы экономического роста. В начале 30-х годов ХХ века именно целевое государственное финансирование жилищного строительства стало одним из основных направлений выхода из кризиса развитых стран (в США – за счет гарантий, налоговых льгот, непосредственного финансирования; в Великобритании – в результате проведения протекционистской политики потоки инвестиций были переориентированы внутрь страны на жилищное и дорожное строительство; в скандинавских странах были развернуты программы государственного финансирования жилищного строительства).

Одним из условий преодоления кризиса в жилищном строительстве является создание системы ипотечного кредитования. Ипотечное кредитование может и должно играть существенную роль в привлечении инвестиций и развитии межотраслевых связей.

Важность проблемы создания системы ипотечного кредитования обуславливается еще и возможностью использования данного механизма в качестве мощного инструмента безинфляционного расширения потребительского спроса на товар самого длительного пользования – жилье и раскручивания спирали инвестиционного процесса в российской экономике.

Ипотечное кредитование следует рассматривать в двух аспектах: в узком смысле как разновидность потребительского кредита, выданного для конкретного целевого использования – на строительство, покупку или ремонт-модернизацию жилья и обеспеченного залогом недвижимого имущества; в широком смысле ипотечное кредитование – это сложная, многогранная экономическая система, которая включает в себя кредиторов, заемщиков, инвесторов, финансовых посредников, риэлтеров, застройщиков, подрядчиков, страховые компании, ипотечные банки, стройсберкассы и, наконец, государственные специализированные органы.

С позиции финансовых процессов систему ипотечного кредитования можно рассматривать как многофакторную модель, включающую: процесс выдачи ипотечного кредита; процесс привлечения финансовых ресурсов с рынка капиталов; операции на рынке недвижимости.

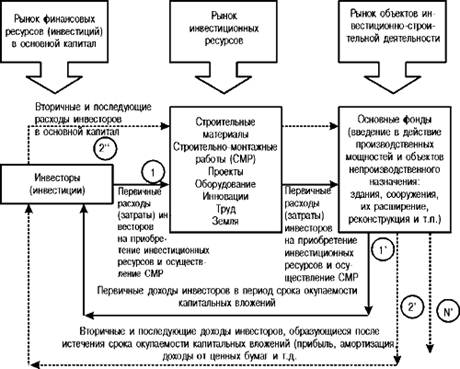

Основная роль ипотечного кредитования заключается в разрешении противоречия между текущими доходами и имеющимися сбережениями населения и высокой стоимостью жилья, которое является самой дорогой покупкой в структуре расходов средней семьи. То есть, система ипотечного кредитования, являясь ценнейшим достижением хозяйственного опыта человечества, стала связующим мостиком между ограниченными финансовыми возможностями обычной семьи и ее потребностью в комфортных условиях проживания. Разрешение данного экономического противоречия достигается путем привлечения ресурсов на рынок недвижимости с финансового рынка.

В условиях функционирования системы ипотечного кредитования кардинально меняется мотивация хозяйственной деятельности наиболее экономически активной части населения (семьи людей молодого и среднего возраста): сильнейшим мотивирующим фактором ведения эффективной производственной деятельности являются как возможность приобретения собственного, соответствующего современным цивилизованным стандартам жизни комфортабельного жилья, так и потенциальная угроза его потери в случае невозможности погашения ипотечного кредита.

Мощный мотивирующий общественный импульс, задаваемый работающей системой ипотечного кредитования, сам по себе представляется очень важным фактором экономического роста.

Велика роль развитой системы ипотечного кредитования в организации, регулировании и активизации инвестиционного процесса.

В экономической литературе встречаются различные трактовки того, что считать инвестициями на рынке недвижимости: некоторые экономисты определяют инвестирование в недвижимость как непосредственное приобретение приносящей доход недвижимости. Другие добавляют сюда также вложения в различные жилищные инвестиционные инструменты. Третьи рассматривают приобретение жилья в личную собственность как приносящее доход инвестиционное вложение (так как, во-первых, с течением времени растет стоимость недвижимости, и, во-вторых, собственник жилья в любой момент может стать получателем дохода от недвижимости, сдав ее в аренду).

Существует также точка зрения, рассматривающая сам процесс ипотечного кредитования (в узком смысле) как функцию двух инвестиционных процессов: ипотечный кредит выступает как инвестиционный инструмент для заемщика, который приобретает растущую в цене недвижимость, а также как закладная, являющаяся объектом инвестирования для кредитора. То есть, и заемщик, и кредитор рассматриваются в качестве инвесторов.

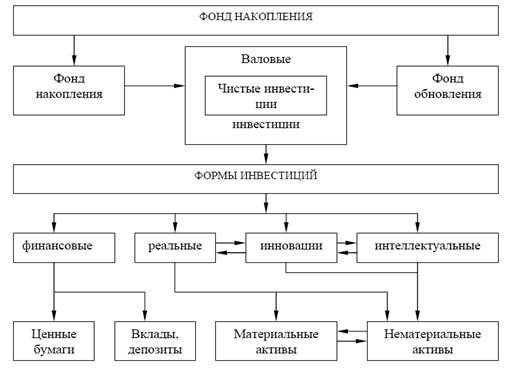

В контексте нашего рассмотрения данного вопроса представляется целесообразным принять расширенную трактовку инвестиций в недвижимость, которые в таком случае можно классифицировать по виду активов:

– реальные инвестиции (непосредственное приобретение недвижимости);

– финансовые инвестиции, которые, в свою очередь, делятся на:

– прямые (вложения в акции, облигации, другие ценные бумаги);

– косвенные (трастовое управление средствами на рынке недвижимости).

Кроме того, следует отметить, что среди всех инструментов инвестирования в недвижимость главная роль принадлежит институту ипотеки (залогу недвижимости), а сам ипотечный инструмент входит как составная часть во все жилищные инвестиционные инструменты.

За рубежом привлекательным объектом инвестирования выступают обеспеченные недвижимостью ценные бумаги. Так, например, в США объем рынка закладных достиг астрономической суммы – более 4 трлн. долл. и совсем немного отстает от суммарного объема рынка всех государственных ценных бумаг (4,8 трлн. долл.), значительно опережая объемы эмиссий корпоративных и муниципальных облигаций. (По стоимости в США заложено более 2/3 имеющейся недвижимости). То есть, секьюритизация рынка недвижимости при помощи механизма ипотечного кредитования привела к образованию огромного сегмента фондового рынка, через который средства институциональных инвесторов (пенсионных фондов, страховых компаний, коммерческих банков и других финансовых институтов) в конечном счете приходят на рынок жилищного строительства. В результате эффективной работы данного механизма в США ежегодно начинается строительство около 300 млн. кв. м. нового жилья!

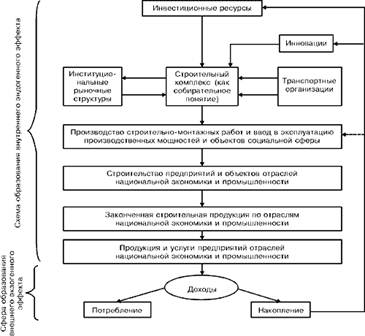

В России данный механизм взаимосвязи финансового рынка и рынка недвижимости отсутствует, как отсутствует и сама система ипотечного кредитования. Поэтому государству на данном конкретном этапе экономического развития необходимо восполнить этот пробел в инвестиционной цепи и осуществить программу государственного финансирования жилищного строительства путем поэтапного создания системы ипотечного кредитования населения. Данная жилищно-инвестиционная программа приведет в действие инвестиционный процесс, так как рынок жилищного строительства имеет большой коэффициент взаимосвязи с другими отраслями народного хозяйства. В результате даже незначительное увеличение спроса и оживление рынка недвижимости сразу приведет к раскручиванию инвестиционной спирали в смежных отраслях, что незамедлительно вызовет рост производства цемента, железобетонных изделий, металлоконструкций, строительной и транспортной техники, производства стекла, продукции деревообработки и др. По имеющимся оценкам, вложение одной денежной единицы в ипотечное жилищное кредитование дает от 2 до 3 единиц прироста ВВП.

Актуальны сегодня слова автора немецкого «экономического чуда» Л. Эрхарда, который считал, что «…если мы стремимся к радикальным сдвигам в деле развития, нет ничего вздорнее и ошибочнее часто высказываемого взгляда, будто высшим приоритетом политики помощи развивающимся странам должно быть содействие экспорту развивающихся государств». Политика «картельных сговоров и взвинчивания цен на сырье и энергоносители вполне может на короткое время позволить некоторым странам улучшить их торговый баланс. Но что это означает? Даже для богатых сырьем стран нежелательны большие поступления капитала в короткие сроки… Решающее значение для успеха политики развития имеет не величина средств сама по себе, а тот способ, которым они расходуются. Развитие, опирающееся на здоровую основу и приводящее к многообещающим структурным сдвигам, предполагает использование отечественной инфраструктуры…». И далее Л. Эрхард выделяет приоритеты: «Внутренний спрос и производство для отечественного потребителя надо поставить в центр всей политики развития».bookmark22

Резюмируя утверждения Л. Эрхарда и перенося их на российскую почву, можно утверждать, что развитие системы ипотечного кредитования в России должно дать мультипликативный эффект роста ВВП. Помимо цепной реакции повышения спроса в связанных с жилищным строительством отраслях, большой экономический эффект достигается также за счет работы:

■ денежного мультипликатора (прохождение средств по цепочке финансовых институтов: инвестор – финансовый посредник – банк – заемщик);

■ мультипликатора доходов (у всех участников процесса);

■ мультипликатора налогов (у всех участников процесса).

Кроме того, следует отметить, что при развертывании системы ипотечного кредитования превращаются в инвестиции сбережения граждан (не менее 30% от стоимости жилья), которые в нынешних условиях недоверия к кредитным организациям в значительной степени выведены из народнохозяйственного оборота. В данной ситуации целевое направление государственных средств через механизм ипотечного кредитования в жилищное строительство (на возвратной основе) для запуска ипотечного инвестиционно-кредитного механизма может стать мощным импульсом разворачивания широкого инвестиционного процесса и резкого подъема экономики. Ведь, как утверждает Дж.М. Кейнс, не объем сбережений населения (как считают многие российские современные экономисты), а «значительные колебания объема инвестиций являются основной движущей силой экономики».

Критики данного подхода указывают, что государственное стимулирование совокупного спроса за счет рефинансирования системы ипотечного кредитования может привести к росту инфляционных процессов. В качестве аксиомы принимается тезис о предложении денег (которое в данном случае увеличивается) как об основном факторе, определяющем уровень цен. Отсюда делается обобщающее заключение: политика увеличения государственных расходов неминуемо ведет к росту инфляции. В качестве безусловного приоритета экономической политики выступает жесткий контроль денежной массы.

С данным утверждением можно согласиться, если бы выделяемое финансирование – в данном случае потребительский кредит был направлен на приобретение только товаров повседневного спроса. Тогда это было бы «небезопасно» с точки зрения возможного роста инфляции. Но в случае с ипотечным кредитованием проводится политика финансирования потребителя для целевого приобретения товаров длительного пользования и в результате достигается нужный положительный эффект «смещения» спроса: с товаров повседневного спроса на товары самого длительного пользования – жилье.

Опыт выхода из глубокого кризиса во времена Великой депрессии в США и послевоенное восстановление и развитие ФРГ (реформы Ф.Д. Рузвельта и Л. Эрхарда) свидетельствуют, что государственное стимулирование совокупного спроса не всегда неминуемо влечет за собой рост инфляции. В условиях недозагруженности основных фондов расширение совокупного спроса ведет к существенному и быстрому увеличению объема производства и занятости без существенного повышения цен за счет целевого использования финансовых средств.

Таким образом, создание системы ипотечного кредитования, важнейшей подсистемой которой является механизм гарантирования рисков, должно стать одним из приоритетных направлений общего повышения инвестиций и экономического роста, а жилищное строительство – локомотивом развития народного хозяйства.

Похожие работы

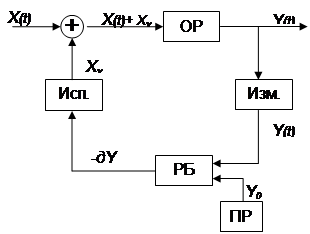

... средств. Завершая рассмотрение общей схемы кругооборота инвестиций в основной капитал, следует отметить, что она в принципе остается одинаковой для конкретного объекта (эффективного инвестиционного проекта), их совокупности, отрасли, национальной экономики в целом, а также таких естественных монополий. Возмещение основного капитала должно совершаться в условиях постоянного азвития научно- ...

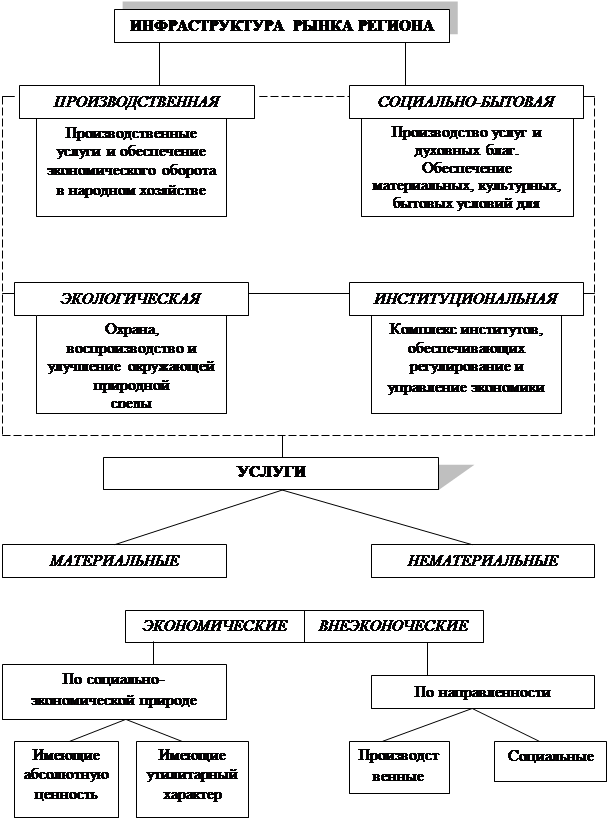

... будут являться: развитие жилищной сферы, улучшение экологической обстановки, и улучшение городской инфраструктуры, 3 Опыт и реализация стратегии социально-экономического развития муниципального образования 3.1 Применение стратегического планирования в развитии муниципального образования в Российской Федерации Российские города начали активно заниматься вопросами собственного социально- ...

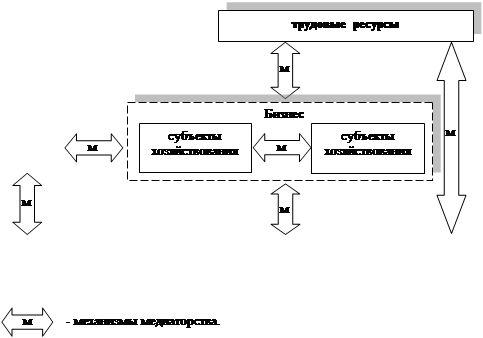

... процессов. Формирование институтов согласования интересов хозяйствующих субъектов на основе осуществления медиаторской деятельности, выступающей механизмом обеспечения институциональной устойчивости социально-экономической системы, наиболее значимо для экономических систем регионального уровня, что определяется спецификой организационно-управленческих связей хозяйственных образований данного ...

... равенства и неравенства. При полном равенстве в распределении доходов "кривая Лоренца" представляла бы собой прямую и, наоборот, кривизна усиливается по мере роста неравенства. В соответствии с современной экономической теорией нежелательно как абсолютное равенство в распределении доходов, так и резкий разрыв в уровне жизни различных групп населения. Абсолютное равенство в доходах не стимулирует ...

0 комментариев