Исчисление и вычет НДС по хозяйственным операциям, связанным с автотранспортом

Приобретение (получение) автомобиля

Ситуация 1. Автомобиль приобретен в Российской Федерации.

В соответствии с Соглашением между Правительством Республики Беларусь и Правительством Российской Федерации о принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг покупателю - импортеру автомобиля из Российской Федерации необходимо уплатить налог на добавленную стоимость (далее - налог, НДС) налоговым органам в порядке, установленном разделом I Положения о порядке взимания косвенных налогов и механизме контроля за их уплатой при перемещении товаров между Республикой Беларусь и Российской Федерацией (приложение к Соглашению) (далее - Положение), не позднее 20-го числа месяца, следующего за месяцем принятия автомобиля на учет. Перечень расходов, подлежащих включению в налоговую базу при исчислении "ввозного" НДС, установлен п. 2 Положения как стоимость приобретенных товаров, включая затраты на транспортировку и доставку данных товаров. Следует обратить внимание, что в налоговую базу включается причитающаяся к уплате при ввозе сумма акцизов.

Пример

В г. Тольятти приобретен для нужд предприятия легковой автомобиль. Услуги по доставке автомобиля в Республику Беларусь автовозом произведены сторонней белорусской транспортной организацией.

Согласно п. 11 Инструкции о порядке заполнения книги покупок, налоговой декларации (расчета) по налогу на добавленную стоимость по товарам, ввезенным из Российской Федерации, расчета возмещения из бюджета сумм налога на добавленную стоимость, утвержденной постановлением Министерства по налогам и сборам Республики Беларусь от 05.02.2007 № 22 (по состоянию на 23.01.2008) (далее - Инструкция № 22), при включении в цену сделки расходов по доставке товара отражаются только оплаченные или подлежащие оплате расходы. Поскольку для доставки автомобиля привлекается перевозчик, то расходы по доставке включаются в налоговую базу при исчислении НДС.

В силу п. 5 Инструкции № 22 суммы НДС, уплаченные в установленные сроки, подлежат вычету в налоговой декларации (расчете) по налогу на добавленную стоимость (далее - налоговая декларация), представляемой за тот налоговый период, в котором основные средства приняты на учет. Суммы НДС, уплаченные с нарушением установленных сроков, подлежат вычету в налоговой декларации, предоставляемой за тот налоговый период, в котором произведена их уплата в бюджет.

Пример

Автомобиль, приобретенный в г. Тольятти, оприходован 15 августа 2008 г., налог уплачен в бюджет 7 сентября 2008 г. Сумма НДС отражается в составе налоговых вычетов в налоговой декларации за январь - август, так как она уплачена в срок - не позднее 20 сентября. Если НДС уплачен с нарушением срока, например, 23 сентября, то вычет суммы налога производится в налоговой декларации за январь - сентябрь.

Ситуация 2. Автомобиль приобретен во Франции. Произведено таможенное оформление автомобиля.

В соответствии с п. 1.1 Указа Президента Республики Беларусь от 24.11.2005 № 546 "О некоторых вопросах налогообложения товаров, перемещаемых через таможенную границу Республики Беларусь" (далее - Указ № 546) освобождаются от обложения акцизами и НДС ввозимые на таможенную территорию Республики Беларусь юридическими лицами и индивидуальными предпринимателями транспортные средства, кроме ввозимых из Российской Федерации, согласно приложению.

Таким образом, при ввозе автомобилей в Республику Беларусь, соответствующих по коду ТН ВЭД приложению к Указу № 546, НДС таможенным органам не уплачивается.

Если ввезенный автомобиль не числится в приложении к Указу № 546, то импортер уплачивает "ввозной" НДС таможенным органам в установленном порядке.

Исходя из п. 4 ст. 16 Закона Республики Беларусь "О налоге на добавленную стоимость" (далее - Закон об НДС) уплаченная сумма налога принимается к вычету на основании свидетельства о помещении товаров под заявленный таможенный режим и платежного документа, подтверждающего уплату НДС. Данный порядок вычета касается как покупателей, определяющих выручку "по отгрузке", так и покупателей, определяющих выручку "по оплате".

Ситуация 3. Организация приобрела бывший в употреблении грузовой автомобиль у другой организации - резидента Республики Беларусь. До принятия автомобиля на учет в качестве основного средства собственными силами покупателя выполнена его модернизация.

В 2008 году принятие на учет товаров (работ, услуг) собственного производства в качестве основных средств не является объектом налогообложения. Соответственно стоимость работ по модернизации автомобиля, выполненных собственными силами, не облагается НДС, если момент принятия на учет автомобиля после модернизации в качестве основного средства приходится на 2008 год.

Согласно п. 3-2 ст. 16 Закона об НДС суммы налога, уплаченные плательщиком при приобретении основных средств и нематериальных активов, подлежат вычету в соответствии с п. 5 указанной статьи.

Определение сумм налога, подлежащих вычету по приобретенным основным средствам и нематериальным активам, производится исходя из сумм налога, приходящихся на их полную стоимость.

Следовательно, сумма налога, предъявленная продавцом автомобиля, а также суммы "входного" налога по товарам (работам, услугам), приобретенным для модернизации, подлежат вычету в порядке, изложенном в п. 5 ст. 16 Закона об НДС. Этот порядок зависит от метода определения выручки от реализации, установленного учетной политикой покупателя.

Ситуация 4. Автомобиль приобретен резидентом Республики Беларусь у иностранной организации, не состоящей на учете в налоговых органах Республики Беларусь.

Исходя из ст. 1-2 Закона об НДС при реализации товаров (работ, услуг), имущественных прав на территории Республики Беларусь иностранными организациями, не осуществляющими деятельности в Республике Беларусь через постоянное представительство и не состоящими в связи с этим на учете в налоговых органах Республики Беларусь, обязанность по исчислению и перечислению в бюджет налога возлагается на состоящих на учете в налоговых органах Республики Беларусь организации и индивидуальных предпринимателей, приобретающих данные товары (работы, услуги), имущественные права. Согласно ст. 32 Общей части Налогового кодекса Республики Беларусь (далее - НК) местом реализации товаров признается территория Республики Беларусь, если товар находится на территории Республики Беларусь и не отгружается и не транспортируется и (или) товар в момент начала отгрузки или транспортировки находится на территории Республики Беларусь.

Таким образом, покупателю автомобиля необходимо исчислить НДС из стоимости автомобиля и ставки налога 18% в момент оплаты автомобиля иностранной организации (п. 3 ст.10 Закона об НДС). Указанный оборот отражается по строке 13 налоговой декларации, и налог уплачивается не позднее 22-го числа месяца, следующего за отчетным налоговым периодом, по результатам налоговой декларации с учетом имеющихся в данном налоговом периоде налоговых вычетов.

Сумма НДС отражается в составе налоговых вычетов в месяце ее уплаты в бюджет. Данный порядок осуществления налоговых вычетов применяется как покупателями, определяющими выручку "по отгрузке", так и покупателями, определяющими выручку "по оплате".

Ситуация 5. Автомобиль взят в аренду без права выкупа у резидента Республики Беларусь.

Вычет НДС из суммы арендной платы, предъявленной арендодателем, производится в общеустановленном порядке в зависимости от метода определения выручки от реализации, установленного учетной политикой покупателя. Если арендатор определяет выручку "по отгрузке", то он вправе принять к вычету сумму налога на момент оказания услуг по аренде, т.е. в день наступления права на получение арендодателем арендной платы, указанный в договоре аренды. При наличии счета-фактуры по НДС до сдачи налоговой декларации за месяц, на который приходится момент оказания услуг, арендатор вправе принять к вычету сумму налога, даже если он еще не внес арендную плату.

Если учетной политикой арендатора установлен метод определения выручки от реализации "по оплате", право на вычет НДС из суммы арендной платы наступает в день поступления денежных средств на счет арендодателя.

Пример

Срок внесения арендной платы за арендованный автомобиль согласно договору - не позднее 10-го числа отчетного месяца. Арендная плата за апрель не внесена. Момент оказания услуг по аренде у арендодателя наступает 10 апреля. При наличии счета-фактуры по НДС до срока сдачи налоговой декларации за апрель, арендатор, определяющий выручку "по отгрузке", вправе принять к вычету сумму НДС из суммы не уплаченной арендной платы за апрель.

Ситуация 6. Автомобиль взят в аренду без права выкупа у иностранной организации, не состоящей на учете в налоговых органах Республики Беларусь.

В соответствии с п. 1.5 ст. 33 НК местом реализации работ, услуг, имущественных прав признается территория Республики Беларусь, если деятельность организации или индивидуального предпринимателя осуществляется на территории Республики Беларусь и (или) местом их нахождения (местом жительства) является Республика Беларусь и ими выполняются работы, оказываются услуги, реализуются имущественные права (за исключением имущественных прав на объекты интеллектуальной собственности), не предусмотренные п. 1.1-1.4 НК.

Настоящее положение применяется, в частности, в отношении услуг по перевозке товаров, пассажиров и их багажа, аренды, лизинга транспортных средств, включая аренду (фрахт) транспортных средств с экипажем.

Таким образом, в 2008 году местом реализации услуг по аренде транспортного средства в цели исчисления НДС не является территория Республики Беларусь, если продавец услуг осуществляет деятельность, находится не на территории Республики Беларусь.

Учитывая изложенное, организация, арендовавшая без права выкупа автомобиль у нерезидента Республики Беларусь, не является плательщиком НДС.

Пример

Белорусская организация во время участия в семинаре, проводящемся на территории Украины, для своих представителей, участвовавших в семинаре, заключила договор на аренду автомобиля с резидентом Украины. НДС из суммы арендной платы не исчисляется.

Если автомобиль взят в аренду у резидента Российской Федерации и ввезен на территорию Республики Беларусь, то НДС при ввозе автомобиля из Российской Федерации не уплачивается, поскольку договор аренды не подразумевает приобретение товара (автомобиля).

Ситуация 7. Автомобиль взят в лизинг с правом выкупа у резидента Республики Беларусь.

К вычету принимается сумма НДС, предъявленная лизингодателем, в соответствии с общеустановленным порядком вычета. Таким образом, если лизингополучатель определяет выручку "по отгрузке", то он принимает предъявленную лизингодателем сумму НДС (как из контрактной стоимости, так и из лизинговой услуги) в каждом периоде согласно графику платежей - на дату наступления срока платежа, независимо от факта оплаты.

Пример

Контрактная стоимость автомобиля - 283 200 тыс. руб., в том числе НДС - 43 200 тыс. руб. Срок выкупа автомобиля - 1 год. Ежемесячное лизинговое вознаграждение - 2 360 тыс. руб., в том числе НДС - 360 тыс. руб. Ежемесячный платеж в части контрактной стоимости - 23 600 тыс. руб., в том числе НДС - 3 600 тыс. руб. (283 200 / 12). Графиком лизинговых платежей установлен срок оплаты не позднее 10-го числа отчетного месяца. Лизингополучатель (выручка определяется "по отгрузке") за март 2008 г. не внес платеж. При наличии документа на вычет до срока подачи налоговой декларации за январь - март сумма НДС - 3 960 тыс. руб. (360 + 3 600) может быть принята к вычету.

Лизингополучатель, определяющий выручку "по оплате", для права на вычет должен выполнить оплату лизинговых платежей.

Следует иметь в виду, что если автомобиль, ввезенный лизингодателем в Республику Беларусь, включен в перечень транспортных средств, при ввозе и реализации которых применяется льготный порядок налогообложения согласно Указу № 546, то в отношении контрактной стоимости автомобиля НДС будет предъявлен исходя из разницы между ценой его реализации (контрактной стоимостью) и ценой приобретения. Таким образом, сумма НДС не будет соответствовать 15,25% контрактной стоимости взятого в лизинг автомобиля.

Вычет суммы НДС в части контрактной стоимости объекта лизинга производится на основании акта приемки-передачи объекта либо на основании ТТН-1 (ТН-2), в части услуг по лизингу (лизинговой ставки) - на основании ТТН-1 (ТН-2) либо счета-фактуры по НДС формы СФ-1.

Ситуация 8. Автомобиль взят в лизинг с правом выкупа у резидента Российской Федерации.

Поскольку договор лизинга предполагает выкуп товара, т.е. его приобретение, то необходимо уплатить НДС налоговым органам в порядке, установленном разделом I Положения. Уплатить налог следует не позднее 20-го числа месяца, следующего за месяцем принятия автомобиля на учет (на забалансовый счет).

Сумма налога принимается к вычету в порядке, предусмотренном п. 5 Инструкции № 22 (аналогично изложенному в ситуации 1).

Поскольку место реализации услуг лизинга определяется по п. 1.5 ст. 33 НК как место деятельности лизингодателя (аналогично ситуации 6), то лизингополучателю не нужно уплачивать НДС в части стоимости услуг лизинга.

Если объект лизинга отгружается нерезидентом-лизингодателем не состоящим на учете в налоговых органах Республики Беларусь с территории Республики Беларусь, то в части инвестиционных расходов (контрактной стоимости автомобиля) у лизингополучателя возникает обязанность исчисления и уплаты НДС. Местом реализации автомобиля в данном случае является место начала его отгрузки - Республика Беларусь (ст. 32 НК). Исчисление суммы налога производится в день оплаты лизинговых платежей (контрактной стоимости) (п. 3 ст. 10 Закона об НДС), и данный оборот отражается по строке 13 налоговой декларации. Уплаченную на основании ее данных сумму налога можно предъявить к вычету в налоговой декларации следующего периода.

Ситуация 9. Автомобиль взят в лизинг с правом выкупа у резидента Республики Польша.

При таможенном оформлении автомобиля необходимо будет уплатить НДС. Исключением станет случай, когда на ввоз автомобиля распространится действие п. 1.1 Указа № 546 об освобождении от налогообложения.

Уплаченный таможенным органам НДС можно принять к вычету в порядке, установленном ст. 16 Закона об НДС.

При приобретении объектов аренды у организаций и индивидуальных предпринимателей, не являющихся плательщиками налога в Республике Беларусь, уплаченные арендатором при ввозе объектов аренды суммы налога подлежат вычету после получения объекта аренды (ст. 16 Закона об НДС).

Таким образом, тот факт, что лизингополучатель не рассчитался полностью с лизингодателем за объект лизинга, не влияет на право вычета таможенного НДС.

Ситуация 10. Автомобиль получен безвозмездно от резидента Республики Беларусь.

Согласно п. 6 ст. 16 Закона об НДС при безвозмездном получении от плательщиков налога в Республике Беларусь товаров (работ, услуг), имущественных прав выделенные суммы налога принимаются к вычету при оприходовании товаров (работ, услуг), имущественных прав.

Следовательно, предъявленная дарителем сумма НДС по автомобилю принимается у получателя к вычету в налоговом периоде оприходования автомобиля, если даритель является плательщиком налогов в Республике Беларусь.

Ситуация 11. Автомобиль получен безвозмездно от иностранного резидента.

Если автомобиль отгружается нерезидентом Республики Беларусь, который не состоит на учете в налоговых органах Республики Беларусь, с территории Республики Беларусь, то согласно ст. 12 Закона об НДС у получателя возникает необходимость выступить плательщиком налога вместо нерезидента. Однако при этом налоговая база будет равна нулю, так как отсутствует оплата за автомобиль, поэтому налог получателем не уплачивается.

В случае, когда дарителем является резидент Российской Федерации, налог при ввозе автомобиля не уплачивается, поскольку отсутствует цена сделки за товар в связи с его дарением.

Ситуация 12. Предприятие использует личный автомобиль работника в служебных целях с выплатой компенсации.

Так как в 2008 году собственное потребление непроизводственного характера объектов не облагается НДС, то даже при отнесении суммы компенсации за счет собственных средств организации не исчисляется НДС. Поэтому в данной ситуации объект обложения НДС не возникает.

Выбытие автомобиля

Ситуация 1. Организация продает автомобиль, ввезенный из Франции и указанный в перечне транспортных средств, при ввозе и реализации которых применяется льготный порядок налогообложения согласно Указу № 546.

Подпунктом 1.2 Указа № 546 определено, что налоговая база для расчета НДС при реализации юридическими лицами и индивидуальными предпринимателями ввезенных ими на таможенную территорию Республики Беларусь транспортных средств определяется как разница между ценой реализации и ценой приобретения этих транспортных средств. При этом цена реализации и цена приобретения определяются с учетом НДС.

Одновременно следует учитывать положение п. 4 ст. 6 Закона об НДС, согласно которому при реализации объектов по цене ниже остаточной стоимости (для основных средств, нематериальных активов, малоценных и быстроизнашивающихся предметов), по ценам ниже цены приобретения (для приобретенных на стороне товаров (работ, услуг), имущественных прав) налоговая база определяется соответственно исходя из остаточной стоимости, цены приобретения.

Таким образом, если организация импортирует автомобиль и не уплачивает НДС при ввозе в связи с применением норм Указа № 546, при реализации этого автомобиля налоговая база определяется как разница между ценой его реализации и остаточной стоимостью. НДС исчисляется по ставке 18% (18 / 118).

Ситуация 2. В 2008 году организация реализует легковой автомобиль. При ввозе его на таможенную территорию Республики Беларусь в 2002 году, был уплачен "ввозной" НДС.

Норма п. 1.2 Указа № 546 об определении налоговой базы как разницы между ценой реализации и ценой приобретения применяется только в отношении транспортных средств, ввезенных на таможенную территорию Республики Беларусь в соответствии с п. 1.1 Указа № 546, т.е. освобожденных от уплаты НДС.

Учитывая изложенное, в рассматриваемой ситуации налоговая база определяется как цена реализации автомобиля. В том случае если цена реализации автомобиля будет ниже его остаточной стоимости, налоговая база будет определяться исходя из остаточной стоимости автомобиля (п. 4 ст. 6 Закона об НДС).

Ситуация 3. Организация продает автомобиль, приобретенный у резидента Республики Беларусь, по которому сумма НДС была предъявлена исходя из разницы между ценой реализации и ценой приобретения.

Налоговая база определяется как разница между ценой реализации и ценой приобретения только юридическими лицами и индивидуальными предпринимателями, которые осуществили ввоз на таможенную территорию Республики Беларусь транспортных средств. Те, кто приобрел у них автомобиль и реализует далее, определяют налоговую базу в общеустановленном порядке, т.е. исходя из цены реализации, а если она ниже остаточной стоимости, то исходя из остаточной стоимости (п. 4 ст. 6 Закона об НДС).

Ситуация 4. Организация реализует автомобиль, приобретенный в 1998 году.

В соответствии с п. 1.10 ст. 3 Закона об НДС не подлежит налогообложению прочее выбытие основных средств (т.е. любое их выбытие, за исключением продажи, обмена и безвозмездной передачи), приобретенных до 1 января 2000 г.

Таким образом, оборот по реализации (продаже) автомобиля, приобретенного до 1 января 2000 г., облагается НДС.

Ситуация 5. При осуществлении перевозки груза на территории Республики Беларусь у организации украден автомобиль, полученный в лизинг. Контрактная стоимость транспортного средства еще не выплачена лизингодателю.

Так как в момент хищения автомобиля он не находился в собственности лизингополучателя, то исчисление НДС лизингополучателем не производится.

Ситуация 6. Организация ликвидировала автомобиль, попавший в ДТП. Он был приобретен в 2007 году. Остаточная стоимость автомобиля составила 6 000 тыс. руб. От виновного лица получено возмещение в размере 6 472 тыс. руб., превышающее остаточную стоимость автомобиля.

Согласно п. 1.13 ст. 3 Закона об НДС не подлежит налогообложению выбытие в связи с чрезвычайными обстоятельствами (пожар, авария, стихийное бедствие, дорожно-транспортное происшествие) с учетом расходов, связанных с таким выбытием. Следовательно, оборот по ликвидации автомобиля не облагается НДС. Вместе с тем в соответствии с п. 7.10 ст. 16 Закона об НДС не подлежат вычету суммы налога, уплаченные (подлежащие уплате) при приобретении и (или) ввозе имущества, товаров (работ, услуг), имущественных прав, не облагаемых в соответствии с п. 1.13, 1.17, 1.18, 1.19, 1.24 ст. 3 Закона об НДС. Указанное положение применяется с 1 января 2007 г. Суммы налога, принятые к вычету до прочего выбытия основных средств, подлежат восстановлению исходя из остаточной стоимости на дату прочего выбытия. Данная норма применяется с 1 января 2008 г.

В соответствии с п. 15 ст. 16 Закона об НДС при изменении порядка применения налоговых вычетов новый порядок вычетов действует в отношении:

· - товаров, оприходованных с момента изменения порядка применения вычетов (по товарам, по которым сумма налога предъявляется продавцом);

· - товаров, ввезенных с момента изменения порядка применения налоговых вычетов. Дата ввоза определяется по дате таможенного оформления;

· - товаров, приобретенных в Российской Федерации, с момента изменения порядка применения налоговых вычетов. Дата приобретения определяется по дате принятия на учет товаров;

· Поскольку автомобиль был приобретен в 2007 году, то восстановлению подлежит сумма налога, приходящаяся на первоначальную стоимость автомобиля.

Возмещение, полученное от виновного лица, не облагается НДС, поскольку относится к обороту, не признаваемому объектом налогообложения.

Ситуация 7. Автомобиль, приобретенный в 2006 году, сгорел в мае 2008 г.

На основании п. 1.13 ст. 3 Закона об НДС выбытие автомобиля не подлежит налогообложению.

Одновременно, п. 7.10 ст. 16 установлено, что не подлежат вычету суммы налога, уплаченные (подлежащие уплате) при приобретении и (или) ввозе имущества, товаров (работ, услуг), имущественных прав, не облагаемых в соответствии с п. 1.13, 1.17, 1.18, 1.19, 1.24 ст. 3 Закона об НДС.

Данное положение в отношении оборотов, перечисленных в п. 1.13 ст. 3 Закона об НДС применяется с 1 января 2007 г.

В силу п. 15 ст. 16 Закона об НДС в редакции 2007 года при изменении порядка применения налоговых вычетов новый порядок вычетов действует в отношении:

- товаров, оприходованных и оплаченных с момента изменения порядка применения вычетов (по товарам, по которым сумма налога предъявляется продавцом);

- товаров, ввезенных с момента изменения порядка применения налоговых вычетов. Дата ввоза определяется по дате таможенного оформления;

- товаров, приобретенных в Российской Федерации, с момента изменения порядка применения налоговых вычетов. Дата приобретения определяется по дате принятия на учет товаров.

Следовательно, не подлежит вычету сумма "входного" налога по автомобилю, выбывшему в результате чрезвычайных обстоятельств, оприходованному и оплаченному (ввезенному) с 1 января 2007 г.

Так как автомобиль был приобретен в 2006 году, то сумма налога по нему принимается к вычету в установленном порядке.

Ситуация 8. Автомобиль, приобретенный в Республике Беларусь в 2006 году, передан безвозмездно управлению здравоохранения местного исполнительного комитета.

Согласно п. 1.1.4 ст. 2 Закона об НДС обороты по безвозмездной передаче товаров (работ, услуг), имущественных прав являются объектом обложения НДС, за исключением случаев безвозмездной передачи, установленных п. 1.16 ст. 3 Закона об НДС. К ним, в частности, относится безвозмездная передача имущества (выполненных работ, оказанных услуг) Республике Беларусь или ее административно-территориальным единицам, в том числе в лице государственных органов и специально уполномоченных юридических лиц и граждан. Следовательно, при передаче автомобиля управлению здравоохранения местного исполнительного комитета налогообложение не производится.

Вместе с тем согласно п. 7.5 ст. 16 Закона об НДС не подлежат вычету суммы налога, уплаченные (подлежащие уплате) при приобретении (ввозе) имущества, безвозмездно передаваемого республиканским органам государственного управления, государственным организациям, подчиненным Правительству Республики Беларусь, местным исполнительным и распорядительным органам. Указанные суммы налога относятся на увеличение стоимости этого имущества. Суммы налога, принятые к вычету до момента передачи имущества, подлежат восстановлению (по основным средствам - исходя из их остаточной стоимости).

Данное положение распространяется на безвозмездно переданное имущество, которое приобретено и оплачено с 1 января 2004 г.

Таким образом, передающей стороне необходимо восстановить сумму налога, приходящуюся на остаточную стоимость автомобиля, которая рассчитывается по формуле: остаточная стоимость х 18 / 100.

Ситуация 9. Управлению здравоохранения местного исполнительного комитета передан безвозмездно автомобиль, приобретенный в Республике Беларусь в 2002 году.

Оборот по безвозмездной передаче исходя из п. 1.16 ст. 3 Закона об НДС не облагается НДС. Сумма налога, уплаченная при приобретении автомобиля, не восстанавливается, так как автомобиль приобретен до 1 января 2004 г., т.е. действие п. 7.5 ст. 16 Закона об НДС не распространяется.

Ситуация 10. Управлению здравоохранения местного исполнительного комитета передан безвозмездно автомобиль, ввезенный на таможенную территорию Республики Беларусь в 2004 году.

Оборот по безвозмездной передаче на основании п. 1.16 ст. 3 Закона об НДС не облагается НДС. Сумма налога, уплаченная при приобретении автомобиля, не восстанавливается, так как п. 7.5 ст. 16 Закона об НДС в части восстановления сумм НДС, уплаченных при ввозе имущества, применяется в отношении имущества, ввезенного на территорию Республики Беларусь с 1 января 2008 г.

Сдача автомобиля в аренду (лизинг)

Ситуация 1. По договору лизинга с правом выкупа сдан автомобиль, приобретенный в условиях Указа Президента Республики Беларусь от 24.11.2005 № 546 "О некоторых вопросах налогообложения товаров, перемещаемых через таможенную границу Республики Беларусь" (по состоянию на 31.12.2007) (далее - Указ № 546), т.е. без уплаты ввозного НДС. Цена приобретения автомобиля - 43 000 тыс. руб. Контрактная стоимость определена договором лизинга в этом же размере. Лизинговое вознаграждение определено договором в размере 5 664 тыс. руб. Автомобиль предоставлен в лизинг на 24 месяца. Лизинговый платеж составляет 2 027,667 тыс. руб. ((43 000 + 5 664) / 24).

Налоговая база в части контрактной стоимости определяется лизингодателем как разница между месячным лизинговым платежом и ценой приобретения автомобиля, приходящейся на этот лизинговый платеж (цену приобретения следует разделить на количество месяцев, на которое автомобиль предоставлен в лизинг с правом выкупа).

Таким образом, цена приобретения, приходящаяся на лизинговый платеж, составляет 1 791,667 тыс. руб. (43 000 / 24). Налоговая база равна 236 тыс. руб. (2 027,667 - 1 791,667). Сумма налога будет равна 36 тыс. руб. (236 х 18 / 118).

В налоговой декларации (расчете) по налогу на добавленную стоимость (далее - налоговая декларация по НДС) в строке 2 следует отразить оборот в размере 236 тыс. руб. и сумму налога на добавленную стоимость (далее - налог, НДС) 36 тыс.руб.

Если разница между суммой лизингового платежа в части контрактной стоимости и ценой приобретения, приходящейся на данный лизинговый платеж, в каком-либо периоде является отрицательной, то производится уменьшение налоговой базы, но с учетом того, что в целом по объекту лизинга указанная разница должна быть положительной или равной нулю.

Ситуация 2. Автомобиль сдан в аренду без права выкупа с 1 апреля 2008 г. По договору арендная плата вносится не позднее 15-го числа отчетного месяца. Арендная плата за апрель - декабрь внесена предварительно 9 апреля 2008 г.

Пунктом 15 ст. 10 Закона Республики Беларусь "О налоге на добавленную стоимость" (далее - Закон об НДС) (по состоянию на 26.12.2007) определено, что моментом оказания услуг по сдаче объекта в аренду (моментом передачи арендодателем объекта аренды арендатору) является день наступления права на получение платы, определенный договором аренды.

При этом момент фактической реализации зависит также от того, какой метод определения выручки ("по отгрузке" или "по оплате") установлен в учетной политике арендодателя. Учитывая изложенное, момент фактической реализации при сдаче автомобиля в аренду будет определяться как:

- день зачисления денежных средств от арендатора на счет арендодателя, а в случае оказания услуг по аренде за наличные денежные средства - день поступления указанных денежных средств в кассу, но не позднее 60 дней со дня наступления права на получение арендной платы (если установлен метод определения выручки "по оплате");

- либо день наступления права на получение арендной платы (если установлен метод определения выручки "по отгрузке").

В случае, когда срок внесения арендной платы определен в договоре не конкретным днем, а установлен не позднее какой-либо даты, момент оказания услуг по аренде (день наступления права на получение арендной платы) будет совпадать с днем ее поступления, если арендная плата внесена в установленный срок.

Следовательно, вся полученная сумма арендной платы включается у арендодателя в налоговую декларацию по НДС за январь - апрель.

Ситуация 3. Организация сдает в аренду автомобиль без права выкупа. Размер арендной платы, установленный договором, ниже суммы ежемесячно начисляемой амортизации.

Согласно п. 13 ст. 7 Закона об НДС налоговая база при реализации товаров (работ, услуг), имущественных прав собственного производства по ценам ниже их себестоимости определяется исходя из цены реализации таких товаров (работ, услуг), имущественных прав.

Следовательно, налоговая база при сдаче в аренду автомобиля по цене, которая ниже себестоимости услуг по сдаче в аренду, определяется исходя из цены реализации (суммы арендной платы).

Ситуация 4. Организация заключила договор о приобретении автомобиля в лизинг с правом выкупа с лизингодателем Республики Беларусь. Автомобиль еще не ввезен лизингодателем из Российской Федерации. Вместе с тем лизингополучатель начал перечислять платежи лизингодателю.

Исчисление НДС по лизинговому платежу до момента передачи автомобиля не производится, поскольку в соответствии с п. 1.1.6 ст. 2 Закона об НДС объектом налогообложения признается передача лизингодателем объекта лизинга лизингополучателю. Кроме того, невозможно определить налоговую базу в связи с отсутствием цены приобретения.

Ситуация 5. Арендатор автомобиля, кроме выплаты арендной платы, отдельно возместил арендодателю стоимость ремонта автомобиля, который произвела сторонняя организация.

В соответствии с п. 1.17 ст. 3 Закона об НДС не подлежат налогообложению обороты по возмещению арендодателю (лизингодателю) арендатором (лизингополучателем) стоимости приобретенных работ (услуг), связанных с арендой (лизингом), не включенной в сумму арендной платы (лизингового платежа).

Следовательно, сумма возмещения расходов на ремонт, объектом налогообложения у арендодателя не является.

Ситуация 6. Арендодатель собственными силами отремонтировал сданный в аренду автомобиль, арендатор возместил стоимость ремонта сверх суммы арендной платы.

Согласно ст.2 Закона об НДС объектом налогообложения признаются обороты по реализации товаров (работ, услуг), имущественных прав на территории Республики Беларусь.

Таким образом, оборот по выполнению ремонтных работ собственными силами облагается у арендодателя НДС.

Обслуживание автомобиля

Ситуация 1. Заправка автомобиля произведена на АЗС на территории Республики Беларусь. Топливо оплачено посредством электронной карты.

В соответствии с п. 4 ст. 16 Закона об НДС налоговые вычеты, предусмотренные этой статьей, производятся на основании первичных учетных и расчетных документов установленного образца, полученных в установленном законодательством порядке продавцами и выставленных ими при приобретении плательщиком товаров (работ, услуг), имущественных прав, - либо на основании свидетельств о помещении товаров под заявленный таможенный режим и копий документов, подтверждающих факт уплаты налога по товарам, ввозимым на таможенную территорию Республики Беларусь.

К документам, перечисленным в постановлении Министерства по налогам и сборам Республики Беларусь от 05.04.2002 № 43 (по состоянию на 24.10.2007), выдаваемым АЗС при заправке топлива и оплате посредством электронных карт, относятся:

- отчет по отпуску нефтепродуктов по электронным картам и оказанию услуг. Специализированная форма НП-АЗС;

- отчет по отпуску нефтепродуктов, сжиженного автомобильного газа, товаров и оказанию услуг по электронным картам. Специализированная форма НТУ-АЗС.

Учитывая изложенное, вычет сумм НДС по топливу, приобретенному на АЗС и оплаченному посредством электронных карт, осуществляется на основании вышеназванных отчетов.

Исходя из п. 3 Инструкции о порядке заполнениякниги покупок, налоговой декларации (расчета) по налогу на добавленную стоимость по товарам, ввезенным из Российской Федерации, расчета возмещения из бюджета сумм налога на добавленную стоимость, утвержденной постановлением Министерства по налогам и сборам Республики Беларусь от 05.02.2007 № 22 (по состоянию на 23.01.2008), вычет суммы НДС, предъявленной к оплате АЗС в таком документе, производится в том налоговом периоде, в котором наступает право на вычет в соответствии со ст.16 Закона об НДС, при наличии документа до даты сдачи налоговой декларации (расчета) по НДС за этот налоговый период. При отсутствии данного документа до даты сдачи налоговой декларации по НДС за этот налоговый период вычет НДС производится в том налоговом периоде, в котором получен первичный учетный документ.

Пример

Водитель организации заправлял автомобиль в марте 2008 г., оплачивая топливо на АЗС посредством электронной карты. Отчет по отпуску нефтепродуктов получен 4 апреля 2008 г. Налоговая декларация по НДС за март еще не подана. Вычет суммы НДС производится по налоговой декларации за январь - март. Если данный документ получен, к примеру, 24 апреля, то вычет производится в налоговой декларации по НДС за январь - апрель. В случае, когда документ получен, например, 18 апреля, и декларация за январь - март уже подана, то вычет производится в налоговой декларации по НДС за январь - апрель.

Ситуация 2. Топливо, приобретенное для заправки автомобиля на АЗС в Республике Беларусь, оплачено за наличный расчет.

Согласно п. 7 ст. 14 Закона об НДС при реализации товаров по розничным ценам плательщики, реализующие товары, по требованию покупателей в документах указывают ставку налога, по которой облагается данный товар, и сумму налога. Плательщики, исчисляющие налог с применением особенностей, установленных п. 10 ст. 12 Закона об НДС, указывают ставку налога из расчета, имеющегося на начало текущего налогового периода. Указанные в документах ставка и сумма налога заверяются печатью или штампом продавца и подписью главного бухгалтера или лица, им уполномоченного.

Таким образом, если оплата топлива осуществляется на АЗС за наличный расчет, для принятия к вычету суммы НДС кассовый чек, выданный АЗС на территории Республики Беларусь, должен содержать и ставку, и сумму НДС, заверенные печатью или штампом продавца и подписью главного бухгалтера или лица, им уполномоченного.

Если при заправке автотранспортного средства, принадлежащего организации, работник организации рассчитался собственными средствами, то сумма налога, уплаченная работником плательщика за счет личных средств при приобретении топлива, подлежит вычету после получения топлива (если организация определяет выручку "по отгрузке") и погашения задолженности перед работником (если организация определяет выручку "по оплате").

Ситуация 3. Заправка автомобиля произведена на территории зарубежного государства.

В соответствии с п. 2 Положения о некоторых особенностях применения налоговых вычетов и исчисления налоговой базы по налогу на добавленную стоимость, утвержденного Указом Президента Республики Беларусь от 15.06.2006 № 397 (по состоянию на 29.12.2006), суммы налога, предъявленные к оплате продавцами при приобретении у них на территории Республики Беларусь товаров (работ, услуг), имущественных прав на объекты интеллектуальной собственности, принимаются к вычету плательщиками в случае, если такие продавцы состоят на учете в налоговых органах Республики Беларусь в качестве плательщиков налога.

Таким образом, суммы налога, предъявленные продавцами топлива - нерезидентами Республики Беларусь при его приобретении за пределами Республики Беларусь, к вычету не принимаются и относятся на стоимость приобретенного топлива.

Согласно п. 4.2 ст. 4 Закона об НДС при ввозе на территорию Республики Беларусь с территории государств, с которыми отсутствуют таможенный контроль и таможенное оформление, от налогообложения освобождаются транспортные средства, осуществляющие международные перевозки грузов, багажа и (или) пассажиров, а также предметы материально-технического снабжения и снаряжения, топливо, продовольствие и другое имущество, необходимые для эксплуатации транспортных средств на время следования в пути, в пунктах промежуточной остановки или приобретенные за границей в связи с ликвидацией аварии (поломки) данных транспортных средств. Данное положение распространяется также на случаи ввоза указанных объектов из государств, с которыми имеется таможенный контроль (п. 1.1 ст. 4 Закона об НДС).

Таким образом, при ввозе топлива в Республику Беларусь в топливных баках автомобилей косвенные налоги не взимаются, так как целью ввоза является не импорт товара, а потребление его в пути следования.

Установленное освобождение от НДС предоставляется при условии, если законодательными актами государств, с которыми отсутствуют таможенный контроль и таможенное оформление, предусмотрено аналогичное освобождение при ввозе товаров на их территорию с территории Республики Беларусь.

Следует обратить внимание, что косвенные налоги не уплачиваются по топливу, заправка которым в бак транспортного средства произведена за пределами Республики Беларусь в объеме, предусмотренном заводом-изготовителем транспортного средства либо разрешенном ГАИ. Если топливо ввозится в иных объемах и емкостях, косвенные налоги по ввезенному топливу уплачиваются в соответствии с законодательством.

Ситуация 4. Стоимость топлива сверх норм потребления отнесена за счет собственных средств организации.

В 2008 году собственное потребление непроизводственного характера объектов не является объектом налогообложения. Поэтому стоимость топлива, отнесенная в 2008 году за счет собственных средств организации, не облагается НДС. При этом не имеет значения, когда топливо было приобретено: в 2007-м или в 2008 году.

Ситуация 5. Ремонт автомобиля, принадлежащего предприятию, выполнила сторонняя организация. Стоимость ремонта возмещает работник.

Согласно п. 1.20 ст. 3 Закона об НДС не подлежат налогообложению обороты по возмещению плательщику его работниками стоимости работ (услуг), приобретенных для них плательщиком.

Следовательно, исчисление НДС из суммы, полученной от работника, не производится.

Кроме этого, в соответствии с п. 7.7 ст. 16 Закона об НДС не подлежат вычету суммы налога, уплаченные (подлежащие уплате) при приобретении работ и услуг, возмещаемых работниками плательщика и не облагаемых по п. 1.20 ст. 3 Закона об НДС.

Из этого следует, что сумма налога, предъявленная ремонтной организацией, вычету не подлежит, а предъявляется к возмещению работнику.

Ситуация 6. Ремонт автомобиля, принадлежащего организации, выполнен собственными силами предприятия. Стоимость ремонта возмещает работник.

Согласно ст. 2 Закона об НДС объектом налогообложения являются обороты по реализации товаров (работ, услуг), имущественных прав на территории Республики Беларусь.

В указанной ситуации имеет место выполнение работ самим предприятием и их реализация работнику, в связи с чем возникает объект обложения НДС. Суммы налога, уплаченные при приобретении товаров, использованных при ремонте, подлежат вычету в установленном порядке.

Ситуация 7. На основании приказа руководителя предприятия работнику в личное пользование предоставлен автомобиль, амортизация по которому списывается за счет собственных источников.

Предоставление работнику автомобиля для личных нужд расценивается как передача вещи в безвозмездное пользование.

В соответствии с п. 1-2 ст. 2 Закона об НДС положения Закона, определяющие порядок исчисления и вычета налога по договорам аренды (лизинга), применяются также в отношении договора безвозмездного пользования. Следовательно, налоговой базой при передаче автомобиля в безвозмездное пользование работнику являются расходы по такой передаче, т.е. себестоимость услуг.

Таким образом, сумма амортизации по автомобилю, предоставленному в личное пользование работнику, облагается НДС.

Ситуация 8. Поломка грузового автомобиля предприятия произошла в Республике Польша. Ремонт выполнен польской фирмой.

Исходя из ст.1-2 Закона об НДС при реализации объектов на территории Республики Беларусь иностранными организациями, не состоящими на учете в налоговых органах Республики Беларусь, обязанность по исчислению и перечислению в бюджет налога возлагается на состоящих на учете в налоговых органах Республики Беларусь организации и индивидуальных предпринимателей, приобретающих данные объекты.

Как следует из п. 1.2 ст. 33 Общей части Налогового кодекса Республики Беларусь, если работы, услуги непосредственно связаны с движимым имуществом, находящимся на территории Республики Беларусь, то местом их реализации признается территория Республики Беларусь.

Таким образом, в данном случае Республика Беларусь не является местом реализации ремонтных работ, и объект обложения НДС не возникает.

Страховые случаи

Согласно ст. 8 Закона об НДС налоговая база, определенная в соответствии со ст. 7 Закона об НДС, увеличивается на суммы, полученные:

- за реализованные товары (работы, услуги), имущественные права сверх цены их реализации либо иначе связанные с оплатой реализованных товаров (работ, услуг), имущественных прав;

- в виде санкций за нарушение покупателями (заказчиками) условий договоров.

В соответствии с п. 5 ст. 6 Закона об НДС при определении налоговой базы не учитываются полученные плательщиком средства, не связанные с расчетами по оплате товаров (работ, услуг), имущественных прав.

Таким образом, у организаций, которые выступают страхователями, полученные суммы страхового возмещения в пределах понесенных расходов от наступления страхового случая не признаются объектом налогообложения и не подлежат включению в налоговую базу при исчислении НДС, так как не являются стоимостью реализованных товаров (работ, услуг) и не относятся к суммам, на величину которых подлежит увеличению налоговая база.

Страхование гражданской ответственности владельцев автотранспортных средств.

При повреждении автотранспортного средства в результате наступления страхового случая выполняется его ремонт либо силами автовладельца, либо с привлечением подрядчика. Поскольку в 2008 году собственное потребление непроизводственного характера объектов не облагается НДС, то расходы на ремонт, покрываемые страховым возмещением, которые в 2007 году облагались НДС, в 2008 году не подлежат налогообложению.

Ситуация 1. Автомобиль предприятия, пострадавший в результате ДТП, отремонтирован собственными силами. Себестоимость ремонта составила 600 тыс. руб. Предприятием получено страховое возмещение в размере 750 тыс. руб. (т.е. превышающее стоимость ремонта).

В части расходов на ремонт, погашаемых страховым возмещением, отсутствует объект обложения НДС.

Сумма превышения страхового возмещения над расходами на ремонт считается не связанной с реализацией объекта и не облагается НДС.

Суммы налога, предъявленные поставщиками при приобретении материалов и комплектующих для ремонта, принимаются к вычету в установленном порядке.

Ситуация 2. Автомобиль организации пострадал в ДТП. Организация осуществила ремонт силами подрядчика, который предъявил НДС из стоимости ремонта (стоимость ремонта - 1 888 тыс. руб., в том числе НДС - 288 тыс. руб.). Сумма страхового возмещения, рассчитанная страховщиком, частично покрывает расходы на ремонт и составляет 1 416 тыс. руб. (1 200 страховое возмещение + 216 НДС).

Сумма расходов на ремонт автомобиля не подлежит налогообложению. Сумма НДС, предъявленная подрядчиком, принимается к вычету в установленном порядке. Страховое возмещение не облагается НДС.

Страхование автомобиля как имущества.

Ситуация 1. В 2008 году у организации был похищен автомобиль, приобретенный в 2002 году. Автомобиль был застрахован. Остаточная стоимость автомобиля - 6 000 тыс. руб. Страховое возмещение составило 7 434 тыс. руб., т.е. превысило остаточную стоимость автомобиля.

В соответствии с п. 1.1.8 ст. 2 Закона об НДС объектом налогообложения на территории Республики Беларусь признается прочее выбытие товаров сверх норм естественной убыли, прочее выбытие основных средств и нематериальных активов, неустановленного оборудования и объектов незавершенного капитального строительства.

Прочим выбытием товаров, основных средств, неустановленного оборудования и объектов незавершенного капитального строительства, нематериальных активов является любое их выбытие, за исключением продажи, обмена и безвозмездной передачи.

Поскольку п. 1.10 и 1.13 ст. 3 Закона об НДС установлено, что не подлежат налогообложению только обороты по прочему выбытию приобретенных до 1 января 2000 г. основных средств и выбытие в связи с чрезвычайными обстоятельствами (пожар, авария, стихийное бедствие, дорожно-транспортное происшествие), то оборот по хищению автомобиля подлежит налогообложению. При этом исходя из п. 14 ст. 7 Закона об НДС налоговая база определяется как остаточная стоимость автомобиля.

Следовательно, остаточная стоимость автомобиля облагается НДС по ставке 18% (18 / 100). Сумма налога равна 1 080 тыс. руб. (6 000 х 18 / 100). Налогообложение производится в момент составления соответствующего документа, подтверждающего хищение автомобиля (п. 6 ст. 10 Закона об НДС).

Сумма превышения страхового возмещения над остаточной стоимостью автомобиля с учетом НДС облагается НДС по ставке 18% (18 / 118) в момент его получения как сумма увеличения налоговой базы, связанная с реализацией объекта (так как сам оборот по хищению облагается НДС). НДС равен 54 тыс. руб. (7 434 - (6 000 + 1 080)) х 18 / 118. Ситуация 2. В 2008 году у организации был похищен автомобиль, приобретенный в 1998 году. Автомобиль был застрахован. Страховое возмещение превысило остаточную стоимость автомобиля. Согласно п. 1.10 ст. 3 Закона об НДС не подлежат налогообложению обороты по прочему выбытию приобретенных до 1 января 2000 г. основных средств. Поскольку автомобиль был приобретен до 1 января 2000 г., его прочее выбытие не является объектом обложения НДС.

Соответственно сумма превышения страхового возмещения над суммой остаточной стоимости автомобиля также не облагается НДС, так как относится к необлагаемому обороту.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Ашмарина Е.М. Некоторые аспекты расширения предмета финансового права в Российской Федерации. - М., 2004.

2. Агарков М.М. Предмет и система советского гражданского права // Советское государство и право. - 1940. - № 8-9.

3. Алексеев С.С. Общие теоретические проблемы системы советского права. - М, 1961.

4. Байтин М.И., Петров Д.Е. Метод регулирования в системе права: виды и структуры // Журнал российского права - 2006. - № 2.

5. Байтин М.И., Петров Д.Е. Система права: к продолжению дискуссии // Государство и право. - 2003. - № 1.

6. Вельский К.С. К вопросу о предмете административного права // Государство и право. - 1997. - № 11.

7. Винницкий Д.В. Российское налоговое право: проблемы теории и практики. - СПб., 2003.

8. Горбунова О.Н. Понятие предмета и метода финансового права и его место в системе российского права // Финансовое право: Учебник / Отв. ред. О.Н. Горбунова. - 3-е изд. - М., 2005.

9. Головин А.Ю., Логвинова И. В. Понятие финансового права, его особенности и связи с другими отраслями права // Финансовое право: Учеб. пособие / Под ред. А.Ю. Головина, Е.А. Федоровой. - М., 2005.

10. Горбунова О.Н., Грачева Е.Ю. Система финансового права // Финансовое право: Учебник / Отв. ред. Е.Ю. Грачевой, Г.П. Толстопятенко. - М. - 2006.

11. Карасева М.В. Финансовое право России: новые проблемы и новые подходы // Государство и право. - 2003. - № 12.

12. Конституция Республики Беларусь. Принята на республиканском референдуме 24 ноября 1996г. Минск « Беларусь » 1997.

13. Рукавишникова И.В. Финансово-правовое регулирование рынка ценных бумаг // Финансовое право. - 2005. - № 7.

14. Л.А. Ханкевич «Финансовое право Республики Беларусь». Учебное пособие / Мн. Издательство «Амалфея» 2002г.

15. Финансовое право. Учебник / Под ред. проф. О.Н. Горбуновой Издательство «Юристъ» М., 2003.

16. Финансовое право. Серия «Учебники, учебные пособия» / Под ред. проф. В.М. Мандрина Ростов-на-Дону Издательство «Феникс», 2002.

Похожие работы

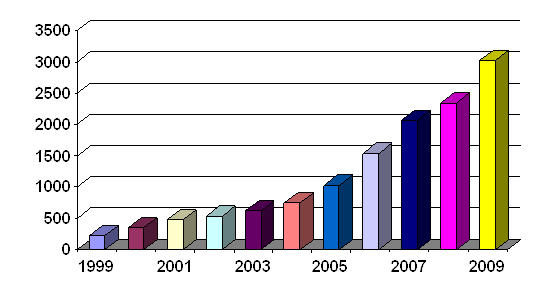

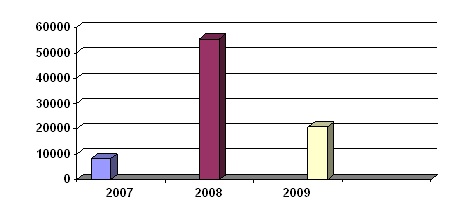

... операциям. А в 2004 и 2005 годах получены убытки, которые сформировались за счет убытка от финансово-хозяйственной деятельности и прочим расходам. Это свидетельствует об отрицательных изменениях в основной деятельности предприятия по сравнению с 2003 годом. Вертикальный (структурный) анализ – это представление бухгалтерской (финансовой) отчетности в виде относительных величин, которые ...

... оплаты, то основанное на моменте поставки зачетное начисление и оплата НДС рассматривается как более соответствующая принципу обложения текущего потребления. Во-вторых, при методе поставок облегчается работа налоговых служб по взиманию НДС, поскольку установление факта и момента поставки носит более простой характер, чем установление факта и момента совершения платежа. При этом надо отметить, что ...

... частым изменениям, и соответственно этому, действия и операции Общества могут подвергаться риску в случае ухудшения политической или экономической ситуации в Республике Казахстан. 2. Теоретические аспекты учета валютных операций 2.1 Законодательная база учетно-аналитических служб предприятия Интегрирование Казахстана в мировую экономику требует включения норм или отдельных документов ...

... ГТК РФ, Минфина РФ и Постановлений Правительства РФ, регулирующих правовое положение налога на добавленную стоимость. ГЛАВА 2. НДС В СИСТЕМЕ НАЛОГОВЫХ ПЛАТЕЖЕЙ ОРГАНИЗАЦИЙ 2.1 Организационно-экономическая характеристика РГ УП "Усть-Джегутинский ДРСУч" Усть-Джегутинское дорожное ремонтно-строительное управление является обособленным подразделением Государственного унитарного предприятия ...

0 комментариев