Министерство образования и науки Республики Казахстан

Курсовая работа

По дисциплине: «Экономика предприятия»

На тему: «Прогнозирование банкротства предприятия»

Караганда 2008

Введение

Переход народного хозяйства Республики Казахстан к рыночной экономике стал толчком для появления новых аспектов. А именно появление различных форм собственности, двухуровневая банковская система, конкуренция, новая законодательная база страны, вхождение в мировое сообщество - все это требует от предприятий и организаций большей самостоятельности, которая проявляется в виде самофинансирования, самоокупаемости, что влечет за собой ответственность за результаты своей деятельности и принятие управленческих решений.

В Послании Президента Республики Казахстан Н.А. Назарбаев народу страны «Новый Казахстан в Новом мире» подчеркивается, что целью развития нашей страны является управление ростом экономики Казахстана. Достижение этой цели непосредственно зависит от уровня руководства, от объективности, конкретности, оперативности и научной обоснованности принимаемых решений. Теория и практика показывают, что успеха на рынке добиться невозможно без эффективного и целенаправленного управления всеми процессами, связанными с функционированием организации в рыночных условиях. [1]

Любая деятельность в современных условиях невозможна без присутствия риска. Однако отсутствие риска также вредит экономике. Неумение владеть ситуацией на рынке, рисковать, принимать верные управленческие решения, а также глобальные экономические преобразования в стране привели к тому, что в нашей республике большая часть предприятий прекратили свою деятельность. Массовое банкротство предприятий в свою очередь привели к серьезным негативным социальным последствиям. Непогашение своих обязательств, в том числе перед бюджетом, оказало и оказывает отрицательное влияние на формирование государственного бюджета в Республике. Как известно, за счет средств государственного бюджета в любой стране функционируют: здравоохранение; образование, наука и культура; оборона государства; из госбюджета расходы идут на выплату пособий, пенсий и т.д.

Из государственной казны средства идут и на развитие этих структур. Если брешь появилась в системе поступления в госбюджет средств, значит, соответственно, в данном случае страдает более незащищенные слои населения.

Поэтому вопрос о прогнозировании вероятности наступления банкротства не теряет своей актуальности.

Целью данной курсовой работы является провести анализ прогнозирования банкротства на материалах действующего предприятия.

Для решения поставленной цели были решены следующие задачи:

- изучить теоретические аспекты прогнозирования банкротства;

- провести анализ вероятности банкротства предприятия ТОО «Лира»;

- дать рекомендации относительно возможных путей достижения стабилизации финансового состояния предприятия.

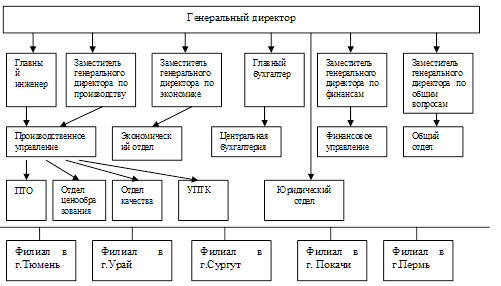

Объект исследования – ТОО «Лира». Предприятие находится по адресу г. Темиртау, ул. Фурманова, 25. Данное предприятие занимается реализацией товаров.

Методической основой при написании курсовой работы явились труды отечественных и зарубежных авторов, законодательные и нормативные акты Республики Казахстан, материалы периодической печати, а также практические материалы исследуемого объекта ТОО «Лира.

1 Теоретические аспекты прогнозирования банкротства предприятия

1.1 Сущность банкротства, цели и задачи анализа прогнозирования банкротства

Банкротство (финансовый крах, разорение) — это признанная арбитражным судом или объявленная должником его неспособность в полном объеме удовлетворить требования кредиторов по денежным обязательствам и по уплате других обязательных платежей. [2, c. 361]

Основной признак банкротства — неспособность предприятия обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков платежей. По истечении этого срока кредиторы получают право на обращение в арбитражный суд о признании предприятия-должника банкротом.

Банкротство предопределено самой сущностью рыночных отношений, которые сопряжены с неопределенностью достижения конечных результатов и риском потерь.

Несостоятельность субъекта хозяйствования может быть:

- «несчастной» — возникает не по собственной вине, а вследствие непредвиденных обстоятельств (стихийные бедствия, военные действия, политическая нестабильность общества, кризис в стране, общий спад производства, банкротство должников и другие внешние факторы);

- «ложной» {корыстной) в результате умышленного сокрытия собственного имущества с целью избежания уплаты долгов кредиторам;

- «неосторожной» вследствие неэффективной работы, осуществления рискованных операций.

В первом случае государство должно оказывать помощь предприятиям по выходу из кризисной ситуации. Во втором случае злоумышленное банкротство уголовно наказуемо. Наиболее распространенным является третий вид банкротства.

«Неосторожное» банкротство наступает, как правило, постепенно. Для того чтобы вовремя предугадать и предотвратить его, необходимо систематически анализировать финансовое состояние, что позволит обнаружить его «болевые» точки и принять конкретные меры по финансовому оздоровлению экономики предприятия.

Под несостоятельностью понимается неспособность должника удовлетворить требования кредиторов по денежным обязательствам, включая требования об уплате заработной платы, а также обеспечить обязательные платежи в бюджет и внебюджетные фонды за счет принадлежащего ему имущества. Должник считается неплатежеспособным, если он не исполнил обязательства в течении трех месяцев с момента наступления срока его исполнения, его обязательства превышают стоимость активов или он имеет неудовлетворительную структуру баланса.

Неудовлетворительная структура баланса - такое состояние имущества и обязательств должника, когда за счет имущества не может быть обеспечено своевременное выполнение обязательств перед кредиторами в связи с недостаточной степенью ликвидности имущества должника. При этом общая стоимость имущества может быть равна общей сумме обязательств должника или превышать ее.

Банкротство является следствием разбалансированности хозяйственного механизма воспроизводства капитала предприятия, результатом его неэффективной ценовой, инвестиционной и финансовой политики. В качестве основных причин возникновения состояния банкротства можно привести следующие.

Объективные причины, создающие условия хозяйствования:

-несовершенство финансовой, денежной, кредитной, налоговой систем, нормативной и законодательной базы реформирования экономики;

- достаточно высокий уровень инфляции;

- падение рыночной стоимости ценных бумаг фирмы;

- высокий уровень конкуренции и вызванное понижение цен на продукцию без соответствующего снижения издержек производства.

Также причинами возникновения субъективные причины, относящиеся непосредственно к хозяйствованию:

-неумение предусмотреть банкротство и избежать его в будущем;

-снижение объемов продаж из-за плохого изучения спроса, отсутствия сбытовой сети, рекламы;

- снижение объемов производства;

- приближение цен на некоторые виды продукции к аналогичным ценам, но более высококачественные импортные;

- неоправданно высокие затраты;

- низкая рентабельность продукции;

- слишком большой цикл производства;

- большие долги, взаимные неплатежи;

- неумение руководителей старой школы управления приспособляться к жестким реальностям формирования рынка, проявлять предприимчивость в налаживании выпуска продукции, пользующейся повышенным спросом, выбирать эффективную финансовую, ценовую и инвестиционную политику.

Следовательно, банкротство предприятий может вызвать серьезные негативные социальные последствия, поэтому в странах развитой рыночной экономики выработан определенный механизм упреждения и защиты предприятий от полного краха. В условиях же Республики Казахстан такая система не развита в должной степени и в основном банкротству предприятия подвергаются в принудительном порядке, хотя действующим в Республике Казахстан Законом «О банкротстве» установлено, что решения о банкротстве принимаются в добровольном порядке. [3]

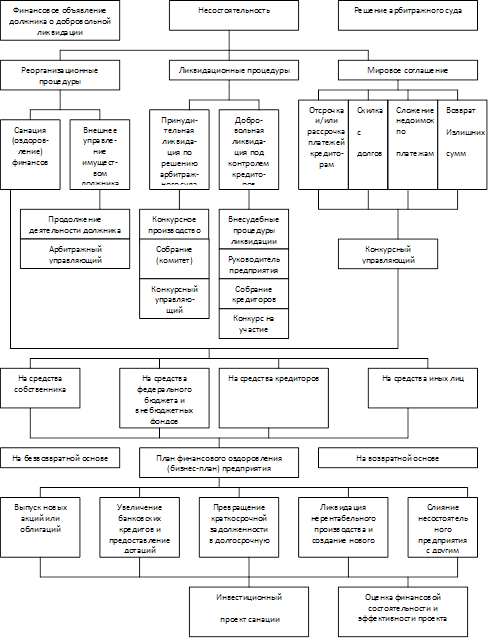

Основными элементами механизма защиты хозяйствующих субъектов от полного краха являются:

- правовое регулирование банкротства;

- наличие организационного, экономического и нормативно-методического обеспечения процессов принятия решений при реализации актов о несостоятельности (банкротстве) предприятий;

- меры государственной финансовой поддержки неплатежеспособным предприятиям в целях сохранения перспективных товаропроизводителей;

- финансирование реорганизационных и ликвидационных мероприятий;

- экономическая защита интересов всех участников процедуры банкротства;

- ведение реестра неплатежеспособных предприятий, обеспечение гласности информации о банкротах для широкой общественности.

Оценку вероятности банкротства можно провести с помощью финансового анализа, так как именно он позволяет выяснить, в чем заключается конкретная «болезнь» экономики предприятия-должника и что нужно делать, чтобы от нее излечиться. Именно он располагает широким арсеналом средств по прогнозированию банкротства предприятия и дает возможность заблаговременно продумать и реализовать меры по выходу предприятия из кризисной ситуации.

Прогнозирование позволяет рассмотреть складывающиеся тенденции в проведении финансовой политики с учетом воздействия на нее внутренних и внешних условий, дает возможность ответить на жизненно важный вопрос, что ожидает предприятие в обозримом будущем - укрепление или утрата платежеспособности (банкротство). [4, c. 25]

Однако в современных условиях значительных темпов инфляции, отсутствия централизовано установленных норм затрат, предоплаты при заключении договоров точность прогнозов значительно снижается. Прогнозирование в этих условиях может быть произведено в зависимости от значений объемов производства, состава и структуры затрат по различным направлениям деятельности организации. Прогнозная модель может быть легко построена на основе финансовой отчетности и электронных таблиц с помощью персональных компьютеров.

Анализ строится на основе изучения финансовых результатов хозяйственной деятельности предприятия, определения их возможных значений в будущем, обеспечение администрации информацией о будущем для решения задач стратегического управления. Целесообразно проводить анализ среднесрочной перспективы на 2-3 года и анализ долгосрочной перспективы 3-5 лет и более. В зарубежной практике обычно принято для составления бизнес-плана прогнозировать экономические показатели объекта на 3-5 лет. Информация берется из финансовой отчетности предприятия за ряд лет, где показаны изменения показателей от одного отчетного периода к другому, либо из предлагаемых расчетных данных, указываемых в бизнес-плане при открытии предприятия.

Сложной проблемой следует считать составление долгосрочного прогноза, тем более в Республике Казахстан, где нет большого опыта развития экономики развитых стран. Проблема заключается в риске хозяйственной деятельности и в риске прогноза. Но, основываясь на привлечение экспертов, использование опыта других субъектов, использовании многовариантных расчетов с помощью ЭВМ риски могут быть снижены.

Современная экономическая наука имеет в своем арсенале большое количество разнообразных приемов и методов прогнозирования финансовых показателей. Необходимо рассмотреть сущность следующих четырех основных подходов к прогнозированию финансового положения с позиции возможного банкротства предприятия:[5, c. 145]

а) расчет индекса кредитоспособности;

б) использование системы формализованных и неформализованных критериев;

в) прогнозирование показателей платежеспособности;

г) анализ финансовых потоков.

Итак, банкротство является одной из экономических категорий рыночного хозяйствования признанное решением суда или официально объявленное во внесудебном порядке по соглашению с кредиторами несостоятельность должника, являющееся основанием для его ликвидации, согласно закона Республики Казахстан «О банкротстве», которая неспособна финансировать операционную деятельность и погасить срочное обязательство.

Целью анализа вероятности банкротства заключается в расчете показателей оценки угрозы банкротства, что достигается различными методами и способами. Выбор способов анализа прогнозирования банкротства является задачей и зависит от взаимодействия целого ряда факторов.

К числу внешних факторов, влияющих на деятельность предприятия, обычно относятся:

- размер и структура потребностей;

- уровень доходов и накоплений населения;

- политическая стабильность и направленность внутренней политики;

- развитие науки и техники;

- предпочтение одних товаров и отрицательном отношении к другим Одним из наиболее сильных внешних факторов банкротства являются:

- так называемые технологические разрывы. Развитие всегда требует скачка, основанного зависящего от нововведений НТР;

- усиление международной конкуренции;

- общий экономический спад.

Тем не менее, несмотря на строгое законодательное определение банкротства, при котором, если предприятие-должник имеет непогашение обязательств в течении трех месяцев, то он признается несостоятельным. Это еще не говорит о том, что в срочном порядке необходимо вводить ликвидационные процедуры.

Анализ прогнозирования банкротства также предусматривает своевременное выявление такого финансового положения, при котором возможны реабилитационные и реорганизационные процедуры. То есть возродить экономику предприятия с помощью различных способов.

Таким образом, можно отметить, что анализ предпринимательского риска и прогнозирования банкротства в первую очередь направлен не на выявление финансового положения предприятия, при котором наступает банкротство. Анализ должен быть направлен на «оказание» своевременной помощи деятельности предприятия, выявление тех областей, где существуют наиболее трудные задачи и ситуации, и на их разрешение.

1.2 Методы диагностики вероятности банкротстваДля диагностики вероятности банкротства используется несколько методов, основанных на применении:

1) анализа обширной системы индикаторов;

2) ограниченного круга показателей;

3) интегральных показателей, рассчитанных с помощью:

- скоринговых моделей;

- многомерного рейтингового анализа;

- кризис-прогнозных моделей, разработанных с помощью эконометрического инструментария.[2, c. 362]

При использовании первого метода признаки банкротства в соответствии с рекомендациями Комитета по обобщению практики аудирования (Великобритания) обычно делят на две группы.

Первая группа — это показатели, свидетельствующие о возможных финансовых затруднениях и вероятности банкротства в недалеком будущем:

- повторяющиеся существенные потери в основной деятельности, выражающиеся в хроническом спаде производства, сокращении объемов продаж и хронической убыточности;

- наличие хронически просроченной кредиторской и дебиторской задолженности;

- низкие значения коэффициентов ликвидности и тенденции к их снижению;

- увеличение до опасных пределов доли заемного капитала в общей его сумме;

- дефицит собственного оборотного капитала;

- систематическое увеличение продолжительности оборота капитала;

- наличие сверхнормативных запасов сырья и готовой продукции;

- вынужденное использование новых источников финансовых ресурсов на невыгодных условиях;

- неблагоприятные изменения в портфеле заказов;

- падение рыночной стоимости акций предприятия;

- снижение производственного потенциала и т.д.

Вторая группа — это показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое, но сигнализируют о возможности резкого его ухудшения в будущем при непринятии действенных мер:

- чрезмерная зависимость предприятия от какого-либо одного конкретного проекта, типа оборудования, вида актива, рынка сырья или рынка сбыта;

- потеря ключевых контрагентов;

- недооценка обновления техники и технологии;

- потеря опытных сотрудников аппарата управления;

- вынужденные простои, неритмичная работа;

- неэффективные долгосрочные соглашения;

- недостаточность капитальных вложений и т.д.

К достоинствам этой системы индикаторов возможного банкротства можно отнести системный и комплексный подходы, а л: недостаткам — высокую степень сложности принятия решения в условиях многокритериальной задачи, субъективность прогнозного решения.

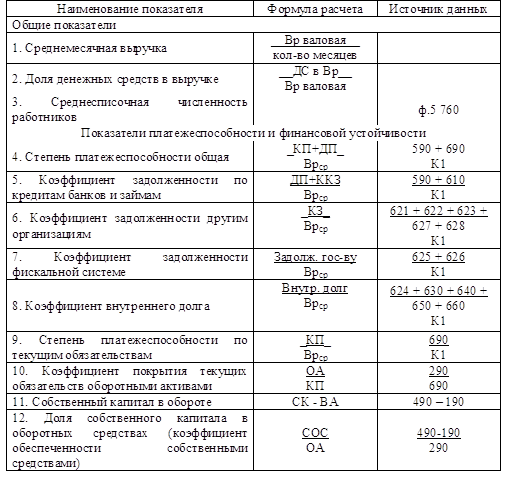

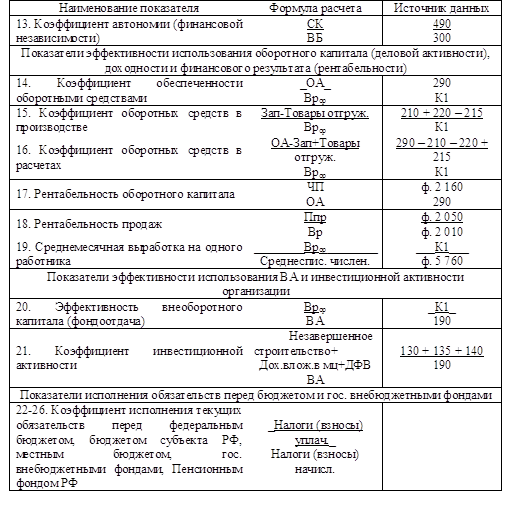

1.3 Индикаторы банкротства предприятия

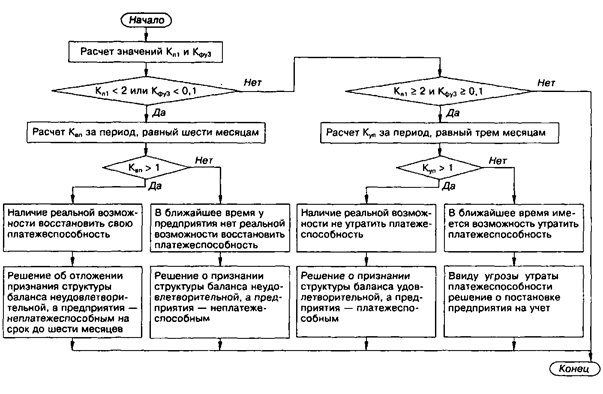

Для установления финансовой несостоятельности (банкротства) предприятий утверждена система критериев для определения неудовлетворительной структуры баланса неплатежеспособных предприятий, базирующаяся на показателях текущей ликвидности и обеспеченности собственными оборотными средствами, а также способности восстановить (утратить) платежеспособность. В этом вопросе особую значимость приобретают вопросы анализа финансово-хозяйственной деятельности, а некоторые из разделов современных методик финансового анализа, базирующихся на системах относительных показателей. На основании системы критериев принимаются решения:

- о признании структуры бухгалтерского баланса неудовлетворительной, а предприятия – неплатежеспособным;

- о наличии реальной возможности предприятия – должника восстановить платежеспособность;

- о наличии реальной возможности утраты платежеспособности предприятия, если оно в ближайшее время не сможет выполнить обязательства перед кредиторами.

Указанные решения принимаются по результатам анализа и вне зависимости от наличия установленных законодательством внешних признаков несостоятельности предприятия.

Основанием для принятия решений о несостоятельности (банкротстве) предприятия является система критериев для оценки удовлетворительности структуры баланса предприятий:

а) коэффициент текущей ликвидности.

б) коэффициент обеспеченности собственными средствами.

Основанием для признания структуры баланса предприятия неудовлетворительной, предприятие – неплатежеспособным является выполнение одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2,0;

- коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Признание предприятия неплатежеспособным не означает признание его несостоятельным, не влечет за собой наступления гражданско-правовой ответственности собственника. Это лишь зафиксированное соответствующими государственными органами состояние финансовой неустойчивости, направленное на обеспечение оперативного контроля за финансовым состоянием предприятия и заблаговременного осуществления мер по предупреждению несостоятельности, а также для стимулирования предприятия к самостоятельному выходу из кризисного состояния.[6, c. 214]

При неудовлетворительной структуре баланса для проверки реальной возможности у предприятия восстановить свою платежеспособность рассчитывается коэффициент восстановления платежеспособности сроком на 6 месяцев следующим образом:

![]() (1)

(1)

где: Кктл - фактическое значение коэффициента текущей ликвидности на конец отчетного периода;

Кнтл – фактическое значение коэффициента текущей ликвидности на начало отчетного периода;

Пу – установленный период восстановления платежеспособности в месяцах (6 месяцев);

По – отчетный период;

Кнормтл = 2,0.

При удовлетворительной структуре баланса для проверки устойчивости финансового состояния рассчитывается коэффициент утраты платежеспособности на срок 3 месяца следующим образом:

![]() (2)

(2)

где: Пу – установленный период восстановления платежеспособности в месяцах (3 месяца).

Значение коэффициента утраты платежеспособности больше 1 означает наличие у предприятия реальной возможности не утратить платежеспособность в течение ближайших трех месяцев. Если коэффициент утраты платежеспособности менее 1, то это свидетельствует о том, что у предприятия в ближайшие 3 месяца имеется возможность утратить платежеспособность, т.е. оно не сможет выполнить обязательства перед кредиторами.

Ввиду реальной угрозы утраты данным предприятием платежеспособности оно ставится на соответствующий учет в органах по реорганизации предприятий.

После принятия решения о признании структуры баланса неудовлетворительной, а предприятия – неплатежеспособным у предприятия запрашивается дополнительная информация и проводится углубленный анализ его финансово-хозяйственной деятельности в целях выбора варианта проведения реорганизационных процедур для восстановления его платежеспособности или ликвидации материалов.

После изучения всех показателей финансового состояния предприятия принимается решение о проведении реорганизации, восстановления предприятия или его ликвидации.

Таким образом, анализ всех рассмотренных выше показателей позволяет выявить, насколько эффективно предприятие использует свои средства. Умение правильно их исчислять, анализировать и определять влияние различных факторов на изменение их уровня позволит полнее выявить резервы повышения эффективности производства, разработать рекомендации по устранению выявленных недостатков, оздоровлению и укреплению его финансового положения.

2. Анализ вероятности банкротства ТОО «Лира»

2.1 Анализ финансовой устойчивости и оценка платежеспособности предприятия

Для целей оценки управления деятельностью предприятия наука и практика выработали специальные инструменты, называемые финансовыми показателями. Финансовые показатели - это микромодели финансовых и экономических явлений. Отражая динамику и противоречия происходящих процессов, они подвержены изменениям и колебаниям и могут приближаться или отдаляться от своего главного предназначения - измерения и оценки сущности финансового состояния.

Поэтому оценка финансового состояния начинается с показателей, отражающих сущность устойчивости финансового состояния.

Признаки кризиса в деятельности предприятия обнаруживаются, прежде всего, в показателях ликвидности и финансовой устойчивости. Поэтому финансовый анализ начинается с анализа именно этих показателей.

Рассчитаем показатели ликвидности для ТОО «Лира».

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Чем выше эта величина, тем больше гарантия погашения долгов. Дополняет общую картину платежеспособности предприятия наличие или отсутствие у него просроченных обязательств, их частота и длительность.

Коэффициент абсолютной ликвидности определяется по следующей формуле:

(3)

(3)

где Кал – коэффициент абсолютной ликвидности;

Дс – денежные средства;

Кфв – краткосрочные финансовые обязательства.

Коэффициент быстрой ликвидности определяется по следующей формуле:

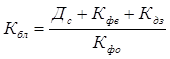

(4)

(4)

где Кбл – коэффициент быстрой ликвидности;

Дс – денежные средства;

Кдз – краткосрочная дебиторская задолженность;

Кфв – краткосрочные финансовые вложения;

Кфо – краткосрочные финансовые обязательства.

Удовлетворительным обычно считается значение данного показателя 0,7-1.

Коэффициент текущей ликвидности (общий коэффициент покрытия) показывает степень покрытия текущими активами краткосрочных обязательств. Удовлетворительным считается коэффициент со значением больше 2,0.

(5)

(5)

где Ктл – коэффициент текущей ликвидности;

Та – текущие активы;

Ко – краткосрочные обязательства.

Рассчитанные показатели ликвидности ТОО «Лира» отобразим в таблице 1.

Таблица 1 - Показатели ликвидности ТОО «Лира» за период 2005-2006 года

| Показатели | 2005 | 2006 | Отклонения |

| Коэффициент абсолютной ликвидности | 0,013 | 0,012 | -0,001 |

| Коэффициент быстрой ликвидности | 0,098 | 0,493 | +0,395 |

| Коэффициент текущей ликвидности | 0,106 | 0,515 | +0,409 |

| Примечание: составлено автором по данным баланса за 2005-2006 гг. | |||

На основе таблицы 1, можно увидеть, что по данным ТОО «Лира» коэффициент абсолютной ликвидности составляет 0,013 на начало года, а на конец года 0,012. Таким образом, погасить свои обязательства в срочном порядке предприятие не смогло бы.

Показатель быстрой ликвидности представляет собой большой интерес для кредиторов ТОО «Лира». Нормативное значение данного показателя больше или равно 0,7. Значение показателя у предприятия на начало года не соответствует указанному теоретическому значению – 0,098, а к концу года повысилось – 0,493, что свидетельствует о том, что ликвидность предприятия повышается, но находится ниже нормативных значений.

Коэффициент текущей ликвидности позволяет установить, в какой степени кратности текущие активы покрывают краткосрочные обязательства. В общем случае нормативными считаются значения этого показателя, находящиеся в пределах от двух до трех. Как видно, данный коэффициент на начало года ниже рекомендуемых значений, а к концу года повысился до 0,515, что является результатом увеличения текущих активов.

К числу основных показателей финансовой устойчивости предприятия относятся:

-коэффициент независимости;

-коэффициент финансовой устойчивости;

-коэффициент финансирования.

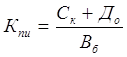

Коэффициент независимости определяется отношением собственного капитала ко всему авансированному капиталу по следующей формуле:

![]() (6)

(6)

где Кн - коэффициент независимости;

Ск — собственный капитал;

Вб — авансированный капитал (итог, валюта баланса, т.е. общая сумма финансирования).

Рост его свидетельствует об увеличении финансовой независимости предприятия, снижении риска финансовых затруднений в будущих периодах.

Достаточно высоким уровнем коэффициента независимости считается отношение собственного капитала к валюте баланса, равное 0,5 — 0,6.

Одним из важных показателей, характеризующих степень независимости (автономности) предприятия, является коэффициент финансовой устойчивости, или, как его еще называют, коэффициент покрытия инвестиций [7,с.212]. Он характеризует долю собственных и долгосрочных заемных средств в общем (авансированном) капитале, т.е. определяется по формуле:

(7),

(7),

где Кпи - коэффициент финансовой устойчивости;

До — долгосрочные обязательства (долгосрочные кредиты и займы);

Вб – валюта баланса.

Это более мягкий показатель по сравнению с коэффициентом автономии. В западной практике принято считать, что нормальное значение коэффициента равно около 0,9, критическим считается его снижение до 0,75.

Определим значения этих коэффициентов для ТОО «Лира» по состоянию на начало и на конец отчетного периода – 2006 года. Рассчитанные коэффициенты отобразим в таблице 2.

Таблица 2 - Коэффициенты финансовой устойчивости ТОО «Лира» за 2005-2006 г.

| Показатели | 2005 г. | 2006 г. | Отклонения |

| Коэффициент независимости | 0,09 | 0,17 | +0,08 |

| Коэффициент финансовой устойчивости | 0,09 | 0,17 | +0,08 |

| Примечание: составлено автором по данным баланса за 2005-2006 гг. | |||

По данным таблицы 2 можно сделать следующие выводы: Коэффициент независимости характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия. Значение данного коэффициента по предприятию повысилось на конец года.

Коэффициент финансовой устойчивости или стабильности, показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время. Так как предприятие не имеет долгосрочных займов банков, то коэффициент финансовой устойчивости одинаков с коэффициентом независимости. Коэффициент финансовой устойчивости свидетельствуют о достаточно низком значении этого показателя на конец года. Предприятие; реализовав имущество, сформированного за счет собственных средств предприятие не погасит свои долговые обязательства.

В целом результаты оценки финансовой устойчивости предприятия «Лира» позволяют сделать вывод о том, что деятельность предприятия и в целом состояние его финансовой устойчивости можно охарактеризовать, как неудовлетворительное, потому что показатели финансовой устойчивости отрицательные, хотя имеют тенденцию увеличения на конец 2006 года. Показатели ликвидности и платежеспособности также имеют устойчивую тенденцию к повышению, но их значение на 2006 год не удовлетворительные.

Признание предприятия неплатежеспособным не означает признание его несостоятельным, не влечет за собой наступления гражданско-правовой ответственности собственника. Это лишь зафиксированное состояние финансовой неустойчивости, направленное на обеспечение оперативного контроля за финансовым состоянием предприятия и заблаговременного осуществления мер по предупреждению несостоятельности, а также для стимулирования предприятия к самостоятельному выходу из кризисного состояния.

В связи с этим целесообразно рассчитать коэффициент восстановления платежеспособности по формуле 1, который рассчитывают при неудовлетворительной структуре баланса для проверки реальной возможности у предприятия восстановить свою платежеспособность.

Значение коэффициента восстановления платежеспособности больше 1 означает наличие у предприятия реальной возможности восстановить платежеспособность в течение шести месяцев.

Для ТОО «Лира» по данным на 01.01.2007 года коэффициент восстановления платежеспособности равен:

Квп = (0,515 + 6/12 (0,515 – 0,106)) / 2 = 0,36

Таким образом, ТОО «Лира» в течение 6 месяцев не сможет восстановить платежеспособность при сохранении текущих тенденций финансовой деятельности. Для улучшения финансовых показателей предприятия требуются решительные меры со стороны руководства предприятия по увеличению оборотного капитала, снижению кредиторской задолженности и активизации работы по снижению внеплановых издержек.

2.2 Динамика оборачиваемости и рентабельности активов предприятияФинансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

Под оборачиваемостью оборотных средств понимается длительность одного полного кругооборота средств с момента превращения оборотных средств в денежной форме в производственные запасы и до выхода готовой продукции и ее реализации. Кругооборот средств завершается зачислением дохода на счет предприятия.

Коэффициенты оборачиваемости рассчитываются как отношение дохода от реализации продукции (работ, услуг) к среднегодовой сумме отдельных элементов капитала или активов, скорость оборота которых изучается.

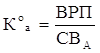

Скорость оборота активов предприятия принято рассчитывать с помощью формулы:

(8)

(8)

где Коа – коэффициент оборачиваемости активов предприятия;

ВРП – доход от реализации продукции (работ, услуг);

СВА – средняя величина активов предприятия.

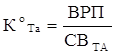

Соответственно, оборачиваемость текущих активов будет определяться как:

(9)

(9)

где КоТа – коэффициент оборачиваемости текущих активов предприятия;

ВРП – доход от реализации продукции (работ, услуг);

СВТА – средняя величина текущих активов предприятия.

Средняя величина активов по данным баланса определяется по формуле:

![]() (10)

(10)

где Он, Ок – величина активов на начало и на конец периода.

Продолжительность одного оборота в днях определяется по формуле:

![]() (11)

(11)

где До – продолжительность одного оборота в днях;

КоТа – коэффициент оборачиваемости текущих активов предприятия;

Коэффициент привлечения (высвобождения) оборотного капитала в связи с замедлением (ускорением) оборачиваемости текущих активов рассчитывается по формуле:[8, c. 58]

![]() (12)

(12)

где КОп(в) – коэффициент привлечения высвобождения оборотных средств;

ВРП – доход от реализации продукции (работ, услуг).

Динамику изменения рассчитанных показателей оборачиваемости текущих активов отчетного 2006 года по сравнению с 2005 годом отобразим в таблице 3.

Таблица 3 - Динамика показателей оборачиваемости текущих активов за 2005-2006 г.

| № | Наименование показателей | 2005 | 2006 | Отклонения гр.4-гр.3 | |||

| 1 | 2 | 3 | 4 | 5 | |||

| 1 | Выручка от реализации без НДС, тыс.тенге | 127306,5 | 135554,6 | +8248,1 | |||

| 2 | Полная себестоимость, тыс.тенге | 108107,7 | 107433,8 | -673,9 | |||

| 3 | Средняя величина текущих активов, тыс.тенге | 5109,1 | 20484,4 | +15375,3 | |||

| 4 | Средняя величина совокупных активов, тыс.тенге | 69289,65 | 72535,4 | +3245,75 | |||

| 5 | Коэффициент оборачиваемости текущих активов (стр.1/стр.3) | 24,91 | 6,61 | -18,3 | |||

| 6 | Коэффициент оборачиваемости совокупных активов (стр.1/стр.4) | 1,84 | 1,86 | +0,02 | |||

| 7 | Продолжительность оборота текущих активов, (360/стр.5) дни | 14 | 54 | +40 | |||

| 8 | Продолжительность оборота совокупных активов, (360/стр.6) дни | 195 | 193 | -2 | |||

| Примечание: составлено автором по данным баланса за 2005-2006 гг. | |||||||

Как видно из таблицы 3, продолжительность оборота текущих активов увеличилась на 40 дней, то есть средства, вложенные в анализируемом периоде в текущие активы, проходят полный цикл и снова принимают денежную форму на 40 дней больше, чем в предыдущем периоде, что отрицательно характеризуют оборачиваемость активов предприятия.

Исследуем систему показателей эффективности деятельности предприятия. Наиболее интересными показателями являются рентабельность активов, рентабельность текущих активов, рентабельность инвестиций, рентабельность собственного капитала, рентабельность реализованной продукции.

Коэффициент рентабельности активов имущества:

(13)

(13)

где Ра – рентабельность активов (имущества) предприятия;

Чд – чистый доход

Сва – средняя величина активов предприятия.

Этот показатель отражает, какую прибыль (доход) получает предприятие с каждого тенге, вложенного в активы.

В аналитических целях определяется как рентабельность всей совокупности активов, так и рентабельность текущих активов.

(14)

(14)

где Ра – рентабельность текущих активов (имущества) предприятия;

Чд – чистый доход;

Свта – средняя величина текущих активов предприятия.

Показатель прибыли на вложенный капитал, называемый также рентабельностью собственного капитала, определяется по формуле:

(15)

(15)

где Рск – рентабельность собственного капитала;

Чд – чистый доход;

Ск – собственный капитал предприятия.

Другой важный коэффициент рентабельности реализованной продукции, рассчитывается по формуле:

(16)

(16)

где Ррп – рентабельность реализованной продукции;

Чд – чистый доход;

Врп – выручка от реализации продукции.

Значение этого коэффициента показывает, какую прибыль имеет предприятие с каждого тенге реализованной продукции.

Рассчитаем данные показатели для ТОО «Лира» за период 2005-2006 года и результаты расчета отобразим в таблице 4.

Таблица 4 - Показатели эффективности деятельности ТОО «Лира» за 2005-2006 г.

| Показатель | Назначение | 2005 | 2006 |

| 1 | 2 | 3 | 4 |

| Рентабельность активов | Показывает, какой доход получает предприятие с каждого тенге, вложенного в активы | 9,9% | 12,4% |

| Рентабельность текущих активов | Показывает, какой доход имеет предприятие с каждого тенге, вложенного в текущие активы | 134,8% | 43,9% |

| Рентабельность собственного капитала | Указывает на величину дохода, получаемого с каждого тенге, вложенного в предприятие | 120,7% | 63,1% |

| Рентабельность реализованной продукции | Показывает, какой доход, имеет предприятие с каждого тенге реализации | 5,4% | 6,6% |

| Примечание: составлено автором по данным баланса за 2005-2006 гг. | |||

Данные таблицы 4 позволяют составить аналитическое заключение о финансовом состоянии предприятия. В целом, по предприятию «Лира» наблюдается некоторое улучшение в использовании его имущества на конец 2006 года. С каждого тенге средств, вложенных в совокупные активы, предприятие в отчетном 2006 году получило прибыли на 12,4%. Эффективность использования текущих активов предприятия составила 43,9%. В отчетном 2006 году рентабельность собственного капитала составила 63,1%. Интерес для анализа представляет также показатель рентабельности реализованной продукции. На каждый тенге реализованной продукции предприятие в отчетном году получило 6,6 % прибыли.

Анализируемое предприятие ТОО «Лира» для получения чистого дохода в размере 8995,3 тысяч тенге при величине выручки от реализации 135554,6 тысяч тенге предприятие задействовало в отчетном году текущие активы в размере 72535,4 тысяч тенге (в среднем).

В результате неоднозначности результатов финансового анализа устойчивости, деловой активности и эффективности деятельности предприятия проведем прогнозирование вероятности банкротства на ТОО «Лира» и оценку зоны безопасности для предприятия.

2.3 Прогнозирование вероятности банкротства предприятияФинансовая неустойчивость – это подтвержденная документально неспособность предприятия платить по своим долговым обязательствам и финансировать текущую основную деятельность из-за отсутствия средств.

Основным признаком финансовой неустойчивости является неспособность предприятия обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков платежей. По истечении этого срока кредиторы получают право на обращение в суд о признании предприятия должника банкротом.

Рассчитаем индекс кредитоспособности ТОО «Лира».

При построении индекса Альтман обследовал 66 предприятий промышленности, половина из которых обанкротилась почти за 20 лет, а половина работала успешно, и исследовал 22 аналитических коэффициента, которые могли быть полезны для прогнозирования возможного банкротства. Из этих показателей он отработал 5 наиболее значимых для прогноза и построил многофакторное уравнение. Таким образом, индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период. В общем виде индекс кредитоспособности (Z) имеет вид:

![]() (17)

(17)

где:

![]() (18)

(18)

![]() (19)

(19)

![]() (20)

(20)

![]() (21)

(21)

![]() (22)

(22)

![]()

![]()

![]()

![]()

Рассчитанный индекс Альтмана для ТОО «Лира» составил:

![]()

Критическое значение индекса рассчитывалось Альтманом по данным статистической выработки и составило 2,675. С этой величиной сопоставляется расчетное значение индекса кредитоспособности для конкретного предприятия. В таблице 5 приведены значения Z-счета и вероятность банкротства.

Таблица 5. - Степень вероятности банкротства

| Значение Z-счета | Вероятность банкротства |

| 1,81 и меньше 1,81 до 2,70 от 2,71 до 2,90 3,0 и выше | Очень высокая Высокая Существует возможность Очень низкая |

Следовательно, можно сделать вывод о том, что вероятность банкротства для нашего предприятия высокая. Точность прогноза на один год составляет 95%, на два – 83%.

При анализе финансового состояния предприятия необходимо знать запас его финансовой устойчивости (зону безопасности). С этой целью все затраты предприятия следует предварительно разбить на переменные и постоянные в зависимости от объема производства и реализации продукции.

Переменные затраты увеличиваются или уменьшаются пропорционально объему производства продукции. Это расходы сырья, материалов, энергии, топлива, зарплата работников на сдельной форме оплаты труда, отчисления и налоги от зарплаты и выручки и т.д.

Постоянные затраты не зависят от объема производства и реализации продукции. К ним относятся амортизация основных средств и нематериальных активов, суммы выплаченных процентов за кредиты банка, арендная плата, расходы на управление и организацию производства, зарплата персонала предприятия на повременной оплате и др.

Постоянные затраты вместе с прибылью составляют маржинальный доход предприятия.

Деление затрат на постоянные и переменные и использование показателя маржинального дохода позволяет рассчитать порог рентабельности, то есть ту сумму выручки, которая необходима для того, чтобы покрыть все постоянные расходы предприятия. Прибыли при этом не будет, но не будет и убытка. Рентабельность при такой выручке будет равна нулю.

Рассчитывается порог рентабельности отношением суммы постоянных затрат в составе себестоимости реализованной продукции к доле маржинального дохода в выручке:

(23)

(23)

где: Пр – порог рентабельности;

Пз – постоянные затраты;

Дмд - доля маржинального дохода.

Если известен порог, то нетрудно подсчитать запас финансовой устойчивости (ЗФУ):

(24)

(24)

где: ЗФУ – запас финансовой устойчивости;

Врп – выручка от реализации продукции;

Пр – порог рентабельности.

В таблице 6 рассчитаем порог рентабельности и запас финансовой устойчивости предприятия «Лира».

Таблица 6. - Расчет порога рентабельности и запаса финансовой устойчивости (тыс.тенге)

| Показатели | 2005 год | 2006 год |

| Доход от реализации продукции, тыс.тенге | 127306,5 | 135554,6 |

| Сумма переменных затрат, тыс.тенге | 108107,7 | 107433,8 |

| Сумма постоянных затрат, тыс.тенге | 7943,1 | 10120,5 |

| Сумма маржинального дохода, тыс.тенге | 19198,8 | 28120,8 |

| Доля маржинального дохода в выручке, % | 15,1 | 20,7 |

| Порог рентабельности, тыс.тенге | 526 | 489 |

| Запас финансовой устойчивости, тыс.тенге | 126780,5 | 135065,6 |

| Запас финансовой устойчивости, % | 99,5 | 99,6 |

| Примечание: составлено автором по данным баланса за 2005-2006 гг. | ||

Как показывает расчет (таблица 6), выручка в 2006 году составила 135554,6 тыс. тенге., что выше порога рентабельности на 135065,6 тыс.тенге или на 99,6%. Это говорит о том, что в данный период предприятие можно признать прибыльным.

В заключение необходимо обобщить все результаты анализа, поставить более точный диагноз финансового состояния предприятия и сделать его прогноз на перспективу.

Как показывают данные, за отчетный год производственная и финансовая ситуация на предприятии несколько улучшилась. Повысились темпы роста объема производства и реализации продукции, а также темпы роста балансовой и чистой прибыли. По коэффициентам деловой активности и рентабельности можно судить о повышении активности и рентабельности предприятия.

Судя по коэффициентам оборачиваемости капитала, предприятие значительно повысило свою деловую активность, что повысило рентабельность продаж, увеличило доходность совокупного, производственного и собственного капитала.

Отмечая положительные стороны работы предприятия, в то же время следует отметить и некоторые негативные тенденции, наметившиеся в структуре активов предприятия.

В структуре активов предприятия значительно увеличилась доля основного капитала, так как данное предприятие интенсивно его обновляет. Увеличилась доля оборотных средств. Необходимо отметить, что предприятие испытывает дефицит собственных оборотных средств, свидетельство усиления финансовой зависимости и неустойчивости его положения.

Зона безопасности для предприятия довольно высокая, выручка может упасть на 99,6% и только тогда предприятие не будет получать прибыли.

По данным проведенного анализа финансового состояния ТОО «Лира» можно сделать вывод о неудовлетворительности некоторых показателей, характеризующих состояние финансов данного предприятия, особенно значимыми и неудовлетворительными являются показатели ликвидности и платежеспособности. Таким образом, можно сделать вывод о том, что финансовое состояние данного предприятия является недостаточно устойчивым. Также индекс Альтмана для ТОО «Лира» составил Z=1,89, что характеризует высокую вероятность банкротства.

Следует запланировать конкретные мероприятия, которые позволят улучшить финансовое состояние предприятия. Прежде всего, это мероприятия, направленные на увеличение реализации продукции, повышение ее качества и конкурентоспособности, ускорении оборачиваемости капитала и более полное и эффективное использование производственного потенциала предприятия.

3. Планирование процедур стабилизации финансового состояния ТОО «Лира»

По результатам анализа должна быть разработана программа и составлен бизнес-план финансового оздоровления предприятия с целью недопущения банкротства и вывода его из "опасной зоны" путем комплексного использования внутренних и внешних резервов.

Показатели деловой активности характеризуют эффективность использования оборотного капитала предприятием.

Основные направления повышения деловой активности предприятия:

- ускорение оборачиваемости капитала предприятия;

- экономия оборотных средств;

- обоснованный выбор стратегии реализации резервов экономии материальных ресурсов.

Рассмотрим все вышеперечисленные направления подробнее.

Важную роль в повышении деловой активности предприятия играет ускорение оборачиваемости капитала предприятия, так как чем быстрее капитал сделает кругооборот, тем больше предприятие получит и реализует продукции (работ, услуг) при одной и той же сумме капитала за определенный отрезок времени.

Ускорение оборачиваемости оборотных средств зависит от времени нахождения их на различных стадиях производственно-сбытового цикла, сокращения его длительности.

Следовательно, ускорение оборачиваемости оборотных средств является первоочередной задачей повышения деловой активности предприятия в современных условиях и достигается различными путями.

Основные пути ускорения оборачиваемости капитала:

- сокращение продолжительности производственного цикла за счет интенсификации производства (использование новейшей механизации и автоматизации производственных процессов, повышение уровня производительности труда, более полное использование производственных мощностей предприятия, трудовых и материальных ресурсов и др.);

- улучшение организации материально-технического снабжения с целью бесперебойного обеспечения производства необходимыми материальными ресурсами и сокращения времени нахождения капитала в запасах;

- ускорение процесса отгрузки продукции и оформления расчетных документов;

- сокращение времени нахождения средств в дебиторской задолженности;

- повышение уровня маркетинговых исследований, направленных на ускорение продвижения товаров от производителя к потребителю (включая изучение рынка, совершенствование товара и форм его продвижения к потребителю, формирование правильной ценовой политики, организацию эффективной рекламы и т.п.).

Если говорить об улучшении использования оборотных средств, нельзя не сказать и об экономическом значении экономии оборотных средств, которая выражается в следующем:

- снижение удельных расходов сырья, материалов, топлива обеспечивает производству большие экономические выгоды. Оно, прежде всего, дает возможность из данного количества материальных ресурсов выработать больше готовой продукции (работ, услуг) и выступает, поэтому как одна из серьезных предпосылок увеличения масштабов производства.

- стремление к экономии материальных ресурсов побуждает к внедрению новой техники и совершенствованию технологических процессов.

- экономия в потреблении материальных ресурсов способствует улучшению использования производственных мощностей и повышению общественной производительности труда.

- экономия материальных ресурсов в огромной мере способствует снижению себестоимости продукции (работ, услуг).

- существенно влияя на снижение себестоимости продукции, экономия материальных ресурсов оказывает положительное воздействие и на финансовое состояние предприятия.

Таким образом, экономическая эффективность улучшения использования и экономия оборотных фондов весьма велики, поскольку они оказывают положительное воздействие на все стороны производственной и хозяйственной деятельности предприятия.

На предприятии ТОО «Лира» необходимо уменьшить дефицит собственного оборотного капитала за счет ускорения его оборачиваемости путем сокращения сроков производственно-коммерческого цикла сверхнормативных остатков запасов.

Так как предприятие получает прибыль и является при этом неплатежеспособным, необходимо проанализировать использование прибыли. Можно рассматривать часть прибыли как потенциальный резерв для пополнения собственных оборотных средств предприятия.

Большую помощь в выявлении резервов улучшения финансового состояния ТОО «Лира» может оказать маркетинговый анализ по изучению спроса и предложения, рынков сбыта и формирования на этой основе оптимального ассортимента и структуры производства продукции.

Одним из основных и наиболее радикальных направлений финансового оздоровления предприятия является поиск внутренних резервов по увеличению прибыльности производства и достижению безубыточной работы за счет более полного использования производственной мощности предприятия, повышения качества и конкурентоспособности продукции, снижения ее себестоимости, рационального использования материальных, трудовых и финансовых ресурсов, сокращения непроизводительных расходов и потерь.

Основное внимание при этом необходимо уделить вопросам ресурсосбережения: организации действенного учета и контроля за использованием ресурсов, изучения и внедрения передового опыта в осуществлении режима экономии, материального и морального стимулирования работников сокращение непроизводительных расходов и потерь.

Для систематизированного выявления и обобщения всех видов потерь на предприятии ТОО «Лира» целесообразно вести специальный реестр потерь с классификацией их по определенным группам:

а) от брака;

б) от невостребованной продукции;

в) от утраты выгодных заказчиков, выгодных рынков сбыта;

г) от простоев рабочей силы, средств труда, предметов труда и денежных ресурсов;

д) от порчи и недостачи материалов и готовой продукции;

е) от списания не полностью амортизированных основных средств;

ж) от списания не востребованной дебиторской задолженности;

з) от просроченной дебиторской задолженности;

и) от привлечения невыгодных источников финансирования;

Анализ динамики этих потерь и разработка мероприятий по их устранению позволят значительно улучшить финансовое состояние предприятия.

Также необходимо пересмотреть материально-техническое снабжение, организацию труда и начисление заработной платы, подбора и расстановки персонала, систему управления качеством продукции, рынки сырья и рынки сбыта продукции, инвестиционную и ценовую политику.

В целом можно сделать вывод, что у предприятия «Лира» в финансовом плане наметилась тенденция к снижению финансовой устойчивости, что выражается в низкой ликвидности и платежеспособности. У предприятия высокая вероятность банкротства, поэтому предприятию необходимо предпринять некоторые шаги по оздоровлению предприятия.

В частности, такими шагами являются:

- увеличение собственного капитала, получение долгосрочных ссуд или займа на пополнение оборотных средств,

- разработка и осуществление программы сокращения затрат, улучшение управления активами,

- получение государственной финансовой поддержки на безвозмездной или возвратной основе из бюджетов различных уровней, отраслевых и межотраслевых внебюджетных фондов.

- проведение правильной маркетинговой политики.

Поэтому рассмотрим возможность привлечения заемного капитала для стабилизации финансового состояния предприятия ТОО «Лира», на долгосрочный период с целью уменьшения краткосрочных обязательств предприятия. Для уменьшения краткосрочной кредиторской задолженности предприятию необходимо наличие денежных средств в размере 35500 тыс. тенге.

В результате проведения данного мероприятия произойдут изменения в структуре заемного капитала. Доля долгосрочных обязательств увеличится на 38,5%, краткосрочных обязательств уменьшится на 38,2%.

Таблица 7 - Структура имущества ТОО «Лира» до и после проведения мероприятий

| Наименование показателей | 2006 | % к валюте баланса | После мероприятия | % к валюте баланса | Отклонения гр5-гр3 |

| Актив | 81960,7 | 100 | 81960,7 | 100 | - |

| Долгосрочные активы | 47091,2 | 57,5 | 47091,2 | 57,5 | - |

| Текущие активы в т.ч. запасы | 34869,5 1328,5 | 42,5 1,6 | 34869,5 1328,5 | 42,5 1,6 | - - |

| Дебиторская задолженность | 33379,2 | 40,7 | 33379,2 | 40,7 | - |

| Денежные средства | 8,2 | 0,001 | 8,2 | 0,001 | - |

| Пассив | 81960,7 | 100 | 81960,7 | 100 | - |

| Собственный капитал | 14257 | 17,4 | 14257 | 17,4 | - |

| Долгосрочные обязательства | - | - | 35500 | 43,3 | +43,3 |

| Текущие обязательства | 67703,7 | 82,6 | 32203,7 | 39,3 | -43,3 |

| Примечание: составлено автором по данным баланса за 2005-2006 гг. | |||||

Показатели ликвидности и платежеспособности оборотных средств предприятия до и после проведенных мероприятий приведены в таблице 8.

Таблица 8 - Показатели ликвидности и платежеспособности оборотных средств до и после проведенных мероприятий

| Наименование показателей | Показатель до проведения мероприятий | Показатель после проведения мероприятий |

| Коэффициент абсолютной ликвидности | 0,012 | 0,025 |

| Коэффициент быстрой ликвидности | 0,493 | 1,04 |

| Коэффициент текущей ликвидности | 0,515 | 1,08 |

| Оборотный капитал | - | 2665,8 |

| Примечание: составлено автором по данным баланса за 2005-2006 гг. | ||

Таким образом, после проведенных мероприятий величина коэффициента текущей ликвидности будет равна 1,08. Предприятие будет иметь собственный оборотный капитал в размере 2665,8 тыс. тенге. То есть, в результате дополнительного привлечения заемных средств повышается ликвидность баланса и маневренность капитала.

Таким образом, данное мероприятие по привлечению заемных средств положительно влияет на финансовую устойчивость предприятия.

Заключение

Банкротство — это признанная арбитражным судом или объявленная должником его неспособность в полном объеме удовлетворить требования кредиторов по денежным обязательствам и по уплате других обязательных платежей. Основным признаком банкротства является неспособность предприятия обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков платежей.

Оценку вероятности банкротства можно провести с помощью финансового анализа, так как именно он располагает широким арсеналом средств по прогнозированию банкротства предприятия и дает возможность заблаговременно продумать и реализовать меры по выходу предприятия из кризисной ситуации.

Финансовое состояние предприятия представляет собой отражение финансовой устойчивости предприятия на определенный момент и обеспеченности его финансовыми ресурсами для непрерывного процесса работы и своевременного погашения своих долговых обязательств.

Для оценки финансовой устойчивости предприятия применяется финансовый анализ, который представляет собой процесс, основанный на изучении данных о финансовом состоянии и результатах деятельности предприятия в прошлом с целью оценки перспективы его развития.

Анализ показателей ликвидности, платежеспособности позволяет выявить, насколько эффективно предприятие использует свои средства. Умение правильно их исчислять, анализировать и определять влияние различных факторов на изменение их уровня позволит полнее выявить резервы повышения эффективности производства, разработать рекомендации по устранению выявленных недостатков, оздоровлению и укреплению его финансового положения.

В курсовой работе был проведен анализ финансовой устойчивости на материалах предприятия ТОО «Лира», которое является юридическим лицом в соответствии с законодательством Республики Казахстан.

Состояние финансовой устойчивости предприятия можно охарактеризовать, как неудовлетворительное, потому, что показатели финансовой устойчивости отрицательные, принимают значения ниже рекомендуемых. Показатели ликвидности и платежеспособности также не удовлетворительные. Значение коэффициента восстановления платежеспособности меньше 1 означает наличие у предприятия возможности не восстановить платежеспособность в течение ближайших шести месяцев.

По результатам анализа видно, что рассматриваемое предприятие в целом не обеспечивает себе финансовую устойчивость, наблюдается тенденция снижения финансовой устойчивости.

В курсовой работе было проведено прогнозирование вероятности банкротства и оценка зоны безопасности для предприятия.

Прогноз вероятности банкротства был проведен по модели Альтмана. Индекс Альтмана для предприятия «Лира» составил Z=1,89, что позволяет сделать вывод об высокой вероятности банкротства. Точность прогноза на один год составила 95%, на два года – 83%.

Для повышения финансовой устойчивости и оптимизации финансового состояния предприятия необходимо знать запас его финансовой устойчивости (зону безопасности). Поэтому был рассчитан запас финансовой прочности предприятия, который убедил в устойчивом финансовом положении предприятия. Зона безопасности для предприятия довольно высокая, выручка может упасть на 99,6% и только тогда предприятие не будет получать прибыли.

Таким образом, в результате проведенного расчета можно сделать вывод, что финансовое состояние предприятия недостаточно устойчивое.

Поэтому необходимыми являются мероприятия, направленные на увеличение реализации продукции, повышение ее качества и конкурентоспособности, снижение себестоимости, рост прибыли и рентабельности, ускорении оборачиваемости капитала и более полное и эффективное использование потенциала предприятия.

В результате конкретизации проблем предприятия, было выявлено, что данное предприятия нуждается в долгосрочных заемных средствах. Было принято решение об осуществлении долгосрочного займа на выполнение своих краткосрочных обязательств.

Данное мероприятие по привлечению заемных средств должно положительно повлиять на финансовую устойчивость предприятия.

Список использованных источников

1. Послание Президента Республики Казахстан Н.А. Назарбаева народу Казахстана «Новый Казахстан в Новом мире» от 28 февраля 2007г. //Индустриальная Караганда №15 от 01.03.2007г.

2. Савицкая Г.В. Методика комплексного анализа хозяйственной деятельности предприятия: М.:ИНФРА-М, 2007. 384с.

3. Закон Республики Казахстан «О банкротстве» от 21.01.1997г. № 67-1 (Ведомости Парламента РК, № 1-2, ст.7) с изменениями, внесенными РК от 11.07.01г. «О внесении изменений и дополнений в некоторые законодательные акты по вопросам банкротства»

4. Абрютин М.С., Грачев А.В. Анализ финансово экономической деятельности предприятия. М.: Дело и Сервис, 1998. - 180 с.

5. Уткин Э.А. Аудит и управление несостоятельными предприятиями.: Учебное пособие / Э.А. Уткин, А.Э. Бинецкий. - М.: ТАНДЕ: ЭКМОС, 2000.-383с.

6. Шермет А.Д., Сайфулин Р.С. Финансы предприятий. - М.: Инфра-М, 1999.-333с.

7. Астахов В.П. Анализ финансовой устойчивости и процедуры, связанные с банкротством. М.: Ось - 89, 1995. - 80 с.

8. Деркач А.М. Анализ хозяйственной деятельности подрядных строительных организаций. - Минск: Беларусь, 1989. - 308 с.

9. Положение о порядке оценки структуры баланса предприятия, Министерство экономики Республики Казахстан, от 12.07.1995г.

10. Банкротство: реабилитационные процедуры и ликвидация. Сборник нормативных документов / Балмуканова С. / Под ред. Молоканова А.А. - Алматы, 1997.-МЦНВП Гамма.

11. Дюсембаев А.К. Аудит и анализ финансовой отчетности. -- Алматы: Каржы Каражат, 1998. - 512 с.

12. Дюсембаев К.Ш. Аудит и анализ в системе управления финансами.- Алматы: Экономика, 2000. - 293с.

13. Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. - 2-е изд., перераб. И доп. - М.: Центр экономики и маркетинга, 1997. - 186с.

14. Крейнина М.Н. Финансовый менеджмент: Учебное пособие. - М.: Дело и Сервис, 1998. - 304 с.

15. Нукушев А. Анализ вероятности банкротства // Транзитная экономика. - 2000. - №3. - с.24-42 - (Финансы).

16. Валюженич Л.В. Значение банкротства для предприятий и экономики. - С.4-10 // Предприниматель и право. - 22 ноября. - Алматы, 1998.

17. Графов А.В. Оценка финансово-экономического состояния предприятия // Финансы. - 2001. - №7. - с.64-67

Приложение 1 Отчет о доходах и расходах по состоянию на 31.12.2006 года

Наименование организации ТОО фирма "Лира"

Вид деятельности организации Реализация товаров (работ, услуг)

Организационно-правовая форма частная

Юридический адрес организации г. Темиртау ул. Фурманова, 25

тыс.тенге

| НАИМЕНОВАНИЕ ПОКАЗАТЕЛЕЙ | Код стр. | За отчетный период | За предыдущий период |

| Доход от реализации продукции и оказания услуг | 010 | 135554,6 | 127306,5 |

| Себестоимость реализованной продукции и оказанных услуг | 020 | 107433,8 | 108107,7 |

| Валовая прибыль (стр. 010 - стр.020) | 030 | 28120,8 | 19198,8 |

| Доходы от финансирования | 040 | - | - |

| Прочие доходы | 050 | 959,1 | 5893,5 |

| Расходы на реализацию продукции и оказание услуг | 060 | - | - |

| Административные расходы | 070 | 10120,5 | 7943,1 |

| Расходы на финансирование | 080 | 5741,2 | 8581,9 |

| Прочие расходы | 090 | 2217,9 | 440,5 |

| Доля прибыли / убытка организаций, учитываемых по методу долевого участия | 100 | - | - |

| Прибыль (убыток) за период от продолжаемой деятельности (стр. 030 + стр. 040 + стр. 050 - стр. 060 - стр. 070 - стр. 080 - стр. 090 +/- стр.100) | 110 | 11000,4 | 8126,9 |

| Прибыль (убыток) от прекращенной деятельности | 120 | - | - |

| Прибыль (убыток) до налогообложения (стр. 110 +/-стр. 120) | 130 | 11000,4 | 8126,9 |

| Расходы по корпоративному подоходному налогу | 140 | 2005,1 | 1238,1 |

| Итоговая прибыль (убыток) за период (стр. 130 - стр. 140) до вычета доли меньшинства | 150 | 8995,3 | 6888,8 |

| Доля меньшинства | 160 | - | - |

| Итоговая прибыль (убыток) за период (стр. 150 - стр. 160) | 170 | 8995,3 | 6888,8 |

| Прибыль на акцию | 180 | - | - |

Руководитель Алин К. А.

Гл. бухгалтер Мантлер М. Е

Похожие работы

... исполнения условий мирового соглашения компанией-должником кредиторы вправе предъявить свои требования в объеме, предусмотренном мировым соглашением. 6. Методы прогнозирования банкротства на предприятии 6.1 Качественные и количественные методы прогнозирования Предсказание банкротства как самостоятельная проблема возникла в передовых капиталистических странах (и в первую очередь, в ...

... В 2007 году были разработаны условия производства и рецептуры новых федеральных брендов: - питьевая вода «ViaQuia» и «Argantelle»; - сладкие напитки «Mirabel». 2.2 Анализ потенциального банкротства предприятия по модели Альтмана Произведем расчет показателей двухфакторной модели Альтмана. Результаты расчетов представлены в таблице 5. Таблица 5 – Расчет показателей ...

... банкротства в сочетании с совершенствованием его структуры - это залог успешного развития предприятия. Заключение Далеко не все существующие ныне методики прогнозирования возможного банкротства предприятия заслуживают доверия исследователя. Не все из них составлены корректно, не все могут применяться в наших условиях, не все дают адекватные результаты. Одно и то же предприятие одновременно ...

... во избежание кризисных ситуаций показан постоянный мониторинг его состояния с применением наиболее подходящих методик прогнозирования возможного банкротств – это залог успешного развития предприятия. [30,с.79] 1.5 Сущность, принципы и содержание политики антикризисного управления предприятием В целях предупреждения банкротства на предприятиях реального сектора экономики должны быть ...

0 комментариев