КОНТРОЛЬНАЯ РАБОТА

"АНАЛИЗ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ"

Горизонтальный анализ бухгалтерского баланса

| АКТИВ | Код строки | на 1.01.2007 г. | на 1.01.2008 г | Изменение (+,–) | Темп роста, % |

| |||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ |

| ||||||||||

| Нематериальные активы | 110 | 2 534 | 2151 | -383 | 84,9 |

| |||||

| Основные средства | 120 | 458 749 | 469 630 | 10 881 | 102,4 |

| |||||

| Незавершенное строительство | 130 | 160 849 | 132 912 | -27 937 | 82,6 |

| |||||

| Долгосрочные финансовые вложения | 140 | 41 715 | 20 199 | -21 516 | 48,4 |

| |||||

| ИТОГО ПО РАЗДЕЛУ 1: | 663 847 | 624892 | -36 421 | 94,1 |

| ||||||

| II. ОБОРОТНЫЕ АКТИВЫ |

| ||||||||||

| Запасы, в том числе: | 210 | 67 891 | 119 167 | 51 276 | 175,5 |

| |||||

| Сырье, материалы и др. аналогичные ценности | 211 | 44 017 | 67 883 | 23 866 | 154,2 |

| |||||

| затраты в незавершенном производстве | 213 | 17 526 | 29 135 | 11 609 | 166,2 |

| |||||

| Готовая продукция и товары для перепродажи | 214 | 102 | 8 050 | 7948 | 7892,2 |

| |||||

| Товары отгруженные | 215 | 1 222 | 358 | -864 | 29,3 |

| |||||

| Расходы будущих периодов | 216 | 5 024 | 13 741 | 8717 | 273,5 |

| |||||

| Налог на добавленную стоимость по приобретенным | 220 | 17 967 | 24 580 | 6613 | 136,8 |

| |||||

| Дебиторская задолженность (платежи по которой ожидаются более, чем12месяцев после отчетной даты), в том числе: | 230 | 63 064 | 5 150 | -57 914 | 8,2 |

| |||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 127 941 | 198 417 | 70 476 | 155,08 |

| |||||

| Краткосрочные финансовые вложения | 250 | 16 738 | 37 060 | 20 322 | 221,4 |

| |||||

| Денежные средства | 260 | 389 | 259 | -130 | 66,6 |

| |||||

| Прочие оборотные активы | 270 | - | - | - | - |

| |||||

| ИТОГО ПО РАЗДЕЛУ 2: | 293 990 | 384633 | 90 643 | 130,8 |

| ||||||

| БАЛАНС (Актив) | 957837 | 1009525 | 51688 | 105,4 |

| ||||||

| |||||||||||

| ПАССИВ | Код строки | на 1.01.2007 г. | на 1.01.2008 г | Изменение (+,–) |

| ||||||

| III. КАПИТАЛ И РЕЗЕРВЫ |

| ||||||||||

| Уставный капитал | 410 | 271 010 | 271 010 | 0 | 100 |

| |||||

| Добавочный капитал | 420 | 209 534 | 209 534 | 0 | 100 |

| |||||

| Резервный капитал | 430 | 52 868 | 56 589 | 7 384 | 107,04 | 271 010 | 271 010 | 0 | |||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 93 212 | -1053 | (-103743) | 1,13 |

| |||||

| ИТОГО ПО РАЗДЕЛУ 3: | 490 | 626 624 | 512 007 | -114 617 | 81,7 |

| |||||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

| ||||||||||

| Займы и кредиты | 510 | 7 679 | 14 936 | 7 257 | 194,5 |

| |||||

| ИТОГО ПО РАЗДЕЛУ 4: | 590 | 7679 | 14936 | 7257 | 194,5 |

| |||||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

| ||||||||||

| Займы и кредиты | 610 | 83 276 | 214 147 | 130 871 | 257,2 |

| |||||

| Кредиторская задолженность | 620 | 180 393 | 221 748 | 41 355 | 122,9 |

| |||||

| Доходы будущих периодов | 640 | 59 865 | 46 346 | -13 519 | 77,4 |

| |||||

| ИТОГО ПО РАЗДЕЛУ 5: | 690 | 327 197 | 497 177 | 169980 | 151,9 |

| |||||

| ИТОГО (Пассив) | 957837 | 1009525 | 51688 | 105,4 |

| ||||||

| БАЛАНС | 700 | 957 837 | 1009525 | 51 688 | 105,4 |

| |||||

Вертикальный анализ бухгалтерского баланса:

| Наименование статьи баланса | На 1.01.2007 г. | На 1.01.2008 г. | Структура в % | Изменения по структуре | |

| 2007 | 2008 | ||||

| Нематериальные активы | 2 534 | 2151 | 0,26 | 0,21 | – 0,05 |

| Основные средства | 458 749 | 469 630 | 47,9 | 46,5 | -1,4 |

| Незавершенное строительство | 160 849 | 132 912 | 16,8 | 13,2 | – 3,6 |

| Долгосрочные финансовые вложения | 41 715 | 20 199 | 4,36 | 2,0 | -2,36 |

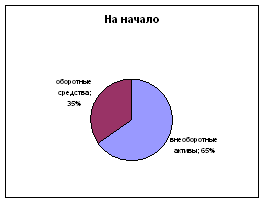

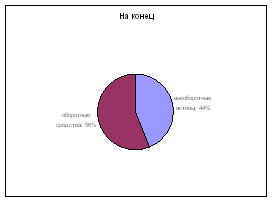

| ИТОГО ПО РАЗДЕЛУ 1Внеоборотные активы: | 663 847 | 624892 | 69,3 | 61,9 | -7,4 |

| Запасы, в том числе: | 67 891 | 119 167 | 7,09 | 11,8 | 4,71 |

| Сырье, материалы и др. аналогичные ценности | 44 017 | 67 883 | 4,6 | 6,72 | 2,12 |

| затраты в незавершенном производстве | 17 526 | 29 135 | 1,83 | 2,9 | 1,07 |

| Готовая продукция и товары для перепродажи | 102 | 8 050 | 0,7 | 0,8 | 0,1 |

| Товары отгруженные | 1 222 | 358 | 0,13 | 0,03 | -0,1 |

| Расходы будущих периодов | 5 024 | 13 741 | 0,52 | 1,36 | 0,84 |

| Налог на добавленную стоимость по приобретенным | 17 967 | 24 580 | 1,88 | 2,43 | 0,55 |

| Дебиторская задолженность (платежи по которой ожидаются более, чем12месяцев после отчетной даты), в том числе: | 63 064 | 5 150 | 6,58 | 0,51 | -6,07 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 127 941 | 198 417 | 13,4 | 19,6 | 6,2 |

| Краткосрочные финансовые вложения | 16 738 | 37 060 | 1,75 | 3,67 | 1,92 |

| Денежные средства

| 389 | 259 | 0,04 | 0,02 | -0,02 |

| Прочие оборотные активы | - | - | - | - | - |

| ИТОГО ПО РАЗДЕЛУ 2. Оборотные активы: | 293 990 | 384633 | 30,7 | 38,1 | 7,4 |

| БАЛАНС | 957837 | 1009525 | 100,0 | 100,0 | 0,0 |

| ПАССИВ | на 1.01.2007 г. | на 1.01.2008 г | |||

| Уставный капитал | 271 010 | 271 010 | 28,3 | 26,8 | -1,5 |

| Добавочный капитал | 209 534 | 209 534 | 21,9 | 20,76 | -1,14 |

| Резервный капитал | 52 868 | 56 589 | 5,52 | 5,6 | 0,08 |

| Нераспределенная прибыль (непокрытый убыток) | 93 212 | -1053 | 9,73 | 0,1 | -9,63 |

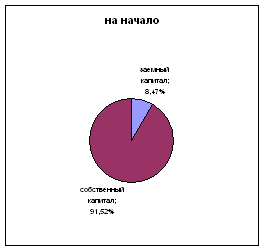

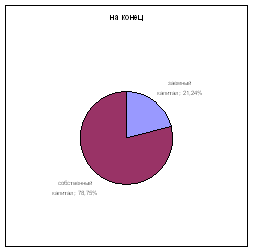

| ИТОГО ПО РАЗДЕЛУ 3: Капитал и резервы: | 626 624 | 512 007 | 65,4 | 50,7 | -14,7 |

| Займы и кредиты | 7 679 | 14 936 | 0,8 | 1,48 | 0,68 |

| ИТОГО ПО РАЗДЕЛУ 4. Долгосрочные обязательства: | 7679 | 14936 | 0,8 | 1,48 | 0,68 |

| Займы и кредиты | 83 276 | 214 147 | 8,69 | 21,2 | 12,51 |

| Кредиторская задолженность | 180 393 | 221 748 | 18,8 | 21,9 | 3,1 |

| Доходы будущих периодов | 59 865 | 46 346 | 6,25 | 4,59 | -1,66 |

| ИТОГО ПО РАЗДЕЛУ 5. Краткосрочные обязательства: | 327 197 | 497 177 | 34,2 | 49,2 | 15 |

| БАЛАНС | 957 837 | 1009525 | 100,0 | 100,0 | 0,0 |

Тип ликвидности

| Актив | Пассив | на 1.01.2007 г. | на 1.01.2008 г | Неравенства ликвидности | |||

| актив | пассив | актив | пассив | На 1.01.07 | На 1.01.08 | ||

| А1 | П1 | 17 127 | 180 393 | 37 319 | 221 748 | А1< П1 | А1 < П1 |

| А2 | П2 | 147 130 | 143 141 | 223 355 | 260 493 | А2 >П2 | А2 < П2 |

| А3 | П3 | 61 645 | 7 679 | 105068 | 14 936 | А3 >П3 | А3 > П3 |

| А4 | П4 | 731 935 | 626 624 | 643 783 | 512 007 | А4 > П4 | А4 > П4 |

Степень финансовой устойчивости:

1) ЗЗ = 210+220

ЗЗ баз.= 85867

ЗЗ отч.= 143747

2) СС = СК – ВА

ССбаз. = -37223

ССотч.= -112885

3) + – СОС = СС – ЗЗ

+ – СОСбаз. = – 123090

+ – СОСотч. = – 256632

4) Величина долгосрочных пассивов, необходимая для формирования запасов и затрат:

ДП = СК + ДКЗ – ВА

ДПбаз. = 626 624+ 7679 – 663 847 = – 29544

ДПотч.= 512 007+14 936 – 624892 = – 97922

5) Излишек или недостаток долгосрочных пассивов:

+ – ДП = ДП – ЗЗ

+ – ДП баз.= – 29544 – 85867 = – 115411

+ – ДПотч.= – 97922 – 143747 = – 241669

6) Общая величина источников, необходимых для формирования запасов и затрат:

ВИ = СК + ДКЗ +ККЗ – ВА

ВИбаз. = 626 624+ 7679+ 327 197 – 663 847 = 297653

ВИ отч. = 512 007+14 936+497 177 – 624892 = 399228

7) Излишек или недостаток общей величины источников:

Текущая ликвидность бухгалтерского баланса = А1+А2 – (П1+П2)

Тек.ликвид. баз. = (17 127+147 130) – (180 393+143 141) = – 159277

Текущ.ликвид. отч. = (37 319+223 355) – (221 748+260 493) = – 221567

Следовательно, предприятие неплатежеспособно в текущий момент времени.

Перспективная платежеспособность = А3 – П3

Перс.платежеспособ. баз. = 61 645 – 7 679 = 53966

Перс.платежеспособ. отч. = 90132, Следовательно, предприятие платежеспособно на период, превышающий 12 месяцев.

Основные коэффициенты ликвидности:

1) Общий показатель ликвидности: α1 = (А1+0,5А2+0,3А3) / (П1+0,5П2+0,3П3)

α1баз. = (17 127+0,5*147 130+0,3*61 645) / (180 393+0,5*143 141+0,3*7 679) = 0,43

α1отч. = (37 319+0,5*223 355+0,3*105068) / (221 748+0,5*260 493+0,3*14 936) = 0,51

Текущий уровень ликвидности с учетом реальных поступлений и возможных платежей составил в баз. году 43%, в отчетном – 51%.

2) коэффициент абсолютной ликвидности:

α2 = А1 / (П1+П2)

α2 баз.= 17 127 / (180 393+143 141) = 0,053

α2отч. = 37 319 / (221 748+260 493) = 0,077

В баз. году предприятие могло погасить всего 5,3% кредиторской задолженности за счет денежных средств, в отчетном году может погасить уже 7,7% задолженности.

3) коэффициент быстрой ликвидности:

α3 = (А1+А2) / (П1+П2)

α3баз. = (17 127+147 130) / (180 393+143 141) = 0,51

α3отч.= (37 319+223 355) / (221 748+260 493) = 0,54

Значения показателя меньше нормы, 51% задолженности предприятие в баз. году могло погасить не только за счет денежных средств, но и поступлений по расчетам, в отчетном году чуть больше.

4) коэффициент текущей ликвидности:

α4 = (А1+А2+А3) / (П1+П2)

α4баз. = (17 127+147 130+61 645) / (180 393+143 141) = 0,47

α4отч.= (37 319+223 355+105068) / (221 748+260 493) = 1,13

Идеально, если показатель равен 1. В баз. году у предприятия было недостаточно средств, которые могли быть использованы для погашения краткосрочных обязательств, а в отчетном году – достаточно.

5) Доля оборотных средств в активах:

α5 = (А1+А2+А3) / Б

α5баз. = (17 127+147 130+61 645) / 957 837 = 0,24

α5отч.= (37 319+223 355+105068) / 1009525 = 0,36

В баз. году доля оборотных средств во всех активах организации составила 24%, в отчетном году доля оборотных средств выросла до 36%.

6) Коэффициент обеспеченности собственными средствами:

α6 = (П4‑А4) / (А1+А2+А3)

α6баз. = (626 624–731 935) / (17 127+147 130+61 645) = – 0,47

α6отч.= (512 007–643 783) / (37 319+223 355+105068) = – 0,36

Не соответствует норме (больше или равен 0,5–0,6). Показывает какая часть оборотных активов сформирована за счет собственного капитала организации.

7) Коэффициент маневренности функционирования капитала:

α7 = А3 / (А1+А2+А3) – (П1+П2)

α7баз. = 61 645 / (17 127+147 130+61 645) – (180 393+143 141) = – 0,63

α7отч.= 105068 / (37 319+223 355+105068) – (221 748+260 493) = – 0,9

Показывает, какая часть функционирующего капитала обездвижена в производственных запасах.

Финансовая устойчивость:

1) Коэффициент капитализации:

К1 = (П1+П2+П3) / П4

К1баз. = (180 393+143 141+7 679) / 626 624 = 0,53

К1отч.= (221 748+260 493+14 936) / 512 007 = 0,97

Должен быть меньше 1. Показатели соответствуют норме. В баз. году 53% заемных средств организация привлекла на 1 руб.вложенной в активах собственности. В отч. году эта доля увеличилась до 97%.

2) Коэффициент финансовой независимости:

К2 = П4 / Б

К2баз. = 626 624 / 957 837 = 0,65

К2отч.= 512 007 / 1009525 = 0,51

Норма=0,5. В баз. году предприятие зависело от внешних источников финансирования на 65%, в отч. году зависимость уменьшилась до 51%. Таким образом, высокие значения данного показателя отражают потенциальную опасность возникновения дефицита денежных средств.

3) Коэффициент финансирования:

К3 = 1 / К2

К3баз. = 1 / 0,65 = 1,54

Котч. = 1 / 0,51 = 1,96

Должен быть больше 1. Показывает, какая часть активов финансируется за счет постоянных источников, и отражает зависимость предприятия или независимость от краткосрочных источников финансирования.

4) Коэффициент финансовой устойчивости:

К4 = (П3+П4) / Б

К4баз.= (7 679+626 624) / 957 837 = 0,66

К4отч.= (14 936+512 007) / 1009525 = 0,52

В баз. году 66% активов финансировалась за счет устойчивых источников, т.е. собственного капитала и долгосрочных кредитов и займов. В отч. году эта доля уменьшилась до 52%.

5) Коэффициент финансовой независимости в части формирования запасов:

К5 = (П4 – А4) / ЗЗ

К5баз. = (626 624–731 935) / 85867 = -1,23

К5отч.= (512 007–643 783) / 143747 = -0,92

Показывает, какая часть материальных запасов обеспечивается собственными средствами.

Оценка деловой активности предприятия:

| Показатель | Усл. Обозначение | На 1.01. 2007 г. | На 1.01.2008 г. | Нормативное значение |

| Оборачиваемость (отдача) всех активов, об. | К19=ВР/ВБср | 0,4 | 0,49 | K19®1 (чем больше, тем лучше) |

| Оборачиваемость (отдача) оборотных средств, об. | К20=ВР / Ос ср | 1,16 | 1,41 | К20 >=3 оборота в год |

| Оборачиваемость (отдача) собственного капитала, об. | К21=ВР/Исосср | 0,69 | 0,84 | K21®1 (чем больше, тем лучше) |

Дополнительные данные:

| Выручка | тыс. руб. | 393396 | 479013 |

Значения коэффициента К19, показывают сколько раз за период совершается полный цикл производства, приносящий прибыль, на отчетные даты: Это говорит о достаточно большой отдаче от использования активов предприятия.

К19баз. = 393396 / 983681 = 0,4

К19отч. = 479013 / 983681 = 0,49, Это говорит о недостаточно отдаче от использования активов предприятия, так как значения меньше нормы.

Коэффициент К20 показывает скорость оборота всех оборотных средств предприятия за период:

К20баз.= 393396 / 339311,5 = 1,16

К20отч.= 479013 / 339311,5 = 1,41

Данный коэффициент увеличился, тем не менее, его значение ниже нормативного, следовательно, имеют место факторы, которые отрицательно сказываются на оборачиваемости оборотных средств. Возможно это происходит из-за чрезмерного увеличения запасов.

Коэффициент К21, показывающий скорость оборота вложенного собственного капитала.

К21баз. = 393396 / 569315,5 = 0,69

К21отч.= 479013 / 569315,5 = 0,84

Наблюдается увеличение данного показателя, однако, на все отчетные даты показатели не больше критического значения, что говорит о неэффективности его использования.

Оценка интенсивности использования ресурсов предприятия:

| Показатель | Усл. Обозначение | На 1.01.2007 | На 1.01.2008 г. | Нормативное значение |

| Рентабельность активов, % | К15=ПЧ/ВБ *100% | 20,7 | 24,5 | >=13% |

| Рентабельность собств. капитала, % | К16=ПЧ / Исос * 100% | 31,6 | 48,3 | >=13% |

| Рентабельность производств. деят-ти, % | К17=ВП/ З *100% | 19,05 | 9,9 | >=10% |

Дополнительные данные:

ПЧ = 197982; 247447.

Коэффициент К15, показывает процент прибыли предприятия с каждого рубля, вложенного в активы.

К15баз. = 197982 / 957 837 = 20,7

К15отч. = 247447 / 1009525 = 24,5, следовательно показатели соответствуют нормативу.

Коэффициент К16 показывает, какова отдача от использования собственного капитала, он является наиболее распространенным индикатором оценки целесообразности инвестиций с позиции собственников предприятия.

К16 баз.= (197982 / 626 624)*100 = 31,6

К16отч. =(247447 / 512007)*100 = 48,3

Коэффициент К17 показывает долю прибыли от реализации продукции в сумме затрат на ее производство.

К17баз. = 19,05

К17отч. = 9,9

На период этот показатель был значительно выше нормы, доля прибыли в затратах достаточно велика. В отчетном периоде наблюдается снижение показателя.

Похожие работы

... РФ Оренбургский государственный университет Орский гуманитарно-технологический институт (филиал) Кафедра менеджмента ДИПЛОМНАЯ РАБОТА Тема: Анализ финансово-хозяйственной деятельности предприятия (на примере ЗАО "Гидронеруд" г. Новоорска) Выполнил: Студент VI курса з/о Растяпина М.В. _______________________ подпись Научный руководитель: Ст. преподаватель Романова Т.В. ...

... 57 тыс. руб. в 2004 году, что произошло за счет списания старого оборудования. 2. Анализ финансово-хозяйственной деятельности «Пансионат Деснянские зори» 2.1 Экспресс-анализ «Пансионат Деснянские зори» Цель экспресс-анализа финансово-хозяйственной деятельности предприятия – это получение оперативной, наглядной и простой оценки финансового благополучия и динамики развития хозяйствующего ...

... . 1.16 Анализ влияния экстенсивных и интенсивных факторов на объем реализованной продукции Анализ объема реализованной продукции является важной частью анализа финансово-хозяйственной деятельности предприятия, так как от количества реализованной продукции напрямую зависит объем прибыли, которую получит предприятие. На изменение объема реализации влияют множество различных факторов, которые ...

... процессов. Синтетические счета ведутся только в денежном выражении, их данные используются при заполнении форм бухгалтерской отчетности. Данные счета используются для анализа финансово хозяйственной деятельности предприятия. Отражение хозяйственных средств, источников и процессов в обобщенном виде на синтетических счетах называют синтетическим учетом. Содержание синтетических счетов ...

0 комментариев