G20 по преодолению последствий мирового финансового кризиса

Я считаю, что саммит «большой двадцатки» занял в современной истории совершенно особое место. Дело в том, что в течение нескольких последних десятилетий на планете не проводилось ни одной совместной встречи мировых лидеров, которые имели бы столь насущную и затрагивающую интересы каждого жителя планеты повестку дня. По большому счету, эта повестка в виде необходимости принятия пакета незамедлительных антикризисных мер и явилась причиной для принципиального изменения формата встречи в верхах, когда место «восьмерки» заняла «группа двадцати». Ведь в странах, входящих в эту группу, проживает две трети населения планеты, на них приходится приблизительно 90 процентов мирового ВВП и 80 проц. мировой торговли.

Этот международный институт, во главе которого, согласно ротации стран-участниц, стала Великобритания, был создан в декабре 1999 года по инициативе глав финансовых ведомств, промышленно развитых стран «семерки» с целью налаживания диалога со странами развивающейся экономики по ключевым вопросам экономической и финансовой политики. В состав группы входят: Австралия, Аргентина, Бразилия, Великобритания, Германия, Канада, Китай, Республика Корея, Индия, Индонезия, Италия, Мексика, Россия, Саудовская Аравия, США, Турция, Франция, Южная Африка, Япония и Европейский союз.

«В заседаниях Группы от Евросоюза ранее всегда участвовали представитель страны, председательствующей в ЕС, и президент Европейского центрального банка. Кроме того, в них традиционно принимают участие президент Всемирного банка, директор-распорядитель Международного валютного фонда и председатели совместных органов Всемирного Банка и МВФ»[1].

До осени теперь уже минувшего года наивысшим уровнем работы группы был формат ежегодных встреч министров финансов и глав Центробанков. При этом подобные встречи всегда проводились в стране, которая была председателем группы. В этой роли уже успели побывать Канада с конца 1999 по 2001 год включительно, Индия /2002 г./, Мексика /2003 г./, ФРГ /2004 г. /, КНР /2005 г./, Австралия /2006 г. /, Южная Африка /2007 г./ и Бразилия /2008 год/.

Лидеры страны Группы двадцати на саммите в Лондоне согласовали пакет мер по поддержке мировой экономики на общую сумму $1,1 трлн. Также в итоговом коммюнике саммита зафиксированы решения, которые должны стать основой для новой системы глобального финансового регулирования. Деньги Согласно тексту итогового коммюнике, лидеры G20 одобрили увеличение ресурсов Международного валютного фонда на $500 млрд. – с $250 млрд. до $750 млрд. (в том числе $250 млрд. – в форме немедленного финансирования от стран-участниц). Участие в этом механизме будет добровольным. Предполагается несколько опций финансирования, каждая страна сможет выбрать для себя подходящий вариант. В частности, Китай планирует покупать облигации МВФ, Россию также устраивает вариант облигаций. Решение о рыночных заимствованиях МВФ «в случае необходимости» отражено в итоговом коммюнике. Предполагается, что облигации будут иметь наивысший кредитный рейтинг и страны смогут размещать в них свои резервы. Объем выпуска бумаг в коммюнике, как и предполагалось, не зафиксирован. В итоговое коммюнике, как и планировалось, также вошло решение о размещении 250 млрд. SDR ($373 млрд.) среди акционеров МВФ. Из этой суммы $100 млрд. будут направлены на emerging markets и в развивающиеся страны. SDR – специальные права заимствования, созданы МВФ в 1969 году для поддержки резервов стран-акционеров фонда. Они распределяются между странами в соответствии с их квотой в фонде. SDR также служат единицей расчетов МВФ и некоторых других международных организаций. Как отмечал ранее источник в делегации РФ, это пополнит мировую ликвидность, а страны при этом получат возможность более гибко управлять своими средствами. Страны при необходимости смогут взять у МВФ денежные средства на сумму, эквивалентную полученным SDR, при этом за пользование этими деньгами не нужно будет платить проценты. Акционеры также смогут предоставить полученные SDR в виде кредитов другим странам и получать за это проценты. SDR будут распределяться в соответствии с квотами стран-акционеров МВФ. Также в коммюнике отмечено, что страны G20 поддержат выделение как минимум $100 млрд. в виде дополнительного финансирования со стороны международных банков развития. Капитал Азиатского банка развития планируется увеличить на 200%, также будет проанализирована необходимость докапитализации банков развития Европы (ЕБРР), Америки и Африки. Еще $250 млрд. предназначено на поддержку торгового финансирования. Дополнительные ресурсы для финансовой поддержки беднейших стран будут аккумулированы за счет продажи золота Международным валютным фондом. «Вместе с внутренними мерами, которые приняты каждой отдельной страной, это составляет глобальный план восстановления беспрецедентного масштаба»[2]. По решению G20, реформа квот МВФ должна быть завершена к январю 2011 года. Также «двадцатка» признала необходимость проанализировать возможность увеличения роли совета управляющих МВФ в принятии фондом стратегических решений. Всемирный банк на годовом собрании осенью 2009 года должен будет представить конкретные рекомендации по изменению долей и голосов акционеров, системы голосования и внутреннего управления. Реформа банка должна быть согласована к весенней сессии 2010 года. Торговля. Авторы коммюнике вновь выразили намерение бороться с протекционизмом в мировой торговле, объем которой снижается впервые за четверть века». Мы не повторим исторические протекционистские ошибки прошлых эпох»[3]. Особо подчеркивается недопустимость создания барьеров на пути перетока капитала, в первую очередь – в развивающиеся страны. Страны G20 сохраняют стремление к достижению «амбициозного и сбалансированного завершения» Дохийского раунда переговоров в рамках ВТО. Это позволит увеличить объемы глобальной торговли как минимум на $150 млрд. в год. Регулирование как отмечается в коммюнике, крупные банкротства в финансовом секторе и провалы финансового регулирования и надзора стали фундаментальными причинами кризиса. «Доверие не будет восстановлено, пока мы не возродим веру в нашу финансовую систему. Мы предпримем меры для построения более сильной, более последовательной надзорной и регуляторной основы для будущего финансового сектора», – говорится в документе. В коммюнике подчеркивается необходимость повышения уровня сотрудничества между государствами по вопросам надзора за финансовой системой. G20 решила преобразовать Форум финансовой стабильности в Совет финансовой стабильности, расширив его мандат. Этот Совет будет, в частности, определять слабые места финансовой системы, способствовать координации и обмену информацией среди органов власти, отвечающих за финансовую стабильность. Совет также будет сотрудничать с МВФ в части предупреждения кризисов. Для усиления международного сотрудничества «двадцатка» договорилась к июню 2009 года создать постоянные надзорные коллегии для самых значимых трансграничных корпораций. Лидеры G20 договорились, что до восстановления роста экономики международные стандарты минимальных требований к капиталу должны оставаться неизменными. Там, где возможно, требования к капиталу должны быть снижены, чтобы облегчить предоставление займов в ухудшившихся экономических условиях. Но после восстановления роста экономики стандарты должны быть ужесточены. Базельский комитет по банковскому надзору должен пересмотреть минимальные требования к капиталу в 2010 году. Фонды или управляющие ими компании будут проходить регистрацию и будут обязаны раскрывать необходимую информацию надзорным или контролирующим органам, включая информацию о привлеченных заемных средствах. По возможности регистрация должна быть сведена к минимуму. Совет финансовой стабильности разработает механизмы сотрудничества и обмена информацией между органами власти, которые будут контролировать хедж-фонды, чтобы сделать более эффективным надзор в случае, если фонд и управляющая им компания расположены в разных юрисдикциях. Эта работа должна быть завершена к концу 2009 года. Регуляторы должны потребовать от институтов, работающих с хедж – фондами, эффективного риск – менеджмента, который предполагает мониторинг уровня заемных средств хедж-фондов и установления лимитов на каждого контрагента. G20 также намерена способствовать стандартизации и устойчивости рынков кредитных деривативов.

«В частности, по мнению «двадцатки», эффективному регулированию и надзору будет способствовать создание центра клиринговых расчетов. G20 поддержала принципы вознаграждения и выплаты компенсаций в значимых финансовых институтах, разработанные Форумом финансовой стабильности. Страны договорились, что значительный прогресс в их внедрении должен быть достигнут при выплате вознаграждения за 2009 год. Принципы предполагают, что советы директоров компаний должны играть активную роль в создании, управлении и оценке схем компенсаций. Условия компенсаций, включая бонусы, должны отражать риски, а планы выплат должны быть чувствительны к временному горизонту рисков. Компании будут обязаны раскрывать полную информацию о компенсациях. Акционеры должны получать адекватную информацию о правилах выплаты компенсаций. Регуляторы будут оценивать правила компенсаций компаний»[4]. При необходимости они смогут вмешиваться, в частности, смогут увеличить требования к капиталу. «Борьба с «налоговым раем» G20 призвала все страны внедрить международные стандарты обмена информацией, принятые «двадцаткой» в 2004 году. «В отношении стран, которые не следуют международным стандартам обмена налоговой информацией, государства G20 готовы принимать «согласованные меры». В этой связи планируется выработать меры, направленные на увеличение требований по раскрытию информации о сделках с участием контрагентов из non-cooperative jurisdictions, взимание налогов с таких сделок и отказ от налоговых изъятий. Кроме того, международным и региональным институтам развития рекомендовано пересмотреть свою инвестиционную политику с учетом того, является ли та или иная страна не следующей стандартам обмена информацией. G20 также призвала FATF усилить процесс анализа юрисдикций на предмет соответствия международным требованиям. FATF и Совет финансовой стабильности должны будут на следующей встрече министров финансов и глав ЦБ стран G20 отчитаться о динамике внедрения стандартов обмена информации»[5]. Мы готовы к введению санкций (против стран, не соответствующих стандартам – ИФ), чтобы защитить наши государственные финансы и финансовые системы. Эра банковской тайны закончена. В частности, говорится в коммюнике, все рейтинговые агентства, чьи оценки используются в регуляторных целях, должны быть субъектами надзорного режима, который, в частности, будет включать процедуру регистрации. Этот режим должен быть запущен к концу 2009 года. Национальные регуляторы должны потребовать от рейтинговых агентств усиления контроля за конфликтом интересов и обеспечения прозрачности и качества процесса присвоения рейтингов. Надзорные механизмы во всех странах не должны противоречить друг другу, а регуляторы должны обмениваться необходимой информацией»[6]. «Оценка итогов Президент РФ Дмитрий Медведев представил свою оценку итогов саммита G20 на пресс-конференции в Лондоне. Он предостерег от возможной эйфории от принятия долгожданных совместных решений. «Мне бы хотелось сказать, что это перелом, но как ответственный человек я так говорить не буду. Я не возьмусь, конечно, сказать, что после сегодняшних решений ситуация радикально поменяется: сегодня во многом мы залатываем бреши, которые возникли в финансово-кредитной системе и в экономике мировой в целом еще три, четыре, пять лет назад», – сказал Д. Медведев, подчеркнув при этом, что саммит «двадцатки» стал шагом в правильном направлении»[7]. Он также сравнил нынешний саммит с аналогичным саммитом в Вашингтоне, и выразил мнение, что саммит в Лондоне оказался более конкретным. По словам Д. Медведева, «все те решения, которые были приняты – и по финансовой поддержке, и по стабилизации на рынках наших стран, и по протекционизму, и по ответственности государств за их макроэкономическую политику, и по судьбе финансовых институтов – это все абсолютно конкретные и серьезные решения, адресованные в будущее». Он сообщил, что значительная часть финансовой помощи со стороны России в рамках общего пакета, согласованного G20, будет направляться из антикризисного фонда ЕврАзЭС и по линии двусторонних соглашений. «Мы будем предоставлять помощь в тех размерах, которые еще подлежат согласованию.

«Но значительная часть этой помощи пойдет по линии антикризисного фонда ЕврАзЭС, который в настоящее время формируется в объеме $10 млрд, а также по линии двусторонних соглашений», – отметил президент РФ.Д. Медведев отметил, что речь идет о тех государствах, которые «имеют кредитные линии от РФ, и которые сегодня нуждаются в поддержке в силу сложного финансового положения в их экономиках». Комментируя позицию G20 по борьбе с протекционизмом, Д. Медведев сказал: «позиция лидеров государств простая: протекционизм в период кризиса, как явление в целом, вреден». При этом президент признал, что протекционизм – это тяжелая тема, поскольку «все страны клянутся в приверженности делу борьбы с протекционизмом, отказываются от протекционизма, а де-факто все равно принимают защитные меры». «Мотивы принятия таких решений легко объяснить, потому что когда возникают проблемы на конкретных предприятиях, большинство руководителей стран и правительств действуют в пользу национальных интересов», – сказал Д. Медведев. Но в целом, подчеркнул глава государства, «протекционизм – вредная для мировой экономики штука». «И поэтому по протекционизму были сделаны специальные заявления в рамках того коммюнике, которое мы приняли», – отметил Д. Медведев».[8]

«Это означает, пояснил он, что страны «должны воздерживаться от принятия превентивных защитных мер, которые блокируют торговую деятельность и блокируют работу на рынках». Россия готова отказаться от протекционистских мер в случае, если будет доказана их неэффективность и вред, наносимый иностранным государствам и производителям. «Мы, конечно, должны воздерживаться от примитивных защитных мер, которые блокируют торговую деятельность и работу на рынках», – сказал Д. Медведев. По словам главы государства, «мы должны внимательны образом отнестись к тем мерам, которые уже приняты: если эти меры, и это касается всех – и России в том числе, – покажут, что они неэффективны, тогда от таких мер следует отказываться». «Но в некоторых случаях – и мы об этом открыто говорим, и я об этом говорил своим коллегам – нужно еще убедиться в том, что такие меры не действуют или, наоборот, наносят вред интересам иностранных производителей, иностранных государств», – подчеркнул Д. Медведев».[9]

[1] Предстоят поиски новой модели капитализма // Financial Times 2009.04.02

[2] Главный итог саммита // Times – 2009.04.03

[3] Итоги саммита // российская газета 2009.04.03

[4] Главный итог саммита // Times – 2009.04.03

[5] Итоги саммита // российская газета 2009.04.03

[6]Главный итог саммита // Times – 2009.04.03

[7] Главный итог саммита // Times – 2009.04.03

[8] Главный итог саммита // Times – 2009.04.03

[9] Итоги саммита // российская газета 2009.04.03

Похожие работы

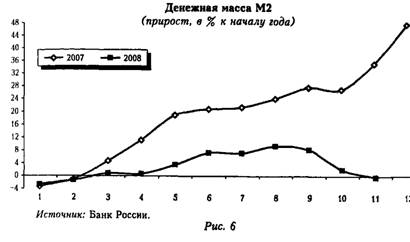

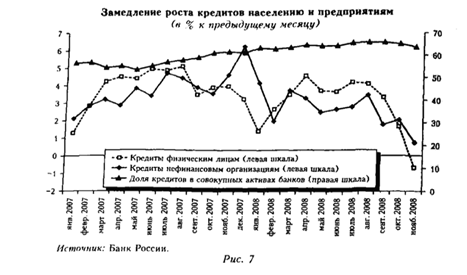

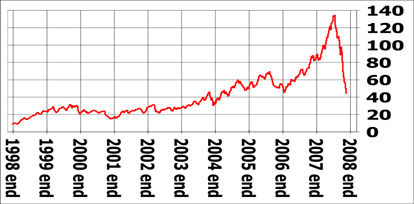

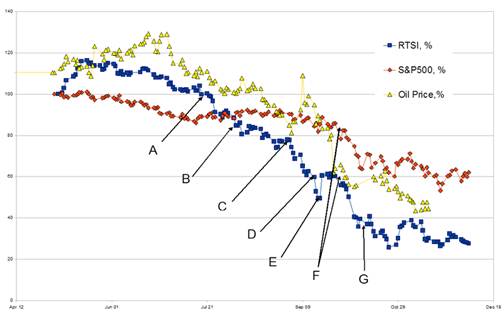

... январь 2009 г.) она упала почти в три раза. Это объясняется ожидаемым снижением мирового спроса на нефть. Но даже в условиях глобализации мировой экономики нельзя утверждать, что причины возникновения мирового экономического кризиса связаны только с финансовым кризисом, который начался в США. У разворачивающегося кризиса имеется еще одна — фундаментальная — предпосылка. За последние полтора-два ...

... собранию было перенесено на неопределённый срок; сообщалось, что Медведев намерен внести в него антикризисные правки. В тот же день СМИ сообщали, со ссылкой на мнение экспертов, что "мировой финансовый кризис уже начал отражаться на жизни граждан России" Рейтинговое агентство S&P оценило новости о возможности распечатывания фонда национального благосостояния (ФНБ), изменив прогноз по ...

... Собранием или выносятся этим органом на референдум. Положения части 1 статьи 135 устанавливают иерархию конституционных норм (по значимости), что ранее не было присуще прежним российским основным законам. При наличии подобной иерархии сложность того или иного способа изменения Конституции Российской Федерации основывается на социальной значимости тех общественных отношений, которые регулируются ...

... многочисленные ипотечные операторы теряли миллионные убытки или, объявляя о своем банкротстве, вовсе уходили с рынка. Но если бы только Америка! Финансовый кризис в США довольно быстро запустил свои «щупальца» и в европейские страны, продолжая развиваться в 2007 году. Значительным внешним эффектом обладают кризисы, начинающие в стране-локомотиве мировой экономики - США. Если в случае с кризисом ...

0 комментариев