з дисципліни:

«Міжнародні валютно-кредитні відносини»

Зміст контрольної роботи

Питання №9.

Ямайська (Кінгстонська) валютна система. Особливості застосування, позитивні риси та недоліки. Спеціальні права запозиченя (SDR)

Питання №38.

Акредитив та його види. Схема організації розрахунків акредитивами

Задача №22

Список літератури

Питання №9.

Ямайська (Кінгстонська) валютна система. Особливості застосування, позитивні риси та недоліки. Спеціальні права запозиченя (SDR)

Крах Бреттон-Вудської валютної системи відображав відповідну зміну сил у світовій економіці. На відміну від монополізму США, що був панівним у перші повоєнні десятиріччя, наприкінці 60-х — на початку 70-х років сформувалися три центри світового економічного суперництва — США, Західна Європа та Японія. Як наслідок — поліцентризм у фактичній розстановці економічних сил у світовому господарстві ввійшов у суперечність з монетаризмом у сфері міжнародних валютних відносин, що базувався "на монопольному становищі долара. Це також суттєво підривало устої Бреттон-Вудської системи, на зміну якій прийшла нова валютна система, що дістала назву Ямайської.

Контури валютної системи, що функціонує й розвивається у світовій економіці й понині, були визначені на нараді представників країн-членів МВФ, що відбулася в м. Кінгстоні на Ямайці в січні 1976 р. Кінгстонська угода поклала початок утворенню Ямайської валютної системи. Ця система почала функціонувати після відповідних ратифікацій названої угоди державами-учасницями з квітня 1978 р. Зміст визначальних принципів Ямайської валютної системи зводиться до таких основних положень.

1. Кінгстонською угодою проголошено повну демонетизацію золота у сфері валютних відносин. Відмінено офіційний золотий паритет, офіційну ціну на золото та фіксацію масштабу цін (золотого вмісту) національних грошових одиниць, знято будь-які обмеження у його приватному використанні. МВФ припинив публікацію даних про золотий вміст окремих валют. У результаті цих дій золото перетворилося у звичайний товар, ціна якого у паперових (кредитних) грошах визначається на ринку залежно від попиту та пропозиції. Відповідно до цього у Нью-Йорку, Чикаго, Токіо та інших центрах світової торгівлі сформувалися міжнародні ринки золота.

Водночас, діставши дозвіл на здійснення на ринку вільних операцій з купівлі-продажу золота, центральні банки більшості країн Заходу залишили його у своїх запасах. Як наслідок, втративши статус світових грошей, золото продовжувало й продовжує нині залишатися високоліквідним (стратегічним) товаром, який можна завжди на випадок необхідності стабілізації платіжного балансу продати за відповідну валюту.

2. Кінгстонська угода поставила за мету обернути утворену ще в 1969р. МВФ колективну міжнародну одиницю - спеціальні права запозичення (Special Drawing Rights-СДР) на головний резервний актив та міжнародний засіб розрахунків і платежу. Йдеться про те, що система «золото- долар- національна валюта», на основі якої функціонувала Бреттон-Вудська угода, трансформувалася у нову систему: СДР- національна валюта. У цій структурі СДР діставали статус альтернативи не лише золота, а й долара як міжнародних грошей.

На перших етапах величина СДР як міжнародної розрахункової одиниці, в якій визначається валютний курс національних грошей, розрахо-вувалася на основі золотого еквівалента Однак у наступні роки зв'язок СДР із золотом був повністю втрачений. Нині величина СДР визначається на основі кошика валют країн, котрим належить найбільша частка у сфері міжнародної торгівлі 3 1981р. до складу так званого стандартного кошика входять 5 валют: долар (США)-42%, марка (ФРН)-19%, франк (Франція), ієна (Японія) та фунт стерлінгів (Англія) — по 13 %.

Реальна практика валютних відносин, що здійснювалися на основі Кінгстонських угод, не підтвердила можливості повного витіснення долара з позиції ключової міжнародної валюти. Більше того, у період після 1981 р. адміністрації Р. Рейгана вдалося здійснити ряд стабілізаційних заходів, що сприяли зміцненню міжнародних позицій долара. Тому і в нині діючій валютній системі долар залишається реальною основою валютно-фінансового механізму. Сьогодні американська валюта обслуговує близько 2/3 міжнародних розрахунків. З погляду на це можна констатувати, що Кінгстонська система функціонує за принципами не паперово-валютного (як це передбачалося угодою), а паперово-доларового валютного стандарту.

3. Особливо важливою ознакою механізму Ямайської системи є запровадження «плаваючих» валютних курсів національних грошових одиниць. Необхідно враховувати два протилежні аспекти такої системи. З одного боку, система, про яку йдеться, надає гнучкості валютним відносинам, робить її здатною, ефективно реагувати на зміни співвідношень у вартості національних валют, що постійно відбуваються. У цьому разі валютна система більш точно відображає внутрішній стан економіки окремих країн в цілому та їх платіжного балансу зокрема.

З іншого боку, коливання валютних курсів порушують стабільність торговельних зв'язків, породжують спекулятивні операції. У зв'язку з цим Кінгстонською угодою передбачається збереження елементів регулювання системи валютних співвідношень шляхом здійснення відповідних операцій на валютному ринку. Йдеться, отже, про функціонування системи не просто «плаваючих», а «регульовано плаваючих» валютних курсів.

Слід враховувати й те, що у режимі безпосередніх співвідношень («плавання») перебувають валюти лише провідних країн Заходу — США, Японії, Німеччини, Канади, Великобританії, Франції. Більшість валют інших країн, зокрема тих, що економічно слабко розвинуті, прив'язані до між народ-них розрахункових одиниць або окремих валют. Так, до американського долара прив'язані валюти близько 40 країн, французького франка- 13, СДР- 8.

4. Ямайська валютна система розвивається, за принципами поліцентризму: вона, з одного боку, підпорядкована централізованим регулюючим діям (відповідно до статуту МВФ), з іншого — має досить розвинуту мережу автономних (регіональних) валютних структур (угруповань).

У структурі Ямайської системи існують й інші валютні угруповання. Причому формування відповідних інституціональних структур та принципів функціонування Ямайської валютної системи ще не завершено. Вони постійно коригуються, наповнюються відповідно до змін у міжнародних економічних відносинах новим змістом.

Розвиток сучасного світового господарства визначається протиборством двох тенденцій — доцентрової і відцентрової. Стосовно валютної сфери ці тенденції проявляються, з одного боку, як намагання спільними зусиллями вирішувати валютні проблеми в масштабі світового співтовариства, а 3 іншого — як прагнення до створення валютних угруповань. Ці дві взаємозв'язані і взаємозумовлені суперечливі тенденції виявляються, по-перше, в прагненні до валютного співробітництва і координації валютної політики в масштабі всього світового господарства і, по-друге, в регіональній валютній інтеграції.

Переважання першої тенденції, що знайшла свій прояв у Бреттон-Вудських угодах, означало, що процес регіональної інтеграції перебував у прихованому стані. Проте вже і в той період визначилися прагнення до європейського валютного співробітництва: в 1950 р. був створений Європейський платіжний союз, який у 1958 р. був замінений Європейською валютною угодою. Але в той період ще не існувало об'єктивних основ для розвитку процесів валютної інтеграції.

На рубежі 60 — 70-х років під впливом дії внутрішніх і зовнішніх факторів на перший план виходить тенденція до регіонального валютного співробітництва, до створення регіональних валютних угруповань. Саме Ямайські угоди законодавчо дозволяють їх утворення, оскільки передбачалося, що країна — член МВФ може вибирати як критерії для визначення паритету своєї валюти або СПЗ, або ту чи іншу валюту, або валютний кошик. Процес валютної інтеграції пов'язаний також із процесом демонетизації золота.

Питання №38.

Акредитив та його види. Схема організації розрахунків акредитивами

Основними формами міжнародних розрахунків є акредитив, інкасо, аванси та відкритий рахунок, а технічно вони забезпечуються банківськими телеграфними та поштовими переказами, чеками та векселями.

Акредитивом (documentary credit, DC) називають зобов'язання банку, видане ним за дорученням клієнта-імпортера, здійснити платіж на користь експортера (акцептувати його трати) або забезпечити платіж (акцепт трат) іншим банком у межах визначених сум та обумовленого терміну проти документів, наведених у акредитиві.

У розрахунках за зовнішньоторговельними операціями використовують документарні акредитиви, платежі за якими здійснюються після подання до банку комерційних документів: рахунку-фактури, транспортних і страхових документів, сертифікатів тощо.

Використання акредитивів для міжнародних розрахунків регламентується "Уніфікованими правилами та звичаями для документарних акредитивів" (Uniform Customs and Practice for Documentary Credit — UCPDC), розробленими Міжнародною торговельною палатою (публікація №500, редакція 1993 p.), до яких приєдналися понад 160 країн світу.

Уніфіковані правила визначають основні поняття та види акредитивів, способи і порядок застосування, обов'язки та відповідальність банків, вимоги до документів, що подаються разом з акредитивом, а тому в кожен документарний акредитив обов'язково включається застереження, що Правила є невід'ємною складовою частиною такого акредитива.

Учасниками розрахункової операції за акредитивом є:

- покупець (імпортер), який звертається до банку з проханням про відкриття акредитива;

- бенефіціар (експортер), якому адресовано акредитив і на користь якого буде здійснено платіж;

- банк-емітент — банк, який відкриває акредитив за дорученням клієнта або звертається з проханням до іншого банку відкрити акредитив за його дорученням і за його рахунок;

- авізуючий банк — банк, який сповіщає експортера про відкриття акредитива. Це може бути банк-емітент, виконуючий банк або третій банк;

- підтверджуючий банк — банк, який бере на себе зобов'язання додатково до зобов'язань банку-емітента здійснити платіж (акцепт трат) бенефіціару (експортеру) при додержанні ним умов акредитива;

- банк-платник (виконуючий банк) — банк, який наведено в акредитиві як платника бенефіціару (експортеру) певної суми коштів проти документів, передбачених акредитивом. Це може бути банк-емітент, підтверджуючий банк, авізуючий банк або інший банк, уповноважений банком-емітентом;

- негоціюючий банк — банк, що здійснює платіж проти документів і переймає на себе фінансові ризики. Таким банком може бути банк, що здійснює платіж або підтвердження акредитива.

Крім банків у акредитивній операції беруть участь транспортні та страхові компанії, а також митні брокери.

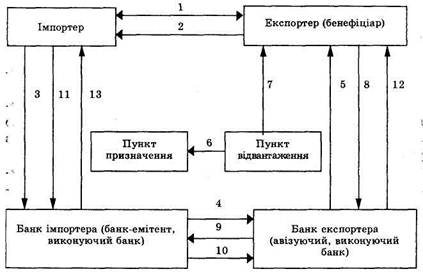

Розрахунки акредитивами здійснюються за схемою, наведеною на рис.1. Експортер та імпортер укладають між собою угоду (1), в якій вказують, що розрахунки буде здійснено в формі документарного акредитива.

![]()

![]()

Рис. 1. Схема організації розрахунків акредитивами

В контракті мають бути чітко сформульовані умови акредитива, визначений порядок платежу, а також зазначені банк-емітент, авізуючий та виконуючий акредитив банк. Умови здійснення платежу, що наведені в контракті, мають бути також відображені і в дорученні імпортера банку про відкриття акредитива.

Після підписання контракту експортер повідомляє імпортера про готовність відвантажити товар (2). Одержавши повідомлення експортера, імпортер подає своєму банку заяву на відкриття акредитива (3). Після оформлення відкриття акредитива банк-емітент направляє акредитив іноземному банку, що обслуговує експортера (авізуючий банк) (4), який перевіряє його достеменність і сповіщає експортера про відкриття та умови акредитива (5).

Експортер перевіряє відповідність умов акредитива платіжним умовам укладеної угоди та відвантажує товар (6), а потім разом із транспортними документами (7) передає інші документи, передбачені умовами акредитива, в свій банк (8). Банк експортера перевіряє перелік документів, правильність їх оформлення тощо і пересилає банку-емітенту для оплати або акцепту (9). В супровідному листі зазначається порядок зарахування виручки на рахунок експортера.

Після одержання та перевірки документів банк-емітент здійснює платіж банку експортера (10). На суму платежу дебетується рахунок імпортера (11), а банк експортера зараховує відповідні кошти на рахунок експортера (12). Тільки після цього імпортер одержує від банку-емітента всі комерційні документи та стає власником товару (13).

Відповідно до Уніфікованих правил на практиці можуть йастосовуватися різні види документарних акредитивів:

- відзивні та безвідзивні;

- підтверджені та непідтверджені;

- трансферабельні (перевідні);

- револьверні (відновлювальні);

- компенсаційні;

- покриті та непокриті;

- гарантійні.

Специфікою використання відзивних акредитивів (revocable credit) є те, що вони можуть бути анульовані або деякі умови їх використання можуть бути змінені банком-емітентом за вказівкою клієнта без попереднього повідомлення бенефіціара. За таких умов банк-емітент має сплатити банку, уповноваженому здійснити платіж, певну суму компенсації. На практиці відзивні акредитиви використовують в розрахунках між підприємствами, що мають довготривалі комерційні відносини і довіряють одне одному, оскільки за умови застосування такої форми розрахунків значно зростає комерційний ризик. У зв'язку з цим у міжнародних розрахунках перевага віддається безвідзивним акредитивам, і якщо в заяві на акредитив немає додаткового застереження, він вважається безвідзивним.

З метою забезпечення додаткових гарантій платежу за акредитивом у розрахунках можуть використовуватися підтверджені акредитиви. Підтвердження акредитива здійснюється через надання гарантії платежу іншим (третім) банком, який переймає на себе зобов'язання сплатити за документами, що відповідають умовам акредитива, в разі, якщо це не зможе зробити банк-емітент. У міжнародній практиці такі зобов'язання, звичайно, бере на себе банк експортера. При здійсненні розрахунків за непідтвердженим акредитивом відповідальність за виконання платежу несе тільки банк-емітент.

Використання трансферабельних акредитивів дає змогу здійснювати платежі не тільки на користь бенефіціара, а й на користь третіх осіб — других бенефіціарів. Переказ акредитива на користь третіх осіб може здійснюватися повністю або частково. Такий вид розрахунків застосовується в тому випадку, коли бенефіціар не є постачальником або поставка здійснюється через посередника.

Другий бенефіціар для одержання платежу після відвантаження товарів імпортеру повинен подати до банку всі потрібні комерційні документи, що відповідають умовам акредитива. Бенефіціар, на користь якого відкрито трансферабельний акредитив, має право замінити рахунки (і трати), подані другим бенефіціаром, на свої рахунки (і трати) і, отже, одержати додатковий прибуток від різниці між сумами цих рахунків.

У тому випадку, якщо за умовами акредитива не передбачена можливість його переводу, а бенефіціар не є постачальником, може бути використаний компенсаційний акредитив. Він відкривається бенефіціаром за основним акредитивом як зустрічний акредитив на користь виробника товару або субпо-стачальника. В правовому відношенні базисний і компенсаційний акредитиви не пов'язані між собою і є самостійними різновидами.

При відкритті компенсаційного акредитива треба враховувати відповідність умов його відкриття умовам базисного акредитива. Якщо умови відкриття обох акредитивів збігаються, після зміни трат документи, подані постачальником для відкриття компенсаційного акредитива, можуть бути використані для одержання платежу за базисними акредитивами. У тому випадку, якщо умови не збігаються, продавець зобов'язаний доповнити комплект документів, отриманих від постачальника при реалізації компенсаційного акредитива. Крім того, з метою забезпечення платежу за компенсаційним акредитивом термін його дії має перевищувати термін дії базисного акредитива.

За наявності тісних зовнішньоторговельних зв'язків між партнерами, а також за умови постійних поставок товарів однаковими партіями для розрахунків може використовуватися револьверний (відновлювальний) акредитив, умови відкриття якого передбачають можливість поповнення акредитива на певну суму (квоту) або до початкової суми в міру використання. Умови відкриття револьверного акредитива передбачають встановлення його загальної суми, розміру однієї квоти, кількості квот, а також терміну використання.

З метою забезпечення додаткових гарантій платежу за акредитивом можуть використовуватися акредитиви з валютним покриттям. При використанні покритих акредитивів банк-емітент надає в розпорядження іноземного банку, який виконує акредитив, певну суму валюти, що дорівнює сумі зобов'язань за акредитивом, на термін його дії з умовою використання цих валютних коштів для виплат за акредитивом. Валютні кошти можуть бути передані через кредитування рахунку виконуючого банку в банку-емітенті або третьому банку, через надання виконуючому банку права дебетувати рахунок банку-емітента, відкритий у цьому банку, на суму акредитива, через відкриття банком-емітентом депозита у виконуючому банку.

Однак застосування такої форми розрахунків призводить до відволікання значної суми валютних коштів із банків-емітентів, а тому на практиці частіше за все використовуються непокриті акредитиви.

Інколи в міжнародній практиці застосовується акредитив "з червоним застереженням" (акредитив з авансом), умови якого передбачають видачу виконуючим банком експортеру авансу на визначену суму, який практично використовується на фінансування виробництва чи придбання товару на експорт. Фактично частина суми акредитива використовується на оплату ще невідвантажених товарів. Аванс видається під квитанцію та письмове зобов'язання бенефіціара своєчасно подати всі необхідні документи.

Відкриваючи акредитив з авансом, банк-емітент бере на себе зобов'язання відшкодувати виконуючому банку суми сплачених авансів навіть у тому випадку, якщо товар за зовнішньоторговельним контрактом не буде поставлений зовсім. На практиці такі види акредитивів використовують дуже рідко.

Резервні акредитиви (стенд-бай, stand-by letter of credit) найбільш поширені в США. Такі акредитиви виконують роль добре відомих у нас гарантій і можуть бути відкриті як на користь експортера, так і на користь імпортера. Резервний акредитив використовується так само, як і документарний, а також є додатковим забезпеченням платежів на користь експортера при розрахунках у формі інкасо або банківського переказу. Одночасно резервний акредитив може бути гарантією повернення раніше сплаченого імпортером авансу або сплати штрафів чи пені на користь імпортера за умови невиконання експортером умов контракту.

В окремих випадках Уніфіковані правила передбачають також використання рамбурсного акредитива, транзитних, платіжних, акцептних та інших видів акредитивів.

Банки, які беруть участь у акредитивних операціях, наражаються на певні ризики, головними серед яких є кредитний, документарний та операційний. Тому стратегія уникнення таких ризиків має базуватися на використанні додаткових умов і застережень, чіткому додержанні Уніфікованих правил і умов укладених угод, а також на високому рівні організації роботи персоналу з документами.

Незважаючи на те що акредитивна форма розрахунків є досить складною з погляду документообігу, вона найбільш вигідна для експортерів, оскільки дає їм практично безумовну гарантію платежу. У зв'язку із складністю такої операції при виконанні акредитива банки утримують певну суму комісії, розмір якої залежить від суми акредитива. Відповідно до акредитивного листа платником комісії може бути будь-яка із сторін, проте звичайно в міжнародних розрахунках витрати на сплату комісії компенсує кожен контрагент угоди на території своєї країни.

Задача №22

Визначте правильні відповіді на такі завдання, припускаючи, що застосовуватимуться наступні значення валютних курсів "спот":

GBP/USD = 1,6122 - 1,6127;

USD/CHF = 1,7740 - 1,7746;

USD/JPY = 122,05 - 122,10.

Голландський банк хоче купити USD 20 млн. в учасника валютного ринку в обмін на фунти стерлінгів. Яку ціну котирує учасник валютного ринку? Яку суму фунтів стерлінгів повинен сплатити голландський банк?

Корпорація в США отримала CHF 25 млн. і хоче перевести цю суму в долари. За яким курсом буде здійснено цю угоду? Скільки доларів отримає корпорація?

Японський банк хоче купити в учасника фінансового ринку долари США в обмін на 500 млн. єн. Яке котирування встановлює учасник фінансового ринку і скільки доларів отримає японський банк?

Рішення

1) Голландський банк може купити USD 20 млн. в учасника валютного ринку в обмін на фунти стерлінгів за ціною:

20 млн.$ : 1,6122 = 12,4054 млн. GBP

2) Корпорація в США за 25 млн.CHF може отримати доларів:

25 млн.CHF х 1,7740 = 44,35 млн.$

3) Японський банк може купити в учасника фінансового ринку долари США в обмін на 500 млн. єн., що складе:

500 млн. JPY : 122,10 = 4,0950 млн.$

Яке котирування встановлює учасник фінансового ринку і скільки доларів отримає японський банк?

Список літератури

1. Арчакова, О. Деякі особливості національного регулювання валютного ризику [Текст] / О. Арчакова // Финансовые риски. - 2007. - N 2. - C.67-73

2. Бездітко, Ю. М. Валютне регулювання [Текст] : навчальний посібник / Ю. М. Бездітко, О. О. Мануйленко, Г. А. Стасюк. - Херсон : Олді-плюс, 2004. - 272 с.

3. Валютне регулювання [Текст] : навчальний посібник / Ю. М. Бездітко, О. О. Мануйленко, Г. А. Стасюк. - Херсон : Олді-плюс, 2004. - 272 с.

4. Віднійчук-Вірван, Л.А. Міжнародні розрахунки і валютні операції [Текст] : навчальний посібник / Л. А. Віднійчук-Вірван. - Львів : Магнолія 2006, 2007. - 214 с.

5. Дзюблюк, О.В. Валютна політика [Текст] : підручник / О. В. Дзюблюк. - К. : Знання, 2007. - 422 с.

6. Михайлів, З.В. Міжнародні кредитно-розрахункові відносини та валютні операції [Текст] : навчальний посібник / З. В. Михайлів, З. П. Гаталяк, Н. І. Горбаль ; Мін-во освіти і науки України, Нац. ун-т "Львівська політехніка". - Львів : Львівська політехніка, 2004. - 244 с.

7. Плахіна, І. В. Правове положення валютних бірж у системі юридичних осіб приватного права України [Текст] / І. В. Плахіна // Держава і право. - 2006. - N 3. - C.294-301

8. Поєдинок, В.В. Правове регулювання зовнішньоекономічної діяльності [Текст] : навчальний посібник / В. В. Поєдинок ; Мін-во освіти і науки України. - К. : Юрінком Інтер, 2006. - 288 с.

9. Про систему валютного регулювання і валютного контролю [Текст] : декрет / Україна. Кабінет Міністрів. - [Б. м. : б. и.], 1993. - Б. ц.

10. Ринок фінансових послуг [Текст] : навчально-методичний посібник / Держ. вищий навчальний заклад "УАБС НБУ", Каф-ра фінансів ; сост. В. Л. Пластун. - Суми : УАБС НБУ, 2007. - 166 с.

11. Руденко, Л.В. Міжнародні кредитно-розрахункові та валютні операції [Текст] : підручник / Л. В. Руденко. - Вид. 2-ге, перероб. і доп. - К. : ЦУЛ, 2007. - 632 с.

12. Хомутенко, В.П. Фінанси зовнішньоекономічної діяльності [Text] : навчальний посібник / В. П. Хомутенко, В. В. Немченко, І. С. Луценко. - К. : ЦУЛ, 2009. - 474 с.

Похожие работы

... , Міжнародна асоціація розвитку, Європейський інвестиційний банк, Міжнародний Валютний Фонд, Світовий Банк, Європейський Банк Реконструкції і Розвитку, Міжнародна Фінансова Корпорація. 2.5 Валютна політика України Розвиток валютної системи України почався у липні 1990 р. з проголошенням Декларації про державний суверенітет. Першим шагом у створенні національної грошової системи став вихід у ...

... -фінансових відносин, які функціонують самостійно або обслуговують міжнародний рух товарів та факторів виробництва. 11. До фінансових елементів МВФС належать: а) міжнародні фінансові ринки, механізми торгівлі фінансовими інструментами, міжнародні розрахунки, які обслуговують рух товарів, факторів виробництва та фінансових інструментів; 12. Використання іноземної валюти як засобу обігу, одиниці ...

сини між дочірньою компанією фірми з країни А, що діє у країні Б, з господарськими організаціями цієї ж країни Б. Навпаки, навіть взаємодія фірм однієї країни є проявом ЗЕД, якщо ця взаємодія стосується партнерів, що перебувають на території різних країн. Адже в даному разі встановлюється зв’язок між різними національними відтворювальними комплексами. На думку В. Новицького, “сучасна ЗЕД на ...

... євро. Готівкові євро з’явилися в обігу в 2002 р., курс євро до екю був визначений 1:1. 2. Оподаткування в системі міжнародних відносин: елементи оподаткування; ввізне та вивізне мито, ПДВ, акцизний збір Будь-який податок може бути розкладений на складові — елементи оподаткування. Серед них виділяють: платника податку, об'єкт оподаткування, одиницю оподаткування, податкову базу, джерело сплати ...

0 комментариев