МИНИСТЕРСТВО КУЛЬТУРЫ И ТУРИЗМА УКРАИНЫ

ХАРЬКОВСКАЯ ГОСУДАРСТВЕННАЯ АКАДЕМИЯ КУЛЬТУРЫ

Факультет Менеджмента

МАТРИЦА Mc KINCEY - GENERAL ELEKTRIC

Подготовила

Студентка 5 курса

Группы 5МО

Климайте Анжелика

Харьков 2009

Введение

В начале 1970-х годов появилась аналитическая модель, предложенная консалтинговой компанией McKinsey&Со для корпорацией General Electric. и получившая название "модель GE/McKinsey". Как и многие другие стратегические матрицы - матрица GE/McKinsey представляет собой модифицированную матрицу БКГ (BCG). Матрица является одним из наиболее популярных современных инструментов портфельного анализа.

Матрица GeneralElectric & McKinsey (GE/MCKINSEY): привлекательность отрасли - устойчивость бизнеса. Данная матрица разработана консультационной группой Mc Kinsey совместно с корпорацией General Electric и получила название "экран бизнеса". Первоначально матрица была разработана для решения проблемы сравнительного анализа ожидаемой будущей прибыльности 43-х стратегических бизнес-единиц корпорации General Electric. С ее помощью обеспечивалось частичное решение проблемы установления общей сравнительной базы для анализа стратегических позиций видов бизнеса, которые сильно отличались друг от друга по своему характеру. В центре внимания модели GE/McKinsey находится будущая прибыль или будущая отдача капиталовложений, которые могут быть получены организациям. Другими словами, основной упор сделан на то, чтобы проанализировать, какое влияние на прибыль могут оказать дополнительные инвестиции в конкретный вид бизнеса в краткосрочной перспективе. В отличие от матрицы BCG, в модели GE/McKinsey каждая ось координат рассматривается как ось многофакторного, многоаспектного измерения. И это делает данную модель более богатой в аналитическом плане по сравнению с матрицей BCG и, одновременно, более реалистичной с точки зрения позиционирования видов бизнеса.

Структура матрицы GE/McKinsey

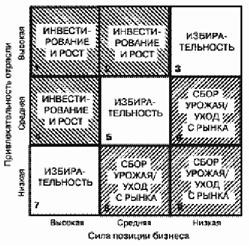

Матрица представляет собой квадрат, сформированный по двум осям: Сила бизнеса и Привлекательность отрасли. Каждая ось условно разделена на три части: низкая, средняя и высокая. Соответственно, матрица состоит из 9 квадрантов (3х3): вертикальная ось Y - Сила бизнеса (Business Sterngth), горизонтальная ось X - Привлекательность отрасли (Industry Attractiveness)

Модель основана на соображении, что долгосрочная прибыльность стратегической бизнес-единицы зависит от конкурентной силы этой единицы, а также от способности и мотивированности усиливать свои позиции на рынке, которые определяются привлекательностью отрасли. Привлекательный рынок подразумевает большие настоящие или потенциальные денежные потоки. Аналогично и высокая конкурентная сила также означает способность получать большие денежные потоки.

Размер круга, обозначающего стратегическую бизнес-единицу, соответствует размеру ее рынка, а выделенный на нем сектор равен доле данной стратегической бизнес-единицы на своем рынке.

Критерии, используемые в матрице GE/McKinsey

Сила бизнеса:

Относительный размер

Рост

Доля рынка

Позиция

Сравнительная рентабельность

Чистый доход

Технологическое состояние

Образ, имидж предприятия

Руководство и люди

Привлекательность отрасли

Абсолютный размер

Рост рынка

Широта рынка

Ценообразование

Структура конкуренции

Отраслевая норма прибыли

Социальная роль

Влияние на окружающую среду

Юридические ограничения

Матрица GE/McKinsey основана на сочетании как объективно измеримых параметров (емкость рынка, рентабельность, доля рынка и т.п.), так и субъективно оцениваемых.

Неизмеримые критерии должны оцениваться экспертами - наиболее квалифицированными сотрудниками фирмы (включая руководителей всех уровней: топов и функциональных) и сторонними экспертами. При этом используется или нормированная шкала (от нуля до единицы), или шкала от 1 до 5 (1 и 2 - "низкая", 3 - "средняя", 4 и 5 - "высокая"). Чем выше вес фактора, тем большее численное значение ему присваивается". Суммируя итоговую оценку всех выделенных факторов для стратегической бизнес единицы, получаем ее положение на каждой оси.

Значения квадрантов матрицы GE/McKinsey

Индекс силы позиции определяется с учетом показателя относительной рыночной доли, динамики ее изменения, величины получаемой прибыли, имиджа, степени конкурентности, цены, качества продукта, эффективности сбыта, географических преимуществ рынка, эффективности работы сотрудников. Возможно взвешивание используемых показателей. Приняты три уровня градации данного индекса: сильная, средняя, слабая. Индекс привлекательности отрасли определяется с учетом размера и разнообразия рынков, скорости роста рынка, числа конкурентов, среднеотраслевой величины прибыли, цикличности спроса, структуры отраслевых затрат, ценовой политики, законодательства, трудовых ресурсов. Используются три уровня градации данного индекса: высокая, средняя и низкая. Пересечения линий, характеризующих различные уровни значений этих двух уровней, образуют решетку, которая делится на три зоны: зону, в которую организация должна инвестировать; зону, в которой организация должна поддерживать инвестиции на прежнем уровне; и зону, в которой надо получить максимально возможную прибыль, после чего ее следует покинуть.

Стратегии, рекомендуемые для отдельных квадрантов решетки, могут быть сформулированы следующим образом.

Три квадранта в верхней левой части матрицы являются наиболее многообещающими с точки зрения будущих доходов от инвестиций. Необходимо работать на этих рынках и инвестировать в рост этих бизнес-единиц. Они обычно обозначаются зеленым цветом.

1. Сохранение и упрочнение позиции на рынке (Grow/Penetrate):

Эти бизнес-единицы должны быть главным объектом инвестиций, они сильны и работают на привлекательных рынках - поэтому они обязательно должны приносить высокий доход по инвестициям. Рекомендации:

сохранение лидерства на этом рынке;

инвестирование для обеспечения роста с максимально возможной скоростью.

2. Инвестирование в рост (Invest for Growth):

Эти бизнес-единицы работают на очень привлекательных рынках, но сила этих бизнесов сейчас невелика. Они должны быть объектом инвестирования для усиления их позиций на рынке. Рекомендации:

концентрация усилий по поддержанию и усилению сильных сторон и конкурентных преимуществ;

выявление и устранение слабых сторон.

3. Выборочный сбор урожая или инвестирование (Selective Harvest or Investment):

Эти бизнес-единицы имеют хорошую силу, но рынок уже теряет свою привлекательность. Рекомендации:

поиск растущих сегментов;

инвестирование в рост на этих сегментах, чтобы расти быстрее рынка;

усиливать свое лидерство на рынке.

Три диагональные квадранта (слева-направо и снизу-вверх) имеют среднюю привлекательность. Инвестирование в эти бизнесы должно быть, но оно должно быть осторожным и выборочным. Главная стратегия для этих видов бизнеса - извлекать максимальный доход уже сейчас. Эти квадранты обычно обозначаются желтым цветом.

4. Выборочное инвестирование или уход с рынка (Selective Investment / Divestment):

Эти бизнесы работают на очень привлекательных рынках, но их сила на рынке невелика. Инвестирование должно быть нацелено на усиление их конкурентных преимуществ. Если эти бизнес-единицы могут улучшить свое положение на рынке, то они должны быть объектом инвестирования. Иначе - необходимо готовиться к уходу с этого рынка. Рекомендации:

поиск ниш;

узкая специализация;

рассматривать предложения о продаже этого бизнеса.

5. Стратегия сегментирования и выборочное инвестирование (Segment & Selective Investment):

Эти бизнес-единицы являются середнячками на средних рынках. Они могут улучшить свои результаты только за счет грамотной стратегии дифференциации (конкурентные стратегии по М. Портеру) - создавая и развивая прибыльные сегменты, а также создавая барьеры для выхода конкурентов на эти сегменты. Рекомендации:

поиск растущих сегментов;

специализация и дифференциация;

выборочное инвестирование.

6. Стратегия "сбора урожая" (Harvest for Cash Generation):

Сильный бизнес на отмирающем рынке. Необходимо акцентироваться на максимальном повышении текущей доходности этого бизнеса, потому что возможностей роста для этого бизнеса больше нет. Возможно ограниченное инвестирование в поддержание краткосрочной конкурентоспособности бизнеса, но долгосрочное инвестирование нежелательно. Необходимо внимательно наблюдать за конкурентами, пытающимися оживить этот рынок. Рекомендации:

сохранять лидирующие позиции;

максимизировать текущий доход;

инвестировать только в поддержание конкурентоспособности.

Три квадранта справа внизу наименее привлекательны, для этих бизнесов необходимо выжимать максимум доходов сейчас и воздерживаться от инвестиций. Возможна даже продажа или ликвидация этих бизнес-единиц. Они обычно выделяются красным цветом.

7. Контролируемый уход или сворачивание инвестиций (Controlled Exit or Disinvestment):

Слабые бизнесы на средних рынках. Попытка увеличить их конкурентоспособность и долю рынка может быть слишком дорогой и не окупиться на таком рынке. Инвестиции в этот бизнес должны быть крайне осторожными. Рекомендации:

специализация;

поиск узких ниш;

планируемый уход с этого рынка.

8. Сбор урожая при постоянном контроле (Controlled Harvest):

В таком положении организации целесообразно сконцентрировать усилия на снижении риска и защите своего бизнеса в наиболее прибыльных сегментах. Рекомендации:

защиты позиций на наиболее прибыльных сегментах;

минимизации инвестиций;

планируемый уход с этого рынка.

9. Быстрый уход с рынка или атака конкурентов (Rapid Exit or Attack).

Эти бизнес-единицы являются первыми кандидатами на закрытие. Единственная и намного более трудно реализуемая альтернатива сворачиванию этих бизнесов - использовать их для атаки на "дойных коров" конкурентов, чтобы снизить их доходность.

вовремя распродать товары по выгодной цене;

искать возможность атаки на конкурентов;

минимизировать постоянные издержки, избегая инвестирования.

Применение матрицы GE/McKinsey.

Матрица применяется при наличии в компании большого количества отдельных стратегических бизнес-единиц и продуктовых линеек.

Матрица является удобным инструментом определения приоритетности инвестирования в различные виды бизнеса и для перераспределения ресурсов.

Матрица может использоваться на всех уровнях внутри компании. На корпоративном уровне элементы бизнес-портфеля могут анализироваться при помощи этой матрицы. На уровне бизнес-единиц могут анализироваться отдельные продукты.

Рекомендации матрицы McKinsey таковы:

инвестировать, чтобы удерживать занятую позицию и следовать за развитием рынка;

инвестировать в целях улучшения занимаемой позиции, смещаясь по матрице вправо, в сторону повышения конкурентоспособности;

инвестировать, чтобы восстановить утерянную позицию. Такая стратегия трудно реализуема, если привлекательность рынка слабая или средняя;

снизить уровень инвестиций с намерением "собрать урожай", например путем продажи бизнеса;

деинвестировать и уйти с рынка (или рыночного сегмента) с низкой привлекательностью, где предприятие не может добиться существенного конкурентного преимущества.

Недостатки матрицы GE/McKinsey

Хотя выводы, которые делаются на основе этой матрицы и выглядят слишком широкими, но они не дают ответа на вопрос о том, как осуществлять такие стратегии. Менеджер должен быть в курсе потенциальных проблем. Например, существует опасность того, что ориентация на рост видов бизнеса, относящихся к Победителям, однажды перейдет в перенагружение этих областей инвестиционными ресурсами, которые перестанут давать ожидаемый эффект. Более того, в краткосрочной перспективе очень трудно оценить правильность инвестиций в виды бизнеса, относящиеся к Победителям, так как эффект может проявиться значительно позднее. Поэтому, если организация будет чересчур сильно ориентироваться на Победителей, то ресурсы, необходимые в краткосрочном периоде, могут полностью истощиться, что приведет к проблемам, связанным с денежной наличностью. Аналогичной критике могут быть подвергнуты и предложения Нейлора относительно диагональных позиций матрицы.

Модель GE/McKinsey предполагает ряд методических допущений относительно осей матрицы позиционирования и составляющих их переменных. Относительные преимущества организации в определенной отрасли (ось X) определяются на основании сравнения уровня доходности соответствующего бизнеса организации по сравнению с его положением у конкурентов. Хотя считается, что конкурентная позиция будет ухудшаться с течением времени, если только не будут найдены новые источники конкурентного преимущества. Поэтому разумнее было бы позиционировать бизнес организации в соответствии также с его перспективами, а не только с настоящим статусом.

Оценка рыночной привлекательности (ось У) основывается на предположении, что она обязательно отражается в среднем потенциале получения прибыли в долгосрочной перспективе для всех участников этой отрасли.

Модель GE/McKinsey рекомендует воспользоваться такими стратегиями, которые, мягко говоря, выглядят наивными и весьма поверхностными. Их скорее можно взять на вооружение как ориентир для дальнейшего углубленного анализа, но никак нельзя рассматривать как управленческое решение.

Разбивка осей матрицы GE/McKinsey также весьма спорна. Во-первых, она никак не меняется при изменении набора оцениваемых факторов. Во-вторых, теряется рациональное зерно многофакторности, как только из нескольких оценок складывается одна, которая определяет координату позиций бизнеса на соответствующей оси.

Вместе с тем данная матрица является более совершенной, так как в ней рассматривается существенно большое число факторов. Поэтому она не приводит к столь упрощенным выводам, как Бостонская матрица.

Сегодня существуют разнообразные вариации матрицы GE. В основе всех их лежит, как правило, стремление увеличить число и разнообразие учитываемых в ходе анализа факторов или предложить больше вариантов стратегических решений для той или иной позиции.

0 комментариев