НАПРАВЛЕНИЯ ЕДИНОЙ ГОСУДАРСТВЕННОЙ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ

I. ЦЕЛИ И ПРИНЦИПЫ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ

Банк России проводит денежно-кредитную политику исходя из необходимости создания благоприятных условий для долгосрочного экономического развития страны. Низкий уровень инфляции и стабильность национальной валюты являются основой для принятия эффективных решений в области осуществления сбережений, инвестиций и потребительских расходов - базовых для устойчивого экономического роста. Поэтому главной целью единой государственной денежно-кредитной политики, проводимой Банком России совместно с Правительством Российской Федерации, является устойчивое снижение инфляции и поддержание ее на низком уровне.

В соответствии с прогнозом социально-экономического развития Российской Федерации на 2004 год и сценарными условиями социально-экономического развития Российской Федерации на период до 2006 года, согласованными с Банком России, предполагается снизить темпы инфляции до 8 - 10% в 2004 году, 6,5 - 8,5% в 2005 году и 5,5 - 7,5% в 2006 году.

Такая траектория инфляции в рамках намеченной на этот период бюджетно-налоговой политики представляется реальной, и Банк России ставит целью обеспечить указанную динамику инфляции с помощью инструментов денежно-кредитной политики. Исторический опыт многих стран, в том числе и современный российский, показывает, что переход к политике таргетирования инфляции, применяемой многими центральными банками, требует отказа от политики управляемого плавающего валютного курса, которую Банк России проводил в последние годы. Кроме того, в формировании индекса потребительских цен все еще высока роль регулируемых цен, динамика которых лежит вне сферы воздействия Банка России, но которые могут исказить выстроенную в соответствии с монетарными зависимостями прогнозную траекторию инфляции. На современном этапе Банк России не считает возможным отказаться от политики управляемого плавания валютного курса по следующим причинам. Во-первых, в отсутствие законодательно оформленного и эффективно функционирующего стабилизационного фонда Правительства Российской Федерации, достаточно полно аккумулирующего дополнительные доходы от высоких цен на нефть, переход на использование режима плавающего обменного курса может привести к его переоценке. Это чревато развитием "голландской болезни" и может нанести ущерб национальной промышленности. Во-вторых, слишком быстрый переход в условиях относительно высоких цен на нефть от режима управляемого плавания к режиму плавающего обменного курса может привести к резкому изменению относительной привлекательности активов, номинированных в российской и иностранной валюте. Предоставление возможности домашним хозяйствам и предприятиям адаптироваться к изменяющимся показателям стоимости рубля в такой ситуации, по мнению Банка России, необходимо.

По мере создания стабилизационного фонда Банк России считает необходимым последовательно сокращать свое участие на валютном рынке, способствуя постепенному внедрению рыночных механизмов определения стоимости рубля. Сокращение необходимости в проведении интервенций Банка России на валютном рынке позволит более эффективно контролировать динамику денежного предложения и инфляции. Кроме того, сокращение интервенций на валютном рынке повысит роль процентной политики Банка России. Такая политика будет способствовать стимулированию инвестиций и увеличению темпов экономического роста в перерабатывающих отраслях промышленности.

При проведении политики управляемого плавания валютного курса роль процентной политики Банка России в управлении инфляционными процессами существенно ограничена, однако использование процентных ставок может быть эффективным для предотвращения чрезмерного притока краткосрочного портфельного капитала и стерилизации избыточной ликвидности с помощью операций на открытом рынке. Ограничение притока "горячих денег" с помощью регулирования краткосрочных процентных ставок, особенно в ситуации положительного сальдо текущего баланса, является дополнительным фактором сдерживания инфляции.

Таким образом, воздействие на уровень инфляции в 2004 году будет осуществляться Банком России посредством комбинированного использования трех основных инструментов денежно-кредитной политики: выбора курсовой политики, ограничения с помощью операций на открытом рынке денежного предложения в соответствии с параметрами денежной программы, установления краткосрочных процентных ставок по операциям Банка России.

Решения в области денежно-кредитного регулирования принимаются Банком России на основе тщательного анализа всех факторов, способных оказывать инфляционное давление. Несмотря на снижение эффективности использования показателя денежной массы в качестве промежуточной цели для достижения запланированного уровня общей инфляции, динамика и структура денежной массы остаются важными ориентирами для оценки текущих монетарных условий, инфляционных ожиданий и определения среднесрочного тренда инфляции.

II. ОСОБЕННОСТИ РАЗВИТИЯ ЭКОНОМИКИ РОССИИ И ДЕНЕЖНО-КРЕДИТНОЙ СФЕРЫ В 2003 ГОДУ

II.1. ЭКОНОМИЧЕСКИЙ РОСТ В 2003 ГОДУ

Развитие российской экономики в 2003 году характеризуется более высокими, чем в предыдущем году, темпами роста производства товаров и услуг. В первой половине 2003 года объем ВВП увеличился на 7,0% по сравнению с соответствующим периодом прошлого года. Это почти в два раза выше прироста ВВП за первую половину 2002 года.

Ускорению экономического роста во многом способствовало благоприятное сочетание внешних факторов. Во-первых, цены на сырьевой экспорт, особенно на нефть, в текущем году находятся на высоком уровне. Кроме того, вследствие ограничительной политики, проводимой ОПЕК, российским нефтяным компаниям удалось дополнительно увеличить экспорт. В результате экспорт сырой нефти и нефтепродуктов за первые девять месяцев года по стоимости вырос на 35%. Во-вторых, в результате падения процентных ставок на мировых рынках капитала и ослабления доллара США относительно ведущих мировых валют усилился приток капитала в российскую экономику. В частности, из-за значительного роста заимствований российских компаний и банков за рубежом нетто-приток иностранного капитала в частный сектор составил за первые девять месяцев 18,4 млрд. долларов США, что в 2 раза превышает этот показатель соответствующего периода 2002 года.

Поступление в сектор домашних хозяйств и сектор государственных учреждений части ценовой премии, полученной от экспорта нефти и нефтепродуктов, поддержало высокую динамику расходов этих секторов. В результате в первой половине 2003 года расходы на конечное потребление домашних хозяйств выросли, по оценкам, на 7,9%, а сектора государственных учреждений - на 2,3%. Инвестиции в основной капитал, поддержанные ростом заимствований российских компаний за рубежом, в этот период возросли на 11,9%.

Снижение процентных ставок на международном рынке капитала позволило российским компаниям привлечь для инвестиций дополнительные ресурсы из-за рубежа сроком на 3 - 5 лет на довольно выгодных условиях. Снижение ставок по заемному капиталу вместе с падением привлекательности долларовых активов вызвало снижение ставок и на внутреннем финансовом рынке, что, в свою очередь, стало причиной снижения банками ставок по кредитам, номинированным в рублях, в среднем до уровня 12 - 14% годовых и позволило существенно увеличить кредиты сектору нефинансовых предприятий.

Безусловно, сочетание столь благоприятных факторов не могло не привести к повышению потребительского спроса, инвестиционному подъему и удвоению темпов экономического роста в первой половине 2003 года.

По итогам первой половины года производительность труда выросла, по оценкам, на 8,0%, что является самым высоким значением роста этого показателя за десятилетний период. Однако вышеприведенный анализ показывает, что основные факторы ускорения экономического роста тесно связаны с внешнеэкономической конъюнктурой, которая в ближайшие годы может измениться в невыгодную для России сторону.

Перечисленные внешние факторы не были бы использованы в полной мере, если бы не рост доверия к России как к стране, способной проводить взвешенную экономическую политику. Наиболее значимая роль принадлежала бюджетной политике. Исполнение бюджета с профицитом в течение последних трех лет чрезвычайно выгодной для России внешнеторговой конъюнктуры и своевременное исполнение суверенных долговых обязательств явились основными факторами повышения кредитного рейтинга страны и постепенного возвращения интереса к России как к объекту вложения капиталов.

Вместе с тем необходимо отметить, что в течение текущего года в весьма благоприятных условиях внешнеэкономической конъюнктуры произошло некоторое ослабление бюджетной политики. Несмотря на складывающийся более высокий, чем в прошлом году, уровень цен на нефть, не происходит роста доходов бюджета относительно ВВП, накопление финансового резерва приостановилось. Наличие структурных диспропорций в экономике, слабая конкурентная среда свидетельствуют о необходимости продолжения структурных реформ, направленных на повышение конкурентоспособности и эффективности экономики. Без преодоления структурной слабости экономики за счет настойчивого проведения необходимых стране структурных преобразований надежность и устойчивость бюджетной политики будет неизбежно утрачена.

Динамика основных макроэкономических показателей в январе-сентябре 2003 года свидетельствует о возможности достижения по итогам года достаточно успешных результатов. Согласно оценкам Минэкономразвития России от 2 сентября 2003 года, рост ВВП по итогам текущего года составит 5,9% при прогнозировавшемся увеличении на 3,5 - 4,4%. Прирост промышленного производства оценивается в 5,9%. Реальные располагаемые доходы населения вырастут на 9,2%, оборот розничной торговли - на 8,3%, а инвестиции в основной капитал - на 9,3%.

II.2. ОЦЕНКА ПОКАЗАТЕЛЕЙ ПЛАТЕЖНОГО БАЛАНСА И ОСНОВНЫХ ПАРАМЕТРОВ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ ДО КОНЦА 2003 ГОДА ПЛАТЕЖНЫЙ БАЛАНС

Сочетание высоких мировых цен на нефть с глубоким снижением процентных ставок на международном финансовом рынке привело в первом полугодии 2003 года к радикальному отклонению фактически складывающегося платежного баланса от прогноза, который был положен в основу базового сценария бюджетной и денежно-кредитной политики, разработанного на год в целом. В первой половине этого года увеличение положительного сальдо счета текущих операций платежного баланса из-за высоких цен на нефть дополнялось интенсивным процессом сокращения вывоза капитала частным сектором и активными зарубежными заимствованиями российских компаний. Российские компании стремились использовать разницу между снизившимися процентными ставками на внешнем финансовом рынке и относительно высокими ставками на внутреннем финансовом рынке. Во втором полугодии после падения ставок на внутреннем рынке отток капитала вновь увеличился, в существенной мере скомпенсировав приток первого полугодия. В итоге, по предварительным оценкам, активное сальдо счета текущих операций составило в январе-сентябре 2003 года 28,4 млрд. долларов США против 21,3 млрд. долларов США в сопоставимый период 2002 года. Чистый отток капитала из частного сектора снизился с 3,8 до 3,1 млрд. долларов США. Тем самым было создано стабильное и существенное превышение предложения иностранной валюты над спросом на внутреннем валютном рынке. При этом устойчивая внутриэкономическая ситуация также способствовала росту спроса на российскую национальную валюту. В результате накопление официальных международных резервов в январе-сентябре 2003 года происходило гораздо быстрее, чем это предполагалось базовым сценарием. Прирост золотовалютных резервов Российской Федерации по итогам первых девяти месяцев 2003 года составил 14,3 млрд. долларов США (11,1 млрд. долларов США за сопоставимый период 2002 года).

СООТНОШЕНИЕ БАЗОВЫХ ПАРАМЕТРОВ СЧЕТА ТЕКУЩИХ ОПЕРАЦИЙ В ПЛАТЕЖНОМ БАЛАНСЕ РОССИЙСКОЙ ФЕДЕРАЦИИ (МЛРД. ДОЛЛАРОВ США)

| 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003* | |

| Счет текущих операций | 7,0 | 10,8 | -0,1 | 0,2 | 24,6 | 46,8 | 33,6 | 29,9 | 35,2 |

| Торговый баланс | 19,8 | 21,6 | 14,9 | 16,4 | 36,0 | 60,2 | 48,1 | 46,6 | 56,0 |

| Баланс услуг | -9,6 | -5,4 | -5,9 | -4,1 | -4,3 | -6,7 | -9,8 | -10,6 | -11,7 |

| Баланс доходов | -3,4 | -5,4 | -8,7 | -11,8 | -7,7 | -6,7 | -4,0 | -6,1 | -9,3 |

| Баланс текущих трансфертов | 0,2 | 0,1 | -0,4 | -0,3 | 0,6 | 0,1 | -0,8 | 0,0 | 0,2 |

Абсолютный прирост валютных резервов за 2003 год в целом, по-видимому, составит порядка 16-17 млрд. долларов США и будет в основном обусловлен приростом положительного сальдо текущего счета платежного баланса вследствие высоких цен на нефть.

ПОЛИТИКА ВАЛЮТНОГО КУРСА

В условиях сильного платежного баланса, сложившегося в текущем году, Банк России при реализации курсовой политики использовал режим управляемого плавания. Дополнительно Банк России предпринял ряд системных шагов для того, чтобы предотвратить искусственное укрепление национальной валюты. Во-первых, с 1 декабря 2002 года была существенно либерализована система обязательной продажи валютной выручки. Экспортеры получили возможность реализовывать валютную выручку в рамках обязательной продажи как на биржевом, так и на внебиржевом валютном рынке. Во-вторых, процентные ставки по операциям Банка России были снижены до уровней, ограничивающих приток капитала в рублевые портфельные активы. Кроме того, после принятия поправок к Федеральному закону "О валютном регулировании и валютном контроле", предоставивших Банку России право самостоятельно устанавливать норматив обязательной продажи в пределах 30%, с 10 июля 2003 года Совет директоров Банка России установил значение этого норматива на уровне 25%. В итоге удалось за довольно короткий промежуток времени обеспечить сближение краткосрочных показателей доходности основных активов, номинированных в иностранной валюте и рублях. Это позволило Банку России сбалансировать к началу лета потоки краткосрочного капитала и существенно сократить свое участие на валютном рынке, повысив уровень его саморегулируемости.

Номинальный курс рубля к доллару США по итогам девяти месяцев 2003 года вырос на 4,1%, в то время как по отношению к евро номинальный курс рубля снизился на 5,4%. По итогам девяти месяцев 2003 года реальный эффективный курс рубля по отношению к декабрю 2002 года повысился на 3,9%. Относительная стабильность номинального обменного курса рубля способствовала притоку иностранных инвестиций и техническому переоснащению производства.

ДИНАМИКА ДЕНЕЖНО-КРЕДИТНЫХ ПОКАЗАТЕЛЕЙ И ОСОБЕННОСТИ РЕАЛИЗАЦИИ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ В 2003 ГОДУ

В качестве цели единой государственной денежно-кредитной политики на 2003 год было определено снижение инфляции до уровня 10 - 12%. Этот уровень инфляции соответствовал приросту объема ВВП за 2003 год на 3,5 - 4,4%. При этом среднегодовая цена на нефть сорта "Юралс" предполагалась на уровне 21,5 доллара за баррель. При таком сочетании основных макроэкономических параметров в условиях осуществления режима управляемого плавания валютного курса увеличение спроса на рубли, выраженного показателем денежной массы М2, должно было составить 20 - 26% за год.

Фактический рост денежной массы М2 оказался гораздо более интенсивным, чем это предполагалось. За январь-сентябрь 2003 года денежная масса М2 возросла на 612 млрд. рублей, или на 28,9%, в то время как за январь-сентябрь 2002 года она возросла только на 244 млрд. рублей, или на 15,2%.

Это было обусловлено, прежде всего, быстрым ростом золотовалютных резервов в результате высоких цен на нефть на мировых рынках, притока капитала в форме займов и кредитов, привлекаемых российскими предприятиями.

Существенную роль в ускорении предложения денег сыграло заметное смягчение бюджетной политики. По предварительной оценке исполнения федерального бюджета за девять месяцев 2003 года (на кассовой основе), непроцентные расходы составили 15,1% ВВП и возросли по сравнению с аналогичным периодом 2002 года на 0,6% ВВП. При этом доходы федерального бюджета за январь-сентябрь 2003 года по отношению к ВВП (19,4%) оказались несколько меньше, чем за соответствующий период 2002 года (20,1%). Однако средняя цена на нефть сорта "Юралс" в первые девять месяцев 2003 года была значительно выше, чем за соответствующий период 2002 года (соответственно 27 и 23 доллара за баррель). Таким образом, роль бюджетного механизма в процессе стерилизации избыточного денежного предложения, вызванного высокими мировыми ценами на нефть, значительно снизилась.

В настоящее время в целях обеспечения финансовыми ресурсами ряда мероприятий, не предусмотренных Федеральным законом "О федеральном бюджете на 2003 год", проектом федерального закона "О внесении изменений и дополнений в Федеральный закон "О федеральном бюджете на 2003 год" предусматривается увеличение расходов федерального бюджета на 68,8 млрд. рублей, в том числе непроцентных - на 96,2 млрд. рублей. Это может привести к дополнительному росту денежного предложения в IV квартале текущего года.

Несмотря на более быстрый рост денежной массы в текущем году инфляция продолжала снижаться. За первые девять месяцев 2003 года она составила 8,6%, в то время как за аналогичный период 2002 года - 10,3%. Столь разнонаправленную динамику денежной массы и инфляции можно объяснить резким повышением спроса на деньги. Существенную роль в формировании более высокого спроса на деньги сыграло ускорение экономического роста. Вместе с тем важным фактором (особенно в первом полугодии) стало изменение предпочтений населения и хозяйствующих субъектов в выборе валюты денежных накоплений в пользу рубля, что было вызвано номинальным укреплением рубля по отношению к доллару США, а также относительной привлекательностью процентных ставок по активам, номинированным в рублях, в тот период.

За январь-сентябрь текущего года объем наличной иностранной валюты на руках у населения сократился на 4,8 млрд. долларов США, в то время как за такой же период прошлого года сокращение составляло 1 млрд. долларов США. Прирост депозитов в коммерческих банках в иностранной валюте за первые три квартала 2002 года составил 126,6 млрд. рублей, а за аналогичный период текущего года - 113 млрд. рублей. Таким образом, прирост спроса на деньги за указанный период 2003 года за счет данного фактора можно оценить в размере около 130 млрд. рублей.

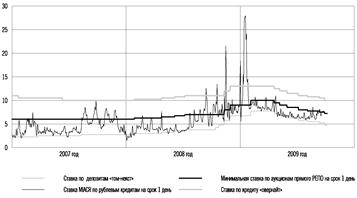

Выгодность вложений в активы, номинированные в рублях, способствовала притоку краткосрочных портфельных инвестиций, в том числе от нерезидентов. Чтобы удержать инфляционные процессы под контролем, Банк России предпринял ряд действий. Были внесены коррективы в курсовую политику. В частности, в период с января по июль 2003 года произошло плавное укрепление номинального курса рубля к доллару США. Процентные ставки по операциям обратного РЕПО и депозитным операциям Банка России были в этот период снижены в зависимости от срока до 0,5 - 4% годовых. За счет скоординированной с Минфином России политики доходность к погашению государственных ценных бумаг снизилась до уровня 7 - 9% (в зависимости от срока погашения), или на 1 - 2 процентных пункта выше долгосрочного тренда среднегодовой инфляции, зафиксированного в сценарных условиях социально-экономического развития Российской Федерации на 2004 год и на период до 2006 года. Банк России расширил спектр стерилизационных инструментов, предложив банкам депозитные операции и операции обратного РЕПО не только на короткие сроки, но и на сроки 3,6 и более месяцев, а также проводил операции прямой продажи государственных ценных бумаг. В условиях снижения процентных ставок на финансовом рынке в третьем квартале произошло изменение направления потоков краткосрочного капитала. Вырос спрос на иностранную валюту. Это привело к снижению объема денежного предложения, формируемого за счет операций на валютном рынке. В этой ситуации Банк России в целях поддержания ликвидности банковского сектора увеличил объем рефинансирования кредитных организаций путем проведения аукционов прямого РЕПО, а также сделок "валютный своп".

Совокупность перечисленных условий и факторов привела к формированию макроэкономической ситуации, принципиально отличной от базового сценария, приведенного в "Основных направлениях единой государственной денежно-кредитной политики на 2003 год". Расчеты показывают, что при ожидаемых, более высоких, темпах роста ВВП в 2003 году по отношению к 2002 году, рост денежной массы может превысить ориентиры, предусмотренные в "Основных направлениях единой государственной денежно-кредитной политики на 2003 год" (42-45% против 20-26% по агрегату М2). В связи с этими обстоятельствами Банк России уточнил показатели денежной программы на 2003 год, исходя из изменившихся оценок спроса на деньги и с учетом ожидаемого замедления динамики международных резервов органов денежно-кредитного регулирования во второй половине 2003 года. Оценка величины денежной базы на конец года в номинальном выражении повышена с 1145 до 1320 млрд. рублей. При этом корректировка связана с увеличением показателя чистых международных резервов органов денежно-кредитного регулирования на 300 млрд. рублей и сокращением чистых внутренних активов на 125 млрд. рублей. Более подробные данные по денежной программе 2003 года приведены в таблице.

ПОКАЗАТЕЛИ ДЕНЕЖНОЙ ПРОГРАММЫ НА 2003 ГОД (МЛРД. РУБЛЕЙ)*

| 1.01.03 | 1.10.03 | При-ростза 9меся-цев | 1.01.04 | При-рост за2003 год(оценка) | ||

| факт | факт | программа** | оценка | |||

| Денежная база (узкое определение) | 935 | 1179 | 244 | 1145 | 1320 | 385 |

| - наличные деньги в обращении (вне Банка России) | 814 | 1014 | 200 | 979 | 1142 | 328 |

| - обязательные резервы | 121 | 165 | 44 | 167 | 178 | 57 |

| Чистые международные резервы | 1313 | 1768 | 455 | 1594 | 1894 | 581 |

| - валовые международные резервные активы Банка России и правительства Российской Федерации | 1519 | 1930 | 411 | 1742 | 2044 | 525 |

| - международные резервные обязательства Правительства Российской Федерации | 206 | 162 | -44 | 147 | 150 | -56 |

| Чистые внутренние активы | -378 | -588 | -211 | -449 | -574 | -196 |

| Чистый кредит расширенному правительству | 34 | -170 | -205 | 65 | -41 | -75 |

| - чистый кредит федеральному правительству | 102 | -51 | -153 | 170 | 19 | -83 |

| - остатки средств на счетах субъектов Российской Федерации, местных органов власти и государственных внебюджетных фондов Российской Федерации | -68 | -119 | -52 | -105 | -60 | 8 |

| Чистый кредит банкам | -196 | -162 | 34 | -273 | -271 | -75 |

| - валовой кредит банкам | 22 | 54 | 32 | 25 | 20 | -2 |

| - корреспондентские счета кредитных организаций ,депозиты банков в Банке России и другие инструменты абсорбирования свободной банковской ликвидности | -218 | -216 | 2 | -298 | -291 | -73 |

| Прочие чистые неклассифицированные активы | -216 | -257 | -41 | -241 | -262 | -45 |

* Показатели программы, рассчитываемые по фиксированному обменному курсу, определены исходя из официального курса рубля на начало 2003 года. ** Второй вариант денежной программы, включенной в "Основные направления единой государственной денежно-кредитной политики на 2003 год", с учетом пересчета по официальному курсу рубля на начало 2003 года.

ПРАКТИКА ПРИМЕНЕНИЯ ИНСТРУМЕНТОВ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ В 2003 ГОДУ

В 2003 году Банк России продолжил целенаправленное формирование системы инструментов денежно-кредитной политики, которые используются в условиях значительного уровня банковской ликвидности. Для обеспечения возможности более гибко и эффективно воздействовать на изменение состояния денежно-кредитной сферы, в том числе на уровень процентных ставок межбанковского рынка, проводилась политика активного использования рыночных инструментов на основе сочетания операций по краткосрочному предоставлению ликвидности банкам с применением механизмов средне- и долгосрочной стерилизации временно свободных денежных средств. При этом высокий уровень свободной ликвидности обусловил приоритет стерилизационных операций.

С января 2003 года Банк России на еженедельной основе проводил депозитные аукционы, а также аукционы биржевого модифицированного РЕПО (БМР) по продаже ОФЗ с обязательством обратного выкупа. С учетом указанных операций суммарный среднемесячный объем депозитов кредитных организаций, размещенных в Банке России, и обязательств Банка России по обратному выкупу ценных бумаг за девять месяцев текущего года возрос до 160,8 млрд. рублей, или до 148% от среднего уровня остатков средств на корреспондентских счетах кредитных организаций в Банке России. За такой же период прошлого года эти показатели составили соответственно 67,1 млрд. рублей и 88,7%. Первоначально срок операций по продаже ОФЗ с обязательством обратного выкупа составлял 28 дней, срок привлечения средств на депозитных аукционах - две недели. Начиная со второго квартала 2003 года в целях увеличения сроков абсорбирования ликвидности Банк России приступил к проведению аукционов по привлечению депозитов кредитных организаций на срок 3 месяца и аукционов БМР на более длительные сроки. При этом Банк России стремился к постепенному обеспечению равных условий доступа к инструментам денежно-кредитного регулирования для всех кредитных организаций - участников рынка, включая региональные. Так, депозитные аукционы с 20 апреля 2003 года проводятся по всей территории Российской Федерации при осуществлении Банком России сбора заявок как через систему "Рейтерс-Дилинг", так и через свои территориальные учреждения.

Важным инструментом абсорбирования свободных денежных средств в 2003 году стали прямые продажи Банком России государственных облигаций из своего портфеля без обязательства обратного выкупа, которые могут проводиться как в форме аукционов, так и путем доразмещения облигаций на вторичных торгах. Возможность проведения указанных операций появилась у Банка России после реструктуризации задолженности Минфина России в феврале 2003 года. Банк России размещал государственные облигации из собственного портфеля по рыночной доходности, то есть операции прямой продажи ОФЗ не оказывали значительного влияния на условия заимствования средств Минфином России.

Несмотря на особое внимание к инструментам абсорбирования ликвидности, Банк России в необходимых случаях с учетом формирования спроса со стороны ряда кредитных организаций на дополнительные денежные средства осуществлял операции по предоставлению краткосрочной ликвидности банкам путем проведения на ежедневной основе аукционов однодневного прямого РЕПО и предоставления банкам внутридневных и расчетных кредитов "овернайт", а также в отдельные дни на основе заключения с банками сделок "валютный своп" сроком на один день. Указанные инструменты более активно использовались в первом и третьем кварталах текущего года.

Операции прямого РЕПО, проводимые Банком России, позволили в определенной степени сгладить волатильность ставок межбанковского кредитного рынка и тем самым обеспечить снижение риска неисполнения обязательств в случае недостатка ликвидности в краткосрочном сегменте денежного рынка.

В октябре 2003 года Совет директоров Банка России принял решение о расширении набора проводимых операций по предоставлению ликвидности коммерческим банкам. В соответствии с указанным решением с 14 октября Банк России приступил к регулярному проведению следующих аукционов: еженедельно по вторникам - ломбардных кредитных аукционов на срок 2 недели и аукционов прямого РЕПО на срок 1 неделя, а также каждый третий вторник месяца - аукционов прямого РЕПО на срок 3 месяца.

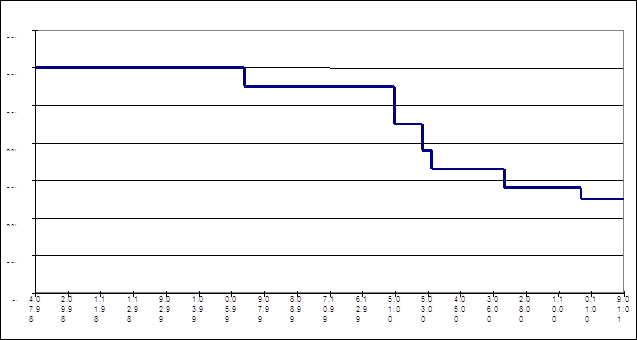

По мере снижения уровня доходности операций на межбанковском кредитном рынке под влиянием расширения денежного предложения и понижения ключевых процентных ставок центральными банками развитых стран Банк России постепенно снижал уровень ставок по собственным операциям. Указанная политика способствовала развитию средне- и долгосрочного кредитования, а также повышению роли процентных ставок межбанковского рынка в процессе формирования стоимости заемных ресурсов для предприятий реального сектора экономики. Вместе с тем в третьем квартале 2003 года в целях снижения давления на внутренний валютный рынок и стабилизации ситуации на рынке МБК Банк России на 2-3 процентных пункта повысил процентные ставки по своим операциям, проводимым на аукционной основе.

В текущем году сформировалась система определения процентных ставок по используемым для абсорбирования ликвидности рыночным инструментам, при которой роль основной ставки, регулируемой Банком России, играет ставка по двухнедельным депозитным аукционам. Ставка по 28-дневным аукционам БМР устанавливается в привязке к основной, а по более долгосрочным инструментам (депозитным аукционам и аукционам БМР на сроки три месяца и более, а также операциям по прямой продаже ОФЗ из портфеля Банка России) применяются процентные ставки, соответствующие сложившимся на рынке. Кроме того, при проведении интервенций на внутреннем валютном рынке, а также депозитных операций сроком на один день по фиксированным процентным ставкам Банк России сконцентрировал внимание на операциях со сроками расчетов (Т+1), что позволяет при сохранении регулирующего влияния на процентные ставки своевременно предвидеть влияние указанных операций на уровень банковской ликвидности, а также стимулировать кредитные организации к улучшению планирования краткосрочной ликвидности.

В 2003 году с 5 до 30 возросло число регионов России, банки которых получили возможность пользоваться расчетными кредитами "овернайт" и внутридневными кредитами. При этом в январе-сентябре текущего года объемы их предоставления банкам возросли соответственно в 1,2 раза и более чем в 5,5 раза по сравнению с аналогичным периодом 2002 года.

С начала 2003 года Банк России дважды принимал решение о снижении ставки рефинансирования: с 17.02.03 - с 21 до 18% годовых и с 21.06.03 - до 16% годовых. При этом процентная ставка по расчетным кредитам "овернайт" и сделкам "валютный своп" с 21.06.03 снижена с 18 до 16% годовых. В 2003 году Банк России не прибегал к изменению нормативов обязательных резервов и не осуществлял внеочередных регулирований размера обязательных резервов.

ИНФЛЯЦИЯ НА ПОТРЕБИТЕЛЬСКОМ РЫНКЕ

В 2003 году по сравнению с 2002 годом произошло замедление темпов роста потребительских цен. За первые девять месяцев 2003 года инфляция на потребительском рынке составила 8,6% против 10,3% за аналогичный период 2002 года. Для достижения в 2003 году целевого ориентира по инфляции в 12% в оставшийся период года среднемесячный прирост цен на потребительском рынке должен составить примерно 1%. В октябре-декабре 2002 года потребительские цены увеличивались в среднем за месяц на 1,4%.

По итогам января-сентября 2003 года базовая инфляция составила 7,3%, что выше такого же показателя за аналогичный период 2002 года (6,8%).

Негативное воздействие на динамику базовой инфляции в этом году оказывал высокий рост цен на продовольственные товары без учета плодоовощной продукции, прежде всего на хлеб и хлебобулочные изделия, а также на крупу и бобовые. Рост цен на хлеб и хлебобулочные изделия в текущем году является самым высоким за последние четыре года. Одной из причин такой динамики цен стало повышение в текущем году цен реализации зерновых культур (по итогам 2001 и 2002 годов эти цены снизились), что было обусловлено ожиданиями невысокого урожая зерновых не только в России, но и в Европе. По другим товарам, используемым для расчета базовой инфляции, рост цен был меньше, чем в прошлом году.

ДИНАМИКА ИНФЛЯЦИИ НА ПОТРЕБИТЕЛЬСКОМ РЫНКЕ И БАЗОВОЙ ИНФЛЯЦИИ (В % К СООТВЕТСТВУЮЩЕМУ МЕСЯЦУ ПРЕДЫДУЩЕГО ГОДА)

| 2000 год | 2001 год | 2002 год | 2003 год | |||||

| базовая инфляция | инфля- ция | базовая инфляция | инфля- ция | базовая инфляция | инфля- ция | базовая инфляция | инфля- ция | |

| Январь | 28,7 | 28,9 | 19,5 | 20,7 | 14,9 | 19,0 | 9,9 | 14,3 |

| Февраль | 25,3 | 25,1 | 20,7 | 22,2 | 13,8 | 17,7 | 10,0 | 14,8 |

| Март | 22,8 | 22,5 | 21,5 | 23,7 | 13,1 | 16,8 | 10,2 | 14,8 |

| Апрель | 20,3 | 20,0 | 22,3 | 24,8 | 12,1 | 16,0 | 10,2 | 14,6 |

| Май | 19,9 | 19,4 | 22,0 | 24,8 | 11,6 | 15,9 | 10,2 | 13,6 |

| Июнь | 20,9 | 20,1 | 20,5 | 23,7 | 11,1 | 14,7 | 10,5 | 13,9 |

| Июль | 19,3 | 18,9 | 19,4 | 22,1 | 11,3 | 15,0 | 10,2 | 13,9 |

| Август | 18,1 | 18,7 | 18,3 | 20,9 | 10,9 | 15,1 | 10,5 | 13,3 |

| Сентябрь | 17,5 | 18,5 | 17,3 | 20,0 | 10,6 | 14,9 | 10,7 | 13,3 |

| Октябрь | 18,4 | 19,4 | 16,0 | 18,8 | 10,3 | 14,8 | ||

| Ноябрь | 18,9 | 19,8 | 15,8 | 18,6 | 10,4 | 15,1 | ||

| Декабрь | 19,3 | 20,2 | 15,6 | 18,6 | 10,2 | 15,1 | ||

С учетом тенденций января-сентября текущего года базовая инфляция по итогам года может составить 10,3 - 10,9% против 10,2% за 2002 год. В соответствии с "Основными направлениями единой государственной денежно-кредитной политики на 2003 год" в качестве верхней границы интервала базовой инфляции предполагалось 8,5%. Судя по динамике регулируемых цен и тарифов, можно рассчитывать на то, что их вклад в общий уровень инфляции окажется ниже, чем это предполагалось расчетами. Цены и тарифы на платные услуги населению увеличились в сентябре 2003 года по отношению к декабрю 2002 года на 19,7% против 29,0% в аналогичный период 2002 года.

В связи с этим возможность достижения целевого уровня инфляции в размере 12% по итогам 2003 года сохраняется.

III. СЦЕНАРИИ МАКРОЭКОНОМИЧЕСКОГО РАЗВИТИЯ В 2004 ГОДУ

III.1. ВАРИАНТЫ МАКРОЭКОНОМИЧЕСКОГО ПРОГНОЗА ДЛЯ ВЫРАБОТКИ ЦЕЛЕЙ И ИНСТРУМЕНТОВ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ

В соответствии с Федеральным законом "О Центральном банке Российской Федерации (Банке России)" от 10.07.02 N 86-ФЗ Банк России при выборе целей и инструментов денежно-кредитной политики на 2004 год рассмотрел два основных сценария экономического развития страны. Они различаются вариантами развития мировой экономики, включая ее темпы роста, динамику мировых цен на нефть, соотношение курсов и уровень процентных ставок по активам, номинированным в основных мировых валютах, и предполагают инерционный характер развития внутренних факторов экономического развития. Уровень цен на нефть оказывает существенное воздействие на платежный баланс, курс рубля, на бюджет, инвестиционную активность, потребительский спрос. Процентные ставки, складывающиеся на мировых финансовых рынках, оказывают влияние на межрегиональные и глобальные потоки инвестиций. Все вместе эти факторы существенно влияют на уровень инвестиций и темпы роста национальной экономики.

Поэтому из всего многообразия возможных вариантов развития мировой экономики в 2004 году для российской экономики ключевое значение имеют наиболее чувствительные для состояния платежного баланса показатели. К ним относятся цены на нефть, нефтепродукты и газ, уровень процентных ставок на международном рынке капитала, складывающиеся соотношения курсов основных мировых валют. В связи с этим на стороне внешних факторов рассмотрено два варианта сочетания упомянутых показателей. Первый вариант (сценарий) исходит из предположения, что: (1) процентные ставки по активам, номинированным в долларах, постепенно вырастут; (2) падение доллара прекратится и взаимные курсы основных мировых валют стабилизируются; (3) цена российской нефти сорта "Юралс" составит 18,5 доллара за баррель.

Приток мировых сбережений в США, который достигал 77% от всей суммы глобальных сбережений, к 2003 году несколько сократился. Причиной этого явилось относительное снижение процентных ставок по доллару США и падение прибылей американских компаний. Однако под давлением обстоятельств ЕЦБ, Банк Англии и Банк Японии также существенно снизили ставки, в результате чего направленность глобальных мировых потоков инвестиций в 2003 году стабилизировалась. Угроза дефляции в Германии и Японии вряд ли позволит повысить базовые ставки по евро и йене в 2004 году. В то же время повышение ставок по активам, номинированным в долларах, в связи с выходом США из зоны угрозы рецессии и ростом бюджетного дефицита США вполне вероятно. Так, по прогнозам МВФ, ЛИБОР по депозитам, номинированным в долларах США, увеличится в 2004 году до 2,0% против 1,3% в 2003 году. Тот же показатель по депозитам, номинированным в евро, останется практически неизменным - 2,2-2,4%, а по йене повысится с 0,1 до 0,2%. Это означает, что доступ к относительно недорогим займам на международном рынке капитала российским компаниям будет ограничен, и можно предположить, что чистый приток по этой статье платежного баланса России сократится.

Стабилизация курса доллара по отношению к основным мировым валютам и рост ставок будут способствовать росту привлекательности активов, номинированных в долларах, что, в конечном счете, будет способствовать сокращению притока капиталов на рынок активов, номинированных в рублях, и чистый приток портфельных инвестиций в Россию сократится.

В рамках этого варианта прогноза развития российской экономики ожидается замедление динамики выручки от экспорта российской продукции. Однако инерционная динамика внутреннего потребительского и инвестиционного спроса может обеспечить экономический рост на уровне 3,8-4,0%. При этом инвестиции в основной капитал и реальные располагаемые доходы населения будут расти медленнее, чем в 2003 году, - на уровне 6,5 - 7,5%.

ОСНОВНЫЕ СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ (%)*

| 2004 год | ||

| вариант 1 | вариант 2 | |

| Валовой внутренний продукт | 3,8 | 5,2 |

| Прирост потребительских цен (декабрь к декабрю предыдущего года) | 8-10 | 8-10 |

| Продукция промышленности | 3,6 | 4,7 |

| Инвестиции в основной капитал | 6,6 | 8,0 |

| Реальные располагаемые денежные доходы населения | 6,7 | 8,1 |

| Численность безработных (по методологии МОТ) в % кэкономически активному населению | 8,4 | 8,0 |

| Оборот розничной торговли | 6,9 | 8,3 |

| Курс доллара (среднегодовой), рублей за доллар США | 31,7 | 31,3 |

* По данным Минэкономразвития России.

Второй вариант (сценарий) предполагает что: (1) процентные ставки по основным мировым валютам сохранятся на низком уровне; (2) доллар останется слабым по отношению к ведущим мировым валютам; (3) цена российской нефти сорта "Юралс" составит 22 доллара за баррель. Такая цена использована в расчетах доходов федерального бюджета на 2004 год.

Для российской экономики это будет означать возможность сохранения доступа к относительно дешевым заемным ресурсам на международном рынке капитала и сохранение привлекательности активов, номинированных в рублях. Все это будет способствовать интенсификации притока капиталов в Россию. Умеренно высокие цены на нефть будут способствовать росту инвестиционной и потребительской активности. В рамках этого варианта ожидается более высокий экспорт, что поддержит инвестиционную активность, динамичный потребительский спрос и темпы экономического роста на уровне 5-5,5%. Соответственно, прогнозируются более высокие темпы роста инвестиций - 7,5 - 8,5% и более высокий рост реальных располагаемых доходов населения - 7,5 - 8,5%.

ПРОГНОЗ ПЛАТЕЖНОГО БАЛАНСА РОССИЙСКОЙ ФЕДЕРАЦИИ НА 2003-2004 ГОДЫ (МЛРД. ДОЛЛАРОВ США)

| 2002 год (справоч- но) | 2003 год | 2004 год | |||

| Основные направле- ния на 2003 год | Прогноз по состоянию на октябрь 2003 года | вариант 1 | вариант 2 | ||

| Счет текущих операций | 29,9 | 23,0 | 35,2 | 14,1 | 24,2 |

| Баланс товаров и услуг | 36,0 | 27,9 | 44,3 | 21,3 | 31,3 |

| Экспорт товаров и услуг | 121,2 | 121,6 | 146,2 | 131,7 | 144,3 |

| Импорт товаров и услуг | -85,2 | -93,7 | -102,0 | -110,4 | -113,0 |

| Баланс доходов и текущих трансфертов | -6,1 | -5,0 | -9,1 | -7,2 | -7,1 |

| Счет операций с капиталом и финансовыми инструментами | -18,5 | -16,0 | -18,7 | -11,5 | -11,4 |

| Финансовый счет (кроме резервных активов) | -6,1 | -15,4 | -18,0 | -10,9 | -10,8 |

| Государственный сектор и Центральный банк | 2,0* | -7,1 | -10,9 | -5,3 | -5,3 |

| Частный сектор (включая чистые ошибки и пропуски) | -8,2 | -8,2 | -7,1 | -5,6 | -5,5 |

| Изменение валютных резервов ('+' - снижение, '-' - рост) | -11,4 | -7,0 | -16,5 | -2,6 | -12,8 |

* С учетом сальдо трансфертов в размере 11,9 млрд. долларов США, связанного с прощением долга.

Примечание. 1) В прогнозе платежного баланса для Основных направлений единой государственной денежно-кредитной политики на 2003 год прогноз государственных иностранных активов осуществлен на кассовой основе, доходы по государственным ценным бумагам отражены по графику. Платежный баланс за 2002 год, прогнозные оценки платежного баланса по состоянию на октябрь 2003 года и варианты прогноза на 2004 год построены по методу начислений. 2) Прогноз построен с учетом вариантов оценок Минэкономразвития России на 2004 год относительно динамики макропоказателей, а также цен на топливно-энергетические товары и физических объемов их поставки на экспорт. Цена на нефть сорта "Юралс" для варианта 1 прогноза - 18,5 доллара США за баррель, для варианта 2 - 22 доллара США за баррель. Цена на природный газ для варианта 1 прогноза составляет 91,8 доллара США за одну тысячу куб. метров, для варианта 2 - 97,4 доллара США за одну тысячу куб. метров.

В обоих рассматриваемых сценариях состояние платежного баланса остается устойчивым. Вместе с тем прогнозная величина активного сальдо счета текущих операций существенно различается по вариантам. Это, в первую очередь, связано с различными предположениями о конъюнктуре мирового рынка энергоносителей, а также о состоянии мировой экономики. Ожидается, что сальдо счета текущих операций снизится относительно 2003 года на 60% или 31% в зависимости от варианта, то есть до 2,9% ВВП или 4,8% ВВП соответственно.

Дефицит счета операций с капиталом и финансовыми инструментами по вариантам различается незначительно: увеличение экспорта товаров и услуг, с одной стороны, предполагает увеличение объема капитала, который может быть вывезен, с другой, - низкие ставки на мировых рынках капиталов способствуют притоку иностранных инвестиций.

В итоге ожидается, что по первому сценарию прирост валютных резервов составит 2 - 3 млрд. долларов США, по второму - 12 - 13 млрд. долларов США.

Банком России был проведен анализ ситуации, которая может сложиться в денежно-кредитной сфере в 2004 году при более резких изменениях внутренних и внешних условий.

Во-первых, рассмотрена ситуация, когда внешнеэкономические условия для России в 2004 году окажутся значительно хуже, чем это ожидается в рамках консервативного (первого) варианта прогноза, и среднегодовая цена на нефть будет соответствовать уровню 1994- 1995 годов (15-16 долларов США за баррель). В этом случае стоимостные объемы экспорта снизятся примерно на 26 млрд. долларов США по сравнению с 2003 годом. Сальдо счета текущих операций платежного баланса существенно уменьшится до 3-4 млрд. долларов США. В сочетании с высокими процентными ставками на мировых финансовых рынках резкое сокращение выручки от экспорта существенно ухудшит перспективы экономического роста. Сокращение доходов предприятий-экспортеров и удорожание заимствований может привести к снижению инвестиционной активности и замедлению темпов роста инвестиций в основной капитал. Кроме того, снижение темпов роста доходов населения негативно скажется на динамике совокупного спроса в экономике.

Доходы бюджета могут существенно уменьшиться относительно варианта, принятого в расчетах к бюджету, за счет сокращения поступлений налога на добычу полезных ископаемых, налога на прибыль и снижения поступлений от экспортных пошлин. В этих условиях расходы бюджета могут значительно превысить его доходы. Возникающие проблемы с исполнением федерального бюджета приведут к увеличению внутренних заимствований и, соответственно, росту ставок на рынке государственного долга, что снизит привлекательность инвестиций в сектор нефинансовых предприятий. Вследствие снижения поступления иностранной валюты как по счету текущих операций, так и по счету операций с капиталом и финансовыми инструментами усилится негативное давление на валютный курс, возрастут инфляционные ожидания. Высокие процентные ставки на мировых финансовых рынках наряду с ожиданиями обесценения рубля могут привести к усилению оттока капитала из страны. Для сдерживания возможного резкого ослабления валютного курса, которое негативно отражается на динамике потребительских цен и формировании инфляционных ожиданий, Банк России может продать часть официальных золотовалютных резервов. В целом за год по этому сценарию возможно уменьшение золотовалютных резервов примерно на 8 млрд. долларов США, что не является критическим с точки зрения состояния платежного баланса.

Далее также рассмотрена ситуация, когда, напротив, мировые цены на нефть сложатся на более высоком уровне, чем это ожидается в рамках оптимистического варианта прогноза (свыше 26 долларов за баррель), а мировые процентные ставки сохранятся на низком уровне. Это будет способствовать более интенсивному росту доходов секторов экономики и расширению внутренних и внешних источников финансирования инвестиций, прежде всего за счет роста доходов предприятий топливных отраслей и притока иностранного капитала. Рост доходов населения будет способствовать росту инвестиционной активности в жилищном строительстве и сфере рыночных услуг. В условиях увеличения доходов расширятся возможности роста потребления. Благоприятная внешнеэкономическая конъюнктура позволит сохранить значительное по величине положительное сальдо текущего счета платежного баланса. Увеличение экспорта наряду с притоком иностранного капитала будет оказывать давление в сторону более существенного укрепления рубля. В целом за 2004 год по этому сценарию можно ожидать прироста золотовалютных резервов примерно на 18 млрд. долларов США, то есть немногим более ожидаемого в текущем году.

Изменение параметров денежной программы и порядок использования инструментов денежно-кредитной политики при реализации денежно-кредитной политики Банком России в рамках этих вариантов рассмотрены ниже.

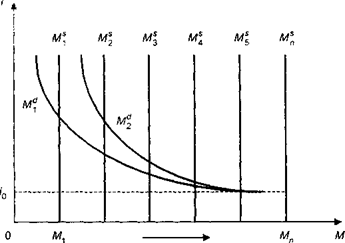

III.2. ОЦЕНКА СПРОСА НА ДЕНЬГИ В 2004 ГОДУ

Сложность количественной оценки спроса на деньги в последние годы в значительной степени обусловливается неустойчивостью формирующихся в настоящее время тенденций в развитии как российской, так и мировой экономики. В первую очередь сюда относятся неопределенность состояния внешнеэкономической конъюнктуры на основные товары российского экспорта и движения обменных курсов валют на мировых рынках, отсутствие стабильных соотношений в структуре денежной массы, неустойчивость предпочтений в отношении форм сбережений, сохраняющееся пока определенное недоверие к проводимой экономической политике и ряд других. Тем не менее анализ состояния ряда макроэкономических индикаторов в послекризисные годы с определенной степенью вероятности позволяет выделить основополагающие факторы, влияние которых на формирование спроса на деньги было более или менее устойчивым. Факторами, способствующими увеличению спроса на деньги в последние годы, были рост российской экономики и процесс ее монетизации, снижение инфляции и инфляционных ожиданий, увеличение склонности домашних хозяйств к сбережению в национальной валюте, рост доверия к банковской системе.

На протяжении последних двух лет наблюдался процесс повышения степени монетизации расчетов. Однако в этот период доля расчетов денежными средствами в объеме всей оплаченной продукции приблизилась к естественному пределу - нормальному с точки зрения мировой практики уровню, что свидетельствует о снижении влияния этого фактора на спрос на деньги. Интенсивный рост доходов домашних хозяйств, снижение инфляции и инфляционных ожиданий способствовали увеличению организованных сбережений населения на длинные сроки (максимальный прирост за январь-сентябрь текущего года пришелся на вклады населения сроком свыше года). Рост удельного веса "длинных денег" в структуре денежной массы способствовал снижению скорости обращения. Есть все основания предполагать, что действие этой тенденции в 2004 году в целом продолжится, хотя интенсивность снижения скорости обращения будет различной в зависимости от сценария.

Увеличение организованных сбережений населения также зависит от динамики обменного курса рубля и его покупательной способности. Постепенное укрепление рубля способствует росту привлекательности активов, номинированных в рублях, причем чем дольше наблюдается эта объективная тенденция, тем быстрее растут депозиты в национальной валюте и их срочность. Оба сценария, рассмотренные для 2004 года, предполагают сохранение тенденции к укреплению рубля в реальном выражении. Поэтому можно ожидать дальнейшего роста доли организованных сбережений, номинированных в рублях. В целом, в 2004 году можно ожидать продолжения тенденции снижения скорости обращения денег, как и в предыдущие годы.

С учетом анализа влияния всех вышеуказанных факторов и тенденций в соответствии с макроэкономическими целями и прогнозами, по оценкам Банка России, наиболее вероятный интервал увеличения спроса на деньги (по агрегату М2) с учетом планируемой инфляции в 2004 году может составить 19 - 25%.

IV. ЦЕЛИ И ИНСТРУМЕНТЫ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ В 2004 ГОДУ

IV.1. КОЛИЧЕСТВЕННЫЕ ЦЕЛИ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ В 2004 ГОДУ

Банк России, исходя из предварительных расчетов состояния платежного баланса страны и проекта бюджета на 2004 год, считает возможным принять в качестве цели денежно-кредитной политики на 2004 год ограничение прироста потребительских цен в пределах 8 - 10% в расчете декабрь 2004 года к декабрю 2003 года.

Поставленной цели по общему уровню инфляции на потребительском рынке соответствует уровень базовой инфляции 7-8%. На формирование общего уровня инфляции окажет влияние динамика тарифов на услуги населению, включая услуги жилищно-коммунального хозяйства, транспорта и связи, параметры регулирования по которым устанавливаются на федеральном и региональном уровнях.

Предельные уровни тарифов на электрическую и тепловую энергию на 2004 год будут регулироваться в соответствии с постановлением Правительства Российской Федерации от 22 августа 2003 года N 516 "О предельных уровнях тарифов на электрическую и тепловую энергию".

Для контроля за соответствием проводимой денежно-кредитной политики поставленной цели по уровню инфляции Банк России разрабатывает денежную программу.

IV.2. ДЕНЕЖНАЯ ПРОГРАММА НА 2004 ГОД

Денежная программа разрабатывается в увязке с проектом федерального бюджета и прогнозом платежного баланса страны на предстоящий год исходя из ожидаемых темпов роста ВВП и целевого показателя инфляции.

Во взаимосвязанную систему проектируемых индикаторов, представленных в денежной программе, входят показатели денежной базы, оцененной в соответствии с прогнозируемой динамикой спроса на деньги, и основные источники ее формирования:

- чистые международные резервы органов денежно-кредитного регулирования;

- чистые внутренние активы органов денежно-кредитного регулирования, включая чистый кредит расширенному правительству и чистый кредит банкам.

Показатели проекта денежной программы на 2004 год представлены в двух вариантах, составленных исходя из основных сценариев социально-экономического развития Российской Федерации, рассмотренных выше. Вариантный прогноз платежного баланса разработан с учетом прогнозируемой динамики цен на мировых товарных рынках, объемов иностранных инвестиций, потоков частного капитала и динамики обменного курса российского рубля по отношению к доллару. Параметры денежной программы в части кредита федеральному правительству приняты с учетом проекта федерального бюджета на 2004 год, подготовленного Минфином России.

ОСНОВНЫЕ ПОКАЗАТЕЛИ ИНФЛЯЦИИ НА ПОТРЕБИТЕЛЬСКОМ РЫНКЕ (%)

| Сентябрь 2002 года к сентябрю 2001 года | Декабрь 2002 года к декабрю 2001 года | Сентябрь 2003 года к сентябрю 2002 года | Декабрь 2003 года к декабрю 2002 года | Декабрь 2004 года к декабрю 2003 года | |

| отчет | оценка | прогноз | |||

| Прирост потребительских цен | 14,9 | 15,1 | 13,3 | 12 | 8-10 |

| В том числе : | |||||

| - прирост цен и тарифов на товары и услуги, входящие в расчет БИПЦ | 10,6 | 10,2 | 10,7 | 10,3 - 10,9 | 7-8 |

| - прирост цен и тарифов на товары и услуги, не входящие в расчет БИПЦ | 35,4 | 38,0 | 24,2 | ||

| В том числе: | |||||

| - прирост цен на плодоовощную продукцию | 27,7 | 33,3 | 11,5 | ||

| - прирост регулируемых цен и тарифов на платные услуги* | 39,3 | 40,6 | 29,0 | ||

* Оценка Банка России.

Как показывают расчеты, основными факторами, влияющими на формирование базовой инфляции в российской экономике в современных условиях, являются динамика денежно-кредитных показателей и валютного курса. При этом реальное укрепление валютного курса рубля оказывает сдерживающее влияние на рост потребительских цен, позволяя отчасти нивелировать влияние роста денежного предложения.

Несмотря на ожидаемое дальнейшее укрепление рубля в реальном выражении, для достижения целей по инфляции потребуется определенное ужесточение денежно-кредитной политики. Предварительные расчеты показывают, что для достижения цели по инфляции на 2004 год на уровне 8-10% (декабрь к декабрю) годовые темпы прироста денежной базы в узком определении должны составить 18-23% в зависимости от сценарных вариантов.

В первом варианте денежной программы источниками роста денежного предложения со стороны органов денежно-кредитного регулирования являются увеличение чистых международных резервов на 131 млрд. рублей и чистых внутренних активов на 103 млрд. рублей. Основные характеристики проекта федерального бюджета на 2004 год, соответствующие первому варианту, оценены исходя из предположения о том, что при среднегодовой цене нефти марки "Юралс" 20 долларов за баррель достигается сбалансированность доходов и расходов федерального бюджета. Это означает, что при учитываемой в первом сценарии цене 18,5 доллара за баррель федеральный бюджет может быть сведен с дефицитом, величина которого оценивается Банком России в 0,5% ВВП. Исходя из этого в проекте денежной программы по данному варианту предусмотрено сокращение остатков средств федерального правительства на счетах в Банке России на сумму порядка 80 млрд. рублей. Оставшаяся часть прироста чистых внутренних активов обеспечивается операциями Банка России. Часть прироста денежного предложения связана с интервенциями Банка России на внутреннем валютном рынке.

Условия первого варианта определяют сокращение темпов роста денежного предложения, что может привести к снижению уровня банковской ликвидности. При возникновении потребности в ликвидности предусмотрено, что банки могут использовать средства, которые сформировались в 2003 году за счет депозитных операций и аукционов биржевого модифицированного РЕПО. Кроме того, Банк России готов проводить операции по рефинансированию банков по рыночным ставкам (объем которого может составить порядка 20 - 25 млрд. рублей).

ПОКАЗАТЕЛИ ДЕНЕЖНОЙ ПРОГРАММЫ НА 2004 ГОД (МЛРД. РУБЛЕЙ)*

| 1.01.04 | 1.01.05 | ||

| оценка | I вариант | II вариант | |

| Денежная база (узкое определение) | 1320 | 1554 | 1624 |

| - наличные деньги в обращении (вне Банка России) | 1142 | 1335 | 1393 |

| - обязательные резервы | 178 | 219 | 230 |

| Чистые международные резервы | 1894 | 2025 | 2349 |

| - валовые международные резервные активы Банка России и Правительства Российской Федерации | 2044 | 2127 | 2451 |

| - международные резервные обязательства Правительства Российской Федерации | 150 | 102 | 102 |

| Чистые внутренние активы | -574 | -471 | -726 |

| Чистый кредит расширенному правительству | -41 | 13 | -191 |

| - чистый кредит федеральному правительству | 19 | 53 | -131 |

| - остатки средств на счетах субъектов Российской Федерации, местных органов власти и государственных внебюджетных фондов Российской Федерации | -60 | -40 | -60 |

| Чистый кредит банкам | -271 | -216 | -254 |

| - валовый кредит банкам | 20 | 43 | 32 |

| - корреспондентские счета кредитных организаций, депозиты банков в Банке России и другие инструменты абсорбирования свободной банковской ликвидности | -291 | -259 | -286 |

| Прочие чистые неклассифицированные активы | -262 | -268 | -281 |

* Показатели программы, рассчитываемые по фиксированному обменному курсу, определены исходя из официального курса рубля на начало 2003 года.

Во втором варианте денежной программы основным источником денежного предложения станет рост чистых международных резервов на 455 млрд. рублей, что с учетом ожидаемой динамики чистых внутренних активов будет в основном соответствовать формирующимся тенденциям со стороны спроса на деньги. Как показывает прогноз спроса на деньги, существенных усилий со стороны органов денежно-кредитного регулирования по дополнительной стерилизации ликвидности для достижения поставленных целей в рамках этого варианта не потребуется.

Предполагается, что сокращение чистого кредита расширенному правительству по второму варианту может составить около 150 млрд. рублей. Общие остатки на корреспондентских и депозитных счетах кредитных организаций в Банке России, а также объем средств, привлеченных через другие инструменты абсорбирования банковской ликвидности, в рамках сделанных выше предположений по данному варианту оцениваются на уровне 286 млрд. рублей.

Банк России в качестве базового принимает второй вариант денежной программы.

Показатели денежной программы не являются жестко заданными и при необходимости могут быть скорректированы в зависимости от развития макроэкономической ситуации.

Такая корректировка может понадобиться в случае реализации крайних сценариев, кратко проанализированных в разделе III.1. При снижении среднегодовой цены на нефть до 15 - 16 долларов за баррель и увеличении оттока капитала произойдет сокращение объема валовых международных резервов органов денежно-кредитного регулирования, как это отмечалось выше, примерно на 8 млрд. долларов за год, а также увеличится по сравнению с первым вариантом дефицит бюджета, что приведет к изменениям в структуре источников формирования денежного предложения. Существенную роль в увеличении денежной базы будет играть рост чистого кредита федеральному правительству, прежде всего за счет снижения остатков средств на его счетах в Банке России. Кроме того, сократятся остатки средств субъектов Российской Федерации, местных органов власти и государственных внебюджетных фондов на счетах в Центральном банке Российской Федерации. Отрицательный вклад чистых международных резервов в прирост денежного предложения будет сопоставим с общим приростом чистого кредита расширенному правительству.

В этих условиях Банк России будет удовлетворять возросшие потребности кредитных организаций в рефинансировании с помощью инструментов денежно-кредитной политики, имеющихся в его распоряжении, в том числе путем предоставления ломбардных кредитов, проведения аукционов прямого РЕПО и операций по прямой покупке государственных ценных бумаг на вторичных торгах. При необходимости может быть рассмотрена возможность снижения нормативов обязательных резервов.

При более высоких ценах на нефть (свыше 26 долларов за баррель) и сохранении благоприятных процентных ставок на международном рынке капитала прогнозируется увеличение валовых международных резервов органов денежно-кредитного регулирования примерно на 18 млрд. долларов за год.

Для достижения цели по инфляции в этих условиях необходимо формирование и адекватное увеличение стабилизационного фонда Правительством Российской Федерации за счет дополнительных доходов от высоких цен на нефть и нефтепродукты.

При этом Банк России с учетом возможного ускорения роста спроса на деньги будет использовать свои возможности по частичной стерилизации дополнительного денежного предложения, включая депозитные операции и операции обратного РЕПО на длинные сроки, продажу государственных ценных бумаг из своего портфеля. Проектом федерального закона "О федеральном бюджете на 2004 год" предусмотрена возможность переоформления обязательств Министерства финансов Российской Федерации перед Центральным банком Российской Федерации на сумму до 70 млрд. рублей в облигации федерального займа. Указанные бумаги наряду с имеющимися в портфеле Банка России также могли бы быть использованы им для абсорбирования избыточной ликвидности.

IV.3. ПОЛИТИКА ВАЛЮТНОГО КУРСА

В 2004 году необходимость использования режима управляемого плавания при формировании валютного курса рубля сохранится, что объективно обусловлено прежде всего специфическими условиями функционирования российской экономики, характеризующимися высокой степенью ее зависимости от внешних экономических факторов конъюнктурного характера.

При прогнозировании условий реализации курсовой политики в 2004 году Банк России исходит из сценарных предположений о сохранении положительного сальдо счета текущих операций. По первому варианту прогноза, рассчитанному с учетом среднего уровня цены за баррель нефти сорта "Юралс" около 18,5 доллара США, этот показатель сложится на уровне 14,1 млрд. долларов США, по второму - 24,2 млрд. долларов США (цена нефти - 22 доллара США за баррель). С учетом прогнозируемого превышения темпов инфляции в России над темпами инфляции в странах - основных торговых партнерах в целом и принимая во внимание ожидаемую стабильность номинального курса рубля, предполагается, что в случае реализации любого из основных сценариев экономического развития процесс укрепления рубля в реальном выражении в 2004 году продолжится. При этом рост производительности труда в российской экономике более высокими темпами по сравнению со странами - основными торговыми партнерами России позволит нейтрализовать отрицательный эффект укрепления рубля на финансовое состояние российских предприятий.

Учитывая сложившиеся зависимости между динамикой реального эффективного курса рубля и сальдо счета текущих операций, а также тенденции в структуре платежного баланса, в случае реализации указанных сценарных вариантов рост реального эффективного курса рубля может составить от 3 до 5%. Такая динамика реального эффективного курса позволит сохранить условия для роста реального сектора экономики. Если цена на нефть будет значительно выше, чем в рассматриваемых сценариях, то Банк России будет стремиться не допустить укрепления реального эффективного курса рубля больше чем на 7%. Такое его укрепление не приведет к значимому снижению конкурентоспособности отечественных товаропроизводителей.

IV.4. ПОЛИТИКА ПРОЦЕНТНЫХ СТАВОК

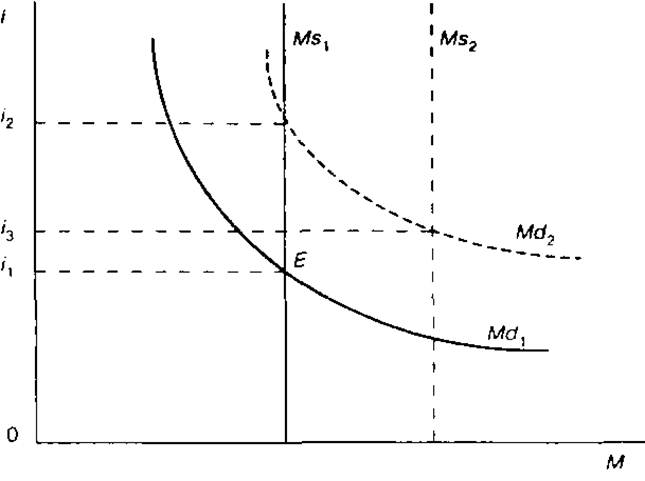

В 2004 году Банк России намерен использовать два способа воздействия на уровень процентных ставок:

- формирование коридора процентных ставок путем объявления ценовых условий операций по привлечению и предоставлению средств. Ставки по операциям рефинансирования задают верхнюю границу коридора, в то время как ставки по стерилизационным операциям формируют его нижнюю границу;

- воздействие на уровень ставок путем проведения операций на рыночных условиях.

Первый способ формирует средний уровень стоимости кредитных ресурсов, границы процентных ставок устанавливаются Банком России исходя из долгосрочных тенденций в экономике.

Второй способ будет использоваться Банком России для более активного сглаживания конъюнктурных колебаний на денежном рынке, не имеющих в своей основе фундаментальных экономических предпосылок.

Соответственно, при установлении процентных ставок по своим инструментам Банк России будет руководствоваться следующими принципами.

При определении ценовых условий для тех операций Банка России, которые задают средний уровень доходности в экономике, ориентиром являются процентные ставки по резервной иностранной валюте, скорректированные на величину премии за риск колебаний обменного курса национальной валюты. В зависимости от соотношения между ставками по операциям Банка России на внутреннем рынке и ставками российских обязательств на внешнем рынке процентная политика Банка России может привести к притоку либо оттоку капитала, что будет оказывать дополнительное воздействие на валютный рынок. В условиях, когда благоприятная внешнеэкономическая конъюнктура неизбежно приводит к необходимости валютных интервенций Банка России, оптимальным направлением процентной политики представляется сглаживание дисбаланса между процентными ставками по активам, номинированным в национальной и иностранной валютах. Это позволит, с одной стороны, избежать дополнительного притока капитала в ситуации существенного положительного сальдо по текущим операциям и, с другой стороны, удержать стоимость заемных ресурсов на доступном для реального сектора уровне.

В соответствии с первым сценарием ожидается рост ставок на мировом рынке и умеренный приток валюты по текущим операциям. В этом случае приоритетом процентной политики будет поддержание ставок на достаточно высоком уровне, обеспечивающем предотвращение оттока капитала за рубеж. В тоже время повышение ставок должно осуществляться в пределах, которые обеспечивают доступность заемных ресурсов для реального сектора.

По второму сценарию ожидается сохранение низкого уровня процентных ставок на международных рынках, существенный приток валюты по текущим операциям. В этой ситуации процентная политика будет направлена, с одной стороны, на предотвращение чрезмерных притоков краткосрочного портфельного капитала (что потребует сохранения низкого уровня внутренних процентных ставок). С другой стороны, процентная политика не должна будет препятствовать Банку России осуществлять стерилизацию избыточной ликвидности, эмитируемой в результате валютных интервенций.

В рамках второго сценария достаточно масштабное участие Банка России на внутреннем валютном рынке предопределяет проведение процентной политики, подобной той, что проводилась в 2003 году Основными по объему будут операции по привлечению ликвидности банковской системы на депозиты в Банке России и операции обратного РЕПО (БМР) с государственными ценными бумагами.

Важным принципом, влияющим на процентную политику Банка России, является необходимость обеспечивать достаточный уровень ликвидности банковского сектора при изменяющейся конъюнктуре денежного рынка. Существенные колебания краткосрочных процентных ставок, не имеющие в своей основе фундаментальных макроэкономических причин, создают нестабильность на межбанковском рынке, повышая риск ликвидности, плата за который, в конечном счете, оказывается заложенной в общий уровень ставок. Кроме того, неопределенность в отношении будущей стоимости кредитных ресурсов, риск невозможности привлечения по приемлемым ставкам средств на покрытие кассовых разрывов снижают общий уровень кредитной активности банковской системы, сокращая тем самым ее инвестиционный потенциал. Соответственно, важным элементом процентной политики Банка России при любом развитии макроэкономической ситуации будет являться проведение рыночных операций, направленных на сглаживание волатильности ставок межбанковского рынка. В 2003 году разница между максимальными и минимальными среднемесячными ставками по однодневным кредитам на российском межбанковском рынке сократилась до 6,3 процентного пункта по сравнению с 10,7 процентного пункта в 2002 году. В 2004 году можно ожидать дальнейшего сужения диапазона пиковых значений ставок денежного рынка. При реализации наиболее вероятных сценариев экономического развития страны процентные ставки межбанковского рынка в 2004 году могут сохраниться на сложившемся в текущем году уровне.

В условиях снижения инфляции, проведения сбалансированной бюджетно-налоговой политики и сокращения рыночных рисков в 2004 году может продолжиться тенденция последовательного снижения уровня процентных ставок по кредитам нефинансовым заемщикам, что будет способствовать дальнейшему росту доступности кредитных ресурсов для реального сектора экономики.

IV.5. ИНСТРУМЕНТЫ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ И ИХ ИСПОЛЬЗОВАНИЕ

Для достижения конечной цели денежно-кредитной политики в 2004 году Банк России должен располагать системой инструментов, позволяющих обеспечить сбалансированное и относительно устойчивое состояние денежно-кредитной сферы при различных сценариях экономического развития. Набор инструментов денежно-кредитной политики и система их применения должны обеспечивать Банку России возможность не только регулировать уровень свободных денежных средств банковской системы (сглаживать краткосрочные конъюнктурные колебания ликвидности), но и формировать совокупное предложение денег на долгосрочную перспективу так, чтобы его динамика в наибольшей степени зависела от действий Банка России, предпринимаемых для устранения ожидаемых диспропорций между спросом и предложением денег. Поэтому Банк России должен располагать инструментами как для абсорбирования избыточной ликвидности, так и для предоставления денежных средств кредитным организациям.

Принципы формирования системы инструментов денежно-кредитной политики и ее основы заложены в 2002 - 2003 годах. Опыт данного периода показывает, что необходимо продолжить реализацию политики активного применения рыночных инструментов денежно-кредитного регулирования в сочетании с инструментами постоянного действия. При этом будет продолжена работа, направленная на создание равных условий доступа к инструментам денежно-кредитного регулирования для всех кредитных организаций - участников рынка.

В 2004 году в целях связывания ликвидности Банк России намерен регулярно проводить аукционы по продаже ОФЗ с обязательством обратного выкупа на срок от 28 дней до шести месяцев, а также депозитные аукционы по привлечению средств кредитных организаций на срок от двух недель до трех месяцев. В целях относительно долгосрочного "связывания" свободных денежных средств и расширения спектра финансовых инструментов планируется выпуск облигаций Банка России на срок до одного года. Решению этой задачи будут служить и операции по прямой продаже государственных облигаций Банком России из собственного портфеля.

В дополнение к рыночным инструментам стерилизации планируется сохранить окна постоянного доступа для размещения свободных средств кредитных организаций в депозиты в Банке России на основе проведения депозитных операций с использованием системы "Рейтерс-Дилинг" на установленных стандартных условиях по фиксированной процентной ставке.

В целях сглаживания конъюнктурных колебаний уровня ликвидности Банк России намерен активно развивать различные виды операций по предоставлению ликвидности.

В частности, в следующем году планируется продолжить практику предоставления денежных средств кредитным организациям путем проведения аукционов прямого РЕПО и ломбардных аукционов. При этом срок, на который будут проводиться указанные операции, может составлять от 1 до 90 дней. В случае существенных колебаний уровня ликвидности Банк России может также использовать операции РЕПО, проводимые в ходе вторичных торгов по государственным облигациям. Кроме того, Банк России намерен продолжить предоставление банкам расчетных кредитов "овернайт" и внутридневных кредитов, обеспеченных государственными ценными бумагами и облигациями Банка России (ОБР). Также будут сохранены возможности пополнения ликвидности кредитных организаций на основе заключения с Банком России сделок "валютный своп".

В зависимости от степени дисбаланса между спросом на деньги и денежным предложением Банк России может выбирать из числа упомянутых инструменты, использование которых приведет либо к фундаментальной, либо к "мягкой" корректировке денежной базы. Кроме того, при различных сценариях развития макроэкономической ситуации в 2004 году перечисленный выше набор инструментов денежно-кредитной политики может быть расширен в соответствии с потребностями банковской системы. В целях предоставления банкам дополнительного механизма управления ликвидностью Банк России планирует пересмотреть принципы формирования обязательных резервов и порядок их депонирования.

В ситуации умеренных цен на нефть и некоторого ослабления платежного баланса Российской Федерации (первый вариант) возможно сокращение темпов роста денежного предложения со стороны Банка России за счет операций на внутреннем валютном рынке, что может привести к возникновению потребности у кредитных организаций в дополнительной ликвидности. В этом случае при расширении спроса банков на кредитные ресурсы Банк России рассмотрит возможность увеличения объемов предоставления денежных ресурсов в рамках ломбардных кредитных аукционов и аукционов прямого РЕПО на сроки до трех месяцев.

В условиях значительного дефицита ликвидности Банк России может проводить операции по прямой покупке государственных облигаций на вторичных торгах.

В случае, если дефицит ликвидности примет долгосрочный (структурный) характер, Банком России может быть рассмотрена возможность снижения нормативов обязательных резервов.

При более благоприятном сочетании внутренних и внешних условий, характеризуемых параметрами второго сценария экономического развития Российской Федерации или превышающих их, в частности, при более высоких ценах на нефть, в банковской системе может сохраниться ситуация, характеризуемая высоким уровнем свободных денежных средств. В этом случае действия Банка России в первую очередь будут направлены на абсорбирование свободной ликвидности банковской системы. Для этого будут использованы такие инструменты денежно-кредитной политики, как депозитные операции Банка России, операции биржевого модифицированного РЕПО, операции с ОБР, в том числе на длительные сроки, а также прямая продажа государственных облигаций из портфеля Банка России.

V. ПРИЛОЖЕНИЕ

V.1. МЕРОПРИЯТИЯ БАНКА РОССИИ ПО СОВЕРШЕНСТВОВАНИЮ БАНКОВСКОЙ СИСТЕМЫ И БАНКОВСКОГО НАДЗОРА В 2004 ГОДУ

Банк России последовательно реализует задачи, определенные банковским законодательством и получившие конкретизацию и развитие в "Стратегии развития банковского сектора Российской Федерации". В 2004 году Банк России продолжит решение намеченных Стратегией задач - комплекс мер по развитию банковского сектора будет ориентирован прежде всего на создание условий, обеспечивающих повышение его устойчивости и усиление функциональной роли в экономике.

В целях создания оптимальных условий для развития деятельности кредитных организаций по кредитно-расчетному обслуживанию реальной экономики Банк России будет проводить работу по следующим основным направлениям:

- внесение в Гражданский кодекс Российской Федерации, федеральные законы "О несостоятельности (банкротстве)", "О банках и банковской деятельности", "Об исполнительном производстве", "О залоге" изменений и дополнений, направленных на защиту прав кредиторов, требования которых обеспечены залогом;

- формирование правовой базы по развитию ипотечного кредитования и секъюритизации активов (в первую очередь через механизм ипотечного кредитования), включая принятие Федерального закона "Об ипотечных ценных бумагах", внесение изменений и дополнений в законы "Об инвестиционных фондах", "О лицензировании отдельных видов деятельности" и "О несостоятельности (банкротстве)";

- развитие операций кредитных организаций по доверительному управлению, ограничение рисков кредитных организаций, связанных с проведением ими операций доверительного управления.

По линии банковского надзора Банк России продолжит приведение действующей системы регулирования деятельности банков в соответствие с принятыми в международной практике подходами, прежде всего Базельскими принципами эффективного банковского надзора (1997 год).

Получат развитие подходы, базирующиеся на содержательной оценке деятельности кредитных организаций, определение режима банковского надзора и применение при необходимости мер надзорного реагирования, исходя прежде всего из характера рисков, принятых кредитной организацией, и качества управления рисками. Будет продолжена работа по совершенствованию методики и практики анализа устойчивости кредитных организаций.

Банком России будет продолжена работа, направленная на повышение качественных параметров банковского капитала, что предполагает предотвращение использования схем фиктивной капитализации кредитных организаций.

Планируется в основном завершить работу по созданию системы раннего предупреждения проблем в кредитных организациях и приступить к внедрению ее в надзорную практику.

Предусматривается совершенствование надзора на консолидированной основе, включая анализ отчетности банковских/консолидированных групп (банковских холдингов) и оценку влияния операций, проводимых некредитными участниками групп (холдингов).

В целях развития системы организации надзора Банком России планируется внедрение в надзорную практику института кураторов кредитных организаций.

В рамках проводимой политики повышения транспарентности банковского сектора и укрепления рыночной дисциплины Банк России в 2004 году продолжит работу по раскрытию информации, включая размещение в сети Интернет ежемесячных данных о состоянии банковского сектора (макропруденциальных показателей). Будет продолжена работа по обмену информацией о деятельности кредитных организаций с органами государственного регулирования и контроля.

В 2004 году кредитные организации должны обеспечить составление финансовой отчетности в соответствии с МСФО путем трансформации отчетности, составленной по российским правилам, с применением метода профессионального суждения и внесением необходимых корректировок. Финансовая отчетность, составленная таким образом, в 2004 - 2005 годах не будет использоваться для определения режима банковского надзора и применения мер надзорного реагирования; на ее базе будет оцениваться возможное влияние подходов, предусмотренных МСФО, на отдельные показатели деятельности кредитных организаций.

Одновременно в связи с переходом на МСФО Банком России будет продолжена работа по совершенствованию отчетности, представляемой кредитными организациями в Банк России в целях надзора (пруденциальная отчетность). Данная работа будет осуществляться в рамках проекта ТАСИС "Банковский надзор и отчетность", основной задачей которого является повышение эффективности деятельности Банка России по осуществлению надзора за счет совершенствования пруденциальной отчетности и разработки пакета отчетности, базирующейся на принципах и подходах, предусмотренных МСФО, и составляющей основу системы документарного анализа деятельности кредитных организаций.

Получит дальнейшее развитие анализ совокупных показателей деятельности кредитных организаций и обеспеченности банковскими услугами в регионах. Банком России будет продолжена работа по определению финансовой устойчивости банковского сектора в возможных кризисных ситуациях (стресс-тестирование).

Предполагается достичь достаточного (с точки зрения лучшей международной практики банковского надзора и характера развития рыночных отношений в экономике в целом и банковском секторе в частности) уровня требований, обеспечивающих допуск на рынок и расширение деятельности только финансово устойчивых кредитных организаций, препятствующих участию в управлении кредитными организациями руководителей и реальных владельцев с сомнительной деловой репутацией и неустойчивым финансовым положением. Для решения данной задачи важное значение имеет укрепление банковского законодательства в части раскрытия информации о реальных владельцах кредитных организаций, а также предоставления Банку России права оценки их финансового состояния и деловой репутации.