План

1. Операції, які здійснюють банки (на підставі банківської ліцензії, за умов отримання письмового дозволу НБУ).

2. Проведення касових операцій.

3. Ситуація.

Література

1. Банківські операції

Згідно з законом України “Про банки и банківську діяльність” глави 8 “Вимоги до діяльності банку” статті 47 “Банківські операції” банки мають право здійснювати наступні опереції:

На підставі банківської ліцензії банки мають право здійснювати такі банківські операції:

1) приймання вкладів (депозитів) від юридичних і фізичних осіб;

2) відкриття та ведення поточних рахунків клієнтів і банків-кореспондентів, у тому числі переказ грошових коштів з цих рахунків за допомогою платіжних інструментів та зарахування коштів на них;

3) розміщення залучених коштів від свого імені, на власних умовах та на власний ризик.

Банк, крім перелічених у частині першій цієї статті операцій, має право здійснювати такі операції та угоди:

1) операції з валютними цінностями;

2) емісію власних цінних паперів;

3) організацію купівлі та продажу цінних паперів за дорученням клієнтів;

4) здійснення операцій на ринку цінних паперів від свого імені (включаючи андеррайтинг);

5) надання гарантій і поручительств та інших зобов'язань від третіх осіб, які передбачають їх виконання у грошовій формі;

6) придбання права вимоги на виконання зобов'язань у грошовій формі за поставлені товари чи надані послуги, приймаючи на себе ризик виконання таких вимог та прийом платежів (факторинг);

7) лізинг;

8) послуги з відповідального зберігання та надання в оренду сейфів для зберігання цінностей та документів;

9) випуск, купівлю, продаж і обслуговування чеків, векселів та інших оборотних платіжних інструментів;

10) випуск банківських платіжних карток і здійснення операцій з використанням цих карток;

11) надання консультаційних та інформаційних послуг щодо банківських операцій.

Операції, визначені пунктами 1 - 3 частини першої цієї статті, належать до виключно банківських операцій, здійснювати які у сукупності дозволяється тільки юридичним особам, які мають банківську ліцензію. Інші юридичні особи мають право здійснювати операції, визначені пунктами 2 - 3 частини першої цієї статті, на підставі ліцензії на здійснення окремих банківських операцій, а інші операції та угоди, передбачені цією статтею, вони можуть здійснювати у порядку, визначеному законами України.

За умови отримання письмового дозволу Національного банку України банки також мають право здійснювати такі операції:

1) здійснення інвестицій у статутні фонди та акції інших юридичних осіб;

2) здійснення випуску, обігу, погашення (розповсюдження) державної та іншої грошової лотереї;

3) перевезення валютних цінностей та інкасацію коштів;

4) операції за дорученням клієнтів або від свого імені:

з інструментами грошового ринку;

з інструментами, що базуються на обмінних курсах та відсотках;

з фінансовими ф'ючерсами та опціонами;

5) довірче управління коштами та цінними паперами за договорами з юридичними та фізичними особами;

6) депозитарну діяльність і діяльність з ведення реєстрів власників іменних цінних паперів.

Національний банк України встановлює порядок надання банкам дозволу на здійснення операцій, визначених пунктами 1 - 4 частини другої цієї статті. Дозвіл надається, якщо:

1) рівень регулятивного капіталу банку відповідає вимогам Національного банку України, що підтверджується незалежним аудитором;

2) банк не є об'єктом застосування заходів впливу;

3) банком подано план, за яким він буде здійснювати таку діяльність, і цей план схвалений Національним банком України;

4) Національний банк України дійшов висновку, що банк має достатні фінансові можливості і відповідних спеціалістів для здійснення такої діяльності.

Банк має право здійснювати інші угоди згідно із законодавством України.

Національний банк України має право встановити спеціальні вимоги, включаючи вимоги щодо підвищення рівня регулятивного капіталу банку чи інших економічних нормативів, стосовно певного виду діяльності, передбаченого у цій статті.

Комерційні банки самостійно встановлюють процентні ставки та комісійну винагороду по своїх операціях.

2. Проведення касових операцій.

Касові операції проводяться згідно з “Положенням про веденням касових операцій у національній валюті в Україні” затвердженим Постановою Правління Національного банку України від 19 лютого 2001 року №72.

Вимоги цього Положення поширюються на юридичних осіб (крім установ банків і підприємств поштового зв'язку) незалежно від їх організаційно-правових форм і форм власності, їх відокремлені підрозділи, представництва іноземних організацій і фірм, які здійснюють підприємницьку діяльність (далі – підприємства), а також зареєстрованих у виставленому порядку фізичних осіб, які є суб'єктами підприємницькой діяльності без створення юридичної особи (далі – підприємці), які здійснюють операції з готівкою в національній валюті, та є обов'язковими для виконання ними.

Вимоги Положення не поширюються на розташовані на теріторії України іноземні дипломатичні, консульські та інші офіційні придставництва, міжнародні організаціі та їх філії, що користуються імунитетом і діпломатичними привілеями, а також ті придставництва інших іноземних організацій і філій, які не здійснюють підприємницької діяльності.

Порядок організації готівкових розрахунків

Підприємства (підприємці), які відкрили поточні рахунки в установах банків, зберігають на цих рахунках свої кошти на договірних умовах і здійснюють розрахунки за своїми зобов'язаннями в безготівковій та готівковій формі в порядку, установленому нормативно-правовими актами Національного банку України.

Сума готівкового розрахунку одного підприємства (підприємця) з іншим підприємством (підприємцем) не повинна перевищувати три тисячі гривень протягом одного дня за одним або кількома платіжними документами. Платежі понад установлену граничну суму проводяться виключно в безготівковому порядку. Кількість підприємств (підприємців), з якими проводяться розрахунки, протягом дня не обмежується.

Зазначені обмеження стосуються також розрахунків готівкою підприємств в оплату за товари, що придбані на виробничі (господарські) потреби за рахунок коштів, одержаних за корпоративними картками.

Розрахунки готівкою підприємств (підприємців) між собою та з фізичними особами проводяться із застосуванням прибуткових та видаткових касових ордерів, касових і товарних чеків, розрахункових квитанцій, проїзних документів тощо, які підтверджували б факт продажу (повернення) товарів, надання послуг, отримання (повернення) коштів, а також рахунків-фактур, договорів, угод. контрактів, актів закупівлі товарів тощо.

Ліміт каси встановлюється підприємствам, які мають рахунки в установах банків і здійснюють операції з , готівкою. Такі підприємства можуть зберігати в своїй касі готівку на кінець дня в межах затвердженого ліміту каси.

При відкритті поточного рахунку (у період укладання договору на розрахунково-касове обслуговування) новостворене підприємство подає установі банку заявку-розрахунок для встановлення загального ліміту каси, порядку та строків здавання готівкової виручки. Діючі підприємства, які мають поточні рахунки у різних установах банків, подають зазначену заявку-розрахунок на власний розсуд до будь-якої установи банку, у яких відкрито його поточні рахунки, а іншим установам банків - копії заявки-розрахунку з установленим лімітом каси. Заявка-розрахунок подається і в разі перегляду з ініціативи підприємства або банку раніше встановленого ліміту каси.

(пункт 2.8 доповнено абзацом другим згідно з постановою НБУ від 01.08.2001 р. N 311. у зв'язку з цим абзаци другий і третій вважати відповідно абзацами третім і четвертим)

Підприємства зобов'язані здавати готівкову виручку понад установлений ліміт каси в порядку і строки, визначені установою банку для зарахування на їх поточні рахунки. Якщо ліміт каси підприємству взагалі не встановлено, то вся наявна готівка в його касі на кінець дня має здаватися до банку (незалежно від причин, унаслідок яких ліміт каси не встановлено), (абзац перший пункту 2.9 із змінами, внесеними згідно з постановою Правління НБУ від 01.08.2001 р. N 311)

Готівкові кошти можуть здаватися підприємствами в денні та вечірні каси установ банків, через служби інкасації. підприємствам поштового зв'язку для переказів на їх поточні рахунки в установах банків. (абзац другий пункту 2.9 із змінами, внесеними згідно з постановою Правління НБУ від 01.08.2001 р. N 311)

Готівкові кошти не вважаються понадлімітними в день їх надходження, якщо вони надійшли до кас підприємств сфери торгівлі, громадського харчування та послуг (тих, що не мають домовленості з установою банку на інкасацію чи здавання готівкової виручки до вечірньої каси банку) при проведенні розрахунків із застосуванням реєстраторів розрахункових операцій (із зафіксованим РРО часом надходження коштів) наприкінці робочого дня та були здані (у сумі, що перевищує встановлений ліміт каси) до обслуговуючих установ банків не пізніше наступного робочого дня банку (протягом операційного часу його роботи) та підприємства або були використані підприємством (без попереднього здавання їх до банку і одночасного отримання з каси банку на зазначені потреби) наступного дня на необхідні господарські потреби. (пункт 2.9 доповнено абзацом третім згідно з постановою Правління НБУ від 01.08.2001 р. N 311)

Якщо аналогічна ситуація виникає на підприємствах, які при проведенні готівкових розрахунків використовують прибуткові касові ордери або розрахункові книжки, що містять розрахункові квитанції, і точний час надходження готівки не може бути зафіксований, то такі готівкові надходження не вважаються понадлімітними в день їх надходження не більше ніж чотири рази на місяць. У разі постійного надходження готівки до кас наприкінці робочого дня і відповідного перевищення ліміту каси такі підприємства мають звернутися до обслуговуючих установ банків щодо перегляду строків здавання готівкової виручки та ліміту каси. (пункт 2.9 доповнено абзацом четвертим згідно з постановою Правління НБУ від 01.08.2001 р. N 311)

Не вважаються понадлімітними в день їх надходження і ті готівкові кошти, що надійшли до кас підприємств (тих, що не мають домовленості на інкасацію та здавання готівкової виручки до вечірньої каси банку) у вихідні та святкові дні та здані в сумі, що перевищує встановлений ліміт каси, до обслуговуючих установ банків наступного робочого дня банку (протягом операційного часу його роботи) та підприємства або були використані підприємством наступного робочого дня на необхідні господарські потреби. (пункт 2.9 доповнено абзацом п'ятим згідно з постановою Правління НБУ від 01.08.2001 р. N 311)

Уся готівка, що надходить до кас підприємств, має своєчасно та в повній сумі оприбутковуватися в їх касах.

Оприбуткуванням готівки в касі підприємства є здійснення підприємством обліку готівки в повній сумі її фактичних надходжень з оформленням цієї операції у встановленому порядку прибутковим касовим ордером та відображенням у касовій книзі в день одержання підприємством готівкових коштів.

Підприємства мають право зберігати готівку в своїй касі, що одержана в установі банку для виплат, у пов'язаних з оплатою праці, пенсій, стипендій, дивідендів (доходу), понад установлений ліміт каси протягом трьох робочих днів, включаючи день одержання готівки в установі банку. Для проведення цих виплат працівникам віддалених підрозділів підприємств залізничного транспорту та морських портів готівка може зберігатися в їх касах понад установлений ліміт каси протягом п'яти робочих днів, включаючи день одержання готівки в установі банку, Готівка, що одержана в установі банку на інші виплати, має видаватися підприємством своїм працівникам у той самий день. Суми готівки, що одержані в установі банку і не використані за призначенням протягом установлених вище строків, повертаються підприємством в установу банку не пізніше наступного робочого дня установи банку та підприємства або можуть залишатися в його касі (у межах установленого ліміту) і видаватися на ті самі цілі.

До підприємств (підприємців) застосовуються штрафні санкції згідно з чинним законодавством України за:

1. перевищення встановлених лімітів каси;

2. неоприбуткування (неповне оприбуткування) у касах готівки;

3. перевищення встановлених строків використання виданої під звіт готівки, а також за видачу готівкових коштів під звіт без повного звітування щодо раніше виданих коштів;

4. витрачання готівки з виручки на виплати, що пов'язані з оплатою праці, за наявності податкового боргу;

5. використання одержаних в установі банку готівкових коштів не за цільовим призначенням;

6. проведення готівкових розрахунків без подання одержувачем коштів платіжного документа, який підтверджував би сплату покупцем готівкових коштів.

Порядок оформлення касових операційКасові операції оформляються прибутковими та видатковими касовими ордерами, типові форми і порядок заповнення яких затверджені наказом Міністерства статистики України від 15.02.96 N 51 "Про затвердження типових форм первинного обліку касових операцій" (далі - наказ Мінстату), і мають застосовуватися усіма підприємствами.

Приймання готівки касами підприємств, у тому числі й одержаної з банку, проводиться за— „прибутковими касовими ордерами, підписаними головним бухгалтером або особою, уповноваженою керівником підприємства.

Про приймання готівки видається квитанція за підписами головного бухгалтера або особи, уповноваженої керівником підприємства, і касира, засвідчена печаткою (штампом) підприємства.

Видача готівки з кас підприємств проводиться за видатковими касовими, ордерами або належно офрмленими платіжними (розрахунково-платіжними) відомостями (далі видаткові документи). Документи на видачу готівки мають підписувати керівник і головний бухгалтер або особи, які на це уповноважені. До видаткових ордерів.можуть додаватися заява на видачу готівки, розрахунки тощо.

Якщо на доданих до видаткових касових ордерів документах, заявах, рахунках тощо є дозвільний напис керівника, то підпис керівника на видаткових касових ордерах не обов'язковий.

У разі видачі окремій фізичній особі готівки за видатковим документом касир вимагає пред'явити паспорт чи документ, що його замінює, записує його найменування і номер, ким і коли він виданий. Фізична особа розписується у видатковому документі про одержання готівки із зазначенням одержаної суми (гривень - словами, копійок - цифрами), використовуючи чорнило або кулькову ручку з темним чорнилом.

Якщо видатковий документ складений на видачу готівки кільком особам, то одержувачі також пред'являють паспорти чи документи, що їх замінюють, і розписуються у відповідній графі документа.

Видача готівки з каси, що не підтверджена розписом одержувача у видатковому документі, для виведення залишку готівки в касі не приймається.

Видача готівки особам, яких немає в штатному розписі підприємства, проводиться. .за видатковими касовими ордерами, що виписуються окремо на кожну особу або за окремою відомістю.

Видачу готівки касир проводить тільки особі, зазначеній у видатковому документі. Якщо видача готівки проводиться за дорученням, оформленим у встановленому порядку згідно з чинним законодавством, у тому числі й особи, що не має змоги в зв'язку з хворобою або з інших поважних причин поставити розпис власноручно, то в тексті ордера після прізвища, імені та по батькові одержувача готівки бухгалтерія зазначає прізвище, ім'я та по батькові особи, якій доручено одержати готівку. Якщо видача готівки проводиться за відомістю, то перед розписом про одержання грошей касир робить у ній напис: "За довіреністю". Видача готівки за дорученням проводиться відповідно до вимог, передбачених у пункті 3.4 цього Положення. Довіреність залишається у касира і додається до видаткового касового ордера або відомості.

Видача. готівки з каси підприемствадля здавання її до установи банку оформляється видатковим касовим ордером з відображенням цієї операції в касовій книзі.Документом, що свідчить про здавання виручки до установи банку, е квитанція до об'яви на внесення готівки за,підписами бухгалтера і касира установи банку, засвідчена печаткою (штампом) установи банку. Документом, що свідчить про, здавання виручки інкасаторам банку, є копія супровідної відомості за підписом інкасатора засвідчена печаткою (штампом) установи банку.

Виплати, що пов'язані з оплатою праці, стипендій, проводяться касиром підприємства за платіжними (розрахунково-платіжними) відомостями або за видатковими касовими ордерами на кожного одержувача.

На титульній сторінці платіжної (розрахунково-платіжної) відомості робиться дозвільний напис про видачу готівки за підписами керівника і головного бухгалтера або осіб, уповноважених керівником, із зазначенням строків видачі готівки і суми (гривень - словами, копійок - цифрами).

Аналогічно може оформлятися й одноразова видача готівки на оплату праці (у разі відпустки, хвороби тощо), а також видача депонованих сум і готівки під звіт на витрати, пов'язані із службовими відрядженнями, кільком особам.

У централізованих бухгалтеріях, що обслуговують бюджетні установи, на загальну суму виданої заробітної .плати складається один видатковий касовий ордер, дата і номер якого проставляються на кожній платіжній (розрахунково-платіжній) відомості.

Одноразові видачі готівки на оплату праці окремим особам проводяться, як правило, за видатковим касовим ордером.

Після закінчення встановлених строків, виплат, пов'язаних з оплатою, праці, стипендій за платіжними, відомостями, касир повинен:

у платіжній відомості проти прізвища осіб, яким не здійснено виплату, поставити штамп або зробити написі "Депоновано”;

скласти реєстр депонованих сум;

У кінці відомості зазначити фактично. виплачену суму та недоодержану суму виплат, яка підлягає депонуванню, звірити ці суми із загальним підсумком за платіжною відомістю і засвідчити напис своїм підписом. Якщо готівкові кошти видавалися не касиром, а іншою особою, то на відомості, додатково робиться напис: “Гртівку завіломістю видав (підпис)";

Здійснити відповідний запис у касовій книзі згідно з виписаним бухгалтерією видатковим касовим ордером на фактично видану суму за відомістю.

(абзац п'ятий пункту 3.8 в редакції постанови Правління НБУ від 01.08.2001 р. N 311)

Бухгалтерія робить перевірку відміток, зроблених касирами в платіжних відомостях, та здійснює підрахунок виданих і депонованих за ними сум. Депоновані суми, що підлягають здаванню в банк, оформляються шляхом складання одного загального видаткового касового ордера.

Прибуткові касові ордери і квитанції до них, а також видаткові документи мають заповнюватися бухгалтером лише чорнильною або кульковою ручкою, за допомогою друкарських машинок, комп'ютерних засобів чи іншими способами, які забезпечили б належне збереження цих записів протягом установленого для зберігання документів терміну.

У прибуткових і видаткових касових ордерах зазначається підстава для їх складання і перелічуються додані до них документи. Видача прибуткових касових ордерів і видаткових документів на руки особам, що вносять або одержують готівку, забороняється.

Приймання і видача готівки за касовими ордерами може проводитися тільки в день їх складання.

Виправлення в прибуткових та видаткових касових документах забороняються.

Під час одержання прибуткових касових ордерів або видаткових документів касир зобов'язаний перевірити:

1. наявність і справжність на документах підпису головного бухгалтера, а на видатковому документі - дозвільного напису керівника підприємства або осіб, які ним уповноважені;

2. правильність оформлення документів, наявність усіх реквізитів;

3. наявність перелічених у документах додатків.

У разі недотримання хоча б однієї з перелічених вимог касир повертає документи до бухгалтерії для відповідного оформлення.

Прибуткові касові ордери або видаткові документи одразу ж після одержання або видачі за ними готівки підписуються касиром, а на доданих до них документах ставиться штамп або напис "Оплачено" із зазначенням дати (число, місяць, рік).

Прибуткові та видаткові касові ордери до передавання в касу реєструються бухгалтерією в журнале реєстрації прибуткових і видаткових касових документів. Видаткові касові ордери, що оформлені на підставі платіжних (розрахунково-платіжних) відомостей на виплати, пов'язані з оплатою праці, реєструються після здійснення цих виплат.

(абзац перший п3.11 із змінами, внесеними згідно з пост Правління НБУ від 01.08.2001 р. N 311)

Касові документи після складання касиром звіту та його оброблення в бухгалтерії комплектуються в хронологічному порядку, нумеруються, переплітаються в окремі папки та зберігаються протягом 36 місяців після закінчення календарного року матеріально відповідальною особою, на яку покладено обов'язок зберігання документів, в окремому сейфі або спеціальному приміщенні, що передається під охорону.

Винесення з приміщення, що охороняється, касових документів дозволяється лише в окремих випадках і тільки за письмовим дозволом керівника або головного бухгалтера. До кінця робочого дня документи обов'язково повертають.

Порядок ведення касової книги та обов'язки касираЗ метою забезпечення здійснення розрахунків готівкою підприємство повинно мати касу, а його керівники мають обладнати касу та забезпечити надійне зберігання готівкових коштів у ній. Якщо з вини керівників не були створені належні умови для забезпечення схоронності коштів під час їх зберігання і транспортування, то вони несуть за це відповідальність у встановленому чинним законодавством України порядку.

Зберігання в касі готівки та інших цінностей, що не належать цьому підприємству, забороняється. (пункт 4.1 доповнено абзацом другим згідно з постановою Правління НБУ від 01.08.2001 р. N 311)

Усі надходження і. видача готівки в національній валюті підприємства враховують у касовій книзі (типова форма КО-4, затверджена наказом Мінстату).

Кожне підприємство, що є юридичною особою і має касу, веде одну касову книгу для обліку операцій з готівкою в національній валюті (без урахування кас відокремлених підрозділів).

Аркуші касової книги мають бути .пронумеровані, прошнуровані та скріплені печаткою підприємства - юридичної особи. Кількість аркушів, у касовій книзі засвідчується підписами керівника і головного бухгалтера підприємства - юридичної особи.

Записи в касовій книзі здійснюються у двох примірниках (через копіювальний папір) чорнилом темного кольору кульковою або чорнильною ручкою. Перші примірники залишаються в касовій книзі. Другі примірники мають бути відривними, що і є звітом касира. Перші і другі примірники мають однакові номери.

Виправлення в касовій книзі не допускаються. Якщо виправлення зроблені, то вони засвідчуються підписами касира, а також головного бухгалтера або особи, що його заміщує.

Записи в касовій книзі робляться касиром за операціями одержання або видачі готівки за кожним прибутковим касовим ордером і видатковим документом у день їх надходження або видачі.

Щоденно в кінці робочого дня касир підсумовує операції за день, виводить залишок готівки в касі на, початок наступного дня і передає до бухгалтерії як звіт касира другий відривний аркуш (копію записів у касовій книзі за день) з прибутковими і видатковими касовими ордерами під розпис у касовій книзі.

На підприємствах за умови забезпечення належного зберігання касових документів касову книгу можна вести також в електронній формі за допомогою комп'ютерних засобів. Програмне забезпечення, за допомогою якого ведеться касова книга, має забезпечувати візуальне відображення і роздрукування документів "Вкладний аркуш касової книги" та "Звіт касира", які за формою і змістом мають відтворювати форму та зміст касової книги в паперовій формі, затвердженої наказом Мінстату.

Записи в касовій книзі здійснюються шляхом уведення потрібної інформації з первинних касових документів. Записи в касовій книзі мають робитися до початку наступного робочого дня

У разі роздрукування "Вкладного аркуша касової книги" в кінці місяця має автоматично роздруковуватися загальна кількість аркушів касової книги за цей місяць, а в разі роздрукування в кінці року - їх загальна кількість за рік.

Після роздрукування "Вкладного аркуша касової книги" і "Звіту касира" касир зобов'язаний перевірити правильність складання цих документів, підписати їх і передати "Звіт касира" разом з прибутковими та видатковими касовими документами до бухгалтерії під розпис у "Вкладному аркуші касової книги".

Після закінчення календарного року касова книга на електронних носіях має передаватися для зберігання протягом 36 місяців в архів підприємства - юридичної особи.

Контроль за правильним веденням касової книги покладається на головного бухгалтера або уповноважену керівником особу.

За наявності на підприємстві кількох касирів старший касир перед початком робочого дня видає іншим касирам авансом потрібну для видаткових операцій суму готівки під розпис у книзі обліку прийнятих та виданих касиром грошей (типова форма КО-5, затверджена наказом Мінстату).

Про аванси, одержані для оплати праці та виплати стипендій, касир зобов'язаний скласти звіт у встановлений строк з урахуванням дня їх одержання. До закінчення цього строку касири зобов'язані щоденно здавати в касу залишки готівки, яка не видана за платіжними (розрахунково-платіжними) відомостями. Готівка здається в опечатаних касирами сумках, пакетах тощо старшому касиру під розпис у книзі обліку прийнятих та виданих касиром грошей із зазначенням сум.

За наявності на підприємстві тільки одного касира облік прийнятої та виданої готівки веде цей касир.

Керівник підприємства одночасно із зарахуванням на роботу касира укладає з ним договір про повну матеріальну відповідальність та ознайомлює його під розпис з цим Положенням.

Касир відповідно до чинного законодавства України несе повну матеріальну відповідальність за збереження всіх прийнятих ним цінностей. Касиру забороняється передовіряти виконання дорученої йому роботи іншим особам.

У разі відсутності касира (у зв'язку з хворобою тощо) цінності, що перебувають у нього під звітом, перераховуються іншим касиром, якому вони передаються, у присутності керівника та головного бухгалтера або в присутності комісії, призначеної керівником підприємства. Про результати перерахування і передавання цінностей складається акт за підписами зазначених осіб.

На підприємствах, де штатним розписом не передбачена посада касира, виконання його обов'язків може покладатися відповідно до письмового розпорядження керівника підприємства на бухгалтера чи іншого працівника, з яким укладається договір про повну матеріальну відповідальність.

З метою контролю за схоронністю готівкових коштів на підприємствах проводяться інвентаризації кас. Для проведення інвентаризації каси, що має здійснюватися згідно з наказом керівника підприємства, призначається комісія, яка після закінчення інвентаризації каси складає акт (додаток 1).

У строки, що встановлені керівником, на кожному підприємстві проводиться інвентаризація каси з покупюрним перерахуванням усіх готівкових коштів і перевіркою інших цінностей, що зберігаються в касі. Залишок готівки в касі звіряється з даними обліку за касовою книгою. Готівка, що зберігається в касі, але не підтверджена прибутковими касовими ордерами, вважається надлишком готівки в касі. При застосуванні підприємством у розрахунках РРО звіряється наявна готівка на місці проведення розрахунку касиром-оператором РРО із сумою, зазначеною в денному звіті РРО. У разі виявлення під час інвентаризації нестачі або надлишку цінностей у касі в акті зазначається сума нестачі або надлишку і з'ясовуються обставини їх виникнення. При цьому сума нестачі стягується з винної особи, а надлишок оприбутковується в касі та, зараховується в дохід підприємства.

Вищі організації (за їх наявності) на всіх підвідомчих підприємствах, а також аудитори (аудиторські фірми) відповідно до укладених угод під час проведення документальних ревізій обов'язково проводять інвентаризацію каси і перевіряють дотримання порядку ведення касових операцій. У господарських товариствах, якщо це передбачено їх статутом, такі ревізії проводять ревізійні комісії. (абзац четвертий п 4.10 із змінами, внес згідно з постановою Правл НБУвід 01.08.2001 р. N 311)

Перевірки дотримання порядку ведення операцій з готівкою здійснюють органи державної податкової служби України, державної контрольно-ревізійної служби України, Міністерства внутрішніх справ України, фінансові органи (далі - контролюючі органи).

(абзац п'ятий пункту 4.10 із змінами, внесеними згідно з постановою Правління Національного банку України від 01.08.2001 р. N 311)

3. Швейна фабрика і шовковий комбінат розраховуються між собою платіжними вимогами-дорученнями. 10 квітня фабрика отримала від шовкового комбінату платіжну вимогу-доручення на 120 тис. грн. проте з'ясувалося, що угодою між фабрикою і комбінатом передбачалося відвантаження продукції на 90 тис. грн.

1. Сутність розрахунків із застосуванням платіжних вимог доручень.

2. Дії фобрики щодо платіжної форми доручення, отриманної від комбінату.

3. Яким документом рекламентується порядок і строки подання до банку акцептованої платриком платіжної вимоги-доручення?

4. Що зробить банк платника з платіжною вимогою-дорученням?

Відповіді на питання:

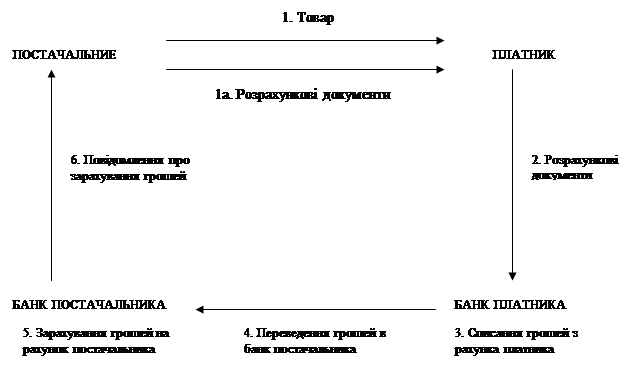

1. Платіжна вимога-доручення – це комбінований документ, в якому передбачаються два види дій: 1. Вимога продавця до покупця оплатити надіслані йому комерційні документи на відвантаженні товари; 2. Доручення покупця (платника) своєму банку оплатити вказані документи і перерахувати кошти продавцю. Це не дуже поширена форма розрахунків. Звичайно вона застосовується в розрахунках за відвантажену продукцію, виконані роботи, надані послуги. Вимогу-доручення виписує продавець і разом з комерційними документами пересилає беспосередньо покупцеві. Останній перевіряє одержані документи на предмет дотримання продавцем умов договору і, якщо погоджується здійснити оплату, дає відповідне розпорядження своєму банку прямо у вимозі-дорученні. Оформлення платником вимоги-доручення і подання його в банк здійснюється в порядку та встроки встановлені для звичайних платіжних доручень (20-ти днів).

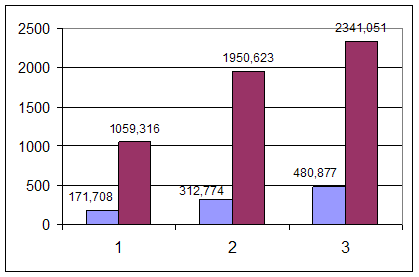

Схема за якою здійснюються платежі за вимогою-дорученням

Схема за якою здійснюються платежі за вимогою-дорученням 2. Одержавши вимогу-дорученя від комбінату фабрика має перевірити суму зазначену у вимозі-доручені з сумою зазначеною в угоді. З’ясувалося що комбінат вимагає більшу суму коштів ніж зазначено в угоді. На мій погляд, фабрика повина відмовити комбінату сплатити 120 тис. грн. Про свою відмову фабрика має повідомити комбінат в порядку та строки, зазначені в договорі, та вказати що вони здійснили помилку при заповнені вимоги-доручення, що в угоді зазначена сума 90 тис. грн. Потім акцептувати до банку вимогу-дорученя на суму 90 тис. грн.

3. Порядок заповнення платником платіжної вимоги-доручення регламентується Додатком 8 до Інструкції про безготівкові розрахунки в Україні в національній валюті. Строки подання вимоги-дорученя вказані в Розділі IV “Розрахунки із застосуванням платіжних вимог-доручень” Інструкції про безготівкові розрахунки в Україні в національній валюті.

4. На рахунку швейної фабрики знаходилось 80 тис. грн., а угодою передбачаеться оплата 90 тис. грн. Отже на рахунку знаходиться менше грошей ніж потрібно. Згідно з Інструкцією Про безготівкові розрахунки Розділ IV, Банк платника повертає без виконання вимогу-доручення, тому що сума зазначена платником перевищує суму, що є на рахунку платника.

Література

1. Банківські операції / А. М. Мороз, М. І. Савлух та ін.; За ред. А. М. Мороза. – К.: КНЕУ, 2000.

2. Закон про банки і банківсбку діяльність від 7.12.2000 №679 - XIV, №2121 – III.

3. Інструкція про безготівкові розрахунки в Україні в національній валюті від 29.03.2001 № 135.

4. Панова Г. С. Банковское обслуживание частных лиц – М.: АО ДИС, 1994.

5. Положення про ведення касових операцій у національній валюті в Україні від 19,02,2001 №72

Похожие работы

... депозитну угоду і документи з відкриття депозитного рахунку. 5.2. Самостійно повторити матеріал та розглянути інформаційні джерела, рекомендовані до тем 4, 6 з 1-го та 2-го модулів дисципліни „Банківські операції”. Практичне заняття-тренінг 6 Розрахунково-касове обслуговування фізичних осіб Питання для опрацювання 1. Правила надання консультацій клієнтам з питань оформлення розрахунково ...

... ). Аналітичний та синтетичний облік готівкових коштів у національній валюті здійснюється за номінальною вартістю.1.2 Документація, документообіг та облік прибуткових касових операцій Приймання готівки в касу комерційного банку здійснюється на підставі первинних документів, які мають відповідати встановленим формам. Бланки касових документів виготовляються згідно з їх зразками друкарським ...

... а також розроблення схем ефективної співпраці з кожним клієнтом – фізичною особою та використання коштів з максимально можливою ефективністю при мінімальному рівні ризиковості цих операцій. 2. Організація депозитних операцій з фізичними особами в комерційному банку АКБ «Укрсоцбанк» 2.1 Загальна організаційно-економічна характеристика АКБ «Укрсоцбанк» АКБ «Укрсоцбанк», заснований у вересні ...

... стосовно надання ним недостовірної інформації, чи навмисного надання з метою введення в оману, то банк може надати інформацію про фінансові операції цього клієнта уповноваженому органу. Порядок реєстрації фінансової операції, яка підлягає фінансовому моніторингу: якщо працівник банку до або після здійснення фінансової операції з'ясовує, що вона підлягає фінансовому моніторингу, то він не пізніше ...

0 комментариев