Содержание

Введение……………………………………………….…………………….…….3

1.Организационно-правовые основы деятельности ЦБ РФ……………………4

2. Принципы денежно-кредитной политики ЦБ на среднесрочную перспективу………………………………………………………………………..7

3. Основные направления денежно-кредитной политики ЦБ РФ на 2007год…...............................................................................................................10

Заключение…………………………………………………………………….…22

Литература…………………………………………………………………….…24

Приложение 1…………………………………………………………………...25

Приложение 2…………………………………………………………………...26

Введение.

Эффективное функционирование банковской системы - необходимое условие развития рыночных отношений в России, что объективно определяет ключевую роль Центрального банка в регулировании банковской деятельности. Поиск действенных форм и методов денежно-кредитного регулирования экономики предполагает изучение и обобщение накопленного в этой области опыта. Денежно-кредитная политика является одной из составляющих экономической политики и позволяет сочетать макроэкономическое воздействие с быстрой корректировкой регулирующих мероприятий, оказывая им оперативную и гибкую поддержку. В связи с этим большой интерес вызывают различные аспекты деятельности Центрального банка, являющегося основным проводником официальной денежно-кредитной политики.

Центральное место в контрольной работе занимает рассмотрение основных направлений денежно-кредитной политики на 2007год, а также основных рыночных инструментов денежно-кредитного регулирования: изменение официальной учетной ставки, применение минимальных резервных требований, операции на открытом рынке, а также некоторые методы административного воздействия.

1.Организационно-правовые основы деятельности ЦБ РФ.

Правовое положение Центрального банка (Банка России) зафиксировано в Конституции РФ, Федеральном Законе «О Центральном банке РФ (Банке России)» от 10.07.2002 г. № 86 – ФЗ в редакции от 12.06.2006г. и других федеральных законах.

Согласно ст. 2 ФЗ «О ЦБ РФ» Банк России:

· осуществляет свои расходы за счет собственных доходов;

· не регистрируется в налоговых органах;

· является юридическим лицом.

Согласно ст. 3 ФЗ «О ЦБ РФ» основными целями деятельности ЦБ являются:

· защита и обеспечение устойчивости рубля (эта функция является основной, как указано в статье 75 Конституции РФ);

· развитие и укрепление банковской системы РФ;

· обеспечение эффективного и бесперебойного функционирования системы расчетов.

Получение прибыли не является целью деятельности ЦБ.

Согласно ст. 4 ФЗ «О ЦБ РФ» ЦБ выполняет следующие функции:

· разрабатывает и проводит единую государственную денежно-кредитную политику;

· монопольно осуществляет эмиссию наличных денег и организует их обращение (что указано в статье 75 Конституции РФ);

· является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования;

· устанавливает правила осуществления расчетов в РФ и проведения банковских операций, бухгалтерского учета и отчетности для банковской системы;

· осуществляет государственную регистрацию кредитных организаций, выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом;

· осуществляет надзор за деятельностью кредитных организаций;

· регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

· осуществляет валютное регулирование, организует и осуществляет валютный контроль;

· принимает участие в разработке прогноза платежного баланса РФ и организует его составление;

· осуществляет иные функции в соответствии с федеральными законами.

Банк России подотчетен Государственной Думе.

Согласно гл. 5 ФЗ «О ЦБ РФ» Банк России не позднее 15 мая представляет Государственной Думе годовой отчет, который впоследствии публикуется. Также банк России ежемесячно публикует свой баланс, данные о денежном обращении, включая динамику и структуру денежной массы, обобщенные данные о своих операциях. ЦБ перечисляет в федеральный бюджет 50% фактически полученной балансовой прибыли по итогам года после утверждения годового отчета Советом директоров. Оставшаяся прибыль направляется в резервы и фонды различного назначения. ЦБ и его учреждения освобождаются от уплаты всех налогов, сборов, пошлин и других платежей на территории РФ.

Согласно гл. 7 ФЗ «О ЦБ РФ» Банк России осуществляет денежно-кредитную политику с помощью следующих инструментов:

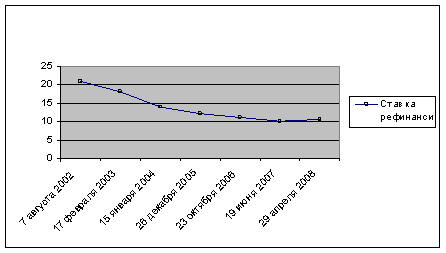

· процентные ставки по операциям Банка России (процентные ставки ЦБ представляют собой минимальные ставки, по которым он осуществляет свои операции);

· нормативы обязательных резервов, депонируемых в ЦБ;

· операции на открытом рынке (под ними понимаются купля-продажа казначейских векселей, государственных облигаций и прочих государственных ценных бумаг, краткосрочные операции с ценными бумагами с совершением позднее обратной сделки);

· рефинансирование банков (т.е. кредитование Банком России банков, в том числе учет и переучет векселей);

· валютное регулирование (т.е. купля-продажа Банком России иностранной валюты для воздействия на курс рубля и на суммарный спрос и предложение денег);

· установление ориентиров роста денежной массы;

· прямые количественные ограничения (установление лимитов на рефинансирование банков, проведение кредитными организациями отдельных банковских операций).

Банк России представляет проект основных направлений единой государственной денежно-кредитной политики на предстоящий год в Госдуму, а она принимает решения по этому поводу.

Рассмотрим основные направления денежно-кредитной политики ЦБ РФ на 2007год.

2.Принципы денежно-кредитной политики ЦБ на среднесрочную перспективу.

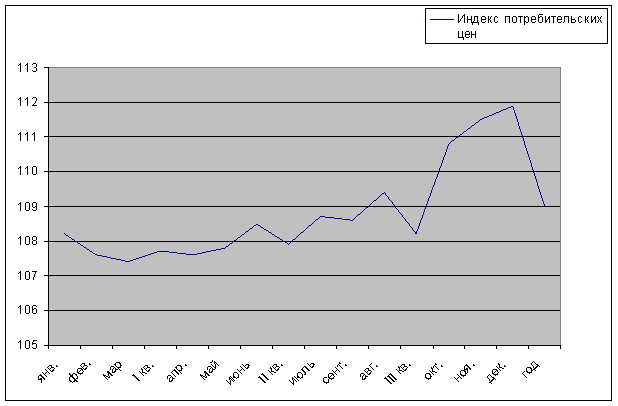

Единая государственная денежно-кредитная политика направлена на достижение стабильности уровня цен и создание условий для долгосрочного экономического роста и повышения уровня жизни населения. Основными ее задачами на современном этапе развития российской экономики являются неуклонное снижение инфляции и обеспечение устойчивости национальной валюты.

В соответствии со среднесрочной стратегией социально-экономического развития страны Правительство Российской Федерации и Банк России в области денежно-кредитной политики устанавливают цель по снижению инфляции на трехлетний период. Поскольку денежно-кредитная политика оказывает влияние на инфляцию с временными лагами, выходящими за пределы календарного года, наиболее эффективное ее проведение достигается в условиях среднесрочного горизонта определения целей, когда Банк России может применять антиинфляционные меры, основываясь на оценках будущих изменений в динамике фундаментальных макроэкономических факторов.

Правительство Российской Федерации и Банк России поставили задачу снизить инфляцию до 4—5,5% в 2009году. При этом на 2007год определена цель снизить инфляцию до 6,5—8% из расчета декабрь к декабрю.

Банк России продолжит применение режима управляемого плавающего валютного курса. В рамках этого режима в соответствии с антиинфляционной направленностью политики Банк России не будет препятствовать повышению курса рубля, обусловленному действием среднесрочных и долгосрочных экономических факторов. Однако темп его укрепления или ослабления в краткосрочном периоде будет при необходимости ограничиваться для поддержания конкурентоспособности отечественного производства, уменьшения неопределенности на внутреннем финансовом рынке.

В настоящее время влияние процентных ставок по операциям Банка России на уровень процентных ставок в экономике является ограниченным. Стоимость денег в экономике формируется в условиях высокого уровня ликвидности, складывающегося вследствие больших объемов валютной выручки экспортеров и активных валютных интервенций Банка России. Повышение ставок по стерилизационным инструментам Банка России ограничивается в целях недопущения значительной разницы между этими ставками и процентными ставками на международных финансовых рынках, способной вызвать приток спекулятивного капитала в страну. Тем не менее Банк России будет активизировать процентную политику по мере сокращения зависимости денежного предложения от состояния внутреннего валютного рынка.

В рамках системы управления ликвидностью банковского сектора будет расширяться доступ кредитных организаций к инструментам рефинансирования Банка России. Дальнейшая интеграция и эффективное функционирование внутреннего денежного рынка, операции на котором будут доступны для широкого круга участников, снижение транзакционных издержек и уровня рыночных рисков, развитие рыночной инфраструктуры будут способствовать эффективному перераспределению денежных средств и оптимизации структуры процентных ставок.

Банк России видит своей перспективной задачей переход к режиму инфляционного таргетирования. Постепенно в проведении денежно-кредитной политики расширяется применение элементов этого режима, наиболее важными из которых являются приоритет цели по снижению инфляции над другими целями, среднесрочный характер установления цели, ограничение присутствия Банка России на внутреннем валютном рынке, повышение роли процентной политики.

*“Основные направления единой государственной денежно-кредитной политики на 2007год” подготовлены в соответствии со статьей45 Федерального закона “О Центральном банке Российской Федерации (Банке России)”.

Одобрено Советом директоров Банка России 30октября 2006года.

3.Основные направления денежно-кредитной политики ЦБ РФ на 2007год.

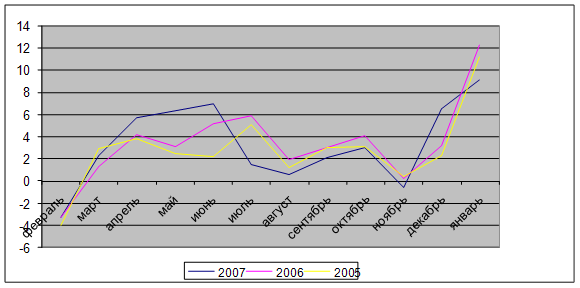

Варианты макроэкономического прогноза.

По прогнозам международных финансовых организаций (МВФ, Всемирного банка), в 2007году в мире продолжится экономический подъем. Темпы роста производства товаров и услуг и мировой торговли по сравнению с предыдущим годом могут снизиться, но останутся на высоком уровне, что будет способствовать сохранению спроса на продукцию российского экспорта.

По оценкам МВФ и ОЭСР, в 2007году процентные ставки на мировых рынках могут повышаться. Так, по прогнозу МВФ, ставки LIBOR по депозитам в долларах США и в евро будут выше, чем в 2006году. Ожидается, что значительного изменения сложившегося соотношения процентных ставок в России и за рубежом не произойдет, и сохранятся условия для притока иностранного капитала в страну.

В 2006году наблюдается рекордно высокий уровень цен на нефть на мировом рынке. Ведущие международные организации (Всемирный банк, Агентство энергетической информации США) прогнозируют в 2007году некоторое снижение этих цен. В то же время не исключается дальнейший рост цен на нефть.

Банк России рассмотрел четыре варианта условий проведения денежно-кредитной политики в 2007году. Первые три варианта соответствуют прогнозам Правительства Российской Федерации. В рамках первого варианта развития российской экономики в 2007году предполагается существенное по сравнению с 2006годом ухудшение ценовой конъюнктуры на мировых рынках на товары российского экспорта и снижение цены на нефть сорта “Юралс” до 45долларов США за баррель. В этих условиях активное сальдо счета текущих операций платежного баланса существенно сократится. Прирост международных резервных активов будет вдвое меньше, чем в 2006году.

Рост внутреннего спроса замедлится. Ожидается, что темпы роста инвестиций в основной капитал будут меньше, чем в 2006году, и составят 8,8%. Реальные располагаемые денежные доходы населения могут увеличиться на 8,5%. Темп прироста ВВП может составить 5,0%.

В качестве второго варианта рассматривается прогноз, положенный в основу проекта федерального бюджета на 2007год. В рамках этого варианта предполагается, что цена на нефть на мировом рынке в 2007году составит около 61доллара США за баррель. Темпы роста импорта товаров и услуг будут выше темпов роста их экспорта. Положительное сальдо счета текущих операций платежного баланса по сравнению с предыдущим годом уменьшится примерно на четверть.

Стабильная макроэкономическая ситуация, ослабление бремени внешнего государственного долга, высокий уровень золотовалютных резервов будут способствовать сохранению благоприятного инвестиционного климата. Значительные объемы притока валютной выручки в страну будут поддерживать условия для укрепления рубля. Продолжится накопление международных резервных активов, прирост которых будет несколько меньше, чем в 2006году.

Темп прироста инвестиций в основной капитал может составить 10,4%. Реальные располагаемые денежные доходы населения могут возрасти на 10,2%. Основным фактором роста производства в 2007году останется увеличение потребительского и инвестиционного спроса, однако расширение внутреннего спроса будет происходить более низкими темпами, чем в предшествующем году. Темпы экономического роста могут замедлиться до 6,0%.

В рамках третьего варианта предполагается увеличение цен на энергетические товары. Цена на российскую нефть на мировом рынке в 2007году возрастет до 75долларов США за баррель. Рост экспорта товаров и услуг будет происходить медленнее, чем рост их импорта. Тем не менее, активное сальдо торгового баланса и счета текущих операций увеличится. Ожидается, что в этом случае прирост валютных резервов будет более существенным— в 1,2раза большим, чем в 2006году.

Под влиянием внешних и внутренних условий сохранится высокий рост внутреннего спроса. Реальные располагаемые денежные доходы населения могут превысить уровень предыдущего года на 10,8%, инвестиции в основной капитал— на 11,1%. В этих условиях ВВП может возрасти на 6,4%.

В рамках четвертого варианта предполагается более значительный, чем в предыдущем варианте, рост цен на энергетические товары на мировом рынке в 2007году. Цена на российскую нефть увеличится до 85долларов США за баррель.

Экспорт товаров и услуг будет расти быстрее импорта. Темпы роста активного сальдо счета текущих операций будут выше, чем в 2006году. Прирост валютных резервов ожидается в 1,5раза больше, чем в предыдущем году.

Рост внутреннего спроса продолжится высокими темпами. Прирост реальных располагаемых денежных доходов населения может составить 11,4%, инвестиций в основной капитал— 11,6%. В этих условиях прирост ВВП в 2007году оценивается на уровне предыдущего года (6,6%).

Прогноз платежного баланса.

Ожидается, что в 2007году платежный баланс будет устойчивым. Положительное сальдо счета текущих операций в зависимости от варианта будет изменяться в диапазоне 39,2—134,4млрд. долларов США.

Ситуация на мировых товарных рынках будет способствовать сохранению профицита баланса внешней торговли.

В рамках первого варианта на фоне ухудшения ценовой конъюнктуры на мировых рынках энергоносителей экспорт товаров и услуг сократится. Это, несмотря на замедление роста их импорта, обусловит уменьшение соответствующего положительного сальдо до 63,7млрд. долларов США. По условиям второго варианта экспорт возрастет, однако его прирост не компенсирует увеличение импорта. В результате активное сальдо баланса товаров и услуг по сравнению с 2006годом также уменьшится, но в меньшем объеме— до 102,4млрд. долларов США. В соответствии с третьим и четвертым вариантами под воздействием роста цен на товары российского экспорта профицит баланса торговли товарами и услугами увеличится и составит соответственно 135,4 и 159,2млрд. долларов США (прил.1)

Предполагается, что сальдо финансового счета будет положительным— 9,4млрд. долларов США. Иностранные обязательства органов государственного управления сократятся, а в целом международная инвестиционная позиция государственного сектора улучшится на 5,7млрд. долларов США.

Действие стимулов к осуществлению инвестиций во внутреннюю экономику выразится в сохранении значительных объемов поступления иностранного капитала в частный сектор, чистый приток которого в 2007году оценивается в 15млрд. долларов США.

Предложение иностранной валюты на внутреннем валютном рынке в 2007году по-прежнему будет превышать спрос на нее, что создаст условия для дальнейшего накопления валютных резервов. Их прирост в зависимости от варианта составит 48,3—143,4млрд. долларов США.

Количественные ориентиры денежно-кредитной политики и денежная программа.

В соответствии с основными параметрами прогноза социально-экономического развития Российской Федерации на 2007год и на период до 2009года, разработанного Правительством Российской Федерации, и проектами федерального закона “О федеральном бюджете на 2007год” и перспективного финансового плана Российской Федерации на 2007—2009годы Правительством Российской Федерации и Банком России определена задача снизить инфляцию в 2007году до 6,5—8% из расчета декабрь к декабрю. Указанной цели по общему уровню инфляции на потребительском рынке соответствует уровень базовой инфляции 5,5—7%.

Ожидаемые снижение инфляции, рост экономики, повышение склонности населения к сбережению при сохранении процесса дедолларизации обусловили оценку прироста спроса на деньги по агрегату М2 в 2007году в интервале 19—29%. В условиях реализации первого варианта социально-экономического развития Российской Федерации, предусматривающего снижение по сравнению с оценками текущего года темпов роста ВВП и умеренную динамику дедолларизации сбережений, прирост спроса на деньги будет близок к нижней границе интервала. При реализации второго, третьего или четвертого вариантов более высокие темпы роста ВВП и активный процесс дедолларизации потребуют большего объема национальной валюты в экономике и прирост спроса на деньги может приблизиться к верхней границе интервала.

Для обеспечения контроля за соответствием денежно-кредитных показателей целевому уровню инфляции Банк России ежегодно составляет денежную программу, которая на предстоящий год представлена в четырех вариантах.

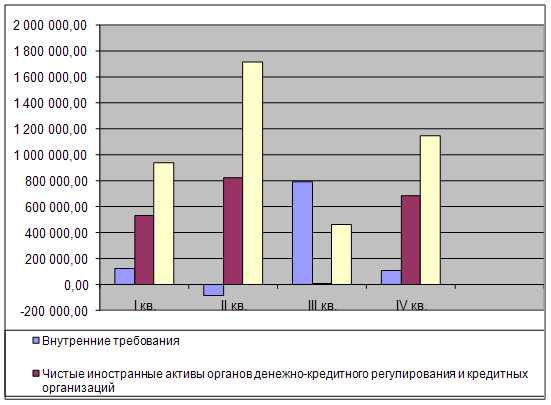

Показатели денежной базы в программе определены исходя из динамики спроса на деньги. В зависимости от сценарных вариантов темп прироста денежной базы в узком определении за 2007год может составить 16—24%.

Прирост чистых международных резервов (ЧМР) органов денежно-кредитного регулирования в будущем году по-прежнему будет основным источником увеличения денежного предложения. Однако во всех вариантах программы прогнозируемое увеличение ЧМР будет превышать прирост денежной базы, допустимый исходя из целевого ориентира по инфляции. Поэтому в 2007году предусматривается дальнейшее снижение чистых внутренних активов (ЧВА) органов денежно-кредитного регулирования, которое необходимо обеспечить за счет операций Банка России и бюджетных механизмов стерилизации. При этом аккумулирование средств в Стабилизационном фонде должно сохранить ключевую роль в абсорбировании избытка денежного предложения и формировании динамики чистого кредита расширенному правительству.

В соответствии с расчетами по первому варианту денежной программы прирост ЧМР будет почти в 2раза меньше, чем в 2006году, и составит 1,4трлн. рублей (по фиксированному курсу доллара США к рублю на 1.01.2006). Исходя из предусмотренного роста денежной базы, органам денежно-кредитного регулирования потребуется обеспечить уменьшение чистых внутренних активов на 0,9трлн. рублей. Однако с учетом прогнозируемого снижения чистого кредита расширенному правительству (примерно на 0,8трлн. рублей) и динамики прочих чистых неклассифицированных активов может возникнуть потребность в увеличении чистого кредита банкам, которое оценивается на уровне 26млрд. рублей.

По второму варианту денежной программы прирост ЧМР будет близок к приросту этого показателя, ожидаемому в 2006году, и может составить 2,5трлн. рублей (по фиксированному курсу доллара США к рублю на 1.01.2006). Поскольку в рамках данного сценария увеличение денежной базы не превышает 0,6трлн. рублей, требуемое снижение объема ЧВА составляет около 1,9трлн. рублей. С учетом прироста Стабилизационного фонда, соответствующего показателям проекта федерального бюджета на 2007год, а также прогнозируемой динамики остатков средств консолидированных бюджетов субъектов Российской Федерации и государственных внебюджетных фондов на счетах в Банке России предполагается, что чистый кредит расширенному правительству снизится в 2007году на 1,7трлн. рублей. В этих условиях Банку России потребуется обеспечить абсорбирование избыточного денежного предложения путем снижения чистого кредита банкам на 28млрд. рублей.

В рамках третьего и четвертого вариантов денежной программы, в которых прирост ЧМР может достичь 3,4—4,1трлн. рублей, предусмотрено более значительное снижение чистых внутренних активов (на 2,8—3,4трлн. рублей). Более высокие показатели экономического роста и цены на нефть предопределяют более существенное, чем по второму варианту, увеличение Стабилизационного фонда и общее снижение чистого кредита расширенному правительству на 2,3—2,8трлн. рублей. Сокращение чистого кредита банкам при реализации указанных сценариев может составить 100—148млрд. рублей.

Параметры денежной программы не являются жестко заданными и могут быть уточнены в соответствии со складывающейся макроэкономической ситуацией, изменением влияния ключевых внутренних и внешних факторов на состояние денежно-кредитной сферы. Банк России при реализации денежно-кредитной политики будет учитывать возможные риски и адекватно реагировать на них путем использования инструментов, имеющихся в его распоряжении.

Факторы, определяющие дальнейшее развитие российской экономики, повышение ее открытости и привлекательности для инвесторов, могут способствовать более значительному притоку иностранного капитала в страну. В этих условиях Банк России будет готов к применению всего спектра инструментов денежно-кредитной политики, включая использование процентных ставок по своим операциям, и политики валютного курса (прил.2)

Вместе с тем в случае более заметного ослабления платежного баланса, связанного либо со снижением экспорта, либо с усилением оттока капитала при росте процентных ставок на внешних рынках, у кредитных организаций может возникнуть недостаток ликвидности, что потребует от Банка России более активного использования инструментов рефинансирования и увеличения валового кредита банкам.

Банк России придает большое значение обеспечению согласованности в реализации денежно-кредитной и бюджетной политики. При этом будет учитываться влияние бюджетных факторов на состояние денежного рынка. В случае ослабления бюджетной политики Банк России в целях предотвращения возможных инфляционных последствий будет вынужден принимать меры, направленные на увеличение объема абсорбирования, и при необходимости — корректировать параметры денежно-кредитной политики.

Политика валютного курса.

Политика валютного курса Банка России в 2007году будет направлена на сдерживание инфляции и поддержание устойчивой макроэкономической ситуации и финансовой стабильности российской экономики. В целях смягчения влияния внешнеэкономической конъюнктуры на состояние внутреннего финансового рынка и обеспечения динамики курса рубля, позволяющей сохранить приемлемый уровень конкурентоспособности отечественного производства, курсовая политика будет проводиться в рамках режима управляемого плавающего валютного курса. Банк России своей задачей в 2007году видит создание условий для минимизации вмешательства Банка России в процесс курсообразования на внутреннем валютном рынке.

Операции по купле-продаже Банком России иностранной валюты на внутреннем валютном рынке останутся основным инструментом курсовой политики в 2007году. Интервенции будут проводиться в целях недопущения чрезмерного укрепления рубля и предотвращения резких колебаний валютного курса, не обусловленных действием фундаментальных экономических факторов. Для поддержания на относительно низком уровне волатильности курса рубля к значимым для Российской Федерации иностранным валютам Банк России в 2007году продолжит использовать в качестве операционного ориентира рублевую стоимость корзины, состоящей из евро и доллара США. Это позволит при реализации политики валютного курса оперативно реагировать на взаимные колебания курсов основных мировых валют и соответственно осуществлять сглаживание колебаний эффективной стоимости рубля.

Количественные оценки возможного повышения реального эффективного курса рубля в 2007году лежат в достаточно широком диапазоне (от 0 до 10%). Его динамика будет определяться исходя из изменений во внутренней и внешней экономической конъюнктуре и эффективности сдерживания инфляционных процессов. При условиях, близких к условиям второго варианта экономического развития, прирост реального эффективного курса рубля в 2007году составит примерно 4—5%. В случае быстрого роста мировых цен на нефть, цен на другие экспортируемые Россией товары, дальнейшего увеличения чистого притока частного капитала, принятия решений о дополнительном повышении регулируемых цен, о дополнительных расходах федерального бюджета прирост реального эффективного курса рубля в 2007году может оказаться более высоким и приблизиться к верхней границе указанного диапазона. При значительном падении мировых цен на экспортируемые Россией товары, существенном снижении притока частного капитала реальный эффективный курс рубля в 2007году может остаться на уровне, сложившемся к концу 2006года.

Инструменты денежно-кредитной политики и их использование.

Решения по использованию инструментов предоставления и абсорбирования ликвидности будут приниматься с учетом формирующейся динамики макроэкономических показателей, изменения состояния платежного баланса, конъюнктуры международных финансовых и товарных рынков, проводимой бюджетной политики.

Несмотря на то, что сохранение в 2007году режима управляемого плавающего курса будет накладывать определенные ограничения, которые необходимо учитывать при формировании параметров процентной политики, условия функционирования российской экономики, в том числе связанные с отменой ограничений по операциям с капиталом и финансовыми инструментами, определяют объективную необходимость перехода к более гибкому формированию курса рубля на внутреннем валютном рынке при усилении роли процентных инструментов денежно-кредитной политики.

Стратегическим направлением активизации процентной политики является сужение коридора процентных ставок по операциям Банка России на денежном рынке. Однако значительное повышение ставок по стерилизационным инструментам увеличивает риск притока краткосрочного капитала в экономику, что создаст дополнительное давление в сторону повышения курса рубля. Поэтому одной из основных задач в 2007году Банк России видит нахождение компромиссного уровня процентных ставок, обеспечивающего эффективное связывание избыточной ликвидности банковского сектора при одновременном недопущении масштабных краткосрочных притоков капитала.

При развитии ситуации по сценарию, предполагающему сохранение высокого уровня свободной ликвидности у кредитных организаций, Банк России активизирует использование инструментов абсорбирования денежных средств в целях ограничения влияния монетарных факторов на инфляцию. При этом значительную роль в связывании свободных денежных средств будут играть рыночные инструменты на аукционной основе (операции с ОБР, депозитные операции). Вместе с тем будет продолжено применение инструментов постоянного действия, обеспечивающих связывание ликвидности на короткие сроки (депозиты по фиксированным ставкам на стандартных условиях).

Кроме того, Банк России будет в необходимых случаях осуществлять операции по продаже государственных ценных бумаг из собственного портфеля (без обязательства обратного выкупа), которые преимущественно будут использоваться в качестве инструментов “тонкой настройки”.

Банк России в 2007году продолжит использование обязательных резервных требований в качестве прямого инструмента регулирования ликвидности банковского сектора. Учитывая эффективное использование кредитными организациями механизма усреднения обязательных резервов для регулирования уровня собственной ликвидности, Банк России рассмотрит возможность поэтапного увеличения коэффициента усреднения обязательных резервов. Вместе с тем при значительном росте банковской ликвидности, когда применение других инструментов для ее абсорбирования не сможет оказать необходимого эффекта, Банк России не исключает возможности адекватного изменения нормативов обязательных резервов.

В случае снижения уровня ликвидности в банковском секторе, сопровождающегося ростом процентных ставок на рынке межбанковских кредитов, основные усилия Банка России будут направлены на формирование дополнительного денежного предложения за счет проведения операций по предоставлению ликвидности кредитным организациям. Для этих целей в качестве основных будут использованы операции Банка России на открытом рынке (аукционы прямого РЕПО, ломбардные кредитные аукционы). Банк России также продолжит применение инструментов постоянного действия (ломбардных кредитов по фиксированным процентным ставкам и сделок “валютный своп”). Для обеспечения бесперебойного осуществления расчетов Банк России будет предоставлять кредитным организациям внутридневные кредиты и кредиты “овернайт”.

В целях повышения эффективности операций рефинансирования (кредитования) кредитных организаций как инструмента денежно-кредитной политики Банк России планирует в течение 2007года проводить работу в рамках создания единого механизма рефинансирования (кредитования) кредитных организаций, который обеспечит возможность финансово стабильным кредитным организациям получать внутридневные кредиты, кредиты “овернайт” и кредиты на срок до 1года под любой вид обеспечения, входящий в “единый пул” обеспечения.

При этом в 2007году будет продолжена работа по включению в Ломбардный список ценных бумаг, отвечающих установленным требованиям, расширению круга контрагентов по операциям рефинансирования и увеличению количества кредитуемых счетов кредитных организаций, открытых во всех территориальных учреждениях Банка России.

В связи с планируемым расширением состава имущества (активов), принимаемого в обеспечение кредитов Банка России, в течение 2007года Банк России планирует проводить работу, направленную на обеспечение возможности привлечения специализированных организаций, в том числе Агентства по страхованию вкладов, для реализации имущества, принятого в залог по кредитам Банка России.

Заключение.

Таким образом, в 2007году и в период до 2009года в основном будут использоваться принципы единой государственной денежно-кредитной политики, сформировавшиеся в последние два года. Это связано с тем, что не ожидается значительных изменений в условиях ее проведения: сохранится весьма существенное влияние внешнеэкономических факторов конъюнктурного характера на динамику внутреннего спроса и общий уровень цен в экономике, продолжатся структурные реформы, останется устойчивым состояние бюджетной системы и будет использоваться механизм формирования Стабилизационного фонда Российской Федерации (далее— Стабилизационный фонд). Вместе с тем полная либерализация операций с капиталом способна повысить чувствительность экономики России к изменениям на международных финансовых рынках.

Сохранится тенденция дедолларизации российской экономики. Изменчивость процессов замещения валют в портфелях активов, приводящая к нестабильности спроса на национальную валюту, а также значительное влияние регулируемых цен и тарифов на индекс потребительских цен снижают эффективность использования показателя денежной массы в качестве промежуточного ориентира денежно-кредитной политики. Тем не менее динамика денежных агрегатов характеризует текущие монетарные условия и является важным “опережающим” индикатором для оценки среднесрочного тренда инфляции. Вместе с тем Банк России не рассматривает прогнозные ориентиры прироста денежной массы как жестко заданные, и в случае отклонения динамики денежной массы от расчетной меры по корректировке денежного предложения будут применяться по итогам анализа причин этих отклонений и оценки инфляционного давления.

Кроме того, Банк России стремится к прозрачности своих действий в сфере денежно-кредитной политики. С этой целью Банк России ежегодно публикует Основные направления единой государственной денежно-кредитной политики, Годовой отчет, через свои издания и страницу в сети Интернет представляет общественности статистическую информацию по денежно-кредитным, валютным и банковским показателям, а также свои нормативные документы. В последние годы Банк России расширил перечень распространяемой информации и публикаций аналитических материалов о развитии ситуации в экономике, денежно-кредитной сфере и банковской системе. Это направлено на понимание обществом целей и мер проводимой Банком России политики.

Литература.

1. Банки и банковские операции. Учебник. /Под редакцией Е.Ф.Жукова. - М., 1998

2. Вострикова Л.Г. О банках и банковской деятельности. – М., 2007

3. Деньги. Кредит. Банки. Учебник для вузов / Под ред. Е.Ф.Жукова. – М.,2002

4. Закон "О Центральном банке РФ (Банке России)" от 10.07.2002 г. № 86 – ФЗ в редакции от 12.06.2006

5. Злобина Л.А. Деньги. Кредит. Банки. – М.,2006

6. Финансы и кредит / Под ред. Т.М.Ковалевой. - М.,2005

7. Центральный банк РФ: юридический статус, организация, функции, полномочия. / Под ред. Л.А Гейдакова. – М., 2006

8 . www.bankir.ru

9. www.budgetrf.ru

10. www.interfax.ru

Приложение 1.

Показатели денежной программы на 2007 год (млрд. рублей)*

| 1.01.2007 | 1.01.2008 | 1.01.2008 | 1.01.2008 | 1.01.2008 | |

| Оценка | I вариант | II вариант | III вариант | IV вариант | |

| Денежная база (узкое определение) | 3095 | 3582 | 3687 | 3781 | 3828 |

| — наличные деньги в обращении (вне Банка России) | 2948 | 3405 | 3504 | 3592 | 3635 |

| — обязательные резервы | 146 | 176 | 183 | 188 | 193 |

| Чистые международные резервы | 7964 | 9354 | 10 465 | 11 412 | 12 092 |

| — в млрд. долларов США | 277 | 325 | 364 | 396 | 420 |

| Чистые внутренние активы | —4869 | —5772 | —6779 | —7632 | —8264 |

| Чистый кредит расширенному правительству | —3823 | —4647 | —5504 | —6168 | —6661 |

| — чистый кредит федеральному правительству | —3573 | —4427 | —5264 | —5908 | —6391 |

| — остатки средств консолидированных бюджетов субъектов Российской Федерации и государственных внебюджетных фондов на счетах в Банке России | —250 | —220 | —240 | —260 | —270 |

| Чистый кредит банкам | —609 | —583 | —637 | —709 | —757 |

| — валовой кредит банкам | 5 | 30 | 5 | 5 | 5 |

| — корреспондентские счета кредитных организаций, депозиты банков в Банке России и другие инструменты абсорбирования свободной банковской ликвидности | —614 | —613 | —642 | —714 | —762 |

| Прочие чистые неклассифицированные активы | —437 | —543 | —638 | —754 | —846 |

* Показатели программы, рассчитываемые по фиксированному обменному курсу, определены исходя из официального курса рубля на начало 2006 года.

Приложение 2.

| Содержание мероприятий | Срок исполнения |

| Банковская система и банковский надзор | Банковская система и банковский надзор |

| 1. Участие в подготовке изменений в федеральные законы “Онесостоятельности (банкротстве) кредитных организаций”, “ОЦентральном банке Российской Федерации (БанкеРоссии)”, направленных на создание правовых условий для дальнейшего приближения к международно признанным подходам российских правил, касающихся включения субординированных заимствований в расчет собственных средств (капитала) кредитных организаций, а также устанавливающих право Банка России определять условия включения субординированных финансовых инструментов в состав источников собственных средств (капитала) кредитных организаций | I квартал |

| 2. Участие в подготовке изменений в Федеральный закон “Остраховании вкладов физических лиц в банках Российской Федерации” в части совершенствования критериев и механизмов контроля за соответствием банков — участников системы страхования вкладов требованиям к участию в системе страхования вкладов, уточнения механизмов, обеспечивающих осуществление выплат вкладчикам, функций и полномочий государственной корпорации “Агентство по страхованию вкладов” | II квартал |

| 3. Участие в подготовке проекта федерального закона “Овнесении изменений вфедеральные законы “ОЦентральном банке Российской Федерации (Банке России)” и“Обанках и банковской деятельности” в части внедрения в надзорную практику международно признанных принципов консолидированного надзора | II квартал |

| 4. Участие в подготовке проекта федерального закона “Овнесении изменений вфедеральные законы “ОЦентральном банке Российской Федерации (Банке России)” и“Обанках и банковской деятельности” в части предоставления Банку России права применения мер надзорного реагирования на основе профессионального суждения | III квартал |

| 5. Участие в подготовке проекта федерального закона “Овнесении изменений вфедеральные законы “ОЦентральном банке Российской Федерации (Банке России)” и“Обанках и банковской деятельности” в части уточнения требований к публикуемой отчетности кредитных организаций (к содержанию и срокам раскрытия) | II квартал |

| 6. Участие в разработке проекта федерального закона “Овнесении изменений и дополнений в федеральные законы “ОЦентральном банке Российской Федерации (Банке России)” и“Обанках и банковской деятельности” в части расширения полномочий Банка России поосуществлению надзора за организациями-провайдерами, оказывающими кредитным организациям услуги по осуществлению видов деятельности, функций или процессов, обычно выполняемых самими кредитными организациями (аутсорсинг) | IV квартал |

| 7. Участие в подготовке изменений в Федеральный закон “Онесостоятельности (банкротстве) кредитных организаций” в части совершенствования процедур ликвидации кредитных организаций, в том числе направленных на создание эффективного механизма реализации активов ликвидируемых кредитных организаций, повышение прозрачности ликвидационных процедур в целях более полного удовлетворения требований кредиторов и вкладчиков, повышения уровня ответственности за доведение до банкротства, совершенствования процедур оспаривания сомнительных сделок | IV квартал |

| 8. Участие в подготовке изменений в Федеральный закон “Окредитных историях” в части обеспечения кредиторами права заемщиков на предоставление информации в бюро кредитных историй (предусматривается обязать источники формирования кредитных историй запрашивать согласие заемщиков на предоставление информации в бюро кредитных историй) | II квартал |

| 9. Участие в подготовке изменений в федеральные законы “ОЦентральном банке Российской Федерации (Банке России)”, “Обанках и банковской деятельности” в части установления дифференцированных требований по достаточности собственных средств (капитала) кредитных организаций | IV квартал |

| 10. Участие в подготовке изменений в федеральные законы “ОЦентральном банке Российской Федерации (Банке России)”, “Обанках и банковской деятельности” в части установления требований к кредитным организациям по раскрытию информации, касающейся управления рисками и достаточности капитала | IV квартал |

| 11. Разработка нормативных актов Банка России, направленных на оптимизацию правил ипроцедур, применяемых при формировании уставного капитала кредитных организаций | II квартал |

| 12. Подготовка нормативного акта и рекомендаций Банка России по вопросам совершенствования надзора за риском ликвидности на основании концепции денежных потоков с учетом международного опыта и результатов реализации проекта ЕС/ТАСИС “Банковский надзор и отчетность” | I—II кварталы |

| 13. Подготовка нормативного акта Банка России, направленного на внедрение международных подходов к оценке достаточности капитала кредитных организаций, определенных в рамках соглашения “Международная конвергенция измерения капитала истандартов капитала: новые подходы” (Базель II) | III—IV кварталы |

| 14. Совершенствование нормативно-правового регулирования отношений в области противодействия легализации (отмыванию) доходов, полученных преступным путем, ифинансированию терроризма и методологического обеспечения деятельности кредитных организаций по контролю операций с денежными средствами или иным имуществом, подлежащих обязательному контролю, а также по выявлению сомнительных операций | I—IV кварталы |

| Финансовые рынки | Финансовые рынки |

| 15. Участие в работе по развитию законодательства, регулирующего деятельность центрального депозитария | I—II кварталы |

| 16. Участие в работе по развитию законодательства об организованных рынках ибиржевойторговле | II—III кварталы |

| 17. Участие в работе по развитию законодательства, регулирующего клиринговую деятельность | I—II кварталы |

| 18. Участие в работе по совершенствованию законодательства в части создания условий для секьюритизации финансовых активов | I—II кварталы |

| 19. Участие в работе по развитию законодательства о рынке ценных бумаг в части правового определения компенсационных механизмов на данном сегменте рынка | III—IV кварталы |

| 20. Участие в работе по совершенствованию законодательства о рынке ценных бумаг в части инструментов и инфраструктуры рынка ценных бумаг | I—IV кварталы |

| Платежная система | Платежная система |

| 21. Завершение комплекса мероприятий по построению системы валовых расчетов в режиме реального времени (система RTGS) Банка России | II квартал |

| 22. Разработка проекта нормативного документа, определяющего политику Банка России понадзору за частными платежными системами, включающего критерии значимости частных платежных систем, требования Банка России к правилам системно значимых частных платежных систем и меры контроля по их выполнению | I—II кварталы |

Похожие работы

... цен, структурной перестройки экономики, стабилизации темпов экономического роста. Цель контрольной работы. Целью моей работы является раскрытие общей характеристики основных направлений денежно-кредитной политики центрального банка. Задачи. Цель контрольной работы осуществляется в следующих задачах: 1. рассмотрение политики обязательных резервов, устанавливаемых центральным банком; ...

... также существенное снижение прироста валютных резервов. По мнению Банка России, это потребует перехода от управления валютным курсом к режиму свободно плавающего валютного курса. Банком России дана оценка реализации денежно-кредитной политики в 2007 году, а также рассмотрены три варианта условий проведения денежно-кредитной политики в 2008 - 2010 годах. Первые два варианта предполагают ухудшение ...

... понятие денежно-кредитной политики, но принципиальные различия в трактовке реальной сути данного термина разными авторами отсутствуют. Разработка денежно-кредитной политики Банком России проводится в соответствии со ст. 45 Федерального закона «О Центральном банке Российской Федерации (Банке России)». Банк России ежегодно не позднее 26 августа представляет в Государственную думу проект основных ...

... . Создавшаяся ситуация, сделавшая долгосрочные кредиты невыгодными для финансовых структур, чревата тяжелейшими последствиями как для экономики в целом, так и для банков. В этой связи переориентация денежно-кредитной политики на поддержку активного кредитования реального сектора является стратегически важной. Должна быть создана взвешенная политика включения банковского капитала в структурные ...

0 комментариев