Московский институт экономических преобразований

(Уфимский филиал)

Специальность: Банковское дело

Курсовая работа

Дисциплина: Экономический анализ банковской системы

Тема:

Комплексный анализ деятельности ОАО «АБ Россия»

Выполнил: Семёнов С.В.

Проверил: Галимуллина Н.А.

г. Уфа

2010г.

Содержание

Введение

Краткая экономическая характеристика ОАО "АБ РОССИЯ"

Глава 1. Анализ бухгалтерского баланса

Глава 2. Анализ финансовых результатов

2.1 Факторный анализ процентных доходов

2.2 Факторный анализ процентных расходов

2.3 Факторный анализ рентабельности активов и капитала банка

2.4 Анализ собственного капитала

2.5 Анализ показателей доходности банка

Глава 3. Анализ нормативов пруденциального надзора

Глава 4. Прогноз деятельности банка на предстоящий период

Заключение

Список использованной литературы

Введение

Банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банков, товарного производства и обращения шло параллельно и тесно переплеталось. При этом банки, проводя денежные расчеты, кредитуя хозяйство, выступая посредниками в перераспределении капиталов, существенно повышают общую эффективность производства, способствуют росту производительности общественного труда.

Современная банковская система - это важнейшая сфера национального хозяйства любого развитого государства. Её практическая роль определяется тем, что она управляет в государстве системой платежей и расчетов; большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные операции; наряду с другими финансовыми посредниками банки направляют сбережения населения к фирмам и производственным структурам. Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении. Стабилизация же роста денежной массы - это залог снижения темпов инфляции, обеспечение постоянства уровня цен, при достижении которого рыночные отношения воздействуют на экономику народного хозяйства самым эффективным образом.

Современная банковская система - это сфера многообразных услуг своим клиентам - от традиционных депозитно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами.

Наличие товарного производства и денег обусловливает существование и функционирование кредита. С развитием товарного производства кредит становится обязательным атрибутом хозяйствования. Кредит содействует закреплению хозяйственно-финансовой деятельности предприятия, так как он является необходимым условием производственных фондов и фондов обращения в условиях расширенного воспроизводства, даёт возможность беспрерывно совершать процесс оборачивания и как следствие влияет производству и реализации продукции.

На практике оценку финансового состояния банка осуществляют органы государственного регулирования банковской деятельности (в лице Центрального Банка), непосредственно банки и независимые экспертные группы или рейтинговые агентства.

Данная работа поможет понять на сколько эффективна финансого-банковская деятельность.

Итак целью исследования является комплексный анализ деятельности банка.

Для достижения необходимых результатов нужно выполнить следующие задачи:

- Дать характеристику банку ОАО «АБ «РОССИЯ»;

- Провести анализ бухгалтерского баланса ОАО «АБ «РОССИЯ»;

- Провести анализ финансовых результатов ОАО «АБ «РОССИЯ»;

- Провести анализ пруденциального надзора ОАО «АБ «РОССИЯ»;

- Дать прогноз банку на предстоящий год банку ОАО «АБ «РОССИЯ».

Краткая экономическая характеристика

ОАО «АБ «РОССИЯ» является универсальным финансово-кредитным учреждением, осуществляющим весь комплекс банковских услуг для корпоративных и частных клиентов. Банк был зарегистрирован в 1990 году и относится к числу первых финансово-кредитных организаций в стране, без потерь пережил все финансовые кризисы 90-ых – сохранил активы и всегда своевременно выполнял обязательства перед клиентами.

С самого начала деятельности активность Банка была направлена на поддержку предприятий важнейших отраслей промышленности. Стиль работы основан, с одной стороны, на разумном консерватизме, а с другой – на осмотрительности и гибкости в финансовой политике, своевременном и масштабном освоении новых продуктов и технологий.

В 2008 году Банк смог продемонстрировать стабильно высокие финансовые результаты. Основой успеха стала умеренно консервативная политика размещения средств, в результате которой были ограничены вложения в ценные бумаги, и динамичное развитие корпоративного бизнеса.

Банк рос и развивался как крупный региональный банк, обслуживающий системообразующие предприятия Северо-Западного региона, прежде всего, Санкт-Петербурга. В 2000 году Банк начал экспансию в другие регионы: сначала за счет открытия филиала в Москве, затем за счет привлечения на обслуживание (в том числе дистанционное) клиентов федерального масштаба, имеющих подразделения в различных регионах страны. ОАО «АБ «РОССИЯ» не исключает дальнейшего расширения своего присутствия как на российском рынке, так и за его пределами.

Банк реализует политику максимальной эффективности бизнеса, осуществляя стратегические инвестиции в различных секторах экономики. На сегодняшний день в банковскую группу входит самый динамично развивающийся страховщик – группа СОГАЗ, группа лизинговых компаний «Зест», Национальная медиагруппа, куда входят телеканалы РЕН-ТВ и ТРК 5-ый канал, ОАО «НТК» и ряд сервисных компаний.

ОАО «АБ «РОССИЯ» готов предложить своим клиентам практически весь спектр банковских услуг. Банк имеет генеральную лицензию на осуществление банковских операций, а также лицензии профессионального участника рынка ценных бумаг на осуществление дилерской, брокерской и депозитарной деятельности. В 2007 году Банк получил лицензию ФСФР на управление ценными бумагами. Банк является участником системы обязательного страхования вкладов.

Открытостью и реальными коммерческими успехами Банк заслужил доверие западных партнеров. В 2009 году Рейтинговое агентство Fitch Ratings подтвердило долгосрочный рейтинг дефолта эмитента («РДЭ») ОАО «АБ «РОССИЯ» на уровне «B-» (B минус), прогноз «Стабильный». Другие рейтинги Банка подтверждены на следующих уровнях: долгосрочный РДЭ «B-» (B минус)/ прогноз «Стабильный», краткосрочный РДЭ «B», национальный долгосрочный рейтинг «BB-(ВВ минус)(rus)»/ прогноз «Стабильный», индивидуальный рейтинг «D/E», рейтинг поддержки «5».

ОАО «АБ «РОССИЯ» рейтинговым агентством «Эксперт РА» присвоен рейтинг кредитоспособности А+ («очень высокий уровень кредитоспособности»).

Таблица 1. Основные показатели деятельности банка ОАО «АБ «РОССИЯ»

| Показатели | 01.01.2007 | 01.01.2008 | 01.01.2009 | отклонение 01.01.2008 | отклонение 01.01.2009 |

| 1. Активы, тыс.руб. | 38037198,00 | 57335003,00 | 105126366,00 | 19297805,00 | 47791363,00 |

| 2. Доходные активы, тыс.руб. | 35197721,00 | 53867145,00 | 69740834,00 | 18669424,00 | 15873689,00 |

| 3. Уставный капитал + Фонды, тыс.руб. | 888978,00 | 472448,00 | 470923,00 | -416530,00 | -1525,00 |

| 4. Чистые процентные доходы, тыс. руб. | 1592367,00 | 1810223,00 | 3092629,00 | 217856,00 | 1282406,00 |

| 5. Чистая прибыль, тыс. руб. | 716775,00 | 874508,00 | 1132006,00 | 157733,00 | 257498,00 |

| 6. Экономическая отдача активов | 0,04 | 0,08 | 0,07 | 0,03 | 0,00 |

| 7. Экономическая отдача собственного капитала | 0,46 | 0,78 | 1,11 | 0,32 | 0,34 |

| 8. Чистая процентная маржа (в расчете на доходные активы),% | 4,52 | 3,36 | 4,43 | -1,16 | 1,07 |

| 9. Чистая процентная маржа (в расчете на активы),% | 4,19 | 3,16 | 2,94 | -1,03 | -0,22 |

| 10. Собственные средства | 3636849,00 | 5577460,00 | 6723486,00 | 1940611,00 | 1146026,00 |

| 11. Проценты полученные и аналогичные доходы | 2545238,00 | 3940832,00 | 7172755,00 | 1395594,00 | 3231923,00 |

| 12. Проценты уплаченные и аналогичные расходы | 952871,00 | 2130609,00 | 4080126,00 | 1177738,00 | 1949517,00 |

| 13. Прибыль за отчетный период | 716775,00 | 874508,00 | 1132006,00 | 157733,00 | 257498,00 |

| 14. Рентабельность активов, % | 1,88 | 1,53 | 1,08 | -0,35 | -0,45 |

Из этих данных мы видим что активы увеличивались с каждым годом, в месте с ними так же увеличились и доходные активы, это положительный фактор, так как это произошло за счет активных операций.

Уставный капитал банка снижается, что говорит о не надежности банка. Уставный капитал является одним из важнейших показателей, позволяющих получить представление о размерах и финансовом состоянии.

Чистая прибыль с каждым годом все растет и растет, что является положительным фактором.

Экономическая отдача активов на 2007г составила 0,04%, на 2008г она увеличилась в 2 раза и составила 0,08%, а на 2009г она уменьшилась и составила 0,07%. Это является отрицательным фактором, так как экономическая отдача активов в 2009г сократилась по сравнению с 2008г.

Экономическая отдача собственного капитала с каждым годом увеличивалась, так в 2007г она составляла 0,46%, в 2008г она составила 0,78% и в 2009г она стала 1,11%, что является положительным фактором.

Собственные средства банка с каждым годом увеличиваются, это говорит о том, что у банка уменьшаются заемные средства и ему приходится увеличивать собственные средства, что является негативным фактором.

Прибыль банка в 2008г увеличилась на 22%, а в 2009г на 29%, что является положительным фактором.

Рентабельность активов с каждым годом уменьшается, так в 2007г рентабельность активов составляла 1,88%, на 2008г составляла 1,53% и в 2009г она составила 1,08%, что говорит больших операционных расходах.

Глава 1. Анализ бухгалтерского баланса

Таблица 2. Анализ бухгалтерского баланса ОАО «АБ «РОССИЯ»

| NN | Наименование статей бухгалтерского баланса | 01.01.09 | 01.01.08 | Удел вес на 2009г | Удел вес на 2008г | Абсол отклон | Темп роста |

| I. Активы | |||||||

| 1 | Денежные средства | 559305 | 225268 | 0,53 | 0,39 | 334037 | 2,48 |

| 2 | Средства кредитных организаций в Центральном банке Российской Федерации | 15977391 | 1771853 | 15,20 | 3,09 | 14205538 | 9,02 |

| 2.1 | Обязательные резервы | 125381 | 763915 | 0,12 | 1,33 | -638534 | 0,16 |

| 3 | Средства в кредитных организациях | 15815311 | 343196 | 15,04 | 0,60 | 15472115 | 46,08 |

| 4 | Чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток | 2171631 | 12407768 | 2,07 | 21,64 | -10236137 | 0,18 |

| 5 | Чистая ссудная задолженность | 64944378 | 39424970 | 61,78 | 68,76 | 25519408 | 1,65 |

| 6 | Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи | 534423 | 2034407 | 0,51 | 3,55 | -1499984 | 0,26 |

| 6.1 | Инвестиции в дочерние и зависимые организации | 60879 | 60474 | 0,06 | 0,11 | 405 | 1,01 |

| 7 | Чистые вложения в ценные бумаги, удерживаемые до погашения | 2090402 | 0 | 1,99 | 0,00 | 2090402 | |

| 8 | Основные средства, нематериальные активы и материальные запасы | 1098185 | 637547 | 1,04 | 1,11 | 460638 | 1,72 |

| 9 | Прочие активы | 1935340 | 489994 | 1,84 | 0,85 | 1445346 | 3,95 |

| 10 | Всего активов | 105126366 | 57335003 | 100,00 | 100,00 | 47791363 | 1,83 |

| II. Пассивы | |||||||

| 11 | Кредиты, депозиты и прочие средства Центрального банка Российской Федерации | 4000000 | 0 | 3,80 | 0,00 | 4000000 | |

| 12 | Средства кредитных организаций | 4095809 | 900744 | 3,90 | 1,57 | 3195065 | 4,55 |

| 13 | Средства клиентов (некредитных организаций) | 82481298 | 46960586 | 78,46 | 81,91 | 35520712 | 1,76 |

| 13.1 | Вклады физических лиц | 5725695 | 3546301 | 5,45 | 6,19 | 2179394 | 1,61 |

| 14 | Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток | 860640 | 0 | 0,82 | 0,00 | 860640 | |

| 15 | Выпущенные долговые обязательства | 5645431 | 3383654 | 5,37 | 5,90 | 2261777 | 1,67 |

| 16 | Прочие обязательства | 1134705 | 394453 | 1,08 | 0,69 | 740252 | 2,88 |

| 17 | Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и операциям с резидентами офшорных зон | 184997 | 118106 | 0,18 | 0,21 | 66891 | 1,57 |

| 18 | Всего обязательств | 98402880 | 51757543 | 93,60 | 90,27 | 46645337 | 1,90 |

| III. Источники собственных средств | 0,00 | ||||||

| 19 | Средства акционеров (участников) | 449950 | 449950 | 0,43 | 0,78 | 0 | 1,00 |

| 20 | Собственные акции (доли), выкупленные у акционеров (участников) | 0 | 0 | 0,00 | 0,00 | 0 | |

| 21 | Эмиссионный доход | 3373370 | 3373370 | 3,21 | 5,88 | 0 | 1,00 |

| 22 | Резервный фонд | 22498 | 20973 | 0,02 | 0,04 | 1525 | 1,07 |

| 23 | Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи | -38750 | 0 | -0,04 | 0,00 | -38750 | |

| 24 | Переоценка основных средств | 404900 | 103 | 0,39 | 0,00 | 404797 | 3931,07 |

| 25 | Нераспределенная прибыль (непокрытые убытки) прошлых лет | 1379512 | 858556 | 1,31 | 1,50 | 520956 | 1,61 |

| 26 | Неиспользованная прибыль (убыток) за отчетный период | 1132006 | 874508 | 1,08 | 1,53 | 257498 | 1,29 |

| 27 | Всего источников собственных средств | 6723486 | 5577460 | 6,40 | 9,73 | 1146026 | 1,21 |

| 28 | Всего пассивов | 105126366 | 57335003 | 100,00 | 100,00 | 47791363 | 1,83 |

| IV. Внебалансовые обязательства | |||||||

| 29 | Безотзывные обязательства | 17268516 | 10558146 | ||||

| 30 | Выданные кредитной организацией гарантии и поручительства | 1745120 | 2184925 | ||||

Анализ пассивов показывает, что доля собственных средств на 2008г составляет 9,73%, на 2009г составляет 6,83%, то есть доля собственного капитала уменьшилась за счет увеличения величины привлеченных средств с 90,27% до 93,60%. Данное изменение является положительным, так как у банка увеличились ресурсы: средства клиентов на 35520712 тыс.руб., выпущенные долговые обязательства на 2261777 тыс.руб., прочие обязательства на 740252 тыс.руб.

Средства клиентов на отчетную дату остались без изменений. Резервный фонд вырос на 1525тыс.руб, это не такая значительная сумма, но тем не менее.

Неиспользованная прибыль (убыток) за отчетный период выросла на 257498 тыс.руб. Это есть хорошо.

На 2009г. объем привлеченных средств во вклады составил 5725695 тыс.руб. или 161% к уровню предыдущего года (3546301 руб.), что является положительным фактором и показывает доверие населения к банку.

Активы Банка по итогам 2008 года выросли на 83% и достигли 105,1 млрд рублей. Средний уровень работающих активов в 2008 году оставался стабильно высоким — 89%. Данный показатель подтверждает высокую эффективность использования Банком собственных и привлеченных от клиентов средств. Капитал ОАО «АБ «РОССИЯ» по итогам 2008 года вырос на 54% и достиг 8,5 млрд рублей. Чистая прибыль составила 1,132 млн рублей, темп роста 29%.

Таблица 3. Финансовые показатели

| п/п | показатели | 01.01.2008 | 01.01.2009 | Отклонение, % |

| 1 | Доля собственного капитала банка,% | 9,728 | 6,396 | -3,332 |

| 2 | Доля ликвидных активов,% | 4,082 | 30,774 | 26,693 |

| 3 | Доля работающих активов,% | 93,952 | 66,340 | -27,612 |

| 4 | Соотношение собственных и привлеченных средств,% | 6,833 | 10,776 | 3,944 |

Доля работающих активов очень сильно уменьшилась на 27,61% и на отчетную дату составила 66,34% от всех активов. Этот коэффициент не укладывается в норматив. Это говорит о том, что банк, рискует не только собственным капиталом, но и частью заемных средств.

Доля ликвидных активов на начало 2009 года увеличилась на 26,69%, что является положительным фактором, так как ликвидность способствует быстрому превращению активов в деньги, за весьма короткий срок.

Соотношение собственных и привлеченных средств увеличилось на 3,94%, что может свидетельствовать о дополнительном привлечении ресурсов.

Глава 2 Анализ финансовых результатов

Таблица 4. Анализ финансовых результатов ОАО «АБ «РОССИЯ»

| NN | Наименование статей | 01.01.2009 | 01.01.2008 | Абсол. отткл. | Темп роста % | Удел. вес 2008 | Удел. вес 2009 |

| 1 | Процентные доходы, всего, в том числе: | 7172755 | 3940832 | 3231923 | 182,01 | 100,00 | 100,00 |

| 1.1 | От размещения средств в кредитных организациях | 1095629 | 307685 | 787944 | 356,09 | 15,27 | 7,81 |

| 1.2 | От ссуд, предоставленных клиентам (некредитным организациям) | 5597196 | 2710051 | 2887145 | 206,53 | 78,03 | 68,77 |

| 1.3 | От оказания услуг по финансовой аренде (лизингу) | 0 | 0 | 0 | 0,00 | 0,00 | |

| 1.4 | От вложений в ценные бумаги | 479930 | 923096 | -443166 | 51,99 | 6,69 | 23,42 |

| 2 | Процентные расходы, всего, в том числе: | 4080126 | 2130609 | 1949517 | 191,50 | 100,00 | 100,00 |

| 2.1 | По привлеченным средствам кредитных организаций | 313808 | 62346 | 251462 | 503,33 | 7,69 | 2,93 |

| 2.2 | По привлеченным средствам клиентов (некредитных организаций) | 3435931 | 1935341 | 1500590 | 177,54 | 84,21 | 90,84 |

| 2.3 | По выпущенным долговым обязательствам | 330387 | 132922 | 197465 | 248,56 | 8,10 | 6,24 |

| 3 | Чистые процентные доходы (отрицательная процентная маржа) | 3092629 | 1810223 | 1282406 | 170,84 | ||

| 4 | Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, а также средствам, размещенным на корреспондентских счетах, всего, в том числе: | -323151 | -235186 | -87965 | 137,40 | ||

| 4.1 | Изменение резерва на возможные потери по начисленным процентным доходам | -19204 | -118 | -19086 | 16274,58 | ||

| 5 | Чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами | 2769478 | 1575037 | 1194441 | 175,84 | ||

| 6 | Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери | -474665 | 125869 | -600534 | -377,11 | ||

| 7 | Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи | 752 | 0 | 752 | |||

| 8 | Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения | 0 | 0 | 0 | |||

| 9 | Чистые доходы от операций с иностранной валютой | -1233077 | -24769 | -1208308 | 4978,31 | ||

| 10 | Чистые доходы от переоценки иностранной валюты | 1627523 | 99612 | 1527911 | 1633,86 | ||

| 11 | Доходы от участия в капитале других юридических лиц | 2948 | 4234 | -1286 | 69,63 | ||

| 12 | Комиссионные доходы | 246835 | 175617 | 71218 | 140,55 | ||

| 13 | Комиссионные расходы | 42179 | 15595 | 26584 | 270,46 | ||

| 14 | Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи | -12629 | -4002 | -8627 | 315,57 | ||

| 15 | Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения | -3909 | 0 | -3909 | |||

| 16 | Изменение резерва по прочим потерям | -68207 | -29652 | -38555 | 230,02 | ||

| 17 | Прочие операционные доходы | 139844 | 17560 | 122284 | 796,38 | ||

| 18 | Чистые доходы (расходы) | 2952714 | 1923911 | 1028803 | 153,47 | ||

| 19 | Операционные расходы | 1270845 | 730801 | 540044 | 173,90 | ||

| 20 | Прибыль до налогооблажения | 1681869 | 1193110 | 488759 | 140,97 | ||

| 21 | Начисленные (уплаченные) налоги | 549863 | 318602 | 231261 | 172,59 | ||

| 22 | Прибыль (убыток) за отчетный период | 1132006 | 874508 | 257498 | 129,44 | ||

| 23 | Выплаты из прибыли после налогооблажения, всего, в том числе: | 0 | 0 | ||||

| 23.1 | Распределение между акционерами (участниками) в виде дивидентов | 0 | 0 | ||||

| 23.2 | Отчисления на формирование и пополнение резервного фонда | 0 | 0 | ||||

| 24 | Неиспользованная прибыль (убыток) за отчетный период | 1132006 | 874508 | 257498 | 129,44 |

Из таблицы видно, что процентные доходы выросли на 3231923 тыс.руб., но вместе с ними увеличились и процентные расходы на 1949517 тыс.руб.

Темп роста процентных расходов превышает темп роста процентных доходов на 9,49%. Это отрицательный фактор.

Процентные доходы уменьшились за счет вложений в ценные бумаги, которые сократились на -443166 тыс.руб..

Процентные расходы увеличились за счет привлеченных средств кредитных организаций на 251462тыс.руб., за счет привлеченных средств клиентов (некредитных организаций) на 1500590 тыс.руб., и за счет увеличения выпущенных долговых обязательств на 197465 тыс.руб..

Чистые процентные доходы (отрицательная процентная маржа) увеличилась на 1282406 тыс.руб., а темп роста составил 170,84%.

Комиссионные доходы увеличились на 71218 тыс.руб., а комиссионные расходы увеличились на 26584 тыс.руб.

Операционные расходы увеличились на 540044 тыс.руб., это свидетельствует об увеличении цены привлекаемых средств.

Неиспользованная прибыль увеличилась на 257498 тыс.руб., а темп роста составил 129,44%, что является положительным фактором, так как в период мирового финансового кризиса у многих банков этот показатель значительно ниже.

2.1 Факторный анализ процентных доходовТаблица 5. Анализ процентных доходов

| п/п | показатели | 01.01.2008 | 01.01.2009 | отклонение |

| 1 | Процентные доходы | 3940832 | 7172755 | 3231923 |

| 2 | Чистая ссудная задолженность | 39424970 | 64944378 | 25519408 |

| 3 | Средняя ставка процентов по выданным ссудам,% | 9,9958 | 11,0445 | 1,049 |

ПД=ЧСЗ*ССП

ПД=39424970 * 0,1 = 3942497

ПД (ЧСЗ) = 64944378 * 0,1 = 6494437,8

ПД (ССП) = 64944378 * 0,1104 = 7169859,3312

Δ1 = 6494437,8 – 3942497 = 2551940,8

Δ2 = 7169859,3312 - 6494437,8 = 675421,5312

Процентные доходы увеличились на 3231923 тыс.руб., чистая ссудная задолженность увеличилась на 25519408 тыс.руб., средняя ставка процентов по выданным ссудам также увеличилась на 1,049%.

На это оказало влияние повышение процентной ставки на 1,049%., т.е. 675421,53 тыс.руб.,, а также чистая ссудная задолженность 2551940,8 тыс.руб.

2.2 Факторный анализ процентных расходовТаблица 6. Анализ процентных расходов

| п/п | показатели | 01.01.2008 | 01.01.2009 | отклонение |

| 1 | Процентные расходы | 2130609 | 4080126 | 1949517 |

| 2 | Средства клиентов | 46960586 | 82481298 | 35520712 |

| 3 | Средняя процентная ставка, выплаченная банком,% | 4,537 | 4,947 | 0,410 |

ПР = СК * СПС

ПР = 46960586 * 0,0454 = 2132010,6044

ПР (СК) = 82481298 * 0,0454 = 3744650,9292

ПР (СПС) = 82481298 * 0,05 = 4124064,9

Δ1 = 3744650,9292 - 2132010,6044 = 1612640,3248

Δ2 = 4124064,9 - 3744650,9292 = 379413,9708

Процентные расходы увеличились на 1949517 тыс.руб. - это отрицательный фактор, так как это связано с ростом процентной ставки на 0,41% т.е. на 379413,97 тыс.руб.

Средства клиентов увеличились на 35520712 тыс.руб. За счет этого увеличились процентные расходы на 1612640,32 тыс.руб.

2.3 Факторный анализ рентабельности активов и капитала банка

Таблица 7. Показатели рентабельности

| Показатели | 2008 год | 2009 год | Абсолютное изменение (+,-) |

| Рентабельность активов, % | 1,53 | 1,08 | 0,45 |

| Рентабельность собственного капитала, % | 15,68 | 16,84 | -1,16 |

| Рентабельность работающих активов, % | 1,62345 | 1,62316 | 0,00 |

| Рентабельность кредитных вложений, % | 24,66 | 19,77 | 4,89 |

| Коэффициент обеспеченности кредитных вложений резервами на возможные потери | -167,6331499 | -200,9722328 | 33,34 |

Рентабельность активов вырос на 0,45% это положительный фактор, на этот рост повлияло увеличение чистой прибыли в отчетном году. Рентабельность работающих активов осталось без изменений, это связано с увеличением доходных активов на 15873689 тыс.руб. Рентабельность кредитных вложений увеличился на 4,89% это положительный фактор, он связан с увеличением чистой ссудной задолженности на 25519408 тыс. руб.

Таблица 8. Факторный анализ прибыли

| Показатель | 2008 год | 2009 год | Отклонение |

| Прибыль | 874508,00 | 1132006,00 | 257498,00 |

| Доходы | 4338955,00 | 7482915,00 | 3143960,00 |

| Активы | 57335003,00 | 105126366,00 | 47791363,00 |

| Капитал | 5577460,00 | 6723486,00 | 1146026,00 |

| Рентабельность капитала, % | 15,68 | 16,84 | 1,16 |

| Маржа прибыли, % | 20,15 | 15,13 | -5,03 |

| Использование активов, % | 0,08 | 0,07 | -0,01 |

| Мультипликатор капитала | 10,28 | 15,64 | 5,36 |

R(К) = 0,2015 * 0,0008 * 10,28 = 0,001657136

Rк (МП) = 0,1513 * 0,0008 * 10,28 = 0,0012442912

Rк (ИА) = 0,1513 * 0,0007 * 10,28 = 0,0010887548

Rк (МП) = 0,1513 * 0,0007 * 15,64 = 0,0016564324

Δ1 = 0,0012442912 - 0,001657136 = -0,0004128388 или -0,04128388%

Δ2 = 0,0010887548 - 0,0012442912 = -0,0001555364 или -0,01555364%

Δ3 = 0,0016564324 - 0,0010887548 = 0,0005676776 или 0,05676776%

Полученные данные свидетельствуют об увеличении рентабельности капитала на 1,16%. Это положительный фактор, это связано с тем что сокращение маржи прибыли на 5,03% привело к снижению рентабельности капитала на 0,04%, но за счет увеличения мультипликатора капитала на 5,36% показатель рентабельности капитала остается в плюсе, это привело к увеличению результативного показателя на 0,05%.

Использования активов сократилось на 0,01% что привело к уменьшению рентабельности на 0,01%

2.4 Анализ собственного капиталаТаблица 9. Анализ собственного капитала

| Номер п/п | Наименование показателя | 2008 | Прирост (+)/снижение (-) за отчётный период | 2009 | Удельный вес 2008 | Удельный вес 2009 |

| 1 | Собственные средства (капитал) (тыс. руб.), всего, в том числе: | 5488345 | 2973797 | 8462142 | 100 | 100 |

| 1.1 | Уставный капитал кредитной организации, в том числе: | 448239 | 0 | 448239 | 8,17 | 5,30 |

| 1.1.1 | Номинальная стоимость зарегистрированных обыкновенных акций (долей) | 417700 | 0 | 417700 | 7,61 | 4,94 |

| 1.1.2 | Номинальная стоимость зарегистрированных привилегированных акций | 32250 | 0 | 32250 | 0,59 | 0,38 |

| 1.1.3 | Незарегистрированная величина уставного капитала неакционерных кредитных организаций | 0 | 0 | 0 | 0,00 | 0,00 |

| 1.2 | Собственные акции (доли), выкупленные у акционеров (участников) | 0 | 0 | 0 | 0,00 | 0,00 |

| 1.3 | Эмиссионный доход | 3373370 | 0 | 3373370 | 61,46 | 39,86 |

| 1.4 | Резервный фонд кредитной организации | 20973 | 1525 | 22498 | 0,38 | 0,27 |

| 1.5 | Нераспределенная прибыль (непокрытые убытки): | 1704924 | -117537 | 1587387 | 31,06 | 18,76 |

| 1.5.1 | прошлых лет | 847137 | 515411 | 1362548 | 15,44 | 16,10 |

| 1.5.2 | отчетного года | 857787 | -632948 | 224839 | 15,63 | 2,66 |

| 1.6 | Нематериальные активы | 402 | -132 | 270 | 0,01 | 0,00 |

| 1.7 | Субординированный кредит (займ, депозит,облигационный займ) по остаточной стоимости | 0 | 4500000 | 4500000 | 0,00 | 53,18 |

| 1.8 | Источники (часть источников) капитала, для формирования которых инвесторами использованы ненадлежащие активы | 0 | 0 | 0 | 0,00 | 0,00 |

| 2 | Нормативное значение достаточности собственных средств (капитала) (процентов) | 10 | 0 | 10 | 0,00 | 0,00 |

| 3 | Фактическое значение достаточности собственных средств (капитала), (процентов) | 12 | 0 | 12 | 0,00 | 0,00 |

| 4 | Фактически сформированные резервы на возможные потери (тыс. руб.), всего, в том числе: | 1049177 | 407592 | 1456769 | 100 | 100 |

| 4.1 | по ссудам, ссудной и приравненной к ней задолженности | 920513 | 323961 | 1244474 | 87,74 | 79,48 |

| 4.2 | по иным активам, по которым существует риск понесения потерь, и прочим потерям | 11519 | 15779 | 27298 | 1,10 | 3,87 |

| 4.3 | по условным обязательствам кредитного характера, отраженным на внебалансовых счетах и срочным сделкам | 115744 | -77649 | 38095 | 11,03 | -19,05 |

| 4.4 | под операции с резидентами офшорных зон | 1401 | 145501 | 146902 | 0,13 | 35,70 |

Величина собственного капитала ОАО «АБ «РОССИЯ» на 2009г. составила 8462142 тыс.руб., при чем показатель в динамике увеличился на 2973797 тыс.руб., за счет увеличения субординированного кредита на 4500000 тыс.руб.

Нераспределенная прибыль в отчетном периоде сократилась на 117537 тыс.руб., что связано с убытками по кредитам и займам, рост комиссионных расходов и т.д.

Резервы на возможные потери увеличились на 407592 тыс.руб. в связи с увеличением риска не возврата средств и кризисом в экономике.

Значительную долю в собственных средствах составляет нераспределенная прибыль – 18,76% и эмиссионный доход – 39,86%.

Значительную долю в фактически сформированных резервах на возможные потери составляют резервы по ссудам, ссудной и приравненной к ней задолженности, которые составляют 79,48%.

2.5 Анализ показателей доходности банкаТаблица 10. Анализ показателей доходности банка

| Показатель | 01.01.2008 | 01.01.2009 | Отклонение |

| 1. Процентные доходы | 3940832,00 | 7172755,00 | 3231923,00 |

| 2. Процентные расходы | 2130609,00 | 4080126,00 | 1949517,00 |

| 3. Работающие активы | 53867145,00 | 69740834,00 | 15873689,00 |

| 4. Средства клиентов | 46960586,00 | 82481298,00 | 35520712,00 |

| 5. Чистая ссудная задолженность | 39424970,00 | 64944378,00 | 25519408,00 |

| 6. Процентная маржа, % | 3,36 | 4,43 | 1,07 |

| 7. Спрэд, % | 3,52 | 5,78 | 2,26 |

Процентная маржа выросла на 1,07%, это положительная тенденция связана с ростом процентных ставок по кредитам.

Чистая ссудной задолженности увеличилась на 25519408 тыс.руб. это хороший показатель он говорит о том, что банк в отчетном периоде выдает больше кредитов.

Спрэд увеличился на 2,26% данное значение немного ниже нормативного.

Глава 3. Анализ нормативов пруденциального надзора

Таблица 11. Анализ нормативов пруденциального надзора

| № п/п | Наименование показателя | Нормативное значение | 2009 | 2008 | Отклонение от норматива | Отклонение в динамике | |||

| 2008 | 2009 | ||||||||

| 1 | Достаточность собственных средств (капитала) банка (Н1) | >=10,00 | 12,30 | 11,90 | 2,30 | 1,90 | 0,40 | ||

| 2 | Показатель мгновенной ликвидности банка (Н2) | >=15,00 | 70,30 | 42,10 | 55,30 | 27,10 | 28,20 | ||

| 3 | Показатель текущей ликвидности банка (Н3) | >=50,00 | 74,20 | 97,80 | 24,20 | 47,80 | -23,60 | ||

| 4 | Показатель долгосрочной ликвидности банка (Н4) | <=120,00 | 94,90 | 83,30 | -25,10 | -36,70 | 11,60 | ||

| 5 | Показатель максимального размера риска на одного заемщика или группу связанных заемщиков (Н6) | <=25,00 | max | 23,90 | max | 22,5 | 1,40 | -2,50 | -1,40 |

| min | 0,30 | min | 0,70 | -0,40 | -24,30 | 0,40 | |||

| 6 | Показатель максимального размера крупных кредитных рисков (Н7) | <=800,00 | 563,10 | 579,50 | -236,90 | -220,50 | -16,40 | ||

| 7 | Показатель максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1) | <=50,00 | 0,60 | 0,10 | -49,40 | -49,90 | 0,50 | ||

| 8 | Показатель совокупной величины риска по инсайдерам банка (Н10.1) | <=3,00 | 1,20 | 1,20 | -1,80 | -1,80 | 0,00 | ||

| 9 | Показатель использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц (Н12) | <=25,00 | 0,10 | 0,60 | -24,90 | -24,40 | -0,50 | ||

Н1 соответствует нормативу и имеет положительную динамику, рост составляет 0,40%, что положительно характеризует структуру капитала.

Н2 соответствует нормативу и показывает, что банк может оплатить обязательства до востребования в течении одного операционного дня в размере 70,30%. Это положительно характеризует ликвидность активов банка. Но с другой стороны большая часть средств не приносит доход.

Н3 соответствует нормативу он составляет74,20%, показывает, что банк может оплатить свои обязательства в течении 30 календарных дней.

Н4 соответствует нормативу, он показывает что в период мирового финансового кризиса долгосрочные вложения не очень актуальны.

Н6 – показатель риска имеет min 0,3% и max 23,9%, динамика показателя увеличивается. Это отрицательный фактор.

Н7 соответствует нормативу и сохраняется положительная динамика. В связи с кризисом снизилась величина и количества крупных заемщиков. Это связанно с их банкротством, увеличению процентных ставок, высоким риском вложения средств.

Н9.1 на 2009г этот показатель равен 0,6%, это связано с частичной выдачей банковских гарантий и поручительств участникам (акционерам) банка.

Н10.1 соответствует нормативу, в 2009г он остался такой же как и в прошлом 1,2%.

Н12 соответствует нормативу, и в 2009г он равен 0,1%, так как банк часть своих средств вкладывал в акции других юридических лиц.

В целом ОАО «АБ «РОССИЯ» в анализируемом периоде выполнял все обязательные нормативы в соответствии с требованиями Центрального банка.

Глава 4. Прогноз деятельности банка на предстоящий период

В четвертой главе будет приведен прогнозный баланс на 2010год, и рассчитаны некоторые коэффициенты, и постараться решить те проблемы, которые были выявлены в ходе проведения комплексного анализа за отчетный период.

4.1 Прогнозный баланс на 01.01.2010 годТаблица 12. Прогнозный баланс на 01.01.2010 год

| Наименование статьи | 01.01.2009 | 01.01.2010 | уд.вес 01.01.2009 | уд.вес 01.01.2010 | отклонение | темп роста, % | |

| I | АКТИВЫ | ||||||

| 1 | Денежные средства | 559305 | 647324 | 0,53 | 0,53 | 88019 | 1,16 |

| 2 | Средства кредитных организаций в Центральном банке Российской Федерации | 15977391 | 16024776 | 15,20 | 13,19 | 47385 | 1,00 |

| 2.1 | Обязательные резервы | 125381 | 145781 | 0,12 | 0,12 | 20400 | 1,16 |

| 3 | Средства в кредитных организациях | 15815311 | 16995632 | 15,04 | 13,99 | 1180321 | 1,07 |

| 4 | Чистые вложения в торговые ценные бумаги | 2171631 | 2535790 | 2,07 | 2,09 | 364159 | 1,17 |

| 5 | Чистая ссудная задолженность | 64944378 | 77508400 | 61,78 | 63,79 | 12564022 | 1,19 |

| 6 | Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи | 534423 | 658561 | 0,51 | 0,54 | 124138 | 1,23 |

| 6.1 | Инвестиции в дочерние и зависимые организации | 60879 | 88546 | 0,06 | 0,07 | 27667 | 1,45 |

| 7 | Чистые вложения в ценные бумаги, удерживаемые до погашения | 2090402 | 2498532 | 1,99 | 2,06 | 408130 | 1,20 |

| 8 | Основные средства, нематериальные активы и материальные запасы | 1098185 | 1419706 | 1,04 | 1,17 | 321521 | 1,29 |

| 9 | Прочие активы | 1935340 | 2974563 | 1,84 | 2,45 | 1039223 | 1,54 |

| 10 | Всего активов | 105126366 | 121497611 | 100,00 | 100,00 | 16371245 | 1,16 |

| II | ПАССИВЫ | ||||||

| 11 | Кредиты, депозиты и прочие средства Центрального банка Российской Федерации | 4000000 | 4500000 | 4,06 | 4,13 | 500000 | 1,13 |

| 12 | Средства кредитных организаций | 4095809 | 5087643 | 4,16 | 4,66 | 991834 | 1,24 |

| 13 | Средства клиентов (некредитных организаций) | 82481298 | 84736452 | 83,82 | 77,68 | 2255154 | 1,03 |

| 13.1 | Вклады физических лиц | 5725695 | 6085442 | 5,82 | 5,58 | 359747 | 1,06 |

|

| Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток | 860640 | 903575 | 0,87 | 0,83 | 42935 | 1,05 |

| 15 | Выпущенные долговые обязательства | 5645431 | 6013540 | 5,74 | 5,51 | 368109 | 1,07 |

| 16 | Прочие обязательства | 1134705 | 1574890 | 1,15 | 1,44 | 440185 | 1,39 |

| 17 | Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и по операциям с резидентами офшорных зон | 184997 | 187967 | 0,19 | 0,17 | 2970 | 1,02 |

| 18 | Всего обязательств | 98402880 | 109089509 | 100,00 | 100,00 | 10686629 | 1,11 |

| III | ИСТОЧНИКИ СОБСТВЕННЫХ СРЕДСТВ | ||||||

| 19 | Средства акционеров (участников) | 449950 | 600000 | 0,43 | 0,49 | 150050 | 1,33 |

| 20 | Собственные акции (доли), выкупленные у акционеров (участников) | 0 | 0 | 0,00 | 0,00 | 0 | 0,00 |

| 21 | Эмиссионный доход | 3373370 | 4562438 | 3,21 | 3,76 | 1189068 | 1,35 |

| 22 | Резервный фонд | 22498 | 205480 | 0,02 | 0,17 | 182982 | 9,13 |

| 23 | Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи | -38750 | 18763 | -0,04 | 0,02 | 57513 | -0,48 |

| 24 | Переоценка основных средств | 404900 | 467893 | 0,39 | 0,39 | 62993 | 1,16 |

| 25 | Нераспределенная прибыль (непокрытые убытки) прошлых лет | 1379512 | 2754985 | 1,31 | 2,27 | 1375473 | 2,00 |

| 26 | Неиспользованная прибыль (убыток) за отчетный период | 1132006 | 3798543 | 1,08 | 3,13 | 2666537 | 3,36 |

| 27 | Всего источников собственных средств | 6723486 | 12408102 | 6,40 | 10,21 | 5684616 | 1,85 |

| 28 | Всего пассивы | 105126366 | 121497611 | 100,00 | 100,00 | 16371245 | 1,16 |

Анализ пассивов ОАО «АБ «РОССИЯ» показывает, что доля собственных средств в 2010 году 10,21%, чэто соответствует нормативу, а также является положительным фактором, так как возросли заемные средства. В структуре источников собственных средств возросла доля чистой прибыли на 2666537 тыс.руб., это положительная тенденция.

Обязательства на начало 2010 года увеличились на 10686629 тыс.руб. за счет увеличения средств клиентов на 2255154 тыс.руб., а так же за счет вкладов физических лиц, прочих обязательств и т.д.. Это положительная тенденция, т.к. говорит о том, что банк принимает активные меры по привлечению средств клиентов.

Активы ОАО «АБ «РОССИЯ» выросли на 16371245 тыс.руб.руб. в результате увеличения чистой ссудной задолженности на 12564022 тыс.руб., обязательных резервов в ЦБ РФ на 20400 тыс.руб., средств в кредитных организациях на 1180321 тыс.руб., чистые вложения в ценные бумаги 124138 тыс.руб. и т.д.. Наибольший удельный вес в активах занимает чистая ссудная задолженность 63,79%, темп роста составил 119%, это говорит о том что банк активно занимается кредитованием физических и юридических лиц

4.2 Расчет коэффициентовТаблица 13. Расчет коэффициентов

| Показатели | 2009 | 2010 | Отклонение |

| Рентабельность активов | 1,08 | 1,11 | 0,03 |

| Доля собственного капитала банка | 6,396 | 10,21 | 3,82 |

| Доля ликвидных активов | 4,082 | 27,71 | 23,63 |

| Доля работающих активов | 66,34 | 68,48 | 2,14 |

| Соотношение собственных и привлеченный средств | 6,833 | 8,032 | 1,199 |

| Рентабельность собственного капитала | 16,84 | 18,47 | 1,63 |

Рентабельность активов ниже нормативного значения, однако, на начало 2010 года замечен рост на 0,03%, это положительная фактор.

Доля собственного капитала находится в пределах 10,21%, доля работающих активов составляет 68,48%, что тоже соответствует норме, доля ликвидных активов то же соответствует норме 27,71%.

4.3 Анализ показателей доходности банка на 01.01. 2010 г.Таблица 14. Отчет о прибылях и убытках

| п/п | Наименование статьи | 01.01.2008 | 01.01.2009 | 01.01.2010 | Отклонение | Темп роста |

| 1 | Процентные доходы, всего | 3940832 | 7172755 | 9716230 | 2543475 | 1,35 |

| 2 | Процентные расходы, всего | 2130609 | 4080126 | 5623450 | 1543324 | 1,38 |

| 3 | Чистые процентные доходы (отрицательная процентная маржа) | 1810223 | 3092629 | 4972365 | 1879736 | 1,61 |

| 4 | Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, средствам, размещенным на корреспондентских счетах, а также начисленным процентным доходам, всего, в том числе: | -235186 | -323151 | -321341 | 1810 | 0,99 |

| 5 | Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возмож-ные потери | 125869 | -474665 | -190543 | 284122 | 0,40 |

| 6 | Чистые доходы от операций с ценными бумагами, оцениваемыми по справедливой стоимости через прибыль или убыток | 752 | 0 | 0 | 0 | - |

| 8 | Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения | 0 | 0 | 0 | 0 | - |

| 9 | Чистые доходы от операций с иностранной валютой | -24769 | -1233077 | -10235 | 1222842 | 0,01 |

| 10 | Чистые доходы от переоценки иностранной валюты | 99612 | 1627523 | 3231093 | 1603570 | 1,99 |

| 11 | Доходы от участия в капитале других юридических лиц | 4234 | 2948 | 3098 | 150 | 1,05 |

| 12 | Комиссионные доходы | 175617 | 246835 | 320632 | 73797 | 1,30 |

| 13 | Комиссионные расходы | 15595 | 42179 | 44686 | 2507 | 1,06 |

| 14 | Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи | -4002 | -12629 | -5043 | 7586 | 0,40 |

| 15 | Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения | 0 | -3909 | -257 | 3652 | 0,07 |

| 17 | Прочие операционные доходы | 17560 | 139844 | 321675 | 181831 | 2,30 |

| 18 | Чистые доходы (расходы) | 1923911 | 2952714 | 3785541 | 832827 | 1,28 |

| 19 | Операционные расходы | 730801 | 1270845 | 2023104 | 752259 | 1,59 |

| 20 | Прибыль (убыток) до налогообложения | 1193110 | 1681869 | 2083545 | 401676 | 1,24 |

| 21 | Начисленные (уплаченные) налоги | 318602 | 549863 | 416709 | -133154 | 0,76 |

| 22 | Прибыль (убыток) после налогообложения | 874508 | 1132006 | 1 666 836 | 534830 | 1,47 |

| 24 | Неиспользованная прибыль (убыток) за отчетный период | 874508 | 1132006 | 1 666 836 | 534830 | 1,47 |

Из анализа процентных доходов банка мы видим что процентные доходы выросли на 2543475 тыс.руб., а процентные расходы тоже выросли на 1543324 тыс.руб. это отрицательный фактор, так как темп роста процентных расходов превышает темп роста процентных доходов. В связи с этими изменениями выросли чистые процентные доходы на 1879736 тыс.руб.

Чистые доходы и операционные расходы растут на 832827 тыс.руб. и на 752259 тыс.руб.. Увеличение операционных расходов говорит об увеличении выплат процентов по выпущенным долговым обязательствам и другим привлеченным средствам.

Прибыль до налогообложения выросла на 401676 тыс.руб. это положительный фактор.

Таблица 15. Показатели доходности банка на 01.01.2010 г.

| Показатель | 2009 | 2010 | Отклонение |

| 1. Процентные доходы | 7172755,00 | 9716230,00 | 2543475,00 |

| 2. Процентные расходы | 4080126,00 | 5623450,00 | 1543324,00 |

| 3. Работающие активы | 69740834,00 | 71352441,00 | 1611607,00 |

| 4. Средства клиентов | 82481298,00 | 88736452,00 | 6255154,00 |

| 5. Чистая ссудная задолженность | 64944378,00 | 76548301,00 | 11603923,00 |

| 6. Процентная маржа, % | 4,43 | 5,74 | 1,31 |

| 7. Спрэд, % | 5,78 | 19,40 | 13,62 |

В прогнозном периоде показатели процентная моржа увеличилась на 1,31%, а спред увеличился аш на 13,62% и составил 19,4% что выше норматива. Это говорит о высоких банковских рисках.

Процентная маржа выросла и это говорит об увеличении рисковых операций, о не очень эффективном управлении доходными активами и распределении привлеченных средств.

Значительный рост спреда говорит, о не эффективном управлении рисками, за счет регулирования внутрибанковских цен на денежные ресурсы, а также распределение совместных банковских издержек по активным и пассивным операциям банка.

Заключение

В своей работе я рассмотрел деятельность ОАО «АБ «РОССИЯ», по данным финансовой отчетности был проведен комплексный анализ деятельности банка. Анализ показал что банк работает стабильно и эффективно, за счет привлечения средств клиентов и выдачи кредитов.

Анализ показал что активы банка увеличились на 83%, что является положительным фактором так как, увеличение активов банка происходит за счёт проведения активных операций таких как: кредитование, инвестиционные операции, прочие операции банка по размещению собственных и привлечённых средств, что в результате приносит прибыль банку.

Доля ликвидных активов увеличилась на 26,69%, что является положительным фактором, ведь ликвидность способствует превращению активов в деньги быстро и легко, что позволяет бесперебойно оплачивать в срок все обязательства и предъявляемые законные денежные требования.

Доля работающих активов очень сильно уменьшилась на 27,61% и на отчетную дату составила 66,34% от всех активов. Этот коэффициент не укладывается в норматив. Это говорит о том, что банк, рискует не только собственным капиталом, но и частью заемных средств.

Экономическая отдача активов на отчетную дату осталась практически без изменений, а экономическая отдача собственного капитала увеличилась на 0,34%.

Спрэд и процентная маржа выше нормативных, а значит необходимо увеличить резервы банка на возможные потери по ссудам (резерв должен сопровождаться наличием обеспечения кредита) или установить цену за кредит с тем расчетом, что бы покрыть возможные потери.

Чистая прибыль за отчетный период увеличилась на 22%

Обязательные нормативы ЦБ были выполнены в соответствии с установленными требованиями

Для решения выявленных банку необходимо принять меры по сокращению расходов и увеличению доходов.

Так же необходимо уменьшить спред для этого нужно увеличить количество работающих активов и привлечь средства клиентов.

Список использованной литературы

1. Батракова Л.Г. Экономический анализ деятельности коммерческого банка: Учебник для вузов. – М.: Логос, 2006.

2. Викулин А.Ю. Антимонопольное регулирование рынка банковских услуг: Учеб.-практ. пособие / Под ред. Г.А. Тосуняна. М.: КОНТРАКТ, ИНФРА – М, 2007

3. Вешкин Ю.Г., Авагян Г.Л., Экономический анализ деятельности коммерческого банка: учеб.пособие \ Вешкин Ю.Г., Авагян Г.Л. – М.: Магистр, 2007.

4. Гиляровская Л.Т., Паневина С.Н. Комплексный анализ финансово-хозяйственной деятельности банка и его филиалов – СПб.: Питер, 2005.

Похожие работы

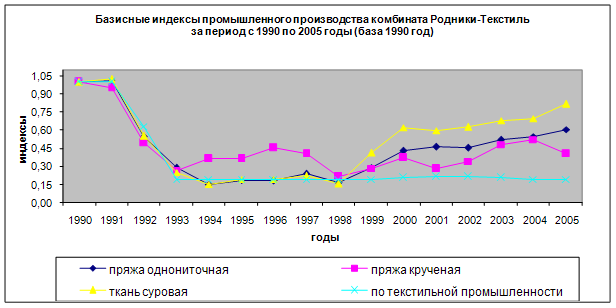

... 145 761 138 892 162 142 169 012 дек.05 169 012 147 915 166 203 187 300 2. МАРКЕТИНГОВАЯ, ПРЕДПРИНИМАТЕЛЬСКАЯ И КОММЕРЧЕСКАЯ ДЕЯТЕЛЬНОСТЬ ОАО «РОДНИКИ - ТЕКСТИЛЬ» 2.1 Анализ конкурентов Конкуренция - состязательность хозяйствующих субъектов, когда их самостоятельные действия эффективно ограничивают возможность каждого из них односторонне воздействовать на общие условия обращения ...

... организации и осуществляется посредством установления в банковском законодательстве специальных ограничений на значения показателей деятельности кредитной организации, характеризующих величину банковского риска кредитной организации. Проведем анализ обязательных нормативов ОАО «АФ Банк». Таблица 8. Анализ обязательных нормативов "АФ Банк" Норматив Норма 2007 2008 Отклонение динамики ...

... сетевая компания», выделившихся из ОАО «Белгородэнерго». С этого момента Общество является полностью реорганизованным, основным видом деятельности которого является оказание сервисных услуг. 2 этап – история Открытого Акционерного Общества «Корпоративные сервисные системы» (ОАО "КорСсис"). 18 мая 2005 года на годовом Общем собрании акционеров ОАО «Белгородэнерго» было принято решение о ...

... В реальных сложившихся экономических условиях восстановить платежеспособность "Североникеля" невозможно. Но для наиболее объективной оценки необходимо проанализировать финансовое состояние комбината по данным баланса. Анализ финансового состояния комбината"Североникель" по данным агрегированного баланса. При анализе динамики агрегированного баланса целесообразно использовать графические методы. ...

0 комментариев