ВВЕДЕНИЕ................................................................................................................................... 6

I. УЧЕТ ДВИЖЕНИЯ ГОТОВОЙ ПРОДУКЦИИ.................................................. 10

1.1. Готовая продукция, ее состав, задачи учета и оценка...................................................... 10

1.2. Учет поступления готовой продукции из производства. Организация ее учета на складах и в бухгалтерии....................................................................................................................................................... 15

1.3. Учет отгрузки продукции................................................................................................... 21

1.4. Определение результата от реализации продукции......................................................... 25

1.5. Учет расходов по сбыту готовой продукции.................................................................... 30

1.6. Учет налога на добавленную стоимость и акцизного сбора........................................... 32

II. КОНТРОЛЬ ОПЕРАЦИЙ ПО ДВИЖЕНИЮ ГОТОВОЙ ПРОДУКЦИЕЙ.... 44

2.1. Задачи и источники контроля............................................................................................. 44

2.2 Оперативный контроль выпуска продукции..................................................................... 45

2.3. Контроль реализации готовой продукции........................................................................ 52

ЗАКЛЮЧЕНИЕ........................................................................................................................... 59

СПИСОК ЛИТЕРАТУРЫ.......................................................................................................... 62

ВВЕДЕНИЕ

Переход к рыночным отношениям экономики Украины, в которой ранее господствовала централизованная система планирования и управления, требует переработки системы бухгалтерского учета, отчетности, анализа, аудита, а также приобретения профессиональных знаний, навыков и умения работников принимать правильные и эффективные решения.

Коренные перемены в экономической жизни страны требуют осуществления учета, способного удовлетворить потребности предприятия в информации для оперативного управления производством и сбытом продукции, новых подходов к организации и методике внутреннего и внешнего контроля (бухгалтерского, аудиторского) за движением и сохранностью готовой продукции, своевременностью и правильностью расчетов с покупателями, достоверностью финансовых результатов от реализации продукции, так как производство и реализация продукции являются одними из основных показателей деятельности.

Именно поэтому для исследования была выбрана тема магистерской работы “Учет и контроль движения готовой продукции”. Она является одной из важнейших проблем учета и контроля, поскольку получение прибыли возможно лишь при наличии спроса на производственную продукцию при нормальном функционировании системы производства и сбыта готовой продукции. Правильный и своевременный учет и контроль позволяют налаживать этот процесс. В связи с этим неизбежны изменения в организации и методологии бухгалтерского учета на основе богатого опыта отечественного учета и широко применяемых в реальных экономических условиях международных методов учета.

Учет производства и реализации продукции должен быть своевременным и правдоподобным, ведь известно, что в настоящее время предприятиям предоставлено полное право самостоятельно решать свои проблемы, искать партнеров, каналы сбыта своей продукции.

Особая актуальность проблемы учета и контроля выпуска продукции и ее реализации вызвана тем, что их совершенствование является одним из источников экономического роста и экономической стабильности предприятия.

В магистерской работе рассмотрена взаимосвязь производства продукции, объема реализации, себестоимости и цены продукции с прибылью. Ведь стабильность экономики нашей страны зависит от нормальной, четко налаженной и эффективной работы отдельно взятых предприятий.

Из фактов истории мы знаем, к чему привело директивное планирование, но все же каждое предприятие должно хоть на небольшой период прогнозировать свою деятельность.

Однако нестабильность экономической ситуации в Украине приводит к такому положению, когда перспективы предпринимательской деятельности прогнозировать очень тяжело. В таких условиях плановые задания на многих предприятиях определяются формально и, как правило, далеки от реальности, а большинство из них вообще не планируют основных технико-экономических показателей. В этих условиях четко налаженная система учета и контроля поможет выявить неиспользованные резервы и направить их по правильному пути.

Целью данной работы является изучение современной методики учета и контроля движения готовой продукции, исследование теоретических подходов к этой проблеме в условиях рыночных отношений, выявление актуальных вопросов учета и контроля на современном этапе, изучение задач, которые стоят перед бухгалтерами и экономистами в промышленном производстве.

Изучение действующей практики учета и контроля выпуска готовой продукции и ее реализации было проведено на базе ЗАО “Стальметиз” им.Ф.Э.Дзержинского.

Предприятие основано в 1885 году. Оно возникло в Одессе как завод по производству проволоки, штифтов и других металлоизделий.

После октября 1917 года завод был национализирован и носил название - Государственный завод №6. В 1926 году завод переименован в “Рудметаллторг” и ему присваивается имя Ф.Э. Дзержинского. В 1932 году в эксплуатацию пущены сортопрокатный и листопрокатный цеха, выпускающие сортовой и листовой прокат.

В 1941 году завод переключился на выпуск оборонной продукции. После войны многие из работников были награждены правительственными наградами “За восстановление предприятий черной металлургии юга” .

В 1946 году обновлен сортопрокатный цех - пульс жизни всего завода.

В 1955 году вводится в эксплуатацию блок метизных цехов по производству проволоки, гвоздей и металлической сетки.

В 1962 году в строй вступил крупнейший в СССР специализированный электродный цех по производству электродов.

В 1973 году начинает работать крупный специализированный цех по производству сварочной проволоки. Цех выпускал около половины стальной легированной проволоки, производимой в стране.

В составе объединения было два завода - сталепрокатный и канатный. С 1990 года канатный завод снова приобрел самостоятельность.

В 1995 году завод был переименован в акционерное общество “Стальметиз” им. Ф.Э. Дзержинского.

В 1997 году в ЗАО “Стальметиз”на базе цехов и служб были созданы дочерние предприятия: “Элмер” - на базе электродного цеха и в честь памяти Меркачева В.Н., “Стальтранспорт”- на базе цеха безрельсового транспорта, фирма “ Торговый дом” , “ Жилищно-коммунальный отдел”- на базе жилищно-коммунального управления, “ Механик” - на базе ремонтно- механического цеха.

В 1998 году, выступая главным учредителем, ЗАО “Стальметиз” созданы два закрытых акционерных общества: “Звармет” - на базе сталепроволочного цеха и “ “Трансбуд” - на базе цеха безрельсового транспорта, ремонтно-строительного цеха и кислородного участка, которые приобрели самостоятельность более высокого уровня, чем дочерние предприятия: как акционерные общества.

Со всеми дочерними предприятиями и акционерными обществами, созданы на ЗАО “Стальметиз”, разработаны и заключены договора о производственных взаимоотношениях, в которых предусмотрены обязательства, как учредителей, так и каждого созданного предприятия. Таким образом, на ЗАО “Стальметиз” положено начало создания структуры холдингового типа.

Все предприятия успешно работают, регулярно выплачивают зарплату, своевременно перечисляют установленные налоги.

ЗАО “Стальметиз” производятся необходимые для народного хозяйства металлические изделия:

- низкоуглеродистую проволоку;

- стальную сварочную проволоку;

- стальную легированную сварочную проволоку;

- стальную профилированную проволоку для армирования железобетонных конструкций;

- легированную и высоко легированную коррозионно-стойкую и жаропрочную проволоку;

- электроды;

- сетку стальную плетенную;

- строительные гвозди;

- тканную из рифленой проволоки сетку;

- тканную из проволоки сетку с квадратными ячейками;

- хозяйственные цепи двух и трех кольцевые;

- колючую оцинкованную проволоку для ограждений.

Продукция ЗАО “Стальметиз” пользуется устойчивым спросом и ее качество подтверждено Морским Регистром, Государственным Сертификатом Украины и международным Регистром Ллойда. ЗАО “Стальметиз” успешно сотрудничает на взаимовыгодных условиях с рядом фирм и институтов Украины, России, Германии, Турции, Болгарии и других стран.

Международные награды: “ Золотая звезда за качество” (Испания, г. Мадрид), “ Золотой Глобус” - за вклад в развитие экономики Украины (Дания, г. Копенгаген) подтверждают высокую репутацию, профессионализм и вклад ЗАО “Стальметиз” в мировой бизнес.

Вся исходная информация о производственной и коммерческой деятельности предприятия обобщается в центральной бухгалтерии. В бухгалтерии применяется журнально-ордерная форма бухгалтерского учета, которая основана на использовании систематизации и накапливания данных первичных документов непосредственно в регистрах аналитического и синтетического учета соответственно действующему законодательству. Новый подход к организации бухгалтерского учета на ЗАО “Стальметиз” связан с его автоматизацией, применением специализированной бухгалтерской программы, разработанной с учетом специфики данного предприятия. Ее применение во многом освободило бухгалтеров от выполнения рутинной работы.

I. УЧЕТ ДВИЖЕНИЯ ГОТОВОЙ ПРОДУКЦИИ 1.1. Готовая продукция, ее состав, задачи учета и оценка

Готовой продукцией считаются комплектные изделия, прошедшие все стадии технологической обработки на данном предприятии, соответствующие утвержденным стандартам или техническим условиям, принятые отделом технического контроля (ОТК) и сданные на склад или непосредственно заказчику. Готовая продукция предназначена для сбыта и составляет большую часть товарной продукции, в которую входят также полуфабрикаты собственного производства, работы и услуги промышленного характера, выполненные на сторону и оказанные своему капитальному строительству и непромышленным хозяйствам.

Основными задачами учета готовой продукции и ее реализации являются:

- правильное и своевременное оприходование готовой продукции на основе оформленных документов, что позволяет осуществлять контроль за ее сохранностью на всех этапах движения;

- получение данных о количестве и стоимости выпущенной и отгруженной продукции, а также сведений об остатках готовой продукции на складах и контроль за соответствием фактических остатков учетным данным;

- контроль за соблюдением сметы внепроизводственных расходов, своевременностью и правильностью осуществления расчетов с бюджетом по перечислению налога на добавленную стоимость;

- учет результатов от реализации продукции.

Учет промышленной продукции ведут в натуральных, условно-натуральных и стоимостных показателях.

Натуральные показатели, характеризующие количество, объем и массу продуктов в соответствии с их физическими свойствами, используют для количественного учета готовых изделий.

Условно-натуральные измерители служат для получения обобщенных показателей по учету однородной продукции. Количество такой продукции по видам пересчитывают с помощью определенных коэффициентов в условную массу, сорт, типоразмера и др. Коэффициенты соотношения определяются в зависимости от содержания полезного вещества в продуктах, трудоемкости их изготовления, уровня затрат, длительности производственного цикла. Так, измеряют количество выплавленного чугуна в расчете на передельный, консервов - в условных банках. (т. у. б)

Стоимостными (ценностными) показателями произведенной продукции измеряется объем товарной продукции, а также нормативно-чистой продукции и нормативной стоимости обработки. Совокупная величина выручки от реализации в денежном выражении характеризует объем реализованной продукции.

Готовая продукция в бухгалтерском учете может оцениваться по фактической себестоимости и по учетным ценам.

К учетным ценам относятся: производственная себестоимость (плановая или фактическая), среднеквартальная или среднегодовая плановая себестоимость, плановые или отпускные цены предприятия, розничные цены.

На счетах синтетического учета и в балансе готовая продукция отражается по фактической себестоимости. Однако фактическая себестоимость определяется в конце месяца, а поступает продукция на склад из производства и отгружается потребителям или заказчикам, как правило, ежедневно. Поэтому при таксировке документов по движению готовых изделий пользуются учетными ценами. Оценкой готовой продукции по фактической себестоимости пользуются только на предприятиях, выпускающих изделия ограниченной номенклатуры (например, на станкостроительных заводах).

Оценкой готовой продукции по производственной себестоимости (плановой или фактической), равной сумме всех затрат на изготовление изделия, применяется сравнительно редко, в основном на предприятиях индивидуального производства, выпускающих крупное уникальное оборудование и транспортные средства. Возможна оценка готовой продукции по производственной себестоимости и на предприятиях ограниченной номенклатурой массовой продукции, когда выпуск и реализация изделий производятся ежедневно. Недостатки данного варианта оценки состоят в том, что допускаются неточности исчисления себестоимости до завершения всех работ по объекту и окончания отчетного месяца.

При использовании плановой оценки себестоимости готовой продукции определяют и отдельно учитывают отклонения фактической себестоимости за отчетный месяц от учетной цены. Положительной стороной этого варианта является единство оценки в текущем учете, квартальном бизнес-плане и отчете для расчета товарного выпуска. Если же учетные цены в течение года не изменяются, то приходится выполнить довольно трудоемкую работу по переоценке готовых изделий. Это наиболее распространенный вариант оценки готовой продукции. Разница отражается в регистрах не по отдельным наименованиям продукции, а по однородным ее группам.

В соответствии с положением (стандартом) бухгалтерского учета 9 “ Запасы”единицей бухгалтерского учета запасов (готовой продукции) является их наименование или однородная группа (вид). Изготовленные запасы зачисляются на баланс предприятия по первоначальной стоимости.

Первоначальной стоимостью запасов, изготовляемых собственными силами предприятия, является себестоимость их производства, определяемая в соответствии с Положением (стандартом) бухгалтерского учета 16 “ Затраты” . Не включаются в первоначальную стоимость запасов, а являются затратами периода в котором были осуществлены:

- сверхнормативные затраты и недостачи запасов;

- проценты за пользование кредитом;

- общехозяйственные и другие подобные затраты, которые непосредственно не связаны с приобретением и доставкой запасов и приведением их в состояние, пригодное для дальнейшего использования в запланированных целях.

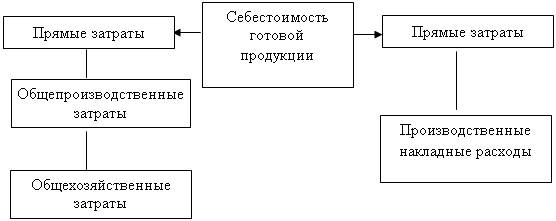

Отличия в составе фактической себестоимости, которая применялась для оценки статей баланса до введения П(С)БУ, и исторической (фактической) себестоимости, как основной оценки статей баланса в соответствии с П(С) БУ 1 представлены следующей схемой:

| |||||

| |||||

| |||||

Рисунок-схема № I‑1Общее сравнение состава фактической и исторической себестоимости готовой продукции.

Таким образом, теперь в соответствии с требованиями П(С)БУ какие-нибудь активы, изготовленные на предприятии (незавершенное производство, готовая продукция, основные средства, нематериальные активы и т.д.), оцениваются по производственной себестоимости в составе прямых и производственных накладных затрат.

Принцип начисления состоит в том, что результаты хозяйственных операций признаются, когда они совершаются (а не тогда, когда получаются или оплачиваются денежные средства), и отображаются в бухгалтерском учете и финансовых отчетах тех периодов, к которым они относятся. Благодаря этому потребители получают информацию не только про прошлые операции, связанные с оплатой или получением денежных средств, но и про обязательства оплатить в будущем и про ресурсы, которые должны поступить в будущем.

Такая информация в отношении прошедших операций является наиболее полезной для принятия пользователями экономических решений.

П(С)БУ 1 указывает, что принцип начисления должен применяться одновременно с принципом соответствия, за которым затраты признаются в отчете о финансовых результатах на основе прямой связи между ними и полученными доходами.

При отпуске готовой продукции оценка ее должна осуществляться по одному из следующих методов определенных П(С)БУ 9:

- идентифицированной себестоимости соответствующей единицы запасов;

- средневзвешенной себестоимости;

- себестоимости первого по времени поступления запасов (ФИФО);

- себестоимости последнего по времени поступления запасов (ЛИФО);

- нормативных затрат;

- цены продажи.

Выбор того или иного метода оценки ТМЦ и провозглашение их в учетной политике зависит от многих факторов: формы организации предприятия, динамики спроса и предложения, конъюнктуры покупных и продажных цен, финансовой и дивидендной политики, требований налогового законодательства. Только комплексный учет всей совокупности факторов позволяет обеспечивать высокую эффективность управления предприятием на основе бухгалтерских методов оценки товарно-материальных ресурсов.

Метод прямой идентификации используется в тех случаях, когда на предприятии имеются технические и организационные возможности для учета покупных цен и иных затрат по каждому конкретному виду ТМЦ, а также когда необходимо четко идентифицировать и обеспечивать их физическое и стоимостное выражение от момента приобретения до момента продажи. В результате использования данного метода одинаковые товары могут учитываться в запасах по разной стоимости. Обычно он применяется на предприятиях производящих и торгующих дорогостоящими товарами, которые в силу своей высокой стоимости и особых потребительских свойств можно и нужно учитывать поштучно или в объемах мелких партий, а также при выполнении специальных заказов и проектов. Данный метод характеризуется высокой трудоемкостью.

Метод ФИФО (first-in-first-out) – это оценка материальных ресурсов по их первоначальной стоимости. Применяется такое правило: “ первая партия на приход – первая в расход” . Это означает, что расход материальных ресурсов оценивается по стоимости их приобретения в определенной последовательности: сначала списываются в расход материалы по цене первой закупленной партии, затем – второй, третьей и так в порядке очередности до исчерпания общего количества расходуемого материала.

Недостатком метода ФИФО является то, что он приводит к занижению величины затрат, списываемых по покупным ценам на себестоимость реализованной продукции, и к завышению финансовых результатов (прибыли). Позитивной чертой использования метода ФИФО является то, что остатки непроданных товаров показываются в активе баланса по ценам, максимально приближенным к реальной рыночной стоимости, на дату составления отчетности. Этот метод прост в использовании.

Метод ЛИФО (last-in-first-out) – это оценка материальных ресурсов по восстановительной стоимости, при этом используется следующее правило: “ последняя партия на приход – первая в расход” . Материальные ресурсы, выданные со склада, оцениваются по стоимости последнего приобретения, затем – предыдущего и т.д. в порядке очередности.

Использование метода ЛИФО приводит к завышению затрат, относимых на финансовые результаты, к росту доли себестоимости в выручке и к снижению налогооблагаемой прибыли. Участие метода в расчетах себестоимости позволяет предприятиям в условиях инфляции сохранять в максимальном объеме капиталы, вложенные в оборотные средства и возмещаемые за счет выручки. Это является основным преимуществом данного метода. Если учитывать, что запасы должны отражаться в балансе по наименьшей стоимости: по первоначальной или чистой стоимости реализации, что требует постоянных переоценок, то применение данного метода позволило бы избежать данных переоценок. Однако при использовании этого метода придется в соответствии с требованиями ПСБО 9 в примечаниях приводить разницу между стоимостью запасов, отраженной на дату баланса в учете и отчетности, и наименьшей из стоимости, исчисленной с применением метода средневзвешенной себестоимости, ФИФО, чистой стоимости реализации.

Метод средней себестоимости предполагает определение средней себестоимости материалов делением общей суммы поступивших материалов на их количество. Списание материалов происходит по средней себестоимости.

Метод оценки запасов по нормативным затратам наиболее применим для предприятий обрабатывающих отраслей промышленности (машиностроительной, шинной, мебельной, швейной, кожной, пищевой), которые осуществляют массовое и серийное производство разнообразной и сложной продукции. Суть данного вида оценки состоит в том, что применяются нормы затрат на единицу продукции (работ, услуг), которые устанавливаются предприятием с учетом нормальных уровней использования: запасов, труда, производственных мощностей, действующих цен. Для максимального приближения нормативных затрат к фактическим необходимо регулярно пересматривать нормы затрат и цены. Точный срок их пересмотра П(С)БО 9 не установлен, соответственно он может определяться предприятием самостоятельно.

Каждый из применяемых методов оценки является важным элементом учетной политики, позволяет отразить последствия инфляции на оборотные средства предприятия, влияет на формирование финансовых результатов.

Бухгалтерский учет выпуска и реализации продукции должен быть своевременным, точным и четко налаженным. Должна существовать непрерывная взаимосвязь обмена информацией между цехами, складами, отделом сбыта, бухгалтерией.

Выпуск продукции, ее отгрузка и реализация являются одними из важнейших хозяйственных операций. Ведь от состояния этих операций зависит успех дальнейшей работы предприятия. В бухгалтерии, в цехах и на складах происходит огромный документооборот по формированию учетной информации по выпуску, отгрузке и реализации готовой продукции.

1.2. Учет поступления готовой продукции из производства. Организация ее учета на складах и в бухгалтерии

Готовая продукция учитывается на предприятиях по местам хранения и по отдельным ее видам в установленных единицах измерения. Ответственность за наличие, сохранность и движение готовой продукции на складе несет материально-ответственное лицо (заведующий складом, кладовщик), с которым заключается определенной формы договор о полной материальной ответственности. Это лицо подписывает первичные документы о движении готовой продукции на складе.

Материально-ответственные лица должны располагать номенклатуро-ценником, содержащим систематизированный перечень всех видов продукции с указанием по каждой номенклатурной позиции кода продукции, единицы ее измерения, учетной цены. Именно эти реквизиты они должны указать в первичных документах, отражающих движение продукции, при их оформлении.

Наиболее распространенным первичным документом, отражающим выпуск продукции, является сдаточная накладная, а оказанные услуги или выполненные работы оформляются актом сдачи-приемки. Вместо разовых приемо-сдаточных накладных в ряде случаев могут применятся декадные или месячные накопительные накладные. В сдаточных накладных указываются: склад, принимающий их; номенклатурный номер (код) и наименование продукции (с указанием сорта, размера, марки, артикула и иных видов, признаков); единица измерения; количество продукции, предъявленное цехом к сдаче и принятое складом; цена и сумма.

Приемо-сдаточные документы подписываются представителем технического контроля, работником сдающего цеха, заведующим складом или лицом, принявшим на хранение продукцию. Когда договором предусмотрена приемка продукции с участием представителя заказчика (покупателя), то на документах должна быть и его подпись. В некоторых отраслях промышленности вместо приемо-сдаточной накладной применяются другие документы: приемо-сдаточные ведомости, ордера, план-карты, маршрутные листы.

Приемо-сдаточные документы в основном выписываются в двух экземплярах: один отправляется в цех-изготовитель, другой поступает вместе с продукцией на склад для материально-ответственного лица склада-получателя и служит основанием для открытия или заполнения карточки складского учета.

Ежесуточно цехами в графиках выпуска продукции делаются отметки о фактическом изготовлении продукции. После этого сдаточные накладные по реестру передаются в бухгалтерию, где ведется бухгалтерский синтетический и аналитический учет. На предприятии первичным документом, оформляющим выпуск готовой продукции, является накладная на сдачу готовой продукции складу отдела сбыта в подотчет (приложение №1), которая выписывается на каждую партию. В ней указываются : дата выпуска продукции, номер станка, профиль, вес. Она выписывается начальником смены по окончании выпуска каждой партии продукции и передает их начальнику цеха.

Один экземпляр накладной с распиской заведующего складом (представителя отдела сбыта) о принятии продукции возвращается цеху - сдатчику. На основе второго экземпляра заведующий складом производит разноску в карточку складского учета (приложение №2).

Сводки и ведомости продукции, в которых обобщаются данные приемо-сдаточных накладных, не имеют унифицированной формы. Их построение зависит от отраслей и даже индивидуальной для предприятия особенности организации, технологии производства, от характера производства продукции, от использования технических средств обработки информации и других обстоятельств.

Кроме того, на предприятии ведется журнал учета выработанной за год продукции. Этот журнал заполняется на основании ежемесячных ведомостей прихода продукции. Для каждого месяца в журнале выделен отдельный лист, где за каждый день месяца показан выпуск продукции того или иного наименования.

Бухгалтерия обязана контролировать, соблюдаются ли условия количественной и качественной приемки продукции, и выборочно проверять изделия в наличии.

Учет наличия продукции на складе осуществляется на основании приходных и расходных документов аналогично учету материалов. На складе материально-ответственное лицо ведет оперативный учет продукции по каждому номенклатурному номеру (наименованию) в количественном выражении. Учет ведется в следующих регистрах: карточках складского учета, оборотных ведомостях, материальных отчетах.

Карточка складского учета открывается для каждого вида продукции, в заголовке которой указываются видовые признаки изделия (наименование, тип, сорт, артикул или марка, номенклатурный номер, единица измерения, учетная цена), а в подзаголовочной части регистрируется каждая операция прихода и расхода и выводится остаток. Учет в карточках ведется, как правило, при большой номенклатуре продукции. На складах с небольшой номенклатурой изделий допускается замена карточек книгой количественного- сортового учета. Каждый лист книги содержит те же реквизиты, что и сортовая карточка. Записи о приходе, расходе и новом остатке заносят на основании первичных документов. Движение и остатки продукции регистрируются только в натуральных измерителях.

Для того, чтобы складской оперативный учет приобрел бухгалтерскую достоверность и был включен в единую систему оперативно-бухгалтерского учета, работники бухгалтерии обязаны периодически (не реже одного раза в неделю или декаду) контролировать непосредственно на складе в присутствии материально-ответственных лиц правильность оформления записей в сортовых карточках, своевременность и точность отражения складских операций. Бухгалтер проверяет каждый документ и каждую запись в карточке, в том числе и выведенные остатки. Если карточка складского учета заполнена верно, работник бухгалтерии расписывается в графе”Контроль” .

После проверки составляется реестр первичных приходных и расходных документов, оформленных в проверенном периоде, с указанием их порядковых номеров. Этот реестр вместе с документами передается в бухгалтерию. При приемке документов бухгалтером может проводиться и выборочная проверка фактического наличия продукции.

Первичные документы, принятые бухгалтерией, служат для отражения движения складского запаса готовой продукции в бухгалтерских регистрах. На предприятиях, где невелики номенклатура изделий и количество складов, бухгалтерия после таксировки документов заносит натуральные и стоимостные данные о приходе и расходе в регистры сортового учета. В качестве таких регистров либо используют карточки, открываемые на каждый номенклатурный номер, либо ведут накопительные ведомости прихода и отдельно расхода продукции, где группируют данные по номенклатурным номерам изделий.

Некоторые предприятия в конце месяца составляют ведомости выпуска продукции, в которых отражают выпущенные изделия с указанием количества и стоимости. Ведомости таксируются по фактической себестоимости и по учетным ценам. Фактическая себестоимость продукции определяется по данным аналитического учета затрат на производство и калькулирования. После составления отчетных калькуляций в ведомость записывается фактическая производственная себестоимость и определяются отклонения по отдельным видам или группам продукции и на весь выпуск в целом.

Итоги по приходу и расходу продукции за месяц подсчитывают в карточках или накопительных ведомостях, переносят в сортовые оборотные ведомости. В них отдельными строками по каждому виду продукции показывают в натуральном и денежном измерителях начальный остаток, обороты за месяц по приходу и расходу и исчисляют остаток на конец месяца. Натуральные показатели остатков сверяют с данными карточек складского учета, чтобы выявить и устранить возможные ошибки.

При большой номенклатуре продукции, чтобы не дублировать складскую учетную работу, в бухгалтерии ведут только, стоимостной учет продукции, а в накопительных и оборотных ведомостях не выделяют каждый номенклатурный номер, а ведут эти регистры по группам продукции.

На предприятии роль накопительных ведомостей выполняют ведомости по приходу и расходу продукции. Они, как было сказано выше, составляются заведующим складом только в натуральном выражении.

Учет готовой продукции в бухгалтерии полностью автоматизирован, однако следует отметить, что накопительные регистры по обобщению затрат на производство дублируются вручную. Ежедневно данные приходных и расходных документов вводятся в программу. Здесь накапливается информация о формировании себестоимости продукции, ее движении и остатках на складах, расчетах с покупателями, которую в любое время можно извлечь по запросу пользователя. Однако все эти операции электронно-вычислительная машина (ЭВМ) производит автоматически.

Связующим звеном между количественно-сортовым учетом на складе и стоимостным учетом в бухгалтерии является книга остатков готовых изделий (сальдовая книга). Она открывается на год в разрезе материально-ответственных лиц. В конце месяца материально-ответственные лица из карточек складского учета переносят остатки в количественном выражении в сальдовую книгу. Затем эти остатки в бухгалтерии таксируют; итоги подсчитываются по отдельным группам готовых изделий и в целом по складу и синтетическому счету. Остаток продукции по учетным ценам сверяется с тем ее остатком, который отражен в первом разделе ведомости №16 “Движение готовой продукции в ценностном выражении”. Совпадение остатков говорит о правильности учета, а несовпадение - о наличии ошибок, которые необходимо устранить.

Для синтетического учета и движения готовой продукции Планом счетов предусматривается активный балансовый счет 26 “Готовая продукция”, по дебету которого отражается поступление готовой продукции из производства на склад по фактической себестоимости, а по кредиту — отпуск, отгрузка готовой продукции покупателям по фактической себестоимости. Остаток — только дебетовый и показывает количество готовой продукции, оставшейся на складе на начало месяца в сумме фактических затрат или по полной фактической себестоимости. Следует отметить, что за исследуемый период данный счет не имел остатков на конец отчетных периодов, т.к. предприятие работает под заказы и вся выпущенная готовая продукция сразу же отгружается покупателям.

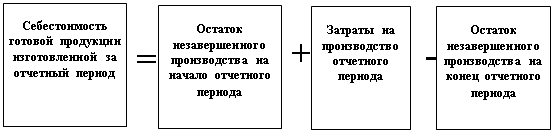

Фактическая производственная себестоимость выпущенной продукции определяется по данным аналитического учета затрат на производство, и обязательно сумма должна быть равна сумме, рассчитанной в третьем разделе журнала-ордера №10.

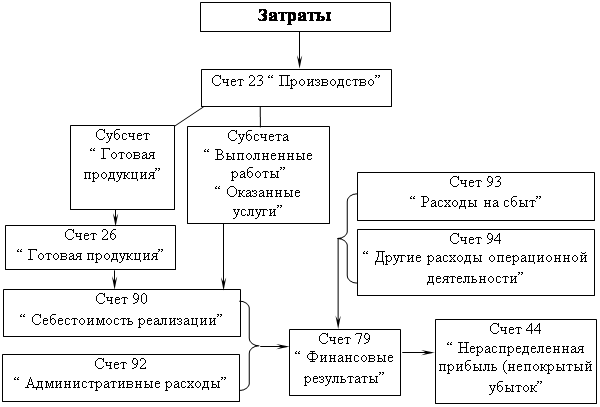

Рисунок-схема № I‑2 Определение себестоимости готовой продукции.

На исследуемом предприятии в бухгалтерии формируются автоматически данные по счету 26 “Готовая продукция”, как в целом так и в разрезе каждого наименования. Обобщенные данные об отраженных операциях можно получить в виде анализа счета (приложение №10). В соответствии с новым планом счетов этот счет предназначен для обобщения информации о наличии и движении готовой продукции предприятии.

Отражение в бухгалтерском учете операций по движению готовой продукции можно представить в виде следующих таблиц.

Таблица 1.Отражение в бухгалтерском учете операций, связанных с движением готовой продукции (обороты по дебету счета 26).

| № п/п | Дебет счета | Кредит счетов (субсчетов) | Содержание операции | |

| 1 | 26 | 23 | Производство | Передана на склад продукция, изготовленная на предприятии |

| 2 | 26 | 25 | Полуфабрикаты | Отражена передача на склад готовой продукции полуфабрикатов, предназначенных для реализации |

| 3 | 26 | 37 | Расчеты с разными дебиторами | Зачислена на баланс покупателя стоимость готовой продукции, являющейся частью приобретенного предприятия. |

| 4 | 26 | 42 | Дополнительный капитал | |

| 5 | 26 | 71 | Прочий операционный доход | |

| 5.1 | 26 | 719 | Прочие доходы от операционной деятельности | Отражена стоимость излишков готовой продукции, выявленных в ходе инвентаризации |

Отражение в бухгалтерском учете операций по выбытию готовой продукции (обороты по кредиту счета 26).

| № п/п | Дебет счетов (субсчетов) | Кредит счета | Содержание операции | |

| 1 | 20 | Производственные запасы | 26 | |

| 1.1 | 201 | Сырье и материалы | 26 | Переведена в состав производственных запасов (материалов) часть готовой продукции, предназначавшейся для реализации, но оставленной на предприятии для собственного использования. |

| 1.2 | 202 | Покупные полуфабрикаты и комплектующие изделия | 26 | Переведена в состав производственных запасов часть готовой продукции, предназначавшейся для реализации, но оставленной на предприятии для собственного использования в качестве комплектующих изделий |

| 1.3 | 204 | Тара и тарные материалы | 26 | Передана с состав производственных запасов часть готовой продукции (тары), предназначавшейся для реализации, но оставленной на предприятии для собственного использования. |

| 2 | 23 | Производство | 26 | Отражена стоимость готовой продукции, возвращенной в производство (например, для доработки) |

Итак, учет выпуска готовой продукции, ее учет на складах и в бухгалтерии имеет некоторые особенности, которые обусловлены спецификой данной отрасли, а также особенностями реализации произведенной продукции.

1.3. Учет отгрузки продукцииЗавершающей стадией процесса кругооборота средств является реализация, в результате чего готовый продукт превращается в деньги. Реализация- основной объемный показатель деятельности предприятия. По своей структуре она делится на следующие группы: реализация продукции собственного производства, включая полуфабрикаты своей выработки, продаваемые на сторону; реализация товаров широкого потребления из отходов; реализация работ и услуг промышленного характера; реализация материалов, тары и прочих материальных ценностей; отпуск предприятиям своего ведомства и др.

Готовая продукция отгружается покупателям в соответствии с договорами поставки. Эти договоры служат средством контроля за соблюдением условий, сроков, качества поставок и своевременностью расчетов с покупателями. Контроль за отгрузкой и исполнением договоров возложен на отделы сбыта предприятия, где ведется оперативный учет. В соответствии с предусмотренным договором сроком отдел сбыта передает складу готовой продукции приказ на отбор и упаковку готовых изделий.

Местным покупателям готовая продукция отпускается по доверенности (приложение №3), а иногородним — по приказу, в котором дается распоряжение экспедиции, куда и каким способом отправить продукцию, ее наименование, сорт, размер, количество. Работник склада на отобранную и упакованную продукцию выписывает накладную, в которой расписываются представитель покупателя и кладовщик. При этом кладовщик в карточке складского учета в графе”расход”проставляет количество отпущенной продукции. На многих предприятиях приказ и накладная объединены в одном документе (наряд-распоряжение – приложение №4). Обязательными реквизитами первичных расходных документов, оформляющих отпуск продукции, являются: номер и наименование изделия, единица измерения, фактически отпущенное количество, цена, сумма. На документах должны быть разрешающие подписи начальника отдела сбыта и главного бухгалтера.

На исследуемом предприятии продукцию получают представители покупателя. Причем отпуск продукции осуществляется как за безналичный расчет, так и за наличный (через кассу) и по бартеру. Представитель покупателя пребывает с открытой на него доверенностью с указанием наименования и количества продукции, которую он должен получить. Фактический отпуск готовой продукции со склада (будь-то самовывоз или отгрузка покупателю по доверенности) оформляют на основании товарно-транспортной накладной. Она выписывается в четырех экземплярах: первый экземпляр накладной является приказом складу на отпуск продукции (он остается в отделе сбыта), второй — основанием для списания отгруженной продукции со склада (остается на складе), третий экземпляр является пропуском при вывозе продукции с территории предприятия, четвертый отдается покупателю для оприходования полученной продукции. В товарно-транспортной накладной указываются: наименование поставщика и плательщика, их адреса, номера счетов и МФО в банках, код продукции, наименование продукции, единица измерения, количество продукции, цена, сумма без НДС, сумма НДС и общая сумма, а также транспортные услуги. Документ подписывается начальником отдела сбыта, заведующим складом и главным бухгалтером. Кроме того, на трех экземплярах товарно-транспортной накладной (за исключением той, которая остается у покупателя) должна быть подпись покупателя. Если продукция отправляется иногородним покупателям железной дорогой, то на товарно-транспортных накладных должны быть подписи экспедитора или представителя транспортной организации (с приложением провозного документа, оформленного этой организацией). При вывозе продукции с территории предприятия третий экземпляр товарно-транспортной накладной “Пропуск” регистрируется на проходной в книге регистрации пропусков.

Все документы на отгрузку и отпуск готовой продукции передаются в бухгалтерию или финансовый отдел. Здесь выписывают расчетные документы для передачи их на предоплату. Расчетными документами являются спецификации, в которых до сведения покупателей доводится факт отпуска (отгрузки) продукции. В них указывается ассортимент, количество, продажная цена и стоимость отгруженной продукции.

Безналичные перечисления денежных средств покупателями производятся на основании платежных поручений или платежных требований-поручений (приложение №5).

На заводе отгрузка готовой продукции регистрируется на ЭВМ в ведомости “ Выручка реализации товарной продукции за __ период” в разрезе групп продукции и счетов-фактур, с учетом корреспонденции бухгалтерских счетов (приложение №6).Итоги выводятся по кодам продукции, по датам, по счетам-фактурам с выделением количества, сумм реализации, НДС и дополнительных расходов.

Специфическим дополнительным документом, выдаваемом при отпуске продукции со складов завода, является сертификат качества (приложение №6). Данный документ выдается отделом сбыта и подтверждает, что отпущенный товар соответствует качеству и действующим на Украине стандартам и техническим условиям. Каждый, выписанный сертификат имеет зарегистрированный номер на который обязан ссылаться покупатель в случае установления несоответствия приобретенной продукции соответствующему ГОСТу. Сертификат содержит информацию о покупателе, отгруженной продукции и ее соответствии ГОСТу, ТУ, заказе на основании которого была произведена, способе отгрузке.

В бухгалтерии аналитический учет отгрузки продукции ведется в ведомости №16 “Движение готовых изделий, реализация продукции и материальных ценностей” регистрируется каждая товарно-транспортная накладная с обязательным указанием наименования покупателя, номера счета, номера накладной и количества отгруженной продукции материальных ценностей” , которая состоит из четырех разделов.

В первом разделе “Движение готовых изделий в ценностном выражении” отражается движение готовых изделий по учетным ценам и фактической себестоимости и рассчитывается фактическая себестоимость отгруженной продукции.

Во втором разделе “Отгрузка, отпуск и реализация продукции каждого наименования”. Заполняется в натуральном выражении и в стоимостном по отпускным ценам, при чем отдельные позиции отражают стоимость самих отгруженных изделий, НДС на них, внепроизводственные расходы, т. е. показывается вся стоимость реализации. Здесь же приводятся данные на основании выписок банка с расчетного счета об оплате каждой поставки, а также сумма условной реализации. В конце месяца выводится сальдо по счету 36 “Расчеты с покупателями и заказчиками” в разрезе каждого покупателя. В этом разделе рассчитывается отпускная стоимость не только каждого наименования изделия, но и всей продукции, реализованной за месяц. Данные этого раздела используются для заполнения первого и третьего разделов этой же ведомости и журнала-ордера №11, где ведется синтетический учет.

Третий раздел заполняется по окончании месяца и состоит из трех частей, где показывается оплата и списания, возврат продукции, не оплаченная и не списанная продукция.

В четвертом разделе “Расчет НДС”производится расчет сумм налогов, отчисляемых в бюджет.

Однако в настоящее время третий и четвертый разделы ведомости №16 на предприятиях не заполняются, поскольку все расчеты ведутся во втором разделе этой ведомости.

Фактическая производственная себестоимость отгруженной за месяц продукции определяется расчетным путем в накопительной ведомости или аналогичной машинограмме. Данные об остатке готовой продукции на складах на начало месяца по учетным ценам и фактической себестоимости переносятся из аналогичной ведомости за прошлый месяц или регистров текущего складского учета. Стоимость поступившей из производства продукции определяют по учетным ценам на основе данных аналитического учета ее оприходования. Исчисленная фактическая производственная себестоимость реализованной продукции отражается в журнале-ордере №11:

Т.о. синтетический учет готовой продукции на предприятии ведется на активном инвентарном счете 26 “ Готовая продукция”(старый план счетов) – в журнале-ордере №11. На этом счете отражается движение готовых изделий в промышленности и других отраслях и продукции сельскохозяйственного производства. Выпуск готовой продукции по фактической производственной себестоимости отражается в ж/о №10 (приложение №7). Здесь же приводится справка стоимости выпущенной готовой продукции по учетным ценам. В конце месяца, после определения фактической себестоимости выпущенной за этот период продукции, производится расчет отклонений фактической себестоимости продукции от ее стоимости по учетным ценам. На указанные суммы отклонений производятся соответствующие записи по выпуску продукции и по отгрузке продукции. Суммы отклонений фактической себестоимости готовой продукции от ее стоимости по учетным ценам отражаются по кредиту счета 26 и дебету соответствующих счетов дополнительной или сторнировочной записью в зависимости от полученного итога. Сверка аналитического учета производится с данными синтетического учета по учетным ценам. Сведения о выпуске готовой продукции, ее отгрузке и реализации можно получать из данных аналитического учета: ведомости выпуска готовой продукции, ведомости 16 раздела 2 об отгрузке продукции покупателям.

Инвентаризация готовой продукции производится в сроки и по методике, аналогичной инвентаризации материалов.

Оперативный учет выпуска готовой продукции, в частности - организационная сторона этого вопроса - один из проблемных вопросов, не нашедших окончательного решения. До сих пор, точно не выяснено - какая из служб, обеспечивающих оперативное управление, должна заниматься оперативным учетом выпуска продукции. На предприятии данная функция оперативного контроля возложена на отдел сбыта.

В соответствии с Постановлением Кабинета Министров Украины от 11. 08. 97 г. №869 реализованной продукцией (товарами, работами, услугами) предприятия является продажная, договорная, отпускная стоимость отгруженной продукции (товаров, выполненных работ, оказанных услуг) в сумме, которая указана в оформленных документах, являющихся основанием для расчетов с покупателями (заказчиками). Право собственности на такую отгруженную продукцию переходит от поставщика к покупателю (заказчику) с момента ее передачи (отгрузки).

Переход на установление факта реализации по методу отгрузки приблизил используемую в Украине систему учета и статистики к общепринятой в международной практике.

1.4. Определение результата от реализации продукцииСинтетический учет готовой продукции, внепроизводственных расходов, расчетов с покупателями и заказчиками, реализации продукции ведется в журнале-ордере №11.

На исследуемом предприятии учет отгруженной продукции по каждому покупателю ведется в специальной ведомости (приложение №8) В этой ведомости ведется подробный аналитический учет отгрузки продукции по каждому покупателю за каждый день. Здесь регистрируется каждая спецификация, наряд на отгрузку с обязательным указанием наименования покупателя, даты отгрузки, стоимости отгруженной продукции по отпускным ценам и фактической себестоимости, отдельной позицией показывается НДС на продукцию в каждой стоимости.

Основным документом дополнительно формируемом к ведомости №16 в автоматическом режиме является”Оборотная ведомость по реализации”(приложение №9). Данная ведомость по реализации готовой продукции в разрезе покупателей содержит подробную информацию по каждому счету, наряду, шифру продукции, ее количеству, стоимости с учетом НДС и без НДС. К таким же дополнительным документам улучшающим и дополняющим аналитический учет реализации является ведомость учета выручки от реализации товарной продукции в разрезе групп продукции (приложение №11). Она формируется автоматически в разрезе групп продукции.

Финансовые результаты от реализации продукции (работ, услуг), прочих ценностей и услуг непромышленных (вспомогательных), услуг на сторону определяются во втором разделе журнала-ордера №11 как за каждый месяц, так и нарастающим итогом с начала года.

Следует отметить, что формирование состава себестоимости реализованной продукции используемой для определения финансового результата работы на промышленных предприятиях в бухгалтерском учете определяется П(С)БУ 16 “ Расходы” . именно эта себестоимость используется для определения финансового результата работы предприятия в Отчете о финансовых результатах работы предприятия.

В соответствии с новым порядком отражения в учете результата от реализации продукции по дебету счетов 7 класса и кредиту счета 79 списывается чистый доход (т.е., сумма выручки от реализации после исключения из нее сумм косвенных налогов, сборов).

Счет 70 “ Доходы от реализации” предназначен для обобщения информации о доходах от реализации готовой продукции, товаров, работ и услуг, доходов от страховой деятельности, а также сумм скидок, предоставленных покупателям и о других вычетах из дохода. Счет 70 “ Доходы от реализации” имеет следующие субсчета:

701 “ Доход от реализации готовой продукции” ;

702 “ Доход от реализации товаров” ;

703 “ Доход от реализации работ и услуг” ;

704 “ Отчисления с дохода” .

По кредиту субсчетов 701-703 отражается увеличение (получение) дохода, по дебету – надлежащая сумма непрямых налогов (акцизного сбора, НДС, и других, предусмотренных законодательством); суммы, получаемые предприятием в пользу комитента; возвращенные перестраховщикам доли страховых платежей (страховых взносов, страховых премий); результат изменения резервов не заработанных премий (в страховых организациях); списание в порядке закрытия на сет 79 “ Финансовые результаты” .

На субсчете 701 “ Доход от реализации готовой продукции”обобщается информация о доходах от реализации готовой продукции.

Аналитический учет доходов от реализации ведется по видам (группам) продукции, товаров, работ, услуг, регионам сбыта и / или другим направлениям, определенным предприятием.

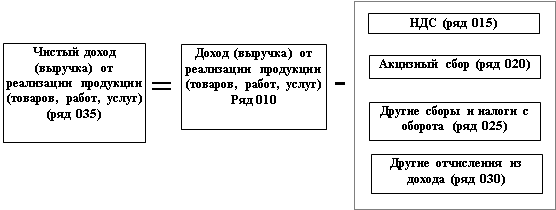

Чистый доход (выручка) от реализации продукции (товаров, работ, услуг) определяется путем вычитания из дохода (выручки) от реализации продукции (товаров, работ, услуг) соответствующих налогов, сборов, скидок и т.д. определяется следующим образом:

Чистый доход (выручка) от реализации продукции (товаров, работ, услуг) определяется путем вычитания из дохода (выручки) от реализации продукции (товаров, работ, услуг) соответствующих налогов, сборов, скидок и т.д. определяется следующим образом:

Рисунок-схема № I‑3 Определение чистого дохода от реализации продукции.

В статье “ Доход (выручка) от реализации продукции (товаров, работ, услуг)” отображается общий доход (выручка) от реализации продукции, товаров или услуг, то есть без вычета предоставленных скидок, возврата проданных товаров и налогов с продажи (НДС, акцизного сбора, и т.д.), который отвечает критериям определения дохода.

В статье “ Налог на добавленную стоимость”указывается сумма налога на добавленную стоимость, которая была включена в состав дохода (выручки) от реализации продукции (товаров, работ, услуг).

Предприятия, которые уплачивают другие сборы или налоги с оборота, показывают их сумму в свободном рядке отчета о финансовых результатах.

Предоставленные скидки, возврат товаров и другие суммы, которые подлежат отчислению из дохода (выручки) от реализации продукции (товаров, работ, услуг), отображаются в статье “ Другие отчисления из дохода” .

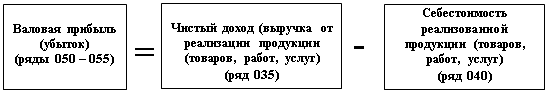

Валовая прибыль (убыток) рассчитывается как разница между чистым доходом от реализации продукции (товаров, работ, услуг) и себестоимостью реализованной продукции (товаров, работ, услуг):

Рисунок-схема № I‑4 Определение валовой прибыли.

Производственная себестоимость реализованной продукции, работ, услуг складывается из:

- прямых материальных затрат;

- прямых затрат на оплату труда;

- других прямых затрат;

- производственных накладных затрат.

Другие затраты включаются в себестоимость запасов, если они были понесены с целью :

- доставки запасов к их местонахождению;

- приведения запасов в состояние, в котором они находятся.

Распределение постоянных производственных накладных затрат на каждую единицу производства базируется на нормальной мощности производственного оборудования, а переменных производственных накладных расходов – по фактическому использованию производственных мощностей.

Фактическая себестоимость реализованной продукции учитывается по дебету класса 9 и с них списывается на счет 79.

Фактическая себестоимость реализованной продукции учитывается по дебету класса 9 и с них списывается на счет 79.

Рисунок-схема № I‑5 Определение финансового результата от реализации продукции (работ, услуг).

Основные бухгалтерские проводки по учету и реализации готовой продукции приведены в следующей таблице.

Таблица 3.

Схема основных бухгалтерских проводок по учету и реализации готовой продукции.

|

№ |

Содержание операции | Бухгалтерская проводка | |

| Дебет | Кредит | ||

| 1 | Изготовлена и оприходована на склад готовая продукция | 26 | 23 |

| 2. | Реализована готовая продукция и начислен доход | 361 | 701 |

| 3. | Начислен НДС | 701 | 6411 |

| 4. | Списана себестоимость реализованной продукции | 901 | 26 |

| 5. | Поступление оплаты от покупателя | 311 | 361 |

| 6. | Получена предоплата | 311 | 681 |

| 7. | Начисление НДС в части предоплаты | 643 | 6411 |

| 8. | Отнесение на финансовый результат дохода от реализации готовой продукции | 701 | 791 |

| 9. | Отнесение на финансовый результат себестоимости реализованной готовой продукции | 791 | 901 |

| 10. | Начисление налога на прибыль | 981 | 6412 |

| 11. | Списание на финансовый результат затрат по налогу на прибыль | 791 | 981 |

| 12. | Отражение нераспределенной прибыли | 791 | 441 |

Длительное время в Украине выручку от реализации продукции (работ, услуг) определяли либо продажной стоимостью отгруженной продукции (работ, услуг), указанной в оформленных для оплаты покупателем расчетных документах, либо по сумме, зачисленной в виде платежа за отгруженную продукцию (работы, услуги) на счета предприятия в учреждениях банков.

Однако Законом Украины”О внесении изменений в Закон Украины”О налогообложении прибыли предприятий”от 18 ноября 1997 года №639/97-ВР предусмотрено, что выручка от реализации продукции определяется продажной стоимостью отгруженной продукции (работ, услуг), указанной в оформленных для оплаты покупателем расчетных документах, т. е. по методу отгрузки. Порядок определения финансового результата по такому методу рассмотрен в параграфе”Учет реализации продукции” .

Прибыль плательщика налога, включая предприятия, учрежденные на собственности отдельного физического лица, облагаются налогом по ставке 30% к объекту налогообложения.

Объектом налогообложения согласно статьи 3 Закона Украины”О внесении изменений в Закон Украины”О налогообложении прибыли предприятий”от 22. 05. 97 г. №283/97 является прибыль, определяемая путем уменьшения суммы скорректированного валового дохода отчетного периода на сумму валовых расходов плательщика налога и сумму амортизационных отчислений. В свою очередь, валовые доходы - это общая сумма дохода плательщика налога от всех видов деятельности, полученного в течение отчетного периода в денежной, материальной либо нематериальной формах.

При этом в соответствии с пунктом 11. 3. 1 Закона датой увеличения валового дохода считается дата, которая приходится на налоговый период, в течение которого происходит какое-либо из случившихся ранее событий:

- либо дата зачисления денежных средств от покупателя (заказчика) на банковский счет плательщика налога в оплату товаров (работ, услуг), подлежащих реализации, при реализации товаров (работ, услуг) за наличные - дата их оприходования в кассе плательщика налога, а при отсутствии таковой - дата инкассации наличных в банковском учреждении, обслуживающем плательщика налога;

- либо дата отгрузки товаров, а для работ (услуг) — дата фактического предоставления результатов работ (услуг) плательщиком налога.

Следует заметить, что из валового дохода исключаются суммы акцизного сбора, НДС, полученных предприятием в составе цены реализации продукции (работ, услуг), за исключением случаев, когда такое предприятие-получатель не является плательщиком налога.

1.5. Учет расходов по сбыту готовой продукции

В зависимости от условий поставки, закрепленных в договоре с покупателями, некоторые издержки по сбыту продукции могут возмещаться покупателями предприятию-изготовителю сверх установленных на продукцию оптовых цен. Речь идет о стоимости тары и тех транспортных расходах, когда установлена оптовая цена поставки Франко-станция или франко-вагон-станция отправления. Такие издержки компенсируются деньгами, поступившими от покупателя.

Регистром аналитического учета внепроизводственных расходов является ведомость №15. Учет в ней ведется в разрезе установленной номенклатуры. На основании первичных документов, содержащих данные о внепроизводственных расходах, такая ведомость либо ведется бухгалтерией как накопительный регистр, либо поступает по данным ЭВМ в виде готовой сводки. В ней отражаются следующие виды расходов:

- на возмещение складских, погрузочно-разгрузочных, перевалочных, упаковочных, транспортных и страховых расходов поставщика, которые включаются в цену продукции согласно с базисом поставки, предусмотренной соглашением сторон;

- на уплату услуг транспортно-экспедиционных, страховых и посреднических организаций (включая комиссионное вознаграждение), стоимость которых входит в цену продукции согласно с базисом поставки, предусмотренной соглашением сторон;

- на оплату экспортной (вывозной) таможенной пошлины и таможенных сборов;

- на рекламу и предпродажную подготовку товаров;

- на возмещение расходов за участие в выставках, ярмарках, бесплатно переданные образцы и модели, на представительские расходы (организацию приемов, конференций и других официальных мероприятий, включая оплату труда обслуживающего персонала) в размере до двух процентов от объема реализации продукции (работ, услуг) за отчетный год.

В составе внепроизводственных расходов предприятия отдельной учетной позицией фиксируют расходы на рекламу. Расходы на рекламу - это расходы предприятия по целенаправленному воздействию на потребителя для продвижения продукции (товаров, работ) на рынке сбыта. К ним относятся расходы на разработку и издание рекламных изделий (иллюстрированных прейскурантов, каталогов, брошюр, альбомов, плакатов и т.д.); разработку и изготовление эскизов, этикеток, фирменных пакетов, значков, упаковки, сувениров с фирменной символикой и т.д.; рекламные мероприятия, проводимые с помощью средств массовой информации (объявления в печати, по радио и телевидению); расходы на световую и иную наружную рекламу; приобретение, изготовление, дублирование и демонстрацию рекламных кино-видеофильмов и т.д.; изготовление стендов, муляжей, указателей и др.; хранение и экспедирование рекламных материалов, оформление витрин, выставок - продаж; уценку товаров, полностью или частично потерявших свое первоначальное качество в результате экспедирования и участия в выставках и рекламных мероприятиях и другое.

В соответствии с новым планом счетов учет данного вида расходов предусмотрено вести на счете 93 “ Расходы на сбыт” . По дебету счета отражается сумма признанных затрат на сбыт, по кредиту – списание на счет 79 “ Финансовые результаты” . В составе данного вида расходов помимо учитываемых ранее предусмотрено отражать амортизацию, ремонт и содержание основных средств, прочих материальных необоротных активов, используемых для обеспечения сбыта продукции, товаров, работ и услуг.

Счет 93 "Расходы на сбыт” корреспондирует

| По дебету с кредитом счетов | По кредиту с дебетом счетов | ||

| 13 | Износ необоротных активов | 79 | Финансовые результаты |

| 20 | Производственные запасы | ||

| 22 | Малоценные и быстроизнашивающиеся предметы | ||

| 25 | Полуфабрикаты | ||

| 26 | Готовая продукция | ||

| 27 | Продукция сельскохозяйственного производства | ||

| 28 | Товары | ||

| 30 | Касса | ||

| 31 | Счета в банках | ||

| 33 | Прочие денежные средства | ||

| 36 | Расчеты с покупателями и заказчиками | ||

| 37 | Расчеты с разными дебиторами | ||

| 38 | Резерв сомнительных долгов | ||

| 39 | Затраты будущих периодов | ||

| 47 | Обеспечение будущих затрат и платежей | ||

| 50 | Долгосрочные ссуды | ||

| 60 | Краткосрочные ссуды | ||

| 63 | Расчеты с поставщиками и подрядчиками | ||

| 64 | Расчеты по налогам и платежам | ||

| 65 | Расчеты по страхованию | ||

| 66 | Расчеты по оплате труда | ||

| 68 | Расчеты по другим операциям | ||

| 80 | Материальные затраты | ||

| 81 | Затраты на оплату труда | ||

| 82 | Отчисления на социальные мероприятия | ||

| 83 | Амортизация | ||

| 84 | Прочие операционные затраты | ||

Расходы на сбыт в соответствии с требованиями П(С)БО 16 относятся к расходам операционной деятельности и не включаются в состав себестоимости реализованной продукции и отражаются в составе расходов того отчетного периода, в котором они были понесены.

1.6. Учет налога на добавленную стоимость и акцизного сбораПредприятия, производящие и реализующие продукцию, облагаются налогом на добавленную стоимость (НДС) и акцизным сбором, которые подлежат перечислению в бюджет.

НДС является частью вновь образованной стоимости, уплачиваемой в государственный бюджет на каждом этапе производства товара, выполнения работ и предоставления услуг. НДС является одним из основных источников поступления доходов в бюджет государства. НДС — единственный налог, адекватный уровню инфляции. Он служит исключительно для формирования доходной части бюджета и никаким образом не может использоваться для регулирования уровня цен, рентабельности, доходности предприятия. Как показывает мировая практика, уменьшение величины НДС на определенные товары не влечет за собой автоматического снижения цен, зато довольно часто бывает, наоборот: через короткие промежутки времени цена на эти товары резко возрастает. НДС не включается в затраты изготовителя, так как возмещается покупателем в момент реализации. Таким образом, НДС представляет собой сумму, ”накладываемую”на цену изготовителя.

Простота, экономические и организационно-технические характеристики обеспечили налогу на добавленную стоимость преимущества перед иными типами налогообложения оборота или универсальными акцизами.

Налог на добавленную стоимость характеризуется рядом существенных преимуществ. Остановимся на некоторых из них более детально. Не смотря на то, что он представляет собою, в сущности, разновидность акциза, это все таки универсальный финансовый инструмент.

Да, с помощью НДС появляется возможность регулирования фонда заработной платы и цены. Он дает возможность ликвидировать лишние звенья хозяйственного управления. Кроме того, налог позволяет относительно точно определить реальную стоимость каждого товара и на основе этого вникнуть в основу формирования экономических пропорций.

Применение НДС в странах с развитой рыночной экономикой не только в фискальном, но и в регулирующем аспекте, позволяет использовать данный рычаг как способ сдерживания кризиса перепроизводства и ускоренного вытеснения с рынка слабых производителей.

НДС имеет внутренний”встроенный”механизм взаимной сверки плательщиками налоговых обязательств. Он не знает дискриминации плательщиков в зависимости от их роли и места в хозяйственном процессе, НДС нейтральный по отношению к перемещению товаров и услуг, размещение ресурсов.

НДС через усиленное влияние на уровень цен может быть использованный в антиинфляционных процессах, поскольку НДС дает возможность автоматически получать конъюнктурную прибыль, порожденную инфляцией, и этим самым сдерживать неоправданное увеличение цен.

К наиболее ценным экономическим преимуществам налога на добавленную стоимость относится его способность не искажать поведение плательщиков как участников хозяйственно-коммерческого процесса, не менять экономических решений под влиянием НДС.

Тем не менее, необходимо также учитывать то, что использование налога на добавленную стоимость характеризуется не лишь его положительными сторонами. Целый ряд спорных, или отрицательных моментов делают очень актуальными дискуссии относительно необходимости взыскания данного налога.

Рассмотрим некоторые из этих моментов.

Являясь, в принципе, налогом на конечное потребление, что ложится на население и бюджетную сферу, НДС при достаточно высокой ставке и высоких темпах инфляции превращается в один из факторов, которые сдерживают развитие производства. Происходит это вследствие возрастания цен и сдерживания на основе этого возможностей оплаты покупателем товаров (работ, услуг). Конечно, эти средства возвратятся к покупателю (или из бюджета, или в тот момент, когда он сам реализует продукцию), но при условии, что цепь актов реализации не прервется или настанет с определенным шагом”опоздания” , когда частично эти средства будут обесценены инфляцией.

Кроме этого, применение ставок НДС на уровне 20-28% стимулирует как инфляционные процессы в целом, так и отрицательно влияет на высокотехнологические и наукоемкие производства. Поэтому, хотя и применяемая ставка делает налог на добавленную стоимость одним из главных источников наполнения бюджета, но видимость его без дефицитности очень обманчивая. Как раз в связи с этим оптимальную ставку НДС экономисты чаще всего связывают с уровнем 15-18%.

Заняв доминирующие позиции в мировой налоговой системе, НДС хранит и некоторые отрицательные черты, связанные с возможностью уклонения от его уплаты. Поэтому в системе НДС исключительное значение имеет совершенный и исчерпывающий бухгалтерский учет, регистрация всех операций.

Мировой опыт также показывает, что важной проблемой введения налога на добавленную стоимость есть подготовка общественной мысли, объяснительная работа с плательщиками и профессиональная подготовка персонала налоговых органов.

НДС есть массовым регрессивным налогом на товары и услуги широкого потребления.

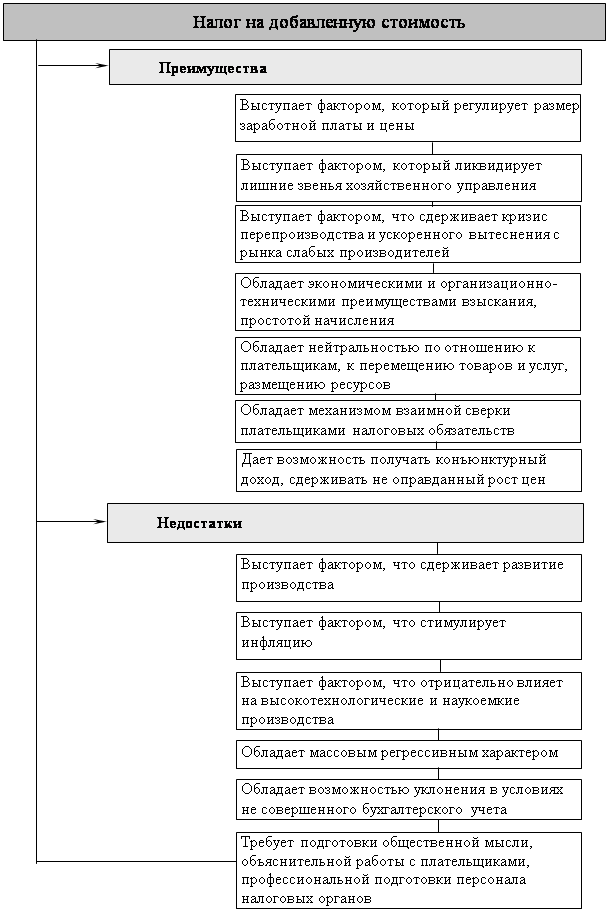

Преимущества и недостатки применения НДС представлены в виде следующей схемы.

Рисунок-схема № I‑6 Преимущества и недостатки налога на добавленную стоимость

Плательщиками НДС являются любые из нижеприведенных лиц, независимо от того, является такое лицо резидентом или нет: субъект предпринимательской деятельности, в том числе предприятие с иностранными инвестициями; иное юридическое лицо, не являющееся субъектом предпринимательской деятельности; физическое лицо (гражданин, иностранный гражданин и лицо без гражданства), осуществляющее деятельность, отнесенную к предпринимательской согласно законодательству, или ввозящее (пересылающее) товары на таможенную территорию Украины .

В соответствии с Законом Украины”О НДС”от 3 апреля 1997 года • №168/97-ВР с внесенными изменениями в соответствии с Законом Украины”О внесении изменений в Закон Украины”О НДС”от 26 сентября 1997 года №550/97-ВР базой налогообложения является:

База налогообложения операций по продаже товаров (работ, услуг) определяется исходя из их договорной (контрактной) стоимости, определенной по свободным или регулируемым ценам (тарифам) с учетом акцизного сбора, ввозной таможенной пошлины, иных налогов и сборов (обязательных платежей), за исключением НДС, включаемых в цену товаров (работ, услуг) согласно законам Украины по вопросам налогообложения.

В случае продажи товаров без оплаты или с частичной оплатой их стоимости средствами в рамках бартерных (товарообменных) операций, натуральных выплат в счет оплаты труда физическим лицам, состоящим в трудовых отношениях с плательщиком налога, передачи товаров в пределах баланса плательщика налога для непроизводственного использования, расходы на которые не относятся к валовым издержкам производства, а также связанному с продавцом лицу база налогообложения определяется исходя из фактической цены операции, но не ниже обычных цен.

Для товаров, ввозимых на таможенную территорию Украины плательщиками налога, базой налогообложения является договорная (контрактная) стоимость таких товаров, но не менее таможенной стоимости с учетом расходов на транспортировку, погрузку, разгрузку, перегрузку и страхование до пункта пересечения таможенной границы Украины, уплаты брокерских, комиссионных и других видов вознаграждений, связанных с ввозом таких товаров, платы за использование объектов интеллектуальной собственности, принадлежащих к таким товарам, акцизных сборов, ввозной пошлины, а также других налогов, сборов (обязательных платежей), за исключением НДС, включаемых в цену товаров согласно законам Украины по вопросам налогообложения. Определенная (таким образом) стоимость пересчитывается в украинские гривни по валютному (обменному) курсу НБУ, действовавшему на момент возникновения налоговых обязательств. Для работ (услуг), выполняемых нерезидентами на таможенной территории Украины, базой налогообложения является договорная стоимость таких работ (услуг) с учетом акцизного сбора, а также иных сборов, налогов, за исключением НДС, включаемых в цену продажи работ (услуг).

Стоимость тары, которая согласно условиям договора (контракта) определена в качестве возвратной (залоговой), в базу налогообложения не включается. В случае, если в течение срока исковой давности, определенной законом, с момента получения возвратной тары она не возвращается отправителю, стоимость такой возвратной тары включается в базу налогообложения получателя.

В случаях, когда налогоплательщик осуществляет деятельность по продаже товаров, полученных в пределах договоров комиссии (консигнации) поруки, поручения, доверительного управления, которые уполномочивают такого налогоплательщика (комиссионера) осуществлять продажу товаров от имени и по поручению другого лица (комитента) без передачи права собственности на такие товары, базой налогообложения является продажная стоимость этих товаров, определенная в порядке, установленном настоящим Законом.

От НДС освобождаются операции по:

- продаже отечественных продуктов детского питания молочными кухнями, специализированными магазинами и точками, выполняющими функции раздаточных пунктов, в порядке и по перечню продуктов, установленном Кабинетом Министров Украины;

- продаже периодических изданий массовой информации и книг отечественного производства;

- продаже товаров специального назначения для инвалидов;

- продаже лекарственных средств и предоставлению услуг по охране здоровья согласно установленному перечню;

- предоставлению услуг по перевозке пассажиров городским и пригородным пассажирским транспортом и автомобильным транспортом в пределах района, за исключением операций по аренде транспорта;

- предоставлению культовых услуг и продаже предметов культового назначения религиозными организациями;

- выполнению работ (стоимость работ) по строительству жилья, которое осуществляется за счет средств физических лиц, и передаче такого жилья в собственность таким лицам;

- продаже товаров (работ, услуг) собственного производства (за исключением посреднической и рекламной деятельности, игорного бизнеса) предприятиями, основанными всеукраинскими общественными организациями инвалидов и являющимися их полной собственностью;

- бесплатной передаче продукции (работ, услуг) собственного производства сельским хозяйствам и лечебно-производственным трудовым мастерским по обслуживанию одиноких граждан преклонного возраста;

- предоставлению в сельской местности сельскохозяйственными товаропроизводителями услуг по ремонту школ, дошкольных учреждений, интернатов и предоставлению материальной помощи продуктами питания собственного производства многодетным семьям, ветеранам, инвалидам и др. в пределах одного необлагаемого минимума доходов граждан в месяц на одно лицо;

- освобождаются от НДС, исходя из принципа взаимности относительно каждого отдельного государства, операции по продаже товаров, предусмотренных для собственных нужд дипломатических представительств, консульских учреждений иностранных государств и представительств международных организаций в Украине;

- операции по ввозу (импортированию) в украинские порты рыболовецкими предприятиями необработанного вылова морской рыбы или указанного вылова, подготовленного к реализации к моменту его продажи.

Объекты налогообложения, за исключением операций, освобожденных от налогообложения, и операций, к которым применяется нулевая ставка согласно Закону”О НДС” , облагаются налогом по ставке 20 % (к выручке — 16, 667 %). Налог составляет 20 % базы налогообложения и прибавляется к цене товаров (работ, услуг).

Налог по нулевой ставке применяется в отношении операций по:

- продаже товаров, вывезенных (экспортированных) плательщиком налога за пределы таможенной территории Украины;

- продаже работ (предоставлению услуг), предназначенных для использования и потребления за пределами таможенной территории Украины;

- продаже товаров (работ, услуг) предприятиями розничной торговли, расположенными на территории Украины в зонах таможенного контроля (беспошлинных магазинах), в соответствии с порядком, установленным Кабинетом Министров Украины;

- предоставлению транспортных услуг по перевозке пассажиров и грузов за пределами таможенной границы Украины;

- продаже угля и продуктов его обогащения, угольных и торфяных брикетов; продаже электроэнергии населению;

- продаже перерабатывающим предприятиям молока и мяса живой

- массой;

- продаже газа, импортированного в Украину.

Закон Украины”О НДС”от 03. 04. 97 г. №167/97-ВР выделяет два основных понятия: налоговое обязательство и налоговый кредит. Налоговое обязательство —общая сумма налога, полученная (начисленная) плательщиком налога в отчетном (налоговом) периоде. Налоговый кредит — сумма, на которую плательщик налога имеет право уменьшить налоговое обязательство отчетного периода.

Продажа товаров (работ, услуг) осуществляется по договорным ценам с дополнительным начислением НДС. Поэтому продавец обязан представить покупателю налоговую накладную. Она составляется в момент возникновения налоговых обязательств в двух экземплярах. Оригинал налоговой накладной предоставляется покупателю, а копия остается у продавца товаров (работ, услуг). Налоговая накладная является отчетным налоговым документом. Она выписывается на каждую полную или частичную поставку продукции. Изменениями, внесенными в Закон Украины”О НДС”от 19. 11. 97 г. №б44/97-ВР (ст. 7), указано, что если объем разовой продажи товаров (работ, услуг) не больше 20 гривен, налоговая накладная не выписывается. При этом основанием для увеличения суммы налогового кредита является товарный чек или иной расчетный или платежный документ, в котором НДС выделяется отдельной строкой. Когда продавец нарушает порядок выписки налоговой накладной по требованию покупателя, последний имеет право обратиться до конца текущего налогового периода с соответствующим заявлением в налоговый орган по своему местонахождению.

В соответствии с Законом Украины”О НДС”датой возникновения налоговых обязательств по продаже товаров (работ, услуг) считается дата, которая приходится на налоговый период, в течение которого происходит какое-либо из событий, происшедших раньше:

- либо дата зачисления средств от покупателя на банковский счет плательщика налога в качестве оплаты товаров (работ, услуг), подлежащих продаже, а в случае продажи товаров (работ, услуг) за наличные денежные средства - дата их оприходования в кассе плательщика налога, а при отсутствии такой - дата инкассации наличных средств в банковском учреждении, обслуживающем плательщика налога;

- либо дата отгрузки товаров, а для работ (услуг) — дата оформления документов, удостоверяющих факт выполнения работ (услуг) плательщиком налога.

Суммы налога, подлежащего уплате в бюджет или возмещению из бюджета, определяются как разность между общей суммой налоговых обязательств, возникших в связи с какой-либо продажей товаров (работ, услуг) в течение отчетного периода, и суммой налогового кредита отчетного периода. Уплата налога производится не позднее двадцатого числа месяца, следующего за отчетным.

Предприятия ежемесячно представляют налоговой инспекции декларацию по НДС. В ней указываются: сумма налоговых обязательств (отдельными колонками — объемы продаж без учета НДС и сумма НДС), сумма налогового кредита (отдельными колонками — объемы продаж без учета НДС и сумма налогового кредита), чистая сумма НДС, подлежащая уплате в бюджет, сумма НДС, подлежащая возмещению плательщику налога из государственного бюджета, выручка от реализации продукции, причитающаяся к уплате суммы НДС, а также выводится общий результат по сумме налога, в том числе сумма налога к доначислению согласно декларации или сумма превышения НДС, которая будет учтена при уменьшении платежей в следующем периоде и не отражается в лицевом счете за данный отчетный период.

На предприятии в регистрах бухгалтерского учета (журналах-ордерах, ведомостях, машинограммах) сумма НДС выделяется в отдельную графу. Во всех случаях отгрузки продукции, включая продажу за наличные денежные средства, в обязательном порядке составляются счета-фактуры, накладные, акты и другие документы, в которых сумма НДС указывается отдельной строкой и обязательно указываются дата составления документа, наименование поставщика и покупателя, их адреса. Количество, цена и сумма НДС указываются по каждой позиции отдельно.

На основании первичных документов – налоговых накладных и расчета корректировок данных налоговой накладной составляются регистры аналитического учета по НДС: книга учета продаж товаров (работ и услуг) у продавца и книга учета приобретений товаров (работ и услуг) у покупателя. Целью их ведения является определение сумм налогового обязательства и налогового кредита плательщика налога за отчетный период.

Специфика учета НДС состоит в том, что на уровне первичного и аналитического учета он достаточно обособлен от бухгалтерского учета. Но на синтетическом уровне налоговый учет “ вплетается” в систему бухгалтерского учета, получая отражение как в главной книге, так и в бухгалтерской отчетности – балансе и отчете о финансовых результатах. Для целей налогообложения плательщик НДС составляет специальную отчетность – декларацию по налогу на добавленную стоимость.

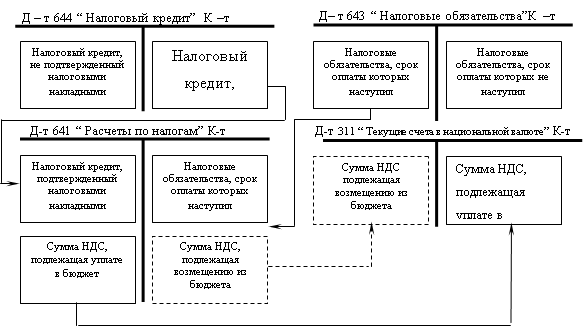

В бухгалтерском учете для отражения налога на добавленную стоимость в новом плане счетов предусмотрены следующие субсчета:

641 “ Расчеты по налогам”(аналитический счет “ Расчеты по НДС” );

643 “ Налоговые обязательства” ;

644 “ Налоговый кредит” .

Субсчет 641 “ Расчеты по налогам”(“ Расчеты по НДС” ) – балансовый, по дебету которого отражаются суммы налогового кредита по НДС, на которые имеет право предприятие, по кредиту – суммы налогового обязательства по НДС.

Субсчет 643 “ Налоговые обязательства”является балансовым. По кредиту счета 643 “ Налоговые обязательства”отражаются суммы начисленного налогового обязательства по НДС в части отгруженной продукции, выполненных работ, предоставленных услуг, срок уплаты которого еще не наступил, в корреспонденции с дебетом счетов класса 7 “ Доходы и результаты деятельности” . По дебету субсчета 643 “ Налоговые обязательства”отражаются суммы начисленного налогового обязательства по НДС, срок уплаты которого в бюджет наступил, в корреспонденции с кредитом субсчета 641 “ Расчеты по налогам” .