СОДЕРЖАНИЕ

Введение

1. Формирование бухгалтерской отчетности

1.1 Правила формирования и требования к составлению бухгалтерской отчетности

1.2 Состав бухгалтерской отчетности

1.3 Регулирование бухгалтерской финансовой отчетности на международном уровне

1.3.1 Необходимость и предпосылки международной стандартизации бухгалтерского учета и отчетности

1.3.2 Формирование международных стандартов бухгалтерского учета и отчетности

1.3.3 Переход к международным стандартам финансовой отчетности

1.4 Особенности формирования бухгалтерской отчетности в 2009г.

1.5 Проблемы и перспективы представления отчетности в электронном виде

Выводы и рекомендации

Библиографический список

ВВЕДЕНИЕ

Бухгалтерская (финансовая) отчетность представляет собой источник информации для внешнего пользователя о финансовом состоянии предприятия. В условиях рыночной экономики бухгалтерская (финансовая) отчетность хозяйствующих субъектов становится основным средством коммуникации и важнейшим элементом информационного обеспечения финансового анализа. Не случайно концепция составления и публикации отчетности лежит в основе системы национальных стандартов в большинстве экономически развитых стран. Логика здесь достаточна очевидна. Любое предприятие в той или иной степени постоянно нуждается в дополнительных источниках финансирования. Найти их можно на рынке капиталов, привлекая потенциальных инвесторов и кредиторов путем объективного информирования их о своей финансово-хозяйственной деятельности, то есть в основном с помощью финансовой отчетности.

Анализ финансовой отчетности организации – это часть финансового и соответственно экономического анализа, связанная с исследованием финансового состояния и финансовых результатов организации на основе данных ее финансовой отчетности. Финансовое состояние, или способность организации финансировать свою деятельность, характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования организации, целесообразностью их размещения, интенсивностью и эффективностью использования. Следовательно, результат анализа финансового состояния предприятия напрямую зависит от правильного и надлежащего формирования бухгалтерской (финансовой) отчетности.

При формировании отчетности следует руководствоваться прежде всего Федеральным законом "О бухгалтерском учете" от 21 ноября 1996 г. №129-ФЗ (в ред. Федерального закона от 03.11.2006 №183-ФЗ), Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным приказом Минфина России от 29 июля 1998 г. №34н (в ред. Приказа Минфина РФ от 26.03.2007 №26н), Положением по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/99), Приказом Минфина России от 22.07.2003 №67н "О формах бухгалтерской отчетности организаций" (в ред. Приказа Минфина РФ от 18.09.2006 №115н). В этих нормативных документах изложены принципы и базовые положения по составлению и представлению бухгалтерской отчетности.

1. ФОРМИРОВАНИЕ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ 1.1 Правила формирования и требования к составлению бухгалтерской отчетности

Все организации должны сдавать бухгалтерскую отчетность. Это положение установлено Федеральным Законом РФ №129-ФЗ "О бухгалтерском учете".

Бухгалтерская отчетность - это единая система показателей, которая характеризуют имущественное и финансовое положение организации, а также отражают результаты ее хозяйственной деятельности организации.

Составляется бухгалтерская отчетность по установленным формам на основе данных бухгалтерского учета.

Основные правила составления и представления бухгалтерской отчетности, а также основные требования к отчетности определены как в этом Законе, так и в Положении по ведению бухгалтерского учета и отчетности в РФ. На основании этих правил и требований разработано Положение по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 04/99).

На основании ПБУ 04/99 организации могут разработать свои формы бухгалтерской отчетности или же могут воспользоваться уже утвержденными типовыми формами.

Основное правило для бухгалтерской отчетности - бухгалтерская отчетность должна быть достоверной и полной.

В пункте 6 ПБУ 04/99 говорится, что бухгалтерская отчетность является достоверной и полной, если она сформирована исходя из правил, которые установлены нормативными актами по бухгалтерскому учету. При этом бухгалтерская отчетность формирует у пользователя правильное представление о финансовом положении организации, о финансовых результатах ее деятельности и об изменениях в ее финансовом положении.

Если бухгалтер составляет отчетность по правилам, установленным ПБУ 04/99, но оказывается, что для полноты и достоверности бухгалтерской отчетности данных и показателей, предусмотренных этим ПБУ, недостаточно, то Минфин РФ считает, что на первом месте должны находиться достоверность и полнота отчетности. Преследуя эту цель, пункт 6 ПБУ 04/99 разрешает включать в отчетность необходимые дополнительные показатели и пояснения, а также в исключительных случаях отступать от правил, установленных этим ПБУ.

Для того, чтобы годовая отчетность была достоверной, необходимо провести инвентаризацию активов и обязательств перед ее составлением. Каждая статья бухгалтерской отчетности должна подтверждаться результатами проведенной инвентаризации (п. 38 ПБУ 04/99). В ходе инвентаризации проверяются и документально подтверждаются наличие, состояние и оценка имущества и обязательств.

Вторым важным качеством бухгалтерской отчетности является ее нейтральность, то есть незаинтересованность.

Это значит, что при составлении отчетности бухгалтер не должен преследовать цель удовлетворить интересы какой-либо группы пользователей. Безусловно, если информация отбирается и систематизируется таким образом, чтобы она могла повлиять на решения и оценки пользователей информации, то такая информация не может считаться нейтральной.

Третьим необходимым условием правильного формирования бухгалтерской отчетности является ее преемственность.

Это значит, что на протяжении ряда лет бухгалтерская отчетность должна составляться по одной и той же форме и содержать одни и те же показатели.

В настоящее время предприятия имеют право составлять и представлять бухгалтерскую отчетность на бланках форм, разработанных ими самостоятельно, с учетом при этом требований ПБУ 04/99. Однако, чтобы сделать бухгалтерскую отчетность понятной и сопоставимой, нужно сохранять структуру отчетных форм и минимально необходимый состав показателей отчетности. В этом случае по бухгалтерской отчетности можно проследить, как работает и развивается организация.

Изменять содержание и форму бухгалтерской отчетности ПБУ 04/99 разрешает только в исключительных случаях. Причинами такого изменения могут быть смена вида деятельности, открытие или закрытие филиалов, вложение капитала в дочерние или зависимые общества и др. При этом в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках организация должна указать причину изменения отчетности, а также обосновать необходимость такого изменения.

Не последнее значение имеет такое качество бухгалтерской отчетности, как сопоставимость.

Это значит, что к каждому показателю в отчетности приводится аналогичный показатель за прошлый год. ПБУ 04/99 требует, чтобы в бухгалтерской отчетности показатели приводились за два года - отчетный и предшествующий отчетному году. Организация может включать в отчетность данные и за три, и за четыре года. Данные за прошлый отчетный период и за нынешний должны быть сопоставимы. То есть показатели должны рассчитываться по одним и тем же правилам.

Требования к составлению бухгалтерской отчетности заключаются в следующем.

Бухгалтерская отчетность составляется на русском языке.

Каждая отчетная форма должна содержать наименование, отчетную дату и сведения об организации. Помимо этого, в бухгалтерском балансе указывается отчетная дата, а в отчете о прибылях и убытках, в отчете о движении капитала, в отчете о движении денежных средств - отчетный период.

Кроме того, в каждом отчете необходимо указать название организации, ее ИНН, организационно правовую форму (ООО, ОАО, АО и т. д.) и форму собственности, основной вид деятельности, формат представления числовых показателей (тыс. или млн руб.). Местонахождение организации указывается в заголовочной части бухгалтерского баланса. Там же организация проставляет дату утверждения годовой бухгалтерской отчетности и дату отправки отчетности по назначению.

Показатели отчетности должны быть выражены в валюте РФ, то есть в рублях.

Если какой-либо показатель отсутствует, то в соответствующей строчке типовой формы отчетности ставится прочерк. А в отчетных формах, которые организация разрабатывает самостоятельно, строки с отсутствующими показателями не приводятся вовсе.

Оценивать статьи бухгалтерской отчетности нужно по правилам, которые установлены соответствующими положениями по бухгалтерскому учету.

Например, порядок определения первоначальной стоимости, начисления амортизации, переоценки основных средств определен в ПБУ 06/01. Правила оценки нематериальных активов содержатся в ПБУ 14/2007, а правила оценки материально-производственных запасов - в ПБУ 05/01. Положения по бухгалтерскому учету предлагают, как правило, несколько вариантов оценки имущества. В своей деятельности организация использует только один из них. Выбирая тот или иной способ оценки имущества, необходимо его зафиксировать в учетной политике организации.

Существенные показатели отражаются в бухгалтерской отчетности обособленно. Существенные показатели отдельных активов, обязательств, доходов, расходов или хозяйственных операций отражаются в бухгалтерской отчетности обособленно.

По мнению специалистов Минфина РФ, каждая организация должна решать этот вопрос самостоятельно (письмо Минфина РФ от 2 ноября 2004 года №07-05-14/286). При этом уровень существенности зависит от оценки показателя, его характера и конкретных обстоятельств возникновения.

Иными словами, существенность при формировании бухгалтерской отчетности определяется совокупностью качественных и количественных факторов (письмо Минфина РФ от 7 февраля 2005 года №07-03-01/93).

Если показатель имеет значение при оценке финансового положения организации или при оценке финансовых результатов ее деятельности, значит, это существенный показатель.

Если же показатель не имеет особого значения и не может повлиять на оценку отчетности заинтересованными пользователями, значит, показатель несущественен.

Что касается оценки показателя, то существенной признается информация о сумме, отношение которой к итогу соответствующих данных составляет не менее 5% (приказ Минфина РФ от 22 июля 2003 года №67н).

Однако в целях формирования достоверной отчетности организация может установить свой показатель существенности (например, 7% или 10%).

Зачет между статьями активов и пассивов, статьями прибылей и убытков производить нельзя. В первую очередь это относится к расчетам с дебиторами и кредиторами. Данные о расчетах с другими организациями и с физическими лицами надо расписывать подробно: по тем счетам, где имеется дебетовое сальдо, - в активе, а по счетам с кредитовым сальдо - в пассиве. Однако в некоторых случаях зачет между активами и пассивами не только не запрещается, но и предусмотрен соответствующими положениями по бухгалтерскому учету. Это в первую очередь относится к финансовым вложениям. Принцип осмотрительности требует раскрытия в годовом бухгалтерском балансе информации о финансовых вложениях по рыночной стоимости в том случае, если она окажется ниже их учетной стоимости. Корректировка оценки финансовых вложений в ценные бумаги производится с помощью резервов под обесценение вложений в ценные бумаги, которые формируется на счете 59. Однако информация об остатках резервов под обесценение вложений в ценные бумаги не отражается в пассиве бухгалтерского баланса. Сальдо счета 59 лишь корректирует (уменьшает) сумму статьи "Финансовые вложения" в активе баланса, обеспечивая тем самым оценку долевых и долговых ценных бумаг по рыночным ценам.

Числовые показатели включаются в бухгалтерский баланс в нетто-оценке, то есть за вычетом регулирующих величин.

Например, стоимость основных средств (кроме земельных участков и объектов природопользования), нематериальных активов, доходных вложений в материальные ценности отражаются за минусом суммы начисленного износа.

Бухгалтерская отчетность подписывается руководителем и главным бухгалтером организации.

Если же в штате организации бухгалтеров нет, а бухгалтерский учет ведет специализированная организация, то в отчетности должна стоять подпись руководителя этой специализированной организации.

В отчетных формах не должно быть никаких подчисток и помарок.

Отрицательные показатели отражаются в бухгалтерской отчетности в круглых скобках.

Коды строк для некоторых статей формы утверждены совместным приказом Минфина РФ и Госкомстата РФ от 14.11.03 №475/102н. Остальные строки бухгалтер организации кодирует самостоятельно.

Годовая отчетность включает в себя данные бухгалтерского учета за календарный год с 1 января по 31 декабря включительно.

Последней отчетной датой в случае составления годовой бухгалтерской отчетности будет 31 декабря.

Для формирования годовой отчетности бухгалтеру дается 3 месяца. Последним днем представления отчетности за год является 31 марта года, следующего за отчетным. До этого срока годовую отчетность нужно представить каждому учредителю, а также в налоговые органы и в статуправление.

Кроме того, опубликовать годовую отчетность организация может не позднее 1 июня следующего года.

Для организаций, которые созданы в 2008 году, имеет значение дата их государственной регистрации (ст. 14 Федерального закона "О бухгалтерском учете"):

Если организация была создана в период с 1 января по 30 сентября 2008 года, то первым отчетным годом для нее будет период с даты государственной регистрации по 31 декабря 2008 года;

Если организация была создана в период с 1 октября по 31 декабря 2008 года, то первым отчетным годом для нее будет период с даты государственной регистрации по 31 декабря 2009 года. В этом случае показатели за 4 квартал 2008 года должны быть включены в состав показателей бухгалтерской отчетности за следующий год. Таким образом, составлять годовую бухгалтерскую за 2008 года этой организации не нужно.

Организации должны представлять бухгалтерскую отчетность в налоговые органы. Если организация была зарегистрирована после 1 октября и до конца года вела хозяйственную деятельность, то налоговики требуют представления бухгалтерской отчетности организации за 4 квартал этого года.

Кроме того, если включить показатели 4 квартала в отчетность за следующий год, как это установлено ПБУ 04/99, то возникнут разногласия с налоговыми органами.

Дело в том, что организация должна отчитываться перед налоговой инспекцией по налогам. Основой для расчета сумм налогов, подлежащих уплате в бюджет, является бухгалтерский учет (за исключением налога на прибыль). Отчетными периодами по налогам является квартал (НДС, ЕСН, взносы на обязательное пенсионное страхование, налог на имущество).

При камеральной проверке налоговых деклараций по этим налогам налоговый инспектор опирается на бухгалтерскую отчетность, которую представила организация.

1.2 Состав бухгалтерской отчетностиВ состав годовой отчетности коммерческой организации включается:

- бухгалтерский баланс (форма №1);

- отчет о прибылях и убытках (форма №2);

- отчет об изменениях капитала (форма №3);

- отчет о движении денежных средств (форма №4);

- приложение к бухгалтерскому балансу (форма №5);

- пояснительная записка;

- аудиторское заключение.

Некоммерческим организациям рекомендовано включать в состав годовой отчетности отчет о целевом использовании бюджетных средств (форма №6). А вот Приложения к бухгалтерскому балансу и отчету о прибылях и убытках (формы №3, 4, 5) им представлять не обязательно. Правда, при условии, что отсутствуют соответствующие данные.

Некоторым организациям разрешено в составе годовой отчетности представлять только Бухгалтерский баланс (форма №1) и Отчет о прибылях и убытках (форма №2). К таким организациям относятся:

- общественные объединения, которые не осуществляют предпринимательской деятельности и не имеют оборотов по продаже товаров, работ, услуг (кроме выбывшего имущества);

- субъекты малого предпринимательства, которые не обязаны проводить аудиторскую проверку.

Если же малое предприятие обязано проводить ежегодную аудиторскую проверку достоверности бухгалтерского учета в соответствии с законодательством РФ, то не заполнять указанные формы можно только при отсутствии соответствующих данных.

Промежуточная отчетность состоит только из бухгалтерского баланса и отчета о прибылях и убытках. Причем это касается всех организаций без исключения.

Существует дифференцированный подход к объему информации, который представляется в составе бухгалтерской отчетности разными типами коммерческих организаций (письмо Минфина РФ от 18 февраля 2004 года №16-00-10/3).

Большинство организаций, которые не являются крупными, могут составлять бухгалтерскую отчетность по типовым формам, которые в Приложении к приказу Минфина РФ от 22.07.03 №67н.

Принять решение о представлении бухгалтерской отчетности по типовым формам организация может только в том случае, если показатели, приведенные в типовых формах, позволяют представить всю необходимую информацию о деятельности организации. При этом в учетной политике организации необходимо указать, что в качестве форм бухгалтерской отчетности предприятие использует типовые формы, утвержденные приказом Минфина №67н.

Субъекты малого предпринимательства и некоммерческие организации могут не включать в состав годовой бухгалтерской отчетности формы №3, 4 и 5, если данные для заполнения этих форм отсутствуют (п. 85 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ).

Более того, если какие-либо показатели отсутствуют, то организации могут исключать из типовых форм отдельные строки.

Каждая организация может на основе этих образцов разработать и утвердить как часть учетной политики свои собственные формы отчетности, которые учитывают особенности деятельности данной организации.

Например, крупные коммерческие организации, которые ведут несколько видов предпринимательской деятельности, должны увеличить объем информации, раскрываемой в бухгалтерской отчетности, и включить больше показателей, чем организация, средняя по величине. Для этого они могут добавить в бухгалтерскую отчетность другие формы, разработанные самостоятельно.

Таким образом, будут выполнены общие требования к бухгалтерской отчетности, которые установлены законодательством: достоверности, полноты, существенности, нейтральности, последовательности, сопоставимости и др.

У ряда организаций бухгалтерская отчетность имеет свои особенности. Например, если организация находится в стадии реорганизации или же имеет дочерние или зависимые общества.

Кроме того, особенности бухгалтерской отчетности могут зависеть от вида деятельности, который ведет предприятие. Это относится к страховым организациям, негосударственным пенсионным фондам, а также профессиональным участникам рынка ценных бумаг. Для них Минфин РФ утвердил особые формы бухгалтерской отчетности:

- страховые организации - приказом Минфина РФ от 8 декабря 2003 года №113н "О формах бухгалтерской отчетности страховых организаций и отчетности, представляемой в порядке надзора";

- негосударственные пенсионные фонды - приказом Минфина РФ от 21 февраля 2001 года №15н "О формах бухгалтерской отчетности негосударственных пенсионных фондов";

- профессиональными участниками рынка ценных бумаг - совместным постановлением ФКЦБ и Минфина РФ от 11 декабря 2001 г. №33/№109н "Об утверждении положения об отчетности профессиональных участников рынка ценных бумаг", а также распоряжение ФКЦБ от 14 августа 2002 года №991/р "Об утверждении Методических рекомендаций по заполнению форм отчетности профессиональных участников рынка ценных бумаг".

При составлении бухгалтерской отчетности указанные организации обязаны руководствоваться положениями ПБУ 04/99.

Кредитные и бюджетные организации составляют бухгалтерскую отчетность в особом порядке. Положения ПБУ 04/99 на них не распространяются.

Для бюджетных организаций Минфин РФ утвердил Инструкцию о годовой, квартальной и месячной бухгалтерской отчетности (приказ Минфина РФ от 21 января 2005 года №5н).

1.3 Регулирование бухгалтерской финансовой отчетности на международном уровне 1.3.1 Необходимость и предпосылки международной стандартизации бухгалтерского учета и отчетности

Глобализация рынков капитала обусловила потребность в единой мировой системе финансовой отчетности. Использование различных национальных стандартов финансовой отчетности затрудняет работу инвесторов по сравнению возможностей и принятию обоснованных финансовых решений.

Различия в стандартах приводят к дополнительным затратам компаний и фирм, формирующих финансовую информацию на основе многочисленных моделей отчетности для привлечения капитала на различных рынках, и вызывают неясность в отношении того, какие цифровые данные являются наиболее "реальными".

В этой связи проблемы гармонизации учета и отчетности стали особенно актуальны [5].

Вопрос о необходимости замены, действовавшей в нашей стране в течение нескольких десятилетий системы учета на новую, адекватную требованиям рыночной экономики, стал очевидным уже в начале 80-х годов ХХ в., когда только делались первые шаги к рыночной экономике. Поэтому не случайно среди первых проектов гуманитарной помощи Запада нашей стране оказались и те из них, которые были направлены на преобразование действовавшей системы бухгалтерского учета. Одним из них оказался проект, финансируемый ООН. Члены ее Межправительственной рабочей группы экспертов по международным стандартам учета и отчетности принимали непосредственное участие в работе нашей комиссии по подготовке Плана счетов бухгалтерского учета, который в конечном итоге был внедрен в 1992 г. и действовал во многих организациях России до конца 2001 г.

Проблема гармонизации бухгалтерского учета чрезвычайно сложна и многогранна, т.к. национальные системы учета имеют множество специфических особенностей, приводящих к значительным сложностям в выполнении работ по сравнительному анализу финансовых результатов деятельности организаций в разных странах.

В ряде стран (Франция, Германия) многие учетные стандарты соответствуют государственным законам, обязательным к исполнению, в других (США, Великобритания), большинство стандартов носит рекомендательный характер. Поскольку эти стандарты не имеют юридической силы, любая компания может исполнять их лишь в той степени, в какой она считает это оправданным и выгодным. Таким образом, даже в рамках одной страны имеются значительные расхождения в практике ведения учета и подготовки отчетности. Дело еще более осложняется с выходом компаний на международный рынок – необходимо в той или иной степени руководствоваться законами и учетными стандартами третьих стран, а также крупнейших фондовых бирж. Усиление роли мультинациональных корпораций (МНК) явилось одним из решающих факторов в актуализации проблемы гармонизации учета.

Первые МНК появились около сорока лет назад. В то время их влияние на мировые экономические процессы было незначительным. Однако сейчас они становятся все более реальной экономической силой, так как на долю их внутрикорпорационного оборота приходится, в настоящее время, около трети всего международного капиталистического экспорта.

Различия в национальных учетных стандартах могут быть как по форме (горизонтальное или вертикальное представление баланса, упорядоченность балансовых статей, количество и наименование отчетных форм, структура годового отчета и т.п.), так по существу (переоценка статей отчетности, пересчет иностранных валют, консолидация финансовой отчетности и т.д.).

В большинстве стран составление отчетности базируется на оценке статей по себестоимости. Иное положение в латиноамериканских странах, длительное время страдавших от гиперинфляции. Компаниям этих стран вменяется предоставление бухгалтерской отчетности, пересчитанной при помощи общего индекса цен.

В процессе работы составителей и использователей финансовых отчетов во всем мире возникает проблема унификации бухгалтерского учета, которая имеет два подхода ее решения: гармонизация и стандартизация. Они сначала различались как по заложенной в них идеологии, так и по принципам реализации. Однако в последние годы оба термина зачастую используются как синонимы или как взаимодополняющие понятия.

Идея гармонизации различных систем бухгалтерского учета реализуется в рамках Европейского сообщества (ЕС). Суть ее заключается в том, что в каждой стране может существовать своя модель организации учета и система национальных стандартов, ее регулирующих. Главное, чтобы эти стандарты не противоречили аналогичным стандартам в странах – членах сообщества, то есть находились в относительной "гармонии" друг с другом. Работа в этом направлении ведется с 1996 года. В целях формирования концепции развития учета в странах ЕС была сформирована исследовательская группа по проблемам бухгалтерского учета. Ее деятельность рассматривалась как составная часть программы гармонизации национальных версий Закона о компаниях. Результаты этой работы опубликованы в виде нормативных документов, которые были включены каждым членом ЕС в свое национальное законодательство в части бухгалтерского учета.

Идея стандартизации учетных процедур реализуется в рамках унификации учета, которую проводит Комитет по международным стандартам финансовой отчетности – КМСФР, разрабатывая и публикуя Международные стандарты финансовой отчетности – МСФО. Суть этого подхода состоит в разработке унифицированного набора стандартов, применяемых к любой ситуации в любой стране, в силу чего отпадает необходимость создания национальных стандартов.

Этот подход является основным в стратегическом курсе ЕС в вопросах гармонизации учета в международном масштабе, который был провозглашен в 1995 г. Суть последнего сводилась к тому, что европейским фирмам и компаниям, расположенным на территории стран – членов ЕС, было рекомендовано составлять свои финансовые отчеты в соответствии с положениями, разработанными Комитетом по международным стандартам учета, поскольку Директивы ЕС и Международные стандарты учета (финансовой отчетности), подготовленные вышеуказанным Комитетом, по своему содержанию рассматриваемой области довольно близки друг к другу. Зачастую они не противоречат один другому, хотя и не совпадают абсолютно. В июне 2000 г. Европейский союз сделал очередной шаг в данном направлении. Он объявил о своем намерении сделать МСФО обязательными для применения во всех 6700 компаниях, входящих в котировальные листы фондовых бирж ЕС, а также для всех компаний, выпускающих проспекты эмиссии. Эту работу по обязательному их переходу на МСФО ЕС планирует завершить к 2005 г.

В мировом экономическом сообществе на протяжении уже более четверти века идет дискуссия о том, какие стандарты должны быть положены в основу международных. Одна группа стран считает, что таковыми должны стать стандарты системы GAAP (Generally Accepted Accounting Principles – общепринятые принципы бухгалтерского учета). Это, прежде всего, США, где они собственно и были разработаны, а также страны, акции ведущих фирм которых котируется на американском финансовом рынке, являющемся на сегодняшний день ведущим в мире рынков свободного капитала. Другая группа стран, число которых превышает сто, поддерживающих деятельность Комитета по международным стандартам учета (КМСУ), отдала предпочтение естественно, стандартам, разработанным этим органом.

ЕС, выбрал в данном споре сторону КМСУ, многие другие международные экономические организации также отдают предпочтение указанным стандартам. В последнее время его поддержал и Всемирный банк. Данный банк финансирует более 5000 проектов в различных регионах мира. И он установил и строго придерживается правила, в соответствии с которым по каждому из них вся требуемая финансовая отчетность должна составляться и представляться банку с учетом положений, зафиксированных в МСУ, разработанных вышеуказанным Комитетом. В последнее время аналогичную позицию заняли и ряд других ведущих международным финансовых институтов, в частности Европейский банк реконструкции и развития (ЕБРР), а также Международная финансовая корпорация (МФК) стали рассматривать инвестиционные проекты только в том случае, если финансовая отчетность составлена по МСФО.

Достигнуто соглашение между КМСУ и Международной организацией комиссий по ценным бумагам (IOSCO), которая в середине 90-х годов заявила о необходимости унификации финансовой отчетности, в основу которой должен быть положен набор стандартов КМСУ. В мае 2000 г. были утверждены основные стандарты КМСУ, но это утверждение носило в значительной мере условный характер, поскольку регулирующим органам было предоставлено право действовать по собственному усмотрению в отношении тех или иных принципов учета, заложенных в данные стандарты.

На Западе в 90-е годы была принята программа, предусматривающая проведение комплекса работ по согласованию принципов учета, заложенных в МСУ и GААР. Причем за основу были взяты МСУ.

Таким образом, в ходе работ по стандартизации учета в различных странах мира, в т.ч. и в России, предпочтение отдается КМСУ, как организации, способной решить эту проблемы на высоком уровне.

1.3.2 Формирование международных стандартов бухгалтерского учета и отчетностиСоздание универсальных правил составления финансовой отчетности – задача непростая. С момента своего основания в 1973 г. Комитет по международным стандартам финансовой отчетности (КМСФО) получил всеобщее признание как эффективная структура, разрабатывающая такие стандарты.

К началу ХХI века КМСФО утвердил более 40 стандартов, некоторые из которых претерпели за время существования по 2-3 редакции, а отдельные были настолько модернизированы, что пришлось изменить их названия. Все действующие стандарты МСФО были утверждены в основном в конце 90-х годов, самый "старый" из них действует в редакции 1992 года.

Достоинства международных стандартов перед национальными в отдельных странах проявляются в четкой экономической логике; обобщении лучшей современной мировой практики в области учета; простоте восприятия для пользователей финансовой информации во всем мире. При этом международные стандарты учета позволяют не только сократить расходы компаний по подготовке своей отчетности, особенно в условиях консолидации финансовой отчетности предприятий, работающих в разных странах, но и снизить затраты по привлечению капитала. Одной из причин информационной недостаточности является отсутствие стандартизированной финансовой отчетности, которая, сохраняя капитал, фактически приумножает его. Это объясняется тем, что инвесторы согласны получать более низкие доходы, зная, что большая открытость информации снижает их риск.

Совокупность данных преимуществ во многом обеспечивает стремление различных стран к использованию МСФО в национальной практике учета.

Однако следует отметить и недостатки МСФО. К ним, в частности, можно отнести: обобщенный характер стандартов, предусматривающий достаточно большое многообразие в методах учета; отсутствие подробных примеров приложения стандартов к конкретным ситуациям.

Различие МСФО и национальных стандартов России проявляется в следующем:

- по МСФО, финансовый год может не совпадать с календарным. Более того, система налогообложения США разрешает фирмам самостоятельно устанавливать сроки финансового года. В российской практике такие подходы исключены. Финансовый год должен совпадать с календарным;

- в российской системе бухгалтерского учета (РСБУ) используется национальная валюта – рубль и ее составляющая – копейка. Отчетность межнациональных компаний формируется в валюте страны, где находится их штаб-квартира, чаще всего в долларах США, в то время как дочерние предприятия этих компаний в национальной валюте страны пребывания;

- в плане счетов англо-американской модели нумерация счетов отсутствует, а расположение их построено по степени ликвидности – от наиболее ликвидных видов имущества и обязательств к наименее ликвидным. В российском плане счета размещены в обратной зависимости. Аналогично размещение статей бухгалтерских балансов;

- бухгалтерский баланс по международным стандартам, в отличие от РСБУ, содержит более подробную информацию, так как наряду с данными отчетного периода он включает аналогичные показатели за тот же период прошлого года. В то же время по РСБУ отдельные статьи баланса более детализированы, особенно в разрезе отдельных видов дебиторской и кредиторской задолженности. По МСФО такая детализация имеет место в "Отчете о прибылях и убытках";

- в отчетности по МСФО нет знака "-" (минус). Если возникает необходимость исключения какой-либо суммы из итога, то она показывается в скобках;

- по МСФО исправление ошибок допускается только методом "черного сторно", т.е. предыдущая ошибочная запись корректируется только в сторону увеличения. В российской практике допускается, кроме того, и использование метода "красного сторно";

- в МСФО общепринята практика одновременного отражения хозяйственных операций в учете по дебету нескольких счетов и кредиту нескольких счетов. Отечественная методология бухгалтерского учета отрицает такую корреспонденцию счетов, обоснованно считая, что подобный подход искажает экономическое содержание хозяйственной операции.

В России установлен также порядок учета доходов, несколько отличающийся от порядка заложенного в МСУ № 18. В ряде случаев сами хозяйствующие субъекты (например, предприятия малого бизнеса) выбирают вариант учета продаж ( в частности, по отгрузке или по оплате продукции), а следовательно, и срок зачисления ресурсов в их доходы.

В нашей стране существует и своеобразная система налогообложения, которая постоянно изменяется с целью совершенствования. Причем изменения носят нередко глобальный характер. Это связано с принятием Налогового и Трудового Кодексов, которые содержат принципиально новые подходы к построению налоговой политики государства.

До последнего времени в системе налогообложения отсутствовали такие понятия, как "отложенные налоги", "временные разницы в налогах", "налоговые потери", "налоговая экономия" и целый ряд других экономических показателей, применяемых западными фирмами и зафиксированных в МСУ № 12. Поэтому, естественно, учет налогов осуществляется не в соответствии с указанным выше стандартом, а в самой финансовой отчетности хозяйствующих субъектов информация о налогах существенно искажалась. Указанный недостаток частично устранен с введением в действие ПБУ 18/2002.

Раскрытие отложенных налоговых активов и обязательств в международной финансовой отчетности регулирует МСФО-12 "Налоги на прибыль" (ред. 1996 г.), в рамках US GAAP – FAS-109 "Учет налогов на прибыль".

Признание отдельных доходов (расходов) для составления финансовой отчетности и целей налогообложения может не совпадать. В результате между прибылью для целей налогообложения возникают разницы, влияющие на сумму текущих и будущих обязательств по налогу на прибыль.

Для определения этого уменьшения (увеличения) будущих налоговых обязательств согласно МСФО 12 (1996 г.) и FAS-109 используется "обязательственный" метод, ориентированный на бухгалтерский баланс.

Для понимания сути отложенных налоговых активов и обязательств приведем ряд терминов, используемых в стандартах.

Отложенные налоговые обязательства – суммы налога на прибыль, подлежащие уплате в будущих периодах в отношении налогооблагаемых временных разниц.

Отложенные налоговые активы – суммы налога на прибыль, подлежащие возмещению в будущих периодах в отношении вычитаемых временных разниц и переноса убытков прошлых лет.

Временные разницы – это разницы между балансовой стоимостью актива и обязательства и их налоговой базой. Временные разницы могут быть:

- налогооблагаемые временные разницы – временные разницы, которые приводят к возникновению налогооблагаемых сумм при определении налогооблагаемой прибыли (убытка) будущих периодов, когда возмещается или погашается балансовая стоимость этого актива или обязательства;

- вычитаемые временные разницы – временные разницы, приводящие к возникновению сумм, которые вычитаются при расчете налогооблагаемой прибыли (убытка) будущих периодов, когда возмещается или погашается балансовая стоимость актива или обязательства.

Обязательства – это вероятные уменьшения экономических выгод, возникающие от текущих обязанностей лица, по передаче активов или оказанию услуг другим лицам в будущем в результате произошедших событий.

Активы – вероятные в будущем экономические выгоды, полученные или контролируемые определенным лицом в результате произошедших операций или событий.

Балансовая стоимость активов и обязательств – стоимость, по которой актив или обязательство учитываются для целей налогообложения:

Налоговая база актива – величина, которую для целей налогообложения вычитают из любых налогооблагаемых экономических выгод, которые получит компания после возмещения балансовой стоимости актива. Если эти экономические выгоды не облагаются налогом, то налоговая база актива равна его балансовой стоимости;

Налоговая база обязательства – величина, равная его балансовой стоимости за вычетом любой суммы, которая будет вычитаться для целей налогообложения в отношении этого обязательства в будущих периодах. При получении дохода авансом налоговая база обязательства равна его балансовой стоимости за вычетом суммы дохода, который в будущих периодах не будет облагаться налогом.

Разницы между балансовой стоимостью активов и обязательств и их налоговой базой образуют отложенные налоговая активы и обязательства, а перенос убытков прошлых лет – отложенные налоговые активы.

Возмещение стоимости активов для целей финансовой отчетности и для целей налогообложения может происходить по-разному, например:

- для целей налогообложения используется ускоренный метод амортизации основных средств, а для составления финансовой отчетности – линейный метод;

- товары и материалы списываются в производство для целей налогообложения – по методу ФИФО;

- выручка в отчете о прибылях и убытках и, соответственно, дебиторская задолженность в балансе признаются в финансовой отчетности в соответствии с принципом начисления, для целей налогообложения доходы могут быть признаны по факту оплаты;

- убытки прошлых лет не имеют балансовой стоимости, но позволяют уменьшить будущие платежи по налогу на прибыль в соответствии с налоговым законодательством.

Для целей составления финансовой отчетности в соответствии с МСФО и US GAAP компании могут выбирать один из следующих методов амортизации: линейный, списание стоимости по сумме чисел лет срока полезного использования, уменьшаемого остатка, метод текущей стоимости, списание стоимости пропорционально объему продукции и комбинированный метод.

Согласно гл. 25 "Налог на прибыль организаций" НК РФ налогоплательщики вправе использовать для некоторых амортизационных групп основных средств не только линейный, но и нелинейный способ амортизации, фактически удваивающий суммы амортизационных начислений, и применять специальные коэффициенты для оборудования, являющегося предметом лизинга, и основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности.

Первоначальная стоимость основных средств как для целей финансовой отчетности, так и для целей налогообложения одна. Но в первые 3 года эксплуатации оборудования суммы амортизационных отчислений для целей налогообложения больше, чем для целей финансовой отчетности. Соответственно, сумма налогооблагаемой прибыли уменьшается не больше суммы, чем прибыль в финансовой отчетности. В последующие 7 лет ситуация обратная. Поэтому первые 3 года сумма налога на прибыль в текущем периоде для целей налогообложения будет уменьшаться, а после – увеличиваться.

В соответствии с МСФО и US GAAP выручка в отчете о прибылях и убытках и, соответственно, дебиторская задолженность в балансе признаются в финансовой отчетности в соответствии с методом начисления.

Выручку для целей налогообложения признают по методу начисления. Но, если в среднем за предыдущие 4 квартала сумма выручки от реализации товаров (работ, услуг) организации без учета НДС не превысила одного миллиона рублей за каждый квартал (п. 1 ст. 273 НК РФ), налогоплательщик вправе выбирать между признанием выручки по методу начисления или по методу оплаты.

В соответствии с МСФО и US GAAP убытки прошлых лет не рассматриваются отдельной статьей в активе баланса. Однако для целей налогообложения согласно гл. 25 "Налог на прибыль организаций" НК РФ налогоплательщики вправе уменьшить (по определенным правилам) налогооблагаемую прибыль будущих периодов на убытки прошлых лет.

Признание обязательства предполагает, что его балансовая стоимость будет возмещена в будущих периодах путем выбытия из компании ресурсов, содержащих экономические выгоды. Возмещение налоговой базы обязательств уменьшает налогооблагаемую прибыль.

В финансовой отчетности российских организаций в отличие от западных обычно нет информации об их денежных средствах, заблокированных или "замороженных" в банках на счетах, хотя такие явления встречаются на практике довольно часто. В этом случае трудно определить реальное финансовое состояние организации. По требованиям МСУ такая информация в отчетности должна быть.

В формах финансовой отчетности, составляемых российскими хозяйствующими субъектами, в отличие от западных нет информации о количестве разрешенных к выпуску акций, о доходах с каждой акции, правах, преимуществах и ограничениях в отношении распределения дивидендов, начисленных, но не выданных дивидендах при привилегированным акциям и др. В то же время не всегда объективна сама информация о стоимости ценных бумаг, показанная в балансе. На практике по видом ценных бумаг продают в ряде случаев бумаги, которые по своему действительному статусу таковыми не являются. В результате в этой области встречается довольно много злоупотребления. И как следствие – стоимость таких "ценных бумаг" (которые не котируются на фондовом рынке), показанная в балансе, является довольно сомнительной.

В финансовой отчетности организации России приводится весьма скудная информация и о кредитах. Нет, в частности, отдельных данных по гарантированным и негарантированным кредитам, о процентных ставках, сроках их возврата и др. Это весьма снижает значимость финансовой отчетности в управлении экономикой организации и не согласуется с требованиями МСУ.

На Западе годовую финансовую отчетность акционерные общества и другие организации имеют право составлять на любую выбранную ими дату ( а не на 1 января как в России), причем по неутвержденным формам, но с соблюдением минимум статей в ней, по которым в обязательном порядке должна быть предоставлена информация. Финансовая отчетность западных организаций, прежде чем будет опубликована, должна, как правило, иметь аудиторское заключение. В России это требование не стало обязательным, поскольку многие хозяйствующие субъекты освобождены в законодательном порядке от обязательного аудирования. В результате достоверности информации в отчетности подобных организаций ни кем не гарантировано.

Достаточной большой перечень "нестыковок" наших нормативных актов по постановке бухгалтерского учета с требованием МСУ позволяет сделать вывод, что Россия находится пока на начальном этапе перехода на МСУ. Данную проблему, несмотря на ее трудоемкость и сложность, придется решать ускоренными темпами в ближайшее время в целях создания дополнительных условий для укрепления делового экономического сотрудничества с зарубежными партнерами.

1.3.3 Переход к международным стандартам финансовой отчетностиПредусмотренный новым Уставом Комитета по МСФО (действует с 2001 года) процесс конвергенции (convergency) предполагают выработку Комитетом и национальными регулирующими органами совместных решений учетных задач, которые обеспечивают наиболее эффективную и качественную подготовку и представление информации в финансовой отчетности. Иными словами, в отличие от гармонизации конвергенция представляет собой движение Комитета и национальных регулирующих органов на встречу друг другу для нахождения и принятия наилучшего решения. Процесс конвергенции обеспечивается рядом конкретных мер, предусмотренных Уставом и процедурами Комитета по МСФО. Важнейшими среди них являются: определение ряда национальных регулирующих органов в качестве партнеров Комитета; регулярное (не менее 3 раз в год) проведение встреч Правления Комитета с национальными регулирующими органами; координация планов работы; назначение членов Правления, ответственных за связи с конкретными национальными регулирующими органами; согласования процессов принятия стандартов; создания совместных рабочих групп.

Европейский Союз принял законодательный акт, предусматривающий, что начиная с 2005 г. все компании в Европе, акции которых котируются на фондовых биржах, должны подготавливать консолидированную финансовую отчетность в соответствии с МСФО. Компании, акции которых котируются на европейских фондовых биржах и которые расположены в странах Центральной и Восточной Европы и планируют вступить в ЕС, должны готовиться к принятию МСФО.

В конце 2002 г. Комитет по МСФО и Совет по стандартам финансового учета США пришли к соглашению, что конвергенция МСФО и US GAAP является "первоочередной задачей обеих структур". За последние годы официального взаимодействия между двумя структурами взаимный мониторинг основных проектов и работы над совместными проектами заметно сгладили различия между двумя системами международно признанных стандартов.

Кроме того, Комитет и МСФО и Совет по стандартам финансового учета США недавно включили в планы действий краткосрочный проект по конвергенции. Объем работ по этому проекту ограничивается устранением различий по вопросам, решение которым может быть осуществлено в кратчайшие сроки, как правило, путем выбора в пользу одной из методик, уже реализуемых в рамках МСФО или US GAAP.

В последствии Комитет и Совет приняли Меморандум, в котором официально заявили о своих решениях работать над конвергенций стандартов на основе походов, обеспечивающих высокое качество финансовой отчетности. Они также обязались оказывать поддержку конвергенции путем постоянной работы над совместными проектами и координацией программ будущей работы. Комиссия по ценным бумагам и биржам США (SEС) и Европейская комиссия приветствовали достижения формального соглашения между Комитетом по МСФО и Советом по стандартам финансового учета США.

Если Комитету по МСФО и Совету по стандартам финансового учета США удастся достичь значительного прогресса в сближении стандартов и в создании эффективной инфраструктуры для интерпретации и обеспечения внедрения стандартов, SEC рассмотрит вопрос о том, чтобы разрешить иностранным компаниям представлять документы на фондовом рынке США, используя МСФО без выверки данных с US GAAP. Представители SEC заявили о твердой поддержке действий по созданию единого для всего мира похода к стандартам финансовой отчетности.

Принятие МСФО в стране, где существуют многочисленные различия между национальными и международными стандартами, может быть эффективно, если первоначально она будет реализована для ограниченного числа компаний (например, только для компаний, акции которых котируются на фондовых биржах в стране, где количество таких компаний находится в разумных пределах) и при наличии хорошо подготовленных специалистов в области бухгалтерского учета. Однако без достаточного времени на подготовку единовременная конвергенция ("большой взрыв") создаст более серьезную угрозу качеству применения новых стандартов в краткосрочной перспективе, чем поэтапный подход, в рамках которого преобразование происходит постепенно.

Конечной целью плана конвергенции в каждой стране должно быть принятие МСФО, которые будут дополнены в тех, как представляется, редких случаях, когда необходимо учесть какие то национальные особенности. Если страна не избирает стратегию конвергенции, предусматривающую постепенную замену национальных стандартов на МСФО, то маловероятно, что компании, находящиеся на ее территории, смогут перейти к соблюдению всех без исключения международных стандартов.

Кроме того, если страна не примет официальный план для компаний, акции которых не котируются на фондовых биржах, появится реальная опасность возникновения "двухстандартной" системы, в которой компании, акции которых котируются на фондовых биржах, примут МСФО, а другие компании будут готовить финансовую отчетность на основе национальных стандартов. Принятие МСФО для компаний, акции которых котируются на фондовых биржах, является логичным этапом в общем процессе конвергенции. Однако реализация "двухстандартной" системы финансовой отчетности окажется сложной в долгосрочной перспективе.

Дальнейшие шаги в процессе конвергенции российской системы финансовой отчетности, равно как и других национальных систем, с МСФО предполагают объединение усилий и работу в тесном сотрудничестве всех участников рынка. Их главными задачами являются [5]:

- принятие официального плана конвергенции с конкретными сроками перехода на МСФО компаний, акции которых котируются на фондовых биржах, и других компаний;

- устранение препятствия на пути к конвергенции (например, связь между финансовой отчетностью и налоговым законодательством);

- организация эффективного и действенного механизма, обеспечивающего последовательное и качественное применение МСФО;

- выявление потенциальных областей, в которых могут потребоваться дополнительные к МСФО стандарты, учитывающие национальные особенности.

1.4 Особенности формирования бухгалтерской отчётности в 2009 годуВ соответствии с законодательством о бухгалтерском учете отчетность должна составляться по состоянию на последнюю дату отчетного периода. Если речь идет о промежуточной отчетности, то отчетная дата - последнее число последнего месяца отчетного периода. Однако, несмотря на то что это прямо установлено нормативными актами, до сих пор многие бухгалтеры составляют промежуточные балансы по состоянию на 1-е число месяца, следующего за отчетным периодом. Составлять промежуточную отчетность надо, не затрагивая 1-го числа следующего отчетного периода, то есть на 30-е (или 31-е) число последнего месяца текущего отчетного периода.

При составлении промежуточной бухгалтерской отчетности в 2009 году необходимо учитывать положения новых ПБУ, вступивших в действие с 01.01.2009 [30]:

- ПБУ 1/2008 "Учетная политика организации", утвержденное Приказом Минфина России от 06.10.2008 №106н;

- ПБУ 21/2008 "Изменение оценочных значений", утвержденное Приказом Минфина России от 06.10.2008 №106н;

- ПБУ 2/2008 "Учет договоров строительного подряда", утвержденное Приказом Минфина России от 24.10.2008 №116н;

- ПБУ 15/2008 "Учет расходов по займам и кредитам", утвержденное Приказом Минфина России от 27.10.2008 №107н.

С утверждением ПБУ 1/2008 и ПБУ 21/2008 стали очевидны изменения, с которыми теперь (в 2009 г.) приходится сталкиваться при ведении бухгалтерского учета и составлении бухгалтерской отчетности:

- изменение учетной политики по бухгалтерскому учету;

- изменения, связанные с исправлением ошибок, обнаруженных в бухгалтерском учете;

- изменения оценочных значений.

В п. 15 ПБУ 1/2008 вводятся новые понятия: ретроспективное и перспективное отражение последствий изменения учетной политики. Определение ретроспективного способа раскрывается в абз. 2 этого пункта. При ретроспективном способе отражения последствий изменения учетной политики следует исходить из предположения, что измененный способ ведения бухгалтерского учета применялся с момента возникновения фактов хозяйственной деятельности данного вида. Значит, бухгалтеру следует скорректировать значение тех показателей бухгалтерского учета и отчетности, которые относятся к предыдущим отчетным периодам. В п. 15 ПБУ 1/2008 разъясняется, как осуществить указанную корректировку.

При ретроспективном отражении последствий изменения учетной политики корректируется "входной" остаток по статье "Нераспределенная прибыль (непокрытый убыток)" за самый ранний период, представленный в бухгалтерской отчетности. В рекомендованной форме баланса это показатель графы 3 "На начало отчетного периода" по строке 470 разд. III "Капитал и резервы". Почему рекомендованные формы отчетности?

Формы бухгалтерской отчетности, применяемые организациями, должны утверждаться учетной политикой организации. Образцы форм бухгалтерской отчетности приведены в Приказе Минфина России от 22.07.2003 №67н.

При составлении годовой бухгалтерской отчетности необходимо заполнить разд. I Формы №3 "Отчет об изменениях капитала". В нем указываются показатели, отражающие изменение величины капитала, в том числе нераспределенной прибыли (непокрытого убытка), в связи с изменением учетной политики.

Кроме корректировки показателя "Нераспределенная прибыль (непокрытый убыток)" также пересчитывают значения связанных статей бухгалтерской отчетности за каждый отчетный период, представленный в отчетных формах. Эти показатели корректируются таким образом, как если бы измененная учетная политика применялась с начала возникновения соответствующих фактов хозяйственной деятельности.

Изменения вступительных остатков на 1 января 2009 г. с ретроспективным методом связаны с изменением ставки налога на прибыль в 2009 г. [20].

В соответствии с ПБУ 18/02 отложенные налоговые активы равняются величине, определяемой как произведение вычитаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль организаций, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату. Отложенные налоговые обязательства равняются величине, определяемой как произведение налогооблагаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль организаций, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату. Исходя из этого, отложенные налоговые активы и отложенные налоговые обязательства отражаются в годовой бухгалтерской отчетности за 2008 г. по ставке налога на прибыль, действующей на 31 декабря отчетного года, то есть 24%.

Вместе с тем в случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах информация об изменении ставки налога на прибыль и оценке влияния этого на показатели бухгалтерской отчетности организации раскрывается в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках (с учетом ее существенности). Ставка налога на прибыль в 2009 г. - 20%.

В соответствии с ПБУ 18/02 в случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах величина отложенных налоговых активов и отложенных налоговых обязательств подлежит пересчету с отнесением возникшей в результате пересчета разницы на счет учета нераспределенной прибыли (непокрытого убытка). Исходя из этого, величина отложенных налоговых активов и отложенных налоговых обязательств отражается в бухгалтерской отчетности по состоянию на 1 января 2009 г., с учетом пересчета на условия измененной ставки налога на прибыль.

Как и прежде, в ПБУ 1/2008 подчеркивается, что отражать последствия изменения учетной политики ретроспективным способом нужно не всегда. Такие корректировки производятся при наличии двух условий:

- если последствия изменения учетной политики оказали или способны оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств;

- если оценку таких последствий в денежном выражении за предшествующие отчетные периоды можно произвести с достаточной надежностью.

Когда какое-либо из этих условий не соблюдается, организация не применяет ретроспективный способ отражения последствий изменения учетной политики (то есть не пересчитывает показатели бухгалтерской отчетности за предшествующие отчетные периоды). В этом случае она применяет перспективный способ отражения последствий изменения учетной политики. В последнем абзаце п. 15 ПБУ 1/2008 зафиксировано следующее: "В случаях, когда оценка в денежном выражении последствий изменения учетной политики в отношении периодов, предшествующих отчетному, не может быть произведена с достаточной надежностью, измененный способ бухгалтерского учета применяется в отношении соответствующих фактов хозяйственной деятельности, свершившихся после введения измененного способа (перспективно)".

Иными словами, если изменение учетной политики не повлияло существенным образом на финансовое положение организации и (или) последствия таких изменений нельзя пересчитать с достаточной степенью надежности, организация не корректирует в бухгалтерской отчетности показатели за предыдущие отчетные периоды (ретроспективный метод). Ей нужно применять изменившийся способ ведения бухучета перспективно, то есть только к тем фактам хозяйственной деятельности, которые появятся уже после внесения изменений в учетную политику.

Изменение вступительных остатков в бухгалтерской отчетности на 01.01.2009 перспективным методом связано с вступлением в действие положений ПБУ 15/2008 "Учет расходов по займам и кредитам". В соответствии с п. 4 ПБУ 15/2008 расходы по займам и кредитам, к которым относятся проценты, причитающиеся к оплате заимодавцу (кредитору), в бухгалтерском учете отражаются обособленно от основной суммы обязательства по полученному займу (кредиту).

В старой редакции ПБУ 15/01 задолженность по полученным займам и кредитам отражалась в бухгалтерской отчетности вместе с суммой начисленных процентов. На 01.01.2009 проценты по займам отражаются в бухгалтерской отчетности обособленно от основной суммы обязательств в составе "Прочей краткосрочной кредиторской задолженности" [20].

С 01.01.2009 вступило в действие новое ПБУ 21/2008 "Изменения оценочных значений", утв. Приказом Минфина России от 06.10.2008 №106н. Согласно ПБУ 21/2008 изменением оценочных значений признается корректировка стоимости активов (обязательств) или величины погашения стоимости актива при составлении бухгалтерской отчетности [20].

Речь идет не об изменении стоимости активов (обязательств), по которой они были приняты к учету, а об уменьшении их оценочных значений на дату составления отчетности. Изменение способа оценки не является изменением оценочных значений. Если нельзя определить, является ли это изменением учетной политики или изменением оценочных значений, то признается изменение оценочных значений.

Это принципиально новая норма. В действующей нормативной базе уже давно действуют оценочные резервы. Но большинство организаций эти положения нормативных документов с легкостью игнорируют. Реального отражения изменения стоимости актива (обязательства) в бухгалтерском учете не происходит, и только при составлении бухгалтерской отчетности необходимо отразить изменения оценочных значений активов (обязательств).

Отражение изменения оценочных значений при составлении бухгалтерской отчетности, во-первых, носит обязательный характер и, во-вторых, не является элементом учетной политики.

Перечень оценочных значений приведен в ПБУ 21/2008. К ним относятся:

1) резерв по сомнительным долгам;

2) резерв по снижению стоимости МПЗ;

3) резерв под обесценение ценных бумаг;

4) сроки полезного использования ОС и НМА;

5) оценка будущих экономических выгод.

Не существует отдельного ПБУ, которое бы вменяло организациям в обязанность создавать резерв по сомнительным долгам. Есть запись в п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (далее - Положение). И первая фраза этого пункта вводила организации в заблуждение. Написано, что "организация может создавать резерв сомнительных долгов". И это позволяло делать вывод многим организациям, что в учетной политике можно сделать запись "Организация резерв сомнительных долгов не создает". Но это не является элементом учетной политики. Организация при наличии сомнительных долгов обязана создавать резерв.

Резерв под снижение стоимости МПЗ отражается в годовом бухгалтерском балансе, на это указывает п. 25 ПБУ 5/01 "Учет материально-производственных запасов". В промежуточной отчетности резерв под снижение стоимости МПЗ не отражается.

Термин "обесценение финансовых вложений" введен в употребление п. 37 ПБУ 19/02 "Учет финансовых вложений", утвержденного Приказом Минфина России от 10.12.2002 №126н.

"Устойчивое существенное снижение стоимости финансовых вложений, по которым не определяется их текущая рыночная стоимость, ниже величины экономических выгод, которые организация рассчитывает получить от данных финансовых вложений в обычных условиях ее деятельности, признается обесценением финансовых вложений".

Во-первых, упоминается "устойчивое существенное снижение". В нормативной базе бухгалтерского учета нет количественной оценки существенности устойчивого снижения стоимости финансовых вложений. Это означает, что организация самостоятельно устанавливает количественную оценку существенности.

Во-вторых, нужно разобраться с термином снижения ниже величины экономических выгод, которые организация рассчитывает получить от данных финансовых вложений в обычных условиях ее деятельности.

Можно предположить, что по финансовым вложениям есть какой-то обычный уровень доходности, а обесценение наступает тогда, когда происходит существенное снижение обычного уровня доходности.

В-третьих, в приведенном определении говорится о финансовых вложениях, по которым текущая рыночная стоимость не определяется, это вторая группа финансовых вложений.

Упоминаются возможные случаи обесценения финансовых вложений.

Организация должна осуществить проверку наличия условий устойчивого снижения стоимости финансовых вложений.

Если есть какие-либо доказательства устойчивого снижения вложений в ценные бумаги, то в бухгалтерском учете создается резерв под обесценение финансовых вложений.

Обязательность создания этого резерва предусмотрена п. 38 ПБУ 19/02 "Учет финансовых вложений". Согласно этому пункту, если у организации имеются финансовые вложения, по которым не определяется текущая рыночная стоимость, но демонстрируется устойчивое существенное снижение стоимости, то должен быть создан резерв под их обесценение.

Прежде всего, организация должна выявить факт устойчивого снижения стоимости финансовых вложений согласно п. 37 ПБУ 19/02.

Проверку на обесценение финансовых вложений нужно проводить не реже одного раза в год по состоянию на 31 декабря отчетного года при наличии признаков обесценения. Кроме того, организация вправе проводить эту проверку на отчетные даты промежуточной бухгалтерской отчетности, то есть ежемесячно или ежеквартально. Периодичность выявления признаков обесценения финансовых вложений определяется учетной политикой. Результаты проверки должны быть документально подтверждены.

При составлении промежуточной бухгалтерской отчетности в 2009 году необходимо помнить порядок применения п. 20 ПБУ 19/02 "Учет финансовых вложений" [20].

В соответствии с п. 20 ПБУ 19/02 финансовые вложения, по которым можно определить в установленном порядке текущую рыночную стоимость, отражаются в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату.

Для определения текущей рыночной стоимости финансовых вложений для целей бухгалтерской отчетности организация должна использовать все доступные ей источники информации о рыночных ценах на эти финансовые вложения, в том числе данные иностранных организованных рынков или организаторов торговли.

В случае, когда установленные п. 20 ПБУ 19/02 правила последующей оценки объекта финансовых вложений в период с 1 июля по 31 декабря 2008 г. не позволяли достоверно отразить имущественное состояние и финансовые результаты деятельности организации, такой объект отражался в годовой бухгалтерской отчетности организации за 2008 г. по стоимости его последней оценки в бухгалтерском учете (например, в оценке по состоянию на 30 июня 2008 г. - для объектов, приобретенных до 1 июля 2008 г., по первоначальной стоимости - для объектов, приобретенных после 30 июня 2008 г.).

Такой порядок применения п. 20 ПБУ 19/02 можно сохранить и при составлении промежуточной бухгалтерской отчетности. При этом в соответствии с Федеральным законом "О бухгалтерском учете" в пояснительной записке представить соответствующие обоснования.

При заполнении бухгалтерского баланса ошибки у всех в основном типовые. А вот при составлении отчета о прибылях и убытках ошибки у всех индивидуальные.

Рассмотрим ошибки, наиболее распространенные при составлении Отчёта о прибылях и убытках.

Первая ошибка - неправильное разнесение расходов, затрат по предназначенным для них категориям, то есть игнорирование требований Плана счетов финансово-хозяйственной деятельности организации.

Общехозяйственные расходы учитываются на счете 26. Эти расходы выделяются в строке "Управленческие расходы" только в случае, когда организация применяет директ-костинг.

Директ-костинг (неполная себестоимость) - метод калькуляции стоимости продукции (работ, услуг) по неполной себестоимости. Означает, что в себестоимость не включаются условно-постоянные затраты, в том числе общехозяйственные. Общехозяйственные затраты списываются непосредственно за счет выручки от реализации.

В случае же, если директ-костинг не применяется, общехозяйственные расходы должны отражаться по строке "Себестоимость проданных товаров, продукции, работ, услуг" отчета о прибылях и убытках.

Кроме того, на практике бухгалтеры, когда не ясно, куда отнести какие-либо расходы, относят их на 26-й счет. На нем можно увидеть, например, проценты по кредиту, которые должны учитываться по счету 91, налоги, которые также не могут отражаться по счету 26, потому что их в принципе там не должно быть. Налоги, как правило, отражаются по счету 91, за исключением налога на имущество, так как Минфин сказал, что уплата налога на имущество формирует расходы по обычным видам деятельности, а не прочие расходы.

На 20-м счете организуется учет затрат по видам выпускаемой продукции. И никакого котлового метода, то есть учета без аналитики, здесь в принципе быть не может, за исключением монопроизводств. Например, в бухгалтерском учете угледобывающей компании, которая, кроме угля, ничего не добывает и не производит, аналитики по счету 20 не будет. В других случаях аналитика должна присутствовать. Расходы должны распределяться по видам производств, по видам затрат. Далее на 20-м счете учитываются только затраты, напрямую связанные с производством продукции. Для прочих затрат есть другие счета. Так, затраты обслуживающих производств учитываются по счету 23. По 25-му счету учитываются расходы, связанные с производством вообще. Сюда относится, например, амортизация производственного здания. Причем счет 25 присутствует в учете всегда. Только в самых маленьких организациях прямые расходы могут учитываться по счету 20, а косвенные - по счету 26.

Всегда присутствует в учете счет 44 "Расходы на продажу". Ведь любая производственная организация несет какие-то расходы по сбыту своей продукции. Однако на практике зачастую данный счет не используется. То есть многие организации расходы, связанные с продвижением продукции на рынок, например расходы на рекламу и другие, относят на 26-й счет. И мотивируют это достаточно разнообразно, начиная с того, что организация оказывает услуги, а не производит товары, и заканчивая тем, что 44-й счет ведут только торговые организации. Это неправильно. Все расходы, связанные со сбытом, в том числе работ и услуг, учитываются на 44-м счете и списываются на 90-й счет. В отчетности они отражаются по строке "Коммерческие расходы".

По счету 44 отражаются, кроме прочего:

- расходы на рекламу;

- транспортировка продукции до покупателя, если она производится за счет организации-продавца;

- страхование продукции, транспортируемой покупателю;

- все вознаграждения агентов по сбыту, вознаграждения дилеров.

Некоторые бухгалтеры, даже имея в рабочем плане счетов счет 44, часто относят вознаграждения комиссионеров, агентов по сбыту на счет 20 или 26. Это тоже является ошибкой. Такие расходы нужно учитывать по счету 44 и в отчете о прибылях и убытках выделять отдельной строкой.

И вторая наиболее типичная ошибка, допускаемая бухгалтерами при составлении отчета о прибылях и убытках, - не соблюдается принцип соответствия доходов и расходов. Этот принцип означает, что расходы по конкретной операции должны отражаться в тот же период и в той же аналитике, что и доходы по этой же операции. Например, если доходы от аренды отражаются организацией по кредиту счета 91 и считаются прочими доходами, то амортизация сдаваемого в аренду имущества не может учитываться в себестоимости, а должна отражаться в прочих расходах.

При заполнении отчета о прибылях и убытках встречается такая распространенная ошибка, как включение штрафов, пеней, уплачиваемых в бюджет, в статью "Прочие расходы" отчета либо в статью "Текущий налог на прибыль". По данным статьям санкции, уплачиваемые в бюджет, учитываться не должны. Они учитываются по счету 99 и отражаются в отчете о прибылях и убытках по отдельно вводимой строке перед показателем "Чистая прибыль (убыток) отчетного периода".

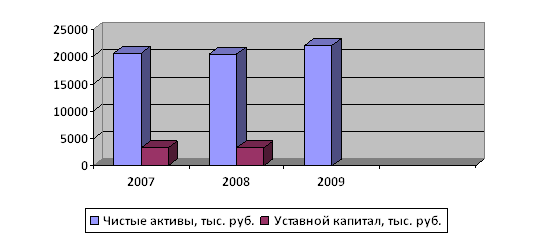

В состав промежуточной бухгалтерской отчетности входит расчет чистых активов.

Чистые активы - это балансовая стоимость имущества общества, уменьшенная на сумму его обязательств. То есть фактически это активы, свободные от всех обязательств. Данный показатель формируется на основании бухгалтерской отчетности организации и по сути является отражением ее финансового состояния.

Порядок оценки стоимости чистых активов акционерных обществ (далее - Порядок) утвержден совместным Приказом Минфина России №10н и Федеральной комиссии по рынку ценных бумаг от 29.01.03 №03-6/пз.

Несмотря на то что Порядок устанавливает правила расчета чистых активов только для акционерных обществ, этим документом могут пользоваться и общества с ограниченной ответственностью. Ведь для компаний с такой организационно-правовой формой не разработан специальный нормативный правовой акт. Минфин России также неоднократно разъяснял, что общества с ограниченной ответственностью имеют право использовать методику расчета чистых активов, предназначенную для акционерных обществ (Письма от 22.10.2004 №07-05-19/7, от 26.01.2007 №03-03-06/1/39 и от 29.10.2007 №03-03-06/1/737).

Стоимость чистых активов определяется как разница между величиной активов организации и суммой ее пассивов. Учитываются только те активы и пассивы, которые принимаются к расчету в соответствии с Порядком. Они перечислены в п. п. 3 и 4 названного документа.

Чистые активы оцениваются на основании данных бухгалтерской отчетности, то есть бухгалтерского баланса. Для этого составляется специальный расчет, форма которого приведена в Приложении к Порядку.

В состав активов, принимаемых к расчету, полностью включается итог разд. I и II бухгалтерского баланса. Правда, из разд. II необходимо исключить:

- фактические затраты на выкуп собственных акций (долей) у акционеров (участников) для последующей перепродажи или аннулирования таких акций (долей);

- задолженность участников (учредителей) по взносам в уставный капитал общества. Суммы таких долгов показывают вместе с другой дебиторской задолженностью в строке 240 разд. II баланса.

В составе пассивов необходимо отражать итоги разд. IV и V бухгалтерского баланса, за исключением доходов будущих периодов (строка 640 разд. V баланса).

Универсальная формула для расчета чистых активов выглядит так:

ЧА = (разд. I + разд. II - стоимость СА - задолженность УК) - (разд. IV + разд. V - доходы БП),

где ЧА - стоимость чистых активов организации;

разд. I - итог разд. I бухгалтерского баланса;

разд. II - итог разд. II бухгалтерского баланса;

стоимость СА - стоимость собственных акций (долей), выкупленных у акционеров (участников) для последующей перепродажи или аннулирования;

задолженность УК - задолженность учредителей (участников) по взносам в уставный капитал;

разд. IV - итог разд. IV бухгалтерского баланса;

разд. V - итог разд. V бухгалтерского баланса;

доходы БП - доходы будущих периодов (строка 640 разд. V баланса).

Акционерные общества оценивают стоимость чистых активов ежеквартально по окончании каждого квартала, а также по итогам года. Об этом говорится в п. 5 Порядка.

Из положений Федерального закона от 08.02.1998 №14-ФЗ "Об обществах с ограниченной ответственностью" (далее - Закон №14-ФЗ) следует, что общества с ограниченной ответственностью могут определять величину чистых активов только по итогам года.

Обязанность контролировать размер чистых активов возложена на все общества с ограниченной ответственностью и акционерные общества на основании п. 4 ст. 90 и п. 4 ст. 99 ГК РФ соответственно.

В ст. 4 Федерального закона от 21.11.1996 №129-ФЗ "О бухгалтерском учете" установлено, что перешедшие на УСН организации освобождаются от обязанности вести бухгалтерский учет. Они должны вести лишь бухучет основных средств и нематериальных активов. Доходы и расходы такие организации учитывают в порядке, установленном гл. 26.2 Налогового кодекса.

Компании, перешедшие на уплату ЕНВД, не освобождены от ведения бухгалтерского учета. Каких-либо особенностей в отношении хозяйственных обществ, применяющих спецрежимы в виде УСН или ЕНВД, не содержится ни в Законе №14-ФЗ, ни в Законе №208-ФЗ.

Кроме того, в Гражданском кодексе закреплено требование, согласно которому акционерное общество не вправе объявлять и выплачивать дивиденды, если стоимость чистых активов меньше уставного капитала и резервного фонда либо станет меньше после выплаты дивидендов (п. 3 ст. 102 ГК РФ).

Общества с ограниченной ответственностью также имеют право распределять чистую прибыль между участниками общества (ст. 28 Закона №14-ФЗ). Размер чистой прибыли определяется по правилам бухгалтерского учета в соответствии с Планом счетов (Приказ Минфина России от 31.10.2000 №94н).

Таким образом, хозяйственные общества, применяющие УСН или уплачивающие ЕНВД, рассчитывают величину чистых активов в общем порядке по данным бухгалтерского учета [30].

Информация о стоимости чистых активов раскрывается в промежуточной и годовой бухгалтерской отчетности (п. 6 Порядка). Этот показатель отражается в Форме №3 "Отчет об изменении капитала", которая входит в состав годовой бухгалтерской отчетности. Однако по собственному усмотрению фирма вправе сдавать эту форму ежеквартально.

1.5 Проблемы и перспективы и представления отчетности в электронном видеНалогоплательщики обязаны представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах (ст. 23 НК РФ). Налоговый кодекс предоставляет налогоплательщику выбор способа сдачи отчетности: лично, через представителя, по почте с описью вложения или по телекоммуникационным каналам связи (ст. 80) [13].

При этом отдельные категории налогоплательщиков обязаны подавать в налоговый орган отчетность только в электронном виде. К ним относятся [25]:

- налогоплательщики, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек, а также вновь созданные (в том числе при реорганизации) организации, численность работников которых превышает указанный предел;

- налогоплательщики, отнесенные к категории крупнейших в соответствии со ст. 83 НК РФ.

Порядок расчета среднесписочной численности работников утвержден Приказом Росстата от 12.11.2008 №278. Сведения о среднесписочной численности работников за предшествующий календарный год представляются налогоплательщиком в налоговый орган не позднее 20 января текущего года, а в случае создания (реорганизации) организации - не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована) (п. 3 ст. 80 НК РФ). Указанные сведения представляются по форме "Сведения о среднесписочной численности за предшествующий календарный год". Рекомендации по поводу порядка заполнения данной формы приведены в Письме Минфина России и ФНС России от 26.04.2007 №ЧД-6-25/353@.

Критерии отнесения организаций - юридических лиц к крупнейшим налогоплательщикам, подлежащим налоговому администрированию на федеральном и региональном уровнях, утверждены Приказом Минфина России и ФНС России от 16.05.2007 №ММ-3-06/308@.

Налогоплательщики, не подпадающие под данные критерии, также имеют право подавать в налоговые органы отчетность в электронном виде, но это не является их обязанностью. Аналогичное мнение приведено в Письме Минфина России от 10.12.2008 №03-02-08/26.

Согласно п. 3 ст. 80 НК РФ, если налогоплательщик должен прилагать к налоговой декларации документы, он имеет право представить их в электронном виде [25].

Порядок представления налоговой декларации в электронном виде по телекоммуникационным каналам связи утвержден Приказом МНС России от 02.04.2002 №БГ-3-32/169 "Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи" (далее - Порядок). Методические рекомендации об организации и функционировании системы представления интернет-отчетности утверждены Приказом МНС России от 10.12.2002 №БГ-3-32/705@ "Об организации и функционировании системы представления налоговых деклараций и бухгалтерской отчетности в электронном виде по телекоммуникационным каналам связи" (далее - Методические рекомендации).

При представлении налоговых деклараций и бухгалтерской отчетности в электронном виде по телекоммуникационным каналам связи налогоплательщик после подготовки отчетов в соответствии с утвержденным форматом подписывает ее электронной цифровой подписью и отправляет в адрес налогового органа.

Далее в течение суток (без учета выходных и праздничных дней) с момента отправки налоговой декларации (бухгалтерской отчетности) налогоплательщик должен получить следующие документы (п. 6.7.2 Методических рекомендаций) [13]:

- квитанцию о приеме налоговой декларации (отчетности) в электронном виде;

- протокол входного контроля налоговой декларации (отчетности);

- подтверждение оператора.

Протокол входного контроля высылается обратно в налоговый орган в течение суток. Выходные и праздничные дни в учет не берутся (п. 6.7.4 Методических рекомендаций).

Если в протоколе содержится информация о том, что отчетность не прошла входной контроль, то налогоплательщик устраняет указанные в протоколе ошибки. Затем по исправленной отчетности он должен повторить процедуру сдачи (п. 6.7.5 Методических рекомендаций).