Факторинг

1 Содержание вопросов

1. В настоящее время десятки тысяч предприятий, независимо от их принадлежности к государственному или частному сектору, организационной формы, размеров имущества, сферы деятельности, состава собственности, получили возможность активно участвовать в хозяйственной деятельности, в том числе и в международном экономическом сотрудничестве. Однако отсутствие необходимого опыта, а порой и элементарных знаний об условиях и особенностях деятельности на непривычном для наших предприятий международном рынке сдерживает вовлечение предприятия в процесс мировой торговли. Требуется также четкое представление о правовых рамках, в которых осуществляется экономическая деятельность, а также ясное осознание того, что достаточно прочным и практически единственным инструментом регулирования взаимоотношений между участниками сделок, в том числе и внешнеэкономических, является хорошо отработанная правовая система в целом и касающаяся финансирования в торговле в частности.

В современной торговле используются различные формы финансирования, в том числе и дополнительные. Одной из таких форм является факторинг (финансирование под уступку денежного требования).

Уяснение выгоды от оказываемых факторинговых услуг, привело к тому, что факторинг получил широкое распространение в международной торговле. Он стал довольно выгодным в том плане, что можно, например, до наступления срока расчетов с покупателями за отправленный товар получить заранее за него соответствующую плату, т.е. на себя такие функции брало третье лицо. Поскольку факторинговые сделки стали занимать значительное место в международной торговле возникла потребность в механизме правового регулирования отношений сторон по этим сделкам. В качестве такого правового регулятора явилась Конвенция о международном факторинге, которая была подписана в Оттаве (Канада) 28 мая 1988 г. и вступила в силу в 1995 г. В ней раскрывается понятие факторингового договора и его основные функции. Так, из ст. 1 названной Конвенции следует, что под факторинговым договором понимается договор, заключенный между поставщиком и фактором, по которому поставщик поручает или обязуется поручить фактору сбор дебиторской задолженности с клиентов поставщика согласно имеющихся договоров купли-продажи товаров, а фактор возлагает на себя обязанности по финансированию поставщика, в том числе путем предоставления ссуды или предварительной оплаты, ведению необходимого учета, связанного с истребованием дебиторской задолженности, и ее сбору. О том, что получение дебиторской задолженности возложено на фактора клиенты (дебиторы) поставщика должны быть извещены письменно (получить письменное уведомление).

Как свидетельствуют источники, впервые факторинговые услуги были оказаны промышленной компании американским банком «Ферст Нэншл Бэнк оф Бостон» в 1947 г. В Западной Европе первые факторинговые фирмы появились несколько позднее в Великобритании в конце 60-х годов.

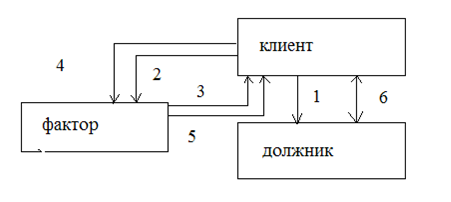

В технике осуществления факторинга можно выделить несколько простейших операций. Это услуги по ведению дебиторских счетов и инкассо, финансирование требований клиентов, кредитные гарантии.

Факторинг-фирмы готовы также информировать клиентов о платежеспособности покупателей, при желании могут брать на себя гарантию за неплатежи в зарубежных странах. Они также готовы принимать на себя соответствующие риски в случае неплатежеспособности должника.

Это, однако, не означает, что факторинг-фирмы (банки) берут на себя обслуживание всех без исключения клиентов. Факторинг-фирма тщательно изучает финансовые показатели клиента и не берет на обслуживание долги, которые не могут быть практически погашенными.

Прибегая к услугам факторинг-фирм, возможно превратить будущий долг в наличные деньги в нужный момент времени. Факторинг- фирма, скупив долги предприятия, тем самым финансирует его до наступления срока платежа. Помимо того, что кассовое положение предприятия улучшается, оно освобождается от риска возможных неплатежей, которые берет на себя факторинг-фирма.

Поскольку факторинг-фирмы хорошо информированы о финансовом положении большинства предприятий, в том числе и зарубежных, то также имеется возможность получения достоверной информации.

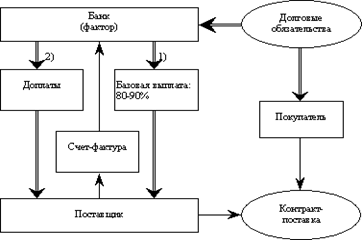

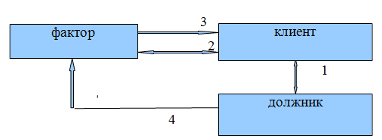

Факторинг - это, как следует из изложенного, покупка факторинговой компанией и продажа клиентом (поставщиком товаров) ей своих долгов на продолжительный срок для текущего финансирования. Факторинговая компания занимается ведением дел клиента по этим долгам. В частности, она взимает деньги с его заказчиков, посылает клиенту отчеты о выплаченных должниками суммах, баланс вложенных в долги денег, суммы еще не оплаченных долгов. В договоре факторинговая компания может взять на себя риск на тот случай, если должники не выплатят долги. Суть факторинга в том, что банк покупает у своих клиентов их требования к своим контрагентам в обмен на финансирование клиента путем предоставления ему кредита. Общепринято, что фактор в течение определенного срока выплачивает клиенту в виде предоставления кредита 70 - 90 процентов от общей суммы долгов, а остальные 10 - 30 процентов клиент получит после того, как фактор взыщет с контрагента клиента всю сумму уступленного денежного требования. Однако может иметь место и незамедлительное возмещение клиенту всех долгов, за вычетом процентного вознаграждения и процентов за кредит или в строго установленные сроки вне зависимости от поступления выручки от дебиторов (должников) поставщика. Скупив счета-фактуры за отгруженные поставщиком товары факторинговая компания становится кредитором должников своих клиентов и сама взыскивает причитающиеся клиентам платежи в свою пользу.

Для регулирования такого рода отношений и заключается договор факторинга. В Гражданском кодексе Республики Беларусь данный договор выделен в отдельную главу под названием «Финансирование под уступку денежного требования (факторинг)».

По договору финансирования под уступку денежного требования (факторинга) одна сторона (фактор) обязуется второй стороне (кредитору) вступить в денежное обязательство между кредитором и должником на стороне кредитора путем выплаты кредитору суммы денежного обязательства должника с дисконтом (разница между суммой денежного обязательства должника и суммой, выплачиваемой фактором кредитору) с переходом прав кредитора на фактора (открытый факторинг) либо без такого перехода (скрытый факторинг) (п. 1 ст. 772 ГК).

Правовую основу регулирования отношений по факторингу составляют Гражданский кодекс Республики Беларусь (ст. 772 ГК) и Банковский кодекс Республики Беларусь. Отношения, связанные с факторингом, регулируются также документом, который называется «Порядок проведения банками и иными кредитными организациями факторинга в Республике Беларусь», утвержденным Протоколом заседания Правления Национального банка Республики Беларусь от 23 декабря 1997 г. № 28.8 с изменениями и дополнениями. Применение других норм, регулирующих уступку требования, возможно лишь в случае отсутствия норм о факторинге.

В соответствии с п. 3 ст. 772 ГК договор факторинга может заключаться по поводу как одного денежного обязательства, так и ряда денежных обязательств, в том числе и тех, которые могут возникнуть в будущем, в частности, однородных денежных обязательств по получению оплаты за поставленный товар.

Изложенное указывает на то, что данный договор двусторонний, возмездный, консенсуальный.

2. Сторонами в договоре являются фактор, в качестве которого может выступать банк или небанковская кредитно-финансовая организация, т.е. коммерческая организация, специально занимающаяся оказанием такого рода услуг, и кредитор (поставщик, клиент) - любое лицо, в том числе и коммерческая организация.

Предметом договора является денежное требование, уступаемое с целью получения денег, выдаваемых в виде кредита.

Когда речь идет о скупке долгов, то, как было уже отмечено, не все клиенты могут быть взяты на факторинговое обслуживание. Так, факторинговому обслуживанию не подлежат субъекты хозяйствования, работающие убыточно и объявленные неплатежеспособными, а также бюджетные организации; субъекты хозяйствования, реализующие свою продукцию на условиях бартерных сделок; заключающие со своими клиентами долгосрочные договоры и выставляющие счета по завершении определенных этапов работ или до осуществления их (авансовые платежи).

Факторинговые операции также не осуществляются по долговым обязательствам физических лиц, не занимающихся предпринимательской деятельностью по производству продукции, выполнению работ, оказанию услуг, а также филиалов и отделений субъектов хозяйствования, не имеющих статуса юридического лица.

Как следует далее из ст. 722 ГК (ст. 157 Банкового кодекса Республики Беларусь), предметом договора факторинга может быть как денежное требование, срок платежа по которому уже наступил, так и денежное требование, которое может возникнуть в будущем. Так называемое будущее денежное требование может быть связано с поставкой товаров, за которые оплата будет производиться после их получения и реализации (например, поставка товаров в кредит).

Из изложенного следует, что смысл факторинга заключается в получении кредитором (клиентом) от банка (небанковской кредитно-финансовой организации) денежных средств в обмен на передачу ему (банку) прав требований клиента (как уже наступивших, существующих в настоящее время, так и тех, которые могут возникнуть в будущем) к контрагенту (получателю, заказчику), вытекающих из заключенного договора на поставку товаров, за выполненные работы. Здесь речь идет о праве требования.

Срок договора факторинга устанавливается договаривающимися сторонами.

Цена договора заключена в стоимости уступаемого требования клиента (кредитора) к должнику. При определении цены важную роль играют стабильность положения кредитора и должника, время, когда наступает денежное требование по платежу (сейчас или в будущем), какая форма расчетов определена.

Размер вознаграждения банка может выражаться в процентах с указанием их конкретных размеров. Финансирование клиента может производиться с рассрочкой в платежах, а может быть осуществлено незамедлительно.

Форма заключения договора факторинга подчиняется общим правилам, регулирующим общегражданскую цессию.

"О передаче права требования кредитором банку должен быть извещен должник кредитора. Банку (небанковской кредитно-финансовой организации) должны быть переданы правоустанавливающие документы по предмету денежного требования к должнику кредитора.

При заключении договора факторинга указывается, какой применяется вид факторинга: открытый или скрытый, определяются стороны и предмет факторинговой сделки, какое по ней выплачивается вознаграждение, а также возможные документы, направленные на ее совершенствование, сумма уступаемого требования по денежному обязательству и некоторые другие условия.

Если вести речь в целом, то следует также исходить и из факторинговых операций, которые классифицируются по следующим основным признакам:

- по форме договора - открытые (конвенционные), если плательщик уведомляет об участии в сделке фактора, к которому переходят права кредитора; скрытые (конфиденциальные) - без уведомления кредитором должника о заключении договора факторинга, по которому права кредитора не переходят к фактору;

- по условиям платежа - без права регресса, т.е. когда фактор оплачивает долговые требования независимо от того, оплатит ли свои долги покупатель; с правом регресса, т.е. когда фактор имеет право вернуть долговые требования, не оплаченные в течение определенного срока, в случае, когда первоначальный кредитор принял на себя поручительство за должника перед новым кредитором (фактором);

- по объему услуг, оказываемых фактором, - полное факторинговое обслуживание и частичный факторинг, т.е. когда фактор покупает лишь определенную часть долгов клиента;

- по месту проведения факторинга - внутренние, если сторонами договора факторинга являются резиденты Республики Беларусь, и международные, если одна из сторон факторинга является нерезидентом Республики Беларусь.

Что касается прав и обязанностей сторон, то фактор обязан произвести выплату кредитору суммы денежного обязательства, оговоренного в соглашении, за вычетом процентного вознаграждения и процентов за кредит. В свою очередь, он вправе потребовать от кредитора (клиента) документы, дающие право истребовать от должника кредитора искомую денежную сумму.

В обязанности кредитора входит уступка денежного требования, являющегося предметом договора. Кредитор также обязан уведомить должника об уступке денежного требования в пользу фактора.

Должник при выполнении обязанности перед новым кредитором (банком) вправе потребовать от него документы, подтверждающие происшедшую уступку требования. При этом, если у него были требования по предмету уступки к первоначальному кредитору, он вправе предъявить их фактору (новому кредитору).

Кредитор (клиент) не отвечает перед фактором за ненадлежащее исполнение и неисполнение должником требования, являющегося предметом уступки, т.е. на фактора ложится риск невыплаты должником своих долгов. В то же время фактор несет ответственность за отказ от передачи кредитору (клиенту) денежных средств в целях финансирования последнего,

На кредитора (клиента) возлагается ответственность за неоформление или ненадлежащее оформление уступки требования. В договоре стороны могут оговорить ответственность кредитора (клиента) за неисполнение или ненадлежащее исполнение требования должником.

Денежное требование, являющееся предметом уступки, считается действительным, если кредитор обладает правом на передачу этого требования и в этот момент ему ничего не известно об обстоятельствах, в силу которых должник вправе отказаться от его исполнения.

При получении фактором денежных средств по уступленному денежному требованию в меньшем размере, чем сумма долга кредитора по погашению суммы денежного обязательства, кредитор остается ответственным перед фактором за остаток долга только в том случае, если он выдал поручительство за должника.

Не оплаченное должником денежное требование в срок дает право фактору вернуть его кредитору и взыскать с кредитора выплаченные ему денежные суммы и ущерб, причиненный фактору неисполнением должником своих обязательств, если заключен договор факторинга с правом регресса (ст. 164 Банковского кодекса Республики Беларусь).

По общему правилу, ответственность выражается в возмещении убытков, а при необходимости стороны могут оговорить и неустойку.

Одной из форм кредита (уступки права требования) является и форфейтинг. Он представляет собой покупку на определенных условиях долговых требований на полный срок. Оформление таких требований производится простыми или переводными векселями с указанием в них передаточной надписи, т.е. перевода права требования на форфейтера. В отличие от транзитного учета векселей, форфейтинг применяется обычно при поставках оборудования на крупные суммы с длительной рассрочкой платежа и, как правило, с гарантией пользующегося репутацией банка, необходимой для переучета векселей.

Форфейтинг содержит весьма важное отличительное от факторинга (открытого) правило: должник не вправе предъявлять к форфейтеру (фактору) требования, которые он может предъявить к кредитору.

Рекомендуемая литература

Основная литература:

Нормативный материал, судебная практика, другие источники.

1. Комментарий к Гражданскому Кодексу Республики Беларусь. Кн. 2 / Отв. ред. В.Ф. Чигир. – Мн.: Амалфея, 1999. – 624 с.

2. Положение о комитете по авторским и смежным правам при Министерстве юстиции Республики Беларусь: постановление Совета Министров Республики Беларусь от 13.10.1997 № 1349 // Собрание декретов, указов и постановлений. – 1997. – № 29. – Ст. 947.

3. Гражданский кодекс Республики Беларусь с комментариями и обзором практики хозяйственных судов / Д.П. Александров [и др.]; под общ. ред. В.С. Каменкова. – Минск: Дикта, 2004. – 1136 с.

4. Гражданское право. Общая часть: Учеб. пособие / В.А. Витушко [и др.]: под общ. ред. В.А. Витушко. – Минск: Белорус. гос. экон. ун-т, 1998. – 284 с.

5. Гражданское право: Учеб.: В 2 т. / Е.Ю. Валявина [и др.]: под ред. А.П. Сергеева, Ю.К. Толстого. – М.: Проспект, 1999. – Т. 1. – 616 с.

6. Гражданское право: Учеб.: В 2 т. / Н.Д. Егоров [и др.]: под ред. А.П. Сергеева, Ю.К. Толстого. – М.: Проспект, 1999. – Т. 1. – 720 с.

7. Гражданское право: Учеб.: В 2 ч. / В.Н. Годунов [и др.]: под общ. ред. В.Ф. Чигира. – Минск: Амалфея, 2000. – Ч. 1. – 976 с.

8. Колбасин, Д.А. Гражданское право. Общая часть / Д.А. Колбасин. – Минск: Акад. МВД Респ. Беларусь, 2004. – 496 с.

9. Колбасин, Д.А. Гражданское право. Особенная часть / Д.А. Колбасин. – 2- изд., перераб. и доп. - Минск: Амалфея, 2007. –784 с.

10. Комментарий к Гражданскому кодексу Республики Беларусь: В 3 кн. / В.Н. Годунов [и др.]: отв. ред. В.Ф. Чигир. –– Минск: Амалфея, 2004. – Кн. 1. – 544 с.

11. Комментарий к Гражданскому кодексу Республики Беларусь: В 3 кн. / В.Н. Годунов [и др.]: отв. ред. В.Ф. Чигир. –– Минск: Амалфея, 2005. – Кн. 2. – 642 с.

12. Комментарий к Гражданскому кодексу Республики Беларусь: В 3 кн. / В.Н. Годунов [и др.]: отв. ред. В.Ф. Чигир. –– Минск: Амалфея, 2006. – Кн. 3. – 596 с.

Другие, а также последующие издания.

Дополнительная литература:

13. Жуков Е.Ф. Трастовые и факторинговые операции коммерческих банков / Е.Ф. Жуков. – М., 1995. – 134 с.

14. Калимов, Д. Факторинг и возмездная уступка требования: критерии разграничения / В. Калимов // Юрист. –– 2002. –– № 12. –– С. 18––21.

15. Кравцова Г. Факторинговые операции / Г. Кравцова // Банковский вестник. – 1996. – № 5. – С. 16-22.

Глоссарий

| № | Понятие | Содержание |

| 1 | Факторинг | Покупка факторинговой компанией и продажа клиентом (поставщиком товаров) ей своих долгов на продолжительный срок для текущего финансирования. |

| 2 | Договор финансирования под уступку денежного требования | Одна сторона (фактор) обязуется второй стороне (кредитору) вступить в денежное обязательство между кредитором и должником на стороне кредитора путем выплаты кредитору суммы денежного обязательства должника с дисконтом с переходом прав кредитора на фактора либо без такого перехода. |

| 3 | Дисконт | Разница между суммой денежного обязательства должника и суммой, выплачиваемой фактором кредитору. |

| 4 | Форфейтинг | Покупка на определенных условиях долговых обязательств на полный срок |

Похожие работы

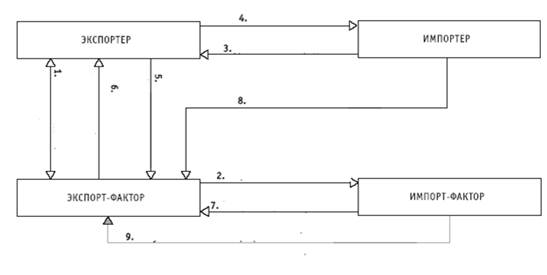

... , которая отсутствует в скрытом факторинге. Таким образом, скрытый факторинг фактически не может регламентироваться положениями Банковского кодекса Республики Беларусь. ФАКТОРИНГ ВО ВНЕШНЕЭКОНОМИЧЕСКИХ ОПЕРАЦИЯХ Зачастую при исполнении обязательств по внешнеторговым договорам у одной из договаривающихся сторон возникает потребность ускорить проведение той или иной операции по экспорту ( ...

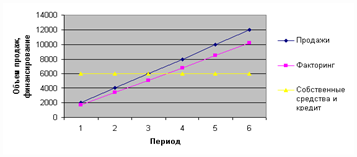

... собственного капитала. Это говорит о том, что несмотря на рост эффективности хозяйственной деятельности предприятия эффективность использования собственного капитала выше, чем активов в целом и оборотных активов в частности. 3. Проект использования факторинга как источника финансирования деятельности компании «М-Видео» 3.1 Проблемы и перспективы применения факторинга в деятельности ...

... не менее не освобождает клиента от обязательств или ответственности перед должником за нарушение существующего между ними соглашения. Ответственность участников факторинга. Если договором финансирования под уступку денежного требования не предусмотрено иное, клиент несет перед финансовым агентом ответственность за действительность денежного требования, являющегося предметом уступки[19][19]. В ...

... услуг) нерезидентам - импортерам ввиду того, что платежи в оплату экспортных поставок должны в обязательном порядке поступать на счета резидентов – экспортеров в уполномоченных банках [52]. Существуют на рынке факторинга и проблемы, связанные с работой клиента. Наиболее существенными из которых, являются: 5. Неприятие факторинга налоговой инспекцией. Это связано с тем, что в конце 1990-х годов ...

0 комментариев