Особенности и порядок исчисления заработной платы. Судебная практика.

Ни для кого не секрет, что если вы принимаете на работу работников, то им нужно платить заработную плату. В соответствии с трудовым законодательством Российской Федерации коммерческие организации самостоятельно устанавливают системы оплаты и стимулирования труда (с учетом мнения профсоюзного органа организации в случае его наличия).

Вопросам оплаты и нормирования труда посвящен разд. VI Трудового кодекса Российской Федерации (далее - ТК РФ), который довольно подробно регулирует эти отношения.

Многие конкретные вопросы, связанные с заработной платой, регулируются в локальных нормативных актах организации и трудовых договорах с работниками. Однако при этом говорить о том, что в организациях не возникают вопросы, связанные с начислением и выплатой работникам заработной платы, нельзя.

Скорее наоборот. О наиболее актуальных вопросах в этой сфере мы и поговорим сегодня.

Размер заработной платы

Часто возникает вопрос о том, может ли у двух работников быть разный оклад, но одно и то же название должности в штатном расписании. Ответ на этот вопрос содержится в ст. 22 ТК РФ, устанавливающей, что работодатель обязан обеспечивать работникам равную оплату за труд равной ценности.

Исходя из того, что должности называются одинаково, предполагается, что и работу лица, их занимающие, выполняют одну и ту же.

Следовательно, ни стаж работы, ни образование, ни возраст не могут послужить оправданием для более высокой оплаты для одного из работников по сравнению с другим.

В качестве выхода из такой ситуации работодателю можно посоветовать проявить больше фантазии и назвать должности работников, которым необходимо установить разные оклады, по-разному.

Для коммерческих организаций это не проблема, тем более что названия должностей легко варьируются с добавлением к ним приставок "старший", "младший", "главный" и т.д. - в зависимости от потребностей вашей организации (старший инженер, младший менеджер и т.п.).

Можно, конечно, попробовать установить таким работникам разные должностные обязанности в трудовом договоре и должностной инструкции.

Однако представляется, что это более сложный и впоследствии трудно доказуемый способ выхода из сложившейся ситуации.

В отдельных организациях периодически возникают идеи об установлении работникам размера заработной платы в условных единицах (долларах, евро или тугриках) при условии выдачи работникам рублей по курсу Банка России на день выплаты.

Казалось бы, норма ст. 131 ТК РФ об обязательности выплаты заработной платы в денежной форме в валюте Российской Федерации (в рублях) не нарушается.

Однако такими работодателями не учитывается, что в соответствии со ст. 57 ТК РФ условия оплаты труда (в том числе размер тарифной ставки или должностного оклада работника, доплаты, надбавки и поощрительные выплаты) являются существенными условиями договора и должны быть обязательно включены в его текст.

В нашем случае, учитывая постоянное изменение курса иностранной валюты к рублю, работник ежемесячно будет получать суммы, хоть и не намного, но отличающиеся друг от друга.

В соответствии с нормами трудового законодательства это будет являться изменением существенных условий трудового договора (размера заработной платы), и работника об этом нужно предупреждать.

В связи с этим во избежание возможных проблем с работниками и проверяющими организациями, во-первых, можно установить работникам размер должностного оклада в твердой сумме в рублях, а размер зарплаты варьировать с помощью всевозможных премий и надбавок, выплачиваемых за достижения в работе или особо тяжелый ее характер (перевыполнение плана, напряженный характер работы, наставничество и т.п.).

Во-вторых, если вы все-таки хотите установить зарплату в условных единицах, то необходимо четко установить в локальном нормативном акте или трудовом договоре с работником день, по которому будет исчисляться курс.

Также можно указать сумму в условных единицах и соответствующий ей минимум в рублях, чтобы избежать существенных колебаний курса (например, зарплата 500 у.е., но не менее 14500 руб.).

На вопрос о том, можно ли в штатном расписании установить "вилку" по окладам (например, предусмотреть для должности бухгалтера оклад от 10 тыс. до 15 тыс. руб.), ответим однозначно - нельзя.

Действительно, в не столь отдаленные времена трудовое законодательство предусматривало возможность подобных вариантов и по усмотрению руководства тот же самый бухгалтер мог получать в зависимости от своей квалификации как 10 тыс., так и 15 тыс. руб.

Однако применяемая сегодня форма штатного расписания, утвержденная Постановлением Госкомстата России от 05.01.2004 N 1, подобного не предусматривает, и оклад по должности должен быть установлен один - либо 10 тыс., либо 15 тыс. руб.

В качестве рекомендации работодателям, желающим дифференцировать размер получаемой работниками заработной платы, можно рекомендовать, как уже указывалось выше, разработать в организации систему премирования.

Испытание и восстановление на работе

В соответствии со ст. 70 ТК РФ в период испытания работник по своему статусу ничем не отличается от остальных работников и на него распространяются положения ТК РФ, законов, иных нормативно-правовых актов, локальных нормативных актов, содержащих нормы трудового права, коллективного договора, соглашения.

Следовательно, при приеме на работу вы должны определить работнику условия оплаты труда, которые будут распространяться не только на время прохождения им испытания, но и на последующее время его работы в случае, если он выдержит испытание.

В данной ситуации можно порекомендовать установить работнику в трудовом договоре определенный оклад (меньший по сравнению с обещанным в случае успешного прохождения испытания).

После успешного прохождения работником испытания в трудовой договор с ним можно внести изменения в части установления работнику нового должностного оклада.

Если в вашей организации принято выплачивать работникам за определенные успехи в работе премии и существует локальный нормативный акт, в соответствии с которым они платятся (положение о премировании, положение об оплате труда и т.п.), в период испытательного срока премии могут работнику не выплачиваться. Однако обратите внимание на то, чтобы четкие критерии выплаты премии были включены в соответствующий локальный нормативный акт.

Установление в организации системы премий поможет вам не только дисциплинировать работников, но и путем разработки соответствующего локального нормативного акта (положения о премировании) четко довести до сведения работников, за что и в каком размере они могут получить премии. Все это, как правило, повышает производительность труда в организации.

Не перестает возникать вопрос о том, можно ли работнику во время испытательного срока установить зарплату меньше, чем он будет получать, если выдержит испытание. Ответ в данном случае - нельзя, ибо это противоречит ТК РФ.

Если работника, уволенного по сокращению штата, восстановили на работе по решению суда, то время вынужденного прогула ему придется оплатить исходя из его средней заработной платы.

Средний заработок будет считаться исходя из фактически начисленной работнику заработной платы, в которую включаются все виды выплат, применяемые в организации, независимо от источников выплат и фактически отработанного им времени за 12 месяцев, предшествующих моменту выплаты. При этом не имеет значения, что должность восстановленного работника давно сокращена и фактически в организации не существует.

Представляют интерес также вопросы взыскания налога на доходы с физических лиц с заработной платы, выплаченной за все время вынужденного прогула работнику.

Судебная практика

В качестве примера можно привести судебно-арбитражную практику (Постановление Девятого арбитражного апелляционного суда от 06.02.2007, 13.02.2007 N 09АП-76/07-АК).

Общество с ограниченной ответственностью "Промышленные инвесторы" обратилось в Арбитражный суд г. Москвы с заявлением о признании частично недействительным решения ИФНС России N 5 по г. Москве от 29 сентября 2006 г. N 14/196 (о привлечении заявителя к налоговой ответственности за совершение налогового правонарушения), мотивируя свое требование тем, что оспариваемым решением, вынесенным по результатам выездной налоговой проверки, заявитель неправомерно привлечен к налоговой ответственности в виде штрафа за неправомерное неперечисление НДФЛ, заявителю также незаконно были начислены пени за неуплату НДФЛ в 2003 г.

Арбитражный суд г. Москвы решением от 12.12.2006 отказал в удовлетворении заявленного ООО "Промышленные инвесторы" требования.

При этом суд исходил из того, что налоговым органом правильно установлен состав налогового правонарушения, выразившегося в неудержании и неперечислении НДФЛ с заработной платы, выплаченной за все время вынужденного прогула работнику И., в сумме 285205,20 руб., на основании решения Замоскворецкого районного суда г. Москвы от 01.09.2003 по гражданскому делу.

В нарушение пп. 1 п. 3 ст. 24, ст. ст. 208, 217, п. 4 ст. 255 Налогового кодекса Российской Федерации, данная выплата не включена в налоговую базу для исчисления НДФЛ, в результате чего неправомерно не перечислен в федеральный бюджет НДФЛ в размере 37077 руб.

Также суд посчитал, что, поскольку пени являются правовосстановительной мерой государственного принуждения, носящей компенсационный характер, за несвоевременную уплату налога в бюджет и должны взыскиваться с того субъекта налоговых правоотношений, на кого возложена такая обязанность, пени за несвоевременную уплату не удержанного с налогоплательщика налога могут быть взысканы с налогового агента за счет его денежных средств и иного имущества.

ООО "Промышленные инвесторы" не согласилось с решением суда первой инстанции и подало апелляционную жалобу, в которой просит его отменить и принять новый судебный акт об отказе в удовлетворении требований заявителя, ссылаясь на нарушение судом норм материального права.

Выводы суда

Проверив законность и обоснованность принятого решения, заслушав пояснения представителей лиц, участвующих в деле, изучив доводы апелляционной жалобы, суд апелляционной инстанции считает судебный акт подлежащим изменению по основаниям, предусмотренным п. 4 ч. 1 ст. 270 АПК РФ.

Как следовало из материалов дела, по итогам выездной налоговой проверки налогоплательщика, проводившейся по вопросу правильности удержания, полноты и своевременности перечисления в бюджет НДФЛ, правильности исчисления страховых взносов на обязательное пенсионное страхование за 2003 - 2005 гг., 29.09.2006 принято оспариваемое решение N 14/196.

Указанным решением заявитель как налоговый агент привлечен к налоговой ответственности по ст. 123 НК РФ (в сумме 7415 руб. за неправомерное неперечисление НДФЛ - в размере 20% от суммы налога, подлежащей перечислению). Также с заявителя оспариваемым решением были взысканы пени за неуплату НДФЛ в 2003 г. в сумме 17551 руб., в остальной части решение налогоплательщиком не оспаривается.

Основанием для привлечения заявителя к налоговой ответственности и взыскания пени послужило неудержание им как налоговым агентом НДФЛ с заработной платы, выплаченной за все время вынужденного прогула работнику И., в сумме 285205,20 руб., на основании решения Замоскворецкого районного суда г. Москвы от 01.09.2003 по гражданскому делу.

В нарушение пп. 1 п. 3 ст. 24, ст. ст. 208, 217, п. 4 ст. 255 НК РФ, данная выплата не включена в налоговую базу для исчисления НДФЛ, в результате чего неправомерно не перечислен в федеральный бюджет НДФЛ в размере 37077 руб.

В апелляционной жалобе заявитель привел доводы, что вывод суда о том, что выплаты организацией работнику в размере суммы средней заработной платы за время вынужденного прогула в связи с незаконным увольнением не являются компенсационными и подлежат в связи с этим обложению НДФЛ, не соответствует нормам материального права.

Апелляционным судом был отклонен названный довод по следующим основаниям.

В соответствии со ст. 209 НК РФ объектом налогообложения признается доход, полученный налогоплательщиками:

1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации, - для физических лиц, являющихся налоговыми резидентами Российской Федерации;

2) от источников в Российской Федерации, - для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

В соответствии со ст. 210 НК РФ при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Суд отклонил доводы заявителя о том, что согласно ст. 394 ТК РФ средняя заработная плата за все время вынужденного прогула относится к компенсационным выплатам и не подлежит налогообложению на основании п. 3 ст. 217 НК РФ.

Согласно п. 3 ст. 217 НК РФ не подлежат обложению (освобождаются от обложения) налогом на доходы физических лиц все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных с увольнением работников (за исключением компенсации за неиспользованный отпуск).

Согласно ст. 164 ТК РФ компенсацией признаются денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных предусмотренных федеральным законом обязанностей.

В соответствии со ст. 394 Трудового кодекса РФ "в случае признания увольнения или перевода на другую работу незаконными работник должен быть восстановлен на прежней работе органом, рассматривающим индивидуальный трудовой спор.

Орган, рассматривающий индивидуальный трудовой спор, принимает решение о выплате работнику среднего заработка за все время вынужденного прогула или разницы в заработке за все время выполнения нижеоплачиваемой работы".

Главами 23 - 28 ТК РФ средний заработок работника, выплачиваемый за все время вынужденного прогула, к компенсациям не отнесен.

В соответствии со ст. 234 Трудового кодекса РФ (ТК РФ) обязанность работодателя возместить работнику не полученный им заработок во всех случаях незаконного лишения его возможности трудиться, в частности в случае незаконного увольнения, отнесена к мерам материальной ответственности работодателя перед работником.

Таким образом, выплата суммы заработной платы за время вынужденного прогула непосредственно связана с осуществлением работником деятельности на территории РФ, в соответствии с п. 1 ст. 6, п. 1 ст. 208, ст. 209 НК РФ относится к доходам, полученным от источников в РФ, является объектом обложения НДФЛ и подлежит включению в налоговую базу по НДФЛ.

Указанные положения неоднократно разъяснялись Министерством финансов РФ: письма Минфина России от 20.12.2004 N 03-05-01-05/50, от 15.12.2004 N 03-05-01-04/110, от 03.11.2004 N 03-05-01-04/74.

Апелляционный суд отклонил довод заявителя о том, что в данном вопросе он правомерно руководствовался разъяснениями, содержащимися в письмах Управления МНС России по г. Москве от 05.04.2002 N 04-04-06/69, от 07.03.2003 N 11-14/13174, от 27.02.2004 N 28-11/12809.

Согласно ст. 13 НК РФ, НДФЛ относится к федеральным налогам.

Подпунктом 3 п. 1 ст. 111 НК РФ в качестве обстоятельства, исключающего вину лица в совершении налогового правонарушения, признается выполнение, что противоречит смыслу ст. 75 НК РФ.

Примечание. Заключение нового трудового договора сопряжено с проблемой, которая возникает по вопросу определения судьбы прежнего трудового договора, заключенного с работником.

Таким образом, в данном случае начисление заявителю пени неправомерно и решение суда первой инстанции в данной части подлежало отмене как принятое в результате неправильного применения норм материального права.

Девятый арбитражный апелляционный суд решение Арбитражного суда г. Москвы от 12.12.2006 по делу N А40-70555/06-4-304 изменил.

Отменил решение суда в части отказа обществу с ограниченной ответственностью "Промышленные инвесторы" в удовлетворении требований о признании решения ИФНС России N 5 по г. Москве от 29.09.2006 N 14/196 недействительным, в части предложения ООО "Промышленные инвесторы" уплатить пени за неуплату налога на доходы физических лиц в 2003 г., и признал решение ИФНС России N 5 по г. Москве от 29.09.2006 недействительным в части предложения ООО "Промышленные инвесторы" - уплатить пени за неуплату налога на доходы физических лиц в 2003 г. как противоречащее НК РФ.

В остальной части решение суда оставлено без изменения.

Следует знать, что, включая в штатное расписание организации сокращенную должность, вы обязаны восстановить ее с теми же условиями, что существовали и до ее сокращения (размер оплаты, надбавки и т.п.).

Однако если премии и надбавки устанавливались работнику отдельными приказами, которые в связи с сокращением должности были отменены, или в соответствии с локальными нормативными актами организации за какие-то достижения в работе (бесперебойная работа, отсутствие жалоб от покупателей и т.п.), то безусловного права на их получение работник иметь не будет, поскольку для их получения ему нужно будет достигнуть показателей, за которые они полагаются.

Выплата зарплаты на пластиковые карточки

В соответствии со ст. 136 ТК РФ заработная плата выплачивается не реже чем каждые полмесяца, в день, установленный правилами внутреннего трудового распорядка организации, коллективным договором, трудовым договором (например, 10-го и 25-го числа месяца).

Вопросов о сроках не возникает, если заработная плата выдается работникам через кассу организации. В том же случае, когда заработная плата перечисляется на счета работников в банке (пластиковые карточки), возникает вопрос, с какой именно даты зарплата работнику будет считаться выплаченной - со дня перечисления средств или со дня поступления ее на счет (разница может составлять 2 - 3 дня).

В этом случае можно посоветовать, во-первых, перечислять зарплату на счета на несколько дней раньше, поскольку право реально распоряжаться зарплатой и, следовательно, получить ее возникает у работников со дня ее поступления на расчетный счет.

Во-вторых, также можно установить в локальном нормативном акте организации другие сроки выплаты зарплаты, ведь ТК РФ предусматривает необходимость выплаты зарплаты именно каждые полмесяца, а установление конкретных дат - это прерогатива работодателя (по согласованию с профсоюзным органом организации в случае его наличия).

Представляет интерес судебное решение по делу, связанному с выплатой заработной платы (Постановление Девятого апелляционного суда от 20 ноября 2006 г., 27 ноября 2006 г. по делу N 09АП-14525/06-АК).

Суть спора

ЗАО "Оздоровительный комплекс "Вятка" (далее - акционерное общество) обратилось в Арбитражный суд г. Москвы с заявлением о признании незаконными Постановлений Государственной инспекции труда в г. Москве (далее - Инспекция) от 26.07.2006 N 872/09 и N 872/10 о привлечении к административной ответственности, предусмотренной п. 1 ст. 5.27 КоАП РФ, в виде взыскания штрафа в размере 30000 руб. за нарушение законодательства о труде.

Решением от 21.09.2006 г. арбитражный суд отказал в удовлетворении заявленных требований, мотивировав свои выводы тем, что в данном случае Инспекцией доказаны обстоятельства, послужившие основанием для привлечения к административной ответственности.

Определением от 14.09.2006 производство по делу в части признания незаконным Постановления от 26.07.2006 N 872/09 прекращено, поскольку названным Постановлением к административной ответственности привлечено физическое лицо.

Акционерное общество не согласилось с решением суда первой инстанции и подало апелляционную жалобу, в которой обжаловало указанное решение.

В жалобе заявитель сослался на то, что суд неполно выяснил обстоятельства, имеющие значение для дела, и выводы суда первой инстанции, положенные в основу решения, противоречили фактическим обстоятельствам дела, поскольку М.А. никогда не был сотрудником акционерного общества.

Указал, что заработная плата сотрудникам выплачивается один раз в месяц по личному заявлению сотрудников. Полагал, что при оформлении сотрудников на работу заявителем соблюдалось трудовое законодательство.

В отзыве на апелляционную жалобу Инспекция считала, что порядок привлечения заявителя к ответственности не нарушен. Сообщила, что М.В. пояснил в прокуратуре, что М.А. приглашен на испытательный срок на должность повара, но документы им не были представлены, в связи с чем трудовой договор с ним не заключался. Указал, что выплата заработной платы 1 раз в месяц по решению трудового коллектива противоречила нормам ТК РФ.

В судебном заседании представитель заявителя доводы апелляционной жалобы поддержал в полном объеме, изложил свою позицию, указанную в апелляционной жалобе, просил отменить решение суда первой инстанции, поскольку считал его незаконным и необоснованным, и принять по делу новый судебный акт об удовлетворении заявленных требований в полном объеме.

Представитель ответчика поддержал решение суда первой инстанции, с доводами апелляционной жалобы не был согласен, считал ее необоснованной, просил решение суда первой инстанции оставить без изменения, а в удовлетворении апелляционной жалобы отказать. Изложил доводы, указанные в отзыве на апелляционную жалобу.

Законность и обоснованность решения были проверены в соответствии со ст. ст. 266 и 268 АПК РФ.

Апелляционный суд, выслушав доводы сторон, исследовав и оценив имеющиеся в материалах дела доказательства, посчитал, что решение подлежит отмене по следующим основаниям.

Выводы суда

Как видно из материалов дела, Савеловской межрайонной прокуратурой была проведена проверка заявления М.А. о нарушении ЗАО "Оздоровительный комплекс "Вятка" требований трудового законодательства.

В ходе проверки прокуратуры установлены следующие нарушения заявителем законодательства о труде: в нарушение ст. 67 Трудового кодекса РФ (далее - ТК РФ) трудовой договор с М.А. и другими был не заключен, приказы о приеме на работу в нарушение ст. 68 ТК РФ не издавались.

В нарушение ст. 136 ТК РФ заработная плата работникам акционерного общества выплачивалась раз в месяц.

Представление прокуратуры об устранении нарушений требований трудового законодательства от 13.06.2006 направлено заявителю и в Инспекцию.

Согласно ст. 67 ТК РФ трудовой договор заключается в письменной форме, составляется в двух экземплярах, каждый из которых подписывается сторонами. Один экземпляр трудового договора передается работнику, другой хранится у работодателя.

Трудовой договор, не оформленный надлежащим образом, считается заключенным, если работник приступил к работе с ведома либо по поручению работодателя или его представителя.

При фактическом допущении работника к работе работодатель обязан оформить с ним трудовой договор в письменной форме не позднее трех дней со дня фактического допущения работника к работе.

Однако в нарушение указанных требований закона трудовой договор с М.А. не был заключен, тогда как М.А. приступил к работе в декабре 2005 г.

Согласно ст. 68 ТК РФ прием на работу оформляется приказом (распоряжением) работодателя, изданным на основании заключенного трудового договора.

Приказ (распоряжение) работодателя о приеме на работу объявляется работнику под расписку в трехдневный срок со дня подписания трудового договора.

В данном случае при приеме на работу приказ (распоряжение) о приеме на работу М.А., а также других сотрудников предприятия не оформлялся.

В соответствии со ст. 22 ТК РФ работодатель обязан выплачивать в полном размере причитающуюся работникам заработную плату в сроки, установленные ТК РФ, коллективным договором, правилами внутреннего трудового распорядка организации, трудовыми договорами.

Согласно ст. 136 ТК РФ заработная плата выплачивается не реже чем каждые полмесяца, в день, установленный правилами внутреннего трудового распорядка организации, коллективным договором, трудовым договором.

Однако в нарушение перечисленных требований закона заработная плата выплачивалась работникам предприятия один раз в месяц.

В соответствии со ст. 77 ТК РФ основание прекращения трудового договора должно содержать не только формулировку основания увольнения, но и конкретную статью ТК РФ, на основании которой был принят приказ об увольнении.

Инспекция сделала вывод о нарушении заявителем законодательства о труде и об охране труда и Постановлениями от 26.07.2006 привлекла общество, его генерального директора М.В. к административной ответственности, предусмотренной п. 1 ст. 5.27 КоАП РФ.

16.08.2006 акционерное общество обратилось в Арбитражный суд г. Москвы с заявлением об оспаривании Постановлений о привлечении к административной ответственности в связи с малозначительностью.

Суд первой инстанции правомерно прекратил производство по делу в части признания незаконным Постановления N 872/09, поскольку к ответственности привлечено физическое лицо.

Удовлетворяя заявленное требование, суд первой инстанции сделал правомерный вывод о доказанности обстоятельств, послуживших основанием для привлечения к административной ответственности, поскольку объяснениями, данными М.В. в прокуратуре, факты нарушений подтверждены. Что же касается требований ст. 136 ТК РФ, то суд первой инстанции правомерно указал, что волеизъявление трудового коллектива не может быть основанием для несоблюдения норм трудового законодательства.

Между тем судом первой инстанции не учтено следующее.

В судебном заседании апелляционного суда заявитель сообщил, что о времени и месте рассмотрения дела об административном правонарушении он не был уведомлен.

Ответчик, в свою очередь, сообщил, что все письма Инспекции отправляются обычной почтой.

Инспекцией была представлена копия реестра почтовых отправлений, из которого следует, что требование ответчика о явке представителя акционерного общества в Инспекцию 26.07.2006 внесено в реестр 20.07.2006. Указанное обстоятельство подтверждается находящимся в материалах дела уведомлением Инспекции от 20.07.2006 N 4495 о явке представителя заявителя для рассмотрения дела об административном правонарушении.

В силу ст. 29.7 КоАП РФ при рассмотрении дела об административном правонарушении выясняется, извещены ли участники производства по делу в установленном порядке, выясняются причины неявки участников производства по делу, и принимается решение о рассмотрении дела в отсутствие указанных лиц либо об отложении рассмотрения дела.

В данном случае апелляционный суд, учитывая пробег почты, полагал, что уведомление Инспекции о времени и месте рассмотрения дела об административном правонарушении не поступало акционерному обществу.

Таким образом, Инспекция не предприняла никаких действий по надлежащему извещению заявителя о времени и месте рассмотрения дела и, не отложив его рассмотрение, приняла оспариваемое Постановление.

При таких обстоятельствах привлекаемое к административной ответственности лицо нельзя считать надлежаще извещенным о времени и месте рассмотрения дела об административном правонарушении.

Тем самым указанное лицо лишено предоставленных КоАП РФ гарантий защиты, поскольку не могло квалифицированно возражать и давать объяснения по существу предъявленных обвинений, а также воспользоваться помощью защитника.

Указанное процессуальное нарушение является существенным, так как не позволило всесторонне, полно и объективно рассмотреть дело об административном правонарушении. Возможность устранения этого недостатка отсутствует.

В силу ч. 2 ст. 211 Арбитражного процессуального кодекса Российской Федерации, п. 17 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 27.01.2003 N 2 "О некоторых вопросах, связанных с введением в действие Кодекса Российской Федерации об административных правонарушениях" и п. 10 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 02.06.2004 N 10 "О некоторых вопросах, возникших в судебной практике при рассмотрении дел об административных правонарушениях" подобное нарушение порядка привлечения к административной ответственности является основанием для признания незаконным и отмены оспариваемого постановления административного органа.

В данном случае апелляционный суд посчитал, что суд первой инстанции неполно выяснил обстоятельства, имеющие значение для дела.

Принимая во внимание вышеизложенное, решение Арбитражного суда г. Москвы от 21.09.2006 по делу N А40-55695/06-152-236 отменено.

Признано незаконным и отменено Постановление Государственной инспекции труда в г. Москве от 26.07.2006 N 872/06 о назначении административного наказания, предусмотренного ст. 5.27 КоАП РФ в виде штрафа.

Получение заработной платы в банкомате

Далеко не все работники с восторгом относятся к перспективе получать зарплату не в кассе организации, а в банкомате. В связи с этим возникает вопрос о том, можно ли выплачивать работнику зарплату на карточку, если он этого не хочет.

Как установлено в ст. 136 ТК РФ заработная плата выплачивается работнику, как правило, в месте выполнения им работы либо перечисляется на указанный работником счет в банке на условиях, определенных коллективным договором или трудовым договором.

Таким образом, включение в коллективный договор условия о том, что зарплата будет перечисляться работникам на счет в банке, будет для работников обязательным (ведь согласно процедуре заключения коллективного договора в его разработке и принятии принимают непосредственное участие представители самих работников). Однако коллективные договоры есть далеко не во всех организациях.

В этом случае можно порекомендовать заключить дополнительные соглашения к трудовым договорам с уже работающими работниками и предусмотреть условие о перечислении зарплаты на карточку в договорах со вновь поступающими.

Помимо этого, место получения заработной платы можно считать условием оплаты труда, которое является существенным условием трудового договора.

В соответствии со ст. 73 ТК РФ по причинам, связанным с изменением организационных или технологических условий труда, допускается изменение определенных сторонами существенных условий трудового договора, о чем работник должен быть уведомлен в письменной форме не позднее чем за два месяца до их введения.

Несогласные с этим работники при отсутствии возможности (или отказе работника) перевода на другую работу могут быть уволены по п. 7 ч. 1 ст. 77 ТК РФ (отказ работника от продолжения работы в связи с изменением существенных условий трудового договора).

Однако в такой ситуации лучше все-таки провести разъяснительную работу с работниками, наглядно объяснив им преимущество перевода заработной платы на счет в банке.

Выплата и установление зарплаты

В соответствии с ТК РФ заработная плата выплачивается работнику не реже чем каждые полмесяца. В связи с этим множество споров вызывает вопрос о том, нужно ли рассчитывать работнику зарплату именно два раза в месяц или это можно делать один раз в месяц, выплачивая работнику зарплату и аванс.

Дело в том, что во многих организациях выплаты работникам производятся два раза в месяц, но фактически заработная плата исчисляется один раз, первая выплата представляет собой аванс, твердую сумму (как правило, в процентном соотношении к должностному окладу), которая в конце месяца будет вычтена из рассчитанной заработной платы.

Многим организациям просто не под силу рассчитывать заработную плату работникам два раза в месяц.

Представляется, что данная практика не совсем порочна, поскольку подобные выплаты работникам представляют собой не совсем тот аванс, используемый в гражданском законодательстве, а выплаты в счет заработной платы (как правило, в локальном акте организации устанавливается, что заработная плата выплачивается работнику два раза в месяц - 10-го и 25-го числа).

Причем выплачиваемая работнику часть заработной платы на день выплаты им отработана.

Представляется, что ТК РФ говорит скорее о необходимости оплачивать труд работника два раза в месяц, в связи с чем характер выплаты в данном случае (аванс или рассчитанная заработная плата) для работника не имеет столь большого значения, поскольку денежные средства за свой труд два раза в месяц он получает.

Постановлением Госкомстата России от 05.01.2004 N 1 утверждены унифицированные формы первичной учетной документации по учету труда и его оплаты, среди которых формы расчетно-платежной ведомости, расчетной ведомости, платежной ведомости, журнала регистрации платежных ведомостей.

При выплате заработной платы работодатель обязан в письменной форме извещать каждого работника о составных частях заработной платы, причитающейся ему за соответствующий период, размерах и основаниях произведенных удержаний, а также об общей денежной сумме, подлежащей выплате.

Заработная плата выплачивается работнику, как правило, в месте выполнения им работы либо перечисляется на указанный работником счет в банке на условиях, определенных коллективным договором или трудовым договором.

Место и сроки выплаты заработной платы в неденежной форме определяются коллективным договором или трудовым договором.

Заработная плата выплачивается непосредственно работнику, за исключением случаев, когда иной способ выплаты предусматривается федеральным законом или трудовым договором.

Заработная плата выплачивается не реже чем каждые полмесяца, в день, установленный правилами внутреннего трудового распорядка, коллективным договором, трудовым договором.

Для отдельных категории работников федеральным законом могут быть установлены иные сроки выплаты заработной платы.

При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня.

Оплата отпуска производится не позднее чем за три дня до его начала.

Хотя, конечно, полным соблюдением требований ст. 136 ТК РФ будут исчисление и выплата заработной платы работникам именно два раза в месяц.

Некоторые работодатели спрашивают, можно ли не платить работнику зарплату, если он на это согласен.

Отвечаем: нельзя, так же как и нельзя ставить возможность получения заработной платы в зависимость от получения организацией прибыли, продажи или производства определенного количества продукции.

В отличие от гражданско-правовых договоров в соответствии с нормами трудового законодательства месячная заработная плата работника, отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже установленного федеральным законом минимального размера оплаты труда.

Сама по себе минимальная заработная плата - это гарантируемый федеральным законом размер месячной заработной платы за труд неквалифицированного работника, полностью отработавшего норму рабочего времени при выполнении простых работ в нормальных условиях труда.

Таким образом, ваш работник в любом случае имеет право как минимум на 4330 руб. (установленный на сегодня размер минимальной заработной платы) в месяц. Однако необходимо помнить, что это оплата труда неквалифицированного работника при выполнении простых работ.

Поэтому, если ваш сотрудник является квалифицированным и выполняемую им работу нельзя считать простой, зарплату ему стоит установить в размере большем чем 4330 руб.

Часто спрашивают о том, можно ли не указывать размер заработной платы работника в трудовом договоре, а указать в нем, что "оклад установлен в соответствии со штатным расписанием организации".

Трудовое законодательство РФ содержит требование о том, чтобы при заключении трудового договора стороны пришли к соглашению об условиях оплаты труда. Заметим, что во многих организациях принято не включать в текст трудового договора сам размер заработной платы, а делать ссылку на штатное расписание, указав, что размер оплаты труда работника установлен именно там.

Предполагается, что такой порядок действий поможет в случае изменения (увеличения или уменьшения) размера оплаты труда работника не менять текст трудового договора, а просто внести соответствующие изменения в штатное расписание.

Однако в данном случае не учитывается, что если в трудовом договоре делается ссылка на штатное расписание, то работник должен быть ознакомлен с ним под расписку, а его копия - выдана работнику на руки.

Изменение же размера заработной платы - как в сторону увеличения, так и в сторону уменьшения - в любом случае будет изменением существенных условий трудового договора, о чем работника нужно будет уведомить не позднее чем за два месяца до их введения.

Вдобавок к этому работника все равно нужно будет ознакомить со штатным расписанием под роспись и выдать его копию на руки работнику.

Уплата профсоюзных взносов

Работодатель обязан безвозмездно предоставить выборным органам первичных профсоюзных организаций, объединяющих его работников, помещение для проведения заседаний, хранения документации, а также предоставить возможность размещения информации в доступном для всех работников месте (местах).

Работодатель, численность работников которого превышает 100 человек, безвозмездно предоставляет в пользование выборным органам первичных профсоюзных организаций как минимум одно оборудованное, отапливаемое, электрифицированное помещение, а также оргтехнику, средства связи и необходимые нормативные правовые документы. Другие улучшающие условия для обеспечения деятельности указанных профсоюзных органов могут быть предусмотрены коллективным договором.

В соответствии с коллективным договором в бесплатное пользование выборному органу первичной профсоюзной организации могут предоставляться принадлежащие работодателю либо арендуемые им здания, сооружения, помещения и другие объекты, а также базы отдыха, спортивные и оздоровительные центры, необходимые для организации отдыха, ведения культурно-массовой, физкультурно-оздоровительной работы с работниками и членами их семей. При этом профсоюзы не имеют права устанавливать плату за пользование этими объектами для работников, не являющихся членами этих профессиональных союзов, выше установленной для работников, являющихся членами этого профсоюза.

В случаях, предусмотренных коллективным договором, работодатель отчисляет денежные средства первичной профсоюзной организации на культурно-массовую и физкультурно-оздоровительную работу.

При наличии письменных заявлений работников, являющихся членами профессионального союза, работодатель ежемесячно бесплатно перечисляет на счет профсоюзной организации членские профсоюзные взносы из заработной платы работников. Порядок их перечисления определяется коллективным договором. Работодатель не имеет права задерживать перечисление указанных средств.

Работодатели, заключившие коллективные договоры или на которых распространяется действие отраслевых (межотраслевых) соглашений, по письменному заявлению работников, не являющихся членами профсоюза, ежемесячно перечисляют на счета профсоюзной организации денежные средства из заработной платы указанных работников на условиях и в порядке, которые установлены коллективными договорами, отраслевыми (межотраслевыми) соглашениями.

Оплата труда руководителя выборного органа первичной профсоюзной организации может производиться за счет средств работодателя в размерах, установленных коллективным договором.

Лица, нарушающие права и гарантии деятельности профессиональных союзов, несут ответственность в соответствии с настоящим Кодексом и иными федеральными законами.

По вопросу уплаты профсоюзных членских взносов существуют судебно-арбитражные споры.

В качестве примера можно привести Постановление Федерального арбитражного суда Московского округа (Постановление от 9 января 2008 г. N КГ-А40/13895-07).

Суть спора

РОО ПрАС ОАО "Аэрофлот - Российские Авиалинии" обратилось в Арбитражный суд г. Москвы с иском к ОАО "Аэрофлот - Российские Авиалинии" об обязании перечислять профсоюзные членские взносы работников ОАО "Аэрофлот" - члена РОО ПрАС ОАО "Аэрофлот - Российские Авиалинии" - на расчетный счет РОО ПрАС ОАО "Аэрофлот - Российские Авиалинии" или его правопреемника с даты вступления в законную силу решения по делу.

Решением Арбитражного суда г. Москвы от 25.06.2007, оставленным без изменения Постановлением от 25.09.2007, исковые требования удовлетворены в полном объеме.

На указанные судебные акты была подана кассационная жалоба ОАО "Аэрофлот", в которой ставился вопрос об их отмене как необоснованных.

На судебном заседании заявитель доводы своей жалобы поддерживал, представитель истца, извещенный о дне слушания дела, на судебное заседание не явился.

Судебная коллегия, выслушав заявителя, проверив материалы дела, обсудив доводы жалобы, не нашла оснований к ее удовлетворению.

Выводы суда

В соответствии с ч. 5 ст. 377 ТК РФ и ч. 3 ст. 28 Закона о профсоюзах при наличии письменных заявлений работников, являющихся членами профессионального союза, работодатель ежемесячно бесплатно перечисляет на счет профсоюзной организации членские профсоюзные взносы из заработной платы работников.

Порядок их перечисления определяется коллективным договором.

Из ст. 9 Устава истца следовало, что граждане приобретают членство в профсоюзе на основании заявлений о приеме их в члены профсоюза, поданных в первичные профсоюзные организации, и заявлений в бухгалтерию работодателя об удержании профсоюзных членских взносов из заработной платы и перечислении их на расчетный счет профсоюза.

В качестве основания возникновения обязанности работодателя по ежемесячному бесплатному перечислению на счет профсоюзной организации членских профсоюзных взносов из заработной платы работников положениями ч. 5 ст. 377 ТК РФ и ч. 3 ст. 28 Закона о профсоюзах предусмотрено наличие письменных заявлений работников, являющихся членами профессионального союза.

Поскольку наличие таких заявлений в отношении истца было подтверждено материалами дела и сторонами не оспаривалось, суд кассационной инстанции считает обжалуемые судебные акты законными и обоснованными.

Доводы кассационной жалобы заявителя в силу ст. 288 АПК РФ не являлись основаниями к отмене судебных актов, поскольку не основаны на материалах дела и законе.

Учитывая изложенное и руководствуясь ст. ст. 284 - 289 Арбитражного процессуального кодекса Российской Федерации, суд постановил: решение от 25.06.2007 Арбитражного суда г. Москвы, Постановление от 25.09.2007 Девятого арбитражного апелляционного суда N 09АП-12404/2007-ГК по делу N А40-1358/07-57-81 оставить без изменения, кассационную жалобу - без удовлетворения.

Взыскание излишне выплаченного

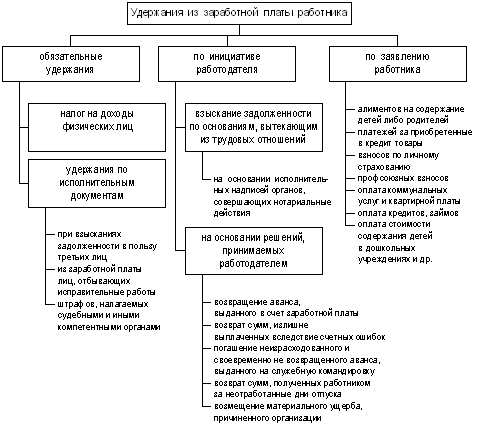

Часто возникает вопрос о том, как взыскать с работника излишне выплаченную ему заработную плату (в сумме большей, чем полагается, получена два раза и т.п.).

Статья 137 ТК РФ устанавливает, что излишне выплаченная работнику заработная плата (в том числе при неправильном применении законов или иных нормативно-правовых актов) не может быть с него взыскана, за исключением случаев счетной ошибки, признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое, также если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

Счетная ошибка - это, как правило, ошибка при исчислении размера заработной платы (за основу принят не тот оклад, неправильно начислены надбавки и т.п.).

Если же работник в результате ошибки бухгалтерии получил заработную плату два раза: один раз она была начислена на пластиковую карточку, второй - наличными в кассе, то такая ситуация счетной ошибкой считаться не будет.

Ведь в данном случае речь идет не об ошибках в исчислении (зарплата была исчислена правильно), а о том, что недобросовестный работник получил ее два раза.

В такой ситуации организации необходимо обратиться с иском в суд и доказывать неправомерные действия работника, т.е. что его действия были направлены на получение не полагающихся ему денежных сумм.

В качестве доказательств могут быть использованы справки из банка о том, что заработная плата работником была получена ранее, чем в кассе организации, ведомость (расходный кассовый ордер) на получение этой же суммы зарплаты в организации с подписью работника.

Доплаты к пособиям по временной нетрудоспособности

Представляют собой интерес судебные споры, возникающие в случае доплат к пособиям по временной нетрудоспособности.

В качестве характерного дела можно привести Постановление Тринадцатого арбитражного апелляционного суда (Постановление от 11 сентября 2007 г. по делу N А56-3202/2007).

ОАО "Пивоваренная компания "Балтика" (далее - Общество) обратилось в Арбитражный суд Санкт-Петербурга и Ленинградской области с заявлением о признании недействительным решения Межрайонной инспекции ФНС России по крупнейшим налогоплательщикам по Санкт-Петербургу (далее - Инспекция) от 02.11.2006 N 16-31/15712 о привлечении ОАО "Вена" к налоговой ответственности в части доначисления единого социального налога (далее - ЕСН).

Решением от 26.06.2007 суд удовлетворил заявление.

В апелляционной жалобе Инспекция просила решение суда отменить, в удовлетворении заявления Обществу отказать, ссылаясь на неправильное применение норм материального права. По мнению подателя жалобы, суммы, выплачиваемые работнику в случае временной нетрудоспособности сверх исчисленного в соответствии с законодательством Российской Федерации пособия по временной нетрудоспособности, подлежат обложению ЕСН в общеустановленном порядке.

Представитель Инспекции, извещенной надлежащим образом о времени и месте рассмотрения апелляционной жалобы, в суд апелляционной инстанции не явился. От Инспекции поступило ходатайство о рассмотрении апелляционной жалобы в отсутствие представителя. Апелляционная инстанция считала возможным рассмотреть апелляционную жалобу в отсутствие представителя Инспекции, поскольку она извещена надлежащим образом, а материалы дела и характер спора позволяли рассмотреть дело без ее участия в соответствии с п. 3 ст. 156, п. 1 ст. 266 АПК РФ.

На судебном заседании представитель Общества против удовлетворения апелляционной жалобы возражал по основаниям, изложенным в отзыве.

Законность и обоснованность решения суда были проверены в апелляционном порядке.

Как следовало из материалов дела, Инспекцией проведена выездная налоговая проверка ОАО "Вена", являющегося правопредшественником Общества, по вопросам правильности исчисления, полноты и своевременности уплаты налога на доходы физических лиц (далее - НДФЛ), своевременности и достоверности представления сведений о доходах физических лиц за период с 01.08.2004 по 31.12.2004 и ЕСН за период с 01.01.2004 по 31.12.2004.

По результатам проверки, Инспекцией составлен акт от 26.09.2006 N 16/5 и вынесено решение от 02.11.2006 N 16-31/15712 о привлечении налогоплательщика (налогового агента) к налоговой ответственности за совершение налогового правонарушения.

Указанным решением ОАО "Вена" привлечено к налоговой ответственности, предусмотренной п. 1 ст. 122 НК РФ за неполную уплату ЕСН, в виде штрафа, ст. 123 НК РФ за неправомерное неперечисление сумм НДФЛ, подлежащего удержанию и перечислению налоговым агентом, - в виде штрафа. ОАО "Вена" было предложено уплатить в срок, установленный в требовании, НДФЛ, ЕСН, пени за несвоевременную уплату НДФЛ, пени за несвоевременную уплату ЕСН и внести необходимые исправления в бухгалтерский учет.

Основанием для вынесения Инспекцией решения в части доначисления ЕСН послужили установленные в ходе проверки обстоятельства неправомерного невключения в налоговую базу по ЕСН сумм доплат до среднего заработка в случае временной утраты трудоспособности.

Не согласившись с законностью вынесенного Инспекцией решения в части доначисления ЕСН, Общество обратилось с заявлением в суд.

Суд, удовлетворяя заявление, указал, что доплаты до среднего заработка по временной нетрудоспособности при условии их неотражения в трудовых (коллективных) договорах подпадают под регулирование ст. 270 НК РФ, следовательно, спорные выплаты не уменьшают налоговую базу по налогу на прибыль и, следовательно, не включаются в налоговую базу по ЕСН.

Апелляционная инстанция не нашла оснований для отмены решения суда и удовлетворения апелляционной жалобы.

Согласно п. 1 ст. 236 НК РФ объектом обложения ЕСН признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым договорам. В п. 3 данной статьи указано, что выплаты и вознаграждения (вне зависимости от формы, в которой они производятся) не признаются объектом налогообложения, если у налогоплательщиков-организаций такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде.

Из п. 3 Информационного письма Президиума Высшего Арбитражного Суда Российской Федерации от 14.03.2006 N 106 "Обзор практики рассмотрения арбитражными судами дел, связанных с взысканием единого социального налога" следует, что п. 3 ст. 236 НК РФ не предоставляет налогоплательщику права выбора, по какому налогу (единому социальному налогу или налогу на прибыль) уменьшать налоговую базу на сумму соответствующих выплат. Если конкретный вид выплат отнесен нормами гл. 25 "Налог на прибыль организаций" к расходам, уменьшающим налогооблагаемую прибыль, в том числе к расходам на оплату труда, предусмотренным п. 2 ст. 255 НК РФ, налогоплательщик не имеет права исключать суммы таких расходов из налоговой базы по единому социальному налогу, независимо от того, за счет каких средств осуществлены такие выплаты.

Таким образом, при решении вопроса об отнесении спорных выплат к расходам, уменьшающим или не уменьшающим налоговую базу по налогу на прибыль, следует руководствоваться положениями гл. 25 Налогового кодекса Российской Федерации.

По п. 1 ст. 252 НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 Кодекса).

В силу п. 2 ст. 255 НК РФ к расходам на оплату труда относятся начисления стимулирующего характера, в том числе премии за производственные результаты, а в силу п. 25 этой статьи к таким расходам относятся другие виды расходов, произведенных в пользу работников, предусмотренных трудовым договором и (или) коллективным договором.

Пунктом 21 ст. 270 НК РФ предусмотрено, что при определении налоговой базы не учитываются расходы в виде расходов на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов).

Правовое регулирование отношений по оплате труда работников осуществляется Трудовым кодексом Российской Федерации.

Как следует из ст. 129 Трудового кодекса Российской Федерации (далее - ТК РФ), заработная плата - это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также выплаты компенсационного и стимулирующего характера.

Согласно ст. 135 ТК РФ (в редакции, действовавшей в спорный период) системы заработной платы, размеры тарифных ставок, окладов, различного вида выплат устанавливаются работникам организаций коллективными договорами, соглашениями, локальными нормативными актами организаций, трудовыми договорами.

В ст. 191 ТК РФ предусмотрено, что работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии).

Как следует из ст. 144 ТК РФ, работодатель вправе устанавливать различные системы премирования, стимулирующих доплат и надбавок с учетом мнения представительного органа работников. Такие системы могут устанавливаться также коллективным договором.

То есть организация может учесть в составе расходов в целях налогообложения прибыли суммы премий, выплачиваемых работникам на основании приказов руководителя в случае, если такие выплаты предусмотрены коллективным и (или) трудовым договорами, а также локальными нормативными актами организаций.

Судом установлено и подтверждается материалами дела, что в данном случае доплаты до среднего заработка по временной нетрудоспособности производились за счет чистой прибыли Общества и не были предусмотрены ни трудовыми договорами, заключенными с работниками, ни установленной системой оплаты труда.

Таким образом, Общество правомерно не относило указанные выплаты к расходам, уменьшающим налоговую базу по налогу на прибыль в проверяемом налоговом периоде, в соответствии с ограничениями, установленными п. п. 1 и 21 ст. 270 НК РФ, а следовательно, обоснованно не включило их в налогооблагаемую базу при исчислении ЕСН.

При вынесении решения судом в соответствии со ст. 71 АПК РФ оценены все представленные заявителем и налоговым органом доказательства в их совокупности и взаимосвязи. Выводы, изложенные в решении суда первой инстанции, соответствовали материалам дела. Нарушений или неправильного применения норм материального и процессуального права при вынесении решения судом не допущено.

Учитывая изложенное, оснований для отмены решения суда и удовлетворения апелляционной жалобы у суда апелляционной инстанции не имелось.

Тринадцатый арбитражный апелляционный суд решение Арбитражного суда Санкт-Петербурга и Ленинградской области от 26.06.2007 по делу N А56-3202/2007 оставил без изменения, апелляционную жалобу - без удовлетворения.

Рассмотренные вопросы порядка исчисления заработной платы, споры, возникающие как у работников, так и у контролирующих органов, приведенная судебно-арбитражная практика помогут руководителям и главным бухгалтерам правильно применять нормы Трудового кодекса Российской Федерации и исключить применение мер ответственности за нарушение законодательства.

Похожие работы

... время с 22 часов до 6 •-часов утра. Основанием для начисления доплат за работу в ночное время служат данные табельного учета. Работа в ночное время оформляется действующими на предприятии первичными документами по учету труда и заработной платы и оплачивается в соответствии с действующими тарифными условиями труда. Кроме этого каждому работнику за работу в ночное время положена надбавка. Размер ...

... что прибыль на конец отчетного периода по отношению к началу снизилась на 99558 руб., вследствие чего снизились коэффициенты рентабельности. 3. УЧЕТ И АУДИТ ОПЕРАЦИЙ ПО ЗАРАБОТНОЙ ПЛАТЕ 3.1. учет труда и его оплаты Бухгалтерский учет - система наблюдения, измерения, регистрации, обработки и передачи информации в стоимостной оценке об имуществе, источниках его формирования, обязательствах ...

... . Расчеты по заработной плате учитываются на счете 70 "Расчеты с персоналом по оплате труда". В зависимости от того, куда включаются расходы по начислению заработной платы, такая проводка и отражается в учете. Начисление заработной платы основным рабочим (то есть занятым непосредственно в процессе производства) будет отражено проводкой: Дебет 20 Кредит 70. Начисление заработной платы рабочим ...

... ) 7-58-38 ИНН 2466050868 КПП 246601001 Расч/счет: 40101810600000010001 ГРКЦ ГУ Банк России по Брянской области г Брянск БИК 040407001 Кор/счет: 1881080714001100110 2.1 Учет заработной платы Счет 70 "Расчеты с персоналом по оплате труда" предназначен для обобщения информации о расчетах с работниками организации по оплате труда (по всем видам оплаты труда, премиям, пособиям, пенсиям ...

0 комментариев