Норвегия в вопросе налогообложения физических лиц имеет следующую структуру:

1. В Норвегии подоходный налог с граждан имеет приоритетное значение в доходах бюджета.

Физическое лицо, которое фактически присутствует либо намеревается присутствовать на территории Норвегии более шести месяцев, считается налоговым резидентом для налогообложения со дня прибытия.

Граждане Норвегии и иностранные граждане, имеющие статус резидента, обязаны платить как национальные, так и местные налоги со всего дохода, полученного в стране и за ее пределами.

Нерезиденты имеют налоговую обязанность только по доходам, полученным из норвежских источников.

Полное налоговое освобождение гарантируется только для тех лиц, которые являются резидентами государства, имеющего налоговое соглашение с Норвегией, при условии фактического присутствия на ее территории в течение менее чем 183 дней в налоговом году. Это положение может быть выполнено, если иностранный гражданин нанимается юридическим лицом - налоговым резидентом страны, по международному договору с которой у Норвегии есть соглашение об избежании двойного налогообложения.

Если иностранец нанят на работу норвежским предприятием, то он считается налоговым резидентом Норвегии со дня прибытия в страну.

Дивиденды, полученные из зарубежных компаний, облагаются налогом в общем порядке. А налог, уплаченный у источника, обычно вычитается из налогооблагаемой базы.

Совокупный налогооблагаемый доход включает основные элементы: заработную плату, дополнительные льготы и иные выплаты работодателя работнику, суммы возмещения из фондов социального страхования, пенсии, алименты, доход от предпринимательской деятельности и проценты на капитал.

Супружеские пары рассчитывают и уплачивают суммы налога отдельно друг от друга.

Выделяются две группы налогоплательщиков: одинокие граждане и граждане, имеющие 1 и более иждивенцев на содержании.

Ставка муниципального налога равна 21 % плюс 7 % - налог в фонд уравнивания, который выплачивается с сумм чистого дохода, превышающих 23300 норвежских крон для первой группы налогоплательщиков и 46000 норвежских крон для второй группы.

Индивидуальный доход (который определяется как валовой доход от трудовой деятельности по трудовому соглашению или предпринимательской деятельности, включая пенсии) является предметом налогообложения. Национальный налог имеет две ставки. Для первой группы налогоплательщиков, имеющих доход 220501 - 248500 норвежских крон, налог составляет 9,5 %, а при доходах свыше 248500 норвежских крон - 13,7 %. Для второй группы ставка 9,5 % действует при доходах 267501 - 278500 норвежских крон, 13,7 % - если доход превышает 278500 норвежских крон.

Полученный доход может быть уменьшен на суммы фактически подтвержденных затрат, но не более 20 % от всего полученного дохода. Также вычитается необлагаемый минимум в размере 36000 норвежских крон для первой группы налогоплательщиков и 29800 норвежских крон - для второй. Остальные доходы, на суммы которых может быть уменьшена налогооблагаемая база - это проценты, алименты и другие.

Вычет на суммы процентов ограничен, если физическое лицо имеет за рубежом объекты недвижимости. Например, если 30 % недвижимого имущества расположено за пределами Норвегии, то только 70 % от суммы полученных процентов вычитаются из налогооблагаемой прибыли.

Прибыль по акциям и облигациям облагается по ставке 28 %, так же, как доход от инвестиций.

Налоговые декларации должны быть представлены не позднее 31 января года, следующего за годом, в котором был получен этот доход. Индивидуальным предпринимателям и работодателям необходимо получить карточку налоговых отчислений для того, чтобы в ней указать суммы налогов, удержанных из заработной платы работников. Эту процедуру работодатель выполняет каждые два месяца. Окончательные расчеты по налогам производятся в начале следующего налогового года, когда суммы, уплаченные свыше, возмещаются, а недоплаченные - вносятся дополнительным платежом.

Каждый гражданин Норвегии имеет свой персональный номер в Реестре населения. Согласно этого номера он регистрируется в местном отделении налогового ведомства. Без такой регистрации невозможно трудоустроиться. В конце года каждому плательщику присылается бланк «декларации о доходах». Последний срок подачи – 31 января, следующего за годом, в котором был получен этот доход. Декларацию проверяет налоговый инспектор, на основании суммы доходов начисляется сумма налога. Эта сумма сообщается плательщику. Уклонение от уплаты налогов считается серьезным нарушением. Наказание за уклонение та уплаты налогов – до 5-ти лет лишения свободы

2.В Норвегии различают следующие категории налогов:

Первая категория – это так называемый социальный платеж, который начисляется с годовой зарплаты. Работники выплачивают из своей заработной платы взносы в социальные фонды в размере 7,8 %. Для свободных предпринимателей ставка налога в социальные фонды равна 10,7 % от их дохода, не превышающего 447600 норвежских крон, и 7,8 % при превышении этого уровня. С сумм пенсий также удерживается налог в социальные фонды, но по сниженной ставке - 3 %. Эта же ставка применяется на доходы лиц, возраст которых менее 17 лет и более 69 лет. Иностранные граждане обязаны в общем порядке уплачивать страховые взносы, хотя может быть предоставлено исключение из правил, если имеется соответствующее налоговое соглашение. Иностранцы, работающие на Континентальном шельфе, освобождены от уплаты страховых взносов.

Вторая категория – Налог на общий доход. Общий доход – сумма всех денежных Поступлений. Это в первую очередь зарплата, таким образом, с учетом социальных платежей Зарплата обкладывается дважды, а так же гонорары, пенсия по старости, выигрыши в лотерею, Ценные подарки и т.д. Важным моментом считается наличие собственного жилья. Налог на Недвижимость составляет 2.5% от стоимости жилья, при этом стоимость жилья считается не менее 451тыс.кронн. Так же в общий доход учитывается использование собственной земли, леса, проценты банковским вкладам. Необходимо отметить, что общая сумма доходов может быть уменьшена при следующих затратах:

В случае длительной болезни(затраты на лекарства);

Оплата услуг адвоката;

Если плательщик пенсионер;

Наличие в семье детей,

Наличие работы в дали от дома , при условии ежедневной езды на работу.

Например, если Вы более 2-х часов каждый день тратите на проезд своей машиной на работу и назад домой, у вас есть основание частично занести затраты на топливо к уменьшению общего дохода.

Третья категория – Налог на «богатство».

Таким богатством считаются: *депозиты в норвежских и иностранных банках; *акции предприятий, *иные ценные бумаги *нематериальные активы, при условии их использования, например сдача в аренду патента. *стоимость автомобилей, морских и речных суден. Налог на богатство уменьшается методом уменьшения общей суммы попадающей под налогообложение на суммы остатка долга по кредитам, который был получен для покупки имущества, которое подлежит налогообложению. Например, остаток долга банку за кредит, который брался для приобретения жилья. Таким образом, разница между рыночной стоимостью богатства и различными уменьшениями подлежит налогообложению.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://tax-nalog.km.ru/

Похожие работы

... сырье и материалы, в сроках оборачиваемости оборотных средств и т.д. И конечно, налоговая система обязана учитывать эти отраслевые особенности. Проведенный анализ действующей практики налогообложения юридических и физических лиц в развитых странах и его влияния на экономические процессы, происходящие в их экономиках, говорит о том, что в мире постепенно, пока стихийно, начал складываться алгоритм ...

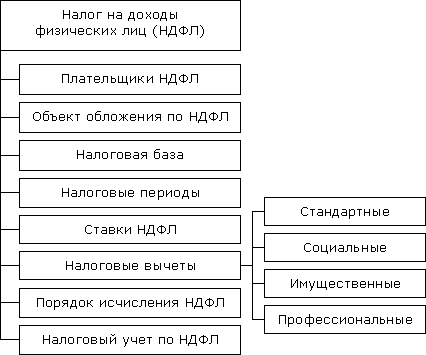

... нормы и составляет минимум полгода. Кроме этого, сторонники данной реформы НДФЛ надеются, что получение социальной поддержки населением из того же бюджета, в который поступает налог на доходы физических лиц, проживающих в данном регионе, повысит мотивацию налогоплательщиков и их ответственность за благосостояние региона. Тем не менее у данного предложения больше недостатков, чем преимуществ. ...

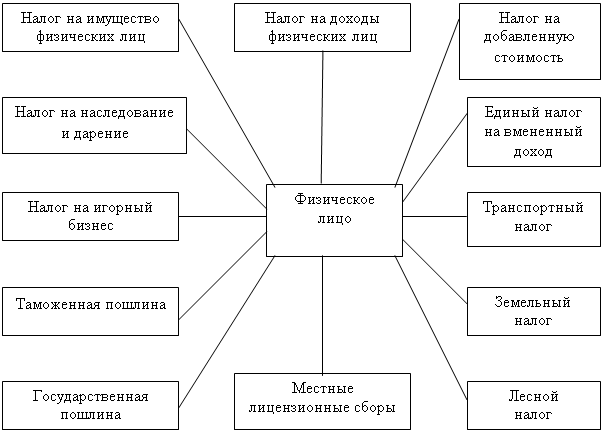

... , спички, чай, кафе). Однако частые смены состава Временного правительства и незначительный период его пребывания у власти не позволяют говорить о каких-либо практических результатах его налогового законодательства. Глава 1. Налоги и сборы с физических лиц 1.1 Экономическое содержание и структура налогов с физических лиц Изучение налогов с населения в развитии предоставляет нам возможность ...

... уплаты налогов. Это: заработная плата, выручка, доход, себестоимость. Наиболее существенным признаком классификации налогов является принадлежность их к уровням власти и управления (см. Приложение №3). 2.Генезис прямого налогообложения. В этой главе я попытаюсь дать наиболее полное, на сколько это возможно, отражение развития налогов России и некоторых зарубежных стран (Др. Рима, Англии, ...

0 комментариев