Зміст Вступ Розділ 1 Сучасні концепції форвардного договору у вітчизняній та зарубіжній юридичній науці Розділ 2 .Правова природа та особливості форвардних біржових договорів 2.1 Правовий аналіз розвитку біржових договорів та місце форвардних договорів серед них 2.2 Поняття, суттєві ознаки та значення форвардних договорів 2.3 Зміст форвардного договору та його особливості Розділ 3. Правове регулювання укладення форвардних біржових договорів 3.1 Особливості структури договірних зв’язків у форвардних договорах 3.2 Порядок укладення біржових форвардних договорів ВИСНОВКИ Список літератури

Вступ

«Форвардний договір» – це поняття, яке широко застосовується у цивільному праві багатьох країн як правовий інститут, але в Україні, в силу економіко-політичних причин, воно майже було забутим. Розвиток суспільно-економічних відносин, відмова від адміністративно-командної системи економіки та впровадження ринкових відносин в Україні потребує докорінного реформування законодавства, яке визначає засади функціонування інститутів ринкової інфраструктури. Одним із елементів нової економічної системи є товарні біржі, які забезпечують функціонування оптового ринку сільськогосподарських, сировинних, паливно-мастильних та інших товарів.

З метою належного правового регулювання цивільних відносин, що виникають в зв’язку з укладенням на товарних біржах форвардних договорів, необхідно провести значну реформу біржового законодавства в Україні. Прийнятий 10 грудня 1991 року Закон України «Про товарну біржу» вперше в Україні визначив юридичну природу та врегулював процес укладення форвардних договорів. Однак застосування цього закону показало його неповноту та недосконалість через відсутність чіткого визначення поняття форвардного договору та учасників процесу укладення форвардних договорів, неврегульованість предмету цих договорів та особливостей місця укладення і т.д. Крім того, відсутність належної правової бази щодо регулювання правовідносин, які виникли в зв’язку з укладенням форвардних договорів, є однією з перешкод на шляху до створення в Україні мережі міжбіржової форвардної торгівлі та інтеграції українських товарних бірж у систему міжнародної міжбіржової торгівлі.

Ці обставини викликали потребу глибокого і детального вивчення проблем, пов’язаних із форвардними договорами, та підготовки на цій основі науково обґрунтованих рекомендацій щодо вдосконалення чинного законодавства України. Задля досягнення поставленої мети необхідно було врахувати як світовий досвід, так і національну специфіку, обумовлену, насамперед, особливостями сучасного економічного стану України.

Мета і задачі дослідження: Метою дослідження є науковий аналіз юридичної природи форвардних договорів, що укладаються на товарних біржах, аналіз проблеми виникнення та зміни цивільно-правових відносин при укладенні форвардних договорів, аналіз практики діяльності українських та зарубіжних товарних бірж щодо особливостей укладення форвардних договорів, висвітлення досвіду розв’язання в інших державах (Російській федерації, США, Німеччині) деяких проблем, пов’язаних з правовим регулюванням форвардних договорів.

У відповідності до вказаної мети для даного дослідження визначені наступні завдання:

- проаналізувати стан розв’язання наукової проблеми щодо форвардних договорів, укладених на товарних біржах, у працях вітчизняних і зарубіжних юристів, економістів;

- з’ясувати місце форвардних договорів у системі цивільно-правових договорів;

- проаналізувати нормативно-правові акти України, які регулюють юридичну природу та порядок укладення біржових форвардних договорів;

- проаналізувати функціонування і розвиток інституту форвардних біржових договорів в Україні та інших державах;

- на основі узагальнення практики застосування законодавства України та діяльності товарних бірж України, наукових досліджень вчених-юристів зробити висновки і сформулювати зміни та доповнення до законодавства щодо правового регулювання юридичної природи та порядку укладення форвардних договорів.

Предметом дослідження є форвардний договір, що укладається на товарній біржі, як самостійний правовий інститут у системі цивільно-правових договорів.

Розділ 1 Сучасні концепції форвардного договору у вітчизняній та зарубіжній юридичній науці

Юридичну науку в галузі біржових договорів дорадянського періоду представляють такі визначні науковці того часу, як А.Ф.Волков, Ф.Х. Гольфстмен, В.А. Прокшинський, Ю.Д. Філіпов, Г.Ф. Шершеневич та інші. Але вони не розглядають форвардний договір як самостійний вид договору з притаманними йому особливостями предмету, змісту, порядку укладення. У цілому, визнаючи існування двох видів бірж - товарних і фондових, науковці зазначеного періоду не розглядали форвардні договори, укладені на цих біржах як різні правові категорії. Тому, можна констатувати відсутність у науці дорадянського періоду цілісної концепції про правову природу форвардного договору.

Впровадження в СРСР нової економічної політики, і в першу чергу, визнання приватної власності та відновлення торговельних традицій привернуло увагу науковців до проблем біржового товарного ринку та форвардних договорів. Але більшість дослідників періоду НЕПу (І.С. Бак, Р.Я. Полкав, Р.В. Рапопорт, К.Я. Шмідт та ін.) в силу об’єктивних умов розглядали форвардні договори з економічної точки зору. Це не знімає актуальності їх наукових висновків для юриспруденції, оскільки економічна суть форвардних договорів є загальновідомою, і належне законодавче регулювання економічних відносин потребує глибокого дослідження економічних явищ, пов’язаних з цими договорами.

Починаючи з 1937 року, коли уряд СРСР почав проводити політику на згортання НЕПу юридична наука під впливом політичних процесів, які на той час відбувалися, відкинула можливість існування інституту форвардного договору та товарних бірж у цілому, як елементів, що не притаманні соціалістичній системі економіки. В умовах націоналізації приватної власності існування та розвиток біржових інститутів й біржових договорів стало неможливим. Тому увага науковців зосереджена на вивченні процесу укладення форвардних договорів у іноземних країнах. На жаль, наукові дослідження вчених характеризуються не розробкою нових теорій (концепцій) про форвардні договори, а критикою економічної системи іноземних країн в цілому біржових інститутів зокрема.

Бурхливий розвиток у СРСР в кінці 80-х років товарних бірж знову привернув увагу науковців до проблем форвардних договорів. Важливий внесок у дослідження цього виду договорів зробили російські вчені І.В. Авіліна, О.М. Козирь, А.В. Биков, Р.В. Завидов, В.С. Мартем’янов, В.Н. Рясенцев, Т. Сойфер, Н.Б. Шеленкова та ін. Ними було розроблено основні ознаки форвардних договорів (предмет, сторони, порядок укладення).

В Україні дослідження товарних бірж та біржових договорів стали предметом дисертаційних робіт молодих українських вчених-юристів Б.О.Ткаченка та К.Б. Дудорової. Їхні дослідження порушують актуальні питання, пов’язані з форвардними договорами, але не розкривають особливості предмета та порядку укладення форвардних договорів, правової природи біржового посередництва на товарних біржах публічно-правової форми.

Значний інтерес становлять висновки сучасних науковців, які вивчають суть та значення форвардних договорів в інших галузях суспільних наук, насамперед у галузі економіки (І.А. Бланк, Т.П. Воєводська, І.Н. Герчікова, Б.Т. Златкіс, А.В. Зорянов, А.А. Іващенко, Е.В. Кузнецова, В.Д. Маневич, О.М. Сохацька, В.Я. Узун, А.В. Юрченко та ін.). У працях цих та інших авторів основну увагу акцентовано на економічних проблемах функціонування форвардного ринку в сфері біржової торгівлі, діяльності товарних бірж, процесу ціноутворення, які безпосередньо потребують нормативно-правового регулювання. Результати наукових пошуків у галузі економіки дуже часто надають нового поштовху та вказують нові шляхи для дослідження форвардних договорів у галузі права.

Що стосується форвардного контракту у сучасному зарубіжному законодавстві, то у Франції закон від 28 березня 1885 остаточно легалізував всі термінові угоди купівлі-продажу товарів і цінних паперів, включаючи державні. У 1898 р. Касаційний суд навіть заборонив учасникам термінових угод посилатися в своїх запереченнях на те, що ці угоди нібито прикривають угоди на різницю; судам ж, у свою чергу, було заборонено встановлювати дійсні наміри сторін. Закон від 28 березня 1885 тричі змінювався до заміни його законом від 2 липня 1996 Спочатку, в 1985 р., були визнані законними термінові угоди за відсотковими ставками; потім, у 1991 р., були узаконені термінові угоди за індексами та валюті ; і нарешті, 31 грудня 1993 з тексту закону була усунена посилання на постачання.

В даний час у Франції діє закон від 2 липня 1996 р. "Про модернізацію фінансової діяльності", що надає захист вимогам, що виникають із розрахункових форвардних договорів, якщо принаймні одна з сторін договору є виробником інвестиційних послуг, фінансовою установою або нерезидентом, що має подібний статус.

Область застосування даного закону пов'язана з концепцією інвестиційно-фінансової компанії. Така компанія здійснює комерційну діяльність на користь третіх осіб приймає, передає і виконує замовлення, веде операції з купівлі-продажу від свого імені і за свій рахунок, здійснює управління портфелями цінних паперів і вкладення в цінні папери, коли у цих видах діяльності використовуються такі фінансові інструменти :

- цінні папери;

- часткові частини пайових інвестиційних фондів;

- інструменти грошового ринку, строкові контракти;

- форвардні контракти за відсотковими ставками, контракти за свопами і опціонам.

Ці види послуг називаються інвестиційними послугами.

Закон визначає, що будь-яка угода, укладена на території Франції за будь-яким фінансовим інструментом, прийнятому в якості такого на регульованому ринку, може бути укладена тільки офіційно визнаним учасником цього ринку. Недотримання цього правила тягне анулювання самої угоди. Закон передбачає ряд винятків із цього правила.

Що стосується форвардних угод, то під строковими фінансовими інструментами в цьому законі (ст. 3) розуміються:

- Форвардні контракти по всіх видах фінансових інструментів, біржових індексах, цінних паперів, валют, включаючи і інструменти, що тягнуть за собою оплату готівкою;

- Форвардні контракти за відсотковими ставками;

- Форвардні контракти в області валютного дилінгу;

- Форвардні контракти по всіх видах товарів і продуктів харчування;

- Опціонні контракти з купівлі та продажу похідних фінансових і будь яких інших інструментів термінового ринку.

При виникненні спору між сторонами і невиконанні зобов'язань однієї зі сторін за умовами форвардного контракту (ст. 46, п. 1 Закону) сторона несе відповідальність за недотримання і не може, посилаючись на ст. 1965 Цивільного кодексу, ухилитися від відповідальності, навіть якщо цей контракт зводиться до виплати простий різниці.

Згідно зі ст. 1965 ЦК Франції, закон не надає ніякого позову про стягнення боргу, який виник з парі, або про платіж парі. З часу вступу в силу закону 28 березня 1885 законними є всі термінові угоди з цінними паперами, хоча б результатом такої операції була тільки сплата різниці в біржовий курс цінного паперу. Відносно угод з іншими активами, перерахованими в законі про модернізацію фінансової діяльності, судова практика щодо питання про можливість надання судового захисту до прийняття цього закону була нестійкою.

У Великобританії суди, відмовляючи на протязі більше ста років у захист вимог, що виникли з розрахункових форвардів, намагалися тим не менше сформулювати конкретні умови, при яких угоди на різницю все-таки підлягали б захисту в судах. Проте тільки в 1986 р. був прийнятий закон про фінансові послуги, що надає операціях на різницю судовий захист за умови, що обидві або хоча б одна зі сторін робить цю операцію в якості підприємця з метою «забезпечення доходу або уникнення втрат». У відомій справі «City Index ltd. V. Leslie» (1991 р.) суддя лорд Дональдсон особливо підкреслив, що термін «забезпечення доходу» слід розуміти не як захист доходу, що купується за будь-яким іншим договором шляхом його хеджування (страхування), а просто як звичайне отримання доходу. Суддя Маккоуан в цьому ж вказав, що "забезпечення доходу" в сенсі закону 1986 про фінансові послуги - це не більше ніж просте отримання доходу будь-якої зі сторін. Власне кажучи, підприємницька діяльність взагалі полягає в отриманні доходу, і ні в чому більше (див., наприклад, п. 1 ст. 2 ГК РФ); тому очевидно, що з точки зору підприємницької діяльності різні законні способи одержання або збереження доходу нічим один від одного не відрізняються. Отже, у законодавця немає і не може бути необхідності ставити правовий захист підприємницьких договорів у залежність від того чи іншого законного способу отримання підприємцем свого доходу.

Цікаво, що Палата лордів в 1991 р. прийшла до висновку, що муніципальні освіти не можуть укладати розрахункові форвардні договори, оскільки розпоряджаються громадськими коштами, і тому не повинні брати на себе підвищені ризики.

У Німеччині закон про фондові біржі 1896 був доповнений у 1994 р. і тепер надає судовий захист термінових угод з цінними паперами, включаючи угоди на різницю, якщо ці угоди укладаються підприємцями під контролем біржового комітету. Якщо ж підприємцем є тільки одна сторона угоди, то угода захищається законом. У цьому випадку підприємець підпорядкований спеціальним банківського або біржового контролю і, крім того, зобов'язаний заздалегідь письмово попередити іншу сторону, яка не є підприємцем, про особливі ризики, пов'язані з форвардними угодами.

Одним із яскравих прикладів правового регулювання ігор і парі дає Німецьке цивільне уложення (ГГУ). У § 762 гол. 17 "Гра. Парі" ГГУ йдеться: «З гри або парі зобов'язання не виникає. Виконані на підставі гри або парі не може бути витребувано назад, тому що зобов'язання було відсутнє. Дані правила поширюються і на угоду, за якою сторона, що програла гру або парі , з метою сплати боргу візьме на себе зобов'язання щодо виграла сторони, зокрема здійснить визнання боргу».

Отже, ГГУ, прийняте понад 100 років тому, як і новий ЦК РФ, в цілому негативно відноситься до ігор і парі. Разом з тим у § 764 "Угода на різницю" встановлюється, що якщо договір, предметом якого є поставка товару або передача цінних паперів, укладається з тим, щоб різниця між узгодженої ціною та біржової або ринковою ціною в момент постачання була виплачена стороною, що програла виграла стороні , то такий договір розглядається як гра. Це правило застосовується також у разі, якщо намір сплати різниці існувало тільки у однієї сторони, проте інша сторона знала або повинна була знати про такий намір.

Зазначений параграф являє собою спеціальну норму, яка кваліфікує угоди на різницю як різновид гри.

Як бачимо, європейський законодавець обумовлює захист вимог, що виникають з розрахункових форвардів, спеціальним статусом їх учасників: по-перше, що передбачає їх професійну підготовленість до укладання такого роду угод, по-друге, що виключає можливе нанесення збитку державним інтересам і, по-третє, що забезпечує особливий контроль за їх діяльністю з боку влади, а за наявності "слабкою" сторони - ще й особливі гарантії її прав.

Це означає, що при вирішенні питання про надання судового захисту розрахунковим форвардам, як і у випадку надання судового захисту деяких видів ігор і власне парі, істотним для законодавця є не формально-догматична і навіть не загальна соціальна характеристика договору, а та роль, яку цей договір грає в конкретних обставинах.

Варто зауважити, що надання судового захисту РФК, нехай навіть з такою кількістю застережень, є безсумнівно серйозним кроком на шляху до спрощення господарського обороту і розвитку ринкових відносин. Оскільки європейський законодавець пішов по шляху надання судового захисту РФК, то, очевидно, була гостра потреба вирішення цієї нагальної проблеми, що вимагає чіткості щодо застосування права. Представляється корисним для російського законодавця врахувати досвід зарубіжних колег у розглядуваній сфері.

Розділ 2 .Правова природа та особливості форвардних біржових договорів 2.1 Правовий аналіз розвитку біржових договорів та місце форвардних договорів серед них

Правовий аналіз розвитку біржових договорів та місце форвардних договорів серед них розкриває суть і зміст біржових договорів, юридичні, економічні, історичні та інші фактори, які обумовлювали зміст та динаміку розвитку інституту біржових договорів, їх характерні риси, відмінні та спільні ознаки окремих видів.

В залежності від строків виконання договори поділяються на касові (спотові) і строкові (форвардні, ф’ючерсні та опціонні).

За своєю юридичною природою касовий договір є договором купівлі-продажу. Характерною ознакою касових договорів є негайне їх виконання. Поняття «негайне виконання» носить умовний характер. Це пов’язано з тим, що виконання договору відбувається поза біржею і на момент укладення договору товар, що становить його предмет, як правило, відсутній на біржі і знаходиться на складі продавця або транспортується на склад біржі. Строк виконання не перевищує, як правило, чотирнадцяти днів.

Форвардний договір – це договір купівлі-продажу біржового товару, згідно якого передача права власності на товар здійснюється у майбутньому. За своєю характеристикою форвардні договори дуже подібні до касових. У силу цього їх часто об’єднують в одну групу – договори з реальним товаром, тобто договори, за якими відбувається дійсна передача товару від покупця до продавця. Першою відмінною ознакою форвардного договору від касових є те, що форвардні договори передбачають більш тривалі строки виконання. Друга відмінна ознака полягає в тому, що в якості предмета форвардного договору може виступати як той товар, що перебуває у власності продавця, так і той, що фізично не існує, але до моменту виконання зобов’язання буде вироблений (створений) продавцем.

Ф’ючерсний договір – це письмове зобов’язання покупця придбати, а продавця здійснити передачу товару специфічної якості і кількості в передбаченому місці та часі в майбутньому. Особливою рисою ф’ючерсних договорів є те, що об’єктом договору виступає не біржовий товар, а стандартизований біржовий контракт, який передбачає майнове право сторони на одержання у власність в обумовлений термін чітко погодженої кількості товару встановленого стандарту. Метою укладення ф’ючерсних договорів є не купівля-продаж реального товару, а страхування сторін (хеджирування) від коливання цін на аналогічні товари. Характерною особливістю ф’ючерсних договорів є наявність двох способів виконання: шляхом передачі реального товару та шляхом укладення зворотного договору.

Отже, який же вигляд операції більш вигідний? Форвардні валютні контракти представляють собою просте і зручний засіб фіксації обмінного курсу при купівлі або продажу валюти в майбутньому. Ф'ючерси привабливі тим, що (при виплаті первинної знижки в якості комісійних брокеру і, при необхідності, варіаційної знижки за адміністративні витрати) дають можливість отримати вигода.

Одним з недоліків ф'ючерсів є так зване цінове спотворення, що є результатом діяльності дилерів, які не стягують комісійних з клієнтів, а займаються торгівлею за свій рахунок. Вони активно стежать за зміною цін і, завдяки інтуїції або везінню, ведуть свою діяльність на ринку так, що частково перехоплюють замовлення клієнтів. Дилери знають, в чиїх інтересах працює той чи інший член біржі, і безперервно стежать за ходом його торговельних операцій. Використовуючи необхідну інформацію, вони купують і продають велику кількість контрактів до того, як приходить замовлення від клієнта, тим самим сприяючи зміні ринкових цін. У той час як досвідчений брокер в інтересах свого клієнта намагається приховати свої наміри, трапляються випадки, коли дилери успішно передбачають майбутню угоду і намагаються змінити ціну, роблячи її невигідною для клієнта і витягуючи вигоду для себе.

Ф'ючерси мають деякі переваги над форвардними угодами. Одним з таких переваг є тимчасова гнучкість ф'ючерсного контракту. Не треба забувати, що ф'ючерсна позиція може бути закрита в будь-який момент, той час як зміна дати зарахування при форвардної угоди може відбутися лише за погодженням з банком і спричинити додаткові витрати.

Опціонні договори являють собою різновид строкових біржових договорів, суть яких полягає в тому, що одна сторона (яка заявила опціон), сплативши на користь іншої сторони вартість опціону (премії) набуває право вимагати від неї виконання зобов’язання або повністю відмовитися від нього. В договорі зазначаються альтернативні способи виконання і платник премії в строк, вказаний в договорі, обирає спосіб, який йому найвигідніший. Істотною умовою цих договорів, крім строку виконання, є й строк, в який платник премії повинен повідомити контрагента про спосіб виконання договору. Автор обґрунтовує відмінність премії у опціонних договорах від забезпечення у форвардних договорах.

Тепер звернемося до характеристики опціонів і форвардних контрактів

| Валютний опціон | Форвардний договір |

| Контракт між продавцем і покупцем опціону опціону (власником опціону). Продавцем опціону може бути банк. | Контракт між банком і покупцем. |

| Опціон узгоджується індивідуально між банком і покупцем або купується і продається на біржі. | Форвардний договір узгоджується індивідуально між банком і покупцем |

| Опціон - це обумовлена в майбутньому продаж або купівля певної кількості валюти одного виду в обмін на валюту іншого виду. | Форвардний договір - це не обмежена умовами в майбутньому продаж або купівля певної кількості валюти одного виду в обмін на валюту іншого виду |

| Курс обміну визначається (фіксується) в опціони угоді. | Курс обміну визначається (фіксується) в контракті. Курс заснований на спот-курс валюти плюс різниця чи мінус премія, який отримується на знижці у ставці% між двома валютами. |

| Опціон повинен бути куплений у продавця опціону за певною ціною (відомої як премія). | Форвардний договір не купується. Вигода банку утворюється з маржі між його цінами на покупку і продаж валюти. |

| Опціон може бути здійснений його власником в акурат встановлений термін або будь-який час до встановленого терміну (залежно від терміну опціону). Після закінчення терміну дії опціон стає недійсним. | Форвардний договір почне діяти в абсолютно точно встановлений термін або будь-який час між двома встановленими датами в майбутньому в залежності від термінів контракту. Договір повинен почати діяти у встановлений термін (коли тільки разом із банком не буде укладено спеціальну угоду за його продовження). |

| Опціон здійснюється власником шляхом повідомлення про це продавця опціону. | Розрахунки за форвардними контрактами здійснюються обома сторонами. |

Поняття, суттєві ознаки та значення форвардних договорів містить характеристику юридичної природи форвардних договорів.

Основою форвардної угоди є договір купівлі-продажу іноземної валюти протягом певного періоду або на певну дату в майбутньому за обмінним курсом, обумовленим на дату укладення угоди. Форвардні контракти є терміновими контрактами міжбанківського валютного ринку. Терміни форвардних угод стандартизовані та, як правило, не перевищують 12 місяців; найбільш поширеними є угоди на 1, 2, 3, 6, 9 та 12 місяців. На практиці ці періоди позначаються: 1М, 2М, 3М і т. д.

Оскільки форвардний ринок є міжбанківським, останнім часом банки, крім стандартних термінів, самостійно використовують так звані короткі дати — short dates (до одного місяця) та ламані дати — broken dates (понад місяць), що не збігаються зі стандартними термінами. Одначе ринок таких дат вважається менш ліквідним, ніж ринок зі стандартизованими термінами, а тому угоди мають разовий характер за домовленістю сторін.

Основне призначення форвардних валютних угод — забезпечити надійне страхування майбутніх платежів або надходжень за зовнішньоторговельними контрактами.

Останнім часом форвардні угоди широко використовуються і для неторговельних операцій, пов'язаних із рухом капіталів: кредитування іноземних філій, вкладення інвестицій, придбання цінних паперів іноземних емітентів, репатріація прибутків тощо.

Форвардні угоди є твердими, тобто обов'язковими для виконання, і укладаються переважно з метою реальної купівлі або продажу валюти. Найбільш поширеним є використання таких угод для страхування незабезпечених відкритих валютних позицій, але часто вони можуть бути використані зі спекулятивною метою.

Умови форвардного контракту:

— валютний курс фіксується на момент укладення форвардної угоди;

— реальна передача валюти здійснюється через певний обумовлений стандартний відтинок часу;

— під час підписання угоди ніякі попередні платежі не здійснюються;

— обсяги контрактів не стандартизовані. Фінансовий зміст форвардної операції полягає в купівлі чи продажу однієї валюти в обмін на іншу, виходячи з інтересів покупця (продавця), з метою одержання прибутку чи запобігання збиткам.

Приклад

Імпортерові через 3 місяці для оплати контракту потрібно DM 200 000, які він може придбати вже тепер за американські долари за спот-курсом $ 1 = DM 1,5000. Відсоткові ставки за депозитами у німецьких банках становлять 3,5%, а в банках США — 4,5%.

Для придбання DM 200 000 за поточним курсом імпортерові потрібно $ 133333,3.

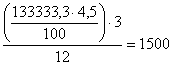

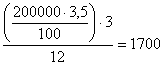

Скориставшися тримісячним банківським депозитом у США, імпортер міг би додатково отримати $ 1500:

Скориставшись таким же депозитом у Німеччині, імпортер отримав би додатково DM 1750:

Порівняймо:

| Депозит розміщено в банку | Доходи за тримісячним депозитом за поточним курсом ($ 1 - DM 1,500) | |

| У$ | у DM | |

| Німеччини | 1167 | 1750 |

| США | 1500 | 2250 |

| Додатковий прибуток від | ||

| розміщення під вищу | +333 | +500 |

| відсоткову ставку | ||

Тепер, з урахуванням додаткового прибутку від депозитної операції, через 3 місяці імпортерові для придбання DM 200 000 потрібна буде значно менша сума, ніж раніше — не $ 133 333,3, а $ 131 833,3.

Але слід мати на увазі, що банк-власник суми в DM 200 000 також може скористатися депозитом і одержати прибуток у розмірі DM 1750. Отже,

фінансові умови покупця і продавця валют врівноважуються, і якщо не брати до уваги інші чинники, то через три місяці поточний курс USD/ DEM маєстановити:

![]()

Але це суто теоретичний підхід, який лише ілюструє механізм форвардного курсоутворення. На практиці він дещо складніший.

Суттєві ознаки форвардних договорів проявляються у наступному:

1. Форвардний договір завжди укладається у процесі біржових торгів, які проводяться у чітко визначений термін, обумовлений датою та часом. При цьому біржові торги носять постійний, регулярний характер.

2. Форвардні договори укладаються сторонами особисто або через біржових посередників.

3. Предметом форвардних договорів виступає реальний біржовий товар, який допущений до обігу на товарній біржі. При цьому допускається укладення форвардних договорів як стосовно існуючого товару, так і того, що буде вироблений до певного строку.

4. Біржові форвардні договори характеризуються публічною офертою, що заявлена всім зацікавленим особам, які беруть участь у біржових торгах.

5. Форвардні договори укладаються у письмовій формі з подальшою реєстрацією на біржі.

6. Форвардні договори обов’язково укладаються на біржі, а їх виконання може відбуватися поза її межами.

Форвардний договір за суб’єктивним складом є двостороннім і передбачає наявність двох осіб – відчужувача (продавець) та набувача (покупець). На відміну від інших цивільно-правових договорів форвардні не передбачають наявності множинності учасників на боці відчужувача чи набувача.

Форвардний договір носить взаємний, платний, консенсуальний характер.

Що стосується класифікації форвардних договорів буває в залежності від способу забезпечення (договори із заставою на купівлю, договори із заставою на продаж), від форми премії в договорі (прості договори з премією, подвійні договори з премією, складні договори з премією, кратні договори з премією); аналізує особливості форвардних договорів з кредитом, з умовою та бартерні форвардні договори.

Досвід правовідносин, пов'язаних із використанням біржових договорів із цінними паперами в Україні, нараховує вже більш 12 років, із моменту прийняття Закону України «Про цінні папери і фондову біржу». Сьогодні вітчизняний фондовий ринок розвивається значно швидше, ніж законодавство, що його регулює. Вносяться тільки певні зміни в законодавчу базу, прийняту в 90-х роках, в основному ж біржовий ринок регулюється підзаконними нормативними актами, зокрема локальними нормативними актами, прийнятими фондовими біржами.

Вітчизняний фондовий ринок ніяк не може перейти від етапу становлення до періоду сталих і належним чином урегульованих відношень. Успіх цього процесу багато в чому залежить від якісної нормативно-правової бази, і саме законодавчої бази у сфері регулювання біржової торгівлі цінними паперами. Ряд питань потребує законодавчого врегулювання, зокрема питання визначення поняття і характерних ознак договорів, що укладаються на фондовій біржі, їхньої правової природи, порядку їх укладення та припинення й ін.

Прийнятий ЦК України встановив, що до договору купівлі-продажу на біржах, конкурсах, аукціонах (публічних торгах), договору купівлі-продажу валютних цінностей і цінних паперів застосовуються загальні положення про купівлю-продаж, якщо інше не встановлено законом про ці види договорів купівлі-продажу або не випливає з їхньої суті, відзначивши те, що вказані договори мають певні особливості, які повинні регулюватись спеціальним законодавством. Вивчаючи практику укладення договорів купівлі-продажу цінних паперів на біржах, біржові звичаї і нормативно-правову базу, автор дійшов висновку, що біржові договори за своїм правовим режимом не завжди можуть регулюватись нормами Цивільного кодексу. Але аналізу, спрямованого на комплексне вивчення договорів купівлі-продажу з цінними паперами, які укладаються на фондовій біржі, окремих їхніх видів і особливостей укладення, в Україні не проводилося.

2.3 Зміст форвардного договору та його особливостіПредметом біржових договорів можуть бути речі й майнові права, але предметом форвардних біржових договорів є виключно замінні речі, що не обмежені у цивільному обороті.

Предмет форвардних договорів повинен характеризуватися такими ознаками: взаємозамінністю, здатністю до стандартизації, масовим характером виробництва, якісною однорідністю, подільністю і т.д.

Юридична природа форвардного договору вимагає обмеження біржового ринку тільки такими речами, які легко піддаються стандартизації, тобто визначенню єдиного стандарту для групи однорідних речей. Суть стандартизації полягає в описі найбільш характерних властивостей товару, які дають цілісну уяву про предмет форвардного договору. Стандарти біржових товарів поділяються на універсальні (міжнародні), національні та біржові.

Ціна – одна з iстотних умов платних договорiв (напр., купiвлi-продажу, поставки), яка виражає грошову вартiсть відчужуваної продукції, виконаних робiт або наданих послуг. При укладенні біржового форвардного договору фігурують два види цін: ціна договору та котирувальна ціна. Ціна договору є показником вартості реалізованого на біржі товару. За своєю юридичною природою вона виступає істотною умовою цього виду договорів. Біржова котирувальна ціна за своїм характером є довідково-інформаційною.

До звичайних умов відносяться ті, які є природними для даного виду договорів та сторін. Звичайні умови форвардних договорів можна поділити на дві групи. До першої відносяться умови, які є очевидними і не підлягають погодженню між сторонами. До таких умов можна віднести величину мінімальної партії товару, порядок вирішення спірних правовідносин та ін. До другої групи відносяться умови, які не потребують погодження сторін, але є очевидними в силу змісту Правил біржової торгівлі. До цієї групи відносяться умови щодо порядку та форми розрахунків.

Як ми могли переконатися, використання форвардних угод для хеджування страхування валютних ризиків має багато переваг. Проте існують і недоліки такої схеми страхування. Головний із них полягає в тому, що угоди укладаються на міжбанківському ринку, а не на біржовому, як ф'ючерсні контракти, а тому відповідальність за виконання таких угод повністю лягає на учасників конкретної угоди. І якщо один з учасників угоди не зможе виконати її умов у повному обсязі, то інший зазнає значних збитків.

З метою запобігання таким ситуаціям або їх уникнення використовують додаткові методи страхування, які останнім часом набувають дедалі більшого поширення.

Це, зокрема:

— продовження терміну форвардної угоди;

— використання форвардних опціонів із відкритим терміном виконання;

— використання форвардних опціонів із перехресними датами;

— використання валютних контокорентів;

— укладення непрямих форвардних угод;

— забезпечення валютного покриття;

— самостійне створення «форварду»;

— використання форвардних контрактів із опціоном анулювання (FOX);

— використання угод про форвардну відсоткову ставку та ін.

Використання форвардних угод у чистому вигляді на українському валютному ринку поки що поширення не набуло, але фахівцями Національного банку України вже напрацьовано пакет нормативних та інструктивних матеріалів для впровадження термінових валютних операцій в практику. Зокрема, постановою Правління Національного банку України № 216 від 07.07.1997 p. Затверджено «Правила випуску та обігу валютних деривативів», які регулюють механізм випуску та обігу форвардних валютних контрактів в Україні.

Згідно з цими Правилами форвардний валютний контракт визначається як угода між двома банками, яка має на меті запобігання ризикам щодо змін у майбутньому курсів валют і відсоткових ставок за депозитами в іноземній валюті. Дві сторони угоди зобов'язані визначити певну відсоткову ставку та курс на певний період часу для узгодженої суми валюти, починаючи з визначеної контрактом майбутньої дати розрахунків (щонайменше один місяць от дати укладення угоди).

Метою укладення та здійснення форвардних контрактів є хеджування зміни депозитних ставок (без необхідності здійснення загальновживаного депозиту форвард-форвард) або мінімізація ризиків за змінами курсів валют, визначуваних як різниця або між узгодженою сторонами відсотковою ставкою за форвардним валютним контрактом та ставкою залучення кредитів першокласними лондонськими банками (LIBOR) чи її аналогом на дату розрахунків за цим контрактом, або між курсом валюти за форвардним валютним контрактом та ринковим спот-курсом валюти на дату розрахунків за цим контрактом.

Покупцями й продавцями форвардних валютних контрактів можуть бути банки-резиденти та банки-нерезиденти України, що визначаються чиним законодавством України.

Форвардні валютні контракти укладаються на первинному ринку за стандартною формою, що відповідає чинному законодавству України.

Первинним продажем форвардного валютного контракту вважається така угода купівлі-продажу контракту, якій не передує інший форвардний контракт, однією із сторін якого виступав покупець (продавець) цього контракту, і його предмет: сума іноземної валюти, дати поставки та здійснення платежу, що збігаються з цим форвардним контрактом.

Зміни й доповнення до форвардного валютного контракту оформлюються у письмовій формі та від моменту підписання є невід'ємною частиною цього форвардного контракту.

Продаж або передача зобов'язань за форвардним валютним контрактом іншим особам здійснюється продавцем лише за згоди покупця форвардного валютного контракту будь-коли до закінчення строку дії (ліквідації) форвардного контракту.

Зміни до форвардного валютного контракту вносяться покупцем чи продавцем контракту в разі погодження обох сторін контракту.

Номінальна вартість контракту обліковується за позабалансовими рахунками, а переоцінка форвардного валютного контракту здійснюється на кожну звітну дату з використанням форвардного курсу на період до дати виконання контракту. Результат переоцінки форвардного валютного контракту, придбаного з метою хеджування, визначається симетрично з результатом переоцінки фінансового інструменту, котрий хеджується.

Розділ 3. Правове регулювання укладення форвардних біржових договорів 3.1 Особливості структури договірних зв’язків у форвардних договорах

Особливості структури договірних зв’язків у форвардних договорах розкриваються питання участі особи особисто або через уповноваженого представника (біржового посередника) у процесі укладення форвардних договорів на товарних біржах.

У законодавстві України на сьогоднішній день не міститься ні чіткої системи біржових посередників, ні жодних критеріїв для визнання тієї чи іншої особи біржовим посередником. Детально аналізуючи правове положення, права та обов’язки учасників біржових торгів можна дослідити, що біржовими посередниками в Україні виступають члени біржі.

Членами біржі, згідно із ст.8 Закону України «Про товарну біржу» є юридичні чи фізичні особи, які виступили засновниками біржі, або, сплативши вартість «біржового місця» (вступного внеску), стали її учасниками. Набуття прав члена біржі можливе також через успадкування біржового місця. Набуття особою статусу члена біржі наділяє її певними правами. Права члена біржі можна поділити на два види: майнові та управлінсько-правові.

Важливим правом члена біржі є право на створення брокерської контори, через яку він здійснює посередницькі функції. Брокерські контори є юридичними особами, які в залежності від складу засновників утворюються у формі господарських товариств, приватних чи дочірних підприємств.

Закон України «Про товарну біржу» детально не регламентує правове положення біржових брокерів. Із змісту цього закону випливає наступне: а) брокери виступають представниками членів біржі і в силу цього виконують їх доручення; б) доручення члена біржі, яке виконує брокер, стосується укладення та реєстрації біржового форвардного договору; в) виконання доручення члена біржі це не право брокера, а його обов’язок.

Зазначені ознаки, які характеризують правове положення брокера, свідчать про те, що брокер не діє на біржі як самостійний суб’єкт. З цього випливає, що брокер не може безпосередньо представляти інтереси третіх осіб і виконувати їх доручення. Автор доводить, що брокер, згідно законодавства України, не займається підприємницькою діяльністю, а тому і не є підприємцем. Виконання доручень члена біржі здійснюється брокером на основі трудових відносин. Це твердження можна підкріпити пунктом «б» частини першої ст.15 Закону України «Про товарну біржу», із змісту якої випливає, що в якості учасника біржового договору визнається виключно член біржі.

Цим самим законодавець усуває право засновників біржі на вибір правової форми біржі і закріплює можливість створення бірж тільки приватно-правової форми, коли учасниками біржової торгівлі виступають тільки члени даної біржі. Приватно-правовий характер українських товарних бірж обмежує участь у біржових торгах ділерів, самостійних брокерів, постійних та разових біржових учасників.

Ділерами називають біржових посередників, які укладають договори від власного імені та за свій рахунок. Ділери здійснюють біржові операції не з метою реального придбання товару, а для подальшого перепродажу і одержання майнової вигоди у вигляді різниці між ціною купівлі та ціною продажу. Ділери діють на основі договору комісії, а в деяких випадках, укладають біржові договори без попередньої угоди з майбутнім покупцем на свій ризик.

Самостійний брокер – це біржовий посередник, який від імені третіх осіб і за їх рахунок укладає біржові договори. Відмінність між самостійним брокером і членом біржі полягає у тому, що самостійний брокер не є засновником біржі, не володіє майновими та управлінськими правами щодо товарної біржі. Самостійний брокер вправі брати участь у біржових торгах за умови одержання дозволу вищого органу управління товарної біржі та сплативши встановлену на біржі плату.

Постійні і разові учасники біржових торгів за своїм правовим статусом не є біржовими посередниками, оскільки: їм дозволено укладати в процесі біржових торгів договори тільки від свого імені і за свій рахунок; вони вправі укладати тільки договори з реальним товаром. В залежності від умов участі у біржових торгах вони поділяються на разових і постійних. Разові учасники біржових торгів мають право укладати договори на біржі протягом одного дня і тільки в одній торговій секції. Постійні учасники біржових торгів вправі укладати біржові договори протягом тривалого строку, як правило, до трьох років.

3.2 Порядок укладення біржових форвардних договорівПорядок укладення біржових форвардних договорів присвячений проблемам правового регулювання діяльності учасників біржових торгів, спрямованої на укладення форвардного договору.

Етапи укладення форвардного договору:

1. Підготовчий етап

2. Висунення комерційної пропозиції

3. Акцептування пропозиції (оферти)

4. Реєстрація договору

Окремі правила діють при укладенні біржових угод (договорів). Їх ще називають біржовими операціями. Відповідно до ст. 15 Закону України "Про товарну біржу" від 10 грудня 1991 р, біржовою операцією визнається угода, яка відповідає сукупності таких умов:

а) якщо вона являє собою купівлю-продаж, поставку або обмін товарів, допущених до обороту на товарній біржі;

б) якщо її учасниками є члени біржі;

в) якщо вона подана до реєстрації і зареєстрована на біржі не пізніше наступного за її вчиненням дня.

Правила біржової торгівлі є основним нормативним документом, що регулює порядок укладення форвардних договорів. При цьому положення вказаного документа поширюються не тільки на осіб, які беруть участь у торгах (член біржі, брокер), але і на осіб, які забезпечують їх проведення (посадові особи органів товарної біржі).

Укладення форвардних договорів відбувається шляхом участі покупців і продавців у публічних гласних біржових торгах на конкурентних засадах. Публічний характер біржових торгів означає, що будь-яка особа вправі укладати біржові форвардні договори на товарній біржі. Гласність означає, що при проведенні торгів інформація про умови форвардних договорів, про характеристику та ціни на біржові товари є рівнодоступними для всіх осіб, які допущені до участі у біржових торгах. Принцип гласності може обмежуватись стосовно інформації, яка згідно законодавства України визнається комерційною таємницею.

Біржові торги завжди проводяться у окремому приміщенні товарної біржі, до якого допускаються лише учасники торгів. Цим забезпечується концентрація на біржі всього попиту і пропозиції на певний вид біржового товару, що в свою чергу спрощує процес пошуку контрагентів, підвищує рівень конкуренції, спрощує механізм нагляду за законністю дій учасників біржових торгів.

Світова практика виробила два способи укладення форвардних договорів: торгівля «пошепки» і публічна торгівля. Перший спосіб полягає в тому, що, володіючи інформацією про виставлені на торги товари, зацікавлена особа чи її представник безпосередньо звертаються до брокерської контори чи власника товару. У такому випадку подання заявки на участь у торгах та інформації про лот вважається офертою, а звернення зацікавлених осіб – акцептом.

Найпоширенішим є спосіб ведення публічних торгів. Їх проводять біржові маклери (працівники товарної біржі). Укладення договору відбувається шляхом обговорення заявленої пропозиції всіма учасниками біржових торгів. При досягненні згоди на укладення форвардного договору контрагенти подають маклеру підписану заявку, в якій зазначають предмет та ціну договору. Маклер реєструє заяву своїм підписом. З моменту реєстрації заявки сторони зобов’язані укласти форвардний договір.

Під час проведення біржових торгів учасники не укладають форвардних договорів, а лише проявляють свою усну згоду на її укладення. Форвардний договір вважається укладеним з моменту його реєстрації на біржі, що прирівнюється до нотаріального посвідчення. Реєстрація укладених на біржі форвардних договорів є обов’язковою умовою, невиконання якої тягне за собою визнання договору небіржовим. При реєстрації біржового форвардного договору реєстратор не зобов’язаний перевіряти умови договору на предмет відповідності законодавству, але у випадку, коли договір є явно незаконним (недостатність повноважень у посередників, предметом договору виступають товари, недопущені до торгів і т.д.), то біржовий реєстратор повинен відмовити у її реєстрації.

ВИСНОВКИ

Звичайний форвардний контракт - це договір купівлі-продажу (поставки) якого-небудь активу через певний термін в майбутньому. Це строковий договір з обов'язковим його виконанням кожної зі сторін договору, тобто тверда угода.

Всі умови такого форвардного контракту узгоджуються сторонами угоди в момент її укладення. Ціна активу, що підлягає поставці в майбутньому, або форвардна ціна контракту, зазвичай встановлюється в момент укладання угоди. Проте можливі будь-які інші форми її визначення, наприклад, у договорі може бути встановлений механізм її визначення або зазначено, що вона буде дорівнює ринковій ціні активу в момент виконання контракту і т.д. Звичайний форвардний контракт укладається з метою купити-продати лежить в його основі актив (товар, валюту, цінний папір тощо) у майбутньому, але на умовах, визначених у момент його укладення.

Форвардні контракти перетворюються в похідні інструменти в міру стандартизації умов укладання, тобто часткової відмови від їх індивідуальності, унікальності кожного окремого контракту, і за наявності ринкового посередника (посередників або дилерів), який стає однією з сторін форвардного контракту з будь-яким іншим учасником ринку. Завдяки таким умовам з'являється вторинний ринок відповідних форвардних контрактів, або, як ще кажуть, останні стають ліквідними контрактами.

Ліквідність форвардного контракту перетворює його в похідний інструмент ринку, тобто дозволяє отримувати з його допомогою диференціальну прибуток, або, інакше кажучи, використовувати для цілей хеджування та спекулювання.

Основними видами ліквідних форвардних контрактів є валютні форварди та форвардні контракти на ставку відсотка.

В обох випадках ринковими посередниками (дилерами або маркет-мейкерами) є великі банки, які обслуговують світовий ринок (валют і кредитів). Вони встановлюють форвардні курси купівлі-продажу валют з будь-яким строком виконання і укладають форвардні угоди, як на купівлю, так і на продаж валют з учасниками ринку - клієнтами між собою.

В якості активу процентного форварда виступає не звичайний актив (товар, валюта, цінний папір), а банківська чи інша процентна ставка. Дохід за цим контрактом є різниця між майбутньою (форвардної) процентною ставкою, зафіксованої в контракті, і фактичною ставкою (ставкою спот) на дату розрахунків за контрактом.

Той, хто укладає контракт на умовах одержання депозиту (основної суми), називається "покупцем", а процес його укладання - "покупкою" контракту. Той, хто укладає контракт на умовах внесення депозиту (основної суми), називається "продавцем" і "продає" контракт.

Якщо процентна ставка спот на момент виконання (розрахунків) контракту перевищить форвардну ставку, записану в контракті, то покупець отримує диференціальний дохід, який виплачує йому банк, бо покупець як би взяв позику в банку під даний відсоток, а потім повернув її в банк під більш високий відсоток. І навпаки, якщо ставка спот виявиться нижче форвардної ставки за контрактом.

Процентні форварди зазвичай укладаються на три-, шести - і дев'ятимісячний депозити, але вони можуть бути укладені і на будь-які інші терміни, не кратні трьом місяцям.

Процентні форварди укладаються з термінами виконання від одного місяця і далі.

Їх позначення складається з двох цифр: перша показує термін виконання, а друга - термін закінчення депозиту, так що різниця цих цифр і становить часовий період депозиту в місяцях. Наприклад, процентний форвард "3-9" (три помножити на дев'ять) означає, що він являє собою контракт на шестимісячний депозит, внесений (або надається) через три місяці від дати укладення контракту, а термін закриття депозиту відстає від цієї дати на дев'ять місяців .

Процентний форвард використовується як для отримання спекулятивного прибутку, так і для хеджування операцій, здійснюваних банком або компаніями, які вступають в кредитні відносини між собою або зі своїми клієнтами.

Для підведення підсумків дослідження даної сфери цивільного права, потрібно відзначити, що було досліджено

По-перше, проблеми правового регулювання цивільно-правових відносин, що виникають або змінюються внаслідок укладення на товарних біржах форвардних договорів.

По-друге , було проаналізовано історичні аспекти виникнення та розвитку форвардних договорів, особливу увагу приділено їх юридичній природі.

По-третє, було створено систему видів форвардних договорів та обґрунтовано їх особливі риси.

Досліджено істотні та звичайні умови форвардних договорів. Розглянуто питання правового положення учасників біржових торгів і біржових посередників під час укладення форвардних договорів, а також порядок їх укладення.

З всього вищенаведеного треба зробити висновок, що чинне біржове законодавство України не відповідає сучасному стану біржової справи, стримує розвиток майнових відносин, пов'язаних з укладенням форвардних договорів на біржовому та між біржовому ринках. Відсутність чіткої регламентації порядку укладення форвардних договорів призводить до значних правопорушень у сфері біржової форвардної торгівлі.

Законодавство України термінове потребує внести законопроектні новації до цивільного законодавства України.

Список літератури

1. Арчакова О. Деякі особливості національного регулювання валютного ризику / О. Арчакова // Финансовые риски. - 2007. - №2. - C.67-73

2. Банковское дело : учебник / Финансовая академия при правительстве РФ; ред. О.И. Лаврушин. - Изд. 4-е, стер. - М.: КНОРУС, 2006. - 768 с.

3. Бездітко Ю.М. Валютне регулювання : навчальний посібник / Ю.М. Бездітко, О.О. Мануйленко, Г.А. Стасюк. - Херсон: Олді-плюс, 2004. - 272 с.

4. Валютне регулювання : навчальний посібник / Ю.М. Бездітко, О.О. Мануйленко, Г.А. Стасюк. - Херсон: Олді-плюс, 2004. - 272 с.

5. Віднійчук-Вірван Л.А. Міжнародні розрахунки і валютні операції : навчальний посібник / Л.А. Віднійчук-Вірван. - Львів: Магнолія 2006, 2007. - 214 с.

6. Єпіфанов А.О. Операції комерційних банків : навчальний посібник / А.О. Єпіфанов, Н.Г. Маслак, І.В. Сало. - Суми: ВТД «Університетська книга», 2007. - 523 с.

7. Михайлів З.В. Міжнародні кредитно-розрахункові відносини та валютні операції : навчальний посібник / З.В. Михайлів, З.П. Гаталяк, Н.І. Горбаль; Мін-во освіти і науки України, Нац. ун-т «Львівська політехніка». - Львів: Львівська політехніка, 2004. - 244 с.

8. Про систему валютного регулювання і валютного контролю: декрет / Україна. Кабінет Міністрів. - [Б. м.: б. и.], 1993. - Б. ц.

9. Резнікова О.О. Удосконалення чинної системи валютного регулювання О.О. Резнікова // Фінанси України. - 2001. - №7. - C.16-22

10. Руденко Л.В. Міжнародні кредитно-розрахункові та валютні операції : підручник / Л.В. Руденко. - Вид. 2-ге, перероб. і доп. - К.: ЦУЛ, 2007. - 632 с.

11. Закон України «Про господарські товариства» від 19.09.1991р. (зі змінами, згідно з Законами) // ВВР – 1991. – № 49. – ст. 682.

12. Закон України «Про державне регулювання ринку цінних паперів в Україні» від 30.10.1996р. (зі змінами, згідно з Законами) // ВВР – 1996. – №51. – ст. 292.

13. Закон України «Про державну реєстрацію юридичних осіб та фізичних осіб – підприємців» від 15 травня 2003р. № 755-IV. – Комп’ютерна правова система «Нормативні акти України».

14. Закон України «Про інформацію» від 02.10.1992 р. (зі змінами, згідно з Законами) // ВВР. – 1992. – № 48. – ст. 650.

15. Закон України «Про іпотеку» від 5 червня 2003 року № 898-IV. – Компьютерна правова система «Нормативні акти України».

16. Закон України «Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати» від 19 червня 2003 року № 979-IV. – Компьютерна правова система «Нормативні акти України».

17. Закон України «Про ліцензування певних видів господарської діяльності» від 01.06.2000р. (зі змінами, згідно з Законами) // ВВР. – 2000. – № 36. – ст.299.

18. Закон України «Про Національну депозитарну систему та особливостях обігу цінних паперів в Україні» від 10.12.1997 р. (зі змінами, згідно з Законами) // ВВР. – 1998. – №15. – ст.67.

19. Закон України «Про оподаткування прибутку підприємств» від 28.12.1994р. (зі змінами, згідно з Законами) // Урядовий кур’єр. – 1995. – № 21-22.

20. Закон України «Про підприємництво» від 07.02.1991р. (зі змінами, згідно з Законами) // ВВР. – 1991. – №14. – ст.168.

21. Закон України «Про приватизаційні папери» від 06.03.1992р. (зі змінами, згідно з Законами) // ВВР – 1992. – № 24. – ст. 352.

22. Закон України «Про товарну біржу» від 10.12.1991р. (зі змінами, згідно з Законами) // ВВР – 1992. – № 10. – ст. 139.

23. Закон України «Про цінні папери і фондову біржу» від 18.06.1991р. (зі змінами, згідно з Законами) // ВВР. – 1991. – № 38. – ст. 508.

24. Иоффе О.С. Обязательственное право. – М.: Юридическая литература, 1975. – 880 с.

25. Калина А.В., Корнеев В.В., Кощеев А.А. Рынок ценных бумаг (теория и практика). – К.: МАУП, 1997. – 216с.

26. Кандыбка А.И. Правовое регулирование биржевых сделок на фондовом рынке: Дис. …канд. юрид. наук: 12.00.03. – Ростов-на-Дону: 2001. – 193 с.

Похожие работы

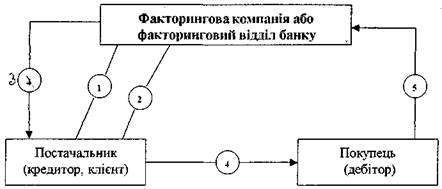

... – аналіз (аудит) платоспроможності (кредитоспроможності); – купівля платіжних вимог; – оплата продукції; – поставка товару (послуг); – оплата вимог. Проте, слід враховувати, що факторингові операції не проводяться: - по боргових зобов'язаннях приватних осіб; - по вимогах, запропонованих бюджетним організаціям; - по зобов'язаннях госпорганів, знятих банком із кредитування або ...

... Перевага тому чи іншому методу перерахунку балансу надається в залежності від конкретних умов, обсягів операцій і перспектив коливань валютних курсів. Основою керування валютним ризиком є чітке визначення його кількісних характеристик, що дає можливість банкам і корпораціям застосувати селективне керування, тобто страхувати тільки неприйнятний валютний ризик – ризик, імовірність настання якого ...

... компанія також зіткнеться з трансляційним ризиком, якщо зменшення прибутку від філії буде відбито в оцінці вартості активів філії в балансовому звіті материнської компанії. 2 СТРАТЕГІЇ МЕНЕДЖМЕНТУ РИЗИКУ 2.1 Хеджування валютного ризику. Коливання обмінних курсів створюють ризик. Наприклад, припустимо, що британський експортер продає товари імпортеру в США, і ціна угоди виражається в доларах США ...

... р. Кабінет Міністрів України ухвалив постанову «Про забезпечення продажу пакетів відкритих акціонерних товариств, створених у процесі приватизації, що належать державі, у вигляді депозитарних розписок на міжнародних фондових ринках», що затверджує порядок продажу пакетів акцій. Згідно з Постановою, рішення щодо продажу акцій приймає Фонд державного майна України (ФДМУ) за згодою Кабінету Міністр ...

0 комментариев