Особенности налогообложения операций физических лиц с производными инструментами

Операции с производными инструментами - один из наиболее динамично развивающихся сегментов российского финансового рынка. В этом сегменте постоянно появляются новые деривативы, такие как фьючерсы на корзину облигаций г. Москвы, на индекс РТС, на валютный курс евро к доллару, растет привлекательность опционов. Однако указанные операции пока недостаточно интересны субъектам экономических отношений, занятых в реальном секторе экономики, да и российским гражданам. Причина, на наш взгляд, кроется не только в правовой неурегулированности производных инструментов, но и в "малопонятности" существующей системы налогообложения сделок с деривативами.

Порядок налогообложения сделок с производными инструментами регулируется положениями пп. 12 п. 2 ст. 149, ст. 214.1, ст. ст. 301 - 305, 326 и 327 Налогового кодекса РФ.

Однако вначале необходимо сделать ряд уточнений по поводу терминов, используемых в этих статьях. Так, сделки с фьючерсами и опционами в экономической литературе принято называть производными инструментами или деривативами (от англ. derivative - производный) по той причине, что фьючерсы и опционы произведены от срочных сделок. Разграничение терминов "производный инструмент" и "срочная сделка" чрезвычайно важно для понимания сути этих сделок и, следовательно, для выстраивания грамотной системы налогообложения операций с деривативами.

С учетом ст. ст. 153 и 454 Гражданского кодекса РФ, в которых приводятся нормативное определение термина "сделка" и содержание договора купли-продажи товара, можно дать следующие определения.

Срочная сделка - действия граждан и юридических лиц, направленные на установление в договоре гражданских прав и обязанностей, связанные с куплей-продажей товаров или только с расчетами по купле-продаже товаров в соответствии с определенными в договоре правилами в установленный срок в будущем по установленной цене.

Дериватив - контракт на срочную сделку, являющийся предметом купли-продажи.

Следует подчеркнуть, что предметом фьючерсных и опционных сделок - деривативов является контракт на срочную сделку, хотя срочная сделка может заключаться на разные виды товаров. В российских источниках товар, являющийся основой деривативов, называется и базовым активом, и базисным активом. Можно предположить, что наблюдаемая терминологическая несогласованность возникла при переводах. С нашей точки зрения, основу деривативов лучше называть базовым активом во избежание путаницы, так как существует еще базис цены - разница между ценой наличного рынка и ценой дериватива. Поэтому при изложении статей НК РФ будет использоваться термин, применяемый в этом документе, - "базисный актив", собственных рассуждений - "базовый актив".

Итак, согласно ст. 149 НК РФ не подлежат налогообложению НДС операции по реализации инструментов срочных сделок (включая форвардные, фьючерсные контракты, опционы). В случае завершения срочной сделки реальной поставкой базового актива налогообложение НДС осуществляется в порядке, предусмотренном для реализации данного актива.

Далее проанализируем дефиницию НК РФ для обозначения сделок с фьючерсами и опционами в целях налогообложения прибыли. В ст. 301 "Срочные сделки. Особенности налогообложения" дефиниция определена как "финансовые инструменты срочных сделок", под которыми понимаются сделки с отсрочкой исполнения, как "соглашения участников срочных сделок, определяющие их права и обязанности в отношении базисного актива, в том числе фьючерсные, опционные, форвардные контракты, а также соглашения участников срочных сделок, не предполагающие поставку базисного актива, но определяющие порядок взаиморасчетов сторон сделки в будущем в зависимости от изменения цены или иного количественного показателя базисного актива по сравнению с величиной указанного показателя, которая определена сторонами при заключении сделки".

Приведенное определение финансовых инструментов срочных сделок (ФИСС) свидетельствует о попытке законодателя (если и был такой замысел) объединить в одном термине две дефиниции: "срочная сделка" и "дериватив". В результате появился излишне громоздкий и малопонятный терминологический гибрид.

Что же такое ФИСС? Дериватив (в определении упоминается базисный актив, нужный только в сделках с деривативами) или срочная сделка (именно для срочной сделки характерно установление прав и обязанностей в отношении базового актива, поскольку в сделке с деривативом продается уже готовое соглашение - срочный контракт)? К сожалению, дать точный ответ на этот вопрос исходя из определения ФИСС, зафиксированного в ст. 301 НК РФ, затруднительно. Поэтому обратимся к ст. 214.1 НК РФ, в п. 2 которой указано, что под финансовыми инструментами срочных сделок, базисным активом по которым являются ценные бумаги, в целях налогообложения доходов физических лиц понимаются фьючерсные и опционные биржевые сделки, т.е. производные инструменты.

Поскольку налогообложение операций с деривативами осуществляется в зависимости от субъекта - налогоплательщика, исполняющего эти операции, подробно рассмотрим налогообложение доходов физических лиц, полученных по операциям с деривативами.

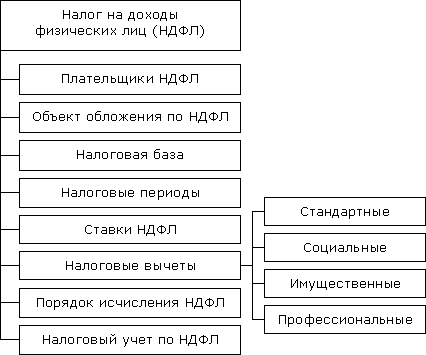

Порядок исчисления и уплаты налога на доходы физических лиц при совершении сделок с производными инструментами регламентируется ст. 214.1 НК РФ. При этом в статье речь идет только об операциях с ФИСС, базовым активом которых являются ценные бумаги. Это означает, что в настоящее время законодательно не оформленными остаются сделки физических лиц со всеми другими деривативами, например с валютными фьючерсами, обороты торгов по которым в 2005 г. выросли более чем в 20 раз <1>.

--------------------------------

<1> Источник цифр: РЦБ. 2006. N 1. С. 8.

Учитывая положения п. п. 5 и 6 указанной статьи, можно констатировать, что особенности определения налоговой базы при совершении физическим лицом операций с ФИСС связаны с их квалификацией:

1) как срочной сделки;

2) как сделки, совершаемой в целях хеджирования.

В первом случае (п. 5) речь идет об обычной срочной сделке, предметом которой является фьючерс или опцион. При этом хотя и недостаточно четко, но все же разграничено определение налоговой базы для сделок с фьючерсами и для сделок с опционами. Для фьючерсов налоговая база (Нбф) определяется как разница между положительными (Рп) и отрицательными (Ро) результатами, полученными от переоценки открытой фьючерсной позиции, с учетом оплаты услуг посредников и биржи на открытие позиции и ведение счета (У).

Нбф = Рп - Ро - У.

По сделкам с опционами налоговая база (Нбо) увеличивается на сумму полученных физическим лицом премий (Пп) и уменьшается на сумму уплаченных им премий <2> (Пу). При этом в расчет принимается вся совокупность сделок, совершенных физическим лицом в налогооблагаемом периоде, так как по одним сделкам физическое лицо выступает в качестве продавца опциона, получая опционную премию (Пп), в других - в качестве покупателя опциона, уплачивая опционную премию (Пу).

--------------------------------

<2> Премией называется цена опциона.

Кроме того, в сделках с опционами, как и в сделках с фьючерсами, необходимо учитывать оплату услуг посредников и, если сделка заключается на бирже, оплату биржевых сборов (У).

Нбо = Пп - Пу - У.

Пример 1. Физическое лицо совершает обычную срочную сделку, предметом которой является фьючерс на корзину облигаций г. Москвы, входящий в пятерку наиболее активно торгуемых фьючерсных контрактов в секции деривативов фондовой биржи РТС - FORTS <3>.

--------------------------------

<3> FORTS - фьючерсы и опционы на РТС.

Следует уточнить, что система расчетов по фьючерсным сделкам строится на внесении гарантийного обеспечения обоими участниками сделки: продавцом фьючерса, который открывает короткую фьючерсную позицию, и покупателем фьючерса, открывающим длинную позицию. При каждом изменении цены фьючерса биржа изменяет и величину гарантийного обеспечения, внесенного на специальный маржевый счет в расчетную палату. Счет либо уменьшается, если для держателя позиции цена фьючерса меняется в неблагоприятном направлении, либо увеличивается, если цена меняется в выгодном направлении <4>. Уменьшение (увеличение) маржевого счета производится путем списания со счета (начисления на счет) вариационной маржи, размер которой равен разнице между биржевыми ценами предыдущего и текущего дня. Недостачу на счете владелец позиции должен довнести в течение 1 - 2 дней, излишками может распорядиться по собственному усмотрению.

--------------------------------

<4> Увеличение цены любого актива всегда выгодно для владельца этого актива, а уменьшение - невыгодно. Следовательно, для держателя длинной позиции, который по сути фьючерсной операции является владельцем актива под названием фьючерс, выгодным является увеличение цены фьючерса, невыгодным - уменьшение этой цены, а для держателя короткой позиции - наоборот.

На рынке FORTS гарантийное обеспечение по фьючерсу на московские облигации составляет 10% от цены фьючерса. Фьючерсный контракт предполагает поставку 10 облигаций 29-го и 36-го выпусков со сроками погашения соответственно 5 июня и 16 декабря 2008 г. Номинал облигации равен 1000 руб.

Гарантийное обеспечение по биржевым сделкам с деривативами является возвратным, поэтому при расчете налоговой базы по сделкам с фьючерсом его величина не учитывается.

Допустим, в июне 2005 г. гипотетическое физическое лицо делает предположение о росте процентных ставок на российском финансовом рынке, который всегда означает снижение стоимости долговых ценных бумаг и, значит, цен фьючерсов на московские облигации. В ожидании роста процентных ставок 10 июня физическое лицо открывает на FORTS короткую позицию по облигационному фьючерсу. Дальнейшее развитие ситуации представим в табл. 1, используя цены реальных сделок биржи.

Таблица 1

Результаты операции по открытию короткой фьючерсной позиции

на корзину облигаций г. Москвы по одному контракту в июне

| Дата | Цена фьючерсного | Остаток на маржевом счете |

| 10.06.2005 | 10 625 | 1062,50 |

| 13.06.2005 | 10 595 | +30 |

| 14.06.2005 | 10 598 | -3 |

| 15.06.2005 | 10 581 | +17 |

| 16.06.2005 | 10 560 | +21 |

| 17.06.2005 | 10 575 | -15 |

| 20.06.2005 | 10 565 | +10 |

| Итого | -60 | +60 |

Как видно из табл. 1, прогноз физического лица подтвердился: фьючерс подешевел за 10 дней на 60 руб. (10 625 - 10 565), что привело к получению физическим лицом дохода по вариационной марже в размере 60 руб. Этот доход равен разнице между положительными (Рп) и отрицательными (Ро) результатами, полученными от переоценки открытой фьючерсной позиции.

Рп + Ро = +30 - 3 + 17 + 21 - 15 + 10 = 60.

Оплата услуг посредников и биржи на открытие-закрытие фьючерсной позиции и ведение счета суммируется в комиссионном вознаграждении брокеру, через которого физическое лицо заключает фьючерсные сделки на бирже. Величина вознаграждения зависит от суммы сделки и существенно варьируется по разным брокерским конторам. Комиссионные ставки российских брокеров в открытой печати не публикуются. Оплата услуг американских брокеров за обе части сделки - открытие и закрытие позиции - составляет 25 - 60 долл. США <5>.

--------------------------------

<5> Источник цифр: Дегтярева О.И., Кандинская О.А. Биржевое дело. М.: ЮНИТИ, 1997. С. 185.

Если принять размер сборов (У) 25 долл. США, или 700 руб. (по курсу 28 руб. за 1 долл. США), то налоговая база по сделке с фьючерсом составит:

Нбф = Рп - Ро - У = 60 руб. - 700 руб. = -640 руб.

Отрицательный результат, полученный при расчете налоговой базы, свидетельствует о том, что за 10 дней июня короткая позиция по облигационному фьючерсу, несмотря на развитие ценовой ситуации в ожидаемом направлении, не принесла физическому лицу дохода, необходимого на покрытие операционных затрат. Следовательно, 20 июня владелец позиции не станет отдавать распоряжение своему брокеру о закрытии позиции. Дальнейшее изменение цен фьючерса с 20 июня по 12 сентября (табл. 2) позволило физическому лицу получить дополнительный доход по фьючерсной позиции в сумме 718 руб.

Таблица 2

Результаты операции по открытию короткой фьючерсной позиции

на корзину облигаций г. Москвы по одному контракту

(июнь - сентябрь)

| Дата | Цена фьючерсного | Остаток на маржевом счете |

| 20.06.2005 | 10 565 | +10 |

| 24.06.2005 | 10 483 | +82 |

| 30.06.2005 | 10 490 | -7 |

| 11.07.2005 | 10 292 | +198 |

| 15.07.2005 | 10 311 | -19 |

| 22.07.2005 | 10 098 | +213 |

| 10.08.2005 | 9 911 | +187 |

| 22.08.2005 | 9 939 | -28 |

| 31.08.2005 | 9 952 | -13 |

| 08.09.2005 | 9 803 | +149 |

| 12.09.2005 | 9 847 | -44 |

| Итого | -718 | +718 |

Объединив данные таблиц 1 и 2, можно рассчитать общую сумму налоговой базы по рассматриваемой сделке:

Нбф = +30 - 3 + 17 + 21 - 15 + 10 + 82 - 7 + 198 - 19 + 213 + 187 - 28 - 13 + 149 - 44 - 700 = 78 руб.

Таким образом, закрыв фьючерсную позицию 12 сентября, гипотетическое физическое лицо смогло получить за 3 месяца доход, равный 778 руб., что позволило ему не только покрыть затраты в виде комиссионного вознаграждения брокеру (700 руб.), но и получить прибыль по сделке (78 руб.). Эффективность данной фьючерсной сделки составила за 3 месяца 11,1%.

Теперь что касается операций с ФИСС, совершаемых физическим лицом в целях защиты от рисков неблагоприятного изменения цены ценных бумаг, т.е. сделок, совершаемых с целью хеджирования (п. 6 ст. 214.1 НК РФ). В этом случае доходы от сделок с деривативами - инструментами хеджирования увеличивают, а убытки от этих сделок уменьшают налоговую базу по операциям с ценными бумагами (Нбц.б), являющимися базовым активом деривативов.

Если в качестве инструмента хеджирования физическое лицо использует фьючерс, то формула для определения налоговой базы по таким сделкам будет иметь следующий вид:

Нб(Х)ф = Нбц.б + (Рп - Ро - У).

Если физическое лицо для хеджирования использует опцион, то налоговую базу можно определить по формуле:

Нб(Х)о = Нбц.б + (Пп - Пу - У).

Другими словами, налоговая база по сделкам хеджирования определяется путем сальдирования налоговой базы по двум сделкам: по сделке с ценными бумагами и по сделке с производными инструментами - фьючерсом или опционом.

Нб(Х) = Нбц.б +/- Нбф;о.

Прежде чем рассмотреть конкретный пример по расчету налоговой базы по сделкам хеджирования, необходимо сделать ряд замечаний. Система защиты цены какого-либо товара с помощью производных инструментов строится на заключении двух сделок. Одну сделку участник рыночных отношений совершает или планирует совершить на срочном рынке, покупая или продавая товар, другую - на рынке деривативов, покупая или продавая дериватив, базовым активом которого является соответствующий товар. Таким образом, возникающие потери на срочном рынке компенсируются доходами по деривативам, а потери по фьючерсу или опциону - доходами на срочном рынке. Разумеется, компенсация возможных убытков при использовании двух сделок в полном объеме не всегда возможна, однако механизм хеджирования позволяет снизить потенциальные убытки до приемлемого уровня.

При этом физическое лицо - владелец пакета ценных бумаг может и не заниматься постоянно хеджированием курса своих бумаг от неблагоприятного изменения цены, поскольку рано или поздно падение курсовой стоимости ценных бумаг, каким бы невыгодным и глубоким оно не было, сменится ростом котировок (речь, конечно же, не идет об акциях обанкротившихся предприятий). Нужно просто переждать неблагоприятный момент и не спешить продавать подешевевшие ценные бумаги, т.е., как говорят профессионалы, "не фиксировать убытки".

Заботиться о хеджировании курсовой стоимости ценных бумаг необходимо только в том случае, если физическое лицо планирует совершить крупную покупку или продажу ценных бумаг через заранее определенное время.

Пример 2. Физическое лицо является владельцем пакета московских облигаций 29-го выпуска в количестве 100 шт. В начале июня владелец бумаг принимает решение продать их в сентябре, поскольку сложившийся курс этих облигаций вполне его устраивает. Для защиты своей будущей операции от возможного снижения курсовой стоимости ценных бумаг 10 июня физическое лицо открывает на рынке FORTS короткую фьючерсную позицию на корзину московских облигаций.

Напомним, что облигационный контракт, торгуемый в FORTS, составляет 10 облигаций. Значит, для осуществления полного хеджирования пакета из 100 облигаций физическое лицо должно купить 10 фьючерсных контрактов. В результате изменения курса облигаций и цены фьючерсного контракта (табл. 3) доход по фьючерсной позиции составит 7780 руб. С учетом комиссионного вознаграждения брокеру за открытие-закрытие позиции (700 руб., как в примере 1) можно констатировать, что налоговая база по фьючерсной сделке составит 7080 руб.

Таблица 3

Результаты сделки хеджирования пакета облигаций

через открытие короткой фьючерсной позиции

| Дата | Средневзвешенная | Цена | Количество | Маржевый |

| 10.06.2005 | 108,01 | 10 625 | 10 | 10 625 |

| 13.06.2005 | 107,98 | 10 595 | 10 | +300 |

| 14.06.2005 | 107,74 | 10 598 | 10 | -30 |

| 15.06.2005 | 107,21 | 10 581 | 10 | +170 |

| 24.06.2005 | 107,61 | 10 483 | 10 | +980 |

| 11.07.2005 | 104,96 | 10 292 | 10 | +1910 |

| 22.07.2005 | 102,12 | 10 098 | 10 | +1940 |

| 10.08.2005 | 101,57 | 9 911 | 10 | +1870 |

| 22.08.2005 | 102,43 | 9 939 | 10 | -280 |

| 31.08.2005 | 102,44 | 9 952 | 10 | -130 |

| 08.09.2005 | 101,12 | 9 803 | 10 | +1490 |

| 12.09.2005 | 101,09 | 9 847 | 10 | -440 |

| Итого | -6,92 | -778 | - | +7780 |

За этот же период московская облигация 29-го выпуска потеряла 6,92% стоимости (курс снизился с 108,1 до 101,09%), следовательно, уменьшение стоимости одной облигации составило 69,20 руб. Таким образом, потери физического лица от продажи 100 облигаций 12 сентября по курсу 101,09 составят 6920 руб. (это и будет налоговой базой по операции с ценными бумагами в соответствии с п. 4 ст. 214.1 НК РФ). Однако своевременно заключенная сделка с фьючерсом позволила владельцу облигаций не только компенсировать убыток от снижения курсовой стоимости облигаций, но и получить доход, равный 160 руб., что и составляет базу для взимания налога по сделке хеджирования.

НБ(Х) = Нбц.б +/- Нбф;о = -6920 + 7080 = 160 руб.

Следует упомянуть еще об одном важном моменте. Согласно п. 6 ст. 214.1 НК РФ решение об отнесении операций с ФИСС к сделкам хеджирования принимается органами исполнительной власти. По нашему мнению, основанием для отнесения сделок с фьючерсом или опционом к сделкам хеджирования может служить совершение физическим лицом покупки или продажи ценных бумаг в сроки, соответствующие срокам проведения сделок с производными инструментами.

Конечно, рассмотренные примеры не исчерпывают всей совокупности операций, которые осуществляются на российском рынке деривативов. Однако эти примеры, а также проведенная формализация некоторых положений НК РФ помогут физическим лицам лучше понять возможности как самих производных инструментов, так и существующую систему налогообложения операций с ними. Возможно, это понимание будет способствовать расширению потенциального круга участников рынка деривативов, а значит, и его дальнейшему развитию.

Литература

Особенности налогообложения операций физических лиц с производными инструментами ("Налоговая политика и практика", 2006, N 7)

Интервью: Производные инструменты: вопросы классификации и регулирования

("Международные банковские операции", 2005, N 4)

О налогообложении производных финансовых инструментов (Окончание)

("Налогообложение, учет и отчетность в коммерческом банке", 2005, N 7)

Учет производных финансовых инструментов

("Бухгалтерия и банки", 2005, N 5)

О налогообложении производных финансовых инструментов

("Налоговый вестник", 2005, N 6)

Порядок бухгалтерского учета производных финансовых инструментов (Окончание) ("Финансовая газета", 1999, N 49)

Порядок бухгалтерского учета производных финансовых инструментов (Продолжение) ("Финансовая газета", 1999, N 48)

Порядок бухгалтерского учета производных финансовых инструментов (Продолжение) ("Финансовая газета", 1999, N 47)

Порядок бухгалтерского учета производных финансовых инструментов (Продолжение) ("Финансовая газета", 1999, N 46)

Порядок бухгалтерского учета производных финансовых инструментов (Продолжение) ("Финансовая газета", 1999, N 45)

Порядок бухгалтерского учета производных финансовых инструментов (Продолжение) ("Финансовая газета", 1999, N 44)

Порядок бухгалтерского учета производных финансовых инструментов (Продолжение) ("Финансовая газета", 1999, N 43)

Порядок бухгалтерского учета производных финансовых инструментов (Начало)

("Финансовая газета", 1999, N 42)

Похожие работы

... стране налоговой политики, носящей ярко выраженный фискальный характер. В этой связи особую актуальность и значимость приобретает исследование современной государственной политики налогообложения доходов физических лиц в Казахстане. В условиях перехода от административно- командных методов управления к экономическим, возрастает роль и значение налогов, как одного из инструментов регулирования ...

... и физ.лица в случаях предусмотренных НК. Физическое лицо может быть привлечено к налоговой ответственности с 16 лет. Вопросы к государственному экзамену (специализация «Налоги и налогообложение) 2003 2. Финансовая система и характеристика её звеньев Финансовая система - представляет собой совокупность ...

... нормы и составляет минимум полгода. Кроме этого, сторонники данной реформы НДФЛ надеются, что получение социальной поддержки населением из того же бюджета, в который поступает налог на доходы физических лиц, проживающих в данном регионе, повысит мотивацию налогоплательщиков и их ответственность за благосостояние региона. Тем не менее у данного предложения больше недостатков, чем преимуществ. ...

... проектов промышленности и пополнения оборотного капитала. Рынок паевых ценных бумаг аккумулирует средства вкладчиков для управления ими профессионалами фондового рынка. 2. Налогообложение операций с ценными бумагами 2.1 Налог на прибыль при операциях с ценными бумагами Порядок расчета налоговой базы при операциях с ценными бумагами. Согласно п. 10 ст. 280 НК РФ, налоговая база по ...

0 комментариев