Федеральное агентство по образованию

КУРСОВАЯ РАБОТА

по дисциплине: «Финансы»

на тему: «Оценка финансового состояния организации

и пути его улучшения

(на примере ОАО «Завод «Чувашкабель»)»

Выполнила: ________________

___________________________

Научный руководитель:

___________________________

___________________________

Чебоксары, 2007

Содержание

Введение

Глава 1. Теоретические основы управления финансовым состоянием предприятия

1.1. Сущность финансов предприятий

1.2. Система управления финансами предприятия

1.3. Методические основы оценки финансового состояния предприятия

Глава 2. Оценка финансового состояния ОАО «Завод «Чувашкабель»

2.1. Организационно-экономическая характеристика деятельности предприятия

2.2. Эффективность производства ОАО «Завод «Чувашкабель»

2.3. Анализ структуры баланса и его ликвидности

2.4. Финансовая устойчивость и платежеспособность предприятия

2.5. Анализ результатов деятельности предприятия

Глава 3. Пути улучшения финансового состояния предприятия

3.1. Совершенствование методики финансового анализа

3.2. Основные направления улучшения финансового состояния предприятия

3.3. Совершенствование системы управленческого учета на предприятии

Заключение

Список литературы

Приложения

Введение

Рыночная экономика в Российской Федерации развивается достаточно активно, вместе с ней набрала силу и конкуренция как основной механизм регулирования хозяйственного процесса. Конкурентоспособность хозяйствующему субъекту может обеспечить только правильное управление движением финансовых ресурсов и капитала, находящихся в его распоряжении. Актуальность темы работы заключается в том, что процессу управления финансами организации непосредственно предшествует оценка ее финансового состояния с целью выявления перспективных направлений развития.

Процесс функционирования любого предприятия носит циклический характер. В пределах одного цикла осуществляются: привлечение необходимых ресурсов, соединение их в производственном процессе, реализация произведенной продукции и получение конечных финансовых результатов. В условиях рыночной экономики происходит смещение приоритетов в объектах и целевых установках системы управления хозяйствующим субъектом.

Эффективное управление организацией предполагает оптимизацию ресурсного потенциала предприятия. В этой ситуации резко повышается значимость эффективного управления финансовыми ресурсами. От того, насколько эффективно и целесообразно они трансформируются в основные и оборотные средства, а также в средства стимулирования рабочей силы, зависит финансовое благополучие предприятия в целом, его владельцев и работников. Финансовые ресурсы в этих условиях приобретают первостепенное значение, поскольку это - единственный вид ресурсов предприятия, трансформируемый непосредственно и с минимальным временным лагом в любой другой вид ресурсов. В той или иной степени роль финансовых ресурсов важна на всех уровнях управления (стратегический, тактический, оперативный), однако особое значение она приобретает в плане стратегии развития предприятия. Таким образом, управление финансами (финансовый менеджмент) как одна из основных функций аппарата управления приобретает ключевую роль в условиях рыночной экономики.

Цель данной работы – исследовать управленческий процесс оценки финансового состояния организации и выработки направлений его улучшения.

В рамках данной цели поставлены следующие задачи:

1. Изучение теоретической базы проведения оценки финансового состояния предприятия.

2. Проведение анализа финансового состояния конкретной организации с расчетом основных показателей его финансово-хозяйственной деятельности.

3. Обобщение результатов анализа, формулировка рекомендаций к улучшению финансового состояния организации.

Объект исследования – ОАО «Завод «Чувашкабель». Информационной базой написания работы явилась отчетность предприятия за 2004-2005 гг., а также учебно-методические пособия под редакцией Ковалева В.В., Любушина Н.П. и др., публикации в тематических журналах.

Работа состоит из трех глав согласно поставленным задачам. В заключении сформулированы основные выводы по работе, приведен список использованной литературы, отчетность предприятия включена в приложения.

Глава 1. Теоретические основы управления финансовым состоянием предприятия 1.1. Сущность финансов предприятий

Исследования учеными экономической сущности финансов, выявление специфических черт этой категории позволяет дать следующее определение. Финансы - это совокупность денежных отношений, возникающих в процессе распределения и перераспределения стоимости валового общественного продукта и части национального богатства в связи с формированием денежных доходов и накоплений у субъектов хозяйствования и государства и использованием их на расширенное воспроизводство, материальное стимулирование работающих, удовлетворение социальных и других потребностей общества.

Финансы субъектов хозяйствования являются основным элементом финансовой системы и представляют собой денежные отношения, связанные с формированием и распределением финансовых ресурсов. Формируются финансовые ресурсы за счет таких источников, как: собственные и приравненные к ним средства (акционерный капитал, паевые взносы, прибыль от основной деятельности, целевые поступления и др.); мобилизуемые на финансовом рынке как результат операций с ценными бумагами; поступающие в порядке перераспределения (бюджетные субсидии, страховое возмещение и т. п.).

Финансы субъекта хозяйствования выполняют три основные функции:

1) формирование, поддержание оптимальной структуры и наращивание производственного потенциала;

2) обеспечение текущей финансово-хозяйственной деятельности;

3) обеспечение участия хозяйствующего субъекта в осуществлении социальной политики.

Любой бизнес начинается с постановки и ответа на следующие три ключевые вопроса: 1) каковы должны быть величина и оптимальный состав активов предприятия, позволяющие достичь поставленные перед предприятием цели и задачи?; 2) где найти источники финансирования и каков должен быть их оптимальный состав?; 3) как организовать текущее и перспективное управление финансовой деятельностью, обеспечивающее платежеспособность и финансовую устойчивость предприятию?

Решаются эти вопросы в рамках финансового менеджмента, являющегося одной из ключевых подсистем общей системы управления предприятием.

1.2. Система управления финансами предприятия

|

На небольших предприятиях роль финансового директора обычно выполняет главный бухгалтер. Работа финансового менеджера либо составляет часть работы высшего звена управления фирмы, либо связана с предоставлением ему аналитической информации, необходимой и полезной для принятия управленческих решений финансового характера. Финансовый менеджер постоянно сталкивается с проблемой выбора источников финансирования. Особенность ее состоит еще и в том, что обслуживание того или иного источника обходится предприятию неодинаково. Каждый источник финансирования имеет свою цену, причем эта цена может иметь и стохастическую природу.

Решения финансового характера точны настолько, насколько хороша и объективна информационная база. Уровень объективности зависит от того, в какой степени рынок капиталов соответствует эффективному рынку. Тем самым подчеркивается исключительная важность функций, выполняемых финансовым менеджером. Вне зависимости от организационной структуры фирмы финансовый менеджер отвечает за анализ финансовый проблем, принятие в некоторых случаях решений или выработку рекомендаций высшему руководству.

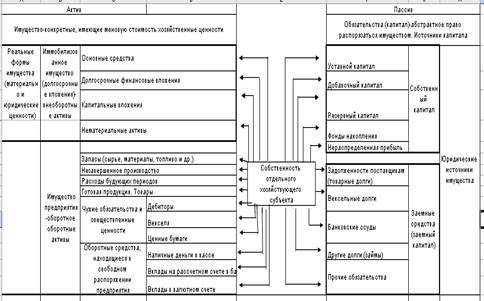

Логика выделения областей деятельности финансового менеджера тесно связана со структурой баланса, как основной отчетной формой, отражающей имущественное и финансовое состояние предприятия (рис.1).

|

| |||

| Управление активами | Баланс | Управление капиталом | |

| Основные средства | Собственный капитал | ||

| Оборотные средства | Привлеченный капитал | ||

Рис.1. Ключевые области деятельности финансового менеджера

Выделенные направления деятельности одновременно определяют и основные задачи, стоящие перед менеджером. Состав этих задач может быть детализирован следующим образом.

В рамках первого направления осуществляется общая оценка:

- активов предприятия и источников их формирования;

- величины и состава ресурсов, необходимых для поддержания достигнутого экономического потенциала предприятия и расширения его деятельности;

- источников дополнительного финансирования;

- системы контроля за состоянием и эффективностью использования финансовых ресурсов.

Второе направление предполагает детальную оценку:

- объема требуемых финансовых ресурсов;

- формы их представления (долгосрочный или краткосрочный кредит, денежная наличность);

- степени доступности и времени представления (доступность финансовых ресурсов может определяться условиями договора; финансы должны быть доступны в нужном объеме и в нужное время);

- стоимости обладания данным видом ресурсов (процентные ставки, прочие формальные и неформальные условия предоставления данного источника средств);

- риска, связанного с данным источником средств.

Третье направление предусматривает анализ и оценку долгосрочных и краткосрочных решений инвестиционного характера:

- оптимальность трансформации финансовых ресурсов в другие виды ресурсов (материальные, трудовые, денежные);

- целесообразность и эффективность вложений в основные фонды, их состав и структура;

- оптимальность оборотных средств;

- эффективность финансовых вложений.

Принятие решений с использованием приведенных оценок выполняется в результате анализа альтернативных решений, учитывающих компромисс между требованиями ликвидности, финансовой устойчивости и рентабельности.

Сформулируем систему целей, определяющих признаки успешного финансового управления:

- выживание фирмы в условиях конкурентной борьбы;

- избежание банкротства и крупных финансовых неудач;

- максимизация “цены” фирмы;

- приемлемые темпы роста экономического потенциала фирмы;

- рост объемов производства и реализации;

- максимизация прибыли;

- минимизация расходов.

Приоритетность той или иной цели определяется самим предприятием исходя из складывающейся ситуации.

Основу информационного обеспечения системы финансового управления составляет любая информация финансового характера: бухгалтерская отчетность; сообщения финансовых органов; информация органов банковской системы; информация товарных, фондовых и валютных бирж; прочая информация.

1.3. Методические основы оценки финансового состояния предприятияПереход к рыночной экономике, организация производства с различными формами собственности и хозяйствования потребовали более тщательного и системного (комплексного) подхода к анализу финансового состояния предприятия.

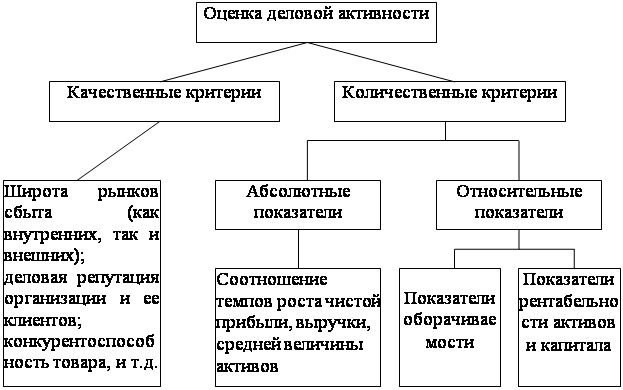

Финансовый анализ предприятия включает анализ: финансовой устойчивости; ликвидности баланса; финансовых результатов; коэффициентов рентабельности и деловой активности.

Анализ проводится на основе ряда экономических показателей. Набор экономических показателей, характеризующих финансовое положение предприятия и активность компании, зависит от глубины исследования; однако большинство методик анализа финансового положения предполагает расчет следующих групп индикаторов: финансовой устойчивости, платежеспособности, деловой активности, рентабельности.

Результатом предварительного анализа является общая оценка финансового состояния, а также определение платежеспособности и удовлетворительной структуры баланса предприятия. Для выявления причин сложившейся финансовой ситуации, перспектив и конкретных путей выхода из нее проводится детальный, углубленный и комплексный анализ деятельности предприятия. Анализируются динамика валюты баланса, структура пассивов, источники формирования оборотных средств и их структура, основные средства и прочие внеоборотные активы, результаты финансовой деятельности предприятия.

При анализе структуры пассивов реализуются следующие цели:

а) определяется соотношение между заемными и собственными источниками средств предприятия;

б) выявляется обеспеченность запасов и затрат предприятия собственными источниками, а также с учетом долгосрочного, а затем и краткосрочного кредитов; этот анализ дает наиболее полное представление об обеспеченности запасов и затрат собственными источниками финансирования;

в) рассматриваются причины образования кредиторской задолженности (зависящие и независящие от предприятия), ее удельный вес в обязательствах предприятия, динамика, структура, доля просроченной задолженности.

Анализ структуры пассивов проводится во взаимосвязи с анализом источников формирования оборотных средств. При проведении анализа долгосрочный кредит может быть приравнен к собственным источникам предприятия, так как он используется, в основном, для формирования основных фондов. Кроме того, прочие источники формирования оборотных средств (доходы будущих периодов, резервы предстоящих расходов и платежей, резервы по сомнительным долгам) при определенных условиях следует также учитывать в составе собственных источников.

По типу финансовой устойчивости и его изменению можно судить о надежности предприятия с точки зрения платежеспособности. В соответствии с показателем обеспеченности запасов и затрат собственными и заемными источниками выделяют следующие типы финансовой устойчивости:

1) абсолютная устойчивость финансового состояния - собственные оборотные средства полностью обеспечивают запасы и затраты; встречается крайне редко;

2) нормально устойчивое финансовое состояние - запасы и затраты обеспечиваются суммой собственных оборотных средств и краткосрочными заемными источниками;

3) неустойчивое финансовое состояние - запасы и затраты обеспечиваются за счет собственных оборотных средств, долгосрочных заемных источников и краткосрочных кредитов и займов, то есть за счет всех основных источников формирования запасов и затрат;

4) кризисное финансовое состояние - запасы и затраты не обеспечиваются источниками их формирования; предприятие находится на грани банкротства.

Анализ ликвидности баланса позволяет оценить кредитоспособность предприятия, то есть способность рассчитаться по своим обязательствам. Ликвидность определяется покрытием обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Наиболее ликвидные активы (денежные средства и ценные бумаги предприятия) должны быть больше или равны наиболее срочным обязательствам (кредиторской задолженности); быстро реализуемые активы (дебиторская задолженность и прочие активы) - больше или равны краткосрочным пассивам; медленно реализуемые активы (запасы и затраты за исключением расходов будущих периодов) - больше или равны долгосрочным пассивам; трудно реализуемые активы (нематериальные активы, основные средства, незавершенные капитальные вложения и оборудование к установке) - меньше или равны постоянным пассивам (источникам собственных средств).

При выполнении этих условий баланс считается абсолютно ликвидным. В случае, если хоть одно из условий не выполнятся, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком в другой группе по стоимостной величине. Следует иметь в виду, что в реальной ситуации менее ликвидные активы не могут заместить более ликвидные.

Первоочередными задачами анализа финансовых результатов деятельности предприятия являются оценки:

- динамики показателей прибыли (обоснованности образования и распределения ее фактической величины, выявление и измерение действия различных факторов на прибыль, оценка возможных резервов дальнейшего роста прибыли);

- деловой активности и рентабельности предприятия.

Таким образом, схематично анализ финансового состояния предприятия можно представить следующим образом (рис.2).

|

| Финансовые показатели: баланс предприятия, отчет о финансовых результатах и их использовании. | Оценка финансового состояния |

|

| Динамика абсолютных и удельных финансовых показателей предприятия . | |

| Анализ финансовой устойчивости. | Тип финансовой устойчивости. | |

|

| Оценка текущей и перспективной ликвидности. Значения коэффициента ликвидности. | |

|

| Абсолютные значения коэффициентов в динамике и их нормативные ограничения. | |

|

| Динамика показателей прибыли, рентабельности и деловой активности за рассматриваемый период. |

Рис. 2. Схема анализа финансового состояния предприятия.

Анализ финансового состояния проводится с помощью следующих основных приемов: сравнения и группировки, цепных подстановок, разниц. В отдельных случаях могут быть использованы методы экономико-математического моделирования (регрессионный анализ, корреляционный анализ).

Прием сравнения заключается в сопоставлении финансовых показателей отчетного периода с их плановыми значениями и с показателями предшествующего периода. Для того чтобы результаты сравнения дали правильные выводы анализа, необходимо обеспечить сопоставимость сравниваемых показателей, то есть их однородность.

Прием сводки и группировки заключается в объединении информационных материалов в аналитические таблицы. Это дает возможность сделать необходимые сопоставления и выводы. Аналитические группировки позволяют в процессе анализа выявить взаимосвязь различных экономических явлений и показателей; определить влияние наиболее существенных факторов и обнаружить те или иные закономерности и тенденции в развитии финансовых процессов.

Прием цепных подстановок применяется для расчетов величины влияния отдельных факторов в общем комплексе их воздействия на уровень совокупного финансового показателя. Этот прием используется в тех случаях, когда связь между показателями можно выразить математически в форме функциональной зависимости. Сущность приема цепных подстановок состоит в том, что, последовательно заменяя каждый отчетный показатель базисным, все остальные показатели рассматриваются при этом как неизменные. Такая замена позволяет определить степень влияния каждого фактора на совокупный финансовый показатель. Применение приема цепных подстановок требует строгой последовательности определения влияния отдельных факторов. Эта последовательность заключается в том, что в первую очередь определяется степень влияния количественных показателей.

Прием разниц состоит в том, что предварительно определяется абсолютная или относительная разница (отклонение от базисного показателя) по изучаемым факторам и совокупному финансовому показателю. Затем это отклонение (разница) по каждому фактору умножается на абсолютное значение других взаимосвязанных факторов. Прием разниц и прием цепных подстановок являются разновидностью приема, получившего название “элиминирование”. Элиминирование - логический прием, используемый при изучении функциональной связи, при котором последовательно выделяется влияние одного фактора и исключается влияние всех остальных.

Глава 2. Оценка финансового состояния ОАО «Завод «Чувашкабель» 2.1. Организационно-экономическая характеристика деятельности предприятия

В России в настоящее время более 150 производителей кабельно-проводниковой продукции. Около 95% производимой в России продукции приходит на 42 предприятия – членов Ассоциации «Электрокабель». Доля ОАО «Завод «Чувашкабель» в объеме производства России кабельных изделий по весу меди – около 0,8%.

ОАО «Завод «Чувашкабель» производит продукцию и услуги по 22 номенклатурным группам, из них 20 – кабельно-проводниковая продукция (по отраслевой номенклатуре выделяется 37 номенклатурных групп). Более 95% объемов производства приходится на 8 основных номенклатурных групп.

Органами управления общества являются:

- общее собрание акционеров;

- совет директоров;

- единоличный исполнительный орган (генеральный директор);

- коллегиальный исполнительный орган (правление).

Контроль за финансово-хозяйственной деятельностью ОАО осуществляется ревизионной комиссией.

ОАО «Завод «Чувашкабель» поставляет кабельно-проводниковую продукцию потребителям, работающих в следующие отраслях промышленности: строительство, информатизация, автомобильная промышленность, электротехническая промышленность, машиностроение, нефтедобывающая промышленность, геологоразведка.

Основные направления деятельности ОАО «Завод «Чувашкабель»:

- Производство изолированных проводов и кабелей.

- Предоставление услуг по монтажу, ремонту, техническому обслуживанию и перемотке электродвигателей, генераторов и трансформаторов.

- Производство прочих изделий из пластмасс, не включенных в другие группировки.

- Полиграфическая деятельность, не включенная в другие группировки.

- Распределение электроэнергии.

- Распределение пара и горячей воды (тепловой энергии).

- Распределение воды.

- Деятельность столовых при предприятиях и учреждениях.

- Деятельность автомобильного грузового специализированного транспорта.

- Деятельность автомобильного грузового неспециализированного транспорта.

- Деятельность в области телефонной связи.

- Научные исследования и разработки в области естественных и технических наук.

- Испытания и анализ физических свойств материалов и веществ: испытания и анализ физических свойств (прочности, пластичности, электропроводности, радиоактивности) материалов (металлов, пластмасс, тканей, дерева, стекла, бетона и др.); испытания на растяжение, твердость, сопротивление, усталость и высокотемпературный эффект.

- Сертификация продукции и услуг.

- Удаление и обработка твердых отходов.

Приоритетными направлениями развития предприятия являются:

- Сохранение рыночной доли по объемам производства основных номенклатурных групп.

- Увеличение доли импортозамещающей и высокотехнологичной продукции (кабели и провода бортовые, теплостойкие монтажные провода, радиочастотные кабели с повышенными потребительскими свойствами, нагревательные кабели для различных кабельных нагревательных систем, провода для выводов электрических машин).

- Техническое перевооружение производства, с целью повышения эффективности использования ресурсов.

- Максимальное использование спроса рынка на катушки с проводными линиями связи (ПЛС) с целью получения средств для технического перевооружения производства.

- Повышение оперативной управляемости предприятия.

Основными номенклатурными группами ОАО «Завод «Чувашкабель» (около 85% объемов производства) являются:

- провода обмоточные с эмалевой изоляцией;

- кабели и провода монтажные и бортовые;

- провода автотракторные;

- радиочастотные кабели.

За анализируемый период 2004-2005 гг. наблюдалось снижение темпов роста производства продукции, что вызвано:

- общим снижением темпов роста продукции по предприятиям кабельной отрасли России:

- значительным снижением объемов производства обмоточных проводов с эмалевой изоляцией (связано со снижением ценовой конкурентоспособности из-за возрастания цен на медь, рыночные цены на продукцию, особенно в диапазоне средних и больших диаметров не обеспечивают необходимую рентабельность продаж).

В 2004 году продолжалось техническое перевооружение производства проводов и кабелей с пластмассовой изоляцией, в конце года было поставлено и запущено 5 единиц современного крутильного оборудования, производства фирмы SAMP.

В 2003 – 2004 г.г. наблюдалось возрастание спроса на катушки с ПЛС, связанного с заключением контрактов предприятиями-потребителями этой продукции с иностранными заказчиками.

Продолжены работы по внедрению новых технологий управления предприятием:

- модернизируется информационная система управления предприятием «IT – предприятие», которая позволит повысить оперативность планирования и учета, в соответствии с международными стандартами;

- отрабатывается технология стратегического планирования с использованием технологии BSC.

2.2. Эффективность производства ОАО «Завод «Чувашкабель»В таблице 1 приведена динамика показателей производительности труда и фондоотдачи. Из таблицы следует, что период 2001-2005 гг. сопровождался ростом производительности труда, причем наибольший прирост наблюдался в 2002 г., затем темпы роста снизились и составили незначительную величину в 2005 г.

Фондоотдача за весь период увеличилась с 287 руб. до 428 руб. Увеличение наблюдалось в 2002 и 2004 г., а в 2003 и 2005 г. – снижение.

Таблица 1.

Динамика производительности труда и фондоотдачи

| Наименование показателя | 2001г. | 2002г. | 2003г. | 2004г. | 2005г. |

| Производительность труда, руб./чел. | 277686 | 387093 | 493003 | 648544 | 649235 |

| Темп роста производительности труда, % | - | 139% | 127% | 132% | 100% |

| Фондоотдача, руб. прод./руб. осн. ср-в | 287 | 349 | 313 | 439 | 428 |

| Темп роста фондоотдачи, % | - | 122% | 90% | 140% | 97% |

В таблице 2 приведена динамика структуры затрат на производство ОАО «Чувашкабель».

Таблица 2.

Структура затрат на производство

| Наименование статьи затрат | 2001г. | 2002г. | 2003г. | 2004г. | 2005г. |

| Сырье и материалы, , % | 73,3 | 74,1 | 72,5 | 73,0 | 65,3 |

| Покупные комплектующие изделия, полуфабрикаты , % | 0 | 0 | 0 | 0 | 0 |

| Работы и услуги производственного характера, выполняемые сторонними организациями, % | 1,5 | 1,8 | 2,8 | 3,4 | 5,1 |

| Топливо, % | 1,1 | 1,0 | 0,7 | 0,2 | 0,2 |

| Энергия, % | 2,2 | 3,0 | 3,5 | 3,3 | 3,3 |

| Вода, % | 0,2 | 0,2 | 0,2 | 0,2 | 0,1 |

| Затраты на оплату труда, % | 11,8 | 10,6 | 11,7 | 11,8 | 15,7 |

| Проценты по кредитам, % | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Арендная плата, % | 0,0 | 0,0 | 0,0 | 0,0 | 2,0 |

| Единый социальный налог, % | 4,3 | 3,9 | 4,2 | 4,3 | 4,2 |

| Амортизация основных средств, % | 4,0 | 3,7 | 3,7 | 3,4 | 3,6 |

| Налоги, включаемые в себестоимость продукции, % | 1,3 | 1,4 | 0,4 | 0,4 | 0,4 |

| Прочие затраты, %: - амортизация по нематериальным активам, % - вознаграждения за рационализаторские предложения, % - обязательные страховые платежи, % - представительские расходы, % - суточные и подъемные, % | 0,3 0,0 0,0 0,0 0,0 0,2 | 0,3 0,0 0,0 0,0 0,0 0,3 | 0,2 0,0 0,0 0,0 0,0 0,1 | 0,1 0,0 0,0 0,0 0,0 0,0 | 0,1 0,0 0,0 0,0 0,0 0,0 |

| Итого: затраты на производство и продажу продукции (работ, услуг) (себестоимость), % | 100 | 100 | 100 | 100 | 100 |

Из таблицы следует, что в структуре затрат на производство преобладают сырье и материалы, однако их доля снижается с 73 до 65 %. Также снижается доля налогов, включаемых в себестоимость продукции (с 1,3 до 0,4%), топлива (с 1,1 до 0,2 %). Выросла доля работ и услуг сторонних организаций (с 1,5 дол 5,1 %), расходов на оплату труда (с 11,8 до 15,7 %). Появилась статья «Арендная плата».

Для замены морально и физически изношенного оборудования «Завод «Чувашкабель» проводит планомерное техническое перевооружение производств основных видов продукции.

Произведено техническое перевооружение производства обмоточных проводов изоляцией в диапазоне диаметров 0,05 – 2,00 мм. Оборудование производства DTM, Италия и MAG. Австрия позволили освоить продукцию с повышенными потребительскими свойствами

Внедрена линия производства ф. SAMP, Италия для изготовления радиочастотных кабелей с физически вспененной изоляцией.

В 2005 году внедрено в производство скоростное крутильное оборудование и экструзионная линия производства SAMP, Италия для изготовления изделий с гибкой медной жилы и круглых силовых кабелей, а также расширения номенклатуры в части увеличения сечений производимой продукции.

В 2006-2007 гг. планируется организация производства силовых кабелей и проводов. Подписаны контракты на поставку 9 единиц оборудования с фирмами Maillefer и O.M Lesmo.

Для финансирования инвестиционных проектов используются собственные средства и приобретение оборудования в лизинг.

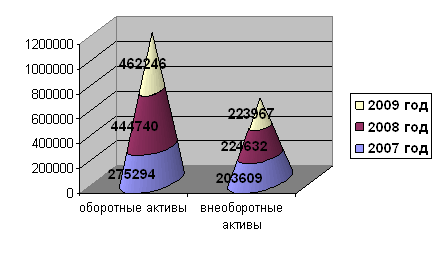

2.3. Анализ структуры баланса и его ликвидностиВ ходе анализа структуры баланса, прежде всего, необходимо оценить итоги разделов актива и пассива баланса. Как известно, в активе баланса в обобщенном денежном выражении показаны состояние и размещение средств предприятия, в пассиве — источники образования или целевое назначение этих средств. За период 2004-2005 гг. валюта баланса увеличилась на 38%, причем из них на 19% в течение 2004 г. и на 16% в течение 2005 г.

Таблица 3.

Анализ структуры баланса

| Наименование показателя | Код | На начало периода | % к валюте баланса | На конец периода | % к валюте баланса | Изменение, руб | % к валюте баланса | ||||

| Активы | |||||||||||

| Текущие |

|

| 284977 | 62,07 | 355935 | 66,83 | 70958 | 4,76 | |||

|

| Активы абсолютной ликвидности | А1 | 64664 | 14,09 | 136217 | 25,58 | 71553 | 11,49 | |||

| Денежные средства | 8460 | 1,84 | 56907 | 10,69 | 48447 | 8,85 | |||||

| Краткосрочные финансовые вложения | 56204 | 12,24 | 79310 | 14,89 | 23106 | 2,65 | |||||

| Активы высокой ликвидности | А2 | 80831 | 17,61 | 78358 | 14,71 | -2473 | -2,90 | ||||

| Дебиторская задолженность | 80831 | 17,61 | 78358 | 14,71 | -2473 | -2,90 | |||||

| Прочие активы высокой ликвидности | - | 0,00 | - | 0,00 | - | 0,00 | |||||

| Активы низкой ликвидности | А3 | 139482 | 30,38 | 141360 | 26,54 | 1878 | -3,84 | ||||

| Производственные запасы и затраты | ЗЗ | 87711 | 19,11 | 78577 | 14,75 | -9134 | -4,36 | ||||

| Товары и готовая продукция |

| 43646 | 9,51 | 43965 | 8,26 | 319 | -1,25 | ||||

| НДС по приобретенным ценностям |

| 5850 | 1,27 | 6843 | 1,28 | 993 | 0,01 | ||||

| Прочие активы низкой ликвидности | 2275 | 0,50 | 11975 | 2,25 | 9700 | 1,75 | |||||

| Постоянные | 174119 | 37,93 | 176634 | 33,17 | 2515 | -4,76 | |||||

| Труднореализуемые активы | А4 | 174119 | 37,93 | 176634 | 33,17 | 2515 | -4,76 | ||||

| Внеоборотные активы | 174119 | 37,93 | 176634 | 33,17 | 2515 | -4,76 | |||||

| Прочие труднореализуемые активы | - | 0,00 | - | 0,00 | - | 0,00 | |||||

| Итого активов | 459096 | 100,00 | 532569 | 100,00 | 73473 | 0,00 | |||||

| Пассивы | |||||||||||

| Заемные средства | 68468 | 14,91 | 61784 | 11,60 | -6684 | -3,31 | |||||

| Краткосрочные пассивы | П1 | 68250 | 14,87 | 55872 | 10,49 | -12378 | -4,38 | ||||

| Текущая кредиторская задолженность | 68112 | 14,84 | 55782 | 10,47 | -12330 | -4,37 | |||||

| Прочие краткосрочные пассивы | 138 | 0,03 | 90 | 0,02 | -48 | -0,01 | |||||

| Среднесрочные пассивы | П2 | - | 0,00 | - | 0,00 | - | 0,00 | ||||

| Краткосрочные кредиты | - | 0,00 | - | 0,00 | - | 0,00 | |||||

| Краткосрочные займы | - | 0,00 | - | 0,00 | - | 0,00 | |||||

| Долгосрочные пассивы | П3 | 218 | 0,05 | 5912 | 1,11 | 5694 | 1,06 | ||||

| Долгосрочные кредиты | 218 | 0,05 | 5912 | 1,11 | 5694 | 1,06 | |||||

| Долгосрочные займы | - | 0,00 | - | 0,00 | - | 0,00 | |||||

| Прочие долгосрочные пассивы | - | 0,00 | - | 0,00 | - | 0,00 | |||||

| Собственные средства | 390628 | 85,09 | 470785 | 88,40 | 80157 | 3,31 | |||||

| Постоянные пассивы | П4 | 390628 | 85,09 | 470785 | 88,40 | 80157 | 3,31 | ||||

| Капитал и резервы | 138016 | 30,06 | 138016 | 25,92 | - | -4,14 | |||||

| Прибыль (убыток) отчетного периода | 252612 | 55,02 | 332769 | 62,48 | 80157 | 7,46 | |||||

| Итого пассивов | 459096 | 100,00 | 532569 | 100,00 | 73473 | 0,00 | |||||

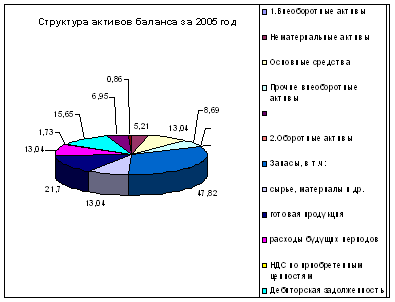

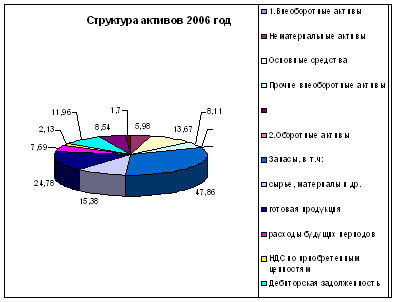

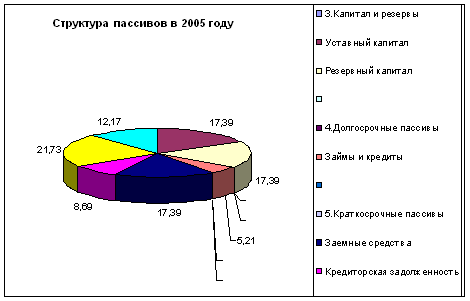

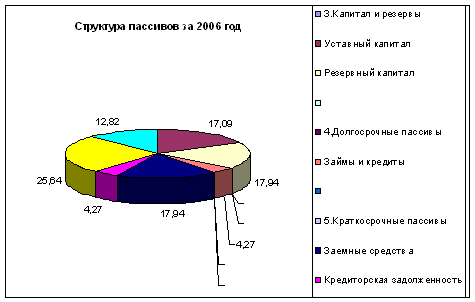

Из таблицы 3 следует, что в 2005 году в структуре активов наибольший удельный вес занимали текущие (оборотные) активы (62% на начало года и 66% на конец). Внеоборотные активы составляли, соответственно, 38% на начало года и 34% на конец года.

В структуре оборотных активов наибольший удельный вес занимали активы низкой ликвидности (30 и 26% в общей структуре активов соответственно). Активы высокой ликвидности незначительно снизились – на 4 процентных пункта с 17% до 14%.

Значительно возрос удельный вес активов абсолютной ликвидности (с 14% до 26% в общей структуре активов).

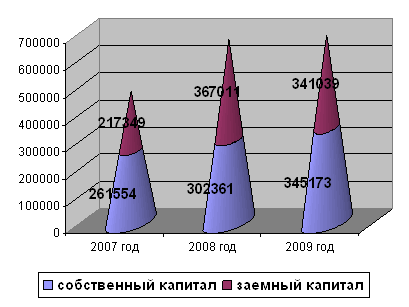

В структуре пассивов можно отметить преобладающую роль собственных средств, удельный вес которых вырос на 3 процентных пункта с 85% до 88%. В основном, источник финансовых ресурсов ОАО «Чувашкабель» формируются за счет нераспределенной прибыли прошлых лет и отчетного периода – на начало 2005 года этот показатель составлял 55%, на конец – 63 %.

Удельный вес краткосрочных пассивов снижается с 15 до 11%. Среднесрочные пассивы в структуре баланса отсутствуют, что касается долгосрочной задолженности, ее вес незначителен, хотя и повышается к концу года на 1,06 процентный пункт и составляет величину 1,11%.

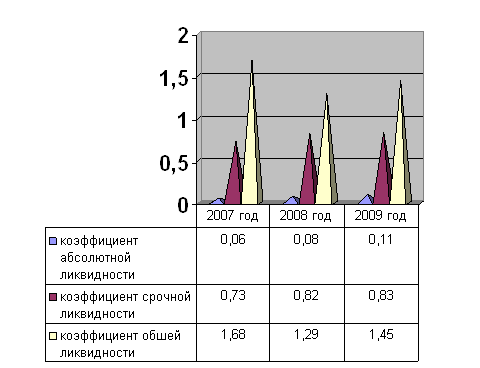

Для более качественной оценки ликвидности необходим анализ на основании относительных показателей ликвидности, которые приведены в таблице 3. Ликвидность определяет возможность или невозможность предприятия погасить свои краткосрочные обязательства.

За период 2001-2005 гг. показатели ликвидности находились в норме или превышали нормативные значения. Так, в 2005 г. наблюдалось значительное превышение по показателю текущей ликвидности (6,37 при нормативе 2), срочному коэффициенту ликвидности (3,84 при нормативе 1) и абсолютному коэффициенту ликвидности (1,02 при нормативе 0,2 – 0,7). К концу периода предприятие обладает большим запасом ликвидности.

Таблица 4.

Показатели структуры баланса и его ликвидности

| Наименова-ние показателя | Способ расчета | 2001 | 2002 | 02/01 | 2003 | 03/02 | 2004 | 04/03 | 2005 | 05/04 | 05/01 |

| Чистый оборотный капитал, тыс.руб. | Оборотный капитал – Краткосрочные обязательства | 77466 | 75948 | -1518 | 86120 | 10172 | 205982 | 119862 | 293667 | 87685 | 216201 |

| Коэффициент финансовой зависимости | Заемные средства / Средства, всего | 0,27 | 0,37 | 0,1 | 0,35 | -0,02 | 0,17 | -0,18 | 0,12 | -0,05 | -0,15 |

| Коэффициент автономии собственных средств | Собственные средства / Средства, всего | 0,78 | 0,73 | -0,05 | 0,73 | 0 | 0,85 | 0,12 | 0,88 | 0,03 | 0,1 |

| Обеспеченность запасов собственными оборотными средствами | Запасы / Чистый оборотный капитал | 1,08 | 1,12 | 0,04 | 0,96 | -0,16 | 1,54 | 0,58 | 1,58 | 0,04 | 0,5 |

| Текущий коэффициент ликвидности | Оборотный капитал - Дебиторская задолженность /Краткосрочные обязательства | 2,42 | 1,85 | -0,57 | 1,88 | 0,03 | 4,02 | 2,14 | 6,37 | 2,35 | 3,95 |

| Срочный коэффициент ликвидности | Денежные средства + Краткосрочные фин. вложения /Краткосрочные обязательства | 0,99 | 0,99 | 0 | 0,89 | -0,1 | 1,98 | 1,09 | 3,84 | 1,86 | 2,85 |

| Абсолютный коэффициент ликвидности | Денежные средства /Краткосрочные обязательства | 0,02 | 0,01 | -0,01 | 0,02 | 0,01 | 0,12 | 0,1 | 1,02 | 0,9 | 1 |

В таблице 5 приведен анализ ликвидности баланса по основным группам активов и пассивов по степени их ликвидности. Баланс считается абсолютно ликвидным при выполнении следующих условий: А1>=П1, А2>=П2, А3>=П3, А4<=П4.

Таблица 5.

Анализ ликвидности баланса

| Актив | Пассив | Платежный излишек (+) или недостаток (-) | % покрытия обязательств | ||||||

| Группа | На начало периода | На конец периода | Группа | На начало периода | На конец периода | На начало периода | На конец периода | На начало периода | На конец периода |

| А1 | 64664 | 136217 | П1 | 68250 | 55872 | -3586 | 80345 | 94,75 | 243,80 |

| А2 | 80831 | 78358 | П2 | - | - | 80831 | 78358 | 0,00 | 0,00 |

| А3 | 139482 | 141360 | П3 | 218 | 5912 | 139264 | 135448 | 63982,57 | 2391,07 |

| А4 | 174119 | 176634 | П4 | 390628 | 470785 | -216509 | -294151 | 44,57 | 37,52 |

Из таблицы 5 следует, что хотя баланс ОАО «Чувашкабель» в 2005 году и нельзя назвать абсолютно ликвидным, все же структуру баланса с точки зрения ликвидности можно признать удовлетворительной.

Запас источников собственного капитала представляет собой запас финансовой устойчивости предприятия при условии, что его собственный капитал превышает заемный. Финансовая устойчивость хозяйствующего субъекта оценивается по соотношению собственного и заемного капитала.

Из таблицы 3 следует, что доля собственных средств за период возросла с 78% до 88%. Финансовое положение предприятия устойчиво. Предприятие практически не нуждается в краткосрочном кредитовании. Собственные средства полностью покрывают запасы и затраты.

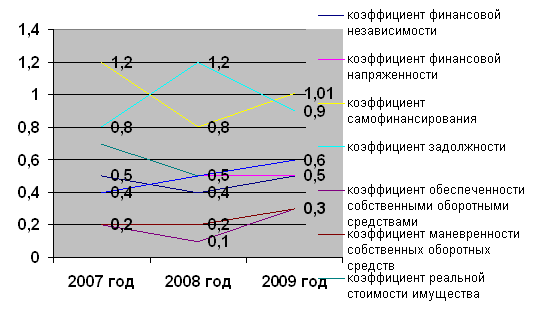

2.4. Финансовая устойчивость и платежеспособность предприятияАнализируя платежеспособность, сопоставляются состояние пассивов с состоянием активов. Это дает возможность оценить, в какой степени организация готова к погашению своих долгов. Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние ее активов и пассивов задачам финансово - хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность определить достаточно ли устойчива анализируемая организация в финансовом отношении.

Необходимо определить, какие абсолютные показатели отражают сущность устойчивости финансового состояния.

Долгосрочные пассивы (кредиты и займы) и собственный капитал направляются преимущественно на приобретение основных средств, на капитальные вложения и другие внеоборотные активы. Для того чтобы выполнялось условие платежеспособности, необходимо, чтобы денежные средства и средства в расчетах, а также материальные оборотные активы покрывали краткосрочные пассивы.

Обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, который определяется в виде разницы величины источников средств и величины запасов и затрат.

В таблице 6 приведены показатели финансовой устойчивости и платежеспособности. Из данных таблицы следует, что основная часть обязательств (до 100%) приходится на краткосрочную задолженность, но предприятие может себе это позволить, так как обладает большим запасом ликвидности.

Таблица 6.

Показатели финансовой устойчивости и платежеспособности

| Наименование показателя | 2001г. | 2002г. | 2003г. | 2004г. | 2005г. |

| Отношение суммы краткосрочных обязательств к капиталу и резервам, % | 26,7 | 37,4 | 35,5 | 17,4 | 11,8 |

| Покрытие платежей по обслуживанию долгов, руб. | 0,6 | 0,8 | 1,3 | 1,5 | 2,3 |

| Оборачиваемость дебиторской задолженности, раз | 6,15 | 5,93 | 9,20 | 9,10 | 9,79 |

| Уровень просроченной задолженности, % | 18,1 | 53,2 | 57,4 | 36,1 | 17,7 |

| Доля дивидендов в прибыли, % | 3,3 | 2,7 | 0 | 0 | 0 |

| Амортизация к объему выручки, % | 3,6 | 3,3 | 3,2 | 2,8 | 2,6 |

Оборачиваемость дебиторской задолженности увеличилась с 6,2 до 9,8 раз. В 2003 году резко возрос уровень просроченной дебиторской задолженности (до 57%), в 2005 году снизился до уровня 2002 года – 17%.

До 2003 года в аналитических отчетах компании дебиторская задолженность не разделялась на краткосрочную и долгосрочную. С 2003 года краткосрочная задолженность составляла 83, 86 и 97% соответственно, что говорит об улучшении платежной дисциплины на предприятии.

Таблица 7.

Динамика дебиторской задолженности

| Вид дебиторской задолженности | 2001 | 2002 | 2003 | 2004 | 2005 | |||

| До 1 года | Свыше 1 года | До 1 года | Свыше 1 года | До 1 года | Свыше 1 года | |||

| Дебиторская задолженность, всего, тыс. руб. | 49 835 | 72 740 | 49638 | 10 425 | 69558 | 11273 | 46 050 | 1 223 |

Динамика и структура кредиторской задолженности в 2005 году приведена в таблице 8.

Таблица 8.

Динамика и структура кредиторской задолженности в 2005 году

| Наименование кредиторской задолженности. | Срок наступления платежа | |

| До одного года | Свыше одного года | |

| Кредиторская задолженность перед поставщиками и подрядчиками, руб. | 9 475 770 | 876 010 |

| в том числе просроченная, руб. | - | 876 010 |

| Кредиторская задолженность перед персоналом организации, руб | 4 664 000 | - |

| в том числе просроченная, руб | - | - |

| Кредиторская задолженность перед бюджетом и государственными внебюджетными фондами, руб | 5 596 000 | - |

| в том числе просроченная, руб. | - | - |

| Кредиты, руб. | - | - |

| в том числе просроченные, руб. | - | - |

| Займы, всего, руб. | - | - |

| в том числе просроченные, руб. | - | - |

| в том числе облигационные займы, руб. | - | - |

| в том числе просроченные облигационные займы, руб. | - | - |

| Прочая кредиторская задолженность, руб. | 33 523 960 | 1 647 040 |

| в том числе просроченная, руб. | - | 1 647 040 |

| Итого, руб.: | 53 259 730 | 2 523 050 |

| в том числе итого просроченная, руб. | - | 2 523 050 |

Долгосрочная кредиторская задолженность занимает 4% удельного веса, причем вся она просроченная и состоит из задолженности перед поставщиками и подрядчиками и прочей задолженности. В структуре краткосрочной кредиторской задолженности прочая задолженность занимает 63 %. Эту статью образуют авансовые платежи по НДС по отгруженным, но не оплаченным товарам, появившиеся в результате применения предприятием способа исчисления НДС «по оплате». Согласно учетной политике предприятия, данные платежи относятся на счет 76АВ «Отложенные налоги».

По абсолютным показателям финансовой устойчивости, на начало периода финансовое положение предприятия устойчиво. Предприятие практически не нуждается в краткосрочном кредитовании. Собственные средства и приравненные к ним долгосрочные заемные средства полностью покрывают запасы и затраты. Текущие активы превышают кредиторскую задолженность. На конец периода, финансовое положение предприятия существенно не изменилось.

По интегральной методике оценки финансовой устойчивости предприятия, на начало периода, организация относится к первому классу финансовой устойчивости. В этот класс входят предприятия, чьи кредиты и обязательства подкреплены информацией, позволяющей быть уверенными в возврате кредитов и выполнении других обязательств в соответствии с договорами с хорошим запасом на возможную ошибку. На конец периода, финансовое положение предприятия существенно не изменилось.

2.5. Анализ результатов деятельности предприятияАнализ показателей деловой активности хозяйствующего субъекта позволяет выявить, насколько эффективно предприятие использует свои средства. К показателям, характеризующим деловую активность, относят коэффициенты оборачиваемости и рентабельности.

Коэффициенты оборачиваемости имеют большое значение для оценки финансового состояния предприятия, поскольку скорость оборота капитала (скорость обращения его в денежную форму) оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота капитала отражает повышение технического потенциала предприятия.

Высокие значения коэффициентов оборачиваемости считаются признаком финансового благополучия, так как хорошая оборачиваемость обеспечивает больший объем продаж и способствует получению дополнительного дохода. Вместе с тем, значительные отклонения показателей в большую сторону от средних за предыдущие периоды или по отрасли требуют тщательного расследования, так как могут свидетельствовать о недостаточности запаса данной группы активов для устойчивой работы предприятия.

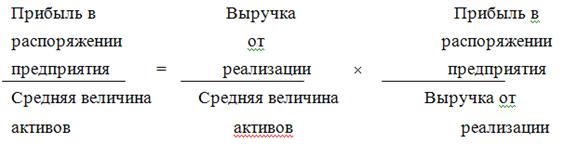

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Наряду с абсолютной оценкой определяют также относительную эффективность хозяйствования. Отношение балансовой прибыли к средней стоимости имущества предприятия, капитала (основных и оборотных фондов) дает общую рентабельность. Рентабельность продаж определяется как отношение прибыли от реализации продукции к выручке от реализации продукции. Вычисляют также множество других показателей рентабельности, меняя числитель и знаменатель общей формулы расчета рентабельности.

Показатели рентабельности капитала отражают то, насколько эффективно предприятие использует свои капитал в целях получения прибыли.

Показатели рентабельности деятельности вычисляются на основании данных отчета о прибылях и убытках и позволяют оценить прибыльность всех направлений деятельности предприятия.

В таблице 9 представлены расчеты динамики дохода от основной деятельности.

Из таблицы 9 следует, что доход от основной деятельности увеличивался, но менее высокими темпами в 2005 г. по сравнению с предыдущими периодами.

Таблица 9.

Динамика дохода от основной деятельности

| Наименование показателя | 2001г. | 2002г. | 2003г. | 2004г. | 2005г. |

| Доход от основной деятельности за период, предшествующий отчетному, т. руб. | 198310 | 301 845 | 431 222 | 553 642 | 732 855 |

| Доход от основной деятельности за отчетный период, т.руб. | 301845 | 431 222 | 553 642 | 732 855 | 767396 |

| Доход от основной деятельности по сравнению с предыдущим отчетным периодом увеличился на, т.руб. | 103535 | 129 377 | 122 420 | 179 213 | 34541 |

| Темп роста дохода от основной деятельности, % | 143% | 128% | 132% | 105% |

Показатели, характеризующие прибыльность и убыточность ОАО «Завод «Чувашкабель» за соответствующий отчетный период, приводятся в виде следующей таблицы:

Таблица 10.

Показатели прибыльности

| Наименование показателя | 2001 | 2002 | 2003 | 2004 | 2005 |

| Выручка, тыс. руб. | 306 553 | 431 222 | 553 642 | 732899 | 767396 |

| Валовая прибыль, тыс. руб. | 63 213 | 91 730 | 134 753 | 213378 | 176101 |

| Чистая прибыль (нераспределенная прибыль (непокрытый убыток)), тыс.руб. | 21 701 | 26 027 | 56 092 | 104239 | 111924 |

| Рентабельность активов, % | 10 | 8 | 14 | 22,7 | 21,0 |

| Рентабельность собственного капитала, % | 11 | 11 | 20 | 27 | 23,8 |

| Рентабельность продукции (продаж), % | 10 | 11 | 15 | 19 | 22,9 |

| Сумма непокрытого убытка на отчетную дату, тыс. руб. | - | - | - | - | - |

| Соотношение непокрытого убытка на отчетную дату и валюты баланса | - | - | - | - | - |

Из таблицы следует, что за анализируемый период выручка возросла на 150 %, валовая прибыль – на 179%, чистая прибыль – на 416%. Темпы роста чистой прибыли опережают темпы роста выручки и валовой прибыли, что говорит о высоком качестве прибыли.

Рост рентабельности продаж составил 5,9 процентных пункта (с 13,5% в 2003 году до 19,4% в 2004 г.). Оборачиваемость капитала возросла на 0,18 оборота (с 1,55 оборотов в 2003 г. до 1,73 оборота в 2004 г.) в год. Период оборота капитала сократился на 24 дня. В результате роста рентабельности продаж и ускорения оборачиваемости капитала рентабельность капитала в 2004 г. возросла на 13,9 процентных пункта и составила 36,4%.

Рост показателей текущей ликвидности и обеспеченности собственными оборотными средствами объясняется снижением краткосрочных обязательств (темп спада – 32,2%) по сравнению с ростом оборотных активов (темп роста –50,5%). Основной причиной является погашение кредиторской задолженности поставщикам оборудования (по экструзионной линии фирмы SAMP и эмальагрегатам фирмы MAG).

По этой же причине наблюдается снижение коэффициента соотношения заемных и собственных средств (с 0,364 до 0,175).

В 2004г. увеличение размеров и изменение динамики суммарных активов в значительной мере определяло изменение оборотных активов, величина которых увеличилась с 189 394 тыс.руб. до 284 977 тыс.руб. (на 50,5% по отношению к предшествующему году), а удельный вес в валюте баланса возрос с 48,9% до 62%. Темп роста валюты баланса составил 18,6%.

Доля основных средств в величине суммарных активов снизилась с 51,1% до 38% в течение года, причем заметен значительный темп снижения их стоимости (на 11,9% по отношению к началу финансового года).

В оборотных активах полностью доминировали:

- материальные запасы, рост которых составил 43 937 тыс. руб., а удельный вес изменился с 23,2% - на 01.01.04г., 29,1% - на 31.12.04г.

- дебиторская задолженность (до 12 месяцев) – величина которой возросла на 20 768 тыс.руб. (с 60 063 тыс.руб. до 80 831 тыс.руб.), удельный вес изменился с 15,6% до 17,6% в течение года.

- значительно изменилась величина краткосрочных финансовых вложений (с 27 577 до 56 204 тыс.руб.), темп роста составил 103,8%.

Основным источником финансирования активов предприятия. являлся собственный капитал, удельный вес которого колебался от 73,4% - на 01.01.04г. до 85,1% - на 31.12.04г.

Долгосрочные заемные средства в структуре пассивов отсутствовали.

Динамику изменения суммарных пассивов в 2004г. помимо изменения величины собственного капитала определяло снижение кредиторской задолженности на (-32,2%) (с 100 690 тыс.руб. до 68 250 тыс.руб.)

Структура кредиторской задолженности характеризуется преобладанием следующих статей: «кредиторская задолженность поставщиков и подрядчиков» - изменение удельного веса в течение года – с 15% до 5,1%, «авансы полученные» - изменение удельного веса – с 9,8% до 5,2%.

В 2004-2005 гг. качество источников финансирования активов предприятия было стабильным. Это выражалось, прежде всего, в отсутствии убытков, значительном снижении в течение года величины кредиторской задолженности.

Глава 3. Пути улучшения финансового состояния предприятия 3.1. Совершенствование методики финансового анализа

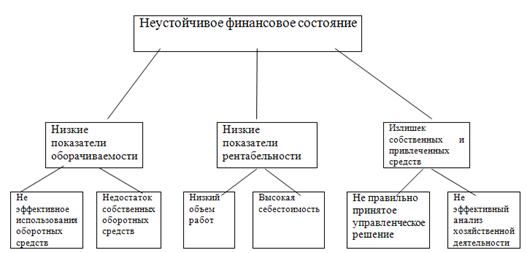

Реальные условия функционирования предприятия обусловливают необходимость проведения объективного и всестороннего финансового анализа хозяйственных операций, который позволяет определить особенности его деятельности, недостатки в работе и причины их возникновения, а также на основе полученных результатов выработать конкретные рекомендации по оптимизации деятельности.

При переходе от централизованной системы функционирования экономики к рыночной коренным образом изменились методы финансового анализа, состав анализируемых показателей. Главной целью проведения всестороннего финансового анализа является обеспечение устойчивой работы предприятия в конкретных экономических условиях.

Финансовое состояние предприятия отражает его конкурентоспособность (платежеспособность, кредитоспособность) в производственной сфере и, следовательно, эффективность использования вложенного собственного капитала.

Финансовый результат деятельности предприятия зависит от:

рентабельности производства;

организации производства и сбыта продукции;

обеспеченности собственными оборотными средствами.

Практика показывает, что существующие методы финансового анализа необходимо совершенствовать. Это можно осуществить на основе применения апробированной системы бухгалтерского учета на предприятии. Проводимый анализ должен основываться, прежде всего, на принятых практикой формализованных принципах бухгалтерского учета, которые формируют систему учета всех средств предприятия и результатов от их использования в процессе хозяйственной деятельности.

Для проведения финансового анализа используется бухгалтерская отчетность, отражающая конечные результаты конкретной деятельности предприятия, а также система расчетных показателей, базирующаяся на этой отчетности.

На показатели деятельности предприятий оказывают воздействие как экономические, так и организационные факторы. Кроме того, предприятия как самостоятельные экономические субъекты хозяйственной деятельности обладают правом распределять результаты деятельности, т.е. прибыль, имеют экономическую свободу в выборе партнеров и делают этот выбор исходя только из целей экономической целесообразности и собственной выгоды. Необходимым элементом их хозяйствования в современных условиях является самостоятельность в организации снабжения производства сырьем, найме персонала и распоряжении произведенной продукцией, а также в решении вопросов, касающихся финансирования капитальных вложений, обеспечения предприятия оборотными средствами, и иных задач исходя из собственного видения перспектив осуществления производственной деятельности. Таковы основные элементы самостоятельной деятельности любого предприятия, и на основе их учета строится система финансового анализа.

3.2. Основные направления улучшения финансового состояния предприятияПриведем основные направления улучшения эффективности состояния или функционирования устойчиво развивающегося предприятия, каким по результатам проведенного анализа является ОАО «Завод «Чувашкабель».

Уровень и динамика финансовых результатов позволяют судить об оптимизации деятельности предприятия, следовательно, необходимо поддержание уровня и динамики финансовых результатов деятельности предприятия на высоком уровне. Возможные пути:

рост выручки и прибыли от реализации продукции, снижение затрат на производство продукции;

улучшение качества прибыли организации.

Об оптимальной динамике финансовых результатов деятельности предприятия можно судить на основании роста:

доходности (рентабельности) капитала (или финансового роста);

доходности (рентабельности) собственного капитала (обеспечивается в первую очередь оптимальным уровнем финансового рычага, ростом общей суммы прибыли и т.д.);

скорости оборота капитала.

Об улучшении имущественного положения и финансового состояния предприятия, деловой активности и эффективности деятельности свидетельствуют:

рост положительных качественных сдвигов в имущественном положении;

нормативные или выше оптимальных значения важнейших показателей финансового состояния предприятия, а также деловой активности и эффективности деятельности .

В управлении структурой капитала предприятия отмечается:

структура капитала (соотношение между различными источниками средств) обеспечивает минимальную его цену (и соответственно максимальную цену предприятия), оптимальный для предприятия уровень финансового левереджа;

при принятии решений о структуре капитала (в частности, в плане оптимизации объема заемного финансирования) должны учитываться такие критерии, как, например способность предприятия обслуживать и погашать долги из суммы полученного дохода (достаточность полученной прибыли), величины и устойчивость прогнозируемых потоков денежных средств для обслуживания и погашения долгов, иные критерии. Идеальная структура капитала максимизирует общую стоимость предприятия и минимизирует общую стоимость его капитала. При принятии решений по структуре капитала также должны учитываться отраслевые, территориальные и оргструктурные особенности предприятия, его цели и стратегии, существующая структура капитала и планируемый темп роста. При определении же методов финансирования (выпуск акций, займы и т.д.), структуры заемного финансирования (оптимальная комбинация методов краткосрочного и долгосрочного финансирования) должны учитываться стоимость и риски альтернативных вариантов стратегии финансирования, будущие тенденции в конъюнктуре рынка и их влияние на наличие капиталов в будущем и будущие процентные ставки и т.д.

Необходимо формирование оптимальной политики привлечения новых финансовых ресурсов:

если есть возможность выбора, то финансирование за счет долгосрочных кредитов предпочтительнее, так как имеет меньший ликвидный риск (в то же время, стоимость долга не должна быть высокой);

долги предприятия должны погашаться в установленные сроки (следует учесть, что в отдельных случаях предприятие может применять метод финансирования текущей деятельности за счет откладывания выплат по обязательствам).

Необходимо совершенствовать управление капиталом, вложенным в основные средства (основным капиталом). Эффективность использования основных фондов характеризуется показателями фондоотдачи, фондоемкости, рентабельности, относительной экономии основных фондов в результате роста фондоотдачи, увеличения сроков службы средств труда и др.

Направления совершенствования управления оборотными средствами выражаются в поддержании показателей высокой оборачиваемости, снижения материалоемкости и затрат ресурсов на производство и др., применением научно обоснованных методов расчета потребности в оборотном капитале, соблюдением установленных нормативов, увеличением долей активов с минимальным и малым риском вложения (денежные средства, дебиторская задолженность за вычетом сомнительной).

Для эффективного управления финансовыми рисками должны разрабатываться и применяться действенные механизмы минимизации финансовых рисков (кредитных, процентных, валютных, упущенной выгоды, потери ликвидности и т.д.): страхование, передача риска через заключение контракта, лимитирование финансовых расходов, диверсификация вложений капитала, расширение видов деятельности и т.д.

Необходимо внедрение системы бюджетирования и бизнес-планирования. Вопросы рациональности систем бюджетирования и бизнес-планирования, в общем, могут быть сведены к следующим трем основным направлениям: оргструктура систем, регламентация систем, информация систем. Кроме того, об эффективности данных систем следует судить по уровню достижения ряда параметров (оптимальная координация деятельности, управляемость и адаптивность предприятия к изменениям, оптимизация внутреннего контроля, высокая мотивация работы менеджеров и т.д.).

Система безналичных расчетов предприятия ОАО «Завод «Чувашкабель» (формы, процедуры, сроки и т.д.) соответствует законодательству Российской Федерации. В основном, своевременно и в полной мере выполняются платежные обязательства предприятия перед кредиторами (иными организациями и их объединениями, включая финансово-кредитные институты) и собственными работниками, В основном, своевременно и в полной мере погашаются обязательства дебиторов и собственных работников перед предприятием.

3.3. Совершенствование системы управленческого учета на предприятии

При описании повышения эффективности бизнес-процессов выявляется и необходимость корректировки организационной структуры компании. Для качественной организации бизнес-процессов может возникнуть необходимость в новых структурных подразделениях, некоторые подразделения приходится объединять, чтобы исключить дублирование функций и ответственности.

При внедрении системы управленческого учета возникает вопрос, кто должен заниматься управленческим учетом и надо ли создавать какие-то новые структуры, например отдел управленческого учета. Однозначного ответа здесь не существует.

Для ОАО «Завод «Чувашкабель» возможен вариант организации ведения управленческого учета в рамках уже существующей финансово-экономической службы. Достаточно часто используется следующий вариант: в каждом подразделении подбираются сотрудники (или группа сотрудников), ответственные за ведение управленческого учета по своему направлению. У сотрудников могут просто появиться новые функции, ответственность делится между службами в зависимости от объектов учета.

Необходимо учитывать, что постановка управленческого учета – это проект. Соответственно необходим менеджер проекта, который не только за него отвечает, но и обладает необходимыми полномочиями. На практике ответственным за постановку управленческого учета часто назначается финансовый директор. Еще одно жесткое условие – заинтересованность и участие в проекте руководителя компании.

Цель оптимизации – сделать организационную структуру схемой управления. Это означает, что должна прослеживаться система принятия решений руководителями разных уровней. Также должны быть понятны механизмы контроля и отчетности. При этом четко определяются основные задачи и ответственность структурных подразделений (за что и перед кем). Очень важно создать систему контроля за достижением показателей, заданных в системе сбалансированных показателей, и при этом установить личную ответственность менеджеров подразделений за выполнение показателей. В процессе оптимизации организационной структуры формируются принципы взаимодействия как между подразделениями внутри каждой компании, так и между компаниями, входящими в состав холдинга.

При разработке организационной структуры компании в первую очередь определяются целевые ориентиры и критерии ее совершенствования. Формируется структура административного и функционального подчинения. Достаточно сложным этапом является распределение областей ответственности и функциональных обязанностей между подразделениями и сотрудниками. Разработанная структура должна обеспечивать информационное взаимодействие подразделений.

Основными организационными документами, фиксирующими изменения, являются Положение об организационной структуре и должностные инструкции, отражающие распределение функциональных обязанностей сотрудников.

Основными результатами этого этапа явятся определение организационной структуры компании, основных составляющих ее блоков, их функций и направлений деятельности, а также согласование основы структурных решений для построения системы управленческого учета.

С организационной структурой компании тесно связана финансовая структура. Чтобы создать финансовую структуру, сначала нужно распределить доходы, расходы и затраты по структурным подразделениям. При этом произойдет выявление структурных подразделений, способных отвечать за движение денежных средств. Последним шагом будет выделение в составе компании центров финансовой ответственности, их классификация и распределение по уровням. С помощью выделения центров финансовой ответственности компания пойдет по пути децентрализации управления, когда бизнес-единицы получают самостоятельность в принятии оперативных стратегических решений.

Основными целями децентрализации управления являются повышение качества управления как компанией в целом, так и по направлениям производственно-хозяйственной деятельности и формирование гибких организационных структур в сложных производственно-хозяйственных системах. Очень важным является то, что линейный менеджер будет иметь право самостоятельно, без согласования с руководством, оперативно принимать решения в определенных вопросах и на определенную денежную сумму. Это повышает оперативность управления бизнесом, так как для принятия решений у менеджера подразделения больше информации о местных условиях, при этом их деятельность становится более мотивированной, так как появляется возможность проявить инициативу. Наделение менеджеров ответственностью способствует развитию управленческих навыков. А самое главное, что высшее руководство, освободившись от необходимости ежедневных решений частных вопросов, может сосредоточиться на стратегических задачах управления.

Таким образом, финансовая структура делит организацию не по подразделениям, выполняющим какие-либо функции, а по центрам финансовой ответственности. Центр финансовой ответственности – структурное подразделение (или совокупность структурных подразделений), наделенное необходимыми ресурсами, осуществляющее хозяйственную или иную деятельность в соответствии со своими правами и обязанностями. Центры ответственности управляются на основе показателей деятельности из системы сбалансированных показателей. Руководители центров несут ответственность за их деятельность. Эффективность работы центров определяется сравнением плановых и фактических показателей. В рамках системы учета по центрам ответственности строятся бюджеты и оценивается их исполнение.

Это позволяет четко отслеживать денежные средства и контролировать источники возникновения доходов и расходов. Такая детализация учета позволяет максимально объективно оценивать деятельность компании.

Но необходимо упомянуть о недостатках децентрализации управления, которые выражаются в дублировании функций, невнимании к деятельности других подразделений и вероятности принятия менеджером подразделения некомпетентных решений, которые отрицательно скажутся на финансовом результате. Причинами неудачных решений могут быть несогласованность целей всего предприятия и отдельного подразделения, а также недостаток информации, которая позволяла бы менеджерам подразделений определять влияние своей деятельности на другие подразделения. Эти недостатки как раз и снимаются внедрением системы сбалансированных показателей.

Заключение

На основе вышеизложенного можно отметить, что финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности. Финансовое состояние, в свою очередь, являясь комплексным понятием, зависит от многих факторов и характеризуется системой показателей, отражающих наличие и размещение средств, реальные и потенциальные финансовые возможности. Поэтому при анализе финансового состояния используются специфические методы. Они отличаются большим разнообразием, но обладают следующими общими чертами: а) оценка деятельности предприятия с позиции роста эффективности производства; б) определение влияния отдельных факторов на конечные результаты деятельности предприятия. В ходе проведения финансового анализа дается оценка реального финансового положения предприятия, выявляются возможные резервы его улучшения, разрабатываются мероприятия по использованию этих резервов. Все это еще раз указывает на то, что финансовый анализ на предприятии должен носить не эпизодический, а систематический характер.

За анализируемый период на ОАО «Завод «Чувашкабель» наблюдался рост рентабельности продаж, оборачиваемость капитала возросла, период оборота капитала сократился. В результате роста рентабельности продаж и ускорения оборачиваемости капитала возросла рентабельность капитала.

Рост показателей текущей ликвидности и обеспеченности собственными оборотными средствами объясняется снижением краткосрочных обязательств по сравнению с ростом оборотных активов. Основной причиной является погашение кредиторской задолженности поставщикам оборудования (по экструзионной линии фирмы SAMP и эмальагрегатам фирмы MAG). По этой же причине наблюдается снижение коэффициента соотношения заемных и собственных средств.

Оборотные активы увеличились, и их удельный вес в валюте баланса возрос. Доля основных средств в величине суммарных активов снизилась с, причем заметен значительный темп снижения их стоимости.

Основным источником финансирования активов предприятия являлся собственный капитал. Долгосрочные заемные средства в структуре пассивов отсутствовали. Динамику изменения суммарных пассивов помимо изменения величины собственного капитала определяло снижение кредиторской задолженности.

Структура кредиторской задолженности характеризуется преобладанием следующих статей: «кредиторская задолженность поставщиков и подрядчиков», «авансы полученные».

В 2004-2005 гг. качество источников финансирования активов предприятия было стабильным. Это выражалось, прежде всего, в отсутствии убытков, значительном снижении в течение года величины кредиторской задолженности.

Для объективной оценки финансового положения хозяйствующего субъекта необходимо от отдельных учетных данных перейти к определенным ценностным соотношениям основных факторов — финансовым показателям или коэффициентам. Расчет и интерпретация их значений - функция финансиста-аналитика, способного ориентироваться в экономике предприятия, выявлять ее «больные» места на основе финансово-учетных данных, разрабатывать адекватные меры упорядочивающего вмешательства.

Список литературы

1. Абдуллаев Н., Зайнетдинов Ф. Формирование системы анализа финансового состояния предприятия // Финансовая газета. – 2000. - № 28,

30, 32.

2. Ананьев В.К. Управление предприятиями. Коэффициенты как инструмент финансового анализа // Финансовая газета. Региональный выпуск. – 2003. - № 42.

3. Вараксина Н.М., Кован С.Е., Вараксина В.А. Финансовое состояние крупнейших российских предприятий и возможности их финансового оздоровления // Налоговый вестник. – 2001. - № 6.

4. Газарян А.В. Значение анализа финансового состояния предприятия для выводов в аудиторском заключении // Бухгалтерский учет. – 2001. - № 7.

5. Ефимова О.В. Финансовый анализ. – М.: Изд-во «Бухгалтерский учет», 2002. – 463с.

6. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. – М.: Финансы и статистика, 2000.- 424с.

7. Литвинов Н. О чем поведает баланс. Финансовый анализ годовой отчетности // Двойная запись. – 2005. - № 3.

8. Любушин Н.П. Анализ финансово-хозяйственной деятельности предпрития. – М.: ЮНИТИ-ДАНА, 2002.

9. Матвеева С. Диагностика предприятия и ее модели // Проблемы теории и практики управления. – 2006. - № 2. – С. 112. – 118.

10. Пласкова Н., Тойкер Д. Бухгалтерская отчетность как информационная база финансового анализа // Финансовая газета. Региональный выпуск. – 2002. - № 35.

11. Пястолов С.М. Экономический анализ деятельности предприятия. – М.: Академический проект, 2002.

12. Селезнева Н.Н. Финансовый анализ. – М.: ЮНИТИ, 2001.

13. Семенова О.П. Как оценить финансовое состояние организации и угрозу банкротства // Налоговый вестник. – 2003. - № 4.

14. Ситнов А. Порядок, цели и задачи финансового анализа при аудите хозяйствующего субъекта // Финансовая газета. Региональный выпуск. – 2000. - № 41.

15. Ситнов А. Финансовый анализ в аудиторской деятельности // Финансовая газета. Региональный выпуск. – 2000. - № 39.

16. Шевченко И. Финансовое состояние фирмы. Диагностика и

лечение // Двойная запись. – 2004. - № 8.

17. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. – М.: ИНФРА-М, 2000. – 346с.

18. Экономика предприятия (фирмы) /Под ред. О.И. Волкова и

О.В. Девяткина. – М.: ИНФРА-М, 2005.

19. Экономический анализ и основы управления финансами: Учеб. пособие / Авт.-сост.: Л.П. Кураков, Э.Н. Рябинина, М.П. Владимирова, В.Л. Кураков. – М.: Вуз и школа, 2002. – 310с.

Похожие работы

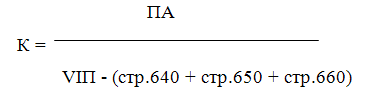

... на формирование оборотных средств, т.е. предприятие располагает собственными оборотными средствами. Согласно методическим положениям, значение коэффициента обеспеченности является одним из критериев оценки финансового состояния предприятий и установления неудовлетворительной структуры баланса. Коэффициент обеспеченности собственными средствами , где IVП - итог раздела IV пассива баланса; ...

... средствами в) коэффициент восстановления (утраты) платежеспособности На основе сравнения, вышеперечисленных методик оценки финансового состояния организации можно сделать следующий вывод: в настоящее время при проведении анализа финансового состояния предприятия на первый план выдвигается проблема выбора методики т.к. большинство существующих методик повторяют, дополняют друг друга и ...

... уместным рассмотрение зарубежного опыта в анализе финансового состояния, и выяснение возможности его применения на отечественных предприятиях. 3. Основные направления совершенствования финансового состояния предприятия 3.1 Зарубежный опыт оценки финансового состояния предприятия В условиях международной интеграции, расширения рынков капитала, активизации предпринимательской деятельности ...

... рекомендаций по использованию выявленных резервов. 1.3. Финансовая отчетность предприятия как информационная база финансового анализа Анализ финансового состояния предприятия, характеризующегося совокупностью показателей, отражающих процесс использования его финансовых средств, является важным условием управления ими. Информационной базой для проведения анализа финансового состояния ...

0 комментариев