Содержание

Введение

1. Функции прибыли как экономической категории

2. Источники получения прибыли

3. Виды прибыли

4. Порядок формирования прибыли в акционерном обществе

Заключение

Список использованной литературы

Введение

Основой рыночного механизма являются экономические показатели, необходимые для планирования и объективной оценки производственно-хозяйственной деятельности предприятия, образования и использования специальных фондов, соизмерения затрат и результатов на отдельных стадиях воспроизводственного процесса. В условиях перехода к рыночной экономике главную роль в системе экономических показателей играет прибыль.

Прибыль как главный результат предпринимательской деятельности обеспечивает потребности самой организации и государства в целом.

Прибыль представляет собой конечный финансовый результат, характеризующий производственно-хозяйственную деятельность всего предприятия, то есть составляет основу экономического развития предприятия. Рост прибыли создает финансовую основу для самофинансирования деятельности предприятия, осуществляя расширенное воспроизводство. За счет нее выполняется часть обязательств перед бюджетом, банками и другими предприятиями. Таким образом прибыль становится важнейшей для оценки производственной и финансовой деятельности предприятия. Она характеризует сметы его деловой активности и финансовое благополучие. За счет отчислений от прибыли в бюджет формируется основная часть финансовых ресурсов государства, региональных и местных органов власти, и от их увеличения в значительной мере зависят темпы экономического развития страны, отдельных регионов, приумножения общественного богатства и в конечном счете повышения жизненного уровня населения. Прибыль - один из основных финансовых показателей плана и оценки хозяйственной деятельности предприятий. За счет прибыли осуществляются финансирование мероприятий по научно-техническому и социально-экономическому развитию предприятий, увеличение фонда оплаты труда их работников.

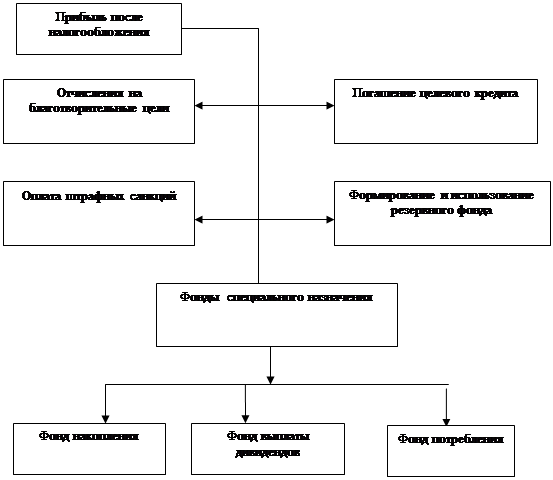

Предприятие любой формы собственности вправе решать, на какие цели и в каких размерах направлять прибыль, оставшуюся после уплаты налогов в бюджет и других обязательных платежей и отчислений.

Целью данной работы является рассмотрение формирования прибыли предприятия.

Задачами работы являются:

- рассмотреть понятие прибыли;

- проанализировать формирование прибыли предприятия.

1. Функции прибыли как экономической категории

Прибыль представляет собой разность между суммой доходов и убытков, полученных от разных хозяйственных операций. Именно поэтому она характеризует конечный финансовый результат деятельности предприятий.

Прибыль выполняет три основные функции:

1) Учетная.

Главное предназначение прибыли в современных условиях хозяйствования – отражение эффективности производственно-сбытовой деятельности предприятия. Это обусловлено тем, что в величине прибыли должно находить отражение соответствие индивидуальных затрат предприятия, связанных с производством и реализацией своей продукции и выступающих в форме себестоимости, общественно необходимых затрат, косвенным выражением которых должна явиться цена изделия. Увеличение прибыли в условиях стабильности оптовых цен свидетельствуют о снижении индивидуальных затрат предприятия на производство и реализацию продукции.

2)Распределительная.

В современных условиях повышается значение прибыли как объекта распределения, созданного в сфере материального производства чистого дохода между предприятиями и государством, различными отраслями народного хозяйства и предприятиями одной отрасли, между сферой материального производства и непроизводственной сферой, между предприятиями и его работниками.

3) Стимулирующая.

Работа предприятия в условиях перехода к рыночной экономике связана с повышением стимулирующей роли прибыли. Использование прибыли в качестве основного оценочного показателя способствует росту объема производства и реализации продукции, повышению его качества, улучшению использования имеющихся производственных ресурсов. Усиление роли прибыли обусловлено также действующей системой ее распределения, в соответствии с которой повышается заинтересованность предприятий в увеличении не только общей суммы прибыли, но и особенно той ее части, которая остается в распоряжении предприятии и используется в качестве главного источника средств, направляемых на производственное и социальное развитие, а также на материальное поощрение работников в соответствии с качеством затраченного труда. Таким образом, прибыль играет решающую роль в стимулировании дальнейшего повышения эффективности производства, усиления материальной заинтересованности работников в достижении высоких результатов деятельности своего предприятия. Дальнейшее усиление распределительной и стимулирующей роли прибыли связано с совершенствованием механизма ее распределения. Однако, прибыль не может рассматриваться в качестве единственного и универсального показателя эффективности производства. Если темпы роста стоимостных показателей превышают темпы роста производства конкретных видов продукции в натуральном выражении, имеет место снижение эффективности использования производственных ресурсов в расчете на единицу его полезного эффекта. Это находит выражение и в повышении материалоемкости, трудоемкости, зарплатоемкости, фондоемкости и, в конечном счете, себестоимости единицы конкретных видов продукции в натуральных измерениях. В величине и темпах роста прибыли недостаточно полно отражается изменение объема и эффективности использования основных фондов и оборотных средств.

Дополнительная прибыль может быть получена при увеличении объема производственных фондов и снижения эффективности их использования.

2. Источники получения прибыли

Так как основную часть прибыли предприятия получают от реализации выпускаемой продукции, сумма прибыли находится под взаимодействием многочисленных факторов: изменения объема, ассортимента, качества, структуры произведенной и реализованной продукции, себестоимости отдельных изделий, уровня цен, эффективности использования производственных ресурсов. Кроме того, на нее оказывают влияние соблюдение договорных обязательств, состояние расчетов между поставщиками и покупателями и др. Из прибыли производятся отчисления в бюджет, уплачиваются проценты по кредитам банка. Источники экономической прибыли следует видеть в эффективном использовании ресурсов, как людских, так и материальных. Это значит:

1) необходимо постоянно повышать квалификацию работников, создавать нормальные условия для их деятельности, заботиться о них;

2) совершенствовать техническое и технологическое обеспечение производства и сбыта[1].

Иначе говоря, нужны инновации, т.е. новая техника, новая технология, новые системы управления. Инновации — это всегда источник прибыли. Однако в условиях конкуренции инновационная прибыль носит временный характер. Соперничающие фир![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() мы друг у друга перенимают инновации, сводя тем самым на нет экономическую прибыль. Несмотря на это, инновационная прибыль всегда будет существовать в динамичной экономике. Может существовать иной источник экономической прибыли, отличный от новой техники, технологии, систем управления, рисковых функций предпринимателя. И таковым источником является наличие монопольной власти. Ее результатом является монопольная прибыль — это прибыль, обусловленная господством монополий. Она основана на жестком контроле над объемом производства и ценами со стороны монополиста.

мы друг у друга перенимают инновации, сводя тем самым на нет экономическую прибыль. Несмотря на это, инновационная прибыль всегда будет существовать в динамичной экономике. Может существовать иной источник экономической прибыли, отличный от новой техники, технологии, систем управления, рисковых функций предпринимателя. И таковым источником является наличие монопольной власти. Ее результатом является монопольная прибыль — это прибыль, обусловленная господством монополий. Она основана на жестком контроле над объемом производства и ценами со стороны монополиста.

Источники экономической прибыли следует видеть в эффективном использовании ресурсов, как людских, так и материальных. По Марксу, чтобы увеличить прибыль, нужно увеличить прибавочную стоимость. Ее можно увеличить путем:

1)посредством удлинения «прибавочного рабочего времени», что образует «абсолютную прибавочную стоимость» при прочих равных условиях;

2)посредством сокращения продолжительности необходимого времени за счет повышения производительности труда, что образует «относительную прибавочную стоимость».

Чтобы увеличить прибыль, необходимо выполнить два условия:

1) увеличить доход или снизить издержки;

2) или то и другое одновременно.

Увеличить доход можно лишь в случае:

1)роста количества производимой и реализуемой продукции (реального продукта) и

2)повышения цен.

Увеличение реального продукта, а соответственно, и выручки может осуществляться двумя способами:

-экстенсивным — путем вовлечения большего объема ресурсов;

-интенсивным — путем применения новой техники и технологии.

Изменение экономических показателей за любой временной период происходит под влиянием множества разнообразных факторов. Многообразие факторов, влияющих на прибыль, требует их классификации, которая в то же время имеет важное значение для определения основных направлений, поиска резервов повышения эффективности хозяйствования.

Факторы, влияющие на прибыль, могут классифицироваться по разным признакам. Так выделяют внешние и внутренние факторы. К внутренним относятся факторы, которые зависят от деятельности самого предприятия и характеризуют различные стороны работы данного коллектива. К внешним факторам относятся факторы, которые не зависят от деятельности самого предприятия, но некоторые из них могут оказывать существенное влияние на темпы роста прибыли и рентабельности производства.

В свою очередь внутренние факторы подразделяются на производственные и внепроизводственные. Внепроизводственные факторы связаны в основном с коммерческой, природоохранной, претензионной и другими аналогичными видами деятельности предприятия, а производственные факторы отражают наличие и использование основных элементов производственного процесса, участвующих в формировании прибыли, - это средства труда, предметы труда и сам труд.

По каждому из этих элементов выделяются группы экстенсивных и интенсивных факторов. К экстенсивным относятся факторы, которые отражают объем производственных ресурсов (например, изменения численности работников, стоимости основных фондов), их использования по времени (изменение продолжительности рабочего дня, коэффициента сменности оборудования и др.), а также непроизводственное использование ресурсов (затраты материалов на брак, потери из-за отходов).

К интенсивным относятся факторы, отражающие эффективность использования ресурсов или способствующих этому (например, повышение квалификации работников, производительности оборудования, внедрение прогрессивных технологий). В процессе осуществления производственной деятельности предприятия, связанной с производством, реализацией продукции и получением прибыли, эти факторы находятся в тесной взаимосвязи и зависимости. Первичные факторы производства воздействуют на прибыль через систему обобщающих факторных показателей более высокого порядка. Эти показатели отражают, с одной стороны, объем и эффективность использования их потребленной части, участвующей в формировании себестоимости. Таким образом, можно сделать вывод, что одни и те же элементы процесса производства, именно средства труда, предметы труда и труд, рассматриваются, с одной стороны, как основные первичные факторы увеличения объема промышленной продукции, а с другой – как основные первичные факторы, определяющие издержки производства. Поскольку прибыль представляет собой разность между объемом произведенной продукции и ее себестоимостью, то ее величина и темпы роста зависят от тех же трех первичных факторов производства, которые воздействуют на прибыль через систему показателей объема промышленной продукции и издержек производства.

3. Виды прибылиВ общем виде прибыль (profit, Р) фирмы определяется как разность между совокупной выручкой (TR — Total Revenue) исовокупными издержками (ТС — Total Cost) за определенный период времени:

Р = TR- ТС[2].

Бухгалтерская прибыль равна разнице между выручкой и внешними издержками. Издержки бывают внешними (явными) и внутренними (неявными). Бухгалтерская прибыль не учитывает внутренние, или неявные, издержки. К внешним издержкам относятся платежи внешним (по отношению к данной фирме) поставщикам. Вычтя из совокупной выручки внешние издержки, мы получаем бухгалтерскую прибыль. Внутренними издержками являются доходы, не полученные от использования на стороне ресурсов, принадлежащих самому предпринимателю, фирме. Вычтя из бухгалтерской прибыли внутренние издержки, мы получим экономическую прибыль.

Экономическая (чистая) прибыль — общий доход фирмы минус вмененные издержки. Синонимом общего дохода является «выручка», или платежи от покупателей.

В условиях статичной экономики чистая прибыль равна нулю. Почему? В статичной экономике все основные данные — предложение ресурсов, технические знания и совокупный спрос — постоянны и неизменны; будущее вполне предсказуемо; издержки полностью возмещаются не оставляя никакого остатка в виде чистой прибыли. Для статичной экономики характерно понятие нулевой экономической прибыли.

В условиях растущей, или динамичной, экономики прибыль растет. Почему? В динамичной экономике все основные данные — предложение ресурсов, техника и технология, совокупный спрос — всегда меняются; будущее хотя и неопределенно, но предполагается перспектива; предприниматели берут на себя риск.

Следовательно, экономическая (чистая) прибыль равна разнице между выручкой и суммой внешних и внутренних издержек. В то время как бухгалтерская прибыль равна разнице между выручкой и внешними издержками. Наличие в экономическом анализе экономической и бухгалтерской прибыли позволяет понять различие между подходом бухгалтера и экономиста к оценке деятельности фирмы. Бухгалтера интересуют, прежде всего, результаты деятельности фирмы за определенный (отчетный) период. Он анализирует прошлое в деятельности фирмы. Экономиста, наоборот, интересует ее будущее. Именно поэтому он пристально следит за внутренними издержками, или доходом, который можно получить при наиболее выгодном альтернативном использовании ресурсов, которыми фирма располагает.

Нормальная прибыль (normal profit) — доход (заработная плата), или вознаграждение за предпринимательский труд, или платежи, которые должна делать фирма, чтобы приобрести и удержать предпринимательские способности и, соответственно, стимулировать их применение в деятельности фирмы. Она входит во вмененные издержки, а экономическая же прибыль не входит в издержки.

4. Порядок формирования прибыли в акционерном обществе

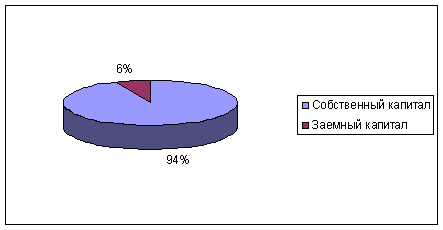

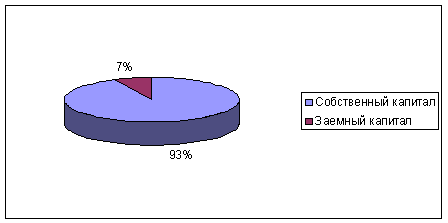

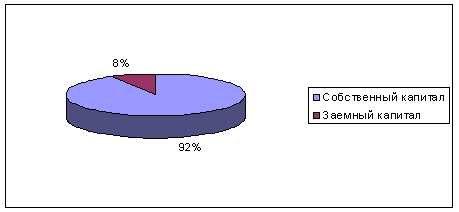

В теории финансового менеджмента главная цель деятельности предприятия - максимизация богатства его собственников, что означает максимизацию прироста собственного капитала предприятия. В финансово-экономической литературе и деловой практике этот прирост называют глобальной прибылью. Единственный способ ее достижения (за исключением привлечения новых взносов в уставный капитал) - это увеличение стоимости активов предприятия (при условии, что не использует для финансирования с целью увеличения своих активов заемные средства)[3].

Например, первоначальная величина активов предприятия составляла 1000 ед. Реализовав товар по цене выше его себестоимости, предприятие увеличило стоимость своих активов до 1200. Эта операция нарушила равновесие баланса, так как у предприятия не возникло соответствующего обязательства на величину разницы между себестоимостью и продажной ценой. Для восстановления равновесия в состав собственного капитала была введена новая статья «Прибыль», сумма которой (200 ед.) равна этой разнице. В результате собственный капитал предприятия составил 1200 ед. Владельцы предприятия стали богаче на величину полученной прибыли.

Удорожание активов, проявившееся в том, что их продажная цена оказалась выше затрат на приобретение, трансформировалось в увеличение их стоимости в статье, отражающей долю собственников в капитале предприятия. Сумма реинвестированной (капитализированной) собственниками прибыли будет показана в бухгалтерском балансе предприятия как нераспределенная прибыль. В совокупности с уставным капиталом (величина которого не изменяется без перерегистрации учредительных документов) нераспределенная прибыль составляет собственный капитал предприятия.

Увеличение стоимости активов, вследствие которого возникает прибыль - достаточно общее понятие. В частности, оно предполагает удорожание имущества за счет действия внешних факторов, например роста курса имеющейся у предприятия иностранной валюты, которое происходит независимо от его усилий. Следовательно, данный актив становится дороже и у предприятия возникает прибыль. Теоретически можно представить такую ситуацию, когда организация получает прибыль, ничего не предпринимая, а только за счет влияния подобных внешних факторов. Однако экономическая теория развеивает эти надежды. В условиях рынка невозможно длительное время получать выгоду, пользуясь лишь своим преимущественным положением в какой-либо области: уникальной структурой активов, монопольным владением технологиями и т.п. Конкуренция очень быстро уравнивает стартовые возможности всех предприятий данной отрасли или географического региона. Данная истина очевидна для предпринимателей и менеджеров, поэтому создаваемые и управляемые ими предприятия не прекращают своих активных операций ни на секунду, стремясь «выжать» из каждой операции максимально возможную прибыль.

Другой аксиомой бизнеса является необходимость предварительного осуществления расходов для получения в будущем отдачи от них. Таким образом, деятельность предприятия разбивается на большое число параллельно проводимых хозяйственных операций (транзакций), сопровождаемых расходами, которые впоследствии должны окупиться из полученных доходов. Суммировав совокупные доходы от этих операций за определенный период (например, год) и сопоставив их с валовыми расходами за это же время, определяют сумму прибыли за период. Она будет в точности равна величине прибыли, рассчитанной как прирост стоимости собственного капитала.

Следовательно, в финансовом менеджменте прибыль акционерного общества трактуется, во-первых, как увеличение собственного капитала, происходящее за счет удорожания активов, во-вторых, как превышение валовых доходов предприятия за отчетный период над его валовыми расходами. По своей сути эти трактовки являются идентичными, так как удорожание любого актива происходит вследствие превышения доходов от его продажи над расходами по его приобретению и подготовке к ней. В любом случае, предпосылкой возникновения прибыли является способность предприятия осуществлять продажу своих активов. Момент реализации является точкой, в которой фиксируется реальное увеличение стоимости актива. Отсутствие продаж делает бессмысленными попытки определить реальную стоимость актива, так как в результате всегда будет получаться некая теоретическая величина, справедливость которой может быть подтверждена только одним способом - получением согласия покупателя приобрести актив за определенную цену.

Различные подходы к определению прибыли обусловливают структуру финансовой отчетности акционерного общества. В ее состав входят два основных отчета: бухгалтерский баланс и отчет о прибылях и убытках. В каждом из них отражается сумма реинвестированной прибыли. В балансе показывается накопленная за весь период работы предприятия величина нераспределенной прибыли, а в отчете о прибылях и убытках рассчитывается сумма чистой, а затем и реинвестированной прибыли отчетного года. Нераспределенная прибыль в отчете о прибылях и убытках должна равняться разнице между суммой накопленной прибыли по балансу на конец года и аналогичным показателем баланса на начало отчетного года.

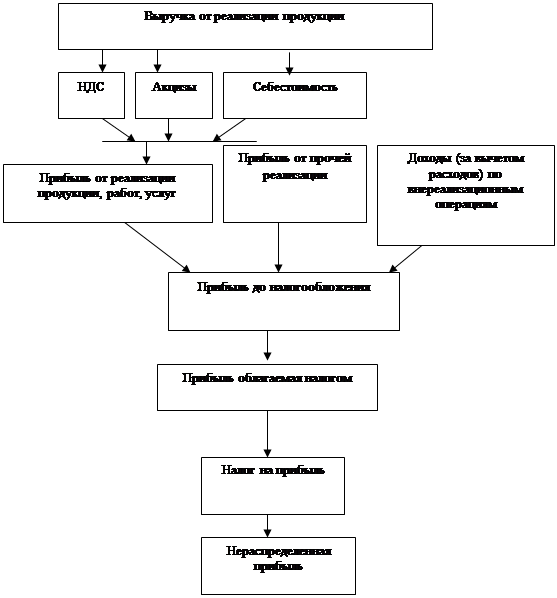

Для отчета о прибылях и убытках характерна ступенчатая форма представления информации. В этом отчете отражается последовательный переход от общей выручки предприятия к различным Показателям прибыли: валовой прибыли, прибыли от продаж, прибыли до налогообложения, чистой прибыли, реинвестированной прибыли[4]:

Валовая прибыль = Выручка от реализации - Себестоимость проданной продукции

Прибыль от продаж = Валовая прибыль - Управленческие и коммерческие расходы

Прибыль до Сальдо операционных и налогообложения = Прибыль от продаж - внереализационных доходов и расходов

Чистая прибыль = Прибыль до налогообложения - Налог на прибыль

Реинвестированная прибыль = Чистая прибыль - Дивиденды

Следует отметить, что величина налоговой базы по налогу на прибыль, как правило, отличается от суммы прибыли до налогообложения. Разница объясняется тем, что согласно гл. 25 Налогового кодекса РФ «Налог на прибыль организаций» определенные виды расходов предприятия не учитываются или учитываются не в полной мере при определении суммы налоговой базы (например, расходы на рекламу уменьшают налогооблагаемую базу только на величину, не превышающую 1% выручки от реализации).

Если реинвестирование прибыли проводится собственниками из года в год, то каждая новая сумма добавляется к уже отраженной в балансе, т.е. происходит накопление нераспределенной прибыли. Таким образом, собственный капитал можно представить как совокупность двух частей: относительно неизменной (уставный капитал) и переменной (накопленная нераспределенная прибыль).

Изменения переменной части собственного капитала не обязательно происходят только в сторону ее увеличения. Если в отчетном году получен убыток, то его сумма вычитается из величины, ранее накопленной нераспределенной прибыли. Если же размер убытка превышает сумму реинвестированной ранее прибыли, то превышение убытка отражается по той же самой статье (накопленная прибыль), но с отрицательным знаком. Такой результат свидетельствует о «проедании» предприятием своего уставного капитала. В случае постоянного из года в год получения убытков, предприятие (если оно еще не обанкротится к тому времени) должно официально уменьшить свой уставный капитал на величину накопленных убытков.

Заключение

С переходом экономики государства на основы рыночного хозяйства усиливается многоаспектное значение прибыли. Акционерное, арендное, частное или другой формы собственности предприятие, получив финансовую самостоятельность и независимость, вправе решать, на какие цели и в каких размерах направлять прибыль, оставшуюся после уплаты налогов в бюджет и других обязательных платежей и отчислений.

Прибыль является показателем, наиболее полно отражающим эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости.

Таким образом, прибылью называют ту часть чистого дохода общества, которая создается на данном предприятии и непосредственно зависит от уровня его производственно-хозяйственной деятельности. Иными словами, прибыль - это денежное выражение части стоимости прибавочного продукта, создаваемого в отраслях материального производства, которая принимает форму чистого дохода.

Заинтересованность предприятий в производстве и реализации качественной, пользующейся спросом на рынке продукции, отражается на величине прибыли, которая при прочих равных условиях находится в прямой зависимости от объема реализации этой продукции.

Прибыль является основным источником собственных средств фирмы. С одной стороны, прибыль рассматривается как результат деятельности фирмы, с другой, ¾ как основа дальнейшего развития. Для страны прибыль фирм означает наполняемость доходной части бюджета, возможность решения социальных проблем страны или региона.

Важной проблемой российской налоговой политики на современном этапе является рост собираемости налогов. Тем не менее, право предприятия на законное уменьшение своих налоговых выплат является неотъемлемой гарантией частной собственности. Это тем более важно, т.к. в ряде случаев наблюдается тенденция со стороны налоговых органов рассматривать легальное уменьшение налоговых обязательств предприятия как «уклонение от уплаты налогов». Эффективность налогового регулирования предпринимательской деятельности с помощью налога на прибыль напрямую связана со стабильностью налоговой ставки и налоговой системы вообще. Нарушение стабильности налогообложения стало одним из важнейших факторов сужения предпринимательства в производственной сфере и перетекания капитала в сферу непроизводственной деятельности, где переложение прямых налогов на потребителя с помощью увеличения цен осуществляется проще. Налоговая система в целом и система налогообложения прибыли в частности должна быть гибкой и активно реагировать на конъюнктурные изменения в экономике.

Одна из важнейших перспективных задач совершенствования системы налогообложения прибыли ¾ это ослабление ее фискальной направленности, либерализация при повышении четкости и ясности налогового законодательства, ликвидация многочисловой и противоречивой нормативной базы, сложных и неопределенных налоговых процедур. Реформирование налогообложения прибыли, как и налоговой системы в целом, должно опираться только на воспроизводственный принцип, налог должен стимулировать рост производства, его пропорциональность, повышение производительности труда. Сочетание интересов государства и производителя, целостная активно действующая система регуляторов экономики, формирующая цели и выбор стратегии, методы и средства хозяйственной деятельности каждого предприятия при одновременном учете приоритетных общегосударственных интересов ¾ основное условие выхода страны из кризиса.

Список использованной литературы

1. Банковское дело / под ред. В.И. Колесникова, Л.П. Кроливецкой / Москва, "Финансы и статистика" 2008.

2. Дадашев А.З., Черник Д.Г. Финансовая система России. – М.: ИНФРА-М, 2010.

3. Долан ЭДж., Кэмпбелл КД. и др. Деньги, банковское дело и денежно-кредитная политика. М.- Л., 2008

4. Козырев В.М. Основы современной экономики: Учебник. – 3-е изд., перераб. и лоп. – М.: Финансы и статистива, 2010.

5. Колпакова Г.М. - Финансы, Денежное обращение, кредит, - М.: Финансы и статистика 2009.

6. Раицкий К.А. Экономика организации (предприятия). Учебник. Издательство: Дашков и К, 2008.

7. Сафронов Н.А. " Экономика организации". Издательство: Экономистъ, 2008.

8. Татарников Е.А. Экономика предприятия: учебное пособие для вузов. – М.: Издательство «Экзамен», 2006.

9. Финансовый менеджмент: теория и практика / под ред. Стояновой Е. С. - М., 2009.

10. Финансы и кредит: Учебник/ Под ред. Проф. М.В. Романовского, проф. Г.Н. Белоглазовой. – М.: Высшее образование, 2006.

11. Финансы. Учебник./Под редакцией В.М. Родионовой.- М. - Финансы и статистика.-2009.

12. Финансы. Денежное обращение. Кредит: Учебник для вузов / Под ред. проф. Л.А. Дробозиной. - М.: Финансы, ЮНИТИ. 2006.

13. Финансы. Денежное обращение. Кредит: Учебник для Вузов/ Под ред. Проф. Г.Б. Поляка. – М.: ЮНИТИ-ДАНА, 2-е изд., 2008.

14. Финансы. Денежное обращение. Кредит: Серия «Учебники Феликса» / под ред. А.П. Ковалева. – Ростов-на-Дону: Феликс 2009.

15. Финансы. Денежное обращение. Кредит: Учебник для вузов / Л.А. Дробозина, Л.П. Окунева, Л.Д. Андросова и др.; Под ред. проф. Л.А. Дробозиной. - М.: Финансы, ЮНИТИ, 2009.

16. Экономика: учебник/ под ред. д-ра экон. наук, проф. А.С. Булатова. – 4-е изд., перераб. и доп. – М.: Экономистъ, 2008.

17. Экономическая теория. Элементарный курс: учебное пособие / С.С. Носова. – М.: КНОРУС, 2008.

[1] Экономическая теория. Элементарный курс: учебное пособие / С.С. Носова. – М.: КНОРУС, 2008. с. 227.

[2] Экономическая теория. Элементарный курс: учебное пособие / С.С. Носова. – М.: КНОРУС, 2008. с. 226.

[3] Финансы и кредит: Учебник/ Под ред. Проф. М.В. Романовского, проф. Г.Н. Белоглазовой. – М.: Высшее образование, 2006. с. 242

[4] Финансы и кредит: Учебник/ Под ред. Проф. М.В. Романовского, проф. Г.Н. Белоглазовой. – М.: Высшее образование, 2006. с. 245.

Похожие работы

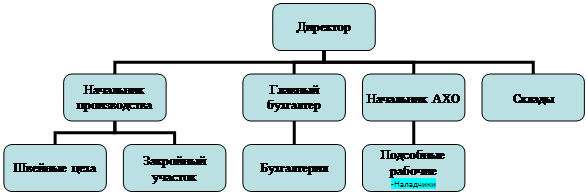

... и потерь в дальнейшем окажет положительное влияние на снижение себестоимость продукции, увеличения спроса на него и, соответственно, на повышение прибыли. Глава 2. Анализ формирования прибыли на ООО "М-РИОС" 2.1 Организационно-экономическая характеристика предприятия ООО "М-РИОС" Общество с ограниченной ответственностью "М-РИОС", именуемое в дальнейшем "Общество", является коммерческой ...

... рынка, единство целей деятельности, единство показателей финансовых результатов деятельности, единство процессов формирования и распределения прибыли, единство системы налогообложения. Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшим среди них является показатель прибыли. Конечным финансовым результатом производственно-хозяйственной ...

... этой задачи обеспечивает самофинансирование развития операционной деятельности предприятия на расширенной основе в предстоящем периоде. 2. ОРГАНИЗАЦИЯ УПРАВЛЕНИЯ ФОРМИРОВАНИЕМ ОПЕРАЦИОННОЙ ПРИБЫЛИ В ООО "ГЛОБУС" 2.1 ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ООО "ГЛОБУС" Предприятие ООО " Глобус" организовано с 1988 года. Действует в соответствии с Гражданским Кодексом РФ, Федеральным Законом "Об ...

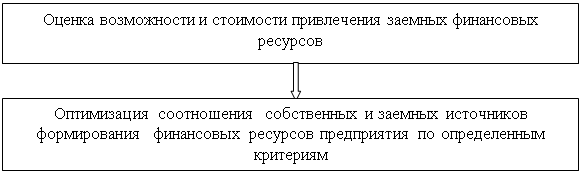

... ниже этот показатель, тем в большей степени потребность в капитале может быть удовлетворена за счет собственных его источников. 2. Анализ политики формирования капитала предприятия ОАО «Балаклавское рудоуправление им. М. Горького» и оценка её эффективности 2.1 Система оценки эффективности управления источниками капитала на предприятии Система оценки эффективности управления источниками ...

0 комментариев