Задача 1

Предприятие планирует инвестировать свободные денежные средства в размере 150 тыс. грн. на 4 года. Определить наиболее эффективный вариант размещения средств на депозитный счет банка из нескольких альтернативных. По первому варианту планируется ежегодное начисление сложных процентов по ставке 18%, по второму варианту – ежемесячное начисление сложных процентов по ставке 14%, по третьему варианту – ежегодное начисление простых процентов по ставке 24%.

Решение

Для принятия решения о выборе наиболее эффективного варианта размещения средств необходимо оценить будущую стоимость инвестированных средств.

При использовании сложного процента полученный доход периодически добавляется к сумме начального вложения, то есть процент исчисляется также из накопленной суммы процентных платежей. При этом для оценки будущей стоимости инвестированных средств используется формула:

FV= PV ![]() (1+i)n

(1+i)n

По первому варианту предполагается ежегодное начисление сложных процентов по ставке 18% на сумму 150 000 грн., (PV =150000 грн., i =18%, n = 4 года).

FV= 150000 ![]() (1+0,18)4 = 290 816,7 грн.

(1+0,18)4 = 290 816,7 грн.

В случае, если предполагается выплата процентов несколько раз в год (ежедневно, ежемесячно, поквартально, раз в полугодие), будущую стоимость инвестированных средств можно определить по формуле:

FV=PV ![]() (1+i/m)n*m

(1+i/m)n*m

где m – количество начислений за год, ед.

По второму варианту PV =150000 грн., i =14%, n = 4 года, m=12.

FV= 150000 ![]() (1+0,14/12)4*12 = 261 751,0 грн.

(1+0,14/12)4*12 = 261 751,0 грн.

Использование простого процента предполагает наращивание капитала только с суммы начальных инвестиций в течение всего срока вложения. Для оценки будущей стоимости инвестированных средств (FV) воспользуемся формулой:

FV=PV ![]() (1+ i

(1+ i ![]() n),

n),

где FV – будущая стоимость инвестированных средств, грн.,

PV – сумма денежных средств, инвестированных в начальный период, грн.,

i – ставка процента, коэф.,

n – срок вложения денежных средств.

В третьем варианте предполагается ежегодное начисление простых процентов по ставке 24% на сумму 150 000 грн., PV =150000 грн., i =24%, n = 4 года.

FV= 150000 ![]() (1+ 0,24

(1+ 0,24 ![]() 4) = 294 000 грн.

4) = 294 000 грн.

Наиболее эффективным вариантом вложения денежных средств является тот, по которому величина будущей стоимости денежных средств максимальна. Максимальная величина будущей стоимости денежных средств достигается при вложении средств под 24% годовых при ежегодном начислении простых процентов.

Ответ: 294 000 грн. под 24% годовых при ежегодном начислении простых процентов.

Задача 2

Промышленное предприятие планирует через три года приобретение нового оборудования. Ожидается, что будущая стоимость составит 900 тыс. грн. Необходимо определить, какую сумму средств требуется поместить на депозитный счет банка, чтобы через три года получить достаточную сумму средств, если ставка по депозитным счетам установлена в размере 17% с ежемесячным начислением процентов или 21% с начислением сложных процентов один раз в год.

Решение

Для определения суммы средств, которую необходимо поместить на депозитный счет банка, с тем, чтобы получить по истечении установленного срока необходимую сумму, требуется оценить текущую стоимость будущих денежных потоков (PV).

Показатель текущей стоимости рассчитывается по формуле:

![]()

![]()

где FV – будущая стоимость денежных средств,

i – дисконтная ставка, коэф.,

n – период расчета, лет.

PVIFi,n– фактор (множитель) текущей стоимости, стандартные значения которого представлены в таблице значений фактора текущей стоимости.

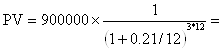

Используем эту формулу для расчета варианта с начислением сложных процентов один раз в год, FV = 900000 грн, i =21%, n = 3 года.

![]() 508 026, 5 грн

508 026, 5 грн

Таким образом, на депозитный счет банка необходимо разместить 508 026,5 грн., чтобы при данных условиях через три года получить 900 000 грн.

Если начисление процентов планируется более одного раза в год, то расчет проводят по формуле:

![]()

![]()

где m – количество начислений за год.

PV =900 000 грн. I =17% N = 3 года M =12

542 383,6 грн.

542 383,6 грн.

Таким образом, на депозитный счет в банке необходимо разместить 542 383,6 грн, чтобы при этих условиях через три года получить 900 000 грн.

Наиболее эффективным для предприятия является вложение меньшей суммы средств, то есть 508 026,5 грн. под 21% сложных процентов в год.

Ответ: 508 026,5 грн под 21% сложных процентов в год.

Задача 3

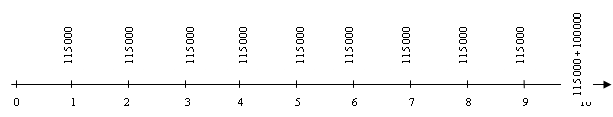

Предприятие планирует приобретение промышленного оборудования, при этом первоначальные затраты оцениваются в размере 600 тыс. грн. В течение первого года планируется инвестировать дополнительно 230 тыс. грн. (в прирост оборотного капитала). Денежный поток планируется в размере 115 тыс. грн. в год. Ликвидационная стоимость оборудования через 10 лет составит 100 тыс. грн. Необходимо определить текущую стоимость денежных потоков ежегодно и экономический эффект в результате реализации данных инвестиций, если проектная дисконтная ставка составляет 10%. Результаты расчетов оформить в виде таблицы.![]()

Решение

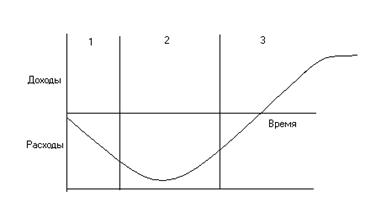

Составим схему инвестиционного процесса

| ||||

Экономический эффект от реализации инвестиций представляет собой разность между общей суммой дисконтированных чистых денежных притоков за все периоды времени и величиной инвестиционных затрат. Вычисляется по формуле:

Э = ![]() –

– ![]() ,

,

где Э – экономический эффект,

![]() - общая сумма дисконтированных денежных притоков за все периоды времени,

- общая сумма дисконтированных денежных притоков за все периоды времени,

![]() – общая сумма дисконтированных инвестиций за все периоды времени,

– общая сумма дисконтированных инвестиций за все периоды времени,

n – общий период реализации проекта,

I – величина инвестиционных затрат.

![]() - годовые денежные поступления в год k

- годовые денежные поступления в год k

k – год получения притока

m – год осуществления инвестиций

| Периоды времени, лет | Денежный поток, тыс. грн. | Дисконтированная стоимость, тыс. грн. |

| 0 | – 600 | – 600 |

| 1 | 115 | 104,55 (– 209,3) |

| 2 | 115 | 95,04 |

| 3 | 115 | 86,40 |

| 4 | 115 | 78,55 |

| 5 | 115 | 71,41 |

| 6 | 115 | 64,91 |

| 7 | 115 | 59,01 |

| 8 | 115 | 53,65 |

| 9 | 115 | 48,77 |

| 10 | 115+110 | 44,34 +42,47 |

|

|

По результатам вычислений общая сумма дисконтированных денежных притоков за все периоды времени составляет 706,63 тыс. грн., величина инвестиционных затрат равна 809,3 тыс. грн

Проект можно принять, если в результате его реализации предприятие получит положительный экономический эффект. В нашем случае Э = -60,2 тыс. грн. Экономический эффект отрицательный.

Проект принимать не рекомендуется.

Задача 4

В таблице представлены денежные потоки за пять лет реализации инвестиционного проекта. Определить экономическую целесообразность реализации данного проекта капитальных вложений, рассчитав текущую стоимость проекта и экономический эффект от его реализации. Проектная дисконтная ставка составляет 15%.

| Периоды времени, лет | Денежный поток, тыс. грн. |

| 0 | -800 |

| 1 | 200 |

| 2 | 250 |

| 3 | 320 |

| 4 | 350 |

| 5 | 450 |

Решение

Экономический эффект от реализации инвестиций представляет собой разность между общей суммой дисконтированных чистых денежных притоков за все периоды времени и величиной инвестиционных затрат. Вычисляется по формуле:

Э = ![]() –

– ![]() ,

,

где Э – экономический эффект,

![]() - общая сумма дисконтированных денежных притоков за все периоды времени,

- общая сумма дисконтированных денежных притоков за все периоды времени,

![]() – общая сумма дисконтированных инвестиций за все периоды времени,

– общая сумма дисконтированных инвестиций за все периоды времени,

n – общий период реализации проекта,

I – величина инвестиционных затрат.

![]() - годовые денежные поступления в год k

- годовые денежные поступления в год k

k – год получения притока

m – год осуществления инвестиций

| Периоды времени, лет | Денежный поток, тыс. грн. | Дисконтированная стоимость, тыс. грн. |

| 0 | -800 | -800 |

| 1 | 200 | 173,91 |

| 2 | 250 | 189,04 |

| 3 | 320 | 210,41 |

| 4 | 350 | 200,11 |

| 5 | 450 | 223,73 |

|

|

По результатам вычислений общая сумма дисконтированных чистых денежных притоков за все периоды времени составляет 997,2 тыс. грн., величина инвестиционных затрат равна 800 тыс. грн

Проект можно принять, если в результате его реализации предприятие получит положительный экономический эффект. В нашем случае Э = 997,2 тыс. грн – 800 тыс. грн = 197,2 тыс. грн. Проект принимается.

Задача 5

На основании данных таблицы необходимо произвести расчет срока окупаемости инвестиционного проекта при условии, что проектный денежный поток в течение года возникает равномерно, а также определить показатель дисконтированного срока окупаемости (дисконтная ставка составляет 15%). Сделать вывод о целесообразности реализации данного проекта.

| Периоды времени, лет | Денежный поток, тыс. грн. | Дисконтированные денежные потоки, тыс. грн |

| 0 | – 2500 | -2500 |

| 1 | 570 | 495,65 |

| 2 | 1700 | 1285,44 |

| 3 | 2150 | 1413,66 |

Решение

Срок окупаемости инвестиционного проекта рассчитывается по формуле:

N = j +d, где

j – целая часть срока окупаемости проекта;

d – дробная часть срока окупаемости проекта.

При этом, j определяется последовательным сложением ежегодных денежных потоков Pkдо тех пор пока полученная сумма будет меньше Ic(соблюдается неравенство (P1+P2+ … +Pj) ≤ Ic). Количество слагаемых в левой части неравенства равно j.

В нашем случае соблюдается неравенство (570+1700) ≤ 2500. Целая часть срока окупаемости проекта j = 2 года.

Дробная часть срока окупаемости d вычисляется по формуле:

d = ![]() =

= ![]() = 1,3 месяца.

= 1,3 месяца.

Срок окупаемости проекта 2 года 1,3 месяца.

Определим показатель дисконтированного срока окупаемости. Дисконтированный срок окупаемости проекта определяется по той же методике, что и обычный срок окупаемости, но используются дисконтированные показатели денежных потоков.

Соблюдается неравенство (495,65+1285,44) ≤ 2500. Целая часть срока окупаемости проекта j = 2 года.

Дробная часть срока окупаемости d вычисляется по формуле:

d = ![]() =

= ![]() = 6,10 месяца.

= 6,10 месяца.

Срок окупаемости проекта 2 года 6,1 месяца. При учете процесса дисконтирования срок реализации проекта увеличивается.

Задача 6

Используя данные таблицы, необходимо определить показатель чистого приведенного эффекта проекта, если дисконтная ставка составляет 15%, а также рассчитать внутреннюю норму рентабельности проекта. Сделать выводы о целесообразности реализации данного проекта.

| Периоды времени, лет | Денежный поток, тыс. грн. | Дисконтированные денежные потоки, тыс. грн. (i=15%) |

| 0 | -11000 | -11000 |

| 1 | 5100 | 4434,78 |

| 2 | 3400 | 2570,89 |

| 3 | 3550 | 2334,18 |

| 4 | 3550 | 2029,72 |

| 5 | 4690 | 2331,76 |

| Σ = 13701,34 | ||

Решение

Чистый приведенный эффект вычисляется по формуле:

NPV = ![]() , где

, где

NPV – чистый приведенный эффект;

Pk – годовые денежные поступления;

k – год поступления денежного притока;

Ic – начальные инвестиции;

i – процент дисконтирования

NPV = 13701,34 – 11000 = 2701,34 тыс. грн.

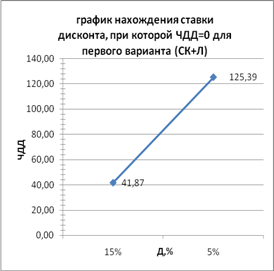

Рассчитаем внутреннюю норму рентабельности. Выберем расчетным путем два значения коэффициента i так, чтобы при их использовании функция NPV меняла свое значение с + на -, то есть соблюдалось условие: при i1<i2, NPV(i1)>0 и NPV(i2)<0. Это происходит при i= 1,25 и i= 1,26. Далее вычисляем показатель IRR=![]() = 1,25+

= 1,25+![]() = 1,253. То есть, при ставке дисконтирования равной 1,253, NPV= 0.

= 1,253. То есть, при ставке дисконтирования равной 1,253, NPV= 0.

Проект целесообразно принять к реализации, так как чистый приведенный эффект при i= 15% положителен, проект имеет значительный «запас прочности» на случай изменения ставки дисконтирования (IRR=1,253).

Задача 6

Определите значение внутренней нормы доходности для инвестиционного проекта, рассчитанного на три года, если размер необходимой инвестиции – 20 млн. грн., а в результате реализации проекта ожидается получение денежных притоков в размере 3 млн. грн. за первый год, 8 млн. грн. за второй год и 14 млн. грн. за третий год реализации проекта. Обоснуйте целесообразность реализации рассматриваемого инвестиционного проекта.

Решение

Рассчитаем внутреннюю норму рентабельности. Выберем расчетным путем два значения коэффициента i так, чтобы при их использовании функция NPV меняла свое значение с + на -, то есть соблюдалось условие: при i1<i2, NPV(i1)>0 и NPV(i2)<0. Это происходит при i= 1,09 и i= 1,1. Далее вычисляем показатель IRR=![]() = 1,09+

= 1,09+![]() = 1,097. То есть, при ставке дисконтирования равной 1,097, NPV= 0.

= 1,097. То есть, при ставке дисконтирования равной 1,097, NPV= 0.

Проект имеет незначительный «запас прочности» на случай изменения ставки дисконтирования (IRR=1,097). Принимать не рекомендуется.

Задача 7

На основании данных таблицы необходимо рассчитать показатели чистого приведенного эффекта и дисконтированного срока окупаемости альтернативных инвестиционных проектов и обосновать выбор наиболее привлекательных из них.

Проектная дисконтная ставка равна 17%.

Денежные потоки инвестиционных проектов, тыс. грн.

| Периоды времени, лет | Проект А | Проект Б |

| 0 | – 200000 | -150000 |

| 1 | 80000 | 115000 |

| 2 | 80000 | 115000 |

| 3 | 65000 | - |

| 4 | 65000 | - |

Решение

Определим показатели чистого дисконтированного дохода по проектам А и Б, сведем их в таблицу.

NPV = ![]()

| Периоды времени, лет | Проект А | Дисконтированные денежные потоки, тыс. грн. (i=17%) | Проект Б | Дисконтированные денежные потоки, тыс. грн. (i=17%) |

| 0 | – 200000 | -150000 | ||

| 1 | 80000 | 68376,07 | 115000 | 98290,60 |

| 2 | 80000 | 58441,08 | 115000 | 84009,06 |

| 3 | 65000 | 40584,09 | - | |

| 4 | 65000 | 34687,25 | - |

NPV1= 2088,49 тыс. грн., NPV2= 32299,66 тыс. грн.

Рассчитаем дисконтированный срок окупаемости альтернативных инвестиционных проектов.

Для проекта А соблюдается неравенство (68376,07+58441,08+40584,09) ≤ 200000. Целая часть срока окупаемости проекта j = 3 года.

Дробная часть срока окупаемости d вычисляется по формуле:

d = ![]() =

= ![]() = 11,3 месяца.

= 11,3 месяца.

Срок окупаемости проекта А 3 года 11,3 месяца.

Для проекта Б соблюдается неравенство (98290,6) ≤ 150000. Целая часть срока окупаемости проекта j = 1 год.

Дробная часть срока окупаемости d равна:

d = ![]() =

= ![]() = 7,4 месяца.

= 7,4 месяца.

Срок окупаемости проекта Б 1 года 7,4 месяца.

Проект Б дает большую прибыль и быстрее окупается. Принимаем проект Б.

Задача 8

На основании данных таблицы необходимо рассчитать показатели чистого приведенного эффекта, сроки окупаемости, дисконтированного срока окупаемости и индекса рентабельности альтернативных инвестиционных проектов и обосновать выбор наиболее привлекательного из них. Проектная дисконтная ставка равна 12%.

Денежные потоки инвестиционных проектов, тыс. грн.

| Периоды времени, лет | Проект А | Дисконтирован ный денежный поток, тыс. грн. (i=12%) | Проект Б | Дисконтирован ный денежный поток, тыс. грн. (i=12%) | Проект В | Дисконтирован ный денежный поток, тыс. грн. (i=12%) |

| 0 | -200000 | -200000 | -200000 | |||

| 1 | 50000 | 44642,86 | 115000 | 102678,57 | 90000 | 80357,14 |

| 2 | 50000 | 39859,69 | 115000 | 91677,30 | 110000 | 87691,33 |

| 3 | 65000 | 46265,72 | 115000 | 81854,73 | 75000 | 53383,52 |

| 4 | 65000 | 41308,68 | 115000 | 73084,58 | 75000 | 47663,86 |

| 5 | 70000 | 39719,88 | 115000 | 65254,09 | - | |

| 6 | 70000 | 35464,18 | 115000 | 58262,58 | - |

Решение

Определим показатели чистого дисконтированного дохода по проектам А, Б и В, сведем их в таблицу.

NPV = ![]()

NPV1= 47261 тыс. грн.,

NPV2= 272811,9 тыс. грн.

NPV3= 69095,9 тыс. грн.

Рассчитаем дисконтированный срок окупаемости альтернативных инвестиционных проектов.

Для проекта А соблюдается неравенство (44642,9+39859,7+46265,7+41308,7) ≤ 200000. Целая часть срока окупаемости проекта j = 4 года.

Дробная часть срока окупаемости d вычисляется по формуле:

d = ![]() =

= ![]() = 8,4 месяца.

= 8,4 месяца.

Срок окупаемости проекта А 4 года 8,4 месяца.

Для проекта Б соблюдается неравенство (102678,57+91677,30) ≤ 200000. Целая часть срока окупаемости проекта j = 2 года.

Дробная часть срока окупаемости d равна:

d = ![]() =

= ![]() = 0,8 месяца.

= 0,8 месяца.

Срок окупаемости проекта Б 2 года 0,8 месяца.

Для проекта В соблюдается неравенство (80357,14+87691,33) ≤ 200000. Целая часть срока окупаемости проекта j = 2 года.

Дробная часть срока окупаемости d равна:

d = ![]() =

= ![]() = 7,2 месяца.

= 7,2 месяца.

Срок окупаемости проекта В 2 года 7,2 месяца

Вычислим индекс рентабельности по формуле:

R=![]() , где

, где

NPV – чистый приведенный доход от инвестиции;

I – сумма инвестиции.

R1=![]() = 0.23

= 0.23

R2=![]() = 1.36

= 1.36

R3=![]() = 0.34

= 0.34

Проанализировав предложенные инвестиции по трем параметрам (чистому приведенному доходу, сроку окупаемости инвестиции, рентабельности инвестиции), отдаем предпочтение проекту Б.

Похожие работы

... и организация поставки материалов и комплектующих 8 Подбор заказчиков и начало строительства жилых домов 9 Ввод предприятия в эксплуатацию и выход на проектную мощность Таблица 16 – График освоения инвестиций для первого варианта ...

... определения коэффициента эффективности инвестиций лежат те же упрощающие допущения, что и в основе определения годового экономического эффекта. Отдельный вариант инвестиционного проекта является эффективным, если его коэффициент эффективности не меньше норматива экономической эффективности инвестиций. Из нескольких вариантов проекта лучшим является вариант, у которого максимальный коэффициент ...

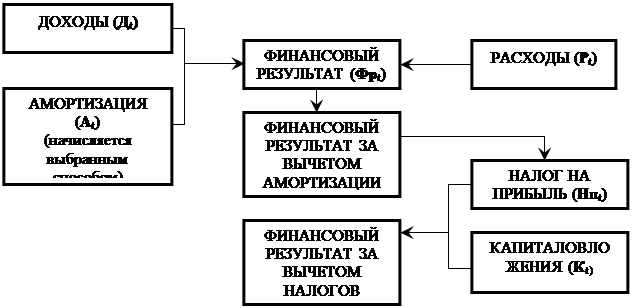

... отчислений от тех, которые соответствовали бы повышающимся ценам на основные фонды; · изменения фактических условий предоставления займов и кредитов. Учет влияния инфляции на показатели экономической эффективности инвестиций и инвестиционных проектов осуществляется с использованием базисных, расчетных и прогнозных цен на потребляемые ресурсы, производимые и реализуемые товары, продукцию и ...

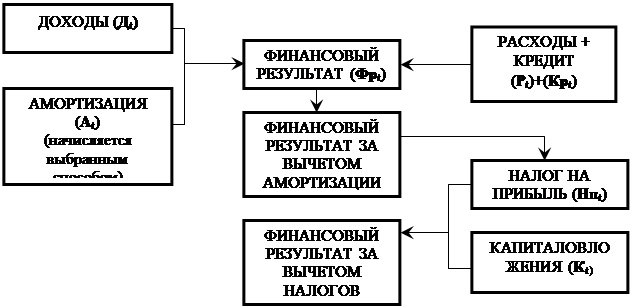

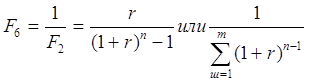

... в настоящее время служат основой для всесторонней оценки инвестиционных проектов. Оценка эффективности инвестиционных проектов включает два основных аспекта — финансовый и экономический. Международная практика разделяет задачи и методы финансовой и экономической оценок. Оба указанных подхода дополняют друг друга. В первом случае анализируется ликвидность проекта в ходе его реализации. Иначе ...

0 комментариев