Содержание

Введение. 3

Глава 1 Теоретические вопросы бухгалтерской отчетности. 6

1.1 Формирование бухгалтерской отчетности и ее нормативное регулирование 6

1.2 Стандарт «Бухгалтерская отчетность организации». 16

1.3 Баланс – важнейшая форма бухгалтерской отчетности, основа для экономического анализа. 29

Глава 2 Годовая финансовая отчетность: основные показатели и их анализ (на примере ДЗАО «Тамбовское объединение по газификации» ОАО «Запсибгазпром») 47

2.1 Характеристика исследуемого объекта. 47

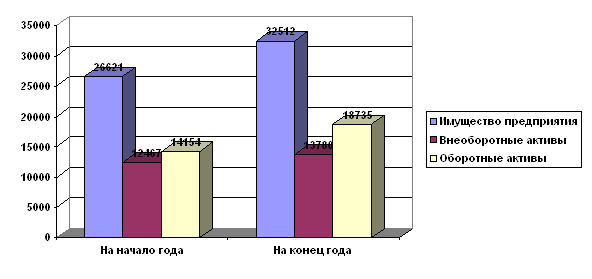

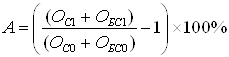

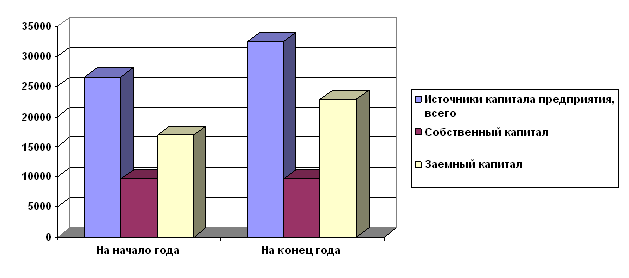

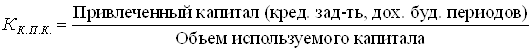

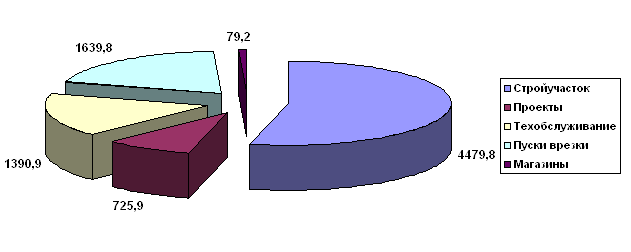

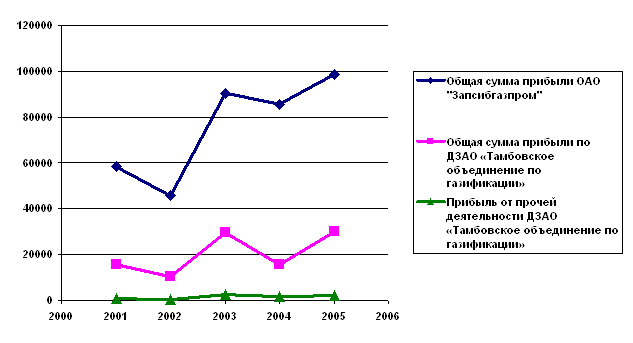

2.2 Анализ основных показателей годовой финансовой отчетности ДЗАО «Тамбовское объединение по газификации» ОАО «Запсибгазпром». 52

2.3 Пути совершенствования и рекомендации, направленные на улучшение финансового положения ДЗАО «Тамбовское объединение по газификации» ОАО «Запсибгазпром» 64

Заключение. 72

Список используемой литературы.. 74

Приложения

Введение

Отчетность представляет собой совокупность показателей, отражающих результаты хозяйственной деятельности организации за отчетный период. Отчетность включает таблицы, которые составляют по данным бухгалтерского, статистического и оперативного учета. Она является завершающим этапом учетной работы.

Данные отчетности используются внешними пользователями для оценки эффективности деятельности организации, а также для экономического анализа в самой организации, что и обуславливает актуальность выбранной темы дипломного исследования. Вместе с тем отчетность необходима для оперативного руководства хозяйственной деятельностью и служит исходной базой для последующего планирования, отчетность должна быть достоверной, своевременной. В ней должна обеспечиваться сопоставимость отчетных показателей с данными за прошлые периоды.

Организации составляют отчеты по формам и инструкциям (указаниям), рекомендованным Минфином и Госкомстатом Российской Федерации. Единая система показателей отчетности организации позволяет составлять отчетные сводки по отдельным отраслям, экономическим районам, республикам и по всему народному хозяйству в целом.

Цель дипломного исследования – изучение годовой финансовой отчетности, ее основные показатели и их анализ. Для достижения поставленной цели необходимо решить следующие задачи:

· изучить теоретические вопросы формирования бухгалтерской отчетности и ее нормативное регулирование;

· изучить стандарт «Бухгалтерская отчетность организации»;

· изучить баланс, как важнейшую форму бухгалтерской отчетности, сформировать базу для экономического анализа;

· изучить организационную структуру исследуемого объекта;

· провести анализ основных показателей годовой финансовой отчетности;

· дать рекомендации и внести предложения по улучшению формирования годовой финансовой отчетности на предприятии и улучшении финансового положения на конкретном предприятии.

Объектом исследования выступает ДЗАО «Тамбовское объединение по газификации» ОАО «Запсибгазпром».

Предметом исследования – годовая финансовая отчетность, основные показатели и их анализ.

Отчетность организации классифицируют по видам, периодичности составления, степени обобщения отчетных данных, объему содержащихся сведений и назначению.

По видам отчетность подразделяется на бухгалтерскую, статистическую и оперативную.

Бухгалтерская отчетность представляет собой единую систему данных об имущественном и финансовом положении организации и результатах ее хозяйственной деятельности. Составляют ее по данным бухгалтерского учета.

Статистическая отчетность составляется по данным статистического, бухгалтерского и оперативного учета и отражает сведения по отдельным показателям хозяйственной деятельности организации, как в натуральном, так и в стоимостном выражении.

Оперативная отчетность составляется на основе данных оперативного учета и содержит сведения по основным показателям за короткие промежутки времени — сутки, пятидневку, неделю, декаду, половину месяца. Эти данные используются для оперативного контроля и управления процессами снабжения, производства и реализации продукции.

По периодичности составления различают внутригодовую и годовую отчетность. Внутригодовая отчетность включает отчеты за день, пятидневку, декаду, месяц, квартал и полугодие. Внутригодовую статистическую отчетность обычно называют текущей статистической отчетностью, внутригодовую бухгалтерскую — промежуточной бухгалтерской отчетностью. Годовая отчетность — это отчеты за год.

По степени обобщения данных различают отчеты первичные, составляемые организациями, и сводные, которые составляют вышестоящие, или материнские, организации на основании первичных отчетов.

В настоящее время организации представляют в обязательном порядке промежуточную и годовую бухгалтерскую отчетность.

Все большая ориентация отечественной бухгалтерской отчетности на внешних пользователей, а также на предоставление достаточно детальной информации акционерам существенно приблизила ее к отчетности западных стран.

Информационной базой дипломного исследования явились учредительные документы ДЗАО «Тамбовское объединение по газификации» ОАО «Запсибгазпром», бухгалтерская и финансовая отчетность за 2003 – 2005 гг., а также учебная и научная литература зарубежных и отечественных авторов по вопросам бухгалтерского учета, экономического анализа, финансового менеджмента.

Дипломное исследование проведено в соответствии со следующей структурой: введение, где определена актуальность, цель, задачи, предмет, объект и информационная база; первая глава рассматривает теоретические вопросы бухгалтерской отчетности, где определяется нормативная база, особенности формирования бухгалтерской отчетности, определена роль баланса, как важнейшей формы для проведения экономического анализа; вторая глава рассматривает годовую финансовую отчетность и проводит анализ основных показателей баланса ДЗАО «Тамбовское объединение по газификации» ОАО «Запсибгазпром». Заключение построено под выводы по главам.

Дипломная работа написана на 81 листе, имеет 7 таблиц, 6 рисунков и 4 приложения. Список литературы составил 34 источников.

Глава 1 Теоретические вопросы бухгалтерской отчетности 1.1 Формирование бухгалтерской отчетности и ее нормативное регулированиеСложность и ответственность задач, решаемых учетом на макро- и микроуровне, обусловливают необходимость наличия четкой нормативной базы. Система нормативного регулирования бухгалтерского учета и отчетности включает перечень нормативных документов, регулирующих организацию бухгалтерского учета в Российской Федерации.

Первый уровень системы представлен федеральными законами. К ним относится Закон о бухгалтерском учете. Закон устанавливает единые правовые и методологические основы организации и внедрения бухгалтерского учета для предприятий, находящихся на территории Российской Федерации, а также для филиалов и представительств иностранных организаций, если иное не предусмотрено международными договорами. К первому уровню относятся Гражданский кодекс РФ, Налоговый кодекс РФ, Трудовой кодекс РФ и другие законодательные акты, регламентирующие порядок учета и налогообложения соответствующих видов имущества, обязательств и хозяйственных операций. Указы Президента РФ и постановления Правительства РФ — это также документы первого уровня системы нормативного регулирования.

Второй уровень регулирования бухгалтерского учета — положения (стандарты) по бухгалтерскому учету Минфина России, устанавливающие принципы, правила и способы ведения организациями учета фактов хозяйственной деятельности, составления и представления бухгалтерской отчетности. Они, как правило, регистрируются Минюстом России и имеют законодательную силу для всех предприятий, которым адресуются.

Государственные органы Российской Федерации с участием научной общественности продолжают деятельность по созданию оптимальной национальной модели финансового учета, отражающей мировые процессы, происходящие в этой области.

После долгих дискуссий решено новые нормативные акты по бухгалтерскому учету и бухгалтерской отчетности называть не стандартами, а положениями по бухгалтерскому учету (далее — ПБУ), сохранив тем самым национальную особенность в решении методологических вопросов.

Приведем перечень действующих российских ПБУ.

1. ПБУ 1/98 — Положение по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/98), утвержденное приказом Минфина России от 9 декабря 1998 г. № 60н (в ред. приказа Минфина России от 30 декабря 1997 г. № 107н).

2. ПБУ 2/94 — Положение по бухгалтерскому учету «Учет договоров (контрактов) на капитальное строительство» (ПБУ 2/94), утвержденное приказом Минфина России от 20 декабря 1994 г. № 167.

3. ПБУ 3/2000 — Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2000), утвержденное приказом Минфина России от 10 января 2000 г. № 2н.

4. ПБУ 4/99 — Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденное приказом Минфина России от 6 июля 1999 г. № 43н.

5. ПБУ 5/01 — Положение по бухгалтерскому учету «Учет материально-производственных запасов» (ПБУ 5/01), утвержденное приказом Минфина России от 9 июня 2001 т. № 44н.

6. ПБУ 6/01 — Положение по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утвержденное приказом Минфина России от 30 марта 2001 г. № 26н (в ред. приказа Минфина России от 18 мая 2002 г. №45н).

7. ПБУ 7/98 — Положение по бухгалтерскому учету «События после отчетной даты» (ПБУ 7/98), утвержденное приказом Минфина России от 25 ноября 1998 г. № 56н.

8. ПБУ 8/01 — Положение по бухгалтерскому учету «Условные факты хозяйственной деятельности» (ПБУ 8/01), утвержденное приказом Минфина России от 28 ноября 2001 г. № 96н.

9. ПБУ 9/99 — Положение по бухгалтерскому учету «Доходы организации» (ПБУ 9/99), утвержденное приказом Минфина России от 6 мая 1999 г. № 32н (в ред. приказов Минфина России от 30 декабря 1999г. № 107н, от 30 марта 2001 г. № 27н).

10. ПБУ 10/99 — Положение по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утвержденное приказом Минфина России от 6 мая 1999 г. № 33н (в ред. приказов Минфина России от 30 декабря 1999 г. № 107н, от 30 марта 2001 г. № 27н).

11. ПБУ 11/2000 — Положение по бухгалтерскому учету «Информация об аффилированных лицах» (ПБУ 11/2000), утвержденное приказом Минфина России от 13 января 2000 г. № 5н (в ред. приказа Минфина России от 30 марта 2001 г. №27н).

12. ПБУ 12/2000 — Положение по бухгалтерскому учету «Информация по сегментам» (ПБУ 12/2000), утвержденное приказом Минфина России от 27 января 2000 г. № 11н.

13. ПБУ 13/2000 — Положение по бухгалтерскому учету «Учет государственной помощи» (ПБУ 13/2000), утвержденное приказом Минфина России от 16 октября 2000 г. № 92н.

14. ПБУ 14/2000 — Положение по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2000), утвержденное приказом Минфина России от 16 октября 2000 г. № 91н.

15. ПБУ 15/01 — Положение по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01), утвержденное приказом Минфина России от 2 августа 2001 г. № 60н.

16. ПБУ 16/02 — Положение по бухгалтерскому учету «Информация по прекращаемой деятельности» (ПБУ16/02), утвержденное приказом Минфина России от 2 июля 2002 г. № 66н.

17. ПБУ 17/02 — Положение по бухгалтерскому учету «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» (ПБУ 17/02), утвержденное приказом Минфина России от 19 ноября 2002 г. № 115н.

18. ПБУ 18/02 — Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02), утвержденное приказом Минфина России от 19 ноября 2002 г. № 114н.

19. ПБУ 19/02 — Положение по бухгалтерскому учету «Учет финансовых вложений» (ПБУ 19/02), утвержденное приказом Минфина России от 10 декабря 2002 г. № 126н.

20. ПБУ 20/03 — Положение по бухгалтерскому учету «Информация об участии в совместной деятельности» (ПБУ 20/03), утвержденное приказом Минфина России от 24 ноября 2003 г. № 105н.

Приведем перечень Международных стандартов финансовой отчетности в порядке следования номеров стандартов.

Таблица 1

Международные стандарты финансовой отчетности

| № п/п | Наименование стандарта на русском языке | |

| МСФО 1 | Представление финансовых отчетов | |

| МСФО 2 | Запасы | |

| МСФО 3 | Больше не действует. Стандарт заменен МСФО 27 и МСФО 28 | |

| МСФО 4 | Больше не действует. Стандарт заменен МСФО 16 и МСФО 38 | |

| МСФО 5 | Больше не действует. Стандарт заменен МСФО 1 | |

| МСФО 6 | Больше не действует. Стандарт заменен МСФО 15 | |

| МСФО 7 | Отчеты о движении денежных средств | |

| МСФО 8 | Чистая прибыль или убыток за период, существенные ошибки и изменения в учетной политике | |

| МСФО 9 | Больше не действует. Стандарт заменен МСФО 38 | |

| МСФО 10 | События, происшедшие после даты составления баланса | |

| МСФО 11 | Договоры подряда | |

| МСФО 12 | Налоги на прибыль | |

| МСФО 13 | Больше не действует. Стандарт заменен МСФО 1 | |

| МСФО 14 | Сегментная отчетность | |

| МСФО 15 | Информация, отражающая влияние изменения цен | |

| МСФО 16 | Основные средства | |

| МСФО 17 | Аренда | |

| МСФО 18 | Выручка | |

| МСФО 19 | Вознаграждения работникам | |

| МСФО 20 | Учет правительственных субсидий и раскрытие информации о правительственной помощи | |

| МСФО 21 | Влияние изменений валютных курсов | |

| МСФО 22 | Объединение компаний ' | |

| МСФО 23 | Затраты по займам | |

| МСФО 24 | Раскрытие информации о связанных сторонах | |

| МСФО 25 | Больше не действует. Стандарт заменен МСФО 40 | |

| МСФО 26 | Учет и отчетность по программам пенсионного обеспечения (пенсионным планам) | |

| МСФО 27 | Консолидированная финансовая отчетность и учет инвестиций в дочерние компании | |

| МСФО 28 | Учет инвестиций в ассоциированные предприятия |

|

| МСФО 29 | Финансовая отчетность в условиях гиперинфляции |

|

| МСФО 30 | Раскрытие информации в финансовой отчетности банков и аналогичных финансовых институтов |

|

| МСФО 31 | Финансовая отчетность об участии в совместной деятельности |

|

| МСФО 32 | Финансовые инструменты: раскрытие и представление |

|

| МСФО 33 | Прибыль на акцию |

|

| МСФО 34 | Промежуточная финансовая отчетность |

|

| МСФО 35 | Прекращаемая деятельность |

|

| МСФО 36 | Обесценение активов |

|

| МСФО 37 | Резервы, условные обязательства и условные активы |

|

| МСФО 38 | Нематериальные активы |

|

| МСФО 39 | Финансовые инструменты: признание и оценка |

|

| МСФО 40 | Инвестиционная собственность |

|

| МСФО 41 | Учет в сельском хозяйстве |

|

Сопоставление приведенных российских положений по бухгалтерскому учету с МСФО подтверждает их близость по содержанию. Отсутствие в российской системе бухгалтерского учета (РСБУ) МСФО 19 и 26 обусловлено существенными различиями в системах оплаты труда и пенсионного обеспечения, определяемыми государственной политикой. Эти проблемы могут быть решены разработкой в России соответствующих методических указаний по финансовому учету, позволяющих добиться гармонии при составлении консолидированной отчетности по правилам МСФО.

Аналогично может быть решена проблема с МСФО по кредитным организациям (30) и учету в сельском хозяйстве (41).

Относительно МСФО 33 «Прибыль на акцию» заметим: как указано ниже, в Российской Федерации действуют Методические рекомендации по раскрытию информации о прибыли, приходящейся на одну акцию (приказ Минфина России от 21 марта 2000 г. № 29).

Таким образом, создание оптимальной модели бухгалтерского финансового учета в России в целом идет в общем направлении, отражающем глобальные процессы в этой области.

Весьма обширен перечень документов, регулирующих методику бухгалтерского учета (третий уровень регулирования). Данные документы следует разбить на две группы. Одна регулирует учет объектов общеотраслевого назначения, другая имеет отраслевую направленность.

Первая группа, в частности, включает:

· Порядок ведения кассовых операций в Российской Федерации, утвержденный решением Совета директоров ЦБ РФ от 22 сентября 1993 г. № 40 (письмо ЦБ РФ от 4 октября 1993 г. № 18);

· Методические указания по бухгалтерскому учету основных средств, утвержденные приказом Минфина России от 20 июля 1998 г. № 33н (в ред. приказа Минфина России от 23 марта 2000 г.№32н);

· Методические указания по бухгалтерскому учету материально-производственных запасов, утвержденные приказом Минфина России от 28 декабря 2001 г. № 113н (в ред. приказа Минфина России от 23 апреля 2002 г. № 33н);

· Методические указания по инвентаризации имущества и финансовых обязательств, утвержденные приказом Минфина России от 13 июня 1995 г. № 49;

· Методические рекомендации по раскрытию информации о прибыли, приходящейся на одну акцию, утвержденные приказом Минфина России от 21 марта 2000 г. № 23н;

· План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утвержденные приказом Минфина России от 31 октября 2000 г. № 94н (в ред. приказа Минфина России от 7 мая 2003 г. № 38н).

· Методические указания по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утвержденные приказом Минфина России от 26 декабря 2002 г. № 135н.

Согласно последнему документу предприятие может организовать учет специальных инструментов, специальных приспособлений и специального оборудования (далее — специальная оснастка) либо на отдельном субсчете счета 10 «Материалы», либо в порядке, предусмотренном для учета основных средств в соответствии с ПБУ 6/01, утвержденным приказом Минфина России от 30 марта 2001 г. №26н.

При выборе в учетной политике организацией учета указанных предметов по правилам, установленным Методическими указаниями, к счету 10 открываются субсчета: «Специальная оснастка и специальная одежда на складе» и «Специальная оснастка и специальная одежда в эксплуатации».

Основы, заложенные в ПБУ 4/99 и вытекающие из Закона о бухгалтерском учете, — состав бухгалтерской отчетности, порядок и сроки представления, общие требования к бухгалтерской отчетности и оценка статей — сохранены. Как и прежде, организация, получающая бюджетные средства, в составе бухгалтерской отчетности обязана представлять отчетную информацию о характере использования бюджетных средств.

Изменения в первую очередь касаются самих составляющих бухгалтерской отчетности. В бухгалтерском балансе (форме № 1) резко сокращено число статей. Имевшиеся ранее расшифровки групп статей исключены, ввиду того что они должны приводиться в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках, например в приложении к бухгалтерскому балансу (форме № 5). В то же время организации не запрещается приводить эти расшифровки непосредственно в бухгалтерском балансе, если, по ее мнению, это более наглядно позволяет излагать для заинтересованных пользователей необходимую информацию и дает возможность лучше анализировать представляемые данные.

Вторая группа документов третьего уровня, отражающих методические вопросы бухгалтерского учета в отдельных отраслях, включает инструкции по учету затрат и калькулированию себестоимости готовой продукции (работ, услуг) в различных отраслях промышленности, строительства, сельского хозяйства, подразделениях непроизводственной сферы и др. В условиях директивной экономики было разработано около 150 отраслевых инструкций по методическим вопросам. Они нуждаются в обновлении в связи с переходом экономики на рыночные отношения и необходимостью приближения к МСФО. Эта работа идет медленно.

Нормативные документы третьего уровня конкретизируют и раскрывают порядок применения федеральных законов и положений (стандартов) Минфина России. Они не могут противоречить правовым актам более высокого уровня. Подчеркнем, что документы третьего уровня не имеют юридической силы, т.е. на них не следует ссылаться при судебных разбирательствах. Однако эти документы позволяют рационально организовать учет в соответствии с правилами, предусмотренными Минфином России и потребностями пользователей экономической информации. Соблюдение требований документов третьего уровня проверяют аудиторы и ведомственные ревизионные органы.

Согласно ПБУ 1/98 «Учетная политика организации» под учетной политикой понимают совокупность конкретных методов и форм ведения бухгалтерского учета, определяемых самой организацией на основе предусмотренных требований и особенностей деятельности. Ее необходимость обусловлена тем, что в нормативных документах иногда отсутствуют способы ведения бухгалтерского учета конкретных фактов хозяйственной деятельности либо допускается несколько вариантов решения вопросов, а требуется выбрать один. Кроме того, в учетной политике следует предусмотреть оптимальное сочетание системы бухгалтерского учета с аналитическими регистрами налогового учета, разрабатываемыми организацией самостоятельно.

Отметим, что это документ четвертого уровня системы нормативного регулирования.

Общее требование, сформулированное Минфином России, состоит в том, чтобы в учетной политике были раскрыты способы бухгалтерского учета, существенно влияющие на оценку и принятие решений заинтересованными пользователями бухгалтерской отчетности. Существенными признаются способы ведения бухгалтерского учета, без знания которых невозможна достоверная оценка финансового положения, движения денежных средств или финансовых результатов деятельности. К таким признакам следует отнести:

· способы погашения стоимости амортизируемого имущества по правилам бухгалтерского учета и налогового учета;

· порядок оценки производственных запасов, товаров, незавершенного производства и готовой продукции;

· виды создаваемых резервов и сроки списания расходов будущих периодов;

· признание прибыли от продажи продукции (работ, услуг);

· порядок использования чистой прибыли;

· другие вопросы, которые собственники, руководители и менеджеры организации сочтут существенными.

Учетная политика разрабатывается главным бухгалтером, утверждается руководителем организации. Утверждению подлежат:

· рабочий план счетов бухгалтерского учета;

· аналитические регистры налогового учета;

· формы первичных учетных документов, которые отсутствуют в альбомах типовых унифицированных форм, а также формы документов для внутренней отчетности;

· порядок проведения инвентаризации имущества и обязательств;

· методы оценки активов и обязательств;

· правила документооборота и технология обработки учетной информации;

· порядок внутреннего контроля за хозяйственными операциями;

· другие решения, которые организация признает целесообразными.

Учетная политика, как правило, должна быть стабильной. Ее пересмотр возможен в случаях:

· изменения законодательства Российской Федерации или нормативных актов по бухгалтерскому учету;

· разработки новых способов обработки информации;

· существенного изменения условий деятельности: реорганизации, изменения видов деятельности, смены собственников и т. п.

Изменения учетной политики на год, следующий за отчетным, должны быть объявлены в пояснительной записке к бухгалтерской отчетности.

Статьей 7 Закона о бухгалтерском учете предусмотрено, что главный бухгалтер обеспечивает соответствие осуществляемых хозяйственных операций законодательству Российской Федерации, контроль за движением имущества и выполнением обязательств. Его требования по документальному оформлению фактов деятельности предприятий всех организационно-правовых форм, представлению в бухгалтерию необходимых документов и информации имеют всеобщую обязательность.

Без подписи главного бухгалтера (при наличии такой должности) денежные и расчетные документы, финансовые и кредитные обязательства считаются недействительными и приниматься к исполнению не должны.

При разногласиях между руководителем и главным бухгалтером по осуществлению отдельных хозяйственных операций документы по ним могут приниматься к исполнению только при наличии письменного распоряжения руководителя организации, который в этом случае песет всю полноту ответственности за последствия осуществления таких операций.

Главный бухгалтер ответствен за формирование учетной политики, правильное ведение бухгалтерского учета, своевременное представление полной и достоверной бухгалтерской отчетности.

Однако ответственность за организацию бухгалтерского учета в целом, организацию хранения учетных документов, регистров бухгалтерского учета и бухгалтерской отчетности несет руководитель предприятия. В зависимости от объема учетной работы он может:

а) учредить бухгалтерскую службу как структурное подразделение (управление, отдел), возглавляемое главным бухгалтером. Последний подчиняется непосредственно руководителю организации (п. 2 ст. 7 Закона о бухгалтерском учете);

б) ввести в штат должность бухгалтера;

в) передать по договору ведение учета централизованной бухгалтерии, аудиторской фирме или отдельному бухгалтеру-специалисту;

г) вести бухгалтерский учет лично.

Случаи, предусмотренные в подпунктах «б» и «в», рекомендованы для субъектов малого предпринимательства.

Ввиду важности контрольной функции учета с главным бухгалтером целесообразно согласовывать назначение, увольнение и перемещение материально ответственных лиц, т.е. кассиров, заведующих складами, кладовщиков и др.

На малых предприятиях, не имеющих в штате кассира, обязанности последнего могут выполняться главным бухгалтером или другим работником по письменному распоряжению руководителя организации.

При освобождении главного бухгалтера (бухгалтера) от должности производится сдача дел вновь назначенному бухгалтеру, а при его отсутствии — другому работнику, назначенному приказом руководителя организации. В процессе сдачи дел проверяют состояние бухгалтерского учета и достоверность показателей отчетности с обязательным оформлением соответствующего акта, который должен быть утвержден руководителем организации.

В заключение отметим, что престиж профессии бухгалтера растет во всем мире. Так, в Европе ежегодно проводится конгресс Европейской ассоциации бухгалтеров. Каждые пять лет проходят международные конгрессы бухгалтеров. В 2002 г. в Гонконге в таком конгрессе приняли участие более 6000 делегатов из 130 стран мира. Он прошел под девизом «Роль бухгалтера в новой экономике» и рассмотрел проблемы совершенствования бухгалтерского учета в интересах общества.

В 1946 г. Международным конгрессом бухгалтеров был утвержден герб бухгалтеров с изображениями солнца (символа освещения финансовой деятельности), весов (символа баланса), кривой Бернулли (символа того, что учет будет существовать вечно) и надписью «Наука, доверие, независимость!»

1.2 Стандарт «Бухгалтерская отчетность организации»Начиная с 2000 г. в порядок подготовки и составления бухгалтерской (финансовой) отчетности внесены существенные изменения. В рамках Программы реформирования бухгалтерского учета в соответствии с МСФО введены в действие нормативные правовые акты по бухгалтерскому учету и представлению финансовой отчетности, что существенно приблизило учет в Российской Федерации к международным стандартам.

Начиная с 2000 г. действует ПБУ «Бухгалтерская отчетность организации», которое по многим принципиальным позициям адекватно МСФО.

ПБУ 4/99 «Бухгалтерская отчетность организации» применяется при установлении:

· типовых форм бухгалтерской отчетности и инструкции о порядке составления отчетности;

· упрощенного порядка формирования бухгалтерской отчетности для субъектов малого предпринимательства и некоммерческих организаций;

· особенностей формирования сводной бухгалтерской отчетности;

· особенностей формирования бухгалтерской отчетности в случаях реорганизации или ликвидации организации;

· особенностей формирования бухгалтерской отчетности страховыми организациями, негосударственными пенсионными фондами, профессиональными участниками рынка ценных бумаг и иными организациями сферы финансового посредничества;

· порядка публикации бухгалтерской отчетности.

В соответствии с приказом Минфина России от 22 июля 2003 г. № 67н включаемые в состав промежуточной и годовой бухгалтерской отчетности бухгалтерский баланс считается формой № 1, отчет о прибылях и убытках — формой № 2. Включаемые в состав приложений к бухгалтерскому балансу и отчету о прибылях и убытках отчет об изменениях считается формой № 3, отчет о движении денежных средств — формой № 4, приложения к бухгалтерскому балансу — формой № 5, отчет о целевом использовании полученных средств — формой № 6.

Организациям, получающим бюджетные средства в составе бухгалтерской отчетности, следует представлять отчетную информацию о характере использования бюджетных средств по формам, установленным Минфином России.

Бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету.

Если при составлении бухгалтерской отчетности исходя из правил ПБУ 4/99 организацией выявляется недостаточность данных для формирования полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении, то в бухгалтерскую отчетность организация включает соответствующие дополнительные показатели и пояснения.

Если применение правил ПБУ 4/99 не позволяет сформировать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении, то организация в исключительных случаях (например, национализация имущества) может допустить отступление от этих правил.

При формировании бухгалтерской отчетности организацией должна быть обеспечена нейтральность информации, содержащейся в ней, т.е. исключено одностороннее удовлетворение интересов одних групп пользователей бухгалтерской отчетности перед другими.

Информация не является нейтральной, если посредством отбора или формы представления она влияет на решения и оценки пользователей с целью достижения предопределенных результатов или последствий.

Бухгалтерская отчетность организации должна включать в себя показатели деятельности всех филиалов, представительств и иных подразделений, в том числе выделенных на отдельные балансы.

Организация при составлении бухгалтерского баланса, отчета о прибылях и убытках и пояснений к ним должна придерживаться принятых ею содержания и формы последовательно от одного отчетного периода к другому.

Изменение принятых содержания и формы бухгалтерского баланса, отчета о прибылях и убытках и пояснений к ним допускается в исключительных случаях, например при изменении вида деятельности. Организацией должно быть обеспечено подтверждение обоснованности каждого такого изменения. Существенное изменение должно быть раскрыто в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках вместе с указанием причин, вызвавших это изменение.

По каждому числовому показателю бухгалтерской отчетности, кроме отчета, составляемого за первый отчетный период, должны быть приведены данные минимум за два года — отчетный и предшествующий отчетному.

Если данные за период, предшествующий отчетному, несопоставимы с данными за отчетный период, то первые из названных данных подлежат корректировке исходя из правил, установленных нормативными актами по бухгалтерскому учету. Каждая существенная корректировка должна быть раскрыта в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках вместе с указанием причин, вызвавших эту корректировку

Статьи бухгалтерского баланса, отчета о прибылях и убытках и других отдельных форм бухгалтерской отчетности, которые в соответствии с положениями по бухгалтерскому учету подлежат раскрытию и по которым отсутствуют числовые значения активов, обязательств, доходов, расходов и иных показателей, прочеркиваются (в типовых формах) или не приводятся (в формах, разработанных самостоятельно, и в пояснительной записке).

Показатели об отдельных активах, обязательствах, доходах, расходах и хозяйственных операциях должны приводиться в бухгалтерской отчетности обособленно в случае их существенности и если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

Показатели об отдельных видах активов, обязательств, доходов, расходов и хозяйственных операций могут приводиться в бухгалтерском балансе или отчете о прибылях и убытках общей суммой с раскрытием в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках, если каждый из этих показателей в отдельности несущественен для оценки заинтересованными пользователями финансового положения организации или финансовых результатов ее деятельности.

Для составления бухгалтерской отчетности отчетной датой считается последний календарный день отчетного периода.

При составлении бухгалтерской отчетности за отчетный год отчетным годом является календарный год с 1 января по 31 декабря включительно.

Первым отчетным годом для вновь созданных организаций считается период с даты их государственной регистрации по 31 декабря соответствующего года, а для организаций, созданных после 1 октября, — по 31 декабря следующего года.

Минфин России в зависимости от объемов деятельности считает возможным формировать отчетность в одном из трех вариантов: упрощенном, стандартном и множественном.

Упрощенный — для субъектов малого предпринимательства и некоммерческих (кроме бюджетных) организаций.

В этом случае в состав годовой бухгалтерской отчетности не входят: форма № 3 «Отчет об изменениях капитала», форма № 4 «Отчет о движении денежных средств», форма № 5 «Приложение к бухгалтерскому балансу». Некоммерческим организациям в состав годовой бухгалтерской отчетности рекомендуется дополнительно включать форму № 6 «Отчет о целевом использовании полученных средств».

Стандартный — для коммерческих организаций, относящихся к группе средних и крупных организаций.

Этот вариант предполагает формирование бухгалтерской отчетности по образцам форм, приведенным в приказе Минфина России от 22 июля 2003 г. № 67н, если предусмотренные в них показатели позволяют соблюдать изложенные в ПБУ 4/99 общие требования к бухгалтерской отчетности (раздел III) и правила оценки статей бухгалтерской отчетности (раздел VII), а также требования по раскрытию информации, содержащейся в других положениях по бухгалтерскому учету.

Множественный — для коммерческих организаций, относящихся к группе крупнейших и крупных организаций, осуществляющих несколько видов деятельности.

В последнем случае количество форм, составляющих бухгалтерскую отчетность организации, и вариантов увеличивается по ряду причин: вместо одной формы № 5 «Приложение к бухгалтерскому балансу» целесообразно представлять показатели отдельных ее разделов в виде самостоятельных форм бухгалтерской отчетности либо раздел, характеризующий размер произведенных текущих расходов организации, включить в виде приложения к форме № 2 «Отчет о прибылях и убытках». В крупных компаниях важное значение приобретает информация по сегментам (операционным и географическим).

При всех трех вариантах следует иметь в виду, что в образцах имеются разделы, которые заполняются не всеми организациям Например, информация о прибыли на одну акцию в форме № 2 «От чет о прибылях и убытках» заполняется только акционерными обществами, а раздел IV «Изменение капитала» формы № 3 «Отчет об изменении капитала» — только хозяйственными товариществами и об обществами, поэтому многим организациям нет необходимости приводить ненужные показатели в формируемой бухгалтерской отчетности. При этом при разработке и принятии форм бухгалтерской от четности следует учитывать требования Указаний о порядке составления и представления бухгалтерской отчетности по сохранению кодов итоговых строк и кодов строк разделов и групп статей бухгалтерского баланса.

Отказ от применения типовых форм бухгалтерской отчетности не означает, что государство в лице Минфина России отказывается в целом от регулирования на этом участке учетного процесса. Общие подходы к формированию бухгалтерской отчетности установлены ПБУ 4/99 в виде четырех форматов и перечня дополнительных данных. Приказом Минфина России от 22 июля2003 г. № 67н рекомендованы образцы форм бухгалтерской отчетности и утверждены Указания об объеме форм бухгалтерской отчетности и Указания о порядке составления бухгалтерской отчетности. Более подробные указания о порядке формирования бухгалтерской отчетности приведены в Методических рекомендациях о порядке формирования показателей бухгалтерской отчетности организации.

Бухгалтерская отчетность подписывается руководителем и главным бухгалтером (бухгалтером) организации.

В организациях, где бухгалтерский учет ведется на договорных началах специализированной организацией (централизованной бухгалтерией) или бухгалтером-специалистом, бухгалтерскую отчетность подписывает руководитель организации и руководитель специализированной организации (централизованной бухгалтерии) либо специалист, ведущий бухгалтерский учет.

Бухгалтерский баланс должен характеризовать финансовое положение организации по состоянию на отчетную дату.

В бухгалтерском балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. Активы и обязательства предаются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные.

Бухгалтерский баланс должен содержать показатели, приведенные в таблице (Таблица 2).

Таблица 2

| Раздел | Группа строк | Строка |

| АКТИВ | ||

| Внеоборотные активы | Нематериальные активы | Патенты, лицензии, торговые знаки, знаки обслуживания, иные аналогичные права и активы |

| Организационные расходы | ||

| Деловая репутация организации | ||

| Основные средства | Земельные участки и объекты природопользования | |

| Здания, машины и оборудование | ||

| Незавершенное строительство | ||

| Доходные вложения в материальные ценности | Имущество для передачи в лизинг | |

| Имущество, предоставляемое по договору проката | ||

| Долгосрочные финансовые вложения | Инвестиции в дочерние общества | |

| Инвестиции в зависимые общества | ||

| Инвестиции в другие организации | ||

| Займы, предоставленные организациям на срок более 12 месяцев | ||

| Прочие долгосрочные финансовые вложения | ||

| Оборотные активы | Запасы | Сырье, материалы и другие аналогичные ценности |

| Затраты в незавершенном производстве (издержках обращения) | ||

| Раздел | Группа строк | Строка |

| Готовая продукция и товары для перепродажи | ||

| Налог на добавленную стоимость по приобретенным ценностям | ||

| Дебиторская задолженность | Покупатели и заказчики | |

| Векселя к получению | ||

| Задолженность дочерних и зависимых обществ | ||

| Задолженность участников (учредителей) по вкладам в уставный капитал | ||

| Авансы выданные | ||

| Прочие дебиторы | ||

| Краткосрочные финансовые вложения | Займы, предоставленные организациям на срок менее 12 месяцев | |

| Собственные акции, выкупленные у акционеров | ||

| Прочие краткосрочные финансовые вложения | ||

| Денежные средства | Расчетные счета | |

| Валютные счета | ||

| Прочие денежные средства | ||

| ПАССИВ | ||

| Капитал и резервы | Уставный капитал | |

| Добавочный капитал | ||

| Резервный капитал | Резервы, образованные в соответствии с законодательством | |

| Резервы, образованные в соответствии с учредительными документами | ||

| Нераспределенная прибыль (непокрытый убыток - вычитается) | ||

| Долгосрочные обязательства | Займы и кредиты | Кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты |

| Раздел | Группа строк | Строка |

| Займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | ||

| Прочие долгосрочные обязательства | ||

| Краткосрочные обязательства | Займы и кредиты | Кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты |

| Займы, подлежащие погашению в течение 12 месяцев после отчетной даты | ||

| Кредиторская задолженность • | Поставщики и подрядчики | |

| Задолженность перед персоналом организации | ||

| Задолженность перед государственными внебюджетными фондами | ||

| Задолженность по налогам и сборам | ||

| Задолженность перед участниками (учредителями) по выплате доходов | ||

| Прочие кредиторы | ||

| Доходы будущих периодов | ||

| Резервы предстоящих расходов | ||

Отчет о прибылях и убытках должен характеризовать финансовые

результаты деятельности организации за отчетный период.

В отчете о прибылях и убытках доходы и расходы следует показывать с подразделением на обычные и чрезвычайные.

Отчет о прибылях и убытках должен содержать следующие числовые показатели:

· выручка от продажи товаров, продукции, работ, услуг за вычетом налога на добавленную стоимость, акцизов и т. п. налогов и обязательных платежей (нетто-выручка);

· себестоимость проданных товаров, продукции, работ, услуг (кроме коммерческих и управленческих расходов);

· валовая прибыль;

· коммерческие расходы;

· управленческие расходы;

· прибыль/убыток от продаж;

· проценты к получению проценты к уплате;

· доходы от участия в других организациях;

· прочие операционные доходы;

· прочие операционные расходы;

· внереализационные доходы;

· внереализационные расходы;

· прибыль/убыток до налогообложения;

· налог на прибыль и иные аналогичные обязательные платежи;

· прибыль/убыток от обычной деятельности;

· чрезвычайные доходы;

· чрезвычайные расходы;

· чистая прибыль (нераспределенная прибыль (непокрытый убыток)).

Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках должны, как предусмотрено ПБУ 4/98, раскрывать сведения, относящиеся к учетной политике организации, обеспечивать пользователей дополнительными данными, которые нецелесообразно включать в бухгалтерский баланс и отчет о прибылях и убытках, но которые необходимы пользователям бухгалтерской отчетности для реальной оценки финансового положения организации, финансовых результатов ее деятельности и изменений в ее финансовом положении.

В пояснениях должно быть указано, что бухгалтерская отчетность сформирована организацией исходя из действующих в Российской Федерации правил бухгалтерского учета и отчетности, кроме случаев, когда организация допустила при формировании бухгалтерской отчетности отступления от этих правил.

Существенные отступления должны быть раскрыты в бухгалтерской отчетности с указанием причин, вызвавших эти отступления, а также влияния, которое данные отступления оказали на понимание состояния финансового положения организации, отражения финансовых результатов ее деятельности и изменений в ее финансовом положении. Организацией должно быть обеспечено подтверждение оценки в денежном выражении последствий отступления от действующих в Российской Федерации правил бухгалтерского учета и отчетности.

Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках должны раскрывать следующие дополнительные данные:

· о наличии на начало и конец отчетного периода и движении в течение отчетного периода отдельных видов нематериальных активов;

· наличии на начало и конец отчетного периода и движении в течение отчетного периода отдельных видов основных средств;

· наличии на начало и конец отчетного периода и движении в течение отчетного периода арендованных основных средств;

· наличии на начало и конец отчетного периода и движении в течение отчетного периода отдельных видов финансовых вложений;

· наличии на начало и конец отчетного периода отдельных видов дебиторской задолженности;

· изменениях в капитале (уставном, резервном, добавочном и др.) организации;

· количестве акций, выпущенных акционерным обществом и полностью оплаченных;

· количестве акций, выпущенных, но не оплаченных или оплаченных частично; номинальной стоимости акций, находящихся в собственности акционерного общества, ее дочерних и зависимых обществ;

· составе резервов предстоящих расходов и платежей, оценочных резервов, наличии их на начало и конец отчетного периода, движении средств каждого резерва в течение отчетного периода;

· наличии на начало и конец отчетного периода отдельных видов кредиторской задолженности;

· объемах продаж продукции, товаров, работ, услуг по видам (отраслям) деятельности и географическим рынкам сбыта (деятельности);

· составе затрат на производство (издержках обращения);

· составе внереализационных доходов и расходов;

· чрезвычайных фактах хозяйственной деятельности и их последствиях;

· любых выданных и полученных обеспечениях обязательств и платежей организации;

· событиях после отчетной даты и условных фактах хозяйственной деятельности;

· прекращенных операциях,

· об аффинированных лицах;

· государственной помощи;

· прибыли, приходящейся на одну акцию.

Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках раскрывают информацию в виде отдельных отчетных форм (отчет о движении денежных средств, отчет об изменениях капитала и др.) и в виде пояснительной записки.

Статья бухгалтерского баланса и отчета о прибылях и убытках, к которой даются пояснения, должна иметь указание на такое раскрытие.

В бухгалтерской отчетности должны быть раскрыты данные о движении денежных средств в отчетном периоде; характеризующие наличие, поступление и расходование денежных средств в организации.

Отчет о движении денежных средств должен характеризовать изменения в финансовом положении организации в разрезе текущей, инвестиционной и финансовой деятельности.

Отчет о движении денежных средств должен содержать следующие числовые показатели:

· «Остаток денежных средств на начало отчетного периода»;

· «Поступило денежных средств — всего», в том числе:

· «От продажи продукции, товаров, работ и услуг»;

· «От продажи основных средств и иного имущества»;

· «Авансы, полученные от покупателей (заказчиков)»;

· «бюджетные ассигнования и иное целевое финансирование»;

· «кредиты и займы полученные»;

· «дивиденды, проценты по финансовым вложениям»;

· «прочие поступления»;

· «Направлено денежных средств — всего», в том числе:

· «на оплату товаров, работ и услуг»;

· «на оплату труда»;

· «на отчисления в государственные внебюджетные фонды»;

· «на выдачу авансов»;

· «на финансовые вложения»;

· «на выплату дивидендов, процентов по ценным бумагам»;

· «на расчеты с бюджетом»;

· «на оплату процентов по полученным кредитам, займам»;

· «прочие выплаты, перечисления»;

· «Остаток денежных средств на конец отчетного периода».

Хозяйственные товарищества и общества в составе бухгалтерской отчетности должны раскрыть информацию о наличии и изменении уставного (складочного) капитала, резервного капитала и других составляющих капитала организации.

Отчет об изменениях капитала должен содержать следующие числовые показатели:

«Величина капитала на начало отчетного периода»;

«Увеличение капитала — всего», в том числе:

· «за счет дополнительного выпуска акций»;

· «за счет переоценки имущества»;

· «за счет прироста имущества»;

· «за счет реорганизации юридического лица (слияние, присоединение) »;

· «за счет доходов, которые в соответствии с правилами бухгалтерского учета и отчетности относятся непосредственно на увеличение капитала»;

«Уменьшение капитала — всего», в том числе:

«за счет уменьшения номинала акций»; «за счет уменьшения количества акций»;

· «за счет реорганизации юридического лица (разделение, выделение) »;

· «за счет расходов, которые в соответствии с правилами бухгалтерского учета и отчетности относятся непосредственно в уменьшение капитала»;

«Величина капитала на конец отчетного периода». Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках должны раскрывать (если эти данные отсутствуют в информации, сопровождающей бухгалтерский отчет):

· юридический адрес организации;

· основные виды деятельности;

· среднегодовую численность работающих за отчетный период или численность работающих на отчетную дату;

· состав (фамилии и должности) членов исполнительных и контрольных органов организации.

1.3 Баланс – важнейшая форма бухгалтерской отчетности, основа для экономического анализаОсобенность бухгалтерского баланса как финансового документа состоит в том, что в нем сопоставляются имущество, права и обязательства (долги кредиторам). В случае, если имущество равно долгам, требования (права) и обязательства взаимно погашаются, а капитал имеет нулевое значение. Если имущество превышает долги, значит, в наличии имеются чистые активы, или, как говорят юристы, активы, не обремененные обязательствами. При условии недостатка имущества возникает дефицит.

В российской практике актив размещается в порядке возрастающей ликвидности, при которой основные средства, длительно сохраняющие свою натуральную форму, находятся в верхней части таблицы, а деньги, валюта, товары и т. п. — в нижней. В других странах, в частности в США, Великобритании, — наоборот.

При заполнении строк ПО-113 группы строк «Нематериальные активы» раздела I «Внеоборотные активы» актива баланса следует учесть, что с 1 января 2001 г. применяется ПБУ 14/2000 «Учет нематериальных активов», утвержденное приказом Минфина России от 16 октября 2000 г. № 91н, которым, в частности, уточнены перечень и понятие таких активов.

К нематериальным активам отнесены:

· исключительные права патентообладателя на изобретения, промышленные образцы, полезные модели и селекционные достижения;

· исключительные авторские права на программы для ЭВМ и базы данных;

· исключительные права владельца на товарный знак и знак обслуживания, наименование места происхождения товаров;

· имущественное право автора или иного правообладателя на топологию интегральных микросхем;

· деловая репутация предприятия, а также организационные расходы, которые в соответствии с учредительными документами признаны вкладом в уставный (складочный) капитал.

В отличие от Положения по ведению бухгалтерского учета и бухгалтерской отчетности согласно ПБУ 14/2000 к нематериальным активам причисляются только исключительные авторские права и исключительные права патентообладателя и владельца. Другие объекты можно отнести к таким активам только при одновременном выполнении ряда условий, в частности:

· объект нематериальных активов должен использоваться более 12 месяцев в производственных целях либо для управленческих нужд и при этом не иметь материально-вещественной структуры. В то же время необходимо, чтобы данный объект можно было идентифицировать. Иными словами, у организации должны быть в наличии документы, подтверждающие существование самого актива и исключительного права на результаты интеллектуальной деятельности (патенты, свидетельства и т. п.);

· для отражения объекта в составе нематериальных активов необходимо, чтобы организация не намеревалась в последующем его перепродать, а предполагала использовать для собственных нужд. Кроме, того, такой объект должен в будущем приносить экономическую выгоду (доход).

При постановке объекта нематериальных активов на бухгалтерский учет в первую очередь решается вопрос об их денежной оценке. Установлены различные способы определения первоначальной стоимости активов.

В случае покупки нематериальных активов их первоначальная стоимость определяется в сумме фактических затрат. В нее включаются затраты, уплачиваемые продавцу в соответствии с договором, регистрационные сборы, таможенные и патентные пошлины, невозмещаемые налоги, вознаграждения посредническим организациям и т. п. Определены расходы, которые не следует включать в первоначальную стоимость нематериальных активов. Это общехозяйственные и аналогичные им затраты (кроме случаев, когда они непосредственно связаны с приобретением активов).

Первоначально расходы на приобретение нематериальных активов накапливаются на счете 08 «Вложения во внеоборотные активы». На этом счете отражаются и все расходы, связанные с доведением нематериальных активов до состояния, в котором они пригодны к использованию в запланированных целях.

После этого активы списывают:

Дебет 04 Кредит 08 субсчет «Приобретение нематериальных актинов» — введен в эксплуатацию объект нематериальных активов.

Когда организация самостоятельно создает нематериальные активы, порядок учета подобных затрат зависит от характера дальнейшего использования активов. Так, если их планируется продать, то (затраты на создание следует учитывать на счете 20 «Основное производство». Если же в дальнейшем нематериальные активы будут использоваться для собственных нужд, учет затрат ведут на счете 08. Необходимо помнить, что с 1 января 2001 г. первоначальная стоимость нематериальных активов, созданных для собственных нужд, облагается НДС. Но суммы налога, уплаченные поставщикам ресурсов, которые использовались при создании нематериальных активов, возмещаются из бюджета. Такой порядок установлен ст. 159 Налогового кодекса РФ.

Нематериальные активы, поступившие в качестве вклада в уставный капитал организации, отражаются на счете 04 «Нематериальные активы» в корреспонденции с кредитом счета 08 «Вложения во внеоборотные активы», субсчет «Приобретение нематериальных активов». Последний субсчет дебетуют, а кредитуют счет 75 «Расчеты с учредителями», субсчет «расчеты по вкладам в уставный (складочный) капитал». Этой записи предшествует следующая проводка:

Дебет 75-1 Кредит 80 «Уставный капитал».

Нематериальные активы, вносимые участниками в счет их вклада уставный (складочный) капитал, приходуются в согласованной оценке. При этом в бухгалтерском учете делается запись по дебету счета 04 и кредиту счета 75.

Безвозмездно полученные от других юридических и физических лиц нематериальные активы оценивают по рыночной стоимости на дату их принятия к бухгалтерскому учету.

Рассмотрим пример отражения в бухгалтерском учете безвозмездно полученных нематериальных активов.

Сумму начисленной амортизации нематериальных активов можно отражать на отдельном счете (05 «Амортизация нематериальных активов») либо уменьшать на ее величину первоначальную стоимость нематериальных активов. Последний называют способом уменьшения первоначальной стоимости. Он применяется по таким объектам нематериальных активов, как организационные расходы и деловая репутация организации.

Если нематериальные активы используются в непроизводственных целях, то амортизация по ним начисляется за счет собственных средств организации.

При начислении амортизации по нематериальным активам путем уменьшения первоначальной стоимости после полного ее погашения данные активы отражаются в бухгалтерском учете в условной оценке, принятой организацией, с отнесением суммы оценки на финансовые результаты. Однако это возможно только до прекращения срока действия патента, свидетельства или других охранных документов.

Отметим, что предметом договора купли-продажи могут выступать не только отдельные товары, но и предприятия в целом как единый имущественный комплекс. Понятно, что стоимость любого предприятия отлична от совокупной стоимости его активов и пассивов. Разность между покупной ценой предприятия и стоимостью его активов и обязательств составляет деловую репутацию предприятия. Подчеркнем, что в бухгалтерском учете деловая репутация отражается только при совершении сделки купли-продажи предприятия. При этом репутация может быть положительной или отрицательной.

Положительную деловую репутацию необходимо рассматривать как надбавку, выплачиваемую покупателем в обеспечение будущей потенциальной доходности приобретенного предприятия. Это означает, что средства, затраченные на приобретение деловой репутации, в будущем принесут экономическую выгоду, прибыль, т.е. окупятся. Конечно, предприятие, обладающее положительной деловой репутацией, приобретать выгодно.

Отрицательную деловую репутацию следует рассматривать как скидку с цены, предоставляемую покупателю в связи с отсутствием у продаваемого предприятия стабильных покупателей, навыков маркетинга и сбыта, деловых связей, опыта управления, достаточного уровня квалификации персонала и т. п.

В рассматриваемом примере возникла положительная деловая репутация. Она отражается на счете 04 «Нематериальные активы», субсчет «Деловая репутация». Затем в течение 20 лет (но не более срока деятельности предприятия) деловая репутация амортизируется путем равномерного уменьшения ее первоначальной стоимости.

Отрицательную деловую репутацию отражают в бухгалтерском учете предприятия как доходы будущих периодов, а затем ежемесячно списывают на счет 91 «Прочие доходы и расходы», субсчет «Прочие доходы».

Организация может передать права использования объекта нематериальных активов другой организации. Это значит, что она сохраняет исключительные права на переданный объект. В таком случае объект нематериальных активов не списывают, а отражают в бухгалтерском учете организации-правообладателя обособленно. Платежи, предусмотренные в договоре, согласно Положению по бухгалтерскому учету «Доходы организации» (ПБУ 9/99) показывают в бухгалтерском учете организации-правообладателя как операционные доходы проводкой: Дебет 76 Кредит 91.

Организация-пользователь отражает нематериальные активы, полученные в пользование, на за балансовом счете. Периодические платежи (роялти) за такое предоставленное право включаются в расходы отчетного периода, а разовые фиксированные — отражаются как расходы будущих периодов и подлежат списанию в течение срока действия договора.

При выбытии нематериальных активов (продаже, списании, безвозмездной передаче) делают следующие записи:

Дебет 91 Кредит 04 — на первоначальную стоимость нематериальных активов;

Дебет 05 Кредит 91 — на сумму амортизации;

Дебет 51 Кредит 91 — на сумму выручки от реализации нематериальных активов.

Расходы, связанные с выбытием нематериальных активов, списывают с кредита денежных и расчетных счетов в дебет счета 91. Финансовый результат от выбытия не уменьшает налогооблагаемую базу.

Следует отметить, что при сопоставлении правил учета материальных активов согласно ПБУ 14/2000 и гл. 25 Налогового кодекса РФ (ст. 257) выявлено, что имеются расхождения в составе этих активов. Так, по правилам бухгалтерского учета в названные активы входят организационные расходы и деловая репутация фирмы. В то же время в целях налогового учета такие активы не могут быть признаны. И, напротив, по налоговому законодательству к нематериальным активам относятся права, возникающие из прав на «ноу-хау», секретную формулу или процесс, информацию относительно промышленного, коммерческого или научного опыта.

Кроме того, в ст. 259 НК РФ сказано, что амортизацию по нематериальным активам можно начислять одним из двух методов: линейным и нелинейным.

Правилами бухгалтерского учета нелинейный способ расчета амортизации не предусмотрен. Вместе с тем рекомендованы методы уменьшаемого остатка исходя из остаточной стоимости нематериальных активов и пропорционально объему продукции (работ) в натуральном выражении. Различны предельные сроки амортизации нематериальных активов (20 лет по правилам бухгалтерского учета и 10 лет по налоговому законодательству).

Расшифровка состава нематериальных активов приводится в приложении к бухгалтерскому балансу (форма № 5).

В группе строк «Основные средства» показывают данные по основным средствам, как действующим, так и находящимся на консервации или в запасе по остаточной стоимости (за исключением объектов основных средств, по которым погашение стоимости не проводится). В этом подразделе отражаются также капитальные вложения на улучшение земель (мелиоративные, осушительные, ирригационные и другие работы) и в арендованные здания, сооружения, оборудование и другие объекты, относящиеся к основным средствам. В размере фактических затрат на приобретение показываются земельные участки, объекты природопользования, приобретенные организацией в собственность в соответствии с законодательством.

Отметим, что все объекты бухгалтерского учета, которые до вступления в силу гл. 25 Налогового кодекса РФ входили в состав основных средств, в целях бухгалтерского учета в соответствии с Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01) остаются в составе основных средств до их выбытия независимо от их стоимости и оставшегося срока полезного использования.

Что касается налогового законодательства, то с введением в действие гл. 25 Налогового кодекса РФ названные выше объекты основных средств исключаются из состава амортизируемого имущества в случае, если их первоначальная (восстановительная) стоимость составляет 10 000 руб. (включительно) или срок эксплуатации менее 12 мес. Такое разъяснение дано в письме Минфина России от 16 сентября 2002 г. № 16-00-14/359.

Арендное предприятие, заключившее с арендодателем договор аренды (или дополнительное соглашение), по которому предусматривается переход имущества, относящегося к основным средствам, в собственность арендатора (выкуп) по истечении срока аренды или до его истечения при условии внесения последним всей обусловленной договором выкупной цены, в этом подразделе отражает также долгосрочно арендуемые основные средства.

Расшифровка движения основных средств в течение отчетного года, а также их состава на конец отчетного года приводится в Приложении к бухгалтерскому балансу (форма № 5).

По строке «Незавершенное строительство» (130) показывается стоимость незаконченного строительства, осуществляемого как хозяйственным, так и подрядным способами. Кроме того, здесь же отражаются затраты по формированию основного стада, на геологоразведочные работы, суммы авансов, выданных организацией в связи с осуществлением капитальных вложений и формированием основного стада, а также оборудование, требующее монтажа и предназначенное для установки.

При осуществлении капитальных вложений и вложений в нематериальные активы на счет 08 относятся расходы организации по уплате процентов по кредитам банков и иным заемным обязательствам, использованным на эти цели. На счет учета капитальных вложений относится также сумма налога на приобретение автотранспортных средств.

По строке «Доходные вложения в материальные ценности (135) приводится остаточная стоимость имущества, учтенного на счете 03 «Доходные вложения в материальные ценности», которая определяется как разница дебетового сальдо счета 03 и кредитового сальдо субсчета «Амортизация имущества, предоставленного во временное пользование» счета 02 «Амортизация основных средств».

По строке. «Долгосрочные финансовые вложения» (140) указывают суммы вложений. Напомним, что согласно п. 3 Положения по бухгалтерскому учету «Учет финансовых вложений» (ПБУ 19/02), утвержденного приказом Минфина России от 10 декабря 2002 г. № 126н, к финансовым вложениям организации относятся:

· государственные и муниципальные ценные бумаги, ценные бумаги других организаций, в том числе долговые ценные бумаги, в которых дата и стоимость погашения определены (облигации, векселя);

· вклады в уставные (складочные) капиталы других организаций (в том числе дочерних и зависимых хозяйственных обществ);

· предоставленные другим организациям займы;

· депозитные вклады в кредитных организациях;

· дебиторская задолженность, приобретенная на основании уступки права требования.

Кроме того, в составе финансовых вложений учитываются и вклады организации-товарища по договору простого товарищества. Собственные же акции, выкупленные АО у акционеров для последующей перепродажи или аннулирования; векселя, выданные организацией-векселедателем организации-продавцу при расчетах за проданные товары, продукцию, выполненные работы, оказанные услуги; вложения организации в недвижимое и иное имущество, имеющее материально-вещественную форму, предоставляемые организацией за плату во временное пользование с целью получения дохода; драгоценные металлы, ювелирные изделия, произведения искусства и иные аналогичные ценности, приобретенные не для осуществления обычных видов деятельности, к таким вложениям не относятся.

Показатель по строке 140 рассчитывается исходя из данных аналитического учета к счету 58 «Финансовые вложения» с учетом информации, отраженной на счете 59 «Резервы под обесценение финансовых вложений».

Строка «Отложенные налоговые активы» (145) служит для отложенных налоговых активов, рассчитанных в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль», утвержденным приказом Минфина России от 19 ноября 2002 г. № 114н. Напомним, что для определения такой суммы нужно умножить вычитаемую временную разницу на ставку налога на прибыль, а для обобщения информации о наличии и движении отложенных налоговых активов в бухгалтерском учете предназначен счет 09 «Отложенные налоговые активы».

Расшифровка движения основных средств в течение отчетного года, а также их состава на конец отчетного года приводится в Приложении к бухгалтерскому балансу (форма № 5).

По строке «Прочие внеоборотные пассивы» (150) отражаются другие средства и вложения, не нашедшие отражения в разделе I.

По группе строк «Запасы» раздела II «Оборотные активы» актива баланса показываются остатки запасов сырья, основных и вспомогательных материалов, топлива, покупных полуфабрикатов и комплектующих изделий, запасных частей, тары и других материальных ценностей.

При использовании для учета производственных запасов счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей» указанные ценности отражаются по строке «Сырье, материалы и другие аналогичные ценности» (211) по учетным ценам. Остаток по счету 16 отдельно в активе баланса не показывают, а присоединяют его без корреспонденции на счетах бухгалтерского учета к стоимости производственных запасов, отраженных по соответствующим строкам баланса.

Распределение стоимости израсходованных материальных ресурсов на счета учета их использования производится исходя из средней стоимости единицы каждого их вида, определенной в рамках применяемого метода оценки, и количества списанных в расход.

По строке «Затраты в незавершенном производстве» (213) показываются затраты по незавершенному производству и незавершенным работам (услугам), учет которых осуществляется на счетах бухгалтерского учета раздела «Затраты на производство» Плана счетов бухгалтерского учета. При этом незавершенное производство отражается в оценке, принятой организацией при формировании учетной политики.

Организации (строительные, научные, занятые в геологии и др.) которые осуществляют в текущем году расчеты с заказчиками в соответствии с заключенными договорами за законченные этапы работ, имеющие самостоятельное значение, и используют для их учета счет 46 «Выполненные этапы по незавершенным работам», отражают по данной строке принятые в установленном порядке заказчиком этапы работ по договорной стоимости. При этом стоимость работ в бухгалтерском учете заказчик отражает по завершении всех этапов.

По строке «Товары отгруженные» (215) группы строк «Запасы» отражают данные о полной фактической себестоимости, нормативной (плановой) полной себестоимости (либо о другой оценке, предусмотренной Положением по ведению бухгалтерского учета и бухгалтерской отчетности) отгруженной продукции (товаров) в случае, если в. соответствии с требованиями еще не исполнены условия признания выручки от продажи продукции (товаров).

Когда выясняется, что достаточные основания для признания выручки в бухгалтерском учете не наступят, организация признает дебиторскую задолженность в сумме, равной оценке ранее числящихся в учете товаров отгруженных.

Если предприятие в установленном порядке признает коммерческие расходы в составе себестоимости проданной продукции полностью в отчетном периоде в качестве расходов по обычным видам деятельности, то товары отгруженные отражают в оценке без учета этих расходов.

Особенно важно четко соблюдать Международные правила толкования торговых терминов «Инкотермс» при внешнеэкономической деятельности.

Все условия поставки в международных договорах купли-продажи разделены на четыре группы таким образом, что каждый последующий термин предусматривает увеличение обязанностей продавца.

Первая группа представлена одним термином, согласно которому продавец передает товары покупателю в своих помещениях (Е — EXW).

Термины второй группы обозначают, что продавец обязуется предоставить товар в распоряжение перевозчика, указанного покупателем (F — FCA, FAS, FOB).

Согласно терминам третьей группы продавец обязуется поставить товар перевозчику и оплатить перевозку товаров, но при этом не принимает на себя риск случайной гибели или повреждения товаров во время их нахождения в пути (С — CFR, CIE, CIP).

Термины четвертой группы возлагают на продавца риск случайной гибели, а также все расходы по доставке товаров до места их прибытия в страну назначения (D — DAF, DES, DEU, DDU, DDP).

В основе построения терминов лежит следующий принцип: расходы, связанные с товарами, оплачивает та сторона, которая несет риск случайной гибели или утраты товаров (за исключением терминов группы С). Если в пути возникают непредвиденные расходы, то их соответственно несет тот участник сделки, на котором лежит риск случайной гибели. Это правило распространяется на все термины, включая и группу С.

По строке «Расходы будущих периодов» (216) показывается сумма расходов, произведенных в отчетном году, но подлежащих погашению в следующих отчетных периодах путем отнесения на издержки производства (обращения) или другие источники в течение срока, к которому они относятся.

По строке «Прочие запасы и затраты» (217) показываются запасы и затраты, не нашедшие отражения в предыдущих строках группы строк «Запасы» раздела II бухгалтерского баланса, в частности, не списанная в установленном порядке со счета 44 «Расходы на продажу» часть коммерческих расходов, относящихся к остатку неотгруженной (нереализованной) продукции.

По строке «Налог на добавленную стоимость по приобретенным ценностям» (220) отражается сумма НДС по приобретенным материальным ресурсам, основным средствам, нематериальным активам и другим ценностям, работам и услугам, подлежащая отнесению в установленном порядке в следующих отчетных периодах в уменьшение сумм налога для перечисления в бюджет или уменьшение соответствующих источников их покрытия (финансирования).

Остатки по счетам бухгалтерского учета, отражающим расчеты организации с другими организациями и лицами, в балансе приводятся в развернутом виде: остатки по счетам аналитического учета, по которым имеется дебетовое сальдо, — в активе, по которым имеется кредитовое сальдо, — в пассиве.

При отражении данных по расчетам с поставщиками и подрядчиками, покупателями и заказчиками и другими организациями следует учитывать сроки исковой давности, установленные законодательством. При регулировании сумм дебиторской и кредиторской задолженности, по которым срок исковой давности истек, и иных случаях следует руководствоваться Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, а также постановлением Правительства РФ.

В случае создания в установленном порядке резервов сомнительных долгов по расчетам с другими организациями и гражданами за продукцию, товары, работы и услуги за счет финансовых результатов дебиторская задолженность, по которой созданы резервы, в бухгалтерском балансе уменьшается на сумму этих резервов (без корреспонденции по счетам учета дебиторской задолженности и счетом 63 «Резервы по сомнительным долгам»). В пассиве баланса сумма образованного резерва по сомнительным долгам отдельно не отражается.

Сомнительным долгом признается дебиторская задолженность организации, которая не погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями. Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Сумма резервов сомнительных долгов, созданных в предыдущем отчетном году, не использованная в течение отчетного года, списывается следующим образом:

Дебет 63 Кредит 91.

В разделе III «Капитал и резервы» пассива баланса в группе строк «Уставный капитал» показывается уставный (складочный) капитал организации, образованный за счет вкладов его учредителей (участников) в соответствии с учредительными документами, а по государственным и муниципальным унитарным предприятиям — величина уставного фонда.

Увеличение и уменьшение уставного (складочного) капитала производится по результатам рассмотрения итогов деятельности организации за предыдущий год и после внесения соответствующих изменений в учредительные документы организации. Собственные акции, выкупленные у акционеров, уменьшают собственный капитал.

Эмиссионный доход акционерного общества (суммы, полученные сверх номинальной стоимости) от размещенных обществом акций за минусом издержек по их продаже, сумм до оценки внеоборотных активов организации (в случаях, предусмотренных законодательством Российской Федерации или нормативными актами Минфина России), кроме относящегося к социальной сфере, и средства ассигнований из бюджета, использованные на финансирование долгосрочных вложений, средства, направленные на пополнение оборотных средств, и аналогичные суммы включают в добавочный капитал и показывают в составе данных по строке «Добавочный капитал» (420).

Отметим, что при получении бюджетных средств на финансирование НИОКР, выполнение которых является для организации обычными видами деятельности, организация в целях бухгалтерского учета должна руководствоваться ПБУ 9/99 «Доходы организации». При этом суммы бюджетных средств (в том числе субвенций) списываются со счета 86 «Целевое финансирование» в кредит счета 90 «Продажи» по мере списания стоимости выполненных работ.

Начиная с 2001 г. при получении бюджетных средств на иные цели следует руководствоваться ПБУ 13/2000 «Учет государственной помощи», утвержденным приказом Минфина России от 16 октября 2000 г. № 92н. Об этом говорится в письме Минфина России от 20 сентября 2002 г. №16-00-14/369.

Безвозмездно полученные ценности, относящиеся к социальной сфере организаций, отражаются на счете 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Фонд социальной сферы».

Организации (в том числе организации с иностранными инвестициями), приходующие имущество (включая денежные средства) в счет вкладов в уставный (складочный) капитал, оцененное в учредительных документах в свободно конвертируемой валюте, возникающие суммовые разницы по счету 75 «Расчеты с учредителями» относят на счет 83 «Добавочный капитал».

В группе строк «Резервный капитал» по строке 431 отражается сумма остатков резервного и других аналогичных фондов, создаваемых в соответствии с законодательством Российской Федерации, а по строке 432 — на основе учредительных документов.

По строке 470 «Нераспределенная прибыль (непокрытый убыток)» показываются остатки по счетам 84 «Нераспределенная прибыль (непокрытый убыток)» и 99 «Прибыли и убытки» нераспределенной прибыли прошлых отчетных лет. Расшифровка движения остатка нераспределенной прибыли прошлых лет в течение отчетного года приводится в отчете о движении капитала (форма № 3).

В годовой бухгалтерской отчетности показатель по строке 470 определяется исходя из остатка по счету 84 «Нераспределенная прибыль (непокрытый убыток)» по состоянию на отчетную дату с учетом проведенной реформации и принятых решений по распределению сумм прибыли отчетного года (покрытию сумм допущенного убытка) и использованию средств нераспределенной прибыли прошлых лет.

При рассмотрении итогов деятельности суммы нераспределенной прибыли могут быть направлены на увеличение величины резервного капитала, погашение убытков прошлых лет, на выплату дивидендов и пр.

При решении вопроса о покрытии убытков как прошлого года, так и отчетного, на эти цели могут быть направлены суммы чистой прибыли отчетного года, нераспределенной прибыли прошлых лет (за исключением прибыли, направленной на капитальные вложения), резервного капитала, добавочного капитала (за исключением сумм до оценки).

Если на начало или конец отчетного 2005 г. по счету 84 будет числиться непокрытый убыток, показатель по строке 470 типовой формы баланса должен указываться в круглых скобках, что означает его вычитание при подсчете итогов по разделу III (строка 490 типовой формы баланса).

В группе строк «Займы и кредиты» раздела IV «Долгосрочные обязательства» пассива баланса по строкам 511 и 512 показываются непогашенные суммы заемных средств, подлежащие погашению в соответствии с договорами более чем через 12 месяцев после отчетной даты.

По строке 515 приводят показатель «Отложенные налоговые обязательства», начисляемый в соответствии с ПБУ 18/02. Порядок расчета приведен в разделе 5.2. Если заемные средства подлежат погашению в течение 12 месяцев после отчетной даты, то не погашенные на конец отчетного периода их суммы отражаются по строкам 611 и 612 группы строк «Займы и кредиты» раздела V «Краткосрочные обязательства» пассива баланса.

В разделе V «Краткосрочные обязательства» отражаются суммы кредиторской задолженности, подлежащей погашению в течение 12 месяцев после отчетной даты. В случае, если суммы кредиторской задолженности подлежат погашению более чем через 12 месяцев после отчетной даты, то они показываются по строке «Прочие долгосрочные обязательства» (520).

В группе строк «Кредиторская задолженность»:

· по строке «Поставщики и подрядчики» (621) показывают сумму задолженности поставщикам и подрядчикам за поступившие материальные ценности, выполненные работы и оказанные услуги. По этой строке отражают также задолженность поставщикам по неотфактурованным поставкам;

· по строке «Задолженность перед персоналом организации» (622) показывают начисленные, но еще не выплаченные суммы оплаты труда;

· по строке «Задолженность перед государственными внебюджетными фондами» (623) — задолженность по отчислениям на государственное социальное страхование, пенсионное обеспечение и медицинское страхование работников организации;

· по строке «Задолженность по налогам и сборам» (624) показывают задолженность организации по всем видам платежей в бюджет, включая подоходный налог с работников организации;