Введение

Проводимая в стране экономическая реформа открыла новый этап в развитии банковского дела. Особую актуальность в условиях перехода к рынку приобретают вопросы перспектив развития банков и других кредитных институтов в нашей стране, ее практическая реализация.

Решение поставленной задачи возможно лишь на основе изучения практического осмысления функционирования казахстанских, а также зарубежных банков и внедрения наиболее прогрессивных, рациональных форм и методов работы на практике.

В последние годы идет бурный процесс формирования финансовых рынков – денежного рынка и рынка капиталов. Развития последнего невозможно без совершенствования двуединого, взаимосвязанного процесса мобилизации сбережений и инвестирования средств. Сбережения представляют собой разность между доходами и потреблением.

Инвестиции – вложения средств с целью получения дохода. Формы инвестирования сбережений могут быть различными: прямое вложение средств в производство и косвенное, когда между владельцами сбережений и их конечным «потреблением» выступают те или иные финансовые посредники. Важно, чтобы в конечном счете вложенные средства выступали как фактор, способствующий развитию производства и оздоровлению экономики.

Выполнение банковских операций с широкой клиентурой – важная особенность современной банковской деятельности во всех странах мира, имеющих развитую кредитную систему.

Известно, что ведущие коммерческие банки Казахстана стремятся выполнять широкий круг операций и услуг для своих клиентов с тем, чтобы расширить свою доходную базу, повысить рентабельность и конкурентоспособность. При этом важно иметь в виду, что развитие банковской деятельности предполагает предоставление банковских услуг с минимальными издержками для клиентов и самого банка, использование приемлемых цен на услуги, необходимые клиентам.

Эффективная гибкая система банковских операций с широкой клиентурой может и должна способствовать мобилизации внутренних сбережений. Особое значение приобретает в этой связи гибкое банковское обслуживание, способное реагировать на формирующиеся потребности изменяющейся экономики.

Конкуренция на рынке банковских услуг также влияет на количественные и качественные характеристики банковского обслуживания.

На ряду с выполнением традиционных банковских услуг населению – привлечением средств в депозиты, предоставлением ссуд и осуществлением расчетно-кассового обслуживания населения – современные банковские институты в нашей стране начинают выполнять также электронные услуги, маркетинговые исследования по заказу клиентов, валютные операции, прочие услуги, в том числе трастовые, информационно-справочные консультационные, фондовые и другие.

Значение активизации роли банков, обслуживающих население, состоит в том, чтобы при наименьших затратах содействовать максимальному эффекту, наиболее полному удовлетворению потребностей клиентов в банковском обслуживании, улучшению качества банковского обслуживания частных лиц, расширению спектра банковских услуг и снижению их себестоимости.

Глава 1. Виды банков второго уровня.

Все банки, функционирующие в Казахстане, кроме Национального банка РК, представляют собой второй уровень банковской системы и поэтому получили название «банки второго уровня».

Юридической основой деятельности банков второго уровня Закон «О банках и банковской деятельности в Республике Казахстан» от 31 августа 1995 г. №2443.

В соответствии с Законом банк второго уровня в Казахстане является юридическим лицом, осуществляющим независимо от собственности, коммерческую деятельность, основная цель функционирования которого – получение прибыли.

Банки второго уровня вправе открывать свои дочерние банки, филиалы и представительства как на территории Казахстана, так и за его пределами.

| Банки второго уровня | 12.98 | 12.99 | 12.00 | 12.01 | 12.02 | 01.03 | 07.03 |

| Государственные | 1 | 1 | 1 | 2 | 2 | 2 | 2 |

| Межгосударственные | 1 | 1 | 1 | 1 | - | - | - |

| С участием иностранного капитала | 23 | 22 | 16 | 16 | 17 | 17 | 16 |

| Из них: со 100%/свыше 50% | 8/10 | 10/8 | 9/7 | 9/6 | 9/6 | 9/7 | 10/4 |

| Дочерние | 11 | 12 | 12 | 11 | 11 | 11 | 10 |

Деятельность банков регулируется Конституцией и Законодательством Республики Казахстан, а также нормативными правовыми актами Национального банка РК.

Список банков второго уровня на 01.08.2003.[1]

ОАО «Народный Сберегательный Банк Казахстана»

ОАО «Заман-Банк»

ОАО «ВАЛЮТ-ТРАНЗИТ БАНК»

ОАО «Казкоммерцбанк»

ОАО «Наурыз Банк Казахстан»

ЗАО ДБ «ТАИБ Казахский Банк»

ОАО «Цесна Банк»

ОАО «Совместный Банк «ЛАРИБА-Банк»

ОАО «Демир Казахстан Банк»

ОАО «Темірбанк»

ЗАО «Алаш-банк»

ОАО «Нурбанк»

ОАО «Данабанк»

ЗАО «Казахстан-Зираат Интернешнл Банк»

ЗАО «Торгово-промышленный банк Китая в г. Алматы

ЗАО ДБ «Банк Китая в Казахстане»

ОАО «Международный банк «Алма-Ата»

ОАО «TexaKaBank»

ОАО «СЕНИМ-БАНК»

ОАО «Индустриальный Банк Казахстана»

ОАО «Нефтебанк»

ОАО «Казахстанский Интернациональный Банк»

ЗАО «ДАБ «АБН АМРО Банк Казахстана»

ЗАО «Эксимбанк Казахстан»

ОАО «ДБ «Альфа банк»

ЗАО «Евразийский банк»

ОАО «Алматинский торгово-финансовый банк»

ОАО «Банк Туран Алеем»

ОАО «Банк Каспийский»

ЗАО «Ситибанк Казахстан»

ОАО «Банк ЦентрКредит»

ЗАО ДБ «HSBC Банк

Количество действующих банков и их филиалов, зарегистрированных в областях Казахстана на этот год, представлены в таблице 1. Таблица состоит из данных о банках и их филиалов по всей Республике Казахстан.

Таблица 1.

| Область | 01.03 | 02.03 | 03.03 | 04.03 | 05.03 | 06.03 | 07.03 | |||||||

| банк | филиал | банк | филиал | банк | филиал | банк | филиал | банк | филиал | банк | филиал | банк | филиал | |

| Акмолинская | 0 | 24 | 0 | 24 | 0 | 24 | 0 | 24 | 0 | 24 | 0 | 24 | 0 | 22 |

| г. Астана | 2 | 16 | 2 | 16 | 2 | 16 | 2 | 16 | 2 | 16 | 2 | 15 | 2 | 15 |

| Актюбинская | 0 | 20 | 0 | 20 | 0 | 20 | 0 | 21 | 0 | 21 | 0 | 21 | 0 | 20 |

| Алматинская | 0 | 23 | 0 | 23 | 0 | 23 | 0 | 23 | 0 | 23 | 0 | 23 | 0 | 23 |

| г. Алматы | 29 | 21 | 29 | 22 | 29 | 21 | 27 | 22 | 26 | 22 | 26 | 22 | 26 | 22 |

| Атырауская | 1 | 18 | 1 | 18 | 1 | 18 | 1 | 18 | 1 | 18 | 1 | 18 | 1 | 19 |

| Восточно-Казахстанская | 0 | 42 | 0 | 41 | 0 | 39 | 0 | 39 | 0 | 39 | 0 | 39 | 0 | 38 |

| Жамбылская | 0 | 18 | 0 | 18 | 0 | 19 | 0 | 19 | 0 | 19 | 0 | 19 | 0 | 18 |

| Карагандинская | 1 | 30 | 1 | 30 | 1 | 30 | 1 | 30 | 1 | 30 | 1 | 30 | 1 | 32 |

| Кызылординская | 0 | 18 | 0 | 18 | 0 | 19 | 0 | 18 | 0 | 18 | 0 | 18 | 0 | 16 |

| Костанайская | 1 | 31 | 1 | 31 | 1 | 31 | 1 | 30 | 1 | 29 | 1 | 29 | 1 | 29 |

| Мангистауская | 1 | 15 | 1 | 15 | 1 | 15 | 1 | 15 | 1 | 15 | 1 | 15 | 1 | 16 |

| Павлодарская | 2 | 24 | 2 | 25 | 2 | 24 | 2 | 25 | 2 | 25 | 2 | 25 | 2 | 24 |

| Северо-Казахстанская | 0 | 22 | 0 | 22 | 0 | 22 | 0 | 22 | 0 | 22 | 0 | 22 | 0 | 20 |

| Западно-Казахстанская | 0 | 19 | 0 | 19 | 0 | 19 | 0 | 19 | 0 | 19 | 0 | 19 | 0 | 18 |

| Южно-Казахстанская | 1 | 26 | 1 | 26 | 1 | 26 | 1 | 26 | 1 | 26 | 1 | 26 | 1 | 25 |

Всего по республике 38 367 38 368 38 366 36 367 35 365 35 365 35 357

Глава 2. Функции коммерческих банков.

Сущность деятельности банков проявляется в выполнении ими определенных функций, которые отличают их от других органов.

Банковскую услугу можно охарактеризовать как выполнение банком определенных действий в интересах клиентов. В основе любого банковского продукта лежит необходимость удовлетворения какой-либо потребности.

К основным традиционным услугам в настоящее время по-прежнему относятся привлечение вкладов и предоставление ссуд. От разницы в процентах по этим услугам банки и получают наибольшую массу прибыли. Однако даже только в рамках этих двух услуг может быть выработано множество самых разнообразных форм банковских продуктов.

Сегодня универсальные банки предлагают широкий ряд продуктов, охватывающий практически все аспекты банковской деятельности и финансовых услуг. В то же время другие банки в целях завоевания и прочного удержания конкурентного преимущества стремятся специализироваться на оказании строго определенных видов услуг.

Сеть коммерческих банков способствует становлению денежного рынка, экономической основой которого является наличие временно свободных средств у юридического и физического лица, а также государства и использование их на удовлетворение их на удовлетворение краткосрочных потребностей экономики и населения.

Коммерческие банки практически занимаются всеми видами кредитных, расчетных и финансовых операций, связанных с обслуживанием хозяйственной деятельности своих клиентов.

Банки могут выполнять следующие функции:[2]

· Привлечение депозитов на платной основе;

· Ведение счетов клиентов и банков-корреспондентов, их кассовое обслуживание;

· Предоставление юридическим и физическим лицам краткосрочных и долгосрочных кредитов на условиях возвратности, срочности и платности;

· Финансирование капитальных вложений по поручению владельцев или распорядителей инвестируемых средств;

· Выпуск собственных ценных бумаг (чеков, векселей, аккредитивов, депозитных сертификатов, акций и других долговых обязательств) в порядке, предусмотренном законом;

· Покупку, продажу и хранение платежных документов и иных ценных бумаг и другие операции с ними;

· Выдачу поручительств, гарантий и иных обязательств за третьих лиц, предусматривающих исполнение в денежной форме;

· Приобретение права требования поставок товара и оказания услуг, принятие риска исполнения таких требований и инкассации этих требований (факторинг);

· Оказание брокерских услуг по банковским операциям, выступать в качестве агента клиентов по риску;

· Услуги по хранению документов и ценностей для клиентов (сейфовый бизнес);

· Финансирование коммерческих сделок, в т.ч. без права продажи (форфейтинг);

· Доверительные операции по поручению клиентов (привлечение и размещение средств, управление ценными бумагами);

· Оказание консультационных услуг, связанных с банковской деятельностью;

· Осуществление лизинговых операций.

При наличии специальной лицензии Нацбанка банки могут осуществлять другие банковские операции, в т.ч. проведение операций с иностранной валютой; привлечение денежных вкладов населения; оказание услуг по пересылке денег (инкассация).

Сгруппируя эти функции коммерческих банков, можно укрупнить их таким образом:

Аккумулирование временно свободных денежных средств, сбережений и накоплений (депозитные операции);

Кредитование экономики и населения (активные операции);

Организация и проведение безналичных расчетов;

Инвестиционная деятельность;

Прочие финансовые услуги клиентам.

Мобилизация временно свободных денежных средств и превращение их в капитал – одна из старейших функций банков. Аккумулируемые банком свободные денежные средства юридических и физических лиц, с одной стороны, принесет их владельцам доход в виде процента, а с другой – создают базу для проведения ссудных операций. Сконцентрированные сбережения могут быть использованы на различного рода экономические и социальные нужды. Именно с помощью банков происходит сосредоточение денежных средств и превращение их в капитал.

Другой важной функцией коммерческих банков является посредничество в кредите. Прямым кредитным отношениям между владельцами свободных денежных средств и заемщиками препятствует не совладение объема капитала, предлагаемого в ссуду, с потребностью в нем, а также срока высвобождения капитала со сроком, на который он нужен заемщику. Непосредственные кредитные связи между владельцами капитала и заемщиками затрудняет и риск неплатежеспособности последних. Собственник капитала может не располагать информацией о финансовом положении заемщика. Коммерческие банки, выступая в роли финансовых посредников, устраняют эти затруднения. Банковские кредиты направляются в различные секторы экономики, обеспечивают расширение производства. Стабильная экономика не может существовать без организованной и отлаженной системы денежных расчетов. Отсюда большое значение имеет роль банков в проведении расчетов и платежей.Основная часть расчетов между предприятиями осуществляется безналичным путем. Банки, выступая в качестве посредника в платежах, осуществляют расчеты по поручению клиентов, принимают деньги на счета и ведут учет всех денежных поступлений и выдач. Централизация платежей в банках способствует уменьшению издержек обращения, а для ускорения расчетов и повышения надежности платежей внедряются электронные системы расчетов.

Особой функцией коммерческих банков является их способность создавать или уничтожать деньги, то есть увеличивать или уменьшать денежную массу. Создание платежных средств прямо связано с депозитной и кредитной деятельностью банков. Депозит может создаваться двумя путями: внесением клиентом наличных денег в банк или выдачей заемщику кредита. При этом указанные операции различным образом влияют на объем денежной массы в обращении.

Однако банки способны не только создавать, но и уничтожать деньги. Это возможно при погашении заемщиками кредитов путем списания денег с их депозитных счетов. В данном случае общая денежная масса в хозяйстве сокращается.

При наличии спроса на кредит современный эмиссионный механизм позволяет расширять границы денежной эмиссии, что подтверждается ростом денежной массы в промышленно развитых странах. Но экономике требуется оптимальное, а не чрезмерное количество денег в обращении, поэтому коммерческие банки действуют в пределах ограничений (обязательных резервов), устанавливаемых центральными банками.

Коммерческие банки выполняют эмиссионно-учредительскую функцию, осуществляя выпуск и размещение ценных бумаг, в частности, акции и облигации. При этом банки имеют возможность направлять сбережения на производственные цели. Рынок ценных бумаг как бы дополняет систему кредита и взаимодействует с ней. По поручению предприятий, нуждающихся в долгосрочных вложениях и прибегающих к выпуску акций и облигаций, банки берут на себя определение размера, условий, срока эмиссии, выбор типа ценных бумаг, а также обязанности по их размещению и организации вторичного обращения. Банки гарантируют покупку выпущенных ценных бумаг, приобретая и продавая их за свой счет или организуя для этого банковские синдикаты, предоставляют покупателям акций и облигаций ссуды. Обязательства на значительные суммы, выпущенные крупными компаниями, могут быть размещены банком путем продажи непосредственно своим клиентам, а не методом свободной продажи на бирже.

Достаточная экономическая осведомленность и возможность контроля экономических ситуаций позволяют банкам осуществлять консультационное обслуживание клиентов. Банки проводят анализ финансовой деятельности предприятий, состояния их бухгалтерского учета, оценивают стратегию развития и выявляют возможные направления увеличения доходов. Занимаясь операциями с ценными бумагами, банки оценивают перспективность выпуска новых акций клиента и реальность их размещения; консультируют клиентов в выборе фирм, готовых взять на себя размещение новых ценных бумаг, и предоставляют другие консультационные услуги : от открытия счетов до рекомендации по совершению операций на денежном и товарном рынках .

В последнее время коммерческие банки столкнулись с резким обострением конкуренции со стороны многочисленных специализированных кредитных учреждений, которая стимулирует поиск банками новых сфер деятельности, увеличение числа предлагаемых клиентам услуг и повышение качества обслуживания.

Также банки выполняют лизинговые операции. «Лизинг» в переводе с английского – «сдача в аренду, внаем». Под лизингом понимается сдача в аренду предметов длительного пользования (здания, машины, самолеты, автомобили, компьютеры и др.), лизинг выполняет несколько функций. Во-первых, он является формой вложения средств в основные фонды, т.е. финансированием. Во-вторых, это одна из наиболее прогрессивных форм материально-технического обеспечения производства новым оборудованием, передовой техникой.

Виды лизинга различны:

Оперативный лизинг предоставляется на более короткое время. Объектом его являются машины и оборудование с высокими темпами морального износа.

Финансовый лизинг предоставляется на более продолжительный срок, совпадающий со сроком амортизации машин и оборудования.

Лизинг по остаточной стоимости применяется на уже бывшее в эксплуатации оборудование, поэтому объект лизинга оценивается не в первоначальной, а по остаточной стоимости.

Факторинговые операции. Факторинг – переуступка клиентом неоплаченных долговых требований (счетов-фактур и векселей), возникающих перед поставщиком за товары и услуги, факторинговой компании или банку со всеми последствиями (с риском).

Трастовые операции. Коммерческие банки принимают на себя функции доверенного лица и выполняют в этой роли разнообразные операции для своих индивидуальных и корпоративных клиентов.

Развитие тенденции расширения функций коммерческих банков в современных условиях продолжается. Для укрепления своих позиций на рынке они активнее осуществляют не характерные для банков операции , внедряясь в нетрадиционные для них сферы финансового предпринимательства. Тем самым повышается роль банков в функционировании экономики.

Глава 3. Понятие пассивных и активных операций банков второго уровня.

В условиях рыночной экономики все операции, совершаемые банками второго уровня условно можно разделить на три основные группы:

· Пассивные операции (привлечение средств);

· Активные операции (размещение средств);

· Активно-пассивные операции (посреднические и другие услуги).

В данной главе мы рассмотрим более подробно пассивные и активные операции банков.

Пассивные операции. Целью проведения пассивных операций является формирование и наращивание ресурсов банков и поэтому их значение для функционирования самих банков как кредитных учреждений чрезвычайно важно. К пассивным операциям банков относятся:

· Привлечение средств на текущие счета юридических и физических лиц (депозит до востребования);

· Получение займов от других банков (межбанковский кредит);

· Привлечение средств юридических и физических лиц в срочный депозит;

· Выпуск и размещение ценных бумаг;

· Получение от Центрального (Национального) банка централизованного кредита и т.д.

Когда мы говорим о ресурсах банков, то имеется в виду их свободные средства, за счет которых они могут предоставлять кредит и проводить другие активные операции. Эти свободные средства (ресурсы) складываются из собственного капитала банка и заемных (привлеченных) средств.

Условия для вновь открываемых банков таковы:

Собственный капитал банка первоначально образуется за счет реализации акций или паевых взносов его акционеров, предназначенных для осуществления банковской деятельности. Поэтому иногда его называют акционерным капиталом. Минимальный размер акционерного собственного капитала для вновь открываемого банка Нацбанком РК установлен в размере 300,0 млн. тенге[3], из которых к моменту регистрации должны быть оплачены не менее 50%, а полностью – в течение одного календарного года со дня его регистрации. Без соблюдения этих требований Нацбанк РК не выдает заключение для регистрации. Учредители и акционеры банка обязаны оплачивать приобретаемые акции исключительно деньгами[4].

Дальнейшее увеличение собственного капитала банка производится за счет отчисления от прибыли или путем выпуска и размещения дополнительных акций.

Источниками увеличения собственного капитала банка также может быть нераспределенная прибыль прошлых лет, включая резервы банка (резервный фонд, фонд развития). В структуре источников формирования ресурсов доля собственного капитала незначительна (10 – 12% от общей суммы), а доля привлеченных средств доходит до 88 – 90%, что еще раз подчеркивает важность проведения банками пассивных операций.

В числе привлеченных (заемных) ресурсов значительное место занимают депозитные ресурсы, которые состоят из срочных депозитов и депозитов до востребования. Между этими видами депозитов имеются существенные различия. Главным из них является то, что срочный депозит вкладывается в банк на определенный срок, до истечения которого банк может смело размещать их активные операции, при депозите до востребования такой уверенности нет, так как клиент в любое время полностью или частично может потребовать его выдачи. Поэтому банк по мере возможности старается держать средства такого депозита сводными с тем, чтобы обеспечить их выдачу в момент предъявления. Отличаются они также по методу их образования. Если срочный депозит вкладывается в банк с целью получения вознаграждения, по специально заключаемому договору, то депозиты до востребования образуются по мере накопления свободных средств на расчетных и текущих счетах или на счетах специального назначения, в силу необходимости соблюдения Закона, по которому все свободные средства хозяйствующих субъектов должны храниться в банке.

Активные операции. Посредством этих операций банки размещают имеющиеся в распоряжении ресурсы для получения прибыли и поддержания ликвидности. К ним относятся:

· краткосрочные, среднесрочные и долгосрочные кредитования различных потребностей хозяйствующих субъектов;

· предоставление потребительских ссуд населению (строительство и приобретение жилья и других предметов длительного пользования);

· приобретение ценных бумаг;

· лизинговые операции;

· факторинговые операции;

· межбанковский кредит.

Как видно из приведенного перечня активных операций банков, преобладающее место занимают ссудные операции, осуществляемые не началах возвратности, срочности и платности. У отдельных банков доходы от ссудной операции составляют 80 и выше процентов. К ним следует добавить появившиеся в последние годы нетрадиционные новые виды ссуд, такие как: ссуда на покупку нового дома, ссуда на проведение реконструкции и ремонта дома, ссуда под страховой полис, ссуда на улучшение земельных угодий (фермерам), ссуда на учебу или стажировку и др. юридическим лицам стали выдавать кредит на организацию предпринимательской деятельности, на покупку активов другой фирмы и т.д. активные операции банков также делятся в зависимости от:

· степени рискованности – на рисковые и риск-нейтральные;

· характера (направления) на первичные: размещение средств на корреспондентские счета, в кассе, выдача кредита клиентам и другим банкам;

· вторичные – перечисление средств в резервный и страховой фонды: инвестиционные – вложение средств в основные фонды, в ценные бумаги и в хозяйственную деятельность других хозяйствующих субъектов с целью получения дивидендов;

· по уровню доходности – на операции, приносящие доход и не приносящие доход.

Активно-пассивные операции. К ним относятся:

· комиссионные операции, приносящие банку доход в виде комиссионного вознаграждения (операция по инкассированию дебиторской задолженности, переводные, торгово-комиссионные, доверительные операции);

· посреднические операции, выполняемые банками по поручению клиентов за определенную плату;

· расчетные услуги (купля-продажа банком по поручению клиентов ценных бумаг, инвалюты, драгоценных металлов);

· бухгалтерские и консультационные услуги и прочие.

Рассмотрим эти операции более подробно на примере ОАО «Нефтебанк»:

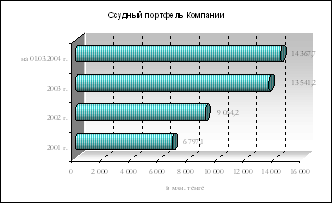

Главное направление деятельности и основной источник доходов компании - предоставление ссуд предприятиям нефтяной отрасли, которые работают в регионе. Состоятельность банка в немалой степени обусловлена близостью крупнейшего порта Казахстана, оснащенного наиболее современным терминальным оборудованием в республике. Тем не менее, руководство банка понимает уязвимость существующей структуры банковского портфеля в условиях постоянного снижения процентных ставок по выданным кредитам. С этой целью в 1999-2000 году ОАО "Нефтебанк" намерен укреплять свои позиции в освоенных секторах финансового рынка, а также приступит к реализации новых масштабных программ. К ним относится расширение сети филиалов, представительств и дочерних структур, увеличение объемов собственных инвестиций в перспективные казахстанские предприятия, продвижение акций банка на казахстанский фондовый рынок, активизация работы на фондовом рынке. Достаточно заметить, что на 01 января 2003 года сумма средств, вложенных в государственные ценные бумаги, составила 158.6 млн. тенге, в то время как в 1994-1996 годах банк практически не занимался подобного рода инвестициями. В 1997 году подписано банковское соглашение с Центрально-Азиатским американским фондом поддержки предпринимательства на получение эксклюзивного права на роль оператора по финансированию проектов малого и среднего бизнеса в Западном регионе Казахстана. В Мангистауской области уже началась реализация нескольких проектов в рамках данного соглашения. Также при участии банка в регионе созданы: брокерская фирма "НБ-Сервис", негосударственный пенсионный фонд ЗАО "НПФ Каспиймунайгаз", ТОО "Страховая компания НБ Полис". Для достижения международных стандартов и выполнения требований Национального Банка Казахстана к банкам второго уровня первой группы, до конца текущего года планируется увеличение Уставного капитала до 1 млрд. Тенге( на данный момент данные пока отсуствуют). В связи с отсутствием в регионе свободных средств и инвесторов банк изыскивает возможности поиска инвесторов за пределами республики. В настоящее время ведутся переговоры с международными финансовыми организациями, которые проявляют интерес к региону и к банку: IFC (Международная финансовая корпорация) и ЕБРР (Европейский банк реконструкции и развития) на предмет открытия кредитных линий и участия в уставном капитале.[5]

Итоги деятельности ОАО «Нефтебанк» в 1квартале 2003 года.

По данным эмитента результатам его финансово-хозяйственной деятельности в 1 квартале 2003 года явились следующие показатели (в тыс. тенге):

| Показатель | На 01.02 | На 01.03 | Увеличение/ уменьшение, % |

| Уставный капитал, оплачиваемый | 274680 | 469576 | +71,0 |

| Собственный капитал | 696510 | 828592 | +19,0 |

| Балансовая стоимость активов | 1368263 | 1468060 | +7,3 |

| Ликвидные активы | 289197 | 177235 | -38,7 |

| Займы и депозиты | 652178 | 608712 | -6,7 |

| Кредиты предоставленные | 835566 | 1044091 | +25,0 |

| Доходы от операционной деятельности | 121010 | 108008 | -10,7 |

| Общие расходы | 99952 | 121797 | +21,9 |

| Чистый доход за период | 21058 | -13789 | -165,5 |

Заключение

Сегодня, в условиях развития товарного и становлении финансового рынка, резко меняется структура банковской системы. Появляются новые виды финансовых учреждений, новые кредитные инструменты и методы обслуживание клиентов. Идет поиск оптимальных форм устройства кредитной системы, эффективно работающего механизма на рынке капиталов, новых методов обслуживания коммерческих структур. Создание устойчивой, гибкой и эффективной банковской инфраструктуры - одна из важнейших задач экономической реформы в Казахстане. Задача усложняется тем, что кроме чисто экономических трудностей добавляются социальные: постоянно меняется законодательная база; разгул преступности в стране - как следствие - желание мафиозных структур прибрать к рукам такое высокодоходное в условиях инфляции дело, как банковское; стремление большинства банкиров получить сиюминутную прибыль - как следствие - развитие только одного направления деятельности, что ведет к угрозам банкротства отдельных банков и кризисам банковской системы в целом. Понятно, что недостаточно просто объявить о создании новых кредитных институтов. Коренным образом должна измениться вся система отношений внутри банковского сектора, принципы взаимоотношений банков и их клиентов, необходимо изменить психологию банкира, воспитать нового банковского работника - хорошо образованного, думающего, инициативного и готового идти на обдуманный и взвешенный риск. На это требуется время. Необходимо, путем вдумчивого изучения зарубежной практики, восстановить утраченные рациональные принципы функционирования кредитных учреждений, принятые в цивилизованном мире и опирающиеся на многовековой опыт рыночных финансовых структур.

Список использованной литературы:

1. Закон "О Национальном банке Республики Казахстан" от 30 марта 1995 г.

2. Закон "О банках и банковской деятельности в Республике Казахстан" от 31 августа 1995 г.

3. Колесникова В.И. Банковское дело, М., Финансы и статистика, 1995.

4. Саниев М.С.. Деньги, кредит, банки: Учебник /Под ред. проф.. –Алматы: Алматинский коммерческий институт, 2000.

5. Сейткасимов Г.С.. Деньги, кредит, банки: Учебник /Под ред. проф.. – Алматы: Экономика, 1996.

6. Банковская среда в РК// «Предприниматель и право». №12 (73), май, 1997.

7. Национальный банк Казахстана.// Статистический бюллетень, №7, 2003

8. Интернет., http//www.nfbn7566htm, http//www.nfbn8ots.htm (предоставлено информационным агентством финансовых рынков “ИРБИС”).

[1] Национальный банк Казахстана. Статистический бюллетень, №7, 2003 г.

[2] Закон «О банках и банковской деятельности Республики Казахстан» от 31 августа 1995 г.

[3] Такой размер установлен Постановлением Правления Национального банка РК от 5 декабря 1997 г. №412

[4] Закон «О банках и банковской деятельности РК» от 31 августа 1995 г., пункт 2, статья 16.

[5] http//www.nfbn7566htm, http//www.nfbn8ots.htm (предоставлено информационным агентством финансовых рынков “ИРБИС”).

Похожие работы

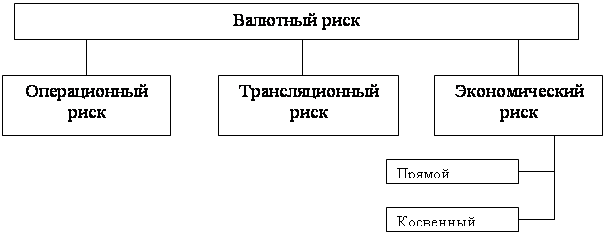

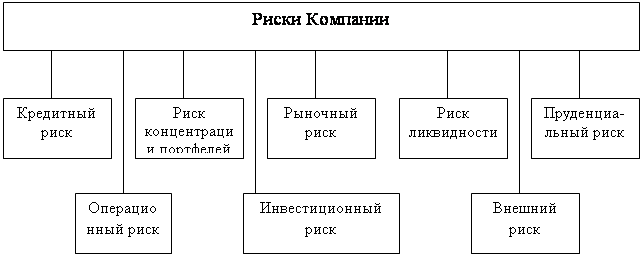

... . Навыки и опыт персонала должен соответствовать масштабам деятельности Компании. Компетентность персонала придает дополнительную уверенность в правильном управлении валютного риска Компании1. На сегодняшний день, проанализировав крупные банки второго уровня в Республике Казахстан, такие как: Казкоммерцбанк, Народный банк, БанкЦентрКредит, БанкТуранАлем и Цеснабанк, нужно отметить, то, что все ...

... развитию секторов финансового рынка, на обеспечение роста и поддержания высокого качества финансовых услуг, а также прозрачность и стабильность финансового рынка. 2. Анализ регулирования и надзора деятельности банков второго уровня в Республике Казахстан 2.1 Анализ выполнения пруденциальных нормативов банков второго уровня Для обеспечения стабильности и надежности банковской системы ...

... грамотно и эффективно управлять такими активами, и банки сегодня должны помочь состоятельным клиентам сохранить и увеличить свой капитал. 6. Проблемы стабильности банковской системы Республики Казахстан. Одной из первоочередных задач центрального банка является обеспечение финансовой устойчивости и стабильности банковской системы. Это во ...

... как предполагает возобновляемость обязательств банка. 2. ОРГАНИЗАЦИЯ ДЕПОЗИТНЫХ ОПЕРАЦИЙ 2.1 Анализ депозитных операций ОАО “Народный банк РК” Народный банк РК совершает операции по депозитам, принимаемым от физических лиц и юридических лиц, резидентов и нерезидентов Республики Казахстан в соответствии с действующим законодательством Республики Казахстан. Банк гарантирует, принадлежащим ...

0 комментариев