Расчет экономической эффективности инвестиционного проекта

Исходные данные:

Вариант 2

| Тип финансирования | самофинансирование |

| Выручка от реализации, тыс. руб. | 600+900 |

| Инвестиционные затраты с учетом страховых платежей, тыс. руб. | 1300, 212, 64, 165 |

| Собственный капитал | Расчет |

| Количество интервалов планирования | 8 |

| среднегодовая стоимость имущества, тыс.руб. | 1100+70 |

| Безрисковая норма дисконта, % | 14 |

| Стоимость заемных средств, % | 0 |

| Величина дивидендов, % | 7 |

| Цель проекта | Вложение в развитие производства |

При реализации инвестиционного проекта выделяются три вида деятельности:

1) Инвестиционная

2) Операционная

3) Финансовая.

Этим видам соответствуют притоки и оттоки денежных средств. В таблице 3 сгруппированы притоки и оттоки денежных средств для проекта в целом и для заказчика проекта.

Таблица 3. Состав притоков и оттоков

| наименование | состав притока | состав оттока |

| проект в целом | Выручка | инвестиционные затраты |

| производственные затраты | ||

| Налоговые выплаты | ||

| заказчик (собственник) | Выручка; вложения собственного капитала | инвестиционные затраты |

| производственные затраты | ||

| Налоговые выплаты | ||

| Выплата дивидендов |

Показатели эффективности проекта в целом определяются по результатам инвестиционной и операционной деятельности. Показатели эффективности для участников проекта включают все физические притоки и оттоки, в том числе и от финансовой деятельности.

На основании исходных данных и таблицы 3 рассчитаем денежные потоки для заказчика и для проекта.

Денежный поток рассчитывается по формуле:

NCF(t)= CIF(t) – COF(t),

Где NCF(t)- чистый денежный поток в интервале t,

CIF- приток денежных средств в интервале t,

COF- отток денежных средств в интервале t.

Производственные затраты составляют в первый год 54%, во второй- 45%, третий- 42%, 4-й и все последующие 37%.

Таблица 4. Расчет денежного потока для проекта

| Наименование показателя | интервал планирования | ||||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| притоки | |||||||||

| 1. выручка | 0 | +600 | +1500 | +2400 | +3300 | +4200 | +5100 | +6000 | +6900 |

| итого притоки | 0 | +600 | +1500 | +2400 | +3300 | +4200 | +5100 | +6000 | +6900 |

| оттоки | |||||||||

| 1. инвестиционные затраты | -1300 | -212 | -64 | -165 | 0 | 0 | 0 | 0 | 0 |

| 2. производственные затраты | 0 | -324 | -675 | -1008 | -1221 | -1554 | -1887 | -2220 | -2553 |

| итого оттоки | -1300 | -446 | -739 | -1173 | -1221 | -1554 | -1887 | -2220 | -2553 |

| Денежный поток | -1300 | 154 | 761 | 1227 | 2079 | 2646 | 3213 | 3780 | 4347 |

Таблица 5. Расчет денежного потока для заказчика

| Наименование показателя | интервал планирования | ||||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| притоки | |||||||||

| 1. выручка | 0 | +600 | +1500 | +2400 | +3300 | +4200 | +5100 | +6000 | +6900 |

| 2. вложение собственного капитала | 1300 | ||||||||

| итого притоки | 1300 | +600 | +1500 | +2400 | +3300 | +4200 | +5100 | +6000 | +6900 |

| оттоки | |||||||||

| 1. инвестиционные затраты | -1300 | -212 | -64 | -165 | 0 | 0 | 0 | 0 | 0 |

| 2. производственные затраты | 0 | -324 | -675 | -1008 | -1221 | -1554 | -1887 | -2220 | -2553 |

| заемные средства | |||||||||

| итого оттоки | -1300 | -446 | -739 | -1173 | -1221 | -1554 | -1887 | -2220 | -2553 |

| Денежный поток | 0 | 154 | 761 | 1227 | 2079 | 2646 | 3213 | 3780 | 4347 |

Так как в состав оттоков по операционной деятельности входят налоговые отчисления, рассчитаем их суммы. Учитывать будем только налог на прибыль и налог на имущество.

Налог на прибыль определим по формуле:

Налогприб= Налогооблагаемая прибыль * Налоговая ставка,

где налогооблагаемая прибыль определяется как разность между выручкой и производственными затратами, а налоговая ставка составляет 20% (с января 2009г).

Н прn= Выручкаn-Произв.затратыn

Для каждого интервала планирования налогооблагаемая прибыль определяется отдельно.

Н пр1= 600-(600*0,54)=276 (тыс.руб)

Н пр2= 1500-(1500*0,45)=825 (тыс.руб)

Н пр3= 2400-(2400*0,42)=1392 (тыс.руб)

Для остальных периодов планирования расчет аналогичен.

При расчете налога на имущество используем следующую формулу:

S- ставка налога на имущество.

Ставка налога устанавливается законами субъектов Российской федерации и не должна превышать 2,2%. Таким образом, получаем:

Nимущ.1=1100* 0,022=24,2

Nимущ.2=1170* 0,022=25,74

Nимущ.3=1240* 0,022=27,28

Для остальных периодов планирования расчет аналогичен.

Результаты заносим в таблицу 6.

Таблица 6. Расчет налоговых отчислений

| Наименование показателя | интервал планирования | ||||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| Налогооблагаемая прибыль | 0 | 276 | 825 | 1392 | 2079 | 2646 | 3213 | 3780 | 4347 |

| Налог на прибыль | 0 | 55,2 | 165 | 278,4 | 415,8 | 529,2 | 642,6 | 756 | 869,4 |

| Среднегодовая стоимость имущества | 0 | 1100 | 1170 | 1240 | 1310 | 1380 | 1450 | 1520 | 1590 |

| Налог на имущество | 0 | 24,2 | 25,74 | 27,28 | 28,82 | 30,36 | 31,9 | 33,44 | 34,98 |

| Итого налоговых выплат | 0 | 79,4 | 190,74 | 305,68 | 444,62 | 559,56 | 674,5 | 789,4 | 904,38 |

При расчете величины дивидендов базой является чистая прибыль, из которой и производится их выплата. Выплата дивидендов начинается со второго этапа планирования.

Чистая прибыль образуется после уплаты из валовой прибыли налогов и других обязательных платежей.

Ч пр= Н пр-Налогприб

Ч пр1=276-55,2=220,8

Ч пр2=825-165=660

Ч пр3=1392-278,4=1113,6

Для остальных периодов планирования расчет аналогичен.

Результаты заносим в таблицу 8.

Таблица 8. Расчет выплат дивидендов

| Наименование показателя | интервал планирования | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| Налогооблагаемая прибыль | 276 | 825 | 1392 | 2079 | 2646 | 3213 | 3780 | 4347 |

| Налог на прибыль | 55,2 | 165 | 278,4 | 415,8 | 529,2 | 642,6 | 756 | 869,4 |

| Чистая прибыль | +220,8 | +660 | +1113,6 | +1663,2 | +2116,8 | +2570,4 | +3024 | +3477,6 |

| Выплата дивидендов | 46,2 | 77,95 | 116,424 | 148,176 | 179,928 | 211,68 | 243,43 | |

Теперь вносим дополнительные расчеты из таблиц 6 и 8 в соответствующие оттоки таблиц 4 и 5, рассчитаем денежный поток для проекта и для заказчика.

Заново сформируем таблицы 4 и 5

Таблица 4 новая. Расчет денежного потока для проекта

| Наименование показателя | Интервал планирования

| ||||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| притоки | |||||||||

| 1. выручка | 0 | +600 | +1500 | +2400 | +3300 | +4200 | +5100 | +6000 | +6900 |

| итого притоки | 0 | +600 | +1500 | +2400 | +3300 | +4200 | +5100 | +6000 | +6900 |

| оттоки | |||||||||

| 1. инвестиционные затраты | -1300 | -212 | -64 | -165 | 0 | 0 | 0 | 0 | 0 |

| 2. производственные затраты | 0 | -324 | -675 | -1008 | -1221 | -1554 | -1887 | -2220 | -2553 |

| 3. Налоговые выплаты | -79,4 | -190,74 | -305,68 | -444,62 | -559,56 | -674,5 | -789,4 | -904,38 | |

| итого оттоки | -1300 | -615,4 | -929,74 | -1478,6 | -1665,62 | -2113 | -2461 | -3009,4 | -3557,37 |

| Денежный поток | -1300 | -15,4 | +570,26 | +921,4 | +1634,38 | +2087 | +2639 | +2990,6 | +3342,63 |

Таблица 5 новая. Расчет денежного потока для заказчика

| Наименование показателя | интервал планирования | ||||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| притоки | |||||||||

| 1. выручка | 0 | +600 | +1500 | +2400 | +3300 | +4200 | +5100 | +6000 | +6900 |

| 2. вложение собственного капитала | +1300 | ||||||||

| итого притоки | +1300 | +600 | +1500 | +2400 | +3300 | +4200 | +5100 | +6000 | +6900 |

| оттоки | |||||||||

| 1. инвестиционные затраты | -1300 | -212 | -64 | -165 | 0 | 0 | 0 | 0 | 0 |

| 2. производственные затраты | 0 | -324 | -675 | -1008 | -1221 | -1554 | -1887 | -2220 | -2553 |

| 3.заемные средства | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 4. Налоговые выплаты | -79,4 | -190,74 | -305,68 | -444,62 | -559,56 | -674,5 | -789,4 | -904,38 | |

| 5. Выплата дивидендов | -46,2 | -77,95 | -116,424 | -148,18 | -179,93 | -211,68 | -243,43 | ||

| итого оттоки | -1300 | -615,4 | -975,94 | -1556,3 | -1782,04 | -2261,7 | -2741,43 | -3221,1 | -3700,8 |

| Денежный поток | 0 | -15,4 | 524,06 | 843,37 | 1517,96 | 1938,3 | 2358,57 | 2778,9 | 3199,19 |

Находим чистый дисконтированный доход для проекта и для заказчика по формуле:

NPV= NCF(0)+NCF(1)*DF(1)+…..+ NCF(n)*DF(n);

Где DF- коэффициент дисконтирования, вычисляемый по формуле:

DFn=1/(1+Е)n

Е- норма дисконта. Смысл нормы дисконта заключается в изменении темпа снижения ценности денежных ресурсов с течением времени. В общем виде номинальная норма дисконта:

Е=Ебр+Н+R, где

R- поправка на риск,

Ебр- безрисковая норма дисконта

Н- темп инфляции

Ебр= 14%

Н=8% (для 2010г.)

R= 5% ( величина поправки на риск в зависимости данной по варианту цели проекта- вложение в развитие производства)

DF(1)= 1/(1+0,27)1=0,787

DF(2)= 1/(1+0,27)2=0,62

DF(3)= 1/(1+0,27)3=0,488

DF(4)= 1/(1+0,27)4=0,384

DF(5)= 1/(1+0,27)5=0,302

DF(6)= 1/(1+0,27)6=0,238

DF(7)= 1/(1+0,27)7=0,187

DF(8)= 1/(1+0,27)8=0,144

Отсюда, чистый дисконтированный доход равен:

NPVпроект= -1300+(-15,4*0,787)+(570,26*0,62)+ 921,4*0,488+1634,38*0,384+2087*0,302+2639*0,238+2990,6*0,187+

3342, 63*0,147=2424, 935 (для проекта)

NPVзаказ=0+(-15,4*0,787)+(524,06*0,62)+843,37*0,488+1517,96*0,384+1938,3*0,302+2358,57*0,238+2778,9*0,187+3199,19*0,144= 3325,225

Определим чистый доход:

NV=УNCFn

NVпроект=12869, 87

NVзаказ=13144,95

Положительное значение NPV считается подтверждением целесообразности проекта.

Находим индексы доходности.

Индекс доходности инвестиций - отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности.

ИД= 1+ NV / УIn

ИД проект= 1+ 12869,87/1741=8,3922

ИД заказ= 1+ 13144,95/1741=8,55

Индекс доходности дисконтированных затрат- отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков:

ИДДЗ = NCF(прит)/NCF(отток)

Дисконтированный приток определим как сумму произведений притоков на коэффициент дисконтирования для каждого интервала планирования.

NCF(прит)проект= 600*0,787+1500*0,62+1171,2+1267,2+1268,4+1213,8+1122+

1014,3=8459,1

NCF(прит)заказ=1300+600*0,787+1500*0,62+2400*0,488+

3300*0,384+4200*0,302+5100*0,238+6000*0,187+6900*0,144=

9759,1

Дисконтированный отток определим как сумму произведений оттоков на коэффициент дисконтирования для каждого интервала планирования.

NCF(отток)проект= 1300+484,32+576,43+721,55+639,6+638,12+585,71+562,75+

522,93=6031,41

NCF(отток)заказ=1300+615,4*0,787+975,94*0,62+1556,3*0,488+

1782,04*0,384+2261,7*0,302+2741,43*0,238+3221,1*0.187+

3700,8*0,144=6303,57

ИДДЗ проект=8459,1/6031,41=1,402

ИДДЗ заказ=9759,1/6303,57=1,548

Индекс доходности дисконтированных инвестиций равен увеличенному на 1 отношению ЧДД к накопленному дисконтированному объему инвестиций

ИДД = 1+NPV/PVI

Сначала определим накопленный дисконтированный объем инвестиций как сумму произведений величины инвестиций на соответствующие коэффициент дисконтирования за 1, 2, 3, 4 интервалы планирования.

PVI=1300*0,787+212*0,62+64*0,488+165*0,384=1130,836

ИДДпроект = 1+NPVпроект/PVI= 1+2424, 935/1130,836=3,144

ИДДзаказ = 1+NPVзаказ/PVI=1+3325,225/1130,836=3,941

Если ИДД больше 1, то проект следует принять. ИДД является относительным показателем, он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений.

На основании данных таблицы 4 найдем срок окупаемости для проекта. Сроком окупаемости считается период, в котором денежный поток становится неотрицательным. Как видно из таблицы 4, на втором интервале планирования денежный поток = +570,26, следовательно, срок окупаемости составляет 2 года.

Чтобы уточнить момент окупаемости, производится следующий расчет:

15,4/(15,4+570,26)=0,0263

Точный срок окупаемости для проекта составляет 2,0263 года

Аналогично, исходя из данных таблицы 5, найдем срок окупаемости для заказчика.

Как видно из таблицы 5, на втором интервале планирования денежный поток = +524,06, следовательно, срок окупаемости составляет 2 года.

Чтобы уточнить момент окупаемости, производится следующий расчет:

15,4/(15,4+524,06)=2,0285

Точный срок окупаемости для заказчика составляет 2,0285 года

Внутренняя норма доходности- это такое положительное число Е, при котором чистый дисконтированный доход проекта превращается в ноль.

Для оценки эффективности инвестиционных проектов значение ВНД необходимо сопоставить с нормой дисконта Е.

Проекты, у которых ВНД больше Е, имеют положительный чистый дисконтированный доход и поэтому эффективны. ВНД определяется путем подбора значения норм дисконта таким образом, чтобы значения ЧДД были как положительными, так и отрицательными.

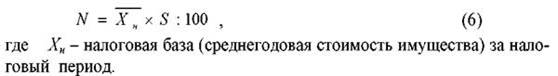

Путем подстановки в формулу 5 различных значений нормы дисконта строится график зависимости NPV от нормы дисконта.

Составим таблицу зависимости чистого дисконтированного дохода от значений дисконта для проекта:

| Норма дисконта Е | Значение NPV |

|

|

|

| 10 | 2854,15 |

| 30 | 525,68 |

| 50 | -388,77 |

| 70 | -783 |

| 90 | -970,22 |

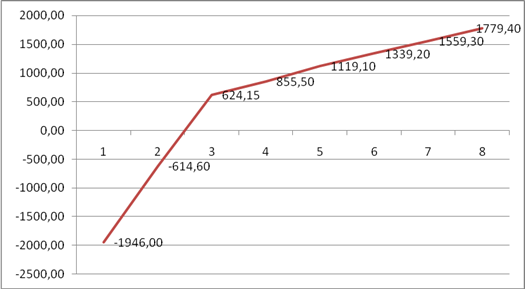

Составим таблицу зависимости чистого дисконтированного дохода от значений дисконта для заказчика:

| Норма дисконта Е | Значение NPV |

|

|

|

| 10 | 4239,69 |

| 30 | 1684,38 |

| 50 | 838,78 |

| 70 | 475,57 |

| 90 | 302,9 |

Рис. 1. Зависимость NPV от нормы дисконта для проекта

Из графика видно, что внутренняя норма доходности для проекта (IRR) равна 0,6239

Рис. 2. Зависимость NPV от нормы дисконта для заказчика

Из графика видно, что внутренняя норма доходности для проекта (IRR) равна

Список литературы

1. Липсиц И.В.. Инвестиционный проект: методы подготовки и анализа: учебное пособие- М.:БЕК, 1996-294с.

2. Воронина Н.В. Управление инвестициями: учебное пособие/ Н.В. Воронина. - Хабаровск: Изд-во Хабаров.гос. техн. Ун-та, 2004-207с.

3. Дегтяренко В.Н. Оценка эффективности инвестиционных проектов- М.: Эксперт, бюро-М, 1997г.-144с.

Похожие работы

... из лидеров по продаже новостроек в Санкт-Петербурге. 15,22% жилья на первичном рынке продается на этой территории, и возможно, этот показатель со временем увеличится. По информации из отдела строительства, инвестиций и землепользования Московского района, свободных пятен под застройку в районе практически нет. Однако есть значительный ресурс - бывшие территории промышленных предприятий. Сейчас на ...

... на рейтинге России. Реализация всех антиинфляционных мероприятий будет способствовать значительному улучшению инвестиционного климата в России. [20.стр. 201] Глава 3. Влияние инфляции на оценку эффективности инвестиции 3.1. Методы оценки эффективности инвестиций В основе процесса принятия управленческих решений инвестиционного характера лежат оценка и сравнение объема предполагаемых инвестиций и ...

... основе сравнения массы прибыли (метод сравнения прибыли). Методы оценки эффективности, не включающие дисконтирование, иногда называют статистическими методами оценки эффективности инвестиций. Эти методы опираются на проектные, плановые и фактические данные о затратах и результатах, обусловленные реализацией инвестиционных проектов. При использовании этих методов в отдельных случаях прибегают к ...

... приведенный эффект при i = 19 %, NPV = + 266,8 млн. руб. · индекс рентабельности PI = 5,97 · норма рентабельности IRR = 95 % · окупаемость проекта РР = 1,5 года · коэффициент эффективности проекта ARR = 365 % Оценка эффективности инвестиций при производстве силикагеля из силикат-глыбы Оценка инвестиций выполнена исходя из следующих условий: · стоимость технологической линии – 13,4 ...

0 комментариев