Государственный Университет по Землеустройству

Кафедра экономической теории и менеджмента.

Курсовая работа по экономической теории на тему:

«Государственный бюджет: источники формирования, расходы, дефицит»

Выполнила:

Студентка 12э группы.

Проверил:

Германович АГ.

Москва 2002 г.

Содержание

Введение___________________________________________________

1. Глава 1: Государственный бюджет: источники формирования, расходы, дефицит_________________________________________

2. Глава 2: Государственный бюджет 2002 год (доходы и расходы)_________________________________________________

4. Заключение_______________________________________________

5. Список литературы________________________________________

Введение:

Не только банки оперируют денежной массой страны. Предложение денег в стране регулируется мерами правительства по налогообложению, определению государственных расходов, размером бюджетного дефицита и способов его покрытия. Манипулирование бюджетом, налогами, государственными займами - важный инструмент макроэкономического регулирования, а так же решения общенациональных, социальных задач. Поэтому, изучая макроэкономику, необходимо ознакомиться с бюджетом, налогами и основами бюджетно-налоговой политики. Это то с чем мы сталкиваемся при уплате налогов, участвуя в лотереях, получая стипендии, пособия и т.п.

Глава I. Государственный бюджет: источники формирования, расходы, дефицит.

Финансовая и бюджетная система государства.

Финансы - экономический инструмент, орудие контроля за образованием и использованием фондов денежных средств.

Совокупность финансовых отношений национальной экономики образует финансовую систему государства.

Централизованные финансы - это государственная бюджетная система, государственный кредит, специальные внебюджетные фонды, фонды имущественного и личного страхования. Они используются в качестве инструмента регулирования национальной экономики в целом.

В рамках централизованных финансов рассмотрим государственную бюджетную систему РФ. Прежде всего, бюджет это роспись доходов и расходов государства на определенный срок, иными словами, это финансовый план государства, сопоставляющий ожидаемые расходы и доходы. Структурно, любой бюджет включает две части: доходы субъекта и его расходы. Бюджетное устройство представляет собой организационные принципы построения бюджетной системы, бюджетная система выполняет при этом три функции:

1.фискальную - через изъятие налогов обеспечивает необходимые ресурсы для правительственной деятельности, то есть для покрытия расходов на военные, экономические и социальные программы, а также на существование аппарата управления;

2.экономического регулирования - налоги и расходы используются как рычаги управления хозяйственной деятельностью и осуществления определённых целей экономической политики (стабилизации экономики, стимулирования её роста, структурных сдвигов и т. п.);

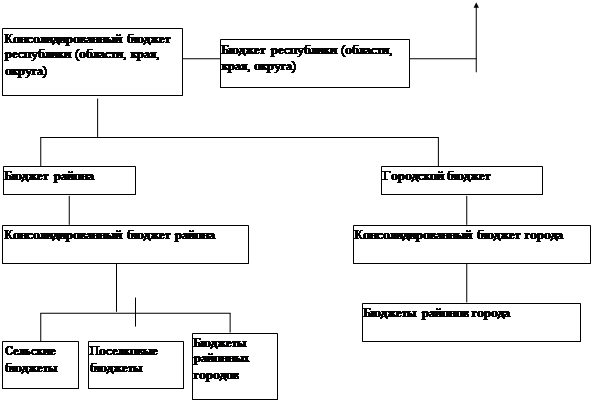

3. выравнивания доходов - то есть перераспределения доходов, благодаря прогрессивной системе налогообложения и системе трансфертных платежей, мало обеспеченным и безработным гражданам, инвалидам, детям, отсталым регионам. Бюджетное устройство определяется государственным устройством – в унитарных государствах это, как правило, два уровня государственный и местный бюджеты. В федеральных государствах три звена: федеральный бюджет, бюджеты членов федерации и местные бюджеты. В соответствии с Федеральным законом « Об уставах бюджетного устройства и

Бюджетного процесса в РСФСР»1 бюджетная система нашей страны представляет собой совокупность бюджетов трех уровней – федерального, субъектов Федерации и административно-территориальных образований. Бюджетная система Российской Федерации основывается на экономических отношениях и принципах единства, полноты, реальности, гласности и самостоятельности трех бюджетов.2

Ведущим звеном государственной бюджетной системы является государственный (федеральный) бюджет – основной финансовый план формирования и использования централизованного денежного фонда государства. Именно с его помощью государство осуществляет в основном территориальное и межотраслевое распределение и перераспределение валового национального продукта (до 40 процентов национального дохода). Централизация средств в Федеральном бюджете дает возможность маневрировать ресурсами, направлять их на определяющие участки экономического и социального развития, осуществлять единую социально-экономическую политику в стране. Огромные суммы, концентрирующиеся в бюджете, позволяют государству проводить активную экономическую и социальную политику. Сейчас в ведении правительства должно находиться и регулирование бизнеса, и помощь нуждающимся, и улучшение системы образования, и стимулирование экономического развития. Учитывая ситуацию, сложившуюся в настоящее время в наше стране, следует отметить задачи, которые выполняет российский бюджет на данном этапе развития экономики:

- преодоление последствий финансового кризиса, поддержания уровня жизни населения и обеспечение функционирования реального сектора экономики;

- прекращение спада экономики и обеспечение экономического роста;

- стабилизация кредитно-денежной системы и курса рубля;

- снижение налоговой нагрузки, создание льготных условий для производственного инвестирования, повышения уровня собираемости налогов;

- осуществление реструктуризации государственного долга РФ;

- минимизация государственных заимствований Российской Федерации на финансовых рынках и сокращение дефицита государственного бюджета;

- снижение платежей, сокращение ненадежных форм расчетов.

- Полномасштабный переход на казначейскую систему исполнения федерального бюджета, переход на эту систему исполнения бюджетов субъектов Российской Федерации, местных бюджетов, бюджетов государственных внебюджетных фондов.

Бюджет Российской Федерации как основной финансовый план государства основывается на показателях прогноза социально-экономического развития на очередной год. Общие показатели и структура доходов и расходов связываются с объемом общественного производства и определяются налоговой системой и экономической политикой государства.

Государственный бюджет взаимосвязан с финансовыми планами предприятий и организаций, денежными доходами и расходами населения.

Источники формирования Государственного бюджета.

Доходы бюджета поступают из трех источников:

Налоги - обязательные платежи, взимаемые государством (центральными и местными органами власти) с физических и юридических лиц в государственные и местные бюджеты. Являются одной из форм финансовых отношений, обеспечивающих распределение и перераспределение национального дохода в соответствии с экономическими и социальными задачами. Большинство налогов может быть отнесено в одну из трех групп: Пропорциональный налог взимается как определенный процент от доходов независимо от величины этих доходов (например, 1% в пенсионный фонд от любого заработка). Прогрессивный налог означает, что с высоких доходов взимается большой процент, чем с низких. На таком принципе строится подоходный налог. Регрессивный налог означает, что с низких доходов взимается более высокий процент, а с высоких доходов процент налога ниже.

Например, налог на продажи, как и все косвенные налоги, большим бременем ложиться на лиц с низкими доходами, чем на лиц с высокими доходами. Поэтому косвенные налоги носят, регрессивный характер. Прямые и косвенные налоги. Прогрессивное налогообложение связано в основном с прямыми налогами на доходы и наследство. Регрессивное и пропорциональное налогообложение в большей мере связано с косвенными налогами, как акцизные сборы, налоги с продаж, налоги с добавленной стоимости. В зависимости от источников изъятия существуют следующие виды налогов:

- подоходный налог на физических лиц (по доле в бюджете РФ 10,6%). Плательщиками подоходного налога с физических лиц в Российской Федерации являются физические лица, как имеющие, так и не имеющие постоянного места жительства в Российской Федерации (включая граждан иностранных государств);

- налоги на прибыль предприятий (по доле в бюджете РФ 10,6%). Плательщиками налога являются все юридические лица, но также филиалы фирм, предприятий и организаций, имеющие отдельный счет и баланс;

- налоги на имущество и наследство;

- налоги с продаж, акцизы (на нефть, природный газ, легковые автомобили, автомобильный бензин, этиловый спирт) и таможенные пошлины, налог с добавленной стоимости (НДС) (доля в бюджете 33%).

Так же доходы Федерального бюджета формируются за счет:

- налога на игорный бизнес:

- налог на покупку иностранных денежных знаков;

- лицензионных и регистрационных сборов;

- налога на операции с ценными бумагами;

- платежей за использование недрами;

- дивиденды по акциям, находящимся в федеральной собственности;

- Прибыли Центрального Банка РФ;

- Прочих налогов, сборов, пошлин и других платежей.

Так же стоит отметить земельный налог и арендную плату за земельные участки. При организации эффективного землевладения и землепользования многие категории земель могут стать важным источником пополнения доходной части бюджета. Посредством земельных платежей администрации территории решают многие сложные вопросы доходности бюджета.

Налоговые доходы составляют 84% Государственного бюджета, неналоговые доходы – 7%, доходы целевых бюджетных фондов – 9%.

Неналоговые доходы складываются из доходов от внешнеэкономической деятельности, а также доходов от имущества, находящегося в государственной собственности: перечисление прибыли Центрального банка РФ, дивиденды по акциям, принадлежащим государству, доходы от сдачи в аренду имущества, находящегося в государственной собственности, консульский сбор, доходы от проведения всероссийских государственных лотерей.

Расходы бюджета Российской Федерации.

Бюджетные расходы идут на такие основные статьи, как: содержание вооружённых сил и государственного аппарата; финансирование социальной инфраструктуры (социальное обеспечение, здравоохранение, просвещение, наука и пр.); финансирование хозяйства; выплата процентов по государственному долгу. Соотношение между этими глобальными категориями определяется многими факторами: социальной и экономической структурой в конкретной стране, долей государственного сектора, историческими и политическими традициями, общей стратегией регулирования экономики.

Значительный удельный вес продолжают занимать военные расходы. Рассматривая военные расходы, необходимо учитывать не только прямые, но и косвенные затраты, к числу которых относятся выплаты процентов по военным долгам, пенсии и пособия инвалидам войны, ветеранам и т. д.

Расширение функций государства сопровождается тем, что масштабы государственных расходов увеличиваются темпами, значительно превышающими темпы роста ВНП.

К числу важнейших статей государственных расходов относятся затраты, связанные с созданием наиболее благоприятных предпосылок для функционирования производственных секторов экономики. Всё более значительное место занимают и расходы на создание объектов социальной инфраструктуры, в первую очередь - на образование и здравоохранение.

Конечно же, главным источником покрытия большинства государственных расходов являются налоги.

Доходы и расходы бюджетов республик в составе РФ и местных бюджетов не повторяют доходов и расходов федерального бюджета. Кроме того, бюджеты субъектов федерации и местные бюджеты получают необходимые им средства путем субсидий и кредитов из государственного бюджета и выпуска местных займов, гарантированных правительством, а также за счет зачисления в доходную часть этих бюджетов (на законодательной основе) определенной доли поступлений от целевого ряда федеральных налогов.

Важную роль в структуре централизованных финансов играют внебюджетные фонды. В странах с развитой рыночной экономикой наиболее крупными внебюджетными фондами являются фонды национального страхования, образуемые за счет страховых взносов работников предприятий, предпринимателей и дотаций из государственного бюджета. Средства этих фондов используются на выплату пенсий по возрасту, по инвалидности, в случае потери кормильца, пособий повременной нетрудоспособности, по безработице. В рамках финансовой системы России в настоящее время насчитывается более 30 внебюджетных фондов социального и производственного назначения. Все внебюджетные фонды имеют строго целевое назначение: для расширения социальных услуг населению, стимулирования развития отсталых отраслей инфраструктуры, обеспечения дополнительных ресурсов приоритетных отраслей экономики.

Одним из звеньев финансовой системы государства является государственный кредит. Главная форма экономических отношений в рамках государственного кредита - это ситуация, когда государство выступает как заемщик средств. Реже оно выступает как кредитор, предоставляя ссуды юридическим и физическим лицам. В тех случаях, когда государство берет на себя ответственность за погашение займов или выполнение других обязательств, взятых физическими и юридическими лицами, оно является гарантом.

Как экономическая категория, государственный кредит находится на стыке двух видов денежных отношений: финансов и кредита - и несет черты, как тех, так и других; В качестве звена финансовой системы он обслуживает формирование и использование централизованных денежных фондов государства, т.е. государственного бюджета и внебюджетных фондов всех уровней.

Государственный кредит выполняет две функции: фискальную и регулирующую. Через фискальную функцию государственного кредита осуществляется формирование централизованных денежных фондов государства. Размещение новых государственных займов для погашения задолженности по уже выпущенным называется «рефинансированием государственного долга».

Государственные займы классифицируются:

- по субъектам заемных отношений: размещаемые центральными и местными органами управления;

- в зависимости от места размещения: на внутренние и внешние;

- в зависимости от обращения на фондовом рынке: рыночные, которые свободно продаются и покупаются, и нерыночные, которые не подлежат обращению на рынке ценных бумаг;

- в зависимости от срока погашения: краткосрочные (срок обращения до года), среднесрочные (от 1 до 5 лет) и долгосрочные (свыше 5 лет);

- по характеру выплачиваемого долга: выигрышные (на основе лотереи), процентные и с нулевым купоном. С нулевым купоном обычно выпускаются ценные краткосрочные бумаги государства, они реализуются с дисконтом, т.е. ниже стоимости, а погашаются по номиналу.

Дефицит бюджета.

Дефицит бюджета и величина государственного долга – это важнейшие показатели состояния экономики, поэтому данной проблеме традиционно уделяется большое внимание.

Бюджетный процесс предполагает балансирование государственных доходов и расходов. Несбалансированность бюджета означает количественное неравенство между доходами и расходами бюджета. Дефицит бюджета – это сумма, на которую в данном году расходы бюджета превосходят его доходы. Бюджетный дефицит отражает определенные изменения в национальной экономике, фиксирует результат этих изменений. Следует заметить, что несбалансированный бюджет может привести и к возникновению профицита, т.е. превышению дохода бюджета над его расходами.

Причин бюджетного дефицита может быть много:

- спад общественного производства;

- рост предельных издержек общественного производства;

- массовый выпуск «пустых» денег;

- значительные социальные программы;

- возросшие затраты на финансирование ВПК;

- крупномасштабный оборот «теневого» капитала;

- огромные непроизводственные расходы, прописки, хищения, потери произведенной продукции и многое другое, пока неподдающееся общественному учету.

Бюджетный дефицит, несомненно, относится так называемым «негативным экономическим категориям» типа инфляции, кризиса, безработицы, которые являются, однако, неотъемлемыми элементами экономической системы.

Следует заметить, что бездефицитность бюджета еще не означает «здоровья» экономики. Надо четко представлять, какие процессы протекают внутри самой финансовой системы, какие изменения воспроизводственного цикла отражают дефицит бюджета. Вместе с тем, любое государство стремится если не покрыть полностью, то частично уменьшить дефицит бюджета.

Существует несколько традиционных способов покрытия бюджетного дефицита - это государственные займы и ужесточение налогообложения. Но есть и третий способ, предусматривающий увеличение денежной массы в обращении, - это собственное производство денег. Собственное производство денег сегодня не принимает форму простого печатания денег, так как это слишком явно связано с инфляцией. В настоящее время производство денег реализуется посредством создания резервов коммерческих банков.

Государственный долг

Сумма накопленных за определенный период времени бюджетных дефицитов образует государственный долг. Различают внешний и внутренний государственный долг.

Внешний государственный долг - это долг иностранным государствам, организациям и отдельным лицам. Этот долг -наибольшее бремя для страны, так как необходимо отдавать ценные товары, оказывать определенные услуги, Чтобы оплатить проценты по долгу и сам долг.

Внутренний долг - это долг государства своему населению. В соответствии с законодательством РФ, государственным внутренним долгом РФ являются долговые обязательства правительства РФ, выраженные в национальной валюте, перед юридическими и физическими лицами. Долговые обязательства могут иметь форму кредитов, полученных правительством, государственных займов, осуществленных посредством выпуска ценных бумаг от имени правительства, других долговых обязательств, гарантированных правительством.

Управление и обслуживание внутреннего и внешнего долгов Российской Федерации возложено на Центральный банк РФ и Федеральное казначейство при Министерстве финансов Российской Федерации. Все затраты по обслуживанию долга осуществляются за счет республиканского бюджета.

Назовем основные государственные долговые обязательства, которые обеспечиваются Правительством Российской Федерации:

- государственные краткосрочные облигации (сроком на 3, 6,12 месяцев);

- государственные долгосрочные облигации (сроком до 30 лет);

- облигации внутреннего государственного валютного займа;

- казначейские векселя и обязательства. Нарастание внутреннего долга менее опасно для национальной экономики по сравнению с ростом ее внешнего долга. Утечки товаров и услуг при погашении внутреннего долга не происходит, однако возникают определенные изменения в экономической жизни, последствия которых могут быть значительными. Это связано с тем, что погашение государственного внутреннего долга приводит к перераспределению доходов внутри страны.

Бюджетный дефицит и государственный долг тесно связаны, так как, во-первых, государственный займ - важнейший источник покрытия бюджетного дефицита; во-вторых, определить, насколько опасен тот или иной размер дефицита бюджета, невозможно без анализа величены государственного долга. С другой стороны, для оценки величины государственного долга необходимо исследование роста бюджетного дефицита.

Как государственный долг и его рост влияют на функционирование национальной экономики? Обычно в государственном долге видятся две опасности: банкротство нации и опасность переложения налогового бремени на будущие поколения.

По поводу первой «опасности» можно отметить следующее:

никто не может запретить правительству выполнять свои обязательства по обслуживанию государственного долга. Эти финансовые обязательства складываются из: рефинансирования, взимания новых налогов (с целью получение достаточных доходов для выплаты процентов по долгу и основной его суммы), выпуска в обращение новых денег.

Что касается второй «опасности», то специфика внутреннего долга такова, что страна как бы должна сама себе. В большинстве случаев внутренний долг - это только отношения между гражданами страны. Он является одновременно и государственным кредитом.

Глава II. Государственный бюджет 2002 год (доходы и расходы).

Доходы бюджета: Исходя из реальных возможностей доходы федерального бюджета в альтернативном его проекте повышаются на 425 млрд. рублей. При этом увеличение налогов на производственную деятельность не предусматривается: прирост доходов достигается посредством изъятия в госбюджете природной ренты путем налогообложения ранее сокрытых и незаконно вывезенных из России доходов, а так же на основе повышения собираемости налогов и эффективности использования государственного имущества.

1. Увеличение на 190 млрд. руб. объема рентных доходов, от эксплуатации ограниченных природных ресурсов, изымаемых в доход Федерального бюджета с помощью налогов, в том числе посредством:

- введение налога на дополнительный доход от добычи полезных ископаемых, пропорционального объему горной ренты, образующейся на конкретных месторождениях (105 млрд. руб.)

- увеличение платежей за загрязнение природной среды (15млрд. руб.)

- роста не менее чем на 70 млрд. руб. поступлений экспортных пошлин, связанного с приведением ставок пошлин на вывоз энергоемких сырьевых товаров (прежде всего металлов и продукции химической промышленности) в соответствии со ставками пошлин на вывоз энергоносителей, которые не должны быть меньше 25%.

2. Увеличение на 80 млрд. руб. поступлений по налогу на прибыль в связи со снижением нелегального вывоза капитала. Прирост величены не поступившей экспортной выручки за 1992-2000гг. – 49,3 млрд. долларов, что вместе с приростом на 38,2 млрд. долларов экспортных кредитов, представленных нефинансовыми предприятиями нерезидентам[1], за этот период составило 87,5 млрд. долларов. Бюджет недополучил 30 млрд. долларов налога на прибыль, что превышает потребности страны в погашении внешних займов в ближайшие годы.

3. Увеличение на 55,2 млрд. руб. поступления налога на добавленную стоимость по товарам, производимым на территории России, на основе повышения его собираемости.

4. Увеличение на 14 млрд. руб. поступлений от акцизов на водку и ликероводочные изделия связанное с сокращением доли нелегально производимой продукции вследствие ужесточения контроля за деятельностью предприятий отрасли, использующих производственные мощности на уровне ниже экономически оправданного. Рост поступлений от акцизов на ввозимые товары этой группы на 3 млрд. руб.

5. Увеличение на 53 млрд. руб. неналоговых доходов от имущества, находящегося в государственной собственности. Из них 25 млрд. должны составить платежи за пользование не воспроизводимыми и уникальными природными ресурсами (включая радиочастоты, земельные участки, морские биоресурсы, и т.п.), сопряженные с продажей прав на доступ к ним, в том числе на аукционной основе; на 22 млрд. руб. необходимо увеличить сумму поступающих в федеральный бюджет дивидендов по принадлежащим государству акциям, доходов от сдачи в аренду государственного и муниципального имущества, а также платежей государственных унитарных предприятий. Остальные 6 млрд. руб. приходятся на увеличение объема перечисляемой в бюджет прибыли Центрального банка РФ, связанного с сокращением необоснованно создаваемых провизии.

6. Увеличение на 9 млрд. руб. поступлений налога на прибыль и на 11 млрд. налога на добавленную стоимость по товарам, производимым на территории России, в связи с повышением с 4,3 до 6,0% реальных темпов роста ВВП.

Расходы бюджета. На основе увеличения доходов бюджета и устранения его необоснованного профицита имеется возможность обеспечить полноценное финансирование критически важных для будущего развития страны бюджетных расходов, увеличив их на 551,5 млрд. руб. по сравнению с правительственным вариантом и распределив дополнительные ассигнования следующим образом.

В социальной сфере необходимо: 1) в соответствии с законодательно установленными нормативами увеличить финансирование расходов на науку на 57,2 млрд. руб., на образование — на 80,8 млрд. (в том числе увеличить стипендии студентам в 2—2,5 раза), на культуру, искусство и кинематографию — на 33,2 млрд. руб.; 2) на 1 млрд. увеличить расходы на профилактику безнадзорности и правонарушений несовершеннолетних; 3) восстановить программу расширения занятости, увеличив ассигнования на реализацию государственной политики занятости на 4,3 млрд. руб.; 4) во исполнение соответствующих федеральных программ дополнительно выделить 50 млрд. руб. в Фонд компенсаций, создаваемый для финансирования детских пособий, льгот ветеранам и инвалидам, в том числе 20 млрд. руб. — на погашение задолженности по детским пособиям и 12 млрд. — на их удвоение с 1 июля грядущего года; 5) на 27,0 млрд. руб. увеличить Фонд софинансирования социальных расходов, создаваемый для предоставления населению жилищных субсидий на оплату жилья и коммунальных услуг; 6) увеличить на 14,5 млрд. руб. расходы на реализацию Федеральной целевой программы «Дети России» (в том числе на оплату питания школьников и проезда детей в общественном транспорте — на 10 млрд.), а также на организацию летнего отдыха детей — на 0,5 млрд.; 7) выделить на финансирование молодежной политики не менее 1 млрд. руб.; 8) на 20,0 млрд. руб. увеличить расходы на здравоохранение (без учета затрат на формирование лизингового фонда государственной поддержки этой сферы), а также на 4 млрд. — на финансирование санитарно-эпидемиологических служб, в том числе на вакцинацию, производство современных диагностических и лечебных средств; 9) исходя из реального роста стоимости жизни направить на повышение минимальной заработной платы работников, не отмеченных выше отраслей бюджетной сферы до уровня прожиточного минимума 90 млрд. руб. сверх запланированных Правительством РФ ассигнований на эти цели.

Перечисленные направления и количественные параметры увеличения социальных расходов позволят реально проиндексировать заработную плату работников бюджетных отраслей, увеличив ее в среднем вдвое (до уровня не ниже 4 тыс. руб. в месяц) и повысив минимальную зарплату до 900 руб. Значительная (около 150 млрд. руб.) часть средств, выделяемых на финансирование социальной сферы сверх запланированных по правительственному проекту, поступит в бюджеты субъектов Федерации, что позволит устранить заложенный в данном проекте перекос в пользу «федерального центра» и восстановить законные права регионов на получение положенной им части консолидированного бюджета страны. В целях подъема инвестиционной и инновационной активности предстоит обеспечить полноценное финансирование федеральных целевых программ, ориентированных на решение приоритетных задач модернизации и структурной перестройки экономики, восстановив Бюджет развития и предусмотрев в нем 98,5 млрд. руб. дополнительных ассигнований на капиталовложения на безвозвратной основе, в том числе расходы на: 1) формирование лизингового фонда господдержки здравоохранения — в объеме 2,5 млрд. (на закупку отечественного медицинского оборудования); 2) создание лизингового фонда государственной поддержки воздушного транспорта — 9 млрд. (на закупку воздушных отечественных судов); 3) образование лизингового фонда государственной поддержки водного транспорта— 7,0 млрд. (на закупку отечественных морских и речных судов); 4) финансирование капитальных вложений, обеспечивающих реализацию приоритетных направлений структурной перестройки экономики, — 10 млрд.; 5) финансирование модернизации жилищно-коммунального хозяйства в целях энергосбережения и снижения эксплуатационных затрат — 11 млрд. (в том числе направить 5 млрд. руб. на погашение задолженности органов федеральной власти по коммунальным услугам); 6) поддержку развития малых городов — в объеме 2 млрд. руб. В составе Бюджета развития следует также: 1) предусмотреть ассигнования на проведение эффективной конверсии оборонных предприятий — до 8,0 млрд. руб.; 2) увеличить взносы в уставной капитал Банка развития — на 5 млрд.; 3) развернуть систему господдержки экспорта высокотехнологичной продукции, предусмотрев предоставление экспортных кредитов предприятиям-экспортерам — на 21,5 млрд.; 4) на 6,5 млрд. увеличить ассигнования на развитие космической отрасли (в целях преодоления нарастающего отставания в этой области, обеспечения российских интересов в сфере освоения космического пространства, на модернизацию отечественных космических средств связи); 5) выделить 1 млрд. руб. на поддержку малого предпринимательства (для совершенствования соответствующей инфраструктуры, связанной с функционированием офисных центров, оказанием услуг по ведению бухгалтерской отчетности, расчетно-банковским обслуживанием, и т.п.). В целях поддержки АПК нужно увеличить: 1) ассигнования на субсидирование выплаты процентных ставок по кредитам, привлекаемым предприятиями и организациями агропромышленного комплекса и другими организациями производственной сферы, — на 20 млрд. руб.; 2) расходы на формирование лизингового фонда господдержки сельскохозяйственных товаропроизводителей (на закупку сельскохозяйственной техники российского производства) — на 15,0 млрд. руб.

Для обеспечения национальной безопасности следует увеличить по сравнению с правительственным проектом расходы на: 1) закупку и модернизацию вооружений, проведение перспективных НИОКР (включая погашение ранее возникшей задолженности по выполненному оборонному заказу) — в объеме 38,6 млрд. руб.; 2) проведение военной реформы — 264 млн.; 3) содержание мобилизационных мощностей и погашение соответствующей задолженности российского правительства — 0,5 млрд.; 4) цели борьбы с наркобизнесом — в объеме 5,2 млрд. руб.

Доходы и расходы бюджета, не учитываемые в составе текущих поступлений и ассигнований. В правительственном проекте федерального бюджета на 2002 г. поступление и расходование средств, связанных с предоставлением и погашением кредитов, а также с проведением других капитальных операций, вынесены за рамки текущих расходов. При этом некоторые собственные источники доходов требуют корректировки.

Так, остатки средств на начало 2002 г. составят 300—350 млрд. руб. По меньшей мере, половина этой суммы (не менее 160,7 млрд.) должна быть направлена на финансирование пенсий, что позволит увеличить их средний размер в 1,5 раза, довести размер минимальной пенсии до 900 руб. в месяц, погасить правительственную задолженность перед Пенсионным фондом РФ в размере б млрд. руб., а также решить проблему формирования накопительной части этого фонда. Возможное и целесообразное увеличение доходов бюджета позволяет обойтись без новых заимствований для обслуживания его дефицита. Отпадает необходимость в размещении новых гособязательств, привлечении кредитов иностранных коммерческих банков, а также в распродаже государственного и муниципального имущества (нецелесообразность таковой очевидна на фоне нынешнего состояния фондового рынка и вероятных цен на акции предлагаемых к приватизации объектов собственности).

На фоне устойчивого и быстрого роста валютных резервов страны определенная часть внешних обязательств государства может быть погашена за счет центробанковских кредитов, привлекаемых федеральным правительством в качестве целевого нерыночного займа. Вместе с тем запредельно высокие платежи по госдолгу требуют его реструктуризации. Важно, в частности, отказаться от инициируемых Правительством надуманных операций по увеличению своих долговых обязательств перед Центральным банком РФ, в целом урегулировать вопрос госдолга перед ним. Это позволило бы сэкономить не менее 20 млрд. руб. бюджетных денег и сократить государственный долг более чем на 500 млрд. руб.

Для решения проблемы внешнего долга не обойтись без его реструктуризации со списанием не менее половины суммы или без применения схемы «долги в обмен на инвестиции», предусматривающей сохранение выплачиваемых денег внутри страны и использование центробанковских кредитов.

Запланированные Правительством РФ показатели расходования средств сверх текущих расходов бюджета также требуют уточнения. В частности, необходимо на 8,8 млрд. руб. увеличить расходы по восстановлению вкладов населения. Важно также предусмотреть дополнительные ассигнования на возвратной основе для господдержки народнохозяйственного развития за счет дополнительных доходов, а также за счет привлечения кредитов Банка России и коммерческих банков под конкретные инвестиционные проекты с обслуживанием и погашением кредитов из доходов от капиталовложений.

Кроме ассигнований на безвозвратной основе, следует предусмотреть в составе восстанавливаемого Бюджета развития-2002 не менее 65 млрд. руб. на предоставление государственных гарантий под кредиты и инвестиции, привлекаемые в финансирование приоритетных направлений структурной перестройки и модернизации экономики. В результате стимулирования инвестиционной деятельности повысятся темпы социально-экономического развития, и укрепится доходная часть бюджета.

Дополнительные доходы и их распределение. При утверждении федерального бюджета следует исходить из наиболее реалистичного варианта прогноза социально-экономического развития Российской Федерации. Однако при добросовестной работе фискальных органов и проведении политики экономического роста в ходе исполнения федерального бюджета могут быть получены значительные дополнительные доходы. Они возможны, во-первых, вследствие более высоких в сравнении с предполагаемыми «Прогнозом...» темпов роста ВВП (в реальном выражении), инфляции и обменного курса доллара к рублю, во-вторых, — при перевыполнении бюджетных заданий по доходам в случае благоприятной внешнеэкономической конъюнктуры.

В-третьих, в случае принятия предлагаемых выше мер экономической политики возникнут системные эффекты увеличения бюджетных расходов, конечного спроса, доходов граждан и предприятий, инвестиций, налоговых и неналоговых поступлений в бюджетную систему. Сокращение неплатежей в свою очередь приведет к повышению собираемости и к увеличению бюджетных доходов.

В-четвертых, в результате проведения мер по пресечению нелегального вывоза капитала возможно увеличение поступления иностранной валюты, что приведет к существенному росту импорта. Соответственно возрастут поступления НДС по ввозимым товарам и ввозных пошлин. Поступление этих налогов увеличится при погашении нерезидентами импортных авансов, предоставленных им российскими предприятиями. За 1992—2000 гг. прирост суммарной величины непогашенных нерезидентами импортных авансов, полученных ими от российских предприятий, составил 38,8 млрд. долл., а прирост суммарной величины импортных кредитов, предоставленных российскими нефинансовыми предприятиями нерезидентам, — 2 млрд. В течение 2002 г. возможно снижение величины не поступивших товаров и услуг в счет погашения выданных ранее импортных авансов на 5—10 млрд. долл.

В-пятых, существуют резервы, связанные с назревшей необходимостью ликвидации необоснованного снижения таможенных платежей при ввозе товаров физическими лицами, а также при импорте из стран СНГ, не входящих в Таможенный союз.

В-шестых, дополнительные налоговые поступления возникнут в связи с погашением недоимок предприятиями, улучшившими свое финансовое положение после репатриации[2] экспортной выручки и погашения предоставленных ими импортных авансов и кредитов.

Точно оценить величину дополнительных налоговых поступлений от внешней торговли невозможно, ибо их получение предполагает реализацию конкретных мер по укреплению налогового, таможенного и валютного контроля. Однако уже в грядущем году их величина может составить сотни миллиардов рублей.

Общий потенциал увеличения доходов федерального бюджета сверх планируемой федеральным правительством величины на основе мобилизации всех указанных во второй части настоящей статьи источников — не менее триллиона рублей. Учитывая, что 425 млрд. руб. из них учтены в доходной части настоящей концепции бюджета, сумма дополнительных доходов при проведении соответствующей экономической политики может составить свыше 500 млрд. руб.

Необходимо определить структуру и порядок расходования дополнительных доходов федерального бюджета, не допуская их накопления на бюджетных счетах (что в условиях повышенной по сравнению с прогнозом инфляцией вело бы к сокращению реальных бюджетных расходов и конечного спроса, тормозя тем самым экономический рост).

Распределение дополнительных доходов необходимо осуществлять ежеквартально, а не в конце года, выделив в качестве приоритетов: 1) восстановление вкладов населения в Сбербанке России;

2) повышение заработной платы работникам бюджетных отраслей; 3) погашение задолженности перед поставщиками продукции для госнужд; 4) инвестирование в развитие экономики, включая создание лизинговых компаний для приобретения транспортных средств и сельскохозяйственной техники отечественного производства; 5) финансирование экспорта высокотехнологичной продукции; 6) финансовую поддержку модернизации жилищно-коммунального хозяйства;

7) досрочное погашение наиболее дорогих в обслуживании облигаций госдолга.

Таким образом, альтернатива правительственной бюджетной политике и необходима, и имеется. Выбор между двумя проектами бюджета-2002 — это выбор между политикой экономического роста и социального развития России, с одной стороны, и политикой, ведущей нас в тупик тотальной социально-экономической деградации, — с другой.

Список литературы.

1. Агапова Т.А., Серегина С.Ф., «Макроэкономика» Москва изд. «Дело и Сервис» 2001г. (стр. 117-119, 371-379).

2. «Экономическая теория» под редакцией В.Д. Камаева, Москва изд. «Владос» 2001г. (стр. 381-384, 385-388, 403-406).

3. А.П. Казаков, Н.В. Минаева «Экономика (микро-, макро- и прикладная экономика)» Москва 1999г. (стр. 136, 139-141).

4. Учебник по основам экономической теории под редакцией В.Д. Камаева изд. «Владос» Москва 1998г. (стр. 272-273).

5. Российский экономический журнал изд. «Финансы и статистика» 9 издание 2001г. (стр. 15-16).

6. Журнал Вопросы экономики изд. «Институт экономики РАН» Москва 2001г. (стр. 45-53).

7. Газета «Экономика и жизнь» 23 августа 2001г.

1 Радаев ВВ. «Политическая экономика»

2 «Экономическая теория» ВД. Камаев.

[1] Юридическое или физическое лицо не зарегистрированное в данной стране, на которое не в полной мере

распространяется национальное законодательство.

[2] Возвращение на родину.

Похожие работы

... ее от других сфер и звеньев финансовых отношений. К числу особенностей относятся следующие: · государственный бюджет является особой экономической формой перераспределительных отношений, связанной с обособлением части национального дохода в руках государства и ее использованием с целью удовлетворения потребностей всего общества и отдельных его государственно-территориальных формирований ; ...

... на любые национальные и другие особенности. 1.2 Бюджетное устройство и бюджетная политика Республики Беларусь В Законе РБ "О бюджетной системе РБ и государственных внебюджетных фондах" № 2347-XII от 4.03.1993 "государственный бюджет" определен как "основной финансовый план формирования и использования денежных средств для обеспечения функций государственных органов, экономического и ...

... традиционной точки зрения на снижение налогов заключается в том, что люди оценивают лишь ближайшую перспективу, поскольку они не полностью осознают, к каким последствиям может привести дефицит государственного бюджета. Пусть некий потребитель основывается на предположении, что будущие налоги будут такими же, как и существующие. Этот человек не принимает в расчёт будущие изменения налогов, ...

... дефицит, следствием которого может стать неконтролируемая инфляция. Бюджетная несбалансированность может быть и полезной с точки зрения стабилизации экономики. Планируемое расхождение между доходами и расходами государственного бюджета может использоваться как средство борьбы с инфляцией и спадом производства. И наоборот, твердый курс на сбалансированность бюджета потребовал бы повышения налогов ...

0 комментариев