аналіз фінансового стану підприємства

та фінансових результатів його діяльності

Для проведення аналізу фінансового стану підприємства та фінансових результатів його діяльності необхідно провести аналіз таких показників:

- фінансова стабільність;

- платоспроможність та ліквідність;

- рентабельність активів і капіталу підприємства;

- рух грошових коштів за видами діяльності;

- формування фінансових результатів підприємства;

- чистий прибуток.

Ліквідність підприємства — це його спроможність перетворювати свої активи на гроші для покриття всіх необхідних платежів.

Залежно від рівня ліквідності активи підприємства поділяються на такі групи:

1. Найбільш ліквідні активи (А1) — це суми за всіма статтями коштів та їх еквівалентів, тобто гроші, які можна використати для поточних розрахунків. Сюди належать також короткострокові фінансові вкладення, цінні папери, які можна прирівняти до грошей (це рядки 150, 220, 230, 240 другого розділу активу балансу).

2. Активи, що швидко реалізуються, (А2) — це активи, для перетворення яких на гроші потрібний певний час. У цю групу включають дебіторську заборгованість (рядки 160 до 220). Ліквідність цих активів є різною і залежить від суб’єктивних та об’єктивних факторів: кваліфікації фінансових працівників, платоспроможності платників, умов видачі кредитів покупцям тощо.

3. Активи, що реалізуються повільно (А3), — це статті 2-го розділу активу балансу, які включають запаси та інші оборотні активи (рядки 100 до 140 вкл., а також ряд. 250). Запаси не можуть бути продані, поки немає покупця. Інколи певні запаси потребують додаткової обробки для того, щоб їх можна було продати, а на все це потрібен час.

4. Активи, що важко реалізуються (А4), — це активи, які передбачено використовувати в господарській діяльності протягом тривалого періоду. У цю групу включають усі статті 1-го розділу активу балансу («Необоротні активи»).

Пасиви балансу відповідно до зростання строків погашення зобов’язань групуються так:

1. Негайні пасиви (П1) — це кредиторська заборгованість (рядки 530 до 610 вкл.), розрахунки за дивідендами, своєчасно не погашені кредити (за даними додатку до балансу).

2. Короткострокові пасиви (П2) — це короткострокові кредити банків (рядок 500), поточна заборгованість за довгостроковими зобов’язаннями (рядок 510), векселі видані (рядок 520). Для розрахунку основних показників ліквідності можна користуватися інформацією 4-го розділу балансу («Поточні зобов’язання»).

3. Довгострокові пасиви (П3) — це довгострокові зобов’язання —

3-й розділ пасиву балансу.

4. Постійні пасиви (П4) — це статті 1-го розділу пасиву балансу («Власний капітал») — (ряд. 380, а також ряд. 430, 630).

Щоб зрозуміти ступінь ліквідності підприємства необхідно провести аналіз, порівняймо показники 2009 та 2010 років. Аналіз ліквідності підприємства передбачає два етапи:

- складання балансу ліквідності (таблиця №1, 2);

- розрахунок та аналіз основних показників ліквідності.

Ліквідність балансу — це рівень покриття зобов’язань підприємства його активами, строк перетворення яких на гроші відповідає строкам погашення зобов’язань.

Для визначення ліквідності балансу необхідно порівняти підсумки за кожною групою активу і пасиву балансу.

Таблиця №1. Аналіз ліквідності підприємства за 2009 рік, тис. грн

| Актив | Код рядка | На початок звітного періоду | На кінець звітногоперіоду | Пасив | Код рядка | На початок звітного періоду | На кінець звітногоперіоду | Платіжний надлишок або недостача | |

| на початок звітного періоду | на кінець звітного періоду | ||||||||

| 1. Найбільш ліквідні активи (А1) | 230, 240 | 77,3 | 14 | 1. Негайні пасиви (П1) | 540—610 | 43196,8 | 25562,8 | -43119,5 | -25548,8 |

| 2. Активи, що швидко реалізуються (А2) | 150, 160, 170, 180, 210, 220 | 33978,9 | 10169,8 | 2. Короткострокові пасиви (П2) | 500—530 | 57137,9 | 53708,8 | -23159 | -34167 |

| 3. Активи, що реалізуються повільно (А3) | 100, 120, 130, 140, 250, 270 | 27676,7 | 15132,3 | 3. Довгострокові пасиви (П3) | 480 | 2291,6 | 1145,8 | 25385,1 | 13986,5 |

| 4. Активи, що важко реалізуються (А4) | 080 | 74165 | 71005,6 | 4. Постійні пасиви (П4) | 380, 430, 630 | 33271,6 | 15904,3 | 40893,4 | 55101,3 |

| Баланс | 280 | 135897,9 | 96321,7 | Баланс | 640 | 135897,9 | 96321,7 | ´ | ´ |

Таблиця №2. Аналіз ліквідності підприємства за 2010 рік, тис. грн

| Актив | Код рядка | На початок звітного періоду | На кінець звітногоперіоду | Пасив | Код рядка | На початок звітного періоду | На кінець звітногоперіоду | Платіжний надлишок або недостача | |

| на початок звітного періоду | на кінець звітного періоду | ||||||||

| 1. Найбільш ліквідні активи (А1) | 230, 240 | 14 | 125,6 | 1. Негайні пасиви (П1) | 540—610 | 25562,8 | 19125,9 | -25548,8 | -19000,3 |

| 2. Активи, що швидко реалізуються (А2) | 150, 160, 170, 180, 210, 220 | 10169,8 | 14378,2 | 2. Короткострокові пасиви (П2) | 500—530 | 53708,8 | 48736,6 | -43539 | -34358,4 |

| 3. Активи, що реалізуються повільно (А3) | 100, 120, 130, 140, 250, 270 | 15132,3 | 17725,9 | 3. Довгострокові пасиви (П3) | 480 | 1145,8 | 35207 | 13986,5 | -17481,1 |

| 4. Активи, що важко реалізуються (А4) | 080 | 71005,6 | 71772,1 | 4. Постійні пасиви (П4) | 380, 430, 630 | 15904,3 | 932,3 | 55101,3 | 70839,8 |

| Баланс | 280 | 96321,7 | 104001,8 | Баланс | 640 | 96321,7 | 104001,8 | ´ | ´ |

Баланс буде абсолютно ліквідним, якщо задовольнятиме такі умови:

· Найбільш ліквідні активи перевищують негайні пасиви або дорівнюють їм.

· Активи, що швидко реалізуються, дорівнюють короткостроковим пасивам або більші за них.

· Активи, що реалізуються повільно, дорівнюють довгостроковим пасивам або більші за них.

· Активи, що важко реалізуються, менші за постійні пасиви.

За даними таблиць баланс підприємства, що аналізується, є в основному не ліквідним. На кінець звітного періоду 2009 року:

q А1<П1;

q А2 < П2;

q А3 > П3;

q А4 > П4.

На кінець звітного періоду 2010 року :

q А1 < П1;

q А2 < П2;

q А3 < П3;

q А4 > П4.

Невиконання однієї з перших трьох умов указує на те, що фактична ліквідність балансу відрізняється від абсолютно, а у нашому випадку це свідчить про неліквідності балансу, тому що зобов’язання перевищують поточні активи.

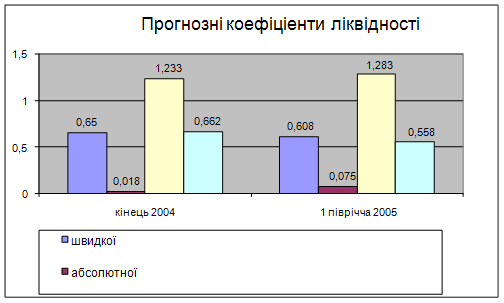

Другим етапом аналізу ліквідності підприємства є розрахунок та аналіз основних показників ліквідності. Вони застосовуються для оцінки можливостей підприємства виконати свої короткострокові зобов’язання. Показники ліквідності дають уявлення не тільки про платоспроможність підприємства на конкретну дату, а й у випадках надзвичайних ситуацій.

Основні показники ліквідності:

1. Загальний коефіцієнт ліквідності (коефіцієнт покриття, коефіцієнт поточної ліквідності) дає загальну оцінку платоспроможності підприємства і розраховується за формулою:

Кз.л = [А1 + А2 + А3] : [П1 + П2]

2009рік:

Кз.л п. р.=(77,3+33978,9+27676,7)/(43196,8+57137,9)=61732,9/100334,7= 0,6153

Кз.л к. р. =(14+10169,8+15132,3)/(25562,8+53708,8) = 25316,1/79271,6=0,3194

2010рік:

Кз.л п. р. =(14+10169,8+15132,3)/(25562,8+53708,8) = 25316,1/79271,6=0,3194

Кз.л п. р.= (125,6+14378,2+17725,9)/(19125,9+48736,6)=32229,7/67862,5=0,475

Він показує, скільки гривень поточних активів підприємства припадає на одну гривню поточних зобов’язань. Логіка цього показника полягає в тому, що підприємство погашає короткострокові зобов’язання в основному за рахунок поточних активів. На нашому підприємстві поточні активи менше ніж поточні зобов’язання.

2. Коефіцієнт швидкої ліквідності — цей коефіцієнт обчислюється для вузького кола поточних активів, коли з розрахунку виключено найменш ліквідну їх частину — виробничі запаси. Він обчислюється так:

Кш.л = [А1 + А2] : [П1 + П2]

2009 рік:

Кш.л п.р. =(77,3+33978,9)/(43196,8+57137,9)=34056,2/100334,7=0,3394

Кш.л к.р =(14+10169,8)/(25562,8+53708,8)=10183,8/79271,6=0,1285

2010 рік:

Кш.л п.р =(14+10169,8)/(25562,8+53708,8)=10183,8/79271,6=0,1285

Кш.л к.р =(125,6+14378,2)/(19125,9+48736,6)=14503,8/67862,5=0,214

Матеріальні запаси виключаються не стільки тому, що вони менш ліквідні, а, головне, через те, що кошти, які можна одержати в разі вимушеної реалізації виробничих запасів, можуть бути істотно нижчими за витрати на їхню закупівлю. За умов ринкової економіки типовою є ситуація, коли за ліквідації підприємства одержують 40 % і менше від облікової вартості запасів. «Розумним» коефіцієнтом швидкої ліквідності є співвідношення 1:1. У нашому випадку реалізація виробничих запасів буде складати від 12,85 до 33,94 % від їхньої закупівлі.

3. Коефіцієнт абсолютної ліквідності визначається за формулою:

Кабс. лік = [А1] : [П1 + П2]

2009 рік:

Кабс. лік п.р. = 77,3/(43196,8+57137,9)=77,3/100334,7=0,00077

Кабс. лік к.р. = 14/(25562,8+53708,8)= 14/79271,6 = 0,00018

2010 рік:

Кабс. лік п.р. = 14/(25562,8+53708,8)= 14/79271,6 = 0,00018

Кабс. лік к.р. = 125,6/(19125,9+48736,6)= 125,6/67862,5= 0,00185

Цей коефіцієнт показує, яку частину короткострокових позикових зобов’язань можна за необхідності погасити негайно. Теоретично достатнім значенням для коефіцієнта абсолютної ліквідності є 0,2. На нашому підприємстві показник набагато нижче теоретичного значення, це дає підстави припускати про неможливість підприємства негайно погасити свої борги.

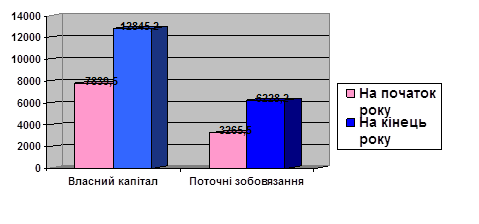

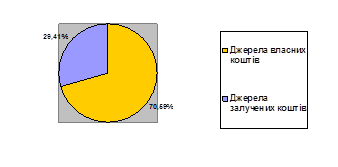

Фінансова стабільність підприємства є однією з найважливіших характеристик фінансового стану підприємства. Вона пов’язана з рівнем залежності від кредиторів та інвесторів і характеризується співвідношенням власних і залучених коштів. Цей показник, складається із системи показників, що характеризують фінансову стабільність підприємства.

Основні показники фінансової стабільності:

1. Коефіцієнт концентрації власного капіталу:

[власний капітал (підсумок 1 розділу пасиву)] : [загальна сума господарських коштів (валюта балансу)]

2009 рік:

Початок року =31020,7/135897,9=0,2283

Кінець року = 15904,3/96321,7=0,1651

2010 рік :

Початок року = 15904,3/96321,7 = 0,1651

Кінець року = 513,9/104001,8 = 0,00494

Цей коефіцієнт характеризує частку власників підприємства в загальній сумі коштів, авансованих у його діяльність. Найбільш поширено значення: частка власного капіталу має бути не меншою за 0,6 (60 %). Проаналізований показник по значенню нижче ніж передбачено. Низьке значення цього коефіцієнта свідчить про неспроможність отримати кредити в банку, що є певною пересторогою для інвесторів і кредиторів.

2. Коефіцієнт фінансової залежності:

[валюта балансу] : [власний капітал (підсумок розділу 1 пасиву)]

2009 рік:

Початок року =135897,9/31020,7=4,381

Кінець року =96321,7/15904,3=6,056

2010 рік:

Початок року =96321,7/15904,3=6,056

Кінець року = 104001,8/513,9=202,38

Цей коефіцієнт є оберненим до коефіцієнта концентрації власного капіталу. Зростання цього показника в динаміці означає збільшення частки позичених коштів у фінансуванні підприємства. Якщо його значення наближається до одиниці (або 100 %), то це означає, що власники повністю фінансують своє підприємство, якщо перевищує одиницю — навпаки. Розглянувши цей показник можна зробити висновок що в кожних 4,381 грн, вкладених в активи підприємства 3,381 грн. десь позичено, аналогічно 6,056 грн – 5,056 грн.; 202,38 грн. – 201,38 грн.

3. Коефіцієнт структури довгострокових вкладень:

[довгострокові зобов’язання (3 розділ пасиву балансу)] :: [необоротні активи (підсумок 1 розділу активу балансу)]

2009 рік:

Початок року = 2291,6/74165=0,0309

Кінець року =1145,8/71005,6=0,0161

2010 рік:

Початок року = 1145,8/71005,6=0,0161

Кінець року = 35207/71772,1=0,491

5. Коефіцієнт довгострокового залучення позичених коштів:

[довгострокові зобов’язання (3 розділ пасиву)]:: [довгострокові зобов’язання (3 розділ пасиву) + власний капітал (підсумок 1 розділу пасиву)]

2009 рік:

Початок року = 2291,6/(2291,6+31020,7)=2291,6/33312,3=0,069

Кінець року =1145,8/(1145,8+15904,3)=1145,8/17050,1=0,067

2010 рік:

Початок року = 1145,8/(1145,8+15904,3)=1145,8/17050,1=0,067

Кінець року = 35207/(35207+513,9)=35207/35720,9=0,986

Він характеризує структуру капіталу. Зростання цього показника в динаміці — негативна тенденція, яка означає, що підприємство дедалі більше залежатиме від зовнішніх інвесторів, а це ми можемо спостерігати у 2010 році

6. Коефіцієнт співвідношення власних і залучених коштів:

[залучений капітал (підсумок 3 розділу пасиву балансу) + + короткострокові кредити банків (у 4 розділі пасиву)] : : [власний капітал (підсумок 1 розділу пасиву балансу)]

2009 рік:

Початок року = (2291,6+0)/31020,7=0,074

Кінець року = (1145,8+9372)/15904,3=10517,8/15904,3=0,661

2010 рік:

Початок року =(1145,8+9372)/15904,3=10517,8/15904,3=0,661

Кінець року = (35207+10466,1)/513,9=45673,1/513,9=88,875

Цей коефіцієнт є найбільш загальною оцінкою фінансової стійкості підприємства.

Якщо значення цього показника 0,074, то це означає, що на кожну 1 грн власних коштів припадає 7,4 коп. позичених, аналогічно 0,661 – 66,1 коп, це показники 2009 року, за 2010 рік вони склали 0,661 – 66,1 коп та 88,875 – 88,875 грн. Зростання цього показника в динаміці у 2010р. свідчить про посилення залежності підприємства від зовнішніх інвесторів і кредиторів, тобто про певне зниження фінансової стійкості.

7. Коефіцієнт структури залученого капіталу:

[довгострокові зобов’язання (3 розділ пасиву)] :: [залучений капітал (4 розділ пасиву) / (поточні зобов’язання)]

2009 рік:

Початок року = 2291,6/100334,7=0,023

Кінець року = 1145,8/79271,6=0,014

2010 рік:

Початок року =1145,8/79271,6=0,014

Кінець року = 35207/19125,9=1,841

8. Коефіцієнт забезпеченості оборотних коштів власними оборотними коштами розраховують як відношення власних оборотних коштів до всієї величини оборотних коштів:

[(розділ 2 активу балансу) – (4 розділ пасиву «Поточні зобов’язання»)] : [2 розділ активу балансу]

2009 рік:

Початок року = (61681-100334,7)/61681=-38653,7/61681=-0,627

Кінець року = (25307,9-79271,6)/25307,9=-53963,7/25307,9=-2,132

2010 рік:

Початок року =(25307,9-79271,6)/25307,9=-53963,7/25307,9=-2,132

Кінець року = (32216,2-67862,5)/32216,2=-35646,3/32216,2=-1,106

Мінімальне значення цього показника — 0,1. Збільшення величини показника свідчить про непоганий фінансовий стан підприємства і його спроможність проводити незалежну фінансову політику.

9. Коефіцієнт співвідношення необоротних і власних коштів розраховується як відношення необоротних коштів до власного капіталу

(розділ 1 активу балансу /розділ 1 пасиву)

2009 рік:

Початок року = 74165/31020,7=2,39

Кінець року = 71005,6/15904,3=4,46

2010 рік:

Початок року =71005,6/15904,3=4,46

Кінець року = 71772,1/513,9=139,662

Він характеризує рівень забезпечення необоротних активів власними коштами. Приблизне значення цього показника — 0,5 … 0,8. Значення цього показника більшого за 0,8 робить висновок про залучення довгострокових позик і кредитів для формування частини необоротних активів, що є цілком виправданим для будь-якого підприємства.

10. Коефіцієнт відношення виробничих активів і вартості майна:

[виробничі активи (основні засоби, виробничі запаси, тварини на вирощуванні та відгодівлі, незавершене виробництво) + розділ 3-й активу «Витрати майбутніх періодів»] : [балансова вартість майна]

2009 рік:

Початок року =(69053,3+16525,9+1119,3)+51,9/69053,3+0,2=86750,4/69053,5=1,256

Кінець року = (68925,5+10097,1+1722+8,2)/68925,5+69,7=80752,8/68995,2=1,17

2010 рік:

Початок року=(68925,5+10097,1+1722+8,2)/68925,5+69,7=80752,8/68995,2=1,17

Кінець року = (70004,6+11930,6+1439,4+13,5)/70004,6+39,7=83388,1/70044,3=1,19

Мінімальне нормативне значення цього показника 0,5. Вищий показник свідчить про збільшення виробничих можливостей підприємства. На підприємстві у 2010р. він зменшився на 0,066 порівняно з 2009р.

Аналізуючи фінансову стабільність підприємства, можна дійти висновку, що власники підприємства (акціонери, інвестори та інші особи, що зробили внески в статутний капітал) завжди віддають перевагу розумному зростанню частки позичених коштів; кредитори (постачальники сировини і матеріалів, банки, що надають короткострокові позички) навпаки — віддають перевагу підприємствам з високою часткою власного капіталу.

Відтак, аналіз фінансової стабільності дає можливість оцінити, наскільки підприємство готове до погашення своїх боргів і відповісти на запитання, наскільки воно є незалежним з фінансового боку, зростає чи зменшується рівень цієї незалежності, а також чи відповідає стан активів і пасивів підприємства завданням його фінансово-господарської діяльності.

На даний період розвитку підприємства, здатність до погашення кредитів дуже низька.

Аналіз руху грошових коштів за видами діяльності здійснюється за даними форми №3 «Звіт про рух грошових коштів». У цьому звіті міститься інформація про грошові потоки підприємства за звітний період.

Рух коштів відображається у звіті за трьома видами діяльності: операційної, інвестиційної та фінансової.

Аналіз руху коштів у розрізі окремих видів діяльності підприємства дає можливість оцінити, з яких джерел надійшли ці кошти, які напрямки їх використання, чи вистачає власних оборотних коштів підприємства для інвестиційної діяльності. Аналізуючи рух коштів за видами діяльності, можна додатково відповісти ще й на такі запитання: чи може підприємство розрахуватись за своїми поточними зобов’язаннями? чи вистачить одержаного прибутку для обслуговування поточної діяльності підприємства?

Аналіз руху коштів передбачає розрахунок передовсім сум надходжень та витрат у розрізі окремих видів діяльності, визначення загального залишку коштів на підприємстві за звітний період, порівняння даних звітного періоду з попереднім, вивчення причин зменшення надходжень і збільшення витрат.

Таблиця 3. Розрахунок і аналіз прибутку від операційної діяльності до зміни в чистих активах за 2009 р., тис. грн

| Показник | 2009р | 2008р | Зміна показника | 2010р | 2009р | Зміна показника |

| Прибуток (збиток) від звичайної діяльності до оподаткування | -14316,5 | 8518,2 | -22834,7 | -13043,4 | -14316,5 | 1273 |

| Коригування на: | ||||||

| а) амортизацію необоротних активів | 4694,7 | 4773,1 | -78,4 | 6001,1 | 4694,7 | 1306,4 |

| б) зменшення забезпечень | -2250,9 | 0 | -2250,9 | 418,5 | -2250,9 | -2669,4 |

| в) прибуток від нереалізованих курсових різниць | 28,2 | 0 | 28,2 | 7,3 | 28,2 | 20,9 |

| г) прибуток від неопераційної діяльності | 1308,3 | -4208,3 | 5516,6 | -3212,6 | 1308,3 | 4520,9 |

| д) виплати на сплату відсотків | 429,5 | 0 | 429,5 | 930,1 | 429,5 | 500,6 |

| Прибуток (збиток) від операційної діяльності до зміни в чистих активах | -10106,7 | 9083 | -19189,7 | -8899,0 | -10106,7 | 1207,7 |

З таблиці видно, що збиток за 2010р. збільшився на 1273 тис грн. у порівнянні з 2009р. за рахунок зміни коригування на: амортизацію необоротних активів) - 1306,4 тис. грн.., зменшення забезпечень - (-2669,4); прибуток від нереалізованих курсових різниць – 20,9; прибуток від неопераційної діяльності) – 4520,9; виплати на сплату відсотків – 500,6. Що також вплинуло на зміну збитку від операційної діяльності до зміни в чистих активах, вона становила – 1207 тис. грн..

Далі, в процесі аналізу руху коштів необхідно визначити кошти від операційної діяльності з урахуванням змін в оборотних активах підприємства. Для цього необхідно проаналізувати 2-й розділ балансу «Оборотні активи» (табл. 4).

Таблиця 4. Аналіз виробничих запасів і дебіторської заборгованості за 2009 та 2010р., тис. грн

| Статті балансу | На початок 2009р. | На кінець 2009р. | Зміна | На початок 2010р. | На кінець 2010р. | Зміна |

| I. Запаси: | ||||||

| 1. Виробничі запаси | 16525,9 | 10097,1 | -6428,8 | 10097,1 | 11930,6 | +1833,5 |

| 2. Незавершене виробництво | 5688 | 3056,1 | -2631,9 | 3056,1 | 950,1 | -2106 |

| 3. Готова продукція | 1348,3 | 1237,9 | -110,4 | 1237,9 | 1788,6 | +550,07 |

| 4. Товари | 0 | 0 | 0 | 0 | 0 | 0 |

| Усього | 23562,2 | 14391,1 | -9171,1 | 14391,1 | 14669,3 | +278,2 |

| ІІ. Поточна дебіторська заборгованість: | ||||||

| 1. За товари, роботи та послуги | 17902,5 | 1410,8 | -16491,7 | 1410,8 | 4929,7 | +3518,9 |

| 2. За розрахунками з бюджетом | 3981,5 | 1146,6 | -2834,9 | 1146,6 | 5668,1 | +4521,5 |

| 3. За виданими авансами | 2530,5 | 2511,4 | -19,1 | 2511,4 | 2285,9 | -225,5 |

| 4. Інша | 732,7 | 4551,7 | -2771 | 4551,7 | 945,2 | -3606,5 |

| Усього | 31737,2 | 9620,5 | -22116,7 | 9620,5 | 13828,9 | +4208,4 |

Розглянувши данні таблиці можна зробити висновок, що рух грошових коштів відбувався в більшій мері при придбанні запасів і реалізації готової продукції. При збільшенні зміни суми виробничих запасів збільшилася й сума дебіторської заборгованості, що свідчить про реалізації готової продукції.

Аналіз інших статей поточних зобов’язань здійснюється, за даними балансу (розділ 4 «Поточні зобов’язання»). Для цього складають аналітичну таблицю (табл. 5).

Таблиця 5. Аналіз змін поточних зобов’язань за 2009 та 2010р. тис. грн

| Поточні зобов’язання | На початок 2009р. | На кінець 2009р. | Зміна | На початок 2010р. | На кінець 2010р. | Зміна |

| 1. Кредиторська заборгованість за товари, роботи та послуги | 46264,3 | 38742,3 | -7522 | 38742,3 | 36957,5 | +1784,8 |

| 2. Поточні зобов’язання за розрахунками: | ||||||

| — з одержаних авансів | 1085,4 | 1880,3 | +794,9 | 1880,3 | 9850,7 | +7700,4 |

| — з бюджетом | 38,3 | 442,3 | +404 | 442,3 | 1141,8 | +699,5 |

| — з позабюджетних платежів | 0 | 0 | 0 | 0 | 0 | 0 |

| — зі страхування | 492,6 | 319,1 | -173,5 | 319,1 | 675,8 | +356,7 |

| — з оплати праці | 1295,6 | 858,6 | -437 | 858,6 | 1302,7 | +444,1 |

| — інші поточні зобов’язання | 40284,9 | 22062,5 | -18222,4 | 22062,5 | 6424,9 | -15637,6 |

| Усього | 89461,1 | 64305,1 | -25156 | 64305,1 | 56083,4 | -8221,7 |

Майже усі статті поточних зобов’язань у 2010 р. збільшились у порівнянні з 2009р., до них належать: кредиторська заборгованих збільшилась на 1784,8 тис. грн..; поточні зобов’язання за розрахунками з одержаних авансів – 7700,4, з бюджетом – 699,5, зі старування - 356,7, з оплати праці -444,1 тис. грн.. Але при цьому інші поточні зобов’язання зменшилися на 15637,6 тис. грн..

Розрахувавши і проаналізувавши суми на всіх названих вище статтях, можна перейти до визначення загальної суми коштів від операційної діяльності. Аналіз цих сум здійснюється за допомогою порівняння даних звітного періоду з попереднім, розраховуються зміни й вивчаються причини, які спричинилися до зменшення коштів операційної діяльності у звітному періоді (табл.6).

Таблиця 6. Розрахунок і аналіз грошових коштів від операційної діяльності за 2009 та 2010р., тис. грн

| Показник | За звітний період | За попередній період | Зміна | За звітний період | За попередній період | Зміна |

| 1. Прибуток (збиток) від операційної діяльності до зміни в чистих оборотних активах | -10106,7 | 9083 | -19189,7 | -8899 | -10106,7 | +1207,7 |

| 2. Збільшення оборотних активів | 36309,8 | -4665,8 | 40975,6 | -6796,7 | 36309,8 | -36986,5 |

| 3. Збільшення витрат майбутніх періодів | 43,7 | 360 | -316,3 | -5,3 | 43,7 | -49 |

| 4. Зменшення поточних зобов’язань | -30435,1 | 15468,8 | -45903,9 | -12503,2 | -30435,1 | +17931,9 |

| 5. Збільшення доходів майбутніх періодів | 0 | 0 | 0 | 0 | 0 | 0 |

| Грошові кошти від операційної діяльності | -4188,3 | 20246 | -24434,3 | -28204,2 | -4188,3 | -24015,9 |

Зміна збитку від операційної діяльності до зміни в чистих оборотних активах у 2010р. становила +1207.7 тис. грн.. у порівнянні з 2009р. Якщо порівняймо 2009р та 2010р, то побачимо, що збільшення оборотних активів зменшилось на 36986,5 тис. грн..; збільшення витрат майбутніх періодів – 49; зменшення поточних зобов’язань збільшилось на 17931,9 тис. грн.. В остаточному підсумку грошові кошти від операційної діяльності зменшилися на 24015,9 тис. грн..

Наступним етапом аналізу звіту про рух коштів є визначення руху коштів унаслідок фінансової діяльності, тобто аналізу 3 розділу звіту. Для цього необхідно аналізувати зміни у статтях балансу розділу «Власний капітал» та статтях, пов’язаних із фінансовою діяльністю, наведених у 2 розділі балансу «Забезпечення наступних витрат і платежів», 3 розділі «Довгострокові зобов’язання», розділі 4 «Поточні зобов’язання»(табл. 7).

Таблиця 7. Аналіз руху грошових коштів від фінансової діяльності, тис. грн..

| Показник | На початок2009р | На кінець2009р | Зміна | На початок2010р | На кінець2010р | Зміна |

| 1. Надходження власного капіталу | 0 | 0 | 0 | 0 | 0 | |

| 2. Отримані позики | 0 | 13743,3 | +13743,3 | 13743,3 | 77688,6 | +63945,3 |

| 3. Погашення позик | -20784,2 | -6879,9 | +13904,3 | -6879,9 | -42533,3 | -35653,4 |

| 4. Сплачені дивіденди | 0 | 0 | 0 | 0 | 0 | 0 |

| 5. Інші платежі | 0 | 0 | 0 | 0 | 0 | 0 |

| 6. Чистий рух коштів від надзвичайних подій (р. 1 + р. 2 – р. 3 – р. 4 – р. 5) | -20784,2 | 6863,4 | 27647,6 | 6863,4 | 35155,3 | +28291,9 |

| 7. Рух коштів від надзвичайних подій | 0 | 0 | 0 | 0 | 0 | 0 |

| Чистий рух коштів від фінансової діяльності | -20784,2 | 6863,4 | 27647,6 | 6863,4 | 35155,3 | +28291,9 |

Збільшення руху коштів від фінансової діяльності відбулося в наслідок збільшення суми отриманих позик на 63945,3 тис. грн., погашення позик в 2010р. же зменшилось на 35653,4тис. грн. порівняно з 2009 р.

Таблиця 8. Аналіз руху коштів на підприємстві за 2009 та 2010 р., тис. грн.

| Показник | 2009р | 2008р | Зміна | 2010р | 2009р | Зміна |

| 1. Чистий рух коштів від операційної діяльності | -4188,3 | 20246 | -24434,3 | -29134,3 | -4188,3 | -24946 |

| 2. Чистий рух коштів від інвестиційної діяльності | -2734,1 | -647,6 | -2086,5 | -5902,1 | -2734,1 | -3168 |

| 3. Чистий рух коштів від фінансової діяльності | 6863,4 | -20784,2 | 27647,6 | 35155,3 | 6863,4 | 28291,9 |

| Усього чистого руху коштів | -59 | -1185,8 | 1126,8 | 118,9 | -59 | 177,9 |

| 4. Залишок коштів на початок року (рядок 230 + рядок 240 балансу) | 77,3 | 1263,1 | -1185,8 | 14 | 77,3 | -63,3 |

| 5. Вплив зміни валютних курсових різниць на залишок коштів | -4,3 | 0 | -4,3 | -7,3 | -4,3 | -3 |

| 6. Залишок коштів на кінець року (рядок 400 + 410 + 420 звіту про рух грошових коштів (ф. № 3). Таку саму суму відображено і в рядку 230 + 240 балансу. | 14 | 77,3 | -63,3 | 125,6 | 14 | 111,6 |

Якщо провести аналіз , то можна побачити, що велику частку зміни руху коштів становить зміна руху від операційної діяльності (-24946 тис. грн) та фінансової діяльності (+28291,9 тис. грн.), зміна руху від інвестиційної діяльності незначна (-31680 тис. грн.)

Рентабельність активів характеризує наскільки ефективно підприємство використовує свої активи для здобуття прибутку. Розраховується по формулі:

Р активів = Чистий прибуток/Сума активів на поч. та кін. періоду

2009рік.

Р активів = 0/71005,6+25307,9+8,2 = 0

2010рік:

Р активів = 0/71772,1+32216,2+13,5 = 0

На підприємстві за 2009 рік сума прибутку, яку приносить кожна гривня, вкладена в активи підприємства складає 0 грн, такий самий показник і у 2010 році.

Рентабельність капіталу характеризує ефективність використання підприємством власного капіталу

Р капіталу = Чистий прибуток/(Сума власного капіталу на поч. та кін. періоду/2)

2009р.

Р капіталу =0/(15904,3/2) = 0

2010р.

Р капіталу =0/(513,9/2)=0

З проведеного аналізу показників рентабельності можна зробити висновок, що сума чистого прибутку не більше ніж сума активів та власного капіталу підприємства, що є негативним показником. Значення показників такі через те, що на цей момент часу в підприємства не було прибутку, тільки збиток.

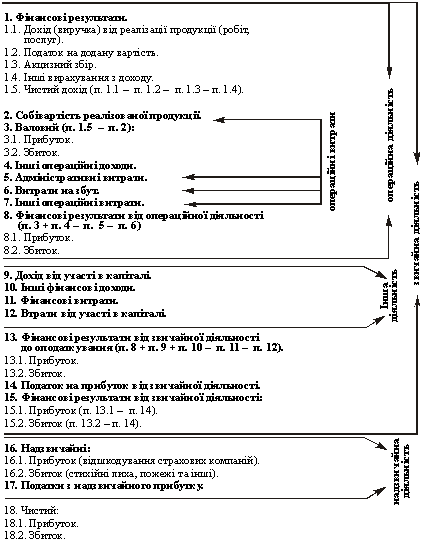

На підприємстві використовуються такі показники фінансових результатів:

¾ доходи від реалізації продукції;

¾ доходи від інших операцій;

¾ доходи від надзвичайних операцій;

¾ прибуток на одиницю продукції;

¾ прибуток від реалізації продукції;

¾ прибуток від операційної діяльності;

¾ прибуток від звичайної діяльності;

¾ прибуток від надзвичайних подій;

¾ оподаткований прибуток;

¾ чистий прибуток.

На схемі №1 показано процес формування фінансових результатів.

Схема 1. Формування фінансових результатів

Для аналізу формування фінансових результатів підприємства складемо таблицю з основними показниками витрат.

Таблиця 9. Статті витрат при формуванні фінансових результатів.

| Показник | за 2008 рік | за 2009 рік | за 2010 рік | |||

| сума | питома вага,% | сума | питома вага,% | сума | питома вага,% | |

| 1.Податок на додану вартість | 18033,5 | 11,59 | 24703 | 11,89 | 26163,5 | 8,3 |

| 2. Акцизний збір | 0 | 0 | 0 | 0 | 0 | 0 |

| 3.Інші відрахування з доходу | 0 | 0 | 2,1 | 0 | 1,8 | 0 |

| 4. Собівартість реалізованої продукції | 122392,3 | 78,66 | 142034,6 | 68,4 | 212832,1 | 65,34 |

| 5. Адміністративні витрати | 7101,3 | 4,56 | 9781 | 4,71 | 11609,0 | 3,56 |

| 6. Витрати на збут | 1568,3 | 1,01 | 1747,5 | 0,84 | 2723,5 | 0,84 |

| 7. Інші операційні витрати | 4169,2 | 2,68 | 26793,2 | 12,9 | 70328,2 | 21,59 |

| 8. Фінансові витрати | 0 | 0 | 429,5 | 0,21 | 930,1 | 0,29 |

| 9. Втрати від участі в капіталі | 0 | 0 | 1242,8 | 0,6 | 0 | 0 |

| 10. Інші витрати | 2331 | 1,5 | 943,9 | 0,45 | 1137,8 | 0,35 |

| 11. Податок на прибуток від звичайної діяльності | 0 | 0 | 0 | 0 | 0 | 0 |

| 12. Надзвичайні відрахування | 0 | 0 | 0 | 0 | 0 | 0 |

| Усього витрат і відрахувань | 155595,6 | 100 | 207677,6 | 100 | 325726 | 100 |

Як бачимо, з-поміж витрат найбільшу питому вагу має собівартість реалізованої продукції — 78,66% у 2008р., 68,4% у 2009р.,65,34 у 2010 році. Значну частку становлять адміністративні витрати. Так, у 2008р вони дорівнювали 4,56%, у 2009р. зросли до 4,71 %, а у 2010р. зменшились и становили 3,56%. Також значення мають інші операційні витрати їх частка в загальному обсязі витрат становить у 2008р. - 2,68%, 2009р. -12,9%, 2010р. - 21,59%.

Розглянемо статті доходів при формуванні фінансового результату у вигляді таблиці.

Таблиця 10. Статті доходів при формуванні фінансових результатів.

| Показник | 2008р | 2009р | Зміна | 2009р | 2010р | Зміна |

| 1. Виручка від реалізації продукції | 153365,8 | 177916,8 | +24551 | 177916,8 | 242222,8 | +64306 |

| 2.Чистий дохід | 135332,3 | 153211,7 | +17879,4 | 153211,7 | 216057,5 | +62845,8 |

| 3.Валовий прибуток (збиток) | 12940 | 11177,1 | -1762,9 | 11177,1 | 3225,4 | -7951,7 |

| 4.Інші операційні доходи | 4208,7 | 14565,9 | +10357,2 | 14565,9 | 66109,4 | +51543,5 |

| 5.Фінансовий результат ві операційної діяльності | 4309,9 | 0 | -4309,9 | 0 | -15325,9 | -15325,9 |

| 6 Дохід від участі в капіталі | 6179,2 | 0 | -6179,2 | 0 | 0 | 0 |

| 7. Інші фінансові доходи | 0 | 0 | 0 | 0 | 0 | 0 |

| 8. Інші доходи | 360,1 | 878,4 | +518,3 | 878,4 | 4350,4 | +3472 |

| 9. Фінансові результати від звичайної діяльності до оподаткування | 8518,2 | -14316,5 | -22834,7 | -14316,5 | -13043,4 | +1273,1 |

| 10. Фінансові результати від звичайної діяльності | 8518,2 | -14316,5 | -22834,7 | -14316,5 | -13043,4 | +1273,1 |

| 11. Надзвичайний прибуток (збиток) | 0 | 0 | 0 | 0 | 0 | 0 |

| 12. Чистий прибуток (збиток) | 8518,2 | -14316,5 | -22834,7 | -14316,5 | -13043,4 | +1273,1 |

Дані таблиці показують, що завдяки росту виручки від реалізації продукції у 2010році на 64306 тис. грн зменшився чистий збиток на 1273,1 тис. грн., що є непоганим показником розвитку підприємства.

Чистий прибуток — це фінансовий результат від звичайної діяльності до оподаткування мінус податок на прибуток від звичайної діяльності, плюс дохід від надзвичайної діяльності, мінус податок на прибуток від надзвичайної діяльності, мінус втрати від надзвичайних подій, плюс зменшення податку на прибуток через збитки від надзвичайних подій.

Проведемо факторний аналіз чистого прибутку за допомогою методу ланцюгових підстановок.

Чистий прибуток розраховується по формулі:

ЧП = ФРоп + Ду + Ід – Фв – Ву – Ів -Пзв + Нд(в) – Пнад,

де

ФРоп- фінансовий результат від операційної діяльності;

Ду- доход від участі в капіталі;

Ід- інші фінансові доходи;

Фв- фінансові витрати;

Ву- втрати від участі в капіталі;

Ів – інші витрати;

Пзв – податок на прибуток від звичайної діяльності;

Нд(в) – надзвичайний доход (витрати);

Пнад – податок з надзвичайного прибутку.

Розрахуємо ЧП за 2009 рік:

ЧП0=(-12578,7)+0+0+878,4-429,5-1242,8-943,9-0+0-0=-14316,5 тис. грн..

Почнемо заміняти показники 2010 роком і визначати зміни.

ЧП1=(-15325,9)+0+0+878,4-429,5-1242,8-943,9-0+0-0=-17063,7 тис. грн.

Зміна ЧП розраховується за формулою:

ΔЧП =ЧПn-ЧП0

ΔЧП = -17063,7+14316,5=-2747,2 тис. грн.

Зміна ЧП становить -2747,2 тис. грн.. за рахунок зміни фінансового результату від операційної діяльності на ту ж саму суму.

ЧП2=(-15325,9)+0+0+878,4-429,5-1242,8-943,9-0+0-0=-17063,7 тис. грн.

ЧП3=(-15325,9)+0+0+878,4-429,5-1242,8-943,9-0+0-0=-17063,7 тис. грн.

ΔЧП у двох наступних випадках, така ж сама як і у першому тому, що доход від участі в капіталі та інші доходи не змінилися.

ЧП4=(-15325,9)+0+0+4350,4-429,5-1242,8-943,9-0+0-0=-13591,7 тис. грн.

ΔЧП = -13591,7+14316,5=+724,8 тис. грн.

ЧП5=(-15325,9)+0+0+4350,4-930,1-1242,8-943,9-0+0-0=-14092,3 тис. грн.

ΔЧП =-14092,3+14316,5=+224,2 тис. грн.

ЧП6=(-15325,9)+0+0+4350,4-930,1-0-943,9-0+0-0=-12849,5 тис. грн.

ΔЧП =-12849,5+14316,5=+1467 тис. грн..

ЧП7=(-15325,9)+0+0+4350,4-930,1-0-1137,8-0+0-0=-13043,4 тис. грн..

ΔЧП =-13043,4+14316,5=+1273,1 тис. грн.

В остаточному підсумку, зміна всіх факторів формування ЧП привело до збільшення ЧП у 2010р. на 1273,1 тис. грн., за рахунок збільшення фінансового результату (прибутку) від операційної діяльності.

Розглянувши фінансовий стан ВАТ "Стахановський вагонобудівний завод" за 2009 й 2010р. можна зробити висновки, що в принципі, показники ліквідності значно відрізняються від передбачених для підприємств із абсолютною ліквідністю, значення рентабельності капіталу, активів дорівнює 0, рух грошових коштів є присутнім у значних сумах, але в остаточному підсумку він приводить до збитку підприємства від його діяльності. За рахунок чого склалась ця ситуація? Тут немаловажний той факт що буквально з 2008р. підприємство стало відновляти свою діяльність після тривалого застою. Галузь вагонобудування дуже матеріалоємка, що означає високу питому вагу собівартості в сумі виручки від реалізації готової продукції. При цьому, при збільшенні випуску продукції, природна є необхідність збільшення кількості як основних, так і допоміжних робітників, адміністративного персоналу, що звичайно ж спричиняє збільшення адміністративних, загальвиробничих витрат і витрат на збут. Це є нормальним явищем для починаючих підприємств.

Похожие работы

... одом. Вертикальний аналіз (структурний) - визначення структури підсумкових фінансових показників, із виявленням впливу кожної позиції звітності на результат у цілому [4]. Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення. Можна виділити шість основних прийомів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, ...

... (Польща), основним видом діяльності якого є здійснення інвестиційної діяльності на території країн Східної Європи, на придбання контрольного пакету акцій ЗАТ „АТБ Групп”. РОЗДІЛ 3. ШЛЯХИ УПРАВЛІННЯ ФІНАНСОВИМ СТАНОМ ПІДПРИЄМСТВА 3.1 Діагностика банкрутства як засіб управління фінансовим станом підприємства Банкрутство та санація підприємств є невід’ємною частиною економічних відносин ...

... в динаміці також свідчить про посилення залежності підприємства від кредиторів, тобто про зниження його фінансової стійкості.[21, с. 311-314 ] 2.3 Комплексна оцінка фінансового стану підприємства Для комплексного аналізу фінансового стану підприємства необхідно оцінити тенденції найбільш загальних показників, які з різних сторін характеризують фінансовий стан підприємства. Показниками та ...

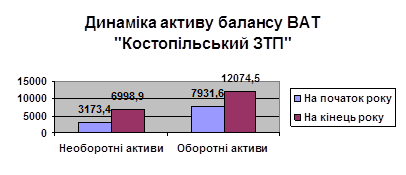

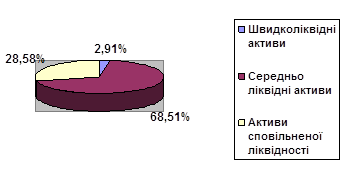

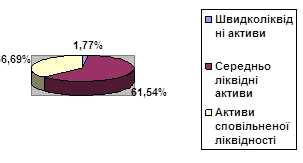

... Структура джерел коштів ВАТ „Костопільський ЗТП” на початок 2006 року Рис. 2.2.3. Структура джерел коштів ВАТ „Костопільський ЗТП” на кінець 2006 рок 3. Параметричний аналіз 3.1 Аналіз показників платоспроможності Наступним етапом аналізу фінансового стану підприємства є оцінка ліквідності та платоспроможності. Потрібно зазначити, що платоспроможність – можливість підприє ...

0 комментариев