Тема данной работы: «налоги, как средство государственного регулирования экономики»

Эффективная налоговая система и взвешенная налоговая политика является ключевым звеном экономической политики государства. Она представляет собой инструмент регламентирования макроэкономических пропорций, между доходами и расходами государства. В условиях рыночной экономики государство широко использует налоговую политику в качестве регулятора воздействия на негативные явления рынка. В бюджетном послании Президента РФ Федеральному Собранию РФ «О бюджетной политике на 2005г.» отмечено, что увеличение доходов федерального бюджета должно происходить не за счет увеличения налоговой нагрузки на объекты налогообложения, а за счет расширения налогооблагаемой базы путем малого бизнеса и сокращения нелегального теневого оборота, что является в конечном итоге первоочередной задачей бюджетной политики.

Все вышеперечисленное обуславливает актуальность проблемы дальнейшего совершенствования налоговой системы и налоговой политики, и определило выбор темы работы. Кроме того, действующие главы «Налог на добавленную стоимость», «Акцизы», «Налог на доходы физических лиц», «Единый социальный налог», «Налог на прибыль» и некоторые другие подвергаются корректировке с учетом практики их применения с целью повышения собираемости налогов и сокращения способов ухода от налогообложения.

Целью работы является комплексное исследование сложившейся на настоящий момент налоговой системы как средства государственного регулирования экономики.

Достижение поставленной цели осуществляется через решение следующих задач:

1) рассмотреть теоретические аспекты налогообложения, обозначить и

охарактеризовать существующие налоги;

2) изучить современное состояние налоговой системы и налоговой политики в России

3) разработать предложения по дальнейшему совершенствованию данных налогов с целью повышения социально-экономической эффективности;

4) наметить пути дальнейшего совершенствования налоговой системы и налоговой политики.

Объектом исследования является сложившаяся налоговая система и осуществляемая государством налоговая политика.

Предметом исследования являются особенности государственного регулирования экономики России на современном этапе.

Структурно работа состоит из введения, трех глав и заключения.

В первой главе рассмотрены теоретические основы изучаемой проблемы.

Во второй главе проведен анализ современной налоговой системы России.

В третьей главе анализируются нерешенные проблемы вышеуказанных налогов, а также предлагаются возможные пути их решения.

Методы исследования, используемые в работе: экономико-статистический, диалектический метод, системный анализ, метод научной абстракции.

Глава 1. Теоретические налоговой системы и налоговой политики в рамках государственного регулирования экономики 1.1 Понятие, сущность и функции налоговой системы

Понятие «налоговая система» шире понятия «система налогов и сборов». Налоговая система включает не только систему налогов и сборов, но и принципы ее построения, закрепленные в существенных условиях налогообложения. Налоговую систему определяют порядок установления, введения, изменения, отмены налогов и сборов, порядок распределения налогов и сборов между бюджетами разных уровней и государственными внебюджетными фондами, права и обязанности налогоплательщиков (плательщиков сборов), организация отчетности и ответственность субъектов налоговых правоотношений и т.д.[1]

В современных условиях правильно организованная налоговая система должна отвечать следующим основным принципам:

Ø налоговое законодательство должно быть стабильно;

Ø взаимоотношения налогоплательщиков и государства должны носить правовой характер;

Ø тяжесть налогового бремени должна равномерно распределяться между категориями налогоплательщиков и внутри этих категорий;

Ø взимаемые налоги должны быть соразмерны доходам налогоплательщиков;

Ø способы и время взимания налогов должны быть удобны для налогоплательщика;

Ø существует равенство налогоплательщиков перед законом (принцип не дискриминации);

Ø издержки по сбору налогов должны быть минимальны;

Ø нейтральность налогообложения в отношении форм и методов экономической деятельности;

Ø доступность и открытость информации по налогообложению;

Ø соблюдение налоговой тайны.

Рассмотрим кратко содержание этих основных принципов. Под стабильностью налогового законодательства понимается неизменность норм и правил, регулирующих сферу налоговых взаимоотношений. В соответствии с этим принципом изменения в законодательство о налогах не должны вноситься в течение финансового года, а правила, дающие льготы и преференции, не должны изменяться (отменяться) до того срока, который первоначально был установлен законодателем. Не меньшее значение имеет и стабильность налогового законодательства в течение ряда лет, т.е. реформы и изменения существенного характера не могут проводиться каждый год. Всеми крупными инвесторами в мире нестабильность налогового законодательства рассматривается как основание для отнесения страны (или территории) к зонам, не благоприятным для инвестирования и предпринимательства.

Правовой характер взаимоотношений государства и налогоплательщиков может существовать только в странах, где невозможно издание актов правового характера в сфере налогообложения отдельными государственными учреждениями. В правовом государстве все взаимоотношения налогоплательщиков и государства могут регулироваться только законами.

Правительство имеет право лишь предлагать какие-либо изменения, но силу закона эти изменения могут принимать лишь после их утверждения высшим законодательным органом. Принцип правовых взаимоотношений предполагает также взаимную ответственность сторон в сфере налогового права.

Нарушения принципа правового характера взаимоотношений налогоплательщиков и государства выражаются в налоговом произволе властей и могут проявляться как на уровне актов центральных органов исполнительной власти, так и на уровне правотворчества органов местного самоуправления.

Принцип распределения тяжести налогового бремени не является жестким при построении налоговой системы, но его несоблюдение или частые грубые нарушения приводят к такому тяжелому последствию, как массовое уклонение от уплаты налогов. Добиться равенства, справедливости и научной обоснованности в распределении налогового бремени не удавалось и не удается ни одному государству в мире. Вероятно, никто и никогда не создаст налоговую систему, которая подходила бы для всех налогоплательщиков и всеми гражданами страны воспринималась как справедливая. Но законодатель любой страны должен стремиться к тому, чтобы не допустить значительной неравномерности в распределении тяжести налогового бремени по разным категориям налогоплательщиков, различающихся по социальному составу, роду занятий, месту жительства и т.д., а также не допустить разного уровня налогообложения лиц с приблизительно равными доходами. Пропорциональность изымаемых с помощью налогов доходов разных категорий населения не должна быть обязательной целью законодателя, тем не менее значительные диспропорции являются нежелательными. Грубейшее нарушение принципа равномерности распределения тяжести налогового бремени — уклонение от уплаты налогов.[2]

Принцип соразмерности взимаемых налогов с доходами налогоплательщиков заключается не только в том, что после уплаты налога у налогоплательщика должны оставаться средства, достаточные для нормальной жизнедеятельности и расширения экономической деятельности, но и в том, что в отдельные периоды, а именно в период внесения налоговых платежей, последние не должны превышать уровня текущих поступлений. В противном случае возникает возможность массовых банкротств, обусловленных налоговым фактором.[3]

Соблюдение принципа создания максимальных удобств для налогоплательщиков — важная задача государства, стремящегося к экономическому росту. Удобства налогоплательщика — это не только установление сроков внесения налоговых платежей, возможности получения отсрочек и рассрочек, но и понятность норм и правил налогового законодательства. Доступность норм и правил налогового законодательства для всех категорий налогоплательщиков является целью законодателей во всех странах мира, однако ни в одной стране эту цель нельзя считать достигнутой. Минимальными требованиями в этой области можно считать следующие:

· каждый используемый термин должен иметь свое единственное значение, установленное законом;

· количество издаваемых законодательных актов не должно быть чрезмерным;

· законодательные акты и нормы, содержащиеся в них, не должны противоречить друг другу;

· тексты законов должны быть понятны человеку со средним для данной страны уровнем образования;

· при изменении каких-либо норм в законодательных актах, опубликованных в предыдущие годы, должен публиковаться их новый измененный текст.

Один из важнейших принципов построения налоговых систем — принцип равенства налогоплательщиков перед законом. Про этот принцип можно сказать, что он неуклонно соблюдается в подавляющем большинстве развитых стран и практически всегда нарушается в бедных странах. Под равенством налогоплательщиков понимаются их общие и равные права и ответственность в сфере налогообложения. Ни для кого не должны предусматриваться такие права или ответственность, которые не могли бы быть распространены на других. Нарушение принципа равенства налогоплательщика перед законом проявляется в налоговой дискриминации, которая может выражаться по половому, расовому, национальному, сословному, возрастному или иным признакам.[4]

Каждый из этих принципов относится к тому или иному элементу налоговой системы, поэтому их перечень можно многократно расширить. В совокупности же они составляют принцип эффективности и оптимальности налоговой системы.

Принципы построения налоговой системы в своей совокупности должны создавать условия для эффективного выполнения налогами своих функций.

1.2 Функции налоговой системы по регулированию экономикиНалоговая система как единое целое и каждый отдельный налог обладают рядом функций. Функции налоговой системы являются производными от объективных функций налогов; наибольшее признание получили следующие функции налоговой системы: фискальная, макроэкономическая (регулирующая), распределительная, социальная, стимулирующая, контрольная.

Фискальная функция состоит в обеспечении доходов государственной бюджетной системы и находится под особым контролем и воздействием государства, в центре его финансовой политики. Преобладающий интерес государства в реализации бюджетной (фискальной) функции, проявляется в стремлении максимально увеличить налоговые источники, что может вести к гипертрофированию фискальной функции перед другими задачами налоговой системы и налоговой политики.

Макроэкономическая (регулирующая) функция - это роль налогов и налоговой политики в системе факторов регулирования макроэкономических процессов, совокупного спроса и предложения, темпов роста занятости. В условиях России налоговая система проявила себя как фактор ограничения спроса, особенно инвестиционного. Углубления падения производства, формирования безработицы и неполной занятости рабочей силы.

Распределительная функция налоговой системы проявляется в сложном взаимодействии с ценами, доходами, процентом, динамикой курсов акций и т.д. Налоги выступают существенным инструментом распределения и перераспределения национального дохода, доходов юридических и физических лиц. Распределительная функция налогов влияет на распределение не только доходов, но и капиталов, инвестиционных ресурсов.

Социальная функция налогов носит многоаспектный характер. Само материальное содержание налогов как денежных ресурсов, централизуемых государством и изымаемых из воспроизводственного процесса, несет в себе возможность их обращения на непроизводственные цели. В условиях Российской Федерации социальная функция налоговой системы бюджета весьма существенна в силу тех обязательств, которые несло советское государство перед населением, и которое «по наследству» перешло к Российской Федерации. Многие социальные затраты, финансируемые в западных странах за счет частных средств, в России финансируются государством за счет налогов (бесплатное образование, здравоохранение, пенсионные расходы, социальное страхование и др.).[5]

Социальная функция налогов проявляется и непосредственно через механизм налоговых льгот и налоговых ставок, что входит во внутренний механизм действия налога (НДС, налога на прибыль, подоходного налога с физических лиц и т.д.).

Социальная функция налоговой системы требует детального исследования как с точки зрения ее усиления, так и с точки зрения устранения неоправданных льгот и преимуществ, не отвечающих характеру рыночных преобразований, социальным критериям или внутри федеральным отношениям.

Стимулирующая функция налоговой системы является одной из важнейших, но это самая «трудно настраиваемая» функция. Ее также называют функцией микроэкономического регулирования, поскольку она непосредственно обращена и взаимодействует с экономическими интересами юридических и физических лиц. Как и любая другая функция, стимулирующая функция проявляется через специфические формы и элементы налогового механизма, систему льгот и поощрений, запретительных или ограничивающих ставок и другие инструменты налогового механизма и налоговой политики.

Стимулирующая функция налогов является в современной российской практике слабо реализуемой и неэффективно используемой.

Контрольная функция налогов выступает своего рода защитной функцией: она обеспечивает воспроизводство налоговых отношений государства и предприятий, реализацию и действенность силы государственной власти. Без контрольной функции другие функции налогов неосуществимы или их реализация подрывается в своей основе.[6]

Контрольная функция, опираясь на закон, право, может эффективно реализовываться только на основе принуждения, подчинения силе государственной власти и закону. Ослабление государственной власти ведет к ослаблению контрольной функции налоговой системы. И наоборот, ослабление контрольной функции налогов означает ослабление государственной власти или ведет к такому ослаблению.

Контрольная функция налоговой системы предопределяет и определяет, эффективность других функций. Следовательно, если контрольная функция налогов ослаблена, то это соответственно снижает эффективность налоговой системы в целом.

Эффективность налоговой системы – понятие достаточно сложное, относящееся к группе показателей и характеристик, не поддающихся количественному определению. Под эффективностью налоговой системы в широком смысле понимается ее способность выполнять возложенные на нее функции. Это означает, что налоговая система может быть признана эффективной лишь в том случае, если она отвечает следующим общим (основным) требованиям:

· -обеспечивает поступление налогов в бюджет в объемах, достаточных для

· выполнения государством своих экономических, социальных и общественно-политических функций;

· -обеспечивает финансовые условия для возобновления воспроизводственных процессов на расширенной основе (средства, остающиеся после уплаты налогов, должны быть достаточными для сохранения и развития производства в реальном секторе экономики);

· -способствует решению наиболее важных общегосударственных задач, определенных в социально-экономической политике государства в качестве приоритетных и нашедших соответствующее отражение в налоговом законодательстве.

Таким образом, для оценки эффективности налоговой системы требуется целый комплекс критериев. Однако практически не существует прямых показателей, однозначно (в положительном или отрицательном аспекте) характеризующих результативность налоговой системы, Поэтому при оценке эффективности используются косвенные макроэкономические показатели. В расчет при этом принимается динамика следующих показателей:

- удельного веса общей суммы налогов в валовом внутреннем продукте;

- уровня бюджетного дефицита по отношению к валовому национальному продукту;

- объемов общественного производства в целом и по отраслям;

- объемов капитальных вложений;

- финансовых результатов в целом по экономике и по отраслям;

- уровня инфляции и т.д.

Главным недостатком этих показателей является их многоаспектность, наличие множества факторов, под воздействием которых они формируются, поэтому при анализе экономических вопросов на макро-уровне чрезвычайно трудно определить роль именно налоговой системы в развитии этих процессов.

Эффективность в узком смысле – это оптимальные внутрисистемные характеристики, свидетельствующие о наличии высоких потенциальных возможностей для выполнения налогами своих функций. Наиболее важными внутрисистемными характеристиками, предопределяющими эффективность или неэффективность налоговой системы, являются:

Ø общий уровень налогообложения;

Ø роль отдельных видов налогов и налоговых групп в формировании доходов бюджета;

Ø соотношение прямых и косвенных налогов; налогов с физических и юридических лиц;

Ø стабильность налогового законодательства;

Ø дифференциация ставок налогообложения и ее обоснованность;

Ø система льгот и ее соответствие приоритетам социально-экономической политики государства и интересам налогоплательщиков;

Ø характер системы санкций;

Ø уровень сложности расчета налогооблагаемой базы;

Ø наличие лазеек для ухода от налогообложения;

Ø качественный уровень налогового законодательства и т.д.

Приведенный перечень количественных и качественных характеристик налоговой системы показывает, что ее эффективность предопределяется, прежде всего внутрисистемным состоянием.

Важной качественной характеристикой налоговой системы является тяжесть налогообложения, однако до сих пор не имеется общепринятой методики ее исчисления. Оптимальный уровень налогообложения (объективная сторона) задается границами, возможностями и потребностями воспроизводства предприятий (индивидуальных функционирующих капиталов), их крупных промышленно-финансовых структур и общественного хозяйства в целом. Чем меньше в императивном порядке изымается финансовых ресурсов из общего их объема, которым располагает реальная экономика, тем больше возможностей для производственного экономического роста, однако в реальности необходимость в значительном перераспределении финансовых ресурсов от предприятий диктуется самой экономикой. Это вызывается не только политическими факторами (потребности обороны, безопасности, управления), но и структурными производственными факторами, необходимостью вложений в «человеческий капитал», территориально-региональными причинами, социальными потребностями. Нужды быстрого, ускоренного формирования производственной инфраструктуры, требующей огромной и быстрой концентрации капитала, также вызывают необходимость крупных перераспределительных процессов в экономической системе страны.[7]

Воспроизводство в государстве в целом вызывается и сопровождается образованием целого круга социальных потребностей, связанных с социальной ориентацией экономики («социальное рыночное хозяйство»), с затратами на содержание безработных и т.д. Эти функции общественный капитал перелагает в значительной степени на общий финансовый фонд – государственный бюджет. Следовательно, объективные пропорции и объемы финансовой аккумуляции ресурсов предприятий посредством налоговой системы задаются сложной совокупностью производственных и социальных факторов.

Государство формирует налоговую систему исходя из своих интересов. Во-первых, решаются задачи бюджетного характера и формирования бюджетных, внебюджетных финансовых фондов специального (целевого) назначения. Во-вторых, через налоговую систему государство воздействует на экономику, проводит ту или иную политику экономического роста, инвестиций, дотаций и социальной ориентации; система налогов используется государством как регулирующий инструмент, инструмент управления экономикой, как важная часть хозяйственного механизма.[8]

Объективные основы и параметры налоговых платежей сочетаются с субъективными факторами экономической политики государства, модифицируют их, подчиняют общим задачам и целям, которые решает государство в своей внутренней и внешней политике. Это воздействие может носить иногда деформирующий характер, подрывать базис расширенного воспроизводства предприятий, что нередко было в годы плановой экономики, и имеет место в современных российских условиях рыночного реформирования.

Учет объективных и субъективных факторов формирования налоговой системы позволяет оптимизировать ее структуру и эффективность функционирования, повысить ее роль и значение в экономическом регулировании производства в условиях рыночной экономики.

Аналитическое определение системных недостатков – первый этап на пути построения эффективной налоговой системы. Второй этап – ее оптимизация.

Оптимизация – это процесс приведения налоговой системы в оптимальное, потенциально эффективное состояние. Проблема оптимизации налоговой системы – настройки налоговых инструментов на решение тех или иных задач – на практике возникает довольно часто, можно сказать, существует всегда. Нельзя построить налоговый механизм, который в течение длительного времени (минимум пять лет) мог бы оставаться без сколько-нибудь существенных изменений, действуя при этом в оптимальном режиме.

Несмотря на важную роль налогов в регулировании социально-экономических вопросов, далеко не каждую экономическую проблему можно решить посредством налоговой системы. Существуют объективные границы сферы действия налогов, в рамках которых и необходимо использовать налоговые рычаги. Попытки искусственного расширения этих границ окажутся, в лучшем случае, безрезультатными, но скорее, наоборот, не решив одну проблему, можно спровоцировать возникновение нескольких новых. Например, наиболее острой проблемой в современных условиях является восстановление финансового потенциала реального сектора экономики. Но решить эту проблему посредством одного налогового механизма невозможно, хотя он и оказывает свое разрушительное воздействие. Необходим комплекс согласованных мер в области финансовой, кредитной, ценовой и валютной политики, т.е. использование всего арсенала средств и методов, имеющихся в руках государства.

Обязательные платежи имеют различные формы:

1) налоги;

2) сборы;

3) пошлина;

4) регалии.

Основные принципы налогообложения:

• Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения (равенство всех по отношению к налогообложению). При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога.

• Налоги и сборы не могут иметь дискриминационный характер и применяться различно исходя из социальных, расовых, национальных, религиозных и иных подобных критериев.

• Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

• Допускается установление особых видов пошлин либо дифференцированных ставок ввозных таможенных пошлин в зависимости от страны происхождения товара в соответствии с Налоговым кодексом и таможенным законодательством РФ.

• Налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Должна соблюдаться экономичность и эффективность функционирования системы налогообложения. Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав.

• Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации, и в частности прямо или косвенно ограничивающие свободное перемещение в пределах территории РФ товаров (работ, услуг) или финансовых средств.

• Федеральные налоги и сборы устанавливаются, изменяются или отменяются Налоговым кодексом.

• Налоги и сборы субъектов Федерации, местные налоги и сборы устанавливаются, изменяются или отменяются соответственно законами субъектов Федерации о налогах и (или) сборах и нормативными правовыми актами представительных органов местного самоуправления о налогах и сборах в соответствии с НК РФ.

• Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие признаками налогов или сборов, не предусмотренные законом либо установленные в ином порядке, чем это определено НК РФ.

Основные функции налогов:

Ø Фискальная — заключается в обеспечении государства финансовыми ресурсами, необходимыми для осуществления его деятельности

Ø Регулирующая — означает, что налоги, участвуя в перераспределительном процессе, либо стимулируют, либо сдерживают темпы экономического развития.

Классификация налогов:

Налоги и сборы, составляющие отечественную систему налогообложения, классифицируются по различным признакам. Важнейшим группировочным признаком является уровень взимания и распоряжения налогами. По этому признаку в Российской Федерации устанавливаются следующие виды налогов и сборов:

o федеральные налоги и сборы;

o налоги и сборы субъектов РФ (региональные налоги и сборы);

o местные налоги и сборы.

Федеральными признаются налоги и сборы, устанавливаемые НК РФ и обязательные к уплате на всей территории Российской Федерации. К ним относятся:

ü налог на добавленную стоимость;

ü акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья;

ü налог на прибыль (доход) организаций;

ü налог на доходы капитала;

ü подоходный налог с физических лиц;

ü взносы в государственные социальные внебюджетные фонды;

ü государственная пошлина;

ü таможенная пошлина и таможенные сборы;

ü налог на пользование недрами;

ü налог на воспроизводство минерально-сырьевой базы;

ü налог на дополнительные доходы от добычи углеводородов;

ü сбор за право пользования объектами животного мира и водными биологическими ресурсами;

ü лесной налог;

ü водный налог;

ü экологический налог;

ü федеральные лицензионные сборы.

Региональными признаются налоги и сборы, устанавливаемые Налоговым кодексом РФ и вводимые в действие законами субъектов Федерации и обязательные к уплате на территориях соответствующих субъектов.

К региональным налогам и сборам относятся:

ü налог на имущество организаций;

ü налог на недвижимость;

ü транспортный налог;

ü налог на игорный бизнес;

ü региональные лицензионные сборы.

Местными признаются налоги и сборы, устанавливаемые Налоговым кодексом РФ, вводимые в действие нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территориях соответствующих муниципальных образований. Местные налоги и сборы в городах федерального значения Москве и Санкт-Петербурге устанавливаются и вводятся в действие законами указанных субъектов Российской Федерации.

К местным налогам и сборам относят:

ü земельный налог;

ü налог на имущество физических лиц;

ü налог на рекламу;

ü налог на наследование и дарение;

ü местные лицензионные сборы.

Не могут устанавливаться региональные или местные налоги и (или) сборы, не предусмотренные НК РФ.

По характеру налогового изъятия налоги делятся на прямые и косвенные.

• Прямые налоги — зависят от величины доходов и размера имущества. Чем больше доход, тем больше величина прямого налога. Высокая доля прямых налогов свидетельствует о стабильном, устойчивом развитии экономики.

• Косвенные налоги — не зависят от величины доходов и размера имущества. Включаются в цену продукции, которая оплачивается потребителем.

По характеру использования налоги делятся на общие и специальные.

• Общие налоги — поступают в единую казну государства (субъекта Федерации), обезличиваются, используются для общегосударственных целей.

• Специальные налоги и сборы — имеют строго определенное назначение и обычно формируют внебюджетные целевые фонды, аккумулируемые или не аккумулируемые в бюджете.[9]

налог бюджет государственный

1.3 Понятие и виды налоговой политикиНалоговая политика отражает тип, степень и цель государственного вмешательства (регулирования) в экономику и изменяется в зависимости от ситуации в ней. Она представляет собой систему мероприятий государства в области налогов и является составной частью финансовой политики. Содержание и цели налоговой политики обусловлены социально- экономическим строем общества, социальными группами, стоящими у власти, стратегическими целями. определяющими развитие национальной экономики, и международными обязательствами в сфере государственных финансов.

Задачи налоговой политики сводятся к обеспечению государства финансовыми ресурсами, созданию условий для регулирования хозяйства страны в целом, сглаживанию возникающего в процессе рыночных отношений неравенства в уровнях доходов населения. Всю совокупность задач налоговой политики можно условно разделить на три основные группы:

- фискальная - мобилизация денежных средств в бюджеты всех уровней для обеспечения государства необходимыми для выполнения его функций финансовыми ресурсами;

- экономическая. или регулирующая, - направлена на повышение уровня экономического развития государства, оживление деловой и предпринимательской активности в стране и международных экономических связей, содействие решению социальных проблем;

- контролирующая - контроль за деятельностью субъектов экономики.

Условно выделяют три возможных типа налоговой политики по регулированию экономики:

1). высокий уровень налогообложения, т.е. политика, характеризующаяся максимальным увеличением налогового бремени. при выборе этого пути неизбежно возникновение ситуации, когда повышение уровня налогообложения не сопровождается приростом поступлений в бюджеты различных уровней.

2). низкое налоговое бремя. когда государство максимально учитывает не

только собственные фискальные интересы, но и интересы налогоплательщика.

Такая политика способствует скорейшему развитию экономики, особенно ее реального сектора, поскольку обеспечивает наиболее благоприятный налоговый и инвестиционный климат. налоговое бремя на субъекты предпринимательства существенно смягчено, но государственные социальные программы значительно урезаны, так как бюджетные доходы сокращаются.

3). налоговая политика с достаточно существенным уровнем налогообложения как для корпораций. так и для физических лиц, который компенсируется для граждан страны высоким уровнем социальной защиты, существованием множества государственных социальных гарантий и программ.

На практике налоговая политика осуществляется через налоговый механизм, который представляет собой совокупность организационно-правовых форм и методов управления налогообложением. государство придает этому механизму юридическую форму посредством налогового законодательства.[10]

Переходя к рассмотрению налоговой политики западных стран хотелось бы отметить, что целостная картина эволюции систем налогообложения ведущих индустриальных стран даст возможность сопоставить российский и западный варианты их реформирования. После Второй мировой войны в тяжелом экономическом положении оказались почти все развитые капиталистические государства, причем экономическая ситуация в странах-победительницах, за исключением США, незначительно отличалась от хозяйственного положения государств, проигравших войну. Западная послевоенная экономика обладала деформированной милитаризированной структурой. Были практически уничтожены нормальные экономические связи между промышленностью, торговлей и финансами. Производство требовало обновления и значительных капитальных вложений. Существовал острый дефицит самых необходимых продуктов. Непрекращающаяся инфляция, не устойчивость валют подрывали заинтересованность аграрного сектора экономики, как в развитии сельскохозяйственного производства, так и в обмене своей продукции на деньги.

"Ножницы цен" между промышленностью и сельским хозяйством, разрушение единой системы внутренней и внешней торговли, утрата, прежде всего европейскими государствами, крупнейших источников иностранной валюты в виде платежей за услуги - туризм, банковские и другие операции поставили западные страны перед необходимостью скорейшего укрепления финансовой системы и оздоровления национальных финансов в целом. После проведения сравнительно скоротечных, но тем не менее эффективных денежных реформ и мероприятий по раз регулированию цен и заработной платы, западные государства приступили к последовательному осуществлению реформирования своих налоговых систем. Реформирования, направленного на увеличение налоговых поступлений в бюджет, необходимых для скорейшего переоснащения производства повышения роли налогов в перераспределении национального дохода. Через налоговую систему ведущие западные страны начинают осуществлять активное перераспределение национального дохода посредством государственного финансирования приоритетных отраслей промышленности и научно-технических исследований, поощрения экспорта, инвестиций, расширения капиталов и т.д. В конце семидесятых годов бюджетные расходы на финансирование экономики увеличились: в США- в 2,7 раза, в Англии - в 2 раза, во Франции - в 3 раза, в ФРГ в 8,5 раз, в Японии – в 11 раз, в Италии - в 4,3 раза. Налоговые доходы становятся важнейшим фактором, определяющим масштабы государственного вмешательства в процесс общественного воспроизводства. Именно из бюджетных налоговых доходов после Второй мировой войны осуществлялись: государственное финансирование строительства железных и автомобильных дорог, других средств транспорта и связи, гидротехнических и мелиорационных сооружений, разработка природных ресурсов, создание новых видов производства (например, авиационной, а затем и аэрокосмической промышленности во Франции), поддержка традиционных, с большим числом занятых, но малоэффективных отраслей (угольная промышленность в Англии), субсидирование сельского хозяйства, научных проектов, учебных учреждений, экспорта отечественной продукции, участие государства в капитале частных корпораций, подготовка и переподготовка рабочей силы. Следует выделить несколько направлений экономического развития тех лет:

· развитие приоритетных отраслей промышленного производства и научно-технической деятельности;

· создание условий наибольшего благоприятствования частному предпринимательству в целом и крупным корпорациям в частности;

· преодоление циклических спадов и стимулирование роста производства;

· регулирование внешнеэкономических и внешнеторговых отношений, повышение конкурентоспособности национальных производителей на мировом рынке;

· поддержка национального сельскохозяйственного производителя;

создание в обществе благоприятного социального климата и т.д.[11]

Глава 2. Анализ современной налоговой системы и налоговой политики в России 2.1 Налоговая система России

В настоящее время налоговая система России, с точки зрения структуры, представлена:

· - Министерством по налогам и сборам (МНС) с его региональными и местными подразделениями;

· - Министерством финансов РФ (в котором имеется налоговое управление);

· - Государственным таможенным комитетом (ГТК) с его региональными и местными подразделениями;

· - органами государственных внебюджетных фондов и их региональными и местными подразделениями и другими государственными структурами.

Всего в налоговой системе России задействовано 180 тыс. сотрудников на 140 млн. граждан РФ, так что в среднем на одного налогового служащего приходится 780 граждан России.

Законодательные органы субъектов федерации принимают законы о налогах и сборах и иные правовые акты в области налогообложения, но лишь в рамках Налогового кодекса РФ, принятого Законодательным Собранием РФ.

Органы местного самоуправления, в лице представительных органов, принимают правовые акты в сфере налогового законодательства в рамках Налогового кодекса РФ и законов, принятых соответствующим законодательным органом данного субъекта РФ. Согласно законодательству Российской Федерации налоговая система является 3-уровневой по исчислению (уплате) налогов и сборов. В зависимости от уровня законодательной базы и изъятия налогов различают три вида налогов и сборов: федеральные, региональные и местные.[12]

Представленная структура налоговой системы России и ее анализ свидетельствуют, что, являясь наиболее важным механизмом регулирования экономики, система не в полной мере соответствует условиям рыночных отношений и является не эффективной и не экономичной. Она является громоздкой, сложной и запутанной как по исчислению налогов, так и по документированию, составлению отчетности и компьютеризации.

Реформирование налоговой системы предусматривает сокращение количества налогов. В частности, с 01.01.2002 отменены: налог на отдельные виды транспортных средств; налог на содержание жилищного фонда и объектов социально-культурной сферы; налог на реализацию горюче-смазочных материалов, налог на приобретение автотранспортных средств.

С 1 января 2002 г. введены в действие главы части второй Кодекса о налоге на добавленную стоимость, акцизах, налоге на доходы физических лиц и едином социальном налоге. Одновременно с введением их в действие практически полностью отменены налоги, уплачиваемые с выручки от реализации, существенно снижено налогообложение фонда оплаты труда.

Начиная с 2002 г. вместо трехуровневой шкалы ставок подоходного налога с физических лиц действует единая ставка налога на доходы физических лиц в размере 13% практически по всем видам доходов. Упрощен порядок расчета налога за счет фиксированных стандартных налоговых вычетов.

Отчисления в государственные внебюджетные фонды заменены единым социальным налогом. Установление регрессивной шкалы налогообложения позволяет снизить общий размер отчислений в фонды и создает стимул для работодателей увеличивать выплаты своим работникам.

С 2003 г. вступил в силу новый порядок исчисления и уплаты налога на прибыль организаций и ресурсных платежей.

Объект обложения налогом на прибыль определен как прибыль, полученная налогоплательщиком, равная полученному доходу и уменьшенная на величину произведенных расходов (обоснованных и документально подтвержденных затрат). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Снижение ставки по налогу на прибыль организаций до 24% позволило отказаться от многочисленных налоговых льгот и вычетов. Законодательные (представительные) органы субъектов вправе снижать для отдельных категорий налогоплательщиков налоговую ставку в части сумм налога, зачисляемых в бюджеты субъектов Российской Федерации.

Предусматривается возможность уменьшения налоговой базы на всю сумму убытка, полученного в предыдущем налоговом периоде (налоговых периодах), или ее части.

Вышеуказанные изменения свидетельствуют о воплощении на практике принципов реформирования налоговой системы.

С введением налога на добычу полезных ископаемых отменены регулярные платежи за пользование недрами (за добычу полезных ископаемых), отчисления на воспроизводство минерально-сырьевой базы, акциз на нефть.

Вместо дифференцированной ставки налога, которая устанавливалась органами исполнительной власти, налогоплательщики уплачивают налог на добычу полезных ископаемых по единой ставке.[13]

Поскольку поступления от налога с продаж являются источником доходов региональных и местных бюджетов, на текущем этапе проведения налоговой реформы отказ от взимания налога с продаж признан преждевременным. Вместе с тем срок действия главы 27 "Налог с продаж" Кодекса ограничен 31 декабря 2004 г. При этом с введением на территории соответствующего субъекта Российской Федерации налога с продаж перестал взиматься целый ряд региональных и местных налогов, что в целом сократило количество налогов, уплачиваемых налогоплательщиком.

Следует отметить, что уровень налоговых поступлений в бюджеты в последние годы увеличивается. В 1999 г. поступления в консолидированный бюджет возросли на 70%. В 2000 г. поступления в консолидированный бюджет в 1,6 раза превысили поступления 1999 г.

Современный этап развития законодательства о налогах и сборах связан с поэтапным принятием глав части второй Налогового кодекса Российской Федерации. Кроме того, действующие главы Кодекса "Налог на добавленную стоимость", "Акцизы", "Налог на доходы физических лиц", "Единый социальный налог", "Налог на прибыль организаций", "Налог на добычу полезных ископаемых" подверглись корректировке с учетом практики их применения. Соответствующие поправки направлены на повышение собираемости налогов и сокращение имеющихся способов ухода от налогообложения.

Например, в целях сокращения налоговых потерь вследствие реализации автомобильного бензина, находящегося в нелегальном обороте, с 1 января 2004 года главой 22 Кодекса к подакцизным товарам отнесен прямогонный бензин. Лица, совершающие с данным товаром операции, подлежащие налогообложению акцизами, признаются налогоплательщиками акцизов и несут все обязанности налогоплательщиков. При этом прослеживается одновременное включение в часть вторую Кодекса положений, характеризующих особенности налогового администрирования отдельных налогов.

Так, статья 31 Налогового кодекса Российской Федерации предоставляет налоговым органам право создания налоговых постов. Положения, предусматривающие порядок создания и функционирования налоговых постов закреплены в части второй Кодекса.

Налогоплательщиками акцизов по операциям с нефтепродуктами являются лица, имеющие свидетельство о регистрации лица, совершающего операции с нефтепродуктами. Свидетельство также является документом, служащим основанием для осуществления налоговых вычетов при определении налогоплательщиком суммы акциза, подлежащей уплате в бюджет по этим операциям.

Статьей 346.28 главы 26.3 "Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности" Кодекса предусмотрено новое основание постановки на налоговый учет налогоплательщиков в налоговых органах субъектах Российской Федерации, в которых введен единый налог.

Если налогоплательщик не подпадает ни под одно из оснований, предусмотренных Кодексом для постановки на учет (статьи 83, 144, 335 Кодекса), то постановка на учет производится в налоговом органе по месту осуществления деятельности. Срок постановки на учет составляет пять дней с начала осуществления деятельности. Нарушение срока постановки на учет влечет ответственность, установленную статьей 117 Кодекса (штраф в размере десяти процентов от доходов, полученных в течение уклонения от постановки на учет в результате такой деятельности, но не менее двадцати тысяч рублей). Ведение деятельности без постановки на учет в налоговом органе более трех месяцев влечет взыскание штрафа в размере 20 процентов доходов, полученных в период деятельности без постановки на учет более 90 дней.

Таким образом, наблюдается постепенное смешение "компетенции" первой и второй части Кодекса, что объясняется особенностями проводимой в настоящее время в Российской Федерации налоговой реформы.

Нарушение принципов налогообложения прослеживается при несопоставимости понесенных расходов с полученными средствами. Руководствуясь принципом получения налоговых доходов планируется отмена, либо соответствующее изменение элементов налогов, неэффективных с точки зрения налогового администрирования, (налог на доходы физических лиц с выигрышей, выплачиваемых организаторами лотерей, тотализаторов и других основанных на риске игр).

Основные изменения в законодательстве о налогах и сборах, осуществленные в 2004 году, заключались в следующем:

Отменен налог на пользователей автомобильных дорог, являющийся оборотным налогом. Одновременно отменен и налог с владельцев транспортных средств.

Данный шаг был предусмотрен еще Федеральным законом от 05.08.2000 N 118-ФЗ "О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах". Согласно статьям 4, 5 названного закона налог на пользователей автомобильных дорог сохранялся до 2004 года со ставкой в размере 1 процент. За его счет (1% от выручки, полученной от реализации продукции (работ, услуг) и 1% от суммы разницы между продажной и покупной ценами товаров, реализованных в результате заготовительной, снабженческо-сбытовой и торговой деятельности) финансировались работы по строительству и содержанию автомобильных дорог.

Компенсировать потери доходов бюджетов субъектов Российской Федерации предполагалось за счет введения нового налога - транспортного налога. Транспортный налог заменил налог с владельцев транспортных средств и налог на водно-воздушные транспортные средства, предусмотренный Законом Российской Федерации "О налогах на имущество физических лиц".

В этих целях раздел IX "Региональные налоги и сборы" части второй Налогового кодекса Российской Федерации дополнен главой 28 "Транспортный налог".

Транспортный налог отнесен к региональным налогам. Это означает, что данный налог обязателен к уплате только на территории того субъекта Российской Федерации, где принятым в соответствии с Кодексом соответствующим законом субъекта Российской Федерации налог введен в действие. Налогоплательщиками признаются организации и физические лица, на имя которых зарегистрированы транспортные средства - объект налогообложения.

Разработаны и другие способы компенсации выпадающих доходов бюджетов субъектов Российской Федерации.

Снижена "федеральная" часть ставки налога на прибыль организаций с 7,5 до 6 процентов с передачей соответствующей разницы региональным бюджетам. В результате перераспределения части федеральной ставки налога на прибыль организаций в размере 1,5% в бюджеты субъектов Российской Федерации будет зачисляться сумма налога на прибыль по ставке 16% (в 2003 году - 14,5%).

В дополнение к ранее предусмотренному главой 26.1 Кодекса специальному налоговому режиму для сельскохозяйственных товаропроизводителей, Федеральным законом от 24.07.2003 N 104-ФЗ введены в действие специальные налоговые режимы: упрощенная система налогообложения и система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (соответственно главы 26.2 и 26.3 Кодекса).

Применение упрощенной системы предусматривает уплату единого налога, заменяющего уплату налога на добавленную стоимость, налога с продаж, единого социального налога, а также для организаций - налога на прибыль организаций, налога на имущество организаций, для индивидуальных предпринимателей - налога на доходы физических лиц (в отношении доходов, полученных от осуществления предпринимательской деятельности), налога на имущество (в отношении имущества, используемого для осуществления предпринимательской деятельности).

Сохранен порядок добровольного (заявительного) перехода на упрощенную систему налогообложения и возврата к общему режиму налогообложения.

Налоговые ставки установлены в размере 6 процентов - если объектом налогообложения является доход; 15 процентов - если объектом налогообложения является доход, уменьшенный на величину расходов.

Право введения данной системы налогообложения в отношении деятельности, виды которой перечислены в главе 26.3 Кодекса, предоставлено субъектам Российской Федерации.

По результатам деятельности, облагаемой единым налогом, уплата единого налога заменяет уплату налога на добавленную стоимость, налога с продаж, единого социального налога, налога на имущество предприятий, налога на имущество физических лиц, налога на прибыль организаций, налога на доходы физических лиц. Налоговая ставка составляет 15 процентов.

В течение 2004 года проводится анализ практики применения норм о налогообложении малого бизнеса.

Дополнительной мерой, направленной на снижение налоговой нагрузки в 2004 году, стала отмена налога на покупку иностранных денежных знаков и платежных документов, выраженных в иностранной валюте. Взимание указанного налога не оказывало значительного влияния на уровень поступлений в бюджет, вместе с тем требовались значительные усилия по контролю за его исчислением и уплатой.

Отмена с 1 января 2004 года налога с продаж требует поиска новых источников поступлений в региональные и местные бюджеты.

В настоящее время разрабатывается комплекс мероприятий по повышению эффективности бюджетных расходов, разграничению расходных полномочий между уровнями бюджетной системы Российской Федерации и их оптимизации, в том числе за счет выбора приоритетов в бюджетной политике.

В качестве одного из источников налоговых доходов бюджетов может рассматриваться налог на игорный бизнес (глава 29 Кодекса вступает в силу с 01.01.2005). Налог на игорный бизнес включен Кодексом в перечень региональных налогов, но по своей сути является разновидностью вмененного налога на отдельные виды деятельности (в данном случае - это использование игровых столов, игровых автоматов, содержание касс тотализаторов и касс букмекерских контор).[14]

Порядок уплаты единого социального налога излишне усложнен введением с 1 января 2003 года налогового вычета - уменьшением сумм налога на сумму уплаченных страховых взносов на обязательное пенсионное страхование в соответствии с Федеральным законом от 31.12.2002 N 198-ФЗ.

При этом согласно внесенным Федеральным законом от 29.05.2003 N 57-ФЗ в главу 24 Кодекса и в Федеральный закон от 31.12.2002 N 198-ФЗ изменениям, в отношении индивидуальных предпринимателей и адвокатов - самозанятой категории налогоплательщиков - налоговый вычет не применяется, а действует фиксированный платеж наряду с пониженной ставкой налога, зачисляемой в федеральный бюджет.

В данном случае страховой взнос на обязательное пенсионное страхование рассматривается в полном соответствии с его определением как индивидуально возмездный обязательный платеж, уплачиваемый в бюджет Пенсионного фонда Российской Федерации, персональным целевым назначением которого является обеспечение права гражданина на получение пенсии по обязательному пенсионному страхованию в размере, эквивалентном сумме страховых взносов, учтенной на его индивидуальном лицевом счете. Однако простое выведение налогового вычета из порядка исчисления и уплаты единого социального налога организациями поставит вопрос о правовой природе страхового взноса как налогового платежа.

В рамках дальнейшего развития налоговой реформы планируется принятие законопроектов, регулирующих использование природных ресурсов (сборы за право пользования объектами животного мира и водными биологическими ресурсами, платежи при пользовании лесным фондом, экологические платежи), а также посвященных имущественному налогообложению (налог на землю, налог на имущество организаций, налог на имущество физических лиц, налог на наследование и дарение, налог на недвижимость).

Особенно актуальным является реформирование системы экологических платежей. Большинство из экологических платежей установлены подзаконными нормативными правовыми актами. Подобный способ регулирования обязательных платежей не соответствует законодательству, что приводит к невозможности их принудительного взыскания, более того признанию в судебном порядке недействительными соответствующих подзаконных нормативных актов как принятых с превышением установленной компетенции.

Отнесение большинства имущественных налогов к местным налогам повысит заинтересованность в проведении учета соответствующих объектов налогообложения.

Действующее законодательство о налоге на землю приводит к существованию практически на территории любого города или района множества ставок налога в зависимости от местоположения земель, их целевого использования и т.д.

Одним из недостатков Закона "О плате за землю" является наличие большего количества льгот. Льготы по налогу имеют как ряд граждан, так и целые отрасли народного хозяйства (например: связь, автомобильный и железнодорожный транспорт, наука и научное обслуживание, оборона, мелиорация).

Сумма предоставленных льгот сопоставима с суммой собираемого налога. По данным отчетности по форме 5НБН эта сумма составила за 2002 год более 15 млрд. рублей.

В соответствии со статьей 15 Закона основанием для установления налога является документ. Однако до 30% налогоплательщиков в настоящее время не имеют документов и это приводит к уходу от налогообложения ряда юридических и физических лиц.

В настоящее время на территории Российской Федерации взимается несколько имущественных налогов, в том числе земельный налог, налог на имущество физических лиц и организаций.

В целях совершенствования имущественных налогов предлагается заменить эти налоги и постепенно перейти на налог на недвижимость, объектом налогообложения которого будут земельные участки и имущественные объекты, связанные с землей.

Следует отметить, что одним их направлений в сфере имущественных и земельных отношений является создание единого информационного банка данных об объектах недвижимого имущества. Причем сведения единого информационного банка, состоящего из технических кадастров, предлагается использовать также и для целей налогообложения земли и объектов, связанных с землей.[15]

Определение стоимости объектов учета, подлежащей закреплению в соответствующем техническом кадастре, может осуществляться в соответствии с методиками и в порядке, установленными правилами ведения соответствующего кадастра. Указанная стоимость может использоваться в различных целях как государственным органами, так и хозяйствующими субъектами, в том числе она должна быть использована и для целей налогообложения.

Данное предложение позволяет не вводить самостоятельной "оценки для целей налогообложения" с необходимостью закрепления порядка ее проведения в Налоговом кодексе Российской Федерации, а также не вести отдельный реестр стоимости объектов учета для целей налогообложения.

Доходы федерального бюджета за I полугодие текущего года увеличились в 1,2 раза по сравнению с соответствующим периодом 2003 г. (в основном за счет роста налоговых доходов) и составили 1538,7 млрд. руб., или 20,6% от ВВП против 20,7% за аналогичный период прошлого года. Федеральный бюджет по доходам по отношению к годовым бюджетным назначениям исполнен на 56,1%, с превышением аналогичного показателя за I полугодие 2003 г. на 7,6 процентного пункта.

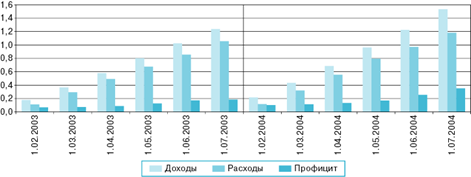

Рисунок 1. Динамика доходов, расходов и профицита федерального бюджета в 2003-2004 гг. (нарастающим итогом, трлн. руб.)

Увеличение в рассматриваемый период налоговых поступлений было обусловлено прежде всего благоприятной внешнеэкономической конъюнктурой, поскольку две трети прироста налоговых доходов обеспечил рост налогов на внешнюю торговлю и внешнеэкономические операции. Неналоговые доходы увеличились за I полугодие в 1,1 раза в основном за счет доходов от имущества, находящегося в государственной собственности.

В помесячной динамике доходов с начала года прослеживается четкая тенденция к их росту. Во II квартале текущего года их было собрано в 1,2 раза больше, чем в I квартале: 850,1 млрд. руб. (22,0% к ВВП) против 688,6 млрд. руб. (19,1% к ВВП), при этом прирост налоговых доходов вдвое опережал прирост неналоговых платежей.

За январь-июнь текущего года по сравнению с аналогичным периодом 2003 г. расходы федерального бюджета увеличились в абсолютном выражении в 1,1 раза и составили 1184,6 млрд. рублей. Однако по отношению к ВВП их доля сократилась с 17,6 до 15,9%. По отношению к годовому плану федеральный бюджет по расходам исполнен на 44,5% против 43,9% за соответствующий период 2003 года. Абсолютный прирост расходов был обусловлен в основном непроцентными расходами (их доля в общем объеме расходов возросла с 88,8 до 91,0%), причем половина прироста образовалась за счет расходов на национальную оборону (34,6 млрд. руб.) и правоохранительную деятельность (30,8 млрд. руб.). Сокращение доли процентных расходов в общей их сумме связано с более высоким, чем в 2003 г., курсом рубля по отношению к валютам, в которых номинирован внешний долг.

Во II квартале текущего года по сравнению с I кварталом величина расходов федерального бюджета увеличилась (в основном за счет роста непроцентных расходов) как в абсолютном выражении, так и по отношению к ВВП (630,7 млрд. руб., или 16,3%, против 553,9 млрд. руб., или 15,4%).

Вместе с тем следует указать, что, несмотря на рост доходов и профицита бюджета, отмечается относительное уменьшение участия государства в инвестиционном процессе. Так, в структуре источников финансирования инвестиций в основной капитал крупных и средних предприятий и организаций доля средств, поступивших из федерального бюджета, в I полугодии текущего года составила 4,2% - на 1,5 процентного пункта меньше, чем в I полугодии 2003 года.

На протяжении всего I полугодия текущего года прирост доходов федерального бюджета (в основном за счет образования дополнительных доходов от экспорта нефти) опережал прирост расходов. В связи с этим профицит федерального бюджета во II квартале по сравнению с I кварталом увеличился на 84,7 млрд. руб. - до 219,4 млрд. руб., или 5,7% от ВВП. В целом за I полугодие профицит составил 354,1 млрд. руб., или 4,7% от ВВП, против 3,1% к ВВП за аналогичный период 2003 года. В первой половине текущего года в Стабилизационный фонд Российской Федерации было направлено 122,8 млрд. руб., и на 1 июля его объем достиг 229,2 млрд. рублей

2.2 Анализ налоговых доходов бюджетной системы до и после реформыБюджетная система Российской Федерации - основанная на экономических отношениях и государственном устройстве Российской Федерации, регулируемая нормами права совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов. Доходы бюджета - денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством Российской Федерации в распоряжение органов государственной власти Российской Федерации, органов государственной власти субъектов Российской Федерации и органов местного самоуправления. Основными источниками бюджетной системы являются налоговые доходы, однако практика показывает, что необходимо искать новые источники неналоговых доходов, поскольку снижаемое налоговое бремя требует компенсации доходов бюджета, чего на практике не происходит И об этом свидетельствует анализ доходов бюджета:

Так, в структуре федерального бюджета 1999 года налоговые платежи составляют 83%,неналоговые-17%, в 2000 году 85 и 15 соответственно, такая же тенденция наблюдается и в 2002-2003 г.[16]

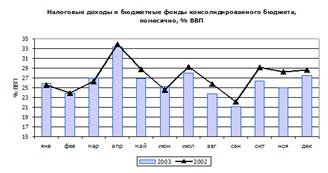

В 2003 году консолидированный бюджет (без учета ЕСН) был сведен с профицитом в 1,4% ВВП, что на 0,4% ВВП превышает показатель 2002 года. Снижение доходов (на 0,9% ВВП) было более чем скомпенсировано снижением платежей по обслуживанию долга (на 0,4% ВВП) и непроцентных расходов (на 1,0% ВВП). Всего доходы консолидированного бюджета в 2003 году (без учета ЕСН) составили 3 771,0 млрд. руб., а расходы - 3 587,2 млрд. руб.

Доходы консолидированного бюджета были ниже, чем в 2002 году, за счет внутренних налогов, поступления которых снизились на 0,9% ВВП, тогда как таможенные поступления выросли по сравнению с 2002 годом на 0,4% ВВП, а неналоговые доходы - на 0,2% ВВП. Поступления в бюджетные фонды снизились на 0,6% ВВП.

Общий объем налоговой задолженности в консолидированный бюджет составил на 1 января 2004 года 520,4 млрд. руб., из которых 220,8 млрд. руб. приходится на недоимку, и 76,0 млрд. руб. – на отсроченные платежи. За 2003 год задолженность снизилась на 1,4 млрд. руб., тогда как в 2002 году она, напротив, накапливалась (46,9 млрд. руб.). В структуре задолженности выросла доля платежей, приостановленных к взысканию.

Снижение непроцентных расходов по сравнению с 2002 годом частично обусловлено включением в расходы федерального бюджета 2002 года покупки акций ВТБ в октябре, т.е. техническим фактором. Эти расходы составили 0,4% от годового ВВП, так что фактически непроцентные расходы в 2003 году снизились на 0,6% ВВП.

В декабое бюджетополучатели стремились потратить неиспользованные остатки на своих счетах, так что расходы консолидированного бюджета (без учета базовой пенсии) в декабре 2003 года достигли максимума – 44,2% ВВП, а непроцентные расходы были равны 42,7% ВВП, в то время как в среднем за год непроцентные расходы составляли 25,1% ВВП.

По итогам 2003 года профицит консолидированного бюджета составил 1,4% ВВП по сравнению с 1,0% в 2002 году. При этом первичный профицит также повысился с 3,1% до 3,2% ВВП.

Исполнение федерального бюджета

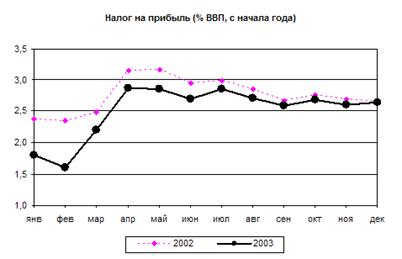

По итогам 2003 года доходы федерального бюджета составили 16,7%, что на 0,5% ниже доходов 2002 года. При этом внутренние налоги снизились на 0,7%, неналоговые доходы – на 0,1% ВВП, а таможенные доходы выросли на 0,4% ВВП. Поступления внутренних налогов упали за счет снижения налога на прибыль и НДС. Поступления налога на прибыль уменьшились вследствие снижения федеральной ставки и сокращения налогооблагаемой прибыли (в том числе и за счет уклонения от налога).

По итогам года в федеральный бюджет поступило 364,6 млрд. руб. единого социального налога, в Пенсионный фонд перечислено 368,2 млрд. руб., то есть несколько больше, чем поступило налога. Разница обусловлена тем, что средства перечисляются в пенсионный фонд согласно его потребностям и никак не влияют на баланс федерального бюджета.

Непроцентные расходы федерального бюджета в 2003 году финансировались достаточно равномерно, и только в ноябре было произведено опережающее финансирование с целью предотвратить всплеск кассовых расходов в декабре. Несмотря на это, бюджетополучатели оставили значительную часть средств на своих счетах до декабря, так что кассовые непроцентные расходы декабря почти вдвое превысили среднегодовые.

Темпы роста финансирования непроцентных расходов в 2003 году значительно замедлились. Так, по итогам года финансирование непроцентных расходов было выше на 5,9% в сопоставимых ценах7 по сравнению с тем же периодом 2002 года (см. также график). При этом доходы увеличились на 5,0%.Для сравнения, в 2002 году рост доходов составил 1,0%, тогда как финансирование расходов выросло на 12,0%.Наибольший вклад в рост непроцентных расходов внесли расходы на силовые структуры (“Правоохранительная деятельность” и “Национальная оборона” - по 2,2 п.п. и 2,0 п.п. от общего роста соответственно).Расходы по разделу “Социальная политика” формально внесли отрицательный вклад (-1,4 п.п.) в общий рост, что частично обусловлено тем, что в 2002 году в этот показатель включались перечисления Пенсионному фонду (кроме ЕСН), а в этом году эти перечисления учитываются в разделе “Финансовая помощь бюджетам других уровней”.

По итогам года профицит федерального бюджета составил 231,9 млрд. руб. (без ЕСН) или 1,7% ВВП, что на 0,4% ВВП больше, чем в 2002 году. В течение года погашение внешнего долга составило 315,7 млрд. руб. или 2,3% ВВП (по сравнению с 2,5% в 2002 году). Поступления от приватизации в 2003 году составили 94,1 млрд. руб., что составило 102% от утвержденных Законом о бюджете на 2003 год.

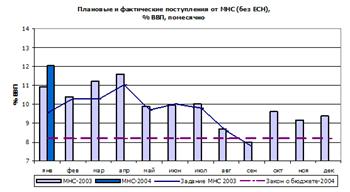

В январе нынешнего года, по предварительным данным Казначейства, доходы федерального бюджета без учета поступлений ЕСН составили 194,5 млрд. руб. (18,6% ВВП), превысив январские доходы прошлого года на 0,6% ВВП. Налоговые доходы, по предварительным оценкам, превысили прошлогодний показатель на 1,8% ВВП, составив 17,8% ВВП. При этом таможенные платежи выросли на 0,7% ВВП, а поступления внутренних налогов – на 1,1% ВВП. Такое значительное увеличение доходов, администрируемых МНС, частично объясняется тем, что с 2003 года изменился порядок уплаты НДПИ, и в январе этот налог не поступал в бюджет, что снизило его доходы на 2,3% ВВП. Без учета этого фактора поступления внутренних налогов в январе были ниже прошлогодних на 1,2% ВВП. Это объясняется снижением федеральной ставки налога на прибыль до 5% (по сравнению с 6% в прошлом году), что должно было снизить поступления этого налога в федеральный бюджет на 0,1% ВВП, а также отменой акциза на газ, который давал федеральному бюджету 1,7% ВВП. Частично это было скомпенсировано увеличением специфической ставки НДПИ на нефть и переходом на уплату НДПИ на газ по специфической ставке, что также должно было увеличить поступления этого налога.

Таможенные поступления значительно (на 0,7% ВВП) выросли, в том числе за счет увеличения ставки экспортной пошлины на газ с 5% до 30%.

Задание по доходам МНС (без учета ЕСН) на январь было, по данным Казначейства, выполнено на 112,5%, а задание ГТК – на 105,4%.

Непроцентные расходы на кассовой основе в январе 2004 года составили 7,6% ВВП (78,9 млрд. руб.), что на 0,3% ВВП меньше, чем в январе 2003 года.

Расходы на обслуживание долга составили 1,1% ВВП (11,1 млрд. руб.), из них 1,0% ВВП – на обслуживание внешнего долга.

В январе 2004 года согласно предварительным данным Казначейства профицит федерального бюджета по финансированию (без ЕСН) составил 10,5% ВВП (109,9 млрд. руб.), что на 6,0% выше, чем профицит федерального бюджета в январе 2002 года. Это может объясняться превышением доходов на 6,4% к уточненному плану на январь, и тем, что расходы в январе составили только 90,6% от плана.

Внутренние заимствования составили 17,6 млрд. руб., а погашение внутреннего долга – 10,9 млрд. руб. Привлечение источников внешнего финансирования составило в январе 0,87 млрд. руб., а погашение внешнего долга – 14,1 млрд. руб.

Традиционно для января финансирование непроцентных расходов значительно превысило потребности бюджетополучателей, так что остатки на их лицевых счетах увеличились на 47,3 млрд. руб.

В январе 2004 года в соответствии со статьей 96 Бюджетного кодекса РФ был сформирован Стабилизационный фонд Российской Федерации в объеме 106,3 млрд. руб.

В результатах исполнения консолидированных бюджетов регионов за 2003 год явно просматривается негативное влияние мер налоговой реформы. Налоговые доходы консолидированных бюджетов регионов с учётом поступлений, зачисляемых в территориальные дорожные фонды, снизились в 2003 году на 0,7% ВВП по сравнению с 2002 годом. Снижение поступлений по ряду налогов не было компенсировано ростом поступлений по подоходному налогу и нормализовавшимися во втором квартале поступлениями акцизов на ГСМ. Рост поступлений по подоходному налогу был обусловлен исключительно ростом доходов населения. Положительный эффект на сборы этого налога от выхода части заработной платы из тени был полностью исчерпан в 2002 году. Несмотря на сокращение доходов, регионам удалось профинансировать за счёт них свои текущие бюджетные расходы. Дефицит региональных бюджетов в 2003 году был обусловлен, скорее усилением инвестиционной активности субфедеральных администраций. Кроме этого регионам удалось в полной мере выполнить свои социальные обязательства, включая выплаты повышенных зарплат в бюджетной сфере. Более того, за 2003 год существенно сократилась задолженность региональных бюджетов по социальным обязательствам. Вместе с тем, общий объём просроченной кредиторской задолженности несколько увеличился за прошлый год. Это говорит о том, что регионы исполняют социальные бюджетные обязательства отчасти за счёт иных бюджетных обязательств.

Совокупные доходы консолидированного бюджета субъектов РФ, с учётом безвозмездных перечислений из федерального бюджета, составили в 2003 году, по предварительным данным, 1930,2 млрд. рублей, или 14,5% ВВП, что на 0,5% ВВП меньше, чем в 2002 году.При этом более всего, на 0,4% ВВП, уменьшились собственные доходы региональных бюджетов, определяемые как полные доходы за вычетом всех безвозмездных перечислений8. Безвозмездные перечисления сократились незначительно, на 0,1% ВВП. Львиную долю безвозмездных перечислений (97%) составляют перечисления из федерального бюджета.

Уменьшение в 2003 году собственных доходов региональных бюджетов, выраженных в процентах от ВВП, по сравнению с предыдущим годом имело систематический характер и наблюдалось практически на протяжении всего года.

Изменённая в 2003 году официальная статистика Министерства финансов РФ по исполнению региональных бюджетов не позволяет провести разбиение собственных доходов на сопоставимой для всех регионов основе. Прежде всего, здесь можно выделить изменение порядка формирования территориальных дорожных фондов в связи с отменой, начиная с 2003 года, налогов на пользователей автодорог и на владельцев транспортных средств. При этом в отчётах прошлого года об исполнении региональных бюджетов целевой дорожный фонд вообще не выделен в разделе доходов. Кроме того, отдельные регионы, например Москва, формируют некоторые целевые бюджетные фонды на основе неналоговых доходов. Всё это делает практически невозможным раздельный анализ данных по налоговым и неналоговым доходам и доходам целевых бюджетных фондов.

Очередной раунд налоговой реформы привёл к сокращению налоговых поступлений в процентах ВВП.По данным налоговой статистики налоговые доходы консолидированных бюджетов регионов с учётом налогов, зачисляемых в территориальные дорожные фонды, снизились в 2003 году на 0,7% ВВП по сравнению с 2002 годом.

Структура налоговых доходов региональных бюджетов изменилась в 2003 году незначительно. С целью сопоставимости далее мы будем рассматривать налоговые доходы за исключением тех поступлений, которые формируют территориальные дорожные фонды. Это представляется целесообразным, поскольку одни регионы, ликвидировав дорожные фонды в своих бюджетах, учитывают соответствующие поступления в налоговых доходах, а другие, оставив дорожные фонды, учитывают эти поступления в разделе бюджетных фондов.

Налоговые доходы консолидированных региональных бюджетов, без учёта поступлений, предназначенных для формирования территориальных дорожных фондов, снизились в 2003 году на 0,2% ВВП по сравнению с 2002 годом. Основной вклад в это снижение вносят поступления по налогам на совокупный доход и по акцизам без учёта акцизов на ГСМ, уменьшившиеся на 0,1% ВВП, каждые.Незначительно, в пределах 0,1% ВВП, сократились также поступления налогов на имущество и налога с продаж. Эти отрицательные тенденции были, отчасти, скомпенсированы ростом поступлений по подоходному налогу чуть больше, чем на 0,1% ВВП.

Во второй половине 2003 года началось сокращение разрыва в поступлениях по налогу прибыль в процентах ВВП по сравнению с предыдущим годом. По итогам прошлого года эти поступления вышли на уровень 2002 года. Вместе с тем нельзя забывать, что региональная ставка налога на прибыль в 2003 году была увеличена на 1,5 процентного пункта за счёт сокращения федеральной ставки.

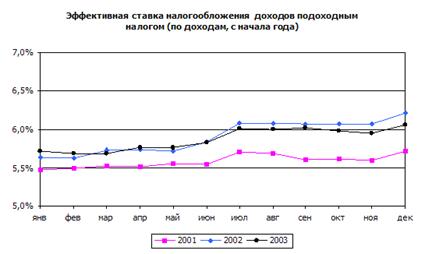

Рост поступлений по подоходному налогу был обусловлен в 2003 году опережающим ростом доходов населения, приведшим к их увеличению по отношению к ВВП на 3,6 процентных пункта по сравнению с 2002 годом. Положительный эффект на сборы подоходного налога от выхода части заработной платы из тени исчерпался в 2002 году. В пользу этого заключения свидетельствует тот факт, что эффективная ставка налогообложения доходов населения подоходным налогом, определяемая как отношение сборов этого налога к объёму налогооблагаемых доходов населения или к зарплате в экономике, осталась практически на уровне 2002 года с незначительным снижением во второй половине 2003 года.

Рост поступлений в региональные бюджеты от платежей за пользование природными ресурсами, имевший место в первом квартале прошлого года, прекратился в апреле. Начиная со второго квартала 2003 года, эти поступления, выраженные в процентах от ВВП, находились, практически, на уровне предыдущего года. Основным фактором, определяющим такую динамику поступления ресурсных платежей в консолидированные бюджеты регионов, является мировая цена на нефть. Около двух третей ресурсных платежей в региональные бюджеты составляет налог на добычу углеводородов, который в свою очередь в значительной мере формируется за счёт поступления налога на добычу нефти. Мировые цены на нефть, а, следовательно, и ставка налога на добычу нефти, были в первом квартале 2003 года заметно выше, чем в соответствующем периоде 2002 года, а в апреле-декабре они сблизились. Колебания цены прошлого года по сравнению с ценой 2002 года укладывается в этом интервале времени в 2-3 доллара США за баррель, за исключением ноября, когда разрыв достиг 4,5 долларов США за баррель.

Проблемы с явным недобором акцизов на ГСМ в региональные бюджеты в первые месяцы 2003 года имели технический характер, связанный с изменением порядка их уплаты. Во втором квартале ситуация со сбором акцизов на ГСМ нормализовалась и по результатам 2003 года в целом их сборы в консолидированный бюджет РФ превысили в номинале поступления 2002 года в полтора раза. При этом расщепление этих акцизов между региональными и федеральным бюджетами точно соответствует пропорции 60:40.

Динамика перечисления безвозмездной федеральной помощи регионам в 2003 году заметно отличалась от динамики 2002 года. В первые пять месяцев прошлого года объём этих перечислений был на 0,4% ВВП меньше чем в том же периоде 2002 года. Это было связано отчасти со сдвигом перечисления федеральной помощи регионам на первую половину 2002 года, а отчасти с сокращением этой помощи до величины 2,6% ВВП, запланированной в первоначальном законе о федеральном бюджете на 2003 год. В результате летних и осенних изменения закона о федеральном бюджете на 2003 год объём безвозмездной помощи регионам в IV квартале был увеличен на 41 млрд. рублей, что свидетельствовало об изменении тенденций в выделении федеральной помощи регионам в 2003. С учётом этих изменений годовой объём безвозмездных перечислений регионам из федерального бюджета составил по закону о бюджете 377,8 млрд. рублей (фактически регионы получили 376,9 млрд. рублей) или 2,8% ВВП. При этом в декабре прошлого года имел место беспрецедентный за последние три года рост федеральной помощи регионам до 47,3 млрд. рублей, что почти на треть превысило пиковые перечисления мая или июня.

Динамика исполнения расходной части консолидированных бюджетов регионов в прошлом году полностью соответствует тенденциям предыдущего года. По предварительным данным совокупные расходы консолидированного бюджета субъектов РФ составили в 2003 году 1978,2 млрд. рублей или 14,9% ВВП, что на 0,6% ВВП меньше, чем в 2002 году. В сопоставимых ценах, при дефлировании на индекс потребительских цен, расходы увеличились на 4%.

В 2003 году определённые изменения претерпела структура расходов консолидированных бюджетов регионов. Среди наиболее заметных изменений следует отметить снижение по сравнению с 2002 годом текущих расходов, выраженных в процентах ВВП, при сохранении капитальных расходов (в процентах ВВП) на уровне 2002 года. Соответственно доля капитальных расходов в непроцентных расходах региональных бюджетов увеличилась в 2003 году, а доля текущих – уменьшилась. Очевидно также, что капитальные расходы увеличились как в номинальном, так и в реальном выражении.

Основное снижение расходов консолидированных региональных бюджетов в процентах ВВП произошло в отраслях социальной сферы и жилищно-коммунальном хозяйстве, расходы на экономику, государственное управление и силовые ведомства напротив выросли. При этом практически всё снижение расходов в социальной сфере приходится на образование и здравоохранение.

Динамика общего объёма просроченной кредиторской задолженности консолидированных бюджетов регионов демонстрировала разнонаправленный характер в 2003 году. Периоды накопления этой задолженности сменялись периодами её погашения, и по результатам года в целом суммарный прирост задолженности составил 2,8 млрд. рублей или 3% от объёма на 1.01.2003. В целом по всем субъектам РФ объём просроченной кредиторской задолженности на 1.01.2004 составляет по данным бюджетной статистики 98,8 млрд. рублей или 5,1% от доходов консолидированных бюджетов регионов, а для регионов в отдельности лишь в Ульяновской области превышает половину доходов консолидированного бюджета.

По ограниченному кругу расходов преимущественно социальной ориентации 9, включающему: зарплату, начисления на неё, выплату детских пособий, стипендии, оплату коммунальных услуг бюджетными учреждениями, просроченная кредиторская задолженность снизилась за 2003 год 7,2 млрд. рублей или на 17,7% от объёма задолженности на начало прошлого года. Основой этого сокращения являются погашения задолженностей по детским пособиям на 4,6 млрд. рублей и по оплате коммунальных услуг бюджетными учреждениями 2,0 млрд. рублей. Задолженность по выплате заработных плат в бюджетной сфере и начислениям на неё практически не изменилась за 2003 год. По состоянию на 1.01.2004 объём просроченной задолженности по указанному кругу расходов составил в целом по всем регионам 33,5 млрд. рублей или 1,7% доходов консолидированных бюджетов.

Рост просроченной кредиторской задолженности характерен в основном для регионов, исполнивших свои консолидированные бюджеты с дефицитом. Доля регионов, накопивших кредиторскую задолженность, среди “дефицитных” регионов, составляет 55%, а среди “профицитных” – лишь 26%.

Динамика исполнения консолидированных бюджетов регионов в 2003 году в значительной мере совпадает с динамикой предыдущих лет. Как и в 2002, так и в прошлом году, резкий рост расходов в декабре привёл к тому, что профицит бюджета в целом по всем регионам по результатам 11 месяцев сменился дефицитом по результатам года. Объём этого дефицита составляет по предварительным данным 48,0 млрд. рублей или 0,4% ВВП, как и в 2002 году.

Практически также как и в 2002 году, 62 региона исполнили свои бюджеты с дефицитом в прошлом году. Все регионы, за исключением Новосибирской области и Эвенкийского и Корякского автономных округов, профинансировали весь объём текущих расходов консолидированных бюджетов за счёт доходов бюджета. Это означает, что подавляющее число дефицитных регионов имели дефицит по бюджету капитальных расходов. Кроме этого объёмы дефицитов региональных бюджетов в основном невелики и редко превышают 10 процентов полных бюджетных доходов10. Суммарно эти два факта не позволяют рассматривать дефицитность региональных бюджетов в 2003 году как негативное явление. Если вспомнить о росте капитальных расходов региональных бюджетов, как в номинальном, так и в реальном выражении, то скорее можно заключить, что регионы начинают активнее привлекать заёмные ресурсы для финансирования капитальных расходов, т.е. больше инвестировать “сегодня” в социально-экономическое развитие своих территорий за счёт доходов, которые они получат “завтра”.

Регионы использовали для финансирования дефицитов практически все возможные источники в более или менее равной мере. На этом фоне несколько выделяются банковские кредиты. Четверть всех регионов профинансировала свои дефициты более чем на половину за счёт этого источника.