СОДЕРЖАНИЕ

ВВЕДЕНИЕ 3

1 Теоретические основы исследования инвестиционного спроса и влияния на национальный объем производства 5

1.1 Понятие и сущность инвестиционного спроса 5

1.2 Источники формирования инвестиционного спроса 10

1.3 Основные модели спроса на инвестиции 14

2 Анализ инвестиционного спроса и влияния на национальный объем производства 19

2.1 Анализ влияния инвестиции на показатели экономики РФ 19

2.2 Современный инвестиционный климат России и его значение в объеме национального производства страны 26

2.3 Перспективы развития инвестиционного спроса в России на среднесрочный период (2014 – 2016 гг.) 31

ЗАКЛЮЧЕНИЕ 36

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 38

ВВЕДЕНИЕ

Развитие рыночных отношений в России характеризуется все более широким использованием терминов «инвестиции», «инвестиционная деятельность», «инвестиционный прогресс», «инвестиционный климат» и целым рядом других, связанных с инвестиционной сферой. Ключевые понятия в этой области экономической науки являются для отечественной теории и практики относительно новыми. Для решения целого ряда сложнейших социальных и экономических проблем и превращения России в современную державу нашей стране необходимо развивать экономику. Для этого необходим масштабный и постоянный приток инвестиций в реальный сектор экономики.

Возможности государственных инвестиций в России даже при благоприятной конъюнктуре ограничены, к тому же их эффективность низка, так что они не могут решить все проблемы в масштабах страны. Остаются частные инвестиции, как отечественные, так и иностранные. Однако для них необходим благоприятный инвестиционный климат, который позволил бы России конкурировать на международных рынках капиталов и, что особенно важно, прекратить отток капиталов из страны. Приток иностранных инвестиций и особенно прямых иностранных инвестиций до сих пор не соответствует стратегическим потребностям страны. На международных рынках капитала позиции России слабы, в конкуренции за инвестиции она уступает большинству стран Центральной и Восточной Европы, Юго-Восточной Азии и Дальнего Востока.

Актуальность темы заключается в том, что проблема совершенствования инвестиционного климата в России является одной из первостепенных задач её экономической политики. Поэтому государственная инвестиционная политика России сейчас направлена именно на то, чтобы обеспечить инвесторов всеми условиями работы на российском рынке. Инвестиции являются основным элементом, воздействие на который со стороны государства позволяет формировать динамику и направленность развития национальной экономики.

Без инвестиций невозможны современное создание капитала, обеспечение конкурентоспособности товаропроизводителей на внешних и внутренних рынках. Процессы структурного и качественного обновления мирового товаропроизводства и рыночной инфраструктуры происходят исключительно путем и за счет инвестирования. Чем интенсивней оно осуществляется, тем быстрее происходит воспроизводственный процесс, тем активнее происходят эффективные рыночные преобразования. Огромное значение для России имеют не только иностранные, но и внутрироссийские инвестиции. Государство всеми силами пытается остановить отток капитала из страны и вернуть деньги, уплывшие во время становления рыночной экономики. Эти деньги дали бы ощутимый толчок развитию российского производства.

Объектом исследования является инвестиционный спрос.

Предметом исследования является инвестиционный спрос, и влияние на национальный объем производства.

Цель исследования состоит в исследовании и анализе инвестиционного спроса и его влияние на национальный объем производства.

Для реализации указанной цели были поставлены и решены следующие основные задачи:

- рассмотреть понятие и сущность инвестиционного спроса;

- определить источники формирования инвестиционного спроса;

- выявить основные модели спроса на инвестиции;

- проанализировать влияние инвестиции на показатели экономики РФ;

- оценить современный инвестиционный климат России и его значение в объеме национального производства страны;

- выявить перспективы развития инвестиционного спроса в России на среднесрочный период (2014 – 2016 гг.)

Курсовая работа состоит из введения, основной части – две главы, заключения, списка использованных источников.

Для решения поставленных задач изучалась и анализировалась специальная литература, публикации средств массовой информации по инвестициям.

1 Теоретические основы исследования инвестиционного спроса и влияния на национальный объем производства

1.1 Понятие и сущность инвестиционного спроса

Инвестиции – это долгосрочные вложения государственного или частного капитала в различные отрасли экономики как внутри страны, так и за ее пределами. В макроэкономике под инвестициями понимают реальные вложения капитала в производство какой-либо продукции.

Особенности инвестиций заключаются в следующем: во-первых, они обеспечивают экономический рост; во-вторых, инвестиции являются самой неустойчивой частью совокупного спроса [13, с.45].

Специфика воздействия инвестиций на экономическую конъюнктуру состоит в том, что в момент их осуществления возрастает спрос на блага, а предложение благ увеличится лишь через некоторое время (когда в действие вступят новые производственные мощности).

Инвестиционный спрос – потребность хозяйственных субъектов в инвестиционных ресурсах. Может быть потенциальным и реальным. Потенциальный инвестиционный спрос отражает величину аккумулированного экономическими субъектами дохода, который может быть направлен на инвестирование. Реальный инвестиционный спрос характеризует действительную потребность хозяйственных субъектов в инвестировании и представляет собой инвестиционные ресурсы, которые непосредственно предназначены для инвестиционных целей [3, с.122].

Инвестиционный спрос характеризуется высокой степенью подвижности и формируется под воздействием целого комплекса факторов, среди которых можно условно выделить макро- и микроэкономические факторы.

В макроэкономике факторами, устанавливающими инвестиционный спрос, являются: национальный объем производства, ожидаемый темп инфляции, обменный курс денежной единицы, величина прибыли населения, ставка ссудного процента, политика государства в налоговой сфере, обстановка на финансовом рынке, обменный курс денежной единицы, влияние иностранных вкладчиков, стабильность правовых норм, расходы на закупку, использование и содержание сооружений, оборудования, налоги на предпринимателей и др. Проанализируем главные макроэкономические факторы, оказывающие влияние на инвестиционный спрос [3, с.123].

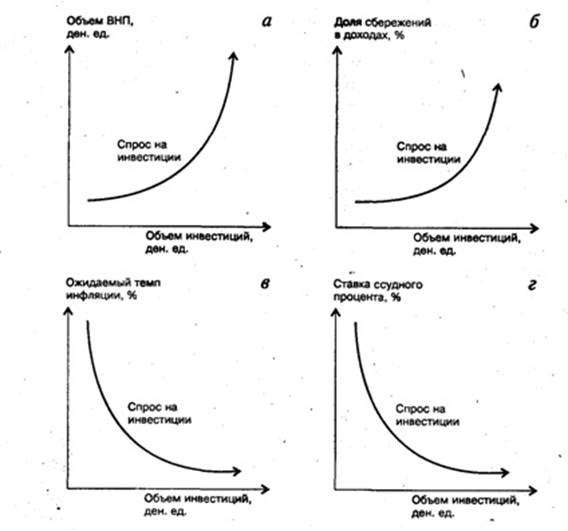

Объем произведенного национально продукта – главный макроэкономический показатель, влияющий на инвестиционный спрос [19, с.334]. При его увеличении увеличивается инвестиционный спрос и наоборот (рис. 1.1.1, а).

Рисунок 1.1.1 - Влияние на инвестиционный спрос [3, с.124]:

а – изменений объема ВНП; б – доли сбережений в доходах; в – изменений ожидаемого темпа инфляции; г – ставки ссудного процента.

Накопления являются основой инвестиционных средств. Количество сбережений, которые имеются в экономике на конкретном этапе, зависит от распределения произведенного продукта. В свою очередь перемена размера накоплений значительно воздействует на сдвиги в устройстве общественного продукта. Уменьшение нормы сбережений влечет за собой увеличение потребления и падение уровня инвестиций, в результате чего выбытие капитала превосходит капиталовложения. Такая ситуация приводит к дестабилизации экономического равновесия.

При увеличении количества сбережений можно наблюдать другой путь экономического развития, для которого характерны уменьшение потребления и подъем инвестиций. Повышение количества капиталовложений через определенное количество времени приводит к накоплению капитала в производстве. При этом уровень накопления и уровень инвестиций увеличиваются до тех пор, пока не дойдут до оптимального с позиции устойчивости экономики значения. Рост накоплений приводит к повышенному уровню потребления.

Исследования развитых стран показывают, что государства, накапливающие существенную часть дохода общества, направляя их в инвестиции, добились повышенного уровня среднедушевого дохода. Наблюдается тесная зависимость между количеством конечного продукта, направляемого в инвестиции, и уровнем среднедушевого дохода. Эта взаимосвязь носит положительный характер [3, с.126].

Распределение доходов населения на сбережение и потребление аналогично влияет на динамику инвестиций. Дж.М. Кейнс выдвинул положение о росте сбережений по мере увеличения получаемого дохода. Однако дальнейшие исследования его опровергли.

Повышение доли сбережений в получаемых доходах ведет к росту инвестиций (см. рис. 1.1.1, б). Существенное влияние на инвестиционный спрос оказывает ожидаемый темп инфляции (см. рис. 1.1.1, в). Усиление темпов инфляции влечет за собой обесценивание предполагаемой прибыли от капиталовложений. Соответственно рост инфляции тормозит инвестиционную деятельность.

В развитой рыночной экономике развитие инвестиционного спроса связано с деятельностью финансового рынка, опосредствующего движение инвестиционных ресурсов, а также прибыли от вложенных активов. Собирая накопленные средства отдельных вкладчиков, финансово-кредитная система создает основной канал инвестиционного спроса. При этом немаловажная роль отводится банкам, использующим не только сбережения, но и денежные средства, находящиеся в обращении. Фондовый и кредитный рынки определяют условия инвестиционных вложений и таким образом воздействуют на количество капиталовложений.

Значительное воздействие на инвестиции оказывает процентная и налоговая политика государства. Управление процентными и налоговыми ставками - важный рычаг, с помощью которого государство может влиять на инвестиционный спрос. При снижении налогов на прибыль наблюдается увеличение доли накоплений предприятий. Ставка ссудного процента назначает стоимость заемных ресурсов для вкладчиков. Повышение процентной ставки делает инвестиции невыгодными, но при этом усиливает мотивацию к сбережениям. Уменьшение ставки ссудного процента делает инвестирование прибыльным, поэтому за уменьшением ставки ссудного процента следует рост инвестиций и наоборот (см. рис. 1.1.1, г) [3, с.127].

Но понижение процентной ставки как мотиватор стимулирования инвестиций имеет реальные границы. Соответственно необходимо определить оптимальный в данных условиях уровень процентной ставки, так его как неразумное изменение оказывает негативное воздействие на инвестиционную активность.

Рассмотрим влияние прибыли на инвестиционную деятельность. Роль дохода в ней неоднозначна: прибыль может быть как источником финансирования инвестиций, так и целью инвестирования. Исследования, направленные на раскрытие основных величин, устанавливающих инвестиционный спрос, доказывают существование зависимости между доходами и инвестициями [7, с.88].

На практике существует два вида инвестиционного спроса: потенциальный и конкретный.

Потенциальный спрос возникает как правило при отсутствии намерений субъектов хозяйствования при наличии дохода (прибыли) направлять его па инвестирования. Такой спрос называют формальным и он выполняет роль инвестиционного потенциала - источником для будущих инвестиций.

Конкретный спрос (то есть предложение капитала) - характеризуется конкретной формой реализации намерений субъектов инвестиционной деятельности на внутреннем или внешнем рынке.

Необходимым условием, свойственной рыночным отношениям конкурентного типа, при относительно стабильном инвестиционном спросе является опережающее развитие инвестиционного предложения.

Уравнивание инвестиционного спроса и предложения проходит через механизм ценообразования, который возникает и действует только в условиях свободных конкурентных рынков, которые предусматривают организацию обмена товарами на основе уравновешенного спроса и предложения. Например, инвестиционный спрос на конкретный объект вложения превышает предложение. В условиях конкурентного рынка это, в свою очередь, обусловит повышение цен определенного инвестиционного товара, а высокая рыночная стоимость инвестиционного товара является свидетельством его привлекательности по наибольшей отдаче инвестиций (ее можно увеличить в несколько раз, выполнив глубокий инвестиционный анализ). С другой стороны, переливание капитала (инвестиций) в некую «эффективную» точку инвестиционной сферы приведет в конечном итоге к расширению этого инвестиционного товара и соответствующего снижения его цены. Каждый из рынков инвестиционных товаров имеет множество разновидностей, которые имеют свою специфику и особенности [7, с.89].

Инвестиционные товары главным образом отличаются от потребительских тем, что последние как правило удовлетворяют потребности непосредственно, в то же самое время, как первые делают это же но косвенно, обеспечивая производство потребительских товаров. Это отмечали еще представители австрийской школы, утверждая, и доказывая, что полезность и ценность благ более низшего порядка (так называемых потребительских благ) определяются необходимыми человеческими потребностями, в то время как полезность и ценность существующих благ высшего порядка (производительных благ) - полезностью получаемых потребительских благ, произведенных в основном с их помощью. Инвестиционные товары очень часто рассматриваются в теоретическом плане, как один из факторов производства, и определяются как все произведенные средства производства, в которых входят «даровые блага данные природой», а именно: пахотные земли, лесные насаждения, все водные ресурсы, месторождения газа, минералов и нефти [11, с.45-50].

Рынок инвестиций очень тесно связан с рынком капиталов. Рынки капитала - это группа некоторых взаимосвязанных рынков, на широтах которых формируется спрос, предложение и конечно же цены на финансовые инструменты, в частности те, основным базовым активом которых являются энергетические и в первую очередь товарно-сырьевые ресурсы, а также происходит перераспределение и использование свободных средств инвесторов в пользу субъектов, имеющих в них потребность.

1.2 Источники формирования инвестиционного спроса

Существует два вида источников формирования источников инвестиционного спроса: собственные и заемные.

Собственные источники формирования инвестиционных ресурсов - денежные накопления и другое имущество владельцев компании (фирмы), которые привлекаются для реализации инвестиционного портфеля. К ним относятся:

- амортизационные отчисления - главный собственный источник финансирования простого возобновления ресурсов организаций.

- нераспределенная прибыль, рассчитанная на инвестирование;

- личные накопления бизнесменов;

- платежи, возмещающие ущерб от стихийных бедствий.

Другие виды активов (фонды, земельные участки, промышленная собственность в виде патентов, программных продуктов, торговых марок).

Заемные источники - денежные средства и собственность, привлекаемые с целью реализации инвестиционного портфеля на основе кредитов. К заемным относятся [18, с.39-44]:

- лизинг - долгосрочная аренда имущества, с дальнейшей возможностью выкупа.

- селенг - передача собственником его прав на владение имуществом юридическим и физическим лицам за определенную плату;

- иностранные капиталовложения;

- коммерческие и банковские кредиты, использующиеся при недостатке собственных средств.

Проблема принятия инвестиционных решений в случае наличия собственных средств заключается в сравнении дохода, полученного двумя способами. Первый вариант - инвестирование и приобретение выгоды от производственной деятельности; второй - переход свободных средств в заемный капитал и извлечение прибыли в виде банковского процента. Вариант выбирается соотнесением прибыли, получаемой от капиталовложений, и ставкой банковского процента. Предложение измерять доходность инвестиций с помощью показателя предельной эффективности капитала было выдвинуто Кейнсом и подразумевало выявление разницы между приростом дохода с единицы капитала и затратами, связанными с ее использованием. В случае, когда предельная эффективность капитала превышает ставку банковского процента, принимаются инвестиционные решения. В современной экономике эффективность вложений определяется двумя способами: аналитическим и графическим. Аналитический способ заключается в вычислении чистой дисконтной стоимости (NPV) по формуле [9, с.70]:

NPV = -I + p1* (1+r) + p2* (1+r)2 + … +pt* (1+r)t , (1.2.1)

где I – планируемые инвестиции;

p1 …pt – прибыль за определенное время «t» использования средств производства;

r – учетная ставка банковского процента.

Если NPV>0, то капитал выгоднее использовать в качестве инвестиций. Если же NPV<0, то наибольший доход принесет более выгодно использовать средства в качестве заемного капитала или искать другие варианты инвестиционных решений.

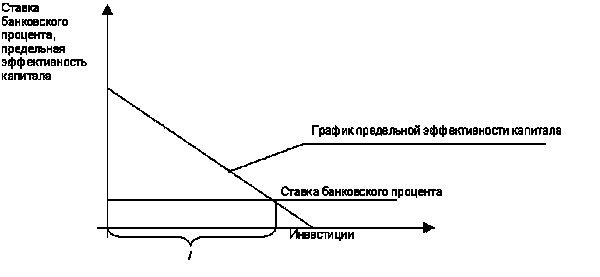

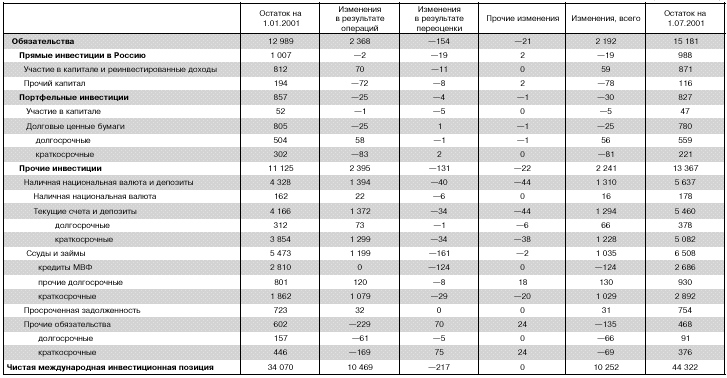

Графический способ состоит в определении точки пересечения графика предельной эффективности капитала и ставки банковского процента (рис. 1.2.1):

Рисунок 1.2.1 - Определение объёма инвестиций при наличии двух альтернативных вариантов использования собственных денежных средств [9, с.71]

Величина «I» на графике - объем инвестиций при заданной ставке банковского процента.

Рассмотренные методы подсчета прибыльности двух вариантов использования капитала используются и для нахождения объема инвестиций. В «Общей теории занятости» Кейнс пишет, что «масштаб инвестиций зависит от соотношения между нормой процента и графиком предельной эффективности капитала».

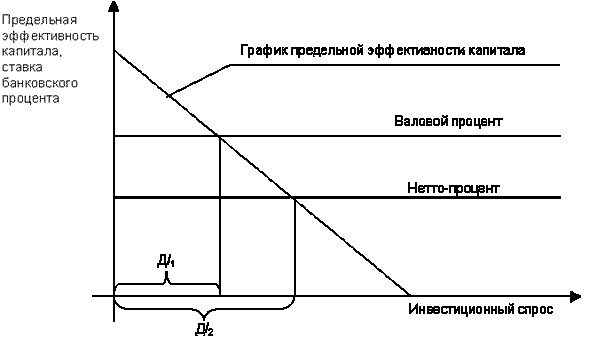

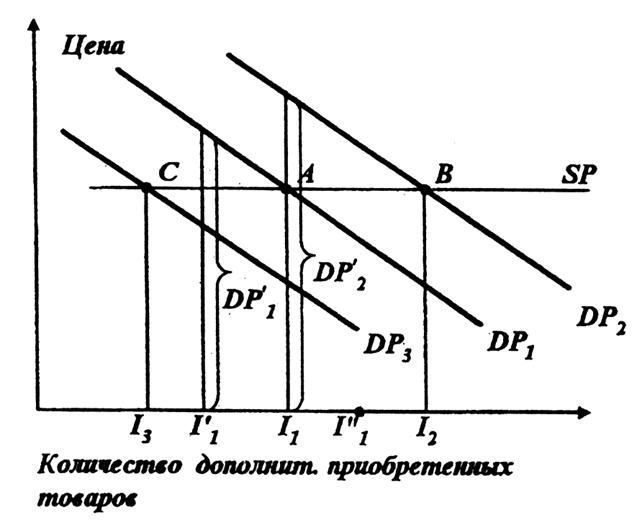

Ставка банковского процента и предельная эффективность капитала не определяют объём инвестиций, а оценивают прибыльность вариантов использования свободных денежных средств. Поэтому точка пересечения графиков предельной эффективности капитала должна определять объём инвестиционного спроса, а не инвестиций. Существует еще один момент, который может повлиять на оценку этих двух вариантов, если из-за нехватки собственных средств предприниматели обращаются к заемным. Такой вариант организации инвестиционного спроса следует рассматривать в отдельности от случая использования собственных средств, поскольку заемщик должен учитывать повышенную ставку банковского процента. Эти две ставки банковского процента были названы А. Маршаллом «валовым процентом» и «нетто-процентом» (рис. 3)

Рисунок 1.2.2 - Определение инвестиционного спроса в зависимости

от собственности на денежный капитал [9, с.73]

Инвестиционный спрос ДI1, который возникает, если ставка банковского процента равна валовому проценту, ниже, чем инвестиционный спрос ДI2 , который формируется при ставке процента, соответствующей использованию собственных средств, а не заемных. Собственность на денежный капитал также является фактором инвестиционного спроса [9, с.73].

1.3 Основные модели спроса на инвестиции

1. Кейнсианская концепция спроса на инвестиции

Дж. М. Кейнс ввел понятие «предельной эффективности капитала», которое стало основой кейнсианской теории спроса на инвестиции. Она называется предельной потому, что речь идет о капитале, который добавляется к уже имеющемуся.

Решая вопрос о целесообразности инвестирования, предприниматели сопоставляют ожидаемый поток чистого дохода от инвестиционных проектов с инвестиционными затратами. Сложность состоит в оценке временного аспекта, так как основные затраты осуществляются, как правило, в первые годы, а доходы от них распределяются на последующие годы. Вкладывая средства в инвестиционные проекты, предпринимателю необходимо учесть потенциальный процент на вложенные средства и степень риска [20, с.88-93].

Поток чистого дохода от инвестиционных проектов оценивается предпринимателями с помощью дисконтирования. Возможность получения некоторой суммы через t лет можно определить, разделив эту сумму на (1 + R)t, где R — дисконтная ставка.

Эффективность инвестиционного проекта показывает формула [8, с.105]:

![]() (1.3.1)

(1.3.1)

где Ко — требуемые вложения в инвестиционный проект;

П1, П2, …, Пn — потоки чистых доходов от проекта в момент времени 1, 2,…., n;

R — норма дисконта.

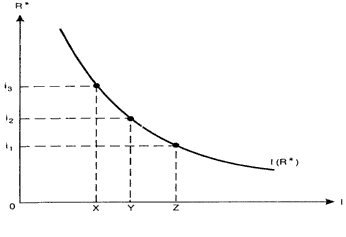

Предельная эффективность капитала (R*) – это значение нормы дисконта, превращающее данное неравенство в равенство. Инвестиционный спрос связан с отбором инвестиционных проектов по признаку прибыльности. Анализируя инвестиционные проекты, вкладчики выбирают те, у которых R* самая высокая.

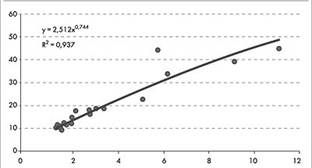

Норма дисконта уменьшается с увеличением объема инвестиций, так как при росте инвестиций уменьшается их вероятная доходность. Это объясняется тем, что вначале инвестируются наиболее перспективные и прибыльные проекты, а дальнейшее инвестирование является менее производительным (рис. 1.3.1). Предприниматели принимают во внимание не только доходность капиталовложений, но и уровень риска. Расходы на инвестиции следует увеличивать только в случае, когда норма прибыли превышает процент от сбережений. Ставка процента является инструментом психологического воздействия на инвесторов, побуждая их к капиталовложениям.

Рисунок 1.3.1 - Изменение нормы дисконта в зависимости от инвестиций

Она является своеобразным вознаграждением за отказ от хранения богатства в денежной форме. Самый безопасный вариант капиталовложений – приобретение государственных облигаций, ставкой процента по ним считается нижний предел R*.

Инвестиции будут осуществляться в том случае, если R* > i.

Рисунок 1.3.1 показывает, что при ставке процента i3 разумны вложения в размере ОХ, при ставке i2 — в объеме ОY, а при ставке i1 — инвестиционные расходы возрастают до OZ. Чем ниже текущая ставка процента, тем выше будет объём инвестиционного спроса [8, с.106-107].

Таким образом, инвестиционный спрос можно отобразить как убывающую функцию от ставки процента:

Ia = Ii (R* — i), (1.3.2)

где Ii — предельная склонность к инвестированию.

Ii показывает, на сколько единиц вырастет объем инвестиций в случае понижения ставки процента на один пункт. При уменьшении i увеличивается предельная склонность к инвестированию.

Зарубежные экономисты не могут прийти к единому мнению по поводу чувствительности инвестиций к изменениям процентной ставки. Кейнс утверждал, что в инвестиционном объеме степень R является более приоритетной, чем процентная ставка.

На величину R* оказывают влияние и субъективные факторы: пессимизм и оптимизм инвесторов.

2. Неоклассическая теория спроса на инвестиции [10, с.133 - 137]:

В соответствии с концепцией неоклассиков, предприниматели проводят инвестирование для достижения оптимального размера капитала.

Функцию инвестиционного спроса можно представить следующим образом:

Ia = в(К* — K); 0 < в < 1, (1.3.3)

где Ia — объем автономных инвестиций на период t;

Kt — фактический объем капитала;

К* — оптимальный объем капитала;

в — коэффициент, характеризующий меру приближения существующего капитала к оптимальному за период t.

Определение оптимального объема капитала.

1. При существующей технологии оптимальный объем капитала создает условия для получения наибольшей прибыли.

2. Прибыль максимальна, если г = d + i, (1.3.4)

где r - предельная производительность капитала;

d – нормы амортизации;

i – ставка процента по финансовым активам.

Для вычисления оптимального размера капитала используется производственная функция Кобба-Дугласа:

Y = Ка х Е1-а; 0 < а < 1, (1.3.5)

где а — параметр, по которому определяется вклад капитала в выпуск продукции.

Если при заданном значении предельных издержек изменится технология производства, то значение К* тоже изменится. Если из-за научно-технического прогресса растет предельная производительность капитала, то К* также увеличится (при неизменной ставке процента).

Таким образом, инвестиционный спрос есть возрастающая функция от предельной производительности капитала и убывающая функция от ставки процента (при заданном значении амортизации).

В сравнении с кейнсианским, неоклассическое назначение инвестиций более объективно, поскольку оно определяется технологией производства, в то время как кейнсианское зависит от личности инвесторов, их пессимизма и оптимизма. Кейнсианская функция инвестиций менее эластична по ставке процента, чем неоклассическая.

Таким образом, в первой главе мы рассмотрели основные сведения о сущности инвестиционного спроса.

Инвестиции – это долгосрочные вложения государственного или частного капитала в различные отрасли экономики как внутри страны, так и за ее пределами. В макроэкономике под инвестициями понимают реальные вложения капитала в производство какой-либо продукции.

Специфика воздействия инвестиций на экономическую конъюнктуру состоит в том, что в момент их осуществления возрастает спрос на блага, а предложение благ увеличится лишь через некоторое время (когда в действие вступят новые производственные мощности).

Инвестиционный спрос – потребность хозяйственных субъектов в инвестиционных ресурсах. Может быть потенциальным и реальным. Потенциальный инвестиционный спрос отражает величину аккумулированного экономическими субъектами дохода, который может быть направлен на инвестирование. Реальный инвестиционный спрос характеризует действительную потребность хозяйственных субъектов в инвестировании и представляет собой инвестиционные ресурсы, которые непосредственно предназначены для инвестиционных целей.

Инвестиционный спрос характеризуется высокой степенью подвижности и формируется под воздействием целого комплекса факторов, среди которых можно условно выделить макро- и микроэкономические факторы.

В макроэкономике факторами, устанавливающими инвестиционный спрос, являются: национальный объем производства, ожидаемый темп инфляции, обменный курс денежной единицы, величина прибыли населения, ставка ссудного процента, политика государства в налоговой сфере, обстановка на финансовом рынке, обменный курс денежной единицы, влияние иностранных вкладчиков, стабильность правовых норм, расходы на закупку, использование и содержание сооружений, оборудования, налоги на предпринимателей и др.

Кейнсианская концепция спроса на инвестиции предполагает, что, вкладывая средства в инвестиционный проект, предприниматель должен учесть потенциально возможный процент на вложенные средства и степень риска. Оценить поток дохода от инвестиционного проекта Дж . М. Кейнс предлагает при помощи дисконтирования. Инвестиционный спрос связан с отбором инвестиционных проектов по критерию доходности. Инвестиционный спрос будет тем выше, чем меньше текущая ставка процента.

Неоклассическая концепция спроса на инвестиции, исходит из того, что предприниматели прибегают к инвестированию с целью доведения объёма имеющегося у них капитала до оптимальных размеров. Оптимальным является такой размер капитала, который при существующей технологии обеспечивает максимальную прибыль.

2 Анализ инвестиционного спроса и влияния на национальный объем производства

2.1 Анализ влияния инвестиции на показатели экономики РФ

Росстат опубликовал данные о производстве и использовании валового внутреннего продукта и о формировании ВВП по источникам доходов за 2013 год. Объем ВВП России за 2013 год, по предварительной оценке, составил в текущих ценах 66689,1 млрд. рублей. Индекс физического объема ВВП относительно 2012 года составил 101,3 процента. При этом Росстат снизил номинальный объем ВВП в 2012 году на 788 млрд. рублей за счет снижения индекса дефлятора с 8,5% до 7,4 процента.

Данные Министерства экономического развития РФ [22] по приросту основных показателей экономики представлены в таблице 2.1.1.

Таблица 2.1.1 - Темпы прироста основных показателей экономики (сезонность исключена)* (в % к предыдущему периоду)

|

2012 |

2013 |

|||||||

|

1 кв. |

2 кв. |

3 кв. |

4 кв. |

1 кв. |

2 кв. |

3 кв. |

4 кв. |

|

|

ВВП |

0,1 |

0,2 |

0,7 |

0,9 |

0,2 |

0,1 |

-0,2 |

0,3 |

|

Промышленное производство |

2,1 |

0,5 |

1,6 |

-0,1 |

-0,8 |

0,4 |

-0,9 |

0,1 |

|

Инвестиции в основной капитал |

1,8 |

0,9 |

0,3 |

0,2 |

0,8 |

-0,2 |

-1,0 |

0,3 |

|

Строительство |

0,5 |

0,5 |

-0,6 |

1,2 |

-0,5 |

-1,3 |

0,1 |

-1,3 |

|

Реальные располагаемые денежные доходы населения |

1,1 |

2,1 |

1,0 |

1,2 |

1,3 |

0,8 |

0,3 |

2,6 |

|

Реальная заработная плата |

1,1 |

2,7 |

-1,4 |

3,8 |

1,5 |

3,7 |

-0,3 |

0,6 |

|

Оборот розничной торговли |

1,2 |

1,4 |

0,7 |

1,0 |

0,5 |

0,9 |

1,3 |

0,9 |

Замедление экономического роста в 2013 году со стороны производства, прежде всего, было связано с динамикой промышленного производства, оптовой и розничной торговли, строительства, операций с недвижимым имуществом и чистых налогов на продукты. Рост добавленной стоимости промышленного производства снизился с 2% в 2012 году до 0,6% в 2013 году в основном за счет замедления обрабатывающих отраслей. Рост оптовой и розничной торговли замедлился с 3,8% до 1,1% главным образом в результате снижения динамики оптовой торговли. Сокращение динамики строительства с 2,4% в 2012 году до -1,5% в 2013 г. произошло на фоне снижения общего инвестиционного спроса. Уменьшение чистых налогов стало результатом низких физических объемов товарного импорта и экспорта ТЭК. Негативные тенденции в промышленном производстве оказали влияние на динамику транспорта и связи – снижение темпов роста с 3,8% в 2012 году до 0,9% в 2013 году.

Напротив, положительное влияние на экономический рост оказала динамика сельского хозяйства, которая на низкой базе 2012 года увеличилась на 3,2% против -2,9% годом ранее. Двузначные темпы роста второй год подряд демонстрирует финансовая деятельность, вклад которой практически сохранился на уровне 2012 года (0,5 п.п. в 2013 году против 0,7 п.п. в 2012 году). Стабильный умеренный рост наблюдается в разделах «Государственное управление», «Здравоохранение» и «Образование».

Таблица 2.1.2 - Динамика физического объема ВВП и валовой добавленной стоимости в разрезе видов экономической деятельности (в % к соответствующему периоду предыдущего года) [22]

|

2012 |

2013 |

|

|

Валовой внутренний продукт |

103,4 |

101,3 |

|

Сельское хозяйство, охота и лесное хозяйство |

97,1 |

103,2 |

|

Добыча полезных ископаемых |

101,6 |

100,9 |

|

Обрабатывающие производства |

102,7 |

100,8 |

|

Производство и распределение электроэнергии, газа и воды |

100,2 |

98,4 |

|

Строительство |

102,5 |

97,6 |

|

Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования |

103,8 |

101,1 |

|

Гостиницы и рестораны |

103,8 |

101,9 |

|

Транспорт и связь |

103,8 |

100,9 |

|

Финансовая деятельность |

119,6 |

112,0 |

|

Операции с недвижимым имуществом, аренда и предоставление услуг |

106,4 |

101,6 |

|

Государственное управление и обеспечение военной безопасности; обязательное социальное обеспечение |

100,8 |

101,1 |

|

Образование |

100,3 |

100,0 |

|

Здравоохранение и предоставление социальных услуг |

103,0 |

103,1 |

|

Предоставление прочих коммунальных, социальных и персональных услуг |

96,6 |

99,1 |

|

Предоставление услуг по ведению домашнего хозяйства |

114,3 |

101,4 |

|

Налоги на импорт |

106,8 |

101,6 |

|

Налоги на продукты |

103,0 |

101,1 |

|

Чистые налоги на продукты и импорт |

103,4 |

101,2 |

На снижение динамики ВВП в 2013 году, рассчитанной по методу использования доходов, оказали влияние замедление роста потребительского спроса и снижение инвестиций в основной капитал. По итогам 2013 года динамика потребления домашних хозяйств замедлилась до 4,7% против 7,9% в 2012 году. В то же время рост потребления домашних хозяйств существенно опережает рост товарооборота розничной торговли (3,9%) и платных услуг населению (2,1%) за счет прочих статей потребления домашних хозяйств. Расходы на потребление государственного управления снизились на 0,1% против роста на 4,2% в 2012 году.

Валовое накопление основного капитала снизилось на 0,3% против роста на 6,4% в 2012 году.

Положительным фактором динамики стало снижение негативных вкладов изменения запасов и чистого экспорта.

В 2013 году ускорился рост экспорта товаров и услуг до 3,8% против 1,4% в 2012 году. При этом рост импорта товаров и услуг существенно замедлился до 5,9% против 8,8% в предыдущем году.

Структура использования ВВП в 2013 году изменилась по сравнению с 2012 годом в сторону увеличения расходов на конечное потребление при снижении доли валового накопления и чистого экспорта.

Формирование ВВП по доходам

Продолжился начавшийся в 2011 г. сдвиг в пользу роста доли оплаты труда на фоне сокращения удельного веса двух остальных компонент доходов.

Удельный вес оплаты труда наемных работников вырос на 1,5 п.п. (с 50,5% ВВП в 2012 г. до 52% ВВП в 2013 году), что обусловлено опережающим ростом ФЗП по экономике в целом. Прежде всего, это связано с динамикой зарплат в бюджетных отраслях («Государственное управление и обеспечение военной безопасности; социальное страхование», «Образование», «Здравоохранение») и в «Оптовой и розничной торговле»

Таблица 2.1.3 - Динамика добавленной стоимости (в % к соответствующему периоду предыдущего года) [22]

|

2012 |

2013 |

|

|

ВВП произведенный ВВП используемый |

103,4 |

101,3 |

|

Общее конечное потребление |

106,9 |

103,4 |

|

Домашних хозяйств |

107,9 |

104,7 |

|

Государственных учреждений |

104,2 |

99,9 |

|

Некоммерческих организаций |

98,7 |

99,3 |

|

Валовое накопление |

101,4 |

96,6 |

|

основного капитала |

106,4 |

99,7 |

|

капитальные вложения |

106,8 |

99,7 |

|

изменение запасов |

72,1 |

70,7 |

|

Чистый экспорт товаров и услуг |

82,4 |

97,5 |

|

экспорт |

101,4 |

103,8 |

|

товары |

100,3 |

103,0 |

|

услуги |

111,4 |

110,9 |

|

импорт |

108,8 |

105,9 |

|

товары |

105,8 |

101,6 |

|

услуги |

119,5 |

119,4 |

Доля чистых налогов на производство и импорт – снизилась на 0,7 п.п. (с 19,9% ВВП до 19,2% ВВП), в первую очередь за счет снижения удельного веса НДПИ и вывозных таможенных пошлин. На оба компонента отрицательно повлияло снижение мировых цен на нефть Urals (2013 г. – 107,5 долл./барр. против 111 долл./барр.). На объеме вывозных таможенных пошлин дополнительно сказалось сокращение экспорта нефти (оценка года – снижение с 240 до 235,8 млн. тонн).

Удельный вес валовой прибыли и валовых смешанных доходов снизился на 0,8 п.п. Преимущественно за счет снижения прибыли обрабатывающих производств. В обрабатывающих отраслях, по данным Росстата, темпы сокращения прибыли существенно опережали темп ее снижения (16%) по экономике в целом. В декабре прирост промышленного производства составил 0,8% к декабрю 2012 года.

Рост отмечается в «добыче полезных ископаемых». При индексе производства сферы деятельности «добыча полезных ископаемых» 101,5% положительный вклад в общий рост составил 0,7 процента. Из производств этого вида деятельности 0,6% вклада в рост обеспечила «добыча топливно-энергетических полезных ископаемых» (индекс 101,7 процента).

Таблица 2.1.4 - Структура ВВП по источникам доходов [22]

|

2010 отчет |

2011 отчет |

2012 отчет |

2013 отчет |

|

|

ВВП |

100 |

100 |

100 |

100 |

|

Оплата труда наемных работников |

49,6 |

49,7 |

50,5 |

52,0 |

|

Чистые налоги на производство и импорт |

17,8 |

19,5 |

19,9 |

19,2 |

|

Валовая прибыль экономики и валовые смешанные доходы |

32,6 |

30,8 |

29,6 |

28,8 |

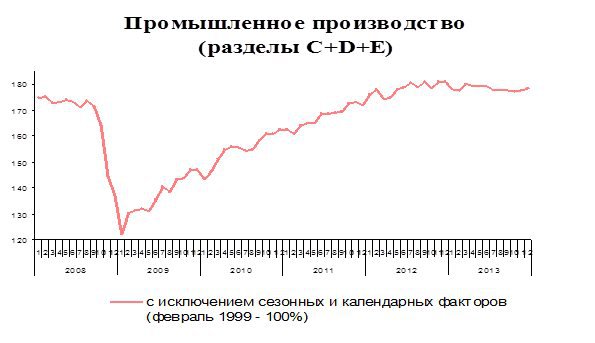

Рисунок 2.1.1 – Динамика промышленного производства

Индекс производства сферы деятельности «производство и распределение электроэнергии, газа и воды» составил 92,1 процента.

В сфере деятельности «обрабатывающие производства» индекс производства – 101,6%, вклад в общий рост - 2,3 процента. В группе отраслей с положительной динамикой данного вида деятельности индекс производства составил 106,3 процента. Наибольший вклад в рост производства в этой группе внесли: 45,3% - производство транспортных средств и оборудования (индекс 114%), 14,6% - производство пищевых продуктов, включая напитки, и табака (индекс 104,0%), 14,2% - химическое производство (109,4%), 9,1% - производство кокса и нефтепродуктов (102,4%) , 8,4% - производство электрооборудования, электронного и оптического оборудования (105,1 процента).

Индекс производства группы отраслей с отрицательной динамикой составил 94,9 процента. Из производств этой группы 67,4% сокращения обеспечило производство машин и оборудования (индекс 90,5%), 15% - металлургическое производство и производство готовых металлических изделий (98,5%), 17,2% - производство прочих неметаллических минеральных продуктов (92,4 процента).

По итогам 2013 года индекс промышленного производства в целом составил 100,3 процента. Добыча полезных ископаемых выросла на 1,2%, производство и распределение электроэнергии, газа и воды снизилось на 1,8 процента.

Прирост в обрабатывающих производствах составил 0,1 процента. При этом положительную динамику показали производство пищевых продуктов, включая напитки, и табака (прирост на 2,3%), текстильное и швейное производство (4,9%), обработка древесины и производство изделий из дерева (1,4%), производство кокса и нефтепродуктов (2,0%), химическое производство (4,9%), производство резиновых и пластмассовых изделий (5,2%), производство прочих неметаллических минеральных продуктов (0,3%), производство транспортных средств и оборудования (0,9 процента).

Вместе с тем достаточно внушительный спад остается в металлургическом производстве и производстве готовых металлических изделий (-2,3%), целлюлозно-бумажном производстве, издательской и полиграфической деятельности (-5,2%), производстве кожи, изделий из кожи и производстве обуви (-5,3%), сократилось производство в машиностроительном комплексе, в том числе в производстве машин и оборудования (-7,6%), в производстве электрооборудования, электронного и оптического оборудования (-2,8 процента).

Рисунок 2.1.2 – Динамик инвестиций в основной капитал [22]

В декабре, по оценке Росстата, сохранилась положительная динамика инвестиций в основной капитал: прирост к уровню аналогичного месяца прошлого года составил 0,3% после 0,2% в ноябре. Однако ускорение связано с эффектом базы прошлого года: инвестиции в декабре 2012 г. были на 0,4% ниже уровня соответствующего месяца прошлого года, а в ноябре – на 2,5% выше.

В декабре 2013 г. прирост инвестиций по отношению к ноябрю составил 70%, что является минимальным приростом для декабря за посткризисный период с 2010 года.

Несмотря на положительную динамику ноября и декабря, по итогам IV квартала инвестиции в основной капитал не перешли в положительную область и сократились на 0,1% относительно соответствующего квартала прошлого года. Общее сокращение по итогам 2013 года Росстат оценил на уровне 0,3 процента.

В отрицательной области остается динамика прибыли компаний по основным видам деятельности. За январь-ноябрь сокращение составило 16,0% к уровню соответствующего периода прошлого года, за январь-октябрь – 15,7 процента.

Низкой динамике инвестиций в основной капитал в декабре соответствовало замедление роста объемов кредитования нефинансовых организаций. Так, по данным Банка России, прирост замедлился до 12,7% в годовом выражении по состоянию на 01.01.2014 г. после 14,3% на 01.12.2013 г. Внутригодовая динамика прироста объема кредитования нефинансовых организаций в 2013 году находилась в диапазоне от 11,8% до 15,0% в годовом выражении.

2.2 Современный инвестиционный климат России и его значение в объеме национального производства страны

Согласно исследованиям Всемирного банка текущее состояние инвестиционного климата в России оценивается как не вполне удовлетворительное. Условия для ведения бизнеса в России недостаточно хорошие. По простоте осуществления предпринимательской деятельности страна занимает 120 место.

Минэкономразвития России [22] выделило как самостоятельное направление деятельности Правительства РФ деятельность по улучшению инвестиционного климата. Для этого приняли новые законы, направленные на усовершенствование таможенного администрирования, создали упрощенные процедуры в сфере миграционной политики и строительства, добились повышения объема международных инвестиций институтов развития в необходимые для российской стороны отрасли экономики, существенно понизили стоимость подключения новых инвестиционных проектов к инженерно-коммуникационной инфраструктуре и электросетям, а также, запустили механизм уполномоченных по инвестициям на региональном и федеральном уровнях, произвели либерализацию контроля за инвестициями иностранными и уголовного законодательства в сфере экономики и многое другое.

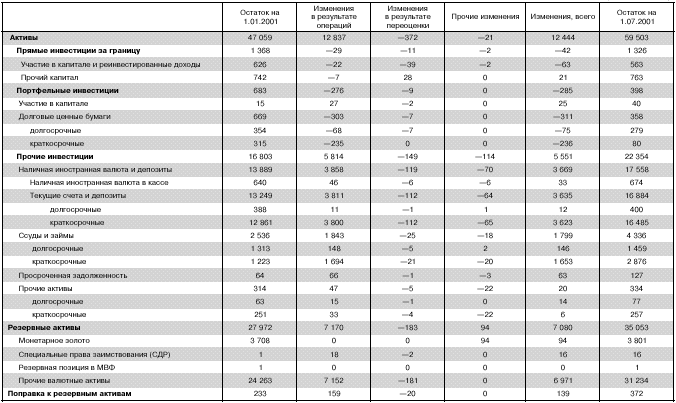

За 2013 год в Россию поступило 27,0 миллиардов долларов прямых иностранных инвестиций. По итогам третьего квартала 2012 года объем ПИИ составил 18,8 миллиардов долларов [17, с.44-48].

Для того чтобы Россия входила в число стран ведущих мировых экономик необходим переход на новый инновационный путь развития. Это и развитая инфраструктура и высокий уровень благосостояния и существенная доля высокотехнологичного сектора в ВВП страны.

Для реализации данных задач России необходимы масштабные инвестиции в производство, в обучение и в новые технологии. Ведь на сегодняшний день инвестиций в основной капитал в ВВП страны не так уж велик, всего 20,6%, а для развития и модернизации экономики ее нужно увеличивать до 25%, а в перспективе и до 30%.

При этом основными источниками инвестиций должны быть не только российские компании, но и иностранные. Для этого российскому правительству необходимо создать более комфортные условия для ведения бизнеса всех. Пока что экономические прогнозы на 2014 год не особенно благоприятны.

Иностранные инвестиции включают в себя любые виды имущества и прав на имущество, а также права на результаты интеллектуальной деятельности и прочие права не относятся к вещным, которые вкладываются иностранными инвесторами. В основном денежные средства вкладываются в объекты предпринимательской деятельности для получения максимальной прибыли, накопления и передачи каких-либо знаний.

К стратегическим задачам развития российской экономики относится привлечение иностранного капитала. Не маловажную роль в этом процессе играют прямые иностранные инвестиции. Они обеспечивают доступ к современным технологиям, финансовых ресурсам, инновационным услугам и товарам, управленческим навыкам, а также они способствуют повышению конкурентоспособности российской экономики на мировом рынке, обеспечивает ее стабильный рост и способствует улучшению уровня жизни наших граждан. Поэтому одним из приоритетных направлений государственной политики в России является создание благоприятных условий для максимального увеличения притока средств от иностранных инвесторов [6, с.98-112].

По прогнозам экспертов иностранные инвестиции в России в 2014 году уменьшатся. По данным Росстата в 2013 году в экономику России за последние месяцы поступило около 115 миллиардов долларов иностранных инвестиций, что на 15% меньше, чем за аналогичный период в 2012 году.

За 2013 год прямые инвестиции в экономику России поступили в размере 13 миллиардов долларов, что на 4,6% больше, чем за такой же период 2012 года. Также увеличился объем портфельных инвестиций почти в 3 раза и составил 1,5 миллиардов долларов по сравнению с аналогичным периодом 2012 года. Прочие инвестиции в экономику Российской Федерации понизились на 17,2% и составили 101 миллиардов долларов. Снизился на 17,2% объем погашенных инвестиций, которые поступили ранее в Россию из-за рубежа, по сравнению с таким же периодом прошлого года. Данный показатель составил 99,7 миллиардов долларов.

Накопленный иностранный капитал в экономике России на конец сентября 2013 года составил 353 миллиардов долларов, что на 9,3% выше по сравнению с таким же периодом 2012 года. Самый большой удельный вес в накопленном иностранном капитале относится к прочим инвестициям, которые осуществляются на возвратной основе. Их показатель составил почти 60% (58,3% на конец сентября 2012 года), доля портфельных инвестиций составила — 2,5% (2,6%), прямых — 38,3% (39,1%).

Накопленный за рубежом объем инвестиций из России в конце сентября 2013 года составил 119,2 миллиардов долларов. В период с января по сентябрь 2013 года из Российской Федерации за рубеж было направлено 109,4 миллиардов долларов иностранных инвестиций, это на 13% больше, чем за такой же период предшествующего года. Направленные ранее из России за рубеж объем погашенных инвестиций составил 101,3 миллиардов долларов, это на 12,9% больше, чем за этот же период 2012 года.

По данным Росстата видно, что приток прямых иностранных инвестиций в Россию значительно замедляется. В России наблюдается слабость притока иностранных прямых инвестиций. Это, прежде всего, связно с вступлением России в ВТО, что соответственно привело к увеличению объемов импорта на территорию Российской Федерации. Проведя анализ данных Росстата, экономисты прогнозируют, что иностранные инвестиции в экономике России в 2013 году будут снижаться.

Большинство экспертов, анализирующих финансовый рынок, придерживаются мнения, что в нашей стране все виды капиталовложений, ставят в невыгодное положение вкладчиков. Практически все банковские депозиты не покрывают инфляцию. Самые выгодные инвестиции это вложение денег в недвижимость, но данное инвестирование требует огромных затрат либо дорогих ипотечных программ. Другой вид капиталовложения это паевые инвестиционные фонды, но они тоже не выгодны, так как берут с вкладчиков большие проценты за управление их деньгами и очень часто управляются непрофессионально. Вложение в драгоценные металлы также считаются не самыми выгодными из-за большой разницы от стоимости покупки и продажи, а также незначительного роста цен на драгоценности в последнее время и обязательного налогообложения в случае продажи драгоценных металлов.

Эксперты предполагают, что при сохранении благоприятных условий в мировой и российской экономике отечественный венчурный рынок продолжит свой рост и может достигнуть новых рекордов. В 2013 году количество венчурных инвестиций в российский ИТ-сектор может превысить 450 миллиарда долларов. Увеличение количества инвесторов и расширение их специализации способствуют развитию венчурного рынка в России. Со временем рынок будет становиться более прозрачным, а корпоративное управление и стандарты инвестирования будут стремиться к уровню развитых стран. Данный фактор позволит многим ведущим зарубежным венчурным фирмам, участвовать в крупных сделках не только на поздних стадиях, но и реализовать свой возрастающий интерес к российским инновациям на стадии их развития [16, с.67-78].

Успешные размещения российских компаний на зарубежных фондовых биржах дадут дополнительную уверенность как зарубежным, так и российским инвесторам. Также данной тенденции будут способствовать и новые истории успеха, которые, должны осуществиться в ближайшем будущем.

Венчурные инвестиции в России в 2014 году будут расти не хуже, чем в предшествующем году — прогнозируют эксперты. В частности, очень позитивным трендом считается появление целого ряда частных фондов. В основном такие фонды управляются интернет-предпринимателями.

Политика государственных инвестиций формируется правительством Российской Федерации и находит свое отражение в федеральной инвестиционной программе и бюджете на предстоящий год.

На дорожное строительство уже к 2014 году до трети регионов могут получить в 3-4 раза больше финансовых средств. Но объемы финансирования, выделенных на дорожные работы федеральных автотрасс будут расти медленно. Возрожденные дорожные фонды также призваны обеспечить хороший рост бюджетных инвестиций в 2014 году. Создание фондов даст возможность увеличить региональные расходы на строительство дорог 192,3 миллиардов рублей. При помощи нового механизма финансирования транспортной отрасли ежегодный объем бюджетных инвестиций в строительство дорог увеличится с 700 миллиардов рублей до 1 триллиона рублей в год. В 2014 году ожидается ввод 334 км федеральных трасс [15, с.27-35].

Инвестпрограмма Газпрома в 2014 году не измениться. Компания будет придерживаться той же стратегии, что и в 2013 году. Инвестпрограмма Газпрома на текущий год предусматривает инвестирование в отрасль в объеме не менее 970 миллиарда рублей. В начале года компания запланировала инвестирование более триллиона рублей, но правление компании пересмотрела свою стратегию. Инвестпрограмма РЖД в 2014 году может составить более 400 миллиарда рублей. Основной объем денежных средств планируется вложить в развитие инфраструктуры, закупку новых локомотивов, развитие систем управления движением и пропускных мощностей [21, с.114-120].

Сегодня инвестиции в экономику России считаются весьма привлекательными. Не только российские, но и иностранные инвесторы все больше учувствуют в больших проектах.

2.3 Перспективы развития инвестиционного спроса в России на среднесрочный период (2014 – 2016 гг.)

В среднесрочной перспективе траектория роста инвестиций во многом будет определяться динамикой инвестиций транспортного комплекса. Доля транспорта (без трубопроводного) в общем объеме инвестиций увеличится с 17,8-18% в 2013 году до 19,8% к 2016 году. При этом в 2014 году основной прирост будет обеспечен железнодорожным транспортом за счет средств ФНБ на развитие Восточного полигона и высокоскоростного сообщения. В 2015 году возрастет роль инвестиций в дорожное хозяйство, в том числе за счет выполнения обязательств региональных бюджетов и привлечения средств из внебюджетных источников. Кроме того, в 2015 году предполагалось увеличение инвестиций в развитие авиационного транспорта, в том числе в рамках реализации ФЦП по развитию Дальнего Востока и Забайкалья.

Основным источником финансирования развития транспортной инфраструктуры в России, как и в большинстве других стран мира, являются бюджетные расходы. В прошедшие годы инвестиции в транспорт составляли более 30% от общего объема государственных капитальных вложений. Однако в 2009 - 2011 годах их доля упала до 23 - 25%, а с 2012 года начала восстанавливаться, предполагается, что в 2013 - 2016 годах она будет превышать 30%. Однако в условиях жестких бюджетных ограничений повышаются риски выполнения запланированных проектов в полном объеме в заданные сроки. При этом в условиях высокой стоимости и ограниченных сроков банковских кредитов повышаются риски недофинансирования развития инфраструктуры. Большое значение приобретает создание специальных условий и инструментов для льготного привлечения длинных недорогих заемных средств в инфраструктурные проекты, в том числе из средств институциональных инвесторов (ФНБ).

С макроэкономической точки зрения в условиях низких темпов роста экономики инвестиции в инфраструктуру являются привлекательными, так как повышают накопление капитала в среднесрочной перспективе и обеспечивают рост производительности в долгосрочной перспективе. Более того, крупные межрегиональные проекты не только стимулируют развитие прилегающих территорий, но и приводят к снижению региональной дифференциации доходов населения.

В прогнозный период инвестиции в основной капитал топливно-энергетического комплекса сократятся.

ОАО «Газпром» скорректировал свои инвестиционные планы в связи с результатами деятельности за период, прошедший с начала года, и новыми тарифными решениями. В результате в 2013 году инвестиционная программа компании повышена. Ранее предполагалось 37%-ное сокращение инвестиций по основному виду деятельности к уровню 2012 года, в настоящее время - 25%-ное (объем инвестиций увеличен на 115-120 млрд. рублей). В 2014 году объем инвестиций должен стабилизироваться, однако это означает почти 30%-ное сокращение относительно планов по состоянию на начало года, при этом в большей степени сокращаются инвестиции в добычу и бурение, что создает риски снижения объемов добычи с лагом около 5 лет. В 2015 и 2016 годах предполагается увеличение расходов на 17-18% в год с учетом отложенных нужд предыдущих лет. В результате доля инвестиций ОАО «Газпром» по основному виду деятельности снизится с 7% в 2012 году до 4,3 - 4,7% в 2013 - 2016 годах. По планам независимых производителей газа объем инвестиций будет сокращаться в номинальном выражении.

В нефтяной отрасли также ожидается номинальное сокращение инвестиций в развитие нефтепроводного транспорта в 2015 - 2016 годах, в нефтепереработке период роста темпами более 10% в год будет продолжаться до 2015 года, в 2016 году ожидается снижение инвестиций в связи с завершением действия соглашения по модернизации НПЗ.

В энергетике в соответствии с планами генерирующих и сетевых компаний в 2014 - 2016 гг. ожидается сокращение инвестиций в реальном выражении. Таким образом, доля ТЭКа в общем объеме инвестиций в целом по экономике сократится с 31% в 2012 году до 25% в 2016 году.

В ближайшем будущем не ожидается оживления инвестиционной активности в обрабатывающей промышленности, о чем свидетельствуют данные конъюнктурных опросов Института экономической политики. Основной причиной является сохранение избытка производственных мощностей более чем у 25% предприятий. Более высокий уровень избыточности мощностей в последние 10 лет наблюдался только в кризисном 2009 году. Для обрабатывающей промышленности более актуальной является проблема низкого уровня внутреннего спроса. В результате в структуре инвестиций в основной капитал в прогнозный период будет снижаться доля обрабатывающей промышленности. Поддержать рост инвестиций машиностроения могут решения о выделении льготных кредитных ресурсов или средств ФНБ на высокотехнологичные проекты.

Среди источников финансирования инвестиций в основной капитал после резкого увеличения доли инвестиций за счет собственных средств компаний в 2013 году (с 45,4% в 2012 году до 48,9%) в 2014 - 2015 гг. доля стабилизируется, что будет связано с особенностями амортизационной политики 2013 года. В среднесрочный период предполагается увеличение доли амортизации и прибыли, направляемых на инвестиционные цели. В 2016 году доля собственных средств возрастет до 50% в результате резкого сокращения бюджетных инвестиций.

В прогнозный период доля государственных капитальных вложений будет снижаться (с 12,5% в 2012 году до 9% в 2015 году и до 7% в 2016 году). После сокращения инвестиций на 20% в реальном выражении в 2013 году (за счет сокращения расходов региональных бюджетов), в 2014 - 2015 годах рост может возобновиться и составить до 2-3% в год, в 2016 году вновь предполагается сокращение инвестиций на 20% (за счет сжатия расходов федерального бюджета). В таких условиях обостряется проблема приоритезации проектов и оптимизации издержек на их реализацию.

В 2014 году ожидается ускорение роста инвестиций за счет кредитов банков и заемных средств других организаций, прирост может составить около 10-11% в номинальном выражении, в том числе за счет привлечения средств на финансирование крупных проектов (строительство высокоскоростных магистралей и других). К 2016 году прирост инвестиций за счет заемных средств может ускориться до 15% в год, что будет связано с реализуемой политикой по развитию кредитования и снижением процентных ставок для реального сектора экономики.

В видовой структуре инвестиций в 2013 году вероятно сокращение доли инвестиций в машины и оборудование, что соответствует снижению спроса на продукцию машиностроения (по итогам года ожидается снижение производства машиностроительной продукции на 2,2%, импорта - на 2% в реальном выражении). В 2014 - 2016 гг. прогнозируемый низкий спрос на машины и оборудование приведет к дальнейшему снижению доли этой группы в структуре инвестиций (с 36% в 2012 году до 33 - 32% к 2016 году).

Кроме того, в видовой структуре инвестиций также вероятно сокращение доли инвестиций в жилищное строительство. После 15,3% в 2012 году (максимальное значение за период наблюдения с начала 2000-х годов) доля может сократиться до 13,5%, что соответствует докризисному уровню 2008 года. Указанная доля инвестиций соответствует вводам жилья более 67 млн. кв. метров в год, то есть рекордно высоким объемам за период новейшей российской истории.

Таким образом, во второй главе был проведен анализ инвестиционного спроса и влияния на национальный объем производства.

На снижение динамики ВВП в 2013 году, рассчитанной по методу использования доходов, оказали влияние замедление роста потребительского спроса и снижение инвестиций в основной капитал.

Согласно исследованиям Всемирного банка текущее состояние инвестиционного климата в России оценивается как не вполне удовлетворительное. Условия для ведения бизнеса в России недостаточно хорошие. По простоте осуществления предпринимательской деятельности страна занимает 120 место.

Для реализации данных задач России необходимы масштабные инвестиции в производство, в обучение и в новые технологии. Ведь на сегодняшний день инвестиций в основной капитал в ВВП страны не так уж велик, всего 20,6%, а для развития и модернизации экономики ее нужно увеличивать до 25%, а в перспективе и до 30%.

Сегодня инвестиции в экономику России считаются весьма привлекательными. Не только российские, но и иностранные инвесторы все больше учувствуют в больших проектах.

В среднесрочной перспективе траектория роста инвестиций во многом будет определяться динамикой инвестиций транспортного комплекса. В 2015 году возрастет роль инвестиций в дорожное хозяйство, в том числе за счет выполнения обязательств региональных бюджетов и привлечения средств из внебюджетных источников. Кроме того, в 2015 году предполагалось увеличение инвестиций в развитие авиационного транспорта. В 2014-2016 гг. инвестиции в основной капитал топливно-энергетического комплекса сократятся. В прогнозный период доля государственных капитальных вложений будет снижаться.

ЗАКЛЮЧЕНИЕ

Инвестиции – это долгосрочные вложения государственного или частного капитала в различные отрасли экономики как внутри страны, так и за ее пределами. В макроэкономике под инвестициями понимают реальные вложения капитала в производство какой-либо продукции.

Инвестиционный спрос – потребность хозяйственных субъектов в инвестиционных ресурсах. Может быть потенциальным и реальным. Потенциальный инвестиционный спрос отражает величину аккумулированного экономическими субъектами дохода, который может быть направлен на инвестирование. Реальный инвестиционный спрос характеризует действительную потребность хозяйственных субъектов в инвестировании и представляет собой инвестиционные ресурсы, которые непосредственно предназначены для инвестиционных целей.

В макроэкономике факторами, устанавливающими инвестиционный спрос, являются: национальный объем производства, ожидаемый темп инфляции, обменный курс денежной единицы, величина прибыли населения, ставка ссудного процента, политика государства в налоговой сфере, обстановка на финансовом рынке, обменный курс денежной единицы, влияние иностранных вкладчиков, стабильность правовых норм, расходы на закупку, использование и содержание сооружений, оборудования, налоги на предпринимателей и др.

Кейнсианская концепция спроса на инвестиции предполагает, что, вкладывая средства в инвестиционный проект, предприниматель должен учесть потенциально возможный процент на вложенные средства и степень риска. Оценить поток дохода от инвестиционного проекта Дж . М. Кейнс предлагает при помощи дисконтирования. Инвестиционный спрос связан с отбором инвестиционных проектов по критерию доходности. Инвестиционный спрос будет тем выше, чем меньше текущая ставка процента.

Неоклассическая концепция спроса на инвестиции, исходит из того, что предприниматели прибегают к инвестированию с целью доведения объёма имеющегося у них капитала до оптимальных размеров. Оптимальным является такой размер капитала, который при существующей технологии обеспечивает максимальную прибыль.

На снижение динамики ВВП в 2013 году, рассчитанной по методу использования доходов, оказали влияние замедление роста потребительского спроса и снижение инвестиций в основной капитал.

Согласно исследованиям Всемирного банка текущее состояние инвестиционного климата в России оценивается как не вполне удовлетворительное. Условия для ведения бизнеса в России недостаточно хорошие. По простоте осуществления предпринимательской деятельности страна занимает 120 место.

Для реализации данных задач России необходимы масштабные инвестиции в производство, в обучение и в новые технологии. Ведь на сегодняшний день инвестиций в основной капитал в ВВП страны не так уж велик, всего 20,6%, а для развития и модернизации экономики ее нужно увеличивать до 25%, а в перспективе и до 30%.

Сегодня инвестиции в экономику России считаются весьма привлекательными. Не только российские, но и иностранные инвесторы все больше учувствуют в больших проектах.

В среднесрочной перспективе траектория роста инвестиций во многом будет определяться динамикой инвестиций транспортного комплекса. В 2015 году возрастет роль инвестиций в дорожное хозяйство, в том числе за счет выполнения обязательств региональных бюджетов и привлечения средств из внебюджетных источников. Кроме того, в 2015 году предполагалось увеличение инвестиций в развитие авиационного транспорта. В 2014-2016 гг. инвестиции в основной капитал топливно-энергетического комплекса сократятся. В прогнозный период доля государственных капитальных вложений будет снижаться.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

I. Нормативно-правовые документы:

1. Конституция Российской Федерации: закон Российской Федерации от 12.12.1993 г. в ред. ФЗ от 30.12.2008 №7-ФКЗ // Собрание законодательства РФ. – 2009. - № 4. - Ст. 44.

2. Федеральный закон от 25 февраля 1999 г. N 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (в послед. измен. от 28 декабря 2013 г. N 396-ФЗ) // Сборник законодательства РФ. – 2014. - №1. – Ст.337.

II. Специальная литература:

3. Аскинадзи В. М. Инвестиционное дело: Учеб. / В. М. Аскинадзи, В. Ф. Максимова, В. С. Петров. - М.: Маркет ДС, 2013. – 345 с.

4. Герасименко Н. В. Взаимосвязь конкурентной и налоговой политики // Современная конкуренция. – 2013. – № 1. – С.34 – 38.

5. Гришина И. В. Региональные особенности инвестирования в современной России: методология и результаты исследований // Финансы и кредит. – 2013. – №11. – С.67 – 73.

6. Данилова О. Социальное инвестирование и российский бизнес // Проблемы теории и практики управления. – 2013. – № 10. – С.98 – 112.

7. Ивасенко А. Г. Инвестиции: источники и методы финансирования / А. Г. Ивасенко, Я. И. Никонова. – М. : Омега-Л, 2010. – 675 с.

8. Инвестиции: Учеб. пособие / Под ред. М. В. Чиненова. – М.: КноРус, 2013. – 567 с.

9. Инвестиционная политика: Учеб. пособие / Ю. Н. Лапыгин, А. А. Балакирев, Е. В. Бобкова – М. : КноРус, 2013. – 780 с.

10. Инвестиционная привлекательность экономики России: Учеб. пособие / В. Н. Чапек. – М. : Феникс, 2011. – 534 с.

11. Карабанов И. Инвестиционная деятельность: некоторые вопросы правового регулирования в законодательстве о налогах и сборах// Хозяйство и право. – 2013. - №12. – С.45 – 50.

12. Клинова М. Российский путь к современному инвестиционному рынку // Мировая экономика и международные отношения. – 2011. - №4. – С.55 – 60.

13. Макроэкономика. Теория и российская практика: учебник / Под ред. А. Г. Грязновой и Н. Н. Думной. – М. : КНОРУС, 2014. – 690 с.

14. Нарышкин С. Е. Сущность и критерии оценки инвестиционного климата страны и ее регионов // Законодательство и экономика. – 2013. - № 4. – С.53 – 60.

15. Пономарева Е. Н. Принципы государственного регулирования коллективных инвестиций в России и за рубежом: сравнительный анализ // Законодательство и экономика. – 2013. -№1. – С.27 – 35.

16. Селезнев А. Стратегический инвестиционный контроль // Экономист. – 2012. - № 12. – С.67 – 78.

17. Семенкова Е. В. Особенности инвестирования на российском рынке ценных бумаг // Финансовый менеджмент. – 2013. - №10. – С.44 – 48.

18. Семенов Н. Н. Повышение привлекательности инвестиционного климата – ключевое условие развития промышленного комплекса // Финансы и кредит. 2013. - №12. – С.39 – 44.

19. Современная экономическая энциклопедия / Вечканов Г. С. , Вечканова Г. Р. – СПб.: Издательство «Лань», 2010. – 984 с.

20. Шлычков В. В. Теоретическая сущность риска как негативного фактора инвестирования // Вестник экономики, права и социологии. – 2013. - №1. – С.88 – 93.

21. Ясин Е. Инвестиционный климат в России // Общество и экономика. – 2013. - №5. – С.114 – 120.

22. http://www.economy.gov.ru/ - сайт Министерства экономического развития РФ

Похожие материалы

... условиях сильной инфляции и высокого риска, и, прежде всего кредиты на инвестиционные проекты мелких и средних фирм, а также все долгосрочные кредиты. Раздел 2. Зависимость влияния рационирования кредитов на инвестиционный спрос 1) Рационирование кредитов в условиях инфляции: Предположим, что увеличение инфляции приводит к снижению реальной доходности от инвестиций. Одной из главных причин ...

... и инструментов государственного регулирования инвестиционной деятельностью. Условно выделяют макроэкономические, микроэкономические и институциональные инструменты государственного регулирования инвестиционными процессами. Социальная направленность осуществления инвестиционной деятельности государства заключается в следующем: финансирование объектов социальной сферы (жилищное строительство, ...

... для поддержания наметившихся положительных сдвигов в сфере производства и инвестиций и выхода России на траекторию устойчивого экономического роста. 2.2.Рекомендации целевой группы по улучшению инвестиционного климата Россия и Европейский союз являются партнерами, взаимная заинтересованность которых возрастает. Участники "Круглого стола промышленников России и Европейского союза" ставят цепью ...

... на указанные выше цели. А вот их поступление, то есть доходность нематериальных инвестиций, так же, как и срок окупаемости, определяется с большим трудом, а рассчитать практически невозможно. 3. Инвестиционные решения предприятия. Фирмы осуществляют инвестиции тогда, когда они видят перспективы увеличения спроса на свою продукцию и хотят расширить масштабы своей деятельности или же ...

0 комментариев