1. Цель создания и функционирования внебюджетных фондов заключается в желании обособить часть ресурсов в силу того, что направления расходования некоторых ресурсов крайне важны. Речь, в первую очередь, идет о средствах, которые направляются на выплаты социального характера - пенсии, пособия по нетрудоспособности и т.д. Выше рассматривался механизм секвестра расходов, однако он не может полностью гарантировать того, что указанные выплаты не сократятся. Поэтому вышестоящий бюджет либо закрепляет за подобными фонда часть своих средств, либо закрепляет за фондом собственные - фонда - источники доходов. Во втором случае происходит своеобразное возникновение "параллельного" бюджета; как правило, развитие фондов идет именно по этому пути.

Вторым видом фондов являются так называемые экономические фонды. Их суть та же: часть налоговых поступлений обособляется от общегосударственного (регионального или местного) бюджета и закрепляется за каким-либо фондом. До недавнего времени широкое распространение имели фонды НИОКР и поддержки отраслей хозяйства, однако сейчас из крупнейших фондов экономического содержания можно назвать дорожный фонд.

В обоих указанных случаях основной чертой, отличающей внебюджетные фонды от бюджета является то, что расходование средств фонда носит целевой характер, причем направление средств строго ограничивается одной сферой. В отличие от этого, средства государственного бюджета, равно как и бюджета любого иного уровня, как правило, носят универсальный характер, т.е. спектр их расходования широк - от проведения ядерных взрывов на испытательном полигоне до организации приюта для детей-сирот.

Существующие ныне в России внебюджетные фонды помимо закрепленных за ними источников доходов (налогов) могут получать доход и от осуществления коммерческой деятельности. Это общее правило, применимое не только к России. Через различные пенсионные программы в развитых странах аккумулируются колоссальные средства, используемые для инвестирования в различные, как правило, надежные ценные бумаги. А дорожный фонд США является одним из крупнейших кредиторов, ссужая средства бюджетам всех уровней. Еще одним видом источника доходов могут быть заимствования а рынке ссудных капиталов, в том числе кредиты центрального (эмиссионного) банка.

2. Основы регулирования деятельности фондов содержатся в законах и подзаконных актах. Основным из них является Закон Российской Федерации от 10 октября 1991 года N 1734-1 "Об основах бюджетного устройства и бюджетного процесса в РСФСР", который устанавливает следующее правило:

Основой бюджетного регулирования является закрепленное законом распределение источников доходов между бюджетами разного уровня. В составе бюджетов могут создаваться целевые и резервные бюджетные фонды, средства которых в целях осуществления социальных, экологических и других программ, ликвидации последствий стихийных бедствий, проведения иных мероприятий, покрытия дефицита могут передаваться безвозмездно в виде субвенций, субсидий и дотаций в бюджеты нижних уровней (Статья 18).

Так, образование и расходование средств Дорожного фонда регулируется Законом "О дорожных фондах в Российской Федерации" №1759-1 от 18 октября 1991 года. Законом установлено, что средства фонда используются на финансирование содержания и развития дорог общего пользования и не подлежат изъятию и использованию на другие цели. Для этого Дорожный фонд вправе определять размеры и направления расходования средств, а также выдачи субвенций и дотаций бюджетам различных уровней. За фондом закреплены собственные источники доходов, о которых будет сказано ниже. В развитие положений закона изданы инструкции Государственной налоговой службы Российской Федерации, а также иные документы налоговых органов, Министерства Финансов Российской Федерации и других органов.

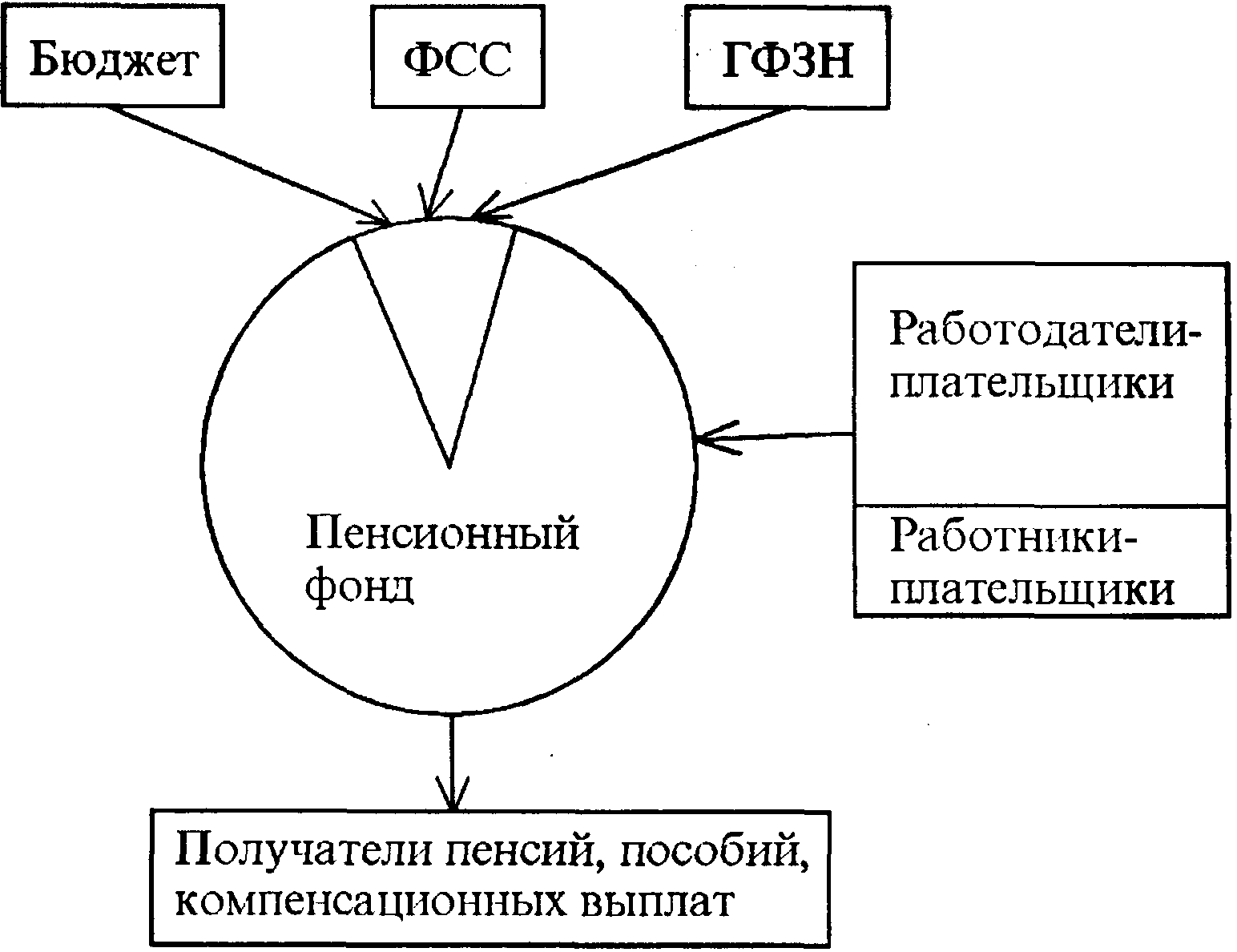

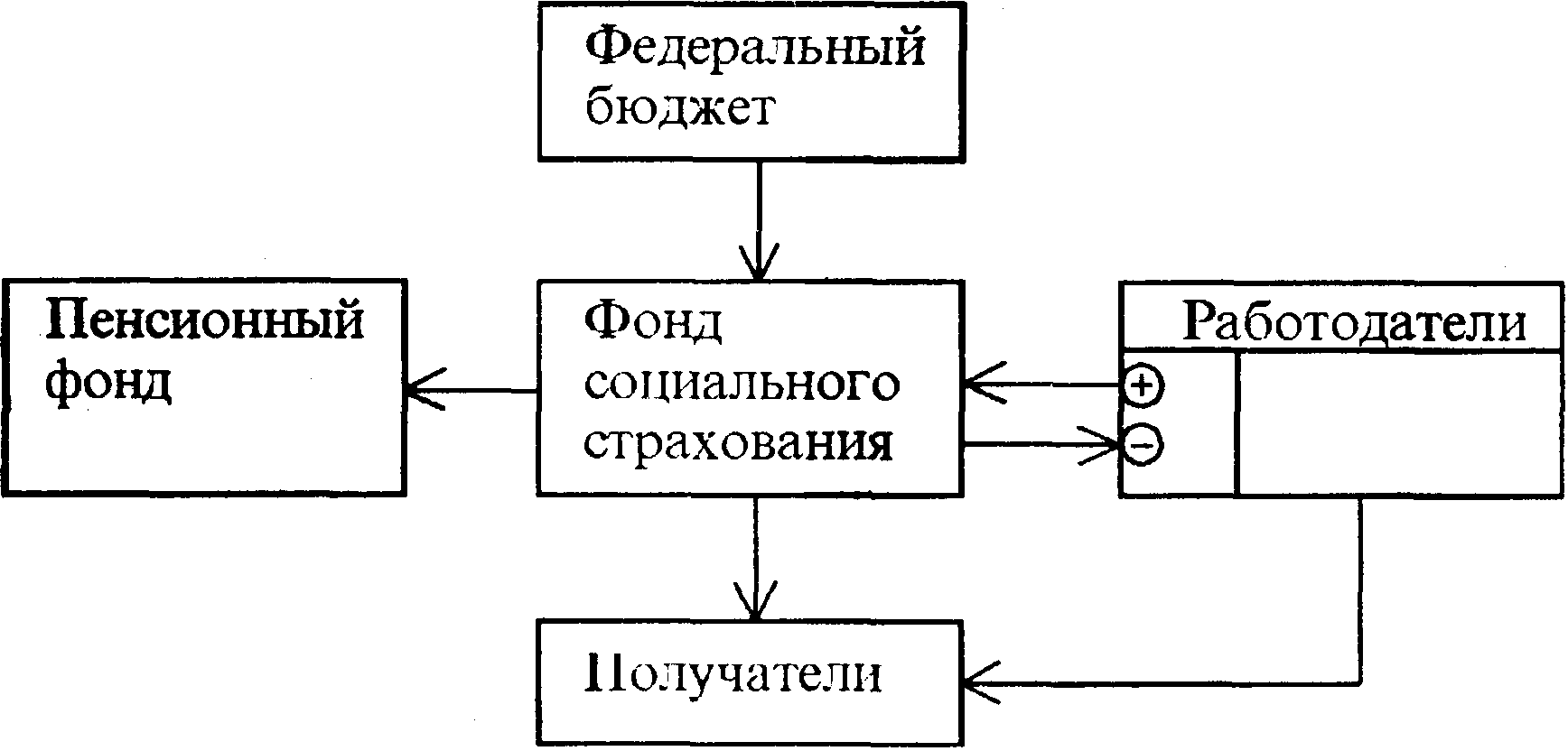

Пенсионный фонд был образован на основании Постановления Верховного Совета РСФСР ОТ 22.12.1990, Фонд социального страхования - на основании Указа Президента от 07.08.1992, Фонд занятости - на основании Закона "О занятости населения РСФСР", а Фонд обязательного медицинского страхования - на основании Закона "Об обязательном медицинском страховании граждан РСФСР".

3. Виды доходов и расходов фондов можно условно представить следующим образом:

| Доходы | Расходы | |||

| Налоги | Займы | Иные | Целевые | На обеспечение деятельности |

| Это наиболее важная статья доходов. Как правило, за счет налоговых поступлений формируется значительная часть бюджета того или иного фонда | В случае недостатка средств фонды обычно могут прибегать к заимствованиям на рынке ссудного капитала | Среди этого вида доходов субсидии, перечисления штрафов и пеней, проценты по размещенным вкладам, а также добровольные пожертвования | Это наиболее важная статья расходов - из-за них ведь и создается фонд. Причем выше указывалось, что под целевым расходованием средств понимается также их передача другим бюджетам | Среди этой группы, во-первых, расходы по сбору налогов и отчислений в фонды, и, во-вторых, расходы на содержание аппарата управления, зданий, фондов и т.д. |

Исходя из важности формирования доходной части бюджетов фондов, кратко рассмотрим виды доходов фондов. В качестве примера возьмем пять фондов - четыре социальных и один дорожный.

| № |

ПФР

|

ФОМС |

ФСС |

ГФЗ | ||||||

| 1 | Плательщики | Работодатели-организации и индивидуальные предприниматели | Работодатели-организации и индивидуальные предприниматели | Работодатели-организации и индивидуальные предприниматели | Работодатели-организации и индивидуальные предприниматели | |||||

| 2 | Объекты платежей | ФОТ по всем основаниям и суммы договоров гражданско-правового характера: Подряд НИОКР Возмездное оказание услуг Перевозка Транспортная экспедиция Хранение Поручение Комиссия Агентирование Доверительное управление ДСД (сторона - предприниматель) Авторские договоры | ФОТ без вычета соответствующих сумм (1% в ПФР и подоходного налога) | ФОТ по всем основаниям | ФОТ по всем основаниям | |||||

| 3 | Льготы | Суммы выплат, на которые не начисляются: | Суммы выплат, на которые не начисляются: | Не начисляются на вознаграждения, выплачиваемые гражданам по договорам гражданско-правового характера | Суммы выплат, на которые взносы не начисляются: | |||||

| 1 | Пособия и компенсации | 1 | Пособия и компенсации | 1 | Пособия и компенсации | |||||

| 2 | Возмещения расходов | 2 | Возмещения расходов | 2 | Возмещения расходов | |||||

| 3 | Дивиденды, выплаты по договорам гражданско-правового характера, предметом которых не является возмездное оказание услуг | 3 | Стоимость выданной одежды, мыла, молока, питания, путевок на лечение, квартир | 3 | Стоимость выданной одежды, мыла, молока, питания, путевок на лечение, квартир и т.д. | |||||

| 4 | Страховые взносы | 4 | Поощрительные выплаты и награды | 4 | Поощрительные награды и выплаты | |||||

| 5 | Стипендии | 5 | Стипендии и дивиденды | 5 | Дивиденды | |||||

| 6 | Избирательные фонды | 6 | Выплаты из ФСС | 6 | Выплаты из ФСС | |||||

| 4 | Ставки | 28% - предприятия и индивидуальные предприниматели, а также граждане, использующие наемный труд 20,6% - сельхозпредприятия и фермерские хозяйства 1% - работающие граждане | 3,4% - в местное отделение ФМС 0,2% - в федеральное отделение ФМС | 5,4% | 1,5% | |||||

| 5 | Сроки уплаты | Должны поступить на банковский чет ПФР не позднее 15-го числа месяца, следующего за месяцем начисления з/п | Ежемесячно в сроки, установленные для получения з/п | Ежемесячно в сроки, установленные для получения з/п | Ежемесячно в сроки, установленные для получения з/п | |||||

| 6 | Корреспонденция счетов | Дт счетов учета затрат - Кт69 (субсчет) | Дт счетов учета затрат - Кт69 (субсчет) | Дт счетов учета затрат - Кт69 (субсчет) | Дт счетов учета затрат - Кт69 (субсчет) | |||||

| Ответственность | Сокрытие/занижение ФОТ | Вся сокрытая или заниженная сумма ФОТ + штраф в том же размере (в двойном при повторном нарушении) | Вся сокрытая или заниженная сумма ФОТ + штраф в том же размере (в двойном при повторном нарушении) | Вся сокрытая или заниженная сумма ФОТ + штраф в том же размере (в двойном при повторном нарушении) | Вся сокрытая или заниженная сумма ФОТ + штраф в том же размере (в двойном при повторном нарушении) | |||||

| Непредставление расчетной ведомости в установленные сроки | Штраф - 10% от квартальных сумм взносов | Штраф - 10% от квартальных сумм взносов | Штраф - 10% от квартальных сумм взносов | Штраф - 10% от квартальных сумм взносов | ||||||

| Отказ от регистрации в Фонде качестве страхователя | Штраф - 10% от причитающихся к уплате сумм взносов | Штраф - 10% от причитающихся к уплате сумм взносов | Штраф - 10% от причитающихся к уплате сумм взносов | Штраф - 10% от причитающихся к уплате сумм взносов | ||||||

| Неполное/несвоеврменное перечисление взносов | Пеня (в день): 0,3% - для предприятий | Пеня (в день): 0,3% - для предприятий | Пеня (в день): 0,3% - для предприятий 0,5% - для граждан, использующих наемный труд | Пеня (в день): 0,3% - для предприятий | ||||||

Дорожные Фонды:

| № | Налог на реализацию горюче - смазочных материалов | Налог на пользователей автомобильных дорог | Налог с владельцев транспортных средств | Налог на приобретение автотранспортных средств | ||

| 1 | Плательщики | Юридические лица и предприниматели, реализующие автобензин, дизельное топливо, масла дизельные, масла для карбюраторных двигателей, масла для карбюраторных и дизельных двигателей, сжатый и сжиженный газ, используемый в качестве моторного топлива | Юридические лица по законодательству Российской Федерации, филиалы (имеющие баланс и счет), постоянные представительства и предприниматели | Юридические лица, предприниматели, физические лица, имеющие транспортные средства (автомобили, мотоциклы, мотороллеры, автобусы) и другие самоходные машины и механизмы на пневмоходу | Юридические и физические лица, приобретающие автотранспортные средства путем купли - продажи, мены, лизинга и взносов в уставный капитал | |

| 2 | Объект обложения, методика исчисления | 1. Для изготовителей - оборот по реализации, исходя из фактических цен реализации (включая акциз), без НДС 2. Для передающих сырье для переработки его в ГСМ - фактические цены реализации, без НДС 3. Для осуществляющих обмен ГСМ - на товар (работы, услуги), - стоимость этих товаров (работ, услуг), но не ниже рыночных цен обмениваемых ГСМ 4. При перепродаже ГСМ - сумма разницы между выручкой от реализации ГСМ исходя из фактических цен реализации, но не ниже фактической себестоимости (без НДС) и стоимостью их приобретения (без НДС) Распространяется на предпринимателей 5. Для лиц, приобретающих ГСМ для их доработки с целью улучшения и последующей перепродажи, - сумма разницы между выручкой от реализации ГСМ, исходя из фактических цен реализации, но не ниже фактической себестоимости (без НДС), и стоимостью их приобретения (без НДС). Сумма разницы включает все затраты, связанные с улучшением качества ГСМ, их товарного вида, а также издержки обращения, включая расходы по транспортировке, хранению, реализации, коммерческие расходы, акциз и прибыль организации - перепродавца ГСМ 6. При реализации ГСМ в рамках договора комиссии, поручения, агентского договора налог уплачивают комитент, доверитель, принципал от всей фактической суммы реализации ГСМ (без НДС) в случае, если комитент, доверитель, принципал являются изготовителями реализуемых ГСМ, или от суммы разницы между всей фактической суммой реализации ГСМ (без НДС) и стоимостью их приобретения (без НДС) в случае перепродажи ГСМ комитентом | Выручка, полученная от реализации продукции (работ, услуг), и сумма разницы между продажной и покупной ценами товаров, реализованных в результате заготовительной, снабженческо - сбытовой и торговой деятельности. Из выручки исключаются: 1) НДС 2) Акцизы 3) Налог на реализацию ГСМ 4) Экспортные пошлины 5) Лицензионные сборы за производство, розлив и хранение алкогольной продукции, 6) Суммы установленных процентных надбавок к розничным ценам на радиоприемники и телевизоры. По заготовительной, снабженческо - сбытовой и торговой деятельности при исчислении налогооблагаемой базы из суммы разницы между продажной и покупной ценами товаров исключается НДС, исчисленный от разницы между продажной и покупной ценами реализованных товаров При перепродаже ГСМ из суммы разницы между продажной и покупной ценами этих материалов исключается налог на реализацию ГСМ, исчисленный от суммы разницы между продажной и покупной ценами этих материалов. | Каждая лошадиная сила | Продажная цена автомобиля (без НДС и акциза) | |

| 3 | Л Ь Г О Т Ы | Исключаются обороты предприятий - изготовителей, а также остальных хозяйствующих субъектов по реализации продукции за пределы государств - участников СНГ по ценам, приближенным к мировым | От уплаты налога освобождаются: 1. Сельскохозяйственные предприятия и крестьянские (фермерские) хозяйства 2. Организации, содержащие автомобильные дороги общего пользования (внегородские автомобильные дороги) 3. Иностранные и российские юридические лица, привлекаемые на период реализации целевых социально - экономических программ 4. Профессиональные спасатели 5. Органы управления и подразделения Государственной противопожарной службы МВД РФ 6. Субъекты малого предпринимательства (юридические лица), применяющие упрощенную систему налогообложения, учета и отчетности | От уплаты налога освобождаются: 1. Граждане, подвергшиеся воздействию радиации вследствие чернобыльской катастрофы 2. Герои Советского Союза и иные подобные категории граждан, а также их общественные объединения 3. Инвалиды всех категорий и их общественные организации 4. Сельскохозяйственные предприятия 5. Организации, осуществляющие содержание автомобильных дорог общего пользования 6. Организации автотранспорта общего пользования по транспортным средствам, осуществляющим перевозки пассажиров (кроме такси) 7. Иностранные и российские юридические лица, привлекаемые на период реализации целевых социально - экономических программ 8. Профессиональные спасатели 9. Пожарные службы 10. Малые предприятия, перешедшие на упрощенную систему | От уплаты налога освобождаются: 1. Герои Советского Союза и иные подобные категории граждан, а также их общественные объединения . Граждане, приобретающие легковые автомобили в личное пользование 3. Общественные объединения (организации) инвалидов 4. Организации автотранспорта общего пользования по автотранспортным средствам, осуществляющим перевозки пассажиров (кроме такси) 5. Сельскохозяйственные предприятия и крестьянские (фермерские) хозяйства 6. Организации, осуществляющие содержание автомобильных дорог общего пользования 7. Иностранные и российские юридические лица, привлекаемые на период реализации целевых социально - экономических программ 8. Профессиональные спасатели 9. Пожарные службы 10. Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, учета и отчетности | |

| 4 | Ставки | 25% | 2,5 % от выручки, полученной от реализации продукции (работ, услуг) 2,5 % от суммы разницы между продажной и покупной ценами товаров, реализованных в результате заготовительной, снабженческо - сбытовой и торговой деятельности | От 50 коп. до руб. 15 коп. | 20% - грузовые автомобили, пикапы и легковые фургоны, автобусы, специальные автомобили и легковые автомобили 10% - прицепы и полуприцепы | |

| 5 | Порядок исчисления | Включение расходов по таре и транспортировке (товаров либо ГСМ) в выручку от реализации этих материалов зависит от принятого плательщиками метода формирования цены | Юридические лица, имеющие в своем составе филиалы или представительства, уплачивают налог по месту их нахождения и по ставкам, действующим на территории нахождения этих филиалов или представительств. | Автотранспортные средства, приобретенные для дальнейшей реализации (при наличии лицензии на торговлю автомобилями), налогом не облагаются | ||

| Включаются в выручку от реализации и облагаются налогом: | ||||||

| 1. Расходы по таре и доставке ГСМ до пункта назначения (включаются в состав коммерческих расходов или издержек обращения) (при установлении цены реализации ГСМ на условиях их доставки до пункта назначения за счет поставщика) 2. Эти же расходы - в случае выделения их в счетах - фактурах отдельной строкой 3. Расходы по таре и доставке ГСМ до пункта отправления при установлении отпускной цены на условиях доставки ГСМ до пункта отправления за счет поставщика | 1. Расходы по таре и доставке товаров, продукции (работ, услуг) до пункта назначения (включаются в состав коммерческих расходов или издержек обращения) - при установлении цены реализации товаров, продукции (работ, услуг) на условиях их доставки до пункта назначения за счет поставщика) 2. Эти же расходы - в случае выделения их в счетах - фактурах отдельной строкой 3. Расходы по таре и доставке товаров, продукции (работ, услуг) до пункта отправления (при установлении отпускной цены на условиях доставки товаров, продукции (работ, услуг) до пункта отправления за счет поставщика) | |||||

| Не включаются к поставщика в выручку от реализации и не облагаются налогом: | ||||||

| Расходы по таре и доставке ГСМ от пункта отправления до пункта назначения, возмещаемые покупателями сверх отпускной цены (при установлении отпускной цены на условиях доставки ГСМ за счет поставщика до пункта отправления) | Расходы по таре и доставке товаров, продукции (работ, услуг) от пункта отправления до пункта назначения, возмещаемые покупателями сверх отпускной цены (при установлении отпускной цены на условиях доставки товаров, продукции (работ, услуг) за счет поставщика до пункта отправления) | |||||

| 6 | Сроки уплаты | 1. Ежемесячно, исходя из фактических оборотов по реализации ГСМ за истекший календарный месяц в срок не позднее 20-го числа следующего месяца, - организациями со среднемесячными платежами налога от 3 млн. рублей 2. Ежеквартально, исходя из фактических оборотов по реализации горюче - смазочных материалов за истекший квартал в срок не позднее 20-го числа месяца, следующего за отчетным кварталом: - организациями со среднемесячными платежами до 3 млн. рублей; - малыми предприятиями, а также предпринимателями, не перешедшими на упрощенную систему налогообложения, учета и отчетности Размер среднемесячного платежа определяется исходя из отчетных данных за предыдущий квартал Плательщики налога на реализацию ГСМ не позднее срока, установленного для уплаты налога, ежеквартально (ежемесячно) представляют налоговым инспекциям по месту своего нахождения расчет по установленной форме (Интрукция ГНС №30) | 1. Ежемесячно за истекший месяц не позднее 15 числа следующего месяца 2. Ежеквартально - (1) плательщики налога со среднемесячными платежами до 2 млн. рублей, а также (2) малые предприятия, не применяющие упрощенную систему налогообложения, учета и отчетности По окончании первого квартала, полугодия, девяти месяцев и года плательщики исчисляют сумму налога нарастающим итогом с начала года с учетом ранее уплаченных взносов и вносят ее в соответствующие дорожные фонды по квартальным расчетам в пятидневный срок со дня, установленного для представления квартальной бухгалтерской отчетности, а по годовым расчетам - в десятидневный срок со дня, установленного для представления бухгалтерского отчета и баланса за год Расчет налога представляется ежеквартально по форме, указанной в Приложении 2 к Инструкции №30, не позднее срока, установленного для представления квартальной и годовой бухгалтерской отчетности | 1. Юридические лица: исчисляют на основании данных бухгалтерского учета по состоянию на первое число месяца, предшествующего тому, в котором производится уплата налога (на основе суммарной мощности двигателя, а также размера годового налога с каждой единицы мощности двигателя) Расчет налога представляется по форме, указанной в Приложении 3 к Инструкции №30, в сроки, установленные для представления квартального (годового) бухгалтерского баланса за тот период, в котором был уплачен налог, для предпринимателей - в срок, установленный для представления декларации о доходах 2. Физические лица: уплачивают налог ежегодно в учреждения банков в сроки, установленные для юридических лиц Уплата налога производится ежегодно в сроки, установленные законодательными органами власти субъектов Российской Федерации Плательщики уплачивают налог не позднее срока регистрации или перерегистрации и фактического проведения технического осмотра транспортного средства | Плательщики уплачивают налог по месту регистрации или перерегистрации автотранспортного средства в течение 5 дней со дня его приобретения Для юридических лиц и предпринимателей днем приобретения автотранспортных средств следует считать день приобретения автотранспортных средств по сделке купли - продажи, мены, лизинга и взносов в уставный капитал. Налоговый расчет представляется по форме согласно Приложению 4 к Инструкции №30, для юридических лиц - в срок, установленный для представления квартального (годового) бухгалтерского баланса, для предпринимателей - в срок, установленный для представления декларации о доходах | |

| 7 | Проводки | Относится на финансовый результат | Относится на себестоимость | Относится на себестоимость | Относится на себестоимость | |

| Учет расчетов с Федеральным дорожным фондом по налогу осуществляется на счете 67 "Расчеты по внебюджетным фондам" по отдельному субсчету "Расчеты по налогу на реализацию горюче - смазочных материалов". Дт 46 "Реализация продукции (работ, услуг)" - Кт 67 "Расчеты по внебюджетным платежам" Перечисление: Дт67 - Кт51 "Расчетный счет" | Учет расчетов с дорожными фондами по налогу на пользователей автомобильных дорог осуществляется на счете 67 "Расчеты по внебюджетным платежам" по отдельному субсчету "Расчеты по налогу на пользователей автомобильных дорог". Начисление: Кт67 - счета 26 "Общехозяйственные расходы" и 44 "Издержки обращения" и другие счета Перечисление: Дт67 - Кт51 "Расчетный счет" | Учет расчетов с дорожными фондами по налогу с владельцев транспортных средств осуществляется на счете 67 "Расчеты по внебюджетным платежам" по отдельному субсчету "Расчеты по налогу с владельцев транспортных средств". Начисление: Дт26 "Общехозяйственные расходы" и 44 "Издержки обращения" и других счетов и Кт67 Перечисление: Дт67 - Кт51 "Расчетный счет" | Учет расчетов с дорожным фондом по налогу на приобретение автотранспортных средств осуществляется на счете 67 "Расчеты по внебюджетным платежам" по отдельному субсчету "Расчеты по налогу на приобретение автотранспортных средств" Начисление: Дт08 "Капитальные вложения" - Кт67 Зачисление на основные средства: Кт08 - Дт01 "Основные средства" Включение в состав затрат: Кт02 "Износ основных средств" - Дт20 "Основное производство" Перечисление: Дт67 - Кт51 | |||

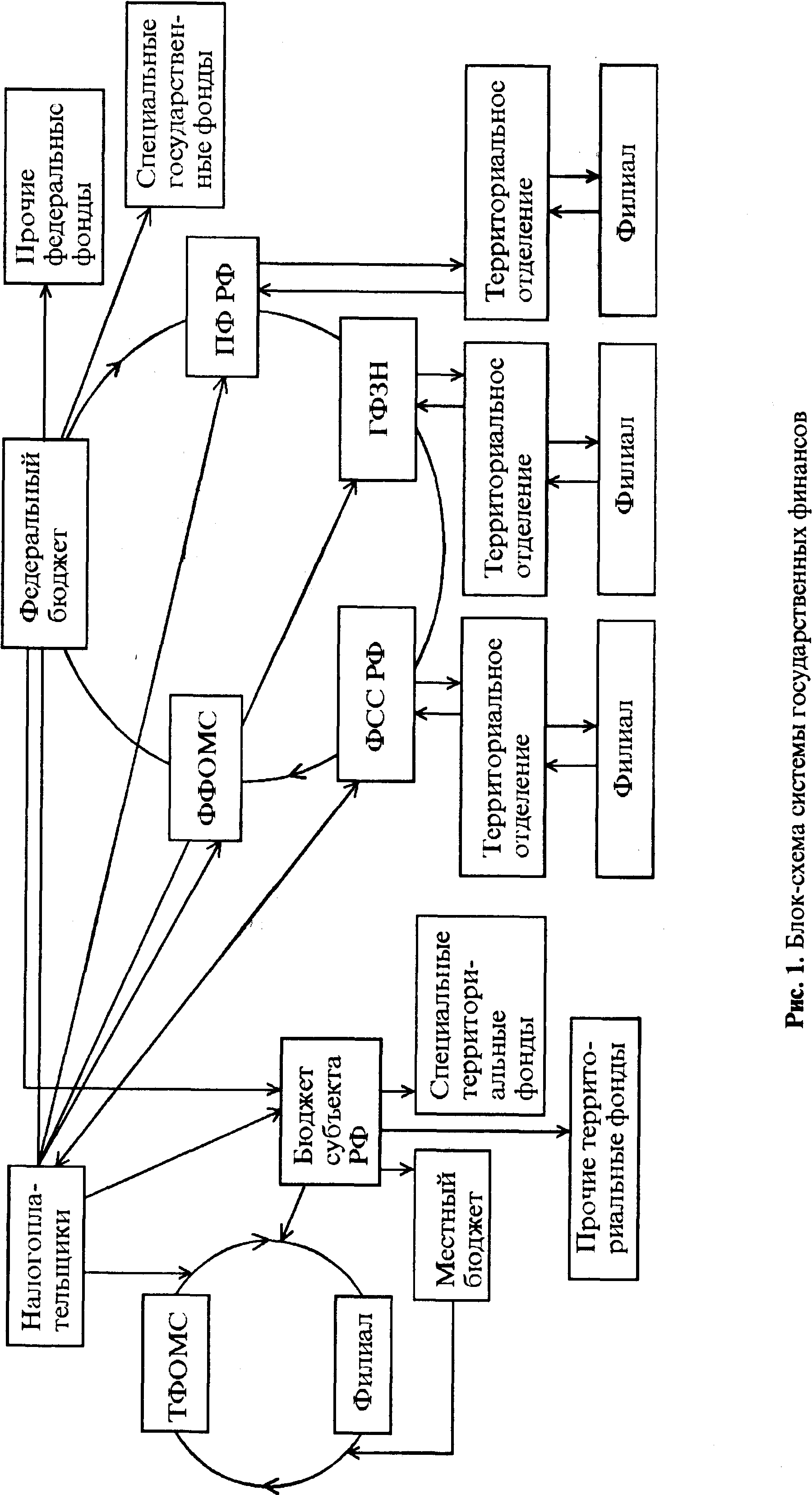

4. Взаимосвязь фондов с другими звеньями финансовой системы проявляется в различных аспектах. Во-первых, основой их формирования являются отчисления из ресурсов предприятий. Как правило, такие отчисления относятся на себестоимость продукции (или издержки обращения) и, соответственно, влияют на конечный финансовый результат деятельности конкретного предприятия. В этом смысле для предприятия уплата взносов в фонды схожа с уплатой налогов в бюджеты, в чем заключается первое проявление взаимосвязи между фондами и другими звеньями финансовой системы.

Во-вторых, через фонды, по сути, перераспределяются средства других бюджетов. Представим, что исполнительному органу субъекта (административно-территориальной единицы) А в составе государства В предоставлено право использовать определенные средства для экономического стимулирования промышленности. Эти средства были вложены в уставный капитал крупного местного предприятия, которое ощущает значительную потребность в средствах и готово для их получения "разводнить" свой капитал, т.е. произвести дополнительный выпуск акций и передать их государству. Полученные средства были пущены на развитие производства, увеличение масштабов реализации продукции и найм новых работников. Эти действия повлекли за собой увеличение налоговых платежей, а также платежей во внебюджетные фонды (социальные и экономические). В итоге можно сделать вывод о том, что часть средств регионального бюджета субъекта А перешла в бюджет фонда. Безусловно, взаимодействие бюджетов может быть и более непосредственном, к примеру, при прямой передаче средств из одного бюджета в другой (из госбюджета в фонд).

В-третьих, доходы фондов, как правило, подлежат налогообложению. В этом смысле перед бюджетом, в который поступают эти налоги, фонд становится похожим на предприятие, финансовые ресурсы которого используются на погашение такого вида задолженности.

Вообще, способы осуществления взаимосвязей бюджетов, финансов предприятий, страхового рынка и фондов многообразны и не исчерпываются лишь указанными способами перераспределения ресурсов. Все звенья финансовой системы неразрывно связаны, и чем более развита система, тем более богаче и быстрее происходит взаимодействие.

Похожие работы

... налога исчисляется и уплачивается налогоплательщиком отдельно в отношении каждого фонда и определяется как процентная доля налоговой базы. В данной дипломной работе мы рассмотрим взаимоотношения предприятия с внебюджетными фондами социального характера, поэтому рассмотрим ставки единого социального налога для налогоплательщиков, занятых в производстве. Для налогоплательщиков – ...

... в РСФСР» от 6 июня 1991 г., «Об основах бюджетного устройства и бюджетного процесса в РСФСР» от 17 октября 1991 г.; законами РФ «Об основах бюджетных прав и прав по формированию и использованию внебюджетных фондов, представительных и исполнительных органов государственной власти, республик в составе РФ, автономной области, автономных округов, краев, областей, городов Москвы и Санкт-Петербурга, ...

... - по форме, утвержденной приказом Минфина России от 06.02.2006 № 23н "Данные об исчисленных суммах единого социального налога с доходов адвокатов". Глава 3. Организация бухгалтерского учета расчетов с внебюджетными фондами в ООО "ПОЛИМИКС ПРИНТ" 3.1 Краткая характеристика ООО "Полимикс Принт" Типография ООО "Полимикс Принт" является юридическим лицом и создана в соответствии ...

... о ПФР - далеко не единственный нормативный акт, определяющий правовое положение Фонда. Правовую основу деятельности ПФР на данном этапе образуют также: - Конституция Российской Федерации; - Бюджетный кодекс РОССИЙСКОЙ ФЕДЕРАЦИИ (в части регулирования деятельности государственных внебюджетных фондов, составления, утверждения и исполнения их бюджетов); - законодательство Российской Федерации ...

0 комментариев