Контрольная работа

по финансовому менеджменту

студента группы 4 ФОС

Юрасова Алексея Валентиновича

ВАРИАНТ №21

______________________________________________________

Задача №1 Фирме предложено инвестировать 200 млн. руб. на срок 5 лет при условии возврата этой суммы частями (ежегодно по 40 млн. руб.); по истечении выплачивается дополнительное вознаграждение в размере 50 млн. руб. Примет ли она это предложение, если можно депонировать деньги в банк из расчёта 10% годовых, начисляемых ежеквартально?

Решение:

1) F = P * ( 1 + r / m )n*m

F = 200 * ( 1 + 0,1 / 4 )5*4 = 200 * 1,68 = 3362) FVapst= ( 40 * 1,611 ) + 50 + 40 = 154,44

FM3(r;n) = [ ( 1 + r )n – 1 ] / r

FM3 = [ ( 1 + 0,1 )4 – 1 ] / 0,1 = 1,611 Вывод: выгоднее депонировать деньги в банк. Задача №2 Провести оценку эффективности двух инвестиционных проектов А и Б по критерию IRR, по которым требуются одинаковые первоначальные затраты в 50000 рублей. Предполагаются различные во времени следующие потоки по годам.| Года | 1 | 2 | 3 | 4 | 5 | 6 |

| Проект А | 10000 | 20000 | 20000 | 10000 | ? | ? |

| Проект Б | 10000 | 10000 | 10000 | 20000 | 30000 | 30000 |

Предполагаемая норма доходности 10%.

Решение:

1) NPVА = ( 10000 / 1,1 + 20000 / 1,21 + 20000 / 1,331 +

+ 10000 / 1,4641 ) – 50000 = –2524

2) NPVБ = ( 10000 / 1,1 + 10000 / 1,21 + 10000 / 1,331 +

+ 20000 / 1,4641 + 30000 / 1,61 + 30000 / 1,771 ) –

– 50000 = 24102

3) RА = 47476 / 50000 = 0,949

RБ = 74102 / 50000 = 1,482

4) IRRБ = 0,1 + 24102 / [ 24102 + (–10542] ] * ( 0,3 – 0,1 ) = 0,1592

Вывод: Для реализации выбираем инвестиционный проект Б, т.к. он рентабельный, окупается, что увеличивает стоимость компании. Задача №3Финансовый менеджер выбирает лучший вариант их двух альтернативных, инвестируя средства либо в акции, либо в облигации.

| Наименование | Облигации | Акции |

| Экспертная оценка доходности, в % | ||

| 1) Пессимистическая | 12 | 18 |

| 2) Наиболее вероятная | 18 | 28 |

| 3) Оптимистическая | 26 | 36 |

Вероятность наиболее вероятной доходности 50%, оптимистической и пессимистической доходности 25%. Оценить риск инвестирования.

Решение:

Облигации1) R = ( 12 * 0,25 ) + ( 18 * 0,5 ) + ( 26 * 0,25 ) = 18,5

2) G = ( 12 – 18,5 )2 * 0,25 + ( 18 – 18,5 )2 * 0,5 + ( 26 – 18,5 )2 *

* 0,25 = 4,97

3) V = 4,97 / 18,5 = 0,27

Акции1) R = ( 18 * 0,25 ) + ( 28 * 0,5 ) + ( 36 * 0,25 ) = 27,5

2) G = ( 19 – 27,5 )2 * 0,25 + ( 28 – 27,5 )2 * 0,5 + ( 36 – 27,5 )2 *

* 0,25 = 6,38

3) V = 6,38 / 27,5 = 0,232

Вывод: выгоднее инвестировать деньги в наименее рисковый финансовый инструмент – акции.

Задача №4Сделать отчёт о финансовом состоянии предприятия.

| Статьи баланса | ед. | Прибыль | 200 |

| Дебиторская задолженность дочерней фирмы | 50 | Готовая продукция | 200 |

| Расчётный счёт в банке | 100 | Краткосрочные кредиты банка | 100 |

| Валютный счёт в банке | 100 | Арендная плата за 5 лет вперёд | 100 |

| Программный продукт для ЭВМ | 200 | Добавочный капитал | 50 |

| Расчёты с кредиторами | 300 | Фонды социальной сферы | 100 |

| Производственные запасы и МБП | 300 | Объём продаж | 717 |

| Уставный капитал | 300 | Среднесписочная численность | 35 |

Решение:

БАЛАНС| Актив | Пассив | ||

| 1. Внеоборотные активы | 3. Капитал и резервы | ||

| продукт для ЭВМ | 200 | уставный капитал | 300 |

| ИТОГО: | 200 | добавочный капитал | 50 |

| прибыль | 200 | ||

| 2. Оборотные активы | фонды | 100 | |

| дебиторская задолженность | 50 | ИТОГО: | 650 |

| расчётный счёт | 100 | 4. Долгосрочные пассивы | |

| валютный счёт | 100 | – | |

| мбп | 300 | ИТОГО: | 0 |

| готовая продукция | 200 | 5. Краткосрочные пассивы | |

| арендная плата | 100 | кредиты | 100 |

| ИТОГО: | 850 | расчёты с кредиторами | 300 |

| ИТОГО: | 400 | ||

| ИТОГО АКТИВ: | 1050 | ИТОГО ПАССИВ: | 1050 |

1) Величина собственных оборотных средств (СОС):

СОС = оборотные активы – краткосрочные пассивы

СОС = 850 – 400 = 450

2) Коэффициент текущей ликвидности (Ктл):

Ктл = оборотные средства / краткосрочные пассивы

Ктл = 850 / 400 = 2,125

3) Коэффициент быстрой ликвидности (Кбл):

Дебиторская задолженность + денежные средства

Кбл = --------------------------------------------------------------------------------

краткосрочные пассивы

Кбл = 350 / 400 = 0,875

4) Коэффициент абсолютной ликвидности (Кабл):

Кабл = денежные средства / краткосрочные пассивы

Кабл = 200 / 400 = 0,5

5) Коэффициент обеспеченности текущей деятельности

собственными оборотными средствами (Ксос):

Ксос = собственные оборотные средства / оборотные активы

Ксос = 450 / 850 = 0,5294

6) Доля собственных оборотных средств в покрытии запасов (Дсос):

Дсос = собственные оборотные средства / запасы

Дсос = 450 / 500 = 0,9

7) Маневренность собственного капитала (kск):

kск = собственные оборотные средства / собственный капитал

kск = 450 / 650 = 0,6923

8) Маневренность собственных оборотных средств (kсос):

kсос = денежные средства / собственные оборотные средства

kсос = 200 / 450 = 0,4444

9) Коэффициент финансовой зависимости (Кфз):

Кфз = всего источников / собственный капитал

Кфз = 1050 / 650 = 1,615

10) Коэффициент концентрации привлечённых средств (Ккпс):

Ккпр = привлечённые средства / всего источников

Ккпс = 400 / 1050 = 0,381

11) Коэффициент концентрации собственного капитала (Ккск):

Ккск = собственные средства / всего источников

Ккск = 650 / 1050 = 0,619

12) Коэффициент соотношения собственных и привлечённых

средств (Ксспс):

Ксспс = собственный капитал / привлечённые средства

Ксспс = 650 / 400 = 1,625

13) Коэффициент оборачиваемости оборотного капитала (Коок):

Коок = выручка / оборотный капитал

Коок = 717 / 850 = 0,844

14) Коэффициент оборачиваемости собственного капитала (Коск):

Коск = выручка / собственный капитал

Коск = 717 / 650 = 1,103

15) Рентабельность продаж (R):

R = прибыль / объём продаж

R = 200 / 717 = 0,279

16) Производительность труда (ПТ):

ПТ = объём продаж / среднесписочная численность

ПТ = 717 / 35 = 20,5

Пояснительная записка

Оценка финансового состояния включает оценку платёжеспособности и финансовой устойчивости. На основе проведённого анализа ликвидности можно судить о том, что предприятие является платёжеспособным, т.к. значение практически всех показателей ликвидности выше нормативы.

Так коэффициент абсолютной ликвидности показывает, что 50% краткосрочных обязательств может быть погашено за счёт денежных средств. Предприятие за счёт собственных средств финансирует более половины оборотных активов, а именно 52,94%, что говорит о безопасности данного предприятия для кредиторов.

Показатель маневренности собственного капитала свидетельствует о том, что 69,23% собственного капитала предприятие направляет на финансирование текущей деятельности. Среди оборотных средств предприятия 44,44% абсолютно ликвидны, т.е. их можно использовать для расчётов по срочным долгам.

Коэффициент финансовой зависимости указывает на долю заёмных средств в финансировании предприятия. В данном периоде в каждой тысяче рублей имущества предприятия 61,5 рублей являются заёмными, т.е. можно сделать вывод о том, что предприятие должно стремиться к сокращению величины привлечённых их вне средств.

Рассматривая показатели концентрации собственных и привлечённых средств можно сделать вывод о том, что владельцы не полностью финансируют своё предприятие, поэтому в динамике необходимо стремиться к повышению значения показателя концентрации собственного капитала, т.к. чем он выше, тем предприятие более свободно от заимствований на стороне, и наоборот, рост концентрации привлечённых средств нежелателен. Предприятию необходимо пересмотреть политику расчётов с кредиторами с целью снижения величины кредиторской задолженности.

Что касается оборачиваемости капитала, то на данном предприятии быстрее оборачивается собственный капитал – за отчётный год он успел сделать более одного оборота. Оборачиваемость оборотного капитала составила 0,844 оборота, т.е. необходимо наращивать темпы оборачиваемости в оборотах, сокращая при этом количество дней оборачиваемости средств.

Теперь говоря о рентабельности необходимо отметить следующее, что анализируемое предприятие обладает низкой рентабельностью, всего 27,9%, хотя по остальным показателям его положение оценивается как удовлетворительное. Величина производительности труда в стоимостном выражении в расчёте на одного работника равна 20,5 тыс. руб.

Подводя итог вышеизложенному можно отметить как положительные моменты, так и негативные. Предприятие является платёжеспособным и в достаточной степени обеспечено оборотными средствами, однако необходимо предпринять меры с целью снижения финансовой зависимости от внешних кредиторов, для чего следует пересмотреть политику расчётов по кредиторской задолженности.

Задача №5Номинальная стоимость акции составляет 50000 рублей. Определить ориентировочную курсовую стоимость акции на рынке, если известно, что размер дивиденда ожидается на уровне 25%, а размер банковской ставки процента составляет 20%.

Решение:

0,2 0,25-------------- = ---------- ;

50000 Х

50000 * 0,25

Х = -------------------- ;

0,2

Х = 62500 рублей

Вывод: ориентировочная курсовая стоимость акции на рынке равна 65500 рублей.

Похожие работы

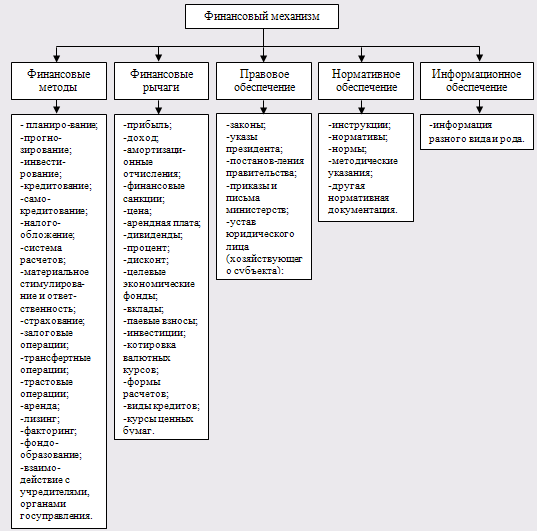

... уверенностью говорить о недостатках в организации финансового менеджмента на ТОО "Жулдыз", что требует разработки методов совершенствования всей системы финансового менеджмента на предприятии. 3. Пути совершенствования системы финансового менеджмента на предприятии ТОО "Жулдыз" 3.1 Разработка мероприятий финансового контроля Финансовая неустойчивость – это подтвержденная документально ...

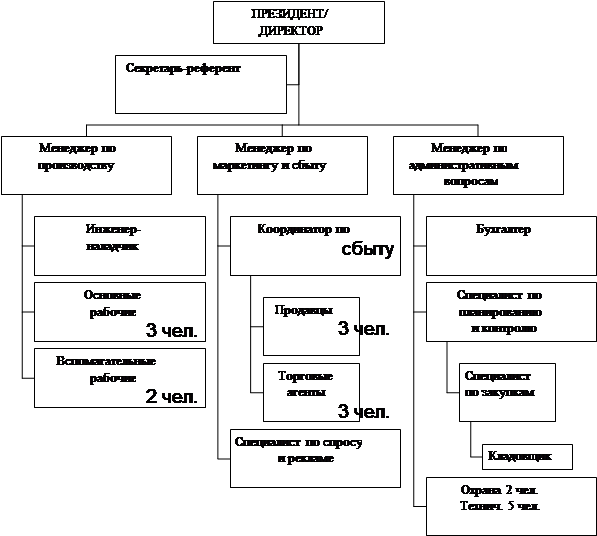

... хорошего соседа в тех местных сообществах, которые обслуживают наши магазины. Контрольная работа 3. "Структурная организация. Функционально-структурный анализ" Контрольная работа ставит своими целями: формирование у студентов исходных навыков решения задач менеджмента по выбору организационных структур, которые бы отвечали принятым целям организации, а также внешним и внутренним факторам; ...

... образом сформированных экономических показателей, на которых строится финансовая отчетность рекламного агентства ООО «Акцент». 3. Методологические основы построения систем обеспечения финансового менеджмента 3.1 Разработка организационной структуры финансовой службы предприятия Согласно системе организационно – экономических мероприятий по обеспечению реализации финансовой стратегии ...

... объема товарообороту влияет на величину долгов предприятия. В частности, когда товарооборот возрастает, то предприятие, как правило, берет взаймы больше денег, в результате чего возрастает его кредиторская задолженность. Функция организации в финансовом менеджменте состоит в создании и усовершенствовании определенной структуры управления финансами, отборе квалифицированных кадров, распределении ...

0 комментариев