СОДЕРЖАНИЕ.

Стр.

1. Создание экономического и валютного союза новая ступень европейской интеграции........... 2

1.1. Экономический и валютный союз (ЭВС) в системе западноевропейской интеграции........... 2

1.2. Причины и движущие силы создания ЭВС................................................................................... 3

1.3. Трудности, риски и проблемы......................................................................................................... 4

1.4. Евро и международная валютная система, отношения ЕС с США............................................. 7

1.5. Введение евро и возможные последствия для России................................................................. 8

2. Валюта евро и платежные системы ЭВС - последствия и возможности для международных корреспондентских отношений российских банков......................................................................... 11

2.1. Процесс внедрения евро разбит на четко разграниченные этапы............................................ 12

2.2. Потребности клиентов могут оказаться весьма сложной задачей для банка........................... 14

3. ПЛАТЕЖНЫЕ СИСТЕМЫ.............................................................................................................. 15

3.1. Вариант TARGET........................................................................................................................... 15

3.2. Вариант с использованием системы клиринговых расчетов в евро Ассоциации банков, работающих с ЭКЮ (ЕВА)............................................................................................................................................ 17

3.3. Вариант с использованием удаленного доступа......................................................................... 18

3.4. Вариант с использованием корреспондентских связей.............................................................. 19

3.5. Вариант с "сетевыми банками”..................................................................................................... 21

4. ЗНАЧЕНИЕ ДЛЯ ВАШЕГО БАНКА............................................................................................. 23

4.1. Новые возможности после 1 января 1999 г................................................................................. 23

4.2. Снижение издержек........................................................................................................................ 23

4.3. Совершенствование расчетного и информационного обслуживания...................................... 24

4.4. Совершенствование процессов управления и повышение качества обслуживания клиентов 25

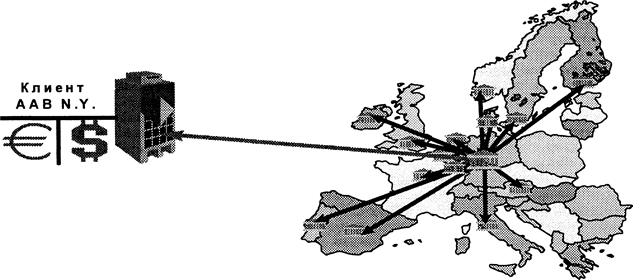

5. КАКИЕ РЕШЕНИЯ АБН АМРО БАНК МОЖЕТ ПРЕДЛОЖИТЬ ВАШЕМУ БАНКУ.......... 26

5.1. Обслуживание через единый счет в евро..................................................................................... 26

5.2. Вариант решения EuroSmart.......................................................................................................... 27

1. Создание экономического и валютного союза новая ступень европейской интеграции 1.1. Экономический и валютный союз (ЭВС) в системе западноевропейской интеграции

Экономический и валютный союз Европейского Сообщества является ключевым элементом новой интеграционной стратегии ЕС, основы которой заложил Маастрихтский договор 1992 г. Смысл ЭВС состоит в том, что государства-члены переходят к общей экономической и валютной политике и единой валюте, в результате чего внутренний рынок ЕС должен превратиться в единое экономическое и финансовое пространство.

В Договоре о Европейском союзе прямо указывается, что "государства-члены рассматривают свою экономическую политику как вопрос общей заботы и согласовывают ее в Совете", который утверждает проект основных направлений экономической политики государств-членов и “наблюдает за экономическим развитием в каждом из государств-членов и в Сообществе" (ст. 103). В ЭВС действует механизм коллективной финансовой помощи странам, переживающим серьезные экономические трудности по не зависящим от них причинам, например, вследствие стихийных бедствий (ст. 106). Для проведения общей валютной политики создается Европейская система центральных банков (ЕСЦБ), состоящая из Европейского центрального банка (ЕЦБ) и национальных центральных банков (ст. 106).

ЭВС представляет собой первую и важнейшую опору ЕС. По сравнению с двумя другими (общая внешняя политика и политика безопасности; внутренние дела, юстиция, иммиграция и пограничный контроль) ЭВС включает области интеграции, в которых Сообщество уже накопило значительный опыт и где достигнуты ощутимые успехи. Особенность Экономического и валютного союза состоит в том, что основная часть вопросов решается на централизованном, или коммунитарном, уровне. Иначе говоря, участники ЭВС добровольно делегируют единым органам ЕС ряд суверенных прав, в частности, в валютной, эмиссионной, бюджетной, налоговой политике.

Внутри ЭВС экономический и валютный элементы интеграции органически связаны и не могут существовать отдельно Так, общая экономическая политика нужна, чтобы сформировать единое экономическое пространство, в рамках которого компании и население повсюду имели бы одинаковые условия для хозяйственной деятельности. Для этого нужны общая валютно -финансовая политика и денежная единица. С другой стороны, сам валютный союз немыслим без общей экономической политики. Так как единая валюта не сможет функционировать при существенно отличающихся друг от друга национальных темпах инфляции, процентных ставках, уровнях государственной задолженности и т. п. В справедливости последнего утверждения страны ЕС убедились на собственном опыте, пройдя через крах плана Вернера, противоречия "валютной змеи", кризисы Европейской валютной системы (ЕВС).

Европейский союз - единственная из интеграционных группировок мира, которая полностью закончила формирование единого внутреннего рынка и поставила цель создать экономический и валютный союз. Подобные объединения в других регионах - Североамериканское соглашение о свободной торговле (НАФТА), Ассоциация государств Юго-Восточной Азии (АСЕАН) и др. - пока не имеют столь развитых интеграционных механизмов и систем наднационального управления.

Фактически строительство ЭВС началось еще до подписания Маастрихтского договора. В апреле 1989 г. был обнародован так называемый доклад Делора - предварительный проект Экономического и валютного союза. В нем предлагалось полностью либерализовать движение капиталов между странами ЕС, объединить их финансовые рынки, достичь полной и необратимой конвертируемости национальных валют, жестко зафиксировать обменные курсы, а потом, возможно, заменить национальные валюты на единую европейскую. Планировалось также создать Европейский центральный банк и выработать правила контроля за состоянием государственных финансов стран-членов.

С 1 июля 1990 г. Европейские сообщества приступили к реализации программы. В течение ее первого этапа (вторая половина 1990-го - 1993 г.) было завершено формирование единого внутреннего рынка, разработаны меры по сближению ряда макроэкономических показателей стран-членов и. либерализовано движение капиталов внутри ЕС. На втором этапе (1994 - 1998 гг.) подготовлена институциональная, административная и юридическая база валютного союза. В мае 1998 г. определен круг стран, которые введут евро с января 1999 г. Ими стали 11 государств ЕС - все, кроме Великобритании, Дании, Греции и Швеции. Курсы национальных валют будущих участников ЭВС твердо зафиксированы по отношению друг к другу. Сформирован Европейский центральный банк, разработан порядок функционирования Европейской системы центральных банков.

В ходе третьего этапа страны ЕС перейдут к единой валюте, общей экономической и финансовой политике. С 1 января 1999 г. 11 государств введут евро, которая сначала будет использоваться для безналичных платежей, банковских операций, размещения государственных ценных бумаг и в операциях ЕСЦБ. Одновременно функции валютного регулирования перейдут от центральных банков к ЕЦБ. С 1 января 2002 г. начнется обращение банкнот и монет евро, а к 30 июня 2002 г. они станут единственным законным платежным средством и полностью вытеснят национальные денежные знаки.

1.2. Причины и движущие силы создания ЭВСВалютный союз - исключительно трудный и рискованный проект. Его реализация связана с массой непредвиденных сложностей, огромных затрат сил и финансовых средств, притом что вычислить заранее эффективность данного "предприятия" невозможно. Общий баланс прибылей и убытков может по-разному сложиться для различных стран, слоев населения и отраслей. Нет и абсолютной уверенности, что евро выдержит проверку временем. В случае неудачи будет нанесен сильнейший удар по интеграционной конструкции ЕС и хозяйственной динамике стран-членов.

Возникает закономерный вопрос: зачем Евросоюз подвергает себя испытаниям и риску? Ответ, по нашему мнению, прост - другого пути нет.

Первая причина создания ЭВС - давняя и с каждым годом усиливающаяся взаимозависимость государств - членов ЕС. Народы, составляющие теперешний Евросоюз, веками были тесно связаны друг с другом. Их объединяли географическая близость, общая история, культурные и религиозные традиции, торговля. Перемены, произошедшие в экономике и политике после второй мировой войны, почти полувековой опыт интеграционного строительства и особенно события последних десятилетий еще больше увеличили степень взаимного влияния стран ЕС.

Валютный союз возможен только благодаря предшествующим результатам европейской интеграции. Одновременно он является закономерным продуктом интеграционного развития. К 1993 г. в ЕС практически завершилось формирование единого внутреннего рынка, который подразумевает полную свободу движения товаров, услуг, лиц и капиталов. Все это создает тот необходимый фундамент, на котором можно построить ЭВС. Сейчас на партнеров по ЕС приходится 61,2% экспорта и импорта стран Европейского союза и 65% их прямых зарубежных инвестиций.

Вместе с тем сильная взаимозависимость делает необходимой выработку общего экономического курса стран-членов. Без него эффективность национального экономического регулирования резко снижается. По мнению многих экономистов, в частности В. Молле, положение усугубляется и тем, что финансовые рынки, зная о низкой эффективности индивидуальных мер, чутко реагируют на наличие или отсутствие согласованной экономической политики Сообщества. Таким образом, за неспособность принимать общие решения страны ЕС расплачиваются завышенными инфляционными ожиданиями.

В 90-е годы потребность в скоординированной политике возросла еще и в результате либерализации движения капиталов. Действительно финансовые рынки стали более емкими, а доступ к средствам значительно облегчился. Однако обширные и очень мобильные финансовые потоки сделали Западную Европу более зависимой от поведения американского доллара и японской иены, а также колебаний мировой валютно-финансовой конъюнктуры, что ясно продемонстрировали азиатский и российский кризисы.

Новым явлением в развитии мирового, в том числе и западноевропейского, хозяйства стали информационные технологии. Их бурный рост превратил информацию в важный фактор производства, передача и обработка данных стала новым самостоятельным видом бизнеса, кардинально изменились формы работы во многих традиционных отраслях, и особенно в банковском деле. Теперь неудобное географическое расположение и удаленность от деловых центров не мешают полноценно участвовать в международном бизнесе. Информационные технологии, сокращая расстояния, еще больше способствуют экономической консолидации Западной Европы.

Вторая причина, подталкивающая Евросоюз к строительству Экономического и валютного союза, необходимость привести макроэкономическую политику в соответствие с меняющимися потребностями и возможностями общества. Условия, в которых развивается западноевропейская экономика, в последнее время сильно изменились. Не случайно после столь благополучного десятилетия 80-х кризис начала 90-х оказался одним из самых тяжелых в послевоенной истории ЕС. В 1993 г. впервые со времен энергетического кризиса было зарегистрировано сокращение ВВП, его объем в среднем по ЕС уменьшился на 0,6%. В Германии, Франции, Италии, Испании, Бельгии, Финляндии, Португалии и Швеции ВВП сократился более чем на 1%2. В отличие от середины 70-х годов на этот раз не было очевидных причин, которые могли бы спровоцировать настолько серьезные циклические колебания. Скорее, их вызвали сразу несколько деструктивных сил, которые уже давно копились в экономике Западной Европы.

1.3. Трудности, риски и проблемыПроведение общей экономической политики порождает одну из серьезнейших проблем ЭВС - проблему соотношения наднациональных и национальных инструментов управления экономикой. Она, в свою очередь, распадается на две составляющие.

Первая сложность в основном связана с выполнением критериев конвергенции. Чтобы соответствовать им, почти всем странам пришлось перейти на режим строгой экономии, ограничить социальные расходы, ассигнования государственному сектору, провести антиинфляционные мероприятия. Подобные шаги, как правило, сдерживают инвестиционную активность и, следовательно, рост производства и занятости. Некоторые считают маастрихтскую гонку одним из факторов очень затянувшегося подъема экономики в странах ЕС, хотя данная точка зрения небезупречна, поскольку в 1997 г. (на который пришелся пик бюджетной "диеты") ВВП Евросоюза вырос на 2,7%.

Теперь достигнутые позиции надо удержать. Сделать это непросто, так как во многих странах принимались экстренные меры, которые непригодны даже для среднесрочной экономической политики. Национальные правительства делали все, чтобы расширить налоговую базу и улучшить собираемость налогов (особенно в Италии), одновременно шла массированная приватизация госсектора. Но при нынешних темпах денационализации через два-три года властям уже будет нечего продавать, а два других источника доходов тоже не бесконечны.

Средиземноморским странам (Италии, Испании) и Португалии маастрихтский марафон дался особенно тяжело, и пока неясно, смогут ли они остаться на нынешнем уровне. В странах с менее развитой системой социального обеспечения было бы неоправданно сокращать пособия населению, расходы на образование и здравоохранение. Это только увеличило бы отставание от ведущих стран ЕС по уровню жизни населения, усилило социальное неравенство и сузило возможности для повышения качества рабочей силы. Средиземноморским странам особенно нужны структурные преобразования хозяйства, что требует дополнительных капиталовложений и способно вызвать новый рост безработицы. В случае чрезмерного дефицита госбюджета им грозят штрафные санкции, которые страшны не только материальным ущербом, но и сильнейшими моральными издержками.

Вторая часть проблемы замыкается на несоответствии уровней экономической и политической интеграции. Дело в том, что внутри зоны евро-национальные правительства потеряют право проводить самостоятельную валютную и экономическую политику и, стало быть, принимать меры антициклического регулирования. А ЕЦБ и руководящие органы Сообщества из-за отсутствия политического союза не будут наделены теми же полномочиями, что и национальное правительство.

Особенно широко эта точка зрения распространена в Соединенных Штатах и Великобритании. Ее сторонники подчеркивают, что Евро союзу никогда не удастся создать внутренний рынок, аналогичный национальному, из-за существующих между странами языковых и культурных барьеров. Люди, потерявшие работу в одной стране ЕС, едва ли найдут ее в другой, так как рабочая сила вообще гораздо менее мобильна, чем капитал.

По этой логике, из-за валютного союза национальные правительства больше не смогут противодействовать перепадам конъюнктуры. Если в США в периоды кризиса ФРС может оказать помощь особо пострадавшим регионам, выделив им средства более благополучных, то у ЕЦБ такой возможности не будет. В итоге экономические трудности, возникшие в одной стране, начнут распространяться по Евросоюзу со скоростью вируса.

Сюда же примыкает проблема так называемого "асимметричного шока". Речь идет о том, что страны валютного союза могут по-разному испытать на себе последствия какого-либо внешнего воздействия. Примером такого "асимметричного шока" явился распад СССР, который больно ударил по финской экономике и прошел почти незаметно для других государств ЕС. Причиной "асимметричного шока" может стать стихийное бедствие или экологическая катастрофа. Считается, что вследствие жесткой финансовой дисциплины национальные правительства не справятся с ситуацией, а слишком обобщенная, "среднестатистическая" политика ЕЦБ будет крайне неэффективной для решения специфических проблем того или иного государства.

Сторонники валютного союза убеждены, что проблема во многом надумана, поскольку она не представляет собой какого-то коренного противоречия и требует чисто технических мер для решения. Так, по словам бывшего президента Европейского валютного института А. Ламфалюсси, после нефтяного кризиса вот уже двадцать лет в Европе не происходило ничего подобного. Тогда же взлет цен на энергоносители вызвал в странах ЕС практически одинаковые последствия, и все они использовали одни и те же меры "выживания" (экономия топлива, диверсификация источников и поставщиков энергии). "Асимметрия" заключалась только в том, что одни страны реагировали сразу, а другие медленно, осложнив тем самым собственную участь.

Действительно, циклические колебания в Европе проходят с высокой степенью синхронности. Из 15 нынешних участников Евросоюза последний спад отмечался снижением ВВП в 11 странах, причем в 8 из них он был зарегистрирован только в 1993 г., а уже в 1994 г. все пятнадцать вошли в стадию оживления. Кроме того, сравнение стран ЕС с американскими штатами далеко не всегда оправдано, поскольку серьезные различия существуют не столько между отдельными государствами, сколько внутри них. Все страны Евросоюза (за исключением Греции и Ирландии) имеют идентичную структуру экономики: доля сельского хозяйства в ВВП составляет 1 - 5%, промышленности -27 - 40%, сферы услуг - 58 - 70%. В США ситуация совершенно иная, там имеются штаты с ярко выраженной аграрной и, наоборот, индустриальной ориентацией.

Поскольку единая валюта не появится одновременно во всех странах ЕС, возникает опасность, что она нарушит целостность ЕС, разделит его на привилегированную и "второсортную" часть. А это чревато дестабилизацией торговых потоков и разрушением единого внутреннего рынка, к которому так долго шли западноевропейские страны.

Выполнение программ конвергенции потребует особенно крупных усилий от стран, имеющих значительный дефицит госбюджета и государственного долга. А ведь они в основном и составляют относительно слабую в экономическом плане часть ЕС. Существуют опасения, что если более благополучные страны сравнительно легко перенесут бюджетную "диету", то для некоторых "затягивание поясов" может только усугубить положение.

Проблема фрагментации ЕС в связи с переходом к единой валюте может иметь несколько уязвимых точек. Пока не очень ясно, как сложатся отношения между членами валютного союза и остальными странами ЕС. Первые получат дополнительные шансы укрепить свои позиции, тогда как государства, не вошедшие в ЭВС, могут утратить часть нынешнего экономического и политического веса. Например, введение евро безусловно усилит значение Франкфурта-на-Майне как финансового центра Европы, возможно, в ущерб Сити.

Еще менее предсказуема участь будущих членов ЕС из числа стран Центральной и Восточной Европы. По мнению специалистов, даже если они формально выполнят критерии конвергенции, до реальной конвергенции с основным составом ЕС им предстоит еще долгий путь. Существующая там система собственности, методы управления хозяйством, законодательство - все это потребует трудоемкой адаптации к условиям Евросоюза.

Еще одна проблема - соотношение федерализма и национального суверенитета. Дальнейшее развитие интеграции оказывается невозможным без расширения круга вопросов, решаемых на наднациональном уровне, и неизбежной передачи части национального суверенитета органам ЕС. В противном случае объединение становится малоуправляемым и теряет мобильность.

В валютном союзе государства-члены передают ЕЦБ полномочия, которые всегда были связаны с понятием государственности и национального суверенитета, в частности право эмиссии денежных знаков. Поэтому не случайно, что проблема суверенитета остро обозначилась еще на стадии подготовки Маастрихтского договора. Именно из этих соображений Великобритания и Дания отказались от обязательств, связанных с переходом к единой валюте.

По ряду других аспектов строительства ЭВС участники ЕС также занимают противоположные позиции. Одна группа (как правило, во главе с Германией) выступает за жесткую общекоммунитарную дисциплину, а другая - за "мягкий" вариант интеграции. Эти подходы отчетливо проявились, в частности, при подготовке Пакта стабильности и роста и при решении вопроса о том, будет ли участие страны в механизме регулирования обменных курсов обязательным для введения единой валюты.

Так или иначе, органам Евросоюза и дальше предстоит искать разумный баланс между национальным и наднациональным элементами интеграции, в том числе и применительно к валютной сфере. Осложнения может вызвать не только доминирующая роль руководства ЕС, но и недостаток его власти. Последний тезис, в частности, лежит в основе концепций о несостоятельности ЭВС из-за отсутствия политического союза стран ЕС и неспособности ЕЦБ противостоять "асимметричным шокам".

По мере развития и усложнения интеграции растет риск отрыва руководства ЕС от рядовых граждан Союза. Это особо отчетливо проявляется в контексте ЭВС, уже потому, что его мотивы и программу трудно понять неспециалистам. Еще при ратификации Маастрихтского договора в ряде стран население выступило против Европейского союза и единой валюты, что оказалось полной неожиданностью для Брюсселя и национальных правительств. В Дании потребовалось проведение повторного референдума, а во Франции сторонники Маастрихта получили микроскопический перевес.

Выгоды от введения единой валюты могут распределиться довольно неравномерно между различными слоями населения, тогда как сложности адаптационного периода придется нести всем. Воспользоваться плодами этих перемен сможет в первую очередь и в большей мере наиболее активная и обеспеченная часть общества: жители крупных городов, предприниматели, граждане, часто совершающие зарубежные поездки и ведущие операции в различных валютах, владельцы ценных бумаг и т. п. Практически во всех странах верхние слои общества гораздо активнее поддерживают евро, нежели сельские жители и граждане с невысоким уровнем доходов и образования. Существует также реальная опасность, что слишком жесткая бюджетная политика может привести к снижению жизненного уровня (по крайней мере отдельных слоев), что способно нарушить хрупкий социальный мир и вызвать протесты населения.

Единая валюта приведет к формированию единого экономического пространства в ЕС и таким образом значительно усилит конкурентную борьбу. Валютные курсы больше не будут вуалировать разницу в цене производителей из разных стран. "Прозрачность" цен заставит западноевропейские компании обороняться от соперников на территории всех 11 государств зоны евро. Исследование, проведенное недавно компанией Lehman Brothers, показало, что до сих пор в ЕС сохраняются различия в уровнях цен на многие товары. Так, в автомобилестроении они составляют 7%, в обувной промышленности - 10%, в производстве пищевых продуктов, безалкогольных напитков, табачных изделий, фармацевтических товаров и мобильных телефонов - от 20 до 30%, в производстве алкогольных напитков - 42%, а в банковском бизнесе - 53%.

Приведенные данные показывают, что основные испытания выпадут на долю финансового сектора. Быстрое распространение электронной торговли и услуг, предоставляемых через компьютерную сеть, а также проблема "2000 года" еще больше прибавят забот западноевропейским банкам. Многие аналитики отмечают, что в ближайшее время произойдет значительное усложнение финансовых продуктов. Не случайно уже сейчас по Европе катится волна банковских слияний. Заключено и обсуждается несколько стратегических альянсов на фондовых рынках, например, одними из первых объявили об объединении Франкфуртская и Лондонская фондовые биржи. Рост масштабов и специализация, по-видимому, станут главными средствами выживания в условиях валютного союза.

1.4. Евро и международная валютная система, отношения ЕС с СШАПри подготовке валютного союза органы ЕС, совершенно естественно, концентрировали внимание на его внутренних механизмах. Из-за того, что по мере продвижения к единой валюте возник ряд непредвиденных препятствий, для преодоления которых требовалось долгое согласование позиций государств-членов и скрупулезная выверка технических деталей, времени на изучение внешних последствий проекта и проведение переговоров с "третьими" странами практически не осталось.

Однако это во многом и закономерно, потому что для эффективного решения данных вопросов желания и сил одних только органов Евросоюза недостаточно. Нужна добрая воля и интерес с другой стороны. А большинство государств, не входящих в ЕС, только в конце 1997 г. начали всерьез воспринимать планы ЭВС и поверили, что евро действительно состоится. Многие из них в течение 1998 г. так и не определили своей позиции по отношению к валютному союзу и не смогли четко определить круг вопросов, требующих проведения переговоров или консультаций с ЕС.

Внедрение евро в международную валютную систему может происходить по трем основным сценариям:

успешный старт евро и быстрый рост операций в новой валюте;

постепенное, эволюционное внедрение евро в международные отношения при относительной слабости, особенно на первых порах, единой валюты по сравнению с долларом США;

резкие колебания курса доллара по отношению к евро и большая неустойчивость международных валютных рынков после 1999 года.

Первые два сценария расцениваются как положительные, третий же имеет явно негативную окраску. В благоприятных последствиях евро с самого начала было убеждено руководство ЕС. В официальных изданиях Евросоюза неизменно отмечается, что ЭВС повысит симметричность и эффективность международной валютной системы, позволит более продуктивно распределять выгоды от участия в ней. Считается, что евро, став противовесом доллару, сделает мировую валютную систему более устойчивой и менее зависимой от экономической конъюнктуры и политики США.

Сторонники противоположной точки зрения, которая особенно распространена в США и Великобритании, полагают, что евро, напротив, подорвет существующий валютно-финансовый порядок, который уже на протяжении пяти десятилетий держится на американском долларе. По этой логике, в результате появления альтернативной резервной валюты инвесторы получат право выбора, и, как следствие, начнутся массированные и хаотичные переливы денежных средств из долларов в евро и обратно. Малейшее "дуновение ветерка" на валютных или фондовых рынках будет вызывать лавинообразное движение спекулятивных капиталов.

В любом случае введение евро можно рассматривать как движение в сторону биполярной мировой валютной системы, что создает предпосылки для корректировки нынешнего распределения сил в глобальном масштабе. 11 стран "зоны евро" обладают значительным потенциалом: их население составляет 291 млн. человек (США - 268 млн. человек), ВВП - 6309 млрд. дол. (США - 7819 млрд. дол.), внешнеторговый оборот, исключая потоки внутри ЕС, - 1615 млрд. дол. (США - 1584 млрд. дол.), объем финансовых рынков (капитализация акций, облигаций и банковские активы) - 21,1 трлн. дол. (США -22,9 трлн дол.).

Большинство специалистов сходятся во мнении, что укрепление позиций евро, если она окажется жизнеспособной, будет происходить в основном за счет доллара. По некоторым оценкам, в среднесрочной перспективе из долларов в евро во всем мире может быть переведено от 400 до 700 млрд. дол, активов частных вкладчиков (в основном средства на банковских счетах и отчасти вложения в государственные ценные бумаги) и от 100 до 300 млрд. дол, официальных резервов. Даже если связанные с введением евро сдвиги не будут столь крупными, они тем не менее могут принимать довольно острые формы.

Правда, заметного ослабления позиций американского доллара не предвидится. Становление и развитие евро будет происходить на фоне сохранения долларом роли ведущей резервной валюты. На протяжении последних лет курс доллара неизменно повышался по отношению к западноевропейским валютам. Хорошее состояние американской экономики, включая уверенное продвижение к бездефицитному госбюджету, увеличивает запас прочности американской денежной единицы.

Новой европейской валюте не удастся впервые же годы значительно потеснить доллар в международных расчетах и официальных резервах стран Азии, Африки и тем более Америки. Европейскому центральному банку только предстоит осваивать практику исполнения международных обязательств, связанных с эмиссией. Наиболее вероятной сферой циркуляции евро в ближайшие годы станут сами страны валютного союза, остальные члены ЕС, а также его соседи по региону и ряд других государств из числа основных торговых партнеров.

Непросто складываются отношения ЕС с США в свете введения евро. До сих пор отношение американцев к валютному союзу ЕС трудно назвать однозначным. Первая их реакция была и вовсе на редкость негативной. Это можно понять - со времен второй мировой войны еще никто не оспаривал роль доллара как лидера международной валютной системы. В США тут же вспомнили об огромных суммах евродолларов, которые после создания валютного союза могут вернуться на родину. А дополнительная денежная масса - это угроза инфляции со всеми вытекающими последствиями.

Надо отметить, что на правительственном уровне США никогда открыто не выступали против ЭВС. Но в средствах массовой информации и в академических кругах европейская инициатива подверглась жесточайшей критике. Лишь на рубеже 1996 - 1997 гг. страсти несколько улеглись, поскольку пришло осознание, что у евро не будет ни возможности, ни потребности сразу вытеснить доллар из международных расчетов.

Взгляд США на валютный союз постепенно стал менее эмоциональным и более практическим. В определенной мере от жизнеспособности евро зависит и судьба экономических отношений между США и Евросоюзом. В 1996 г. оборот взаимной торговли составил 560 млрд. дол., а объем взаимных капиталовложений - 721 млрд дол. Если введение евро будет сопряжено с крупными экономическими трудностями, то волны от них быстро докатятся через Атлантику. По словам заместителя министра финансов США Лоуренса Саммерса, если Европа будет процветать, то это поможет и процветанию Соединенных Штатов. Провал валютного союза, безусловно, затормозил бы развитие всей мировой экономики. В качестве первого жеста доброй воли на встрече глав государств "восьмерки" 21-22 июня 1997 г. в Денвере с подачи США будущая европейская валюта получила официальное признание на международном уровне.

У Соединенных Штатов есть еще одно основание желать успеха ЭВС. Для американских экспортеров сильная европейская валюта гораздо более выгодна, чем слабая. Ведь заниженный курс евро может привести к потере США их конкурентных позиций на международных рынках. Американский бизнес также, похоже, не прочь воспользоваться выгодами от расширения и модернизации западноевропейского финансового рынка. В июне 1998 г. американская NASDAQ Stock Market и Франкфуртская фондовая биржа Deutsche Borse AG объявили о том, что пришли "к пониманию относительно необходимости сотрудничества", т. е. создания единой трансконтинентальной торговой системы.

1.5. Введение евро и возможные последствия для РоссииВведение евро неизбежно затронет и Россию. На долю ЕС приходится более 30% отечественной внешней торговли, по оценке автора, в западноевропейских валютах (в основном в немецких марках) деноминировано 35 - 40% внешнего государственного долга России.

Ряду российских государственных и частных структур придется иметь дело с евро уже с будущего года. Так, все имеющиеся активы, обязательства и контракты в ЭКЮ будут автоматически с 1 января 1999 г. пересчитаны в евро. На ЕС приходится 26% российского импорта, определенная часть из которого наверняка будет переведена в евро. Очень вероятно, что при предоставлении ссуд российской стороне (как государственным, так и частным заемщикам, в том числе в рамках внешнеторговых сделок) кредиторы из валютного союза будут предлагать займы в евро. Если в ЕС на евро переключатся биржи и аукционы, то же придется сделать российским экспортерам и импортерам данных товаров.

Евро потребуется для операций с государственными ценными бумагами стран валютного союза, поскольку подавляющая их часть сразу же будет пересчитана в единую валюту. Российским предприятиям с участием западноевропейских ТНК предстоит вести в евро учет и отчетность, так как большинство крупных корпораций намерены перейти на расчеты в евро с начала 1999 г. Использование евро может быть выгодно российским компаниям, имеющим широкие связи в Европе (внешнеторговые организации, тур агентства, транспортные компании), так как расчеты в одной валюте позволят экономить на конверсии и увеличить скорость оборота.

После перехода на единую валюту покупателям станет намного легче сравнивать цены на аналогичные товары, производимые в разных странах ЕС. В результате ожидается усиление конкуренции как между промышленными предприятиями, так и между банками, страховыми, транспортными компаниями. От этого должны выиграть потребители и внутри, и за пределами ЕС. Коллективная валюта может заметно оживить ситуацию на европейских фондовых рынках. Все ценные бумаги стран валютного союза будут котироваться в одной и той же денежной единице, и у инвесторов, по всей видимости, возникнут дополнительные возможности для более оперативного управления своими пакетами ценных бумаг.

Вместе с тем новой валюте, несмотря на все ее преимущества, на российском рынке предстоит долгая и упорная борьба с долларом. На него сейчас приходится до 80% внешнеторговых контрактов нашей страны и до 90% активов коммерческих банков в иностранной валюте. Чтобы евро укрепилась в России, выгоды от ее использования должны перевесить достоинства доллара. А он, как известно, прочно укоренился на отечественном рынке.

Долларизация российской экономики имеет ряд веских причин. Во-первых, за годы стремительной инфляции как для предприятий, так и для населения доллар стал основной устойчивой валютой, олицетворением надежности и стабильности. Во-вторых, 90% российского экспорта представлено сырьем и полуфабрикатами. А цены на эти товары, как правило, котируются в мире в долларах. В итоге они-то и составляют подавляющую часть поступающей в страну иностранной валюты. Российские поставщики, получив платеж в американской валюте, стараются избежать обмена и связанных с ним потерь. Поэтому многие импортные товары, даже ввозимые из Западной Европы, Россия покупает на доллары. В-третьих, в последние годы курс доллара по отношению к западноевропейским валютам устойчиво повышался. Поэтому многие российские экспортеры безоговорочно переключились на доллары. В-четвертых, у доллара в России имеется еще одно важное для банкиров, но малоизвестное широкой публике преимущество - удобная разница во времени с Соединенными Штатами. Когда в России и в Европе рабочий день заканчивается, в США он только начинается, что позволяет российским банкам разместить там имеющиеся свободные средства на сверхкраткосрочные (суточные) депозиты.

И наконец, Россия по сравнению с государствами Центральной и Восточной Европы, заметно слабее вовлечена в международное разделение труда. Так же, как у любой крупной страны (например США или Китая), ее экономика меньше зависит от внешней торговли, чем у небольших государств. Поэтому доля фирм, связанных с компаниями в ЕС, здесь значительно ниже, чем, например, в Польше или Венгрии. Многие российские предприятия имеют одного-двух стратегических партнеров в Западной Европе и, отработав с ними схему платежей в долларах, они не видят мотивов переключаться на другую валюту.

Судьба евро в России зависит не только от ее объективных качеств и поведения на мировых финансовых рынках, но и от того, удастся ли России и ЕС урегулировать возникающие между ними сложности.

Первая - пересчет, или редсноминация, внешнего государственного долга. Из 130 - 140 млрд. дол, общей задолженности более 50 млрд. приходится на немецкие марки. В течение 1997 - 1998 гг. Россия выпустила два транша евробондов (второй и четвертый) - каждый на срок семь лет и на общую сумму 3,25 млрд. немецких марок. Основная часть долгов в немецких марках и других западноевропейских валютах будет возвращаться после 2002 г., когда эти валюты перестанут существовать. Если после 1 января 1999 г. будет решено выпускать евробонды в валюте, отличной от долларов США, то по логике вещей ею будет евро, так как это облегчит размещение обязательств на западноевропейском рынке.

В силу международного принципа lex monetae (согласью которому реденоминацию проводит страна, чья валюта использована при эмиссии обязательств) Россия не может самостоятельно решать вопросы пересчета долга и должна согласовывать их с Евросоюзом в целом или с отдельными его странами. Задача состоит в том, чтобы обеспечить возврат долга на условиях не хуже тех, на которых производились бы выплаты в национальных валютах. Потенциальные трудности могут возникнуть при пересчете процентных платежей, а также из-за отклонения рыночного курса той или иной национальной валюты по отношению к евро от официального (с 1 января 1999 г. курс всех 11 национальных валют будет жестко зафиксирован по отношению к евро; сейчас валюты привязаны друг к другу, но не к евро) или роста курса евро по отношению к доллару, поскольку в долларах поступает основная часть российской экспортной выручки.

Вторая группа проблем связана с юридическими и техническими аспектами перехода к евро. Сложность состоит в том, что регламенты ЕС о юридическом статусе евро не могут иметь экстерриториальной силы, право ЕС не является ни национальным, ни международным. Мировая практика знает немало случаев замены одним государством старых денежных знаков на новые. Однако прецедентов трансформации нескольких национальных валют в одну до сих пор не было, поэтому не существует никаких устоявшихся норм или традиций.

Вместе с тем уже сейчас просматриваются законодательные пустоты во взаимоотношениях между валютным союзом и Россией. Российские государственные и частные предприятия и банки могут столкнуться с многочисленными трудностями, если не будут иметь четкого представления о процедурах ведения операций в евро, пересчета обязательств, начисления процентов и т. п. Поскольку права и привилегии, предусмотренные для участников валютного союза, не распространяются на третьи страны, не исключены случаи, когда российские юридические и физические лица окажутся в неравном положении по отношению к их западноевропейским партнерам (например, в вопросе выбора валюты платежа, применения котировок или оплаты конверсии).

Недостаток определенности в отношениях между Россией и ЕС по поводу новой европейской валюты может вызвать недоверие к ней в России. Это может стать препятствием для распространения евро на российском рынке, а также спровоцировать бегство от западноевропейских валют. Отсутствие во внешнеэкономических операциях России с ЕС удобных для обеих сторон правил перехода на новую валюту может осложнить положение не только российских госструктур, банков и предприятий, но и деятельность европейских компаний и инвесторов на российском рынке. Неудача евро в России имела бы негативный международный резонанс, что, понятно, не будет способствовать становлению евро как мировой резервной валюты.

2. Валюта евро и платежные системы ЭВС - последствия и возможности для международных корреспондентских отношений российских банков

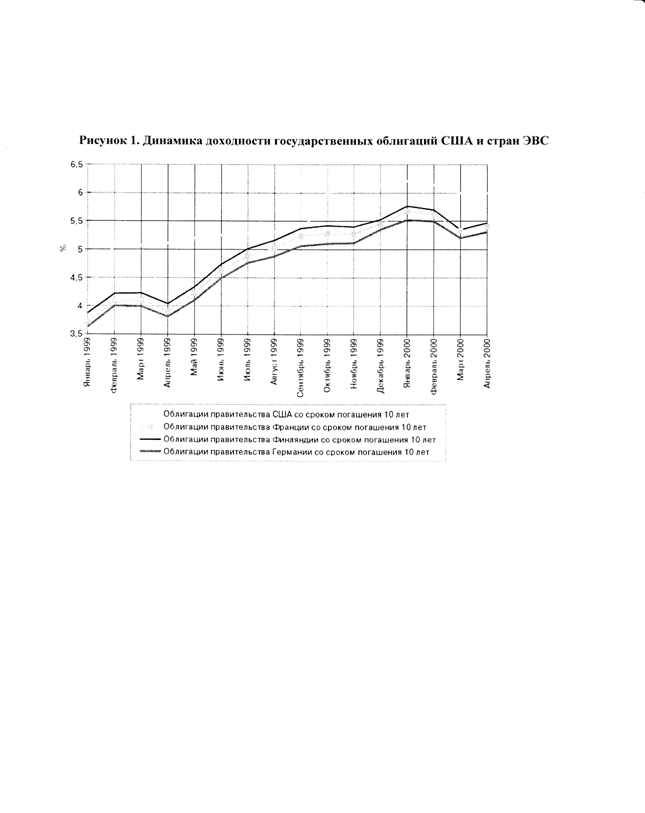

Остается лишь несколько недель, когда решение о введении с 1 января 1999 г. единой европейской валюты евро станет историческим фактом. Считается, что это событие является одним из важнейших в истории XX в. Создание ЭВС и введение евро безусловно будут оказывать фундаментальное воздействие на структуру мировых финансовых ресурсов и услуг, и прежде всего, на все стороны социальной, экономической и культурной жизни стран, вошедших в ЭВС. Либерализация товарных рынков и трудовых ресурсов, прозрачность цен, единый финансовый рынок усилят экономическую мощь Европы, а введение единой валюты евро устранит фактор несовместимости национальных валют. Новый огромный финансовый рынок будет стимулировать экономический рост и занятость, сократит инфляцию, откроет новые возможности перед банками и корпорациями, ведущими деловую активность в ЭВС и за его границами. Хорошие перспективы валютной стабильности в евро-пространстве будут удерживать процентные ставки на низком уровне.

Предполагается, что евро будет сравнительно стабильной, устойчивой валютой, при этом будет сохраняться волатильность курса евро относительно доллара США и других валют из-за факторов деловой цикличности, разницы процентных ставок и рыночной конъюнктуры. Евро, наряду с долларом США, постепенно приобретет важнейшую роль в международной торговле, платежах, корпоративном финансировании и инвестировании.

Таблица 1

Сравнение показателей США, Японии и Европейского союза

| Население, млн. чел. | ВВП, млрд. дол. США | Капитализация рынка акций, млрд. дол. США | Капитализация рынка облигаций, млрд. дол. США | Банковские активы, млрд. дол. США | Общие финансовые активы, млрд. дол. США | |

| ЕС-15 | 373 | 8097 | 3779 | 8673 | 14818 | 27 270 |

| ЭВС-11 | 290 | 6304 | 2 119 | 6993 | 11 972 | 21084 |

| США | 267 | 7819 | 6858 | 11008 | 5000 | 22865 |

| Япония | 126 | 4223 | 3667 | 5 326 | 7 382 | 16375 |

Примечание. Данные за 1997 г. (население - 1996; данные по финансовым рынкам - 1995), Экономический департамент АБН АМРО.

Банковская отрасль сильнее всех прочих испытает на себе влияние введения евро. Задачи, стоящие перед банками как в странах ЭВС, так и за его пределами многочисленны и сложны. Переход связан со значительными затратами, потерей доходов от валютно-обменных операций, появлением дополнительных конкурентов на внутренних рынках и сужением кредитной маржи (по оценкам, доходы банковского сектора сократятся на 10%), изменением корреспондентских отношений и платежных операций. Наряду с этим крупные европейские универсальные банки, имеющие широкую филиальную сеть в Европе, смогут расширить спектр услуг, предоставляемых клиентам и банкам-корреспондентам, используя всю мощь кадровых, технических и финансовых ресурсов, проявляя готовность к решению задач будущего и обеспечению будущих потребностей клиентов. Например, АБН АМРО Банк осуществляет проект единого счета в евро через глобальную систему расчетов (Global Transaction Services) по всему миру, предоставляемых повсеместно, двадцать четыре часа в сутки, семь дней в неделю.

Банкам за пределами ЭВС, в том числе в России, где до 40% внешней торговли и 60% прямых инвестиций осуществляется компаниями из стран ЕС, также не раз придется делать выбор. К примеру, выбор будет состоять в определении того, какой именно банк-корреспондент наилучшим образом сможет удовлетворить их потребности. Им придется спросить себя: какой корреспондент наилучшим образом подготовлен к тому, чтобы обработать мои платежи? Кто надежен в работе и безупречен в предоставлении своевременных отчетов? Как я смогу сдержать рост расходов на обработку операций и проведение сверок или даже снизить их? Если я решу закрыть ненужные корреспондентские счета на территории ЭВС, как это отразится на доступном мне уровне взаимодействия и доступных мне кредитных линиях?

На эти вопросы нет простого или универсального ответа. Каждая ситуация требует особого подхода. Приводимое ниже описание платежных систем, возможно, поможет российским банкам сделать правильный выбор. Понятно, что такая информация - всего лишь одно из звеньев в цепи процесса принятия решения, которое будет сделано в ходе активного диалога со специалистами - менеджерами банковских отношений, обслуживающими клиентов-корреспондентов, и специалистами по продуктам.

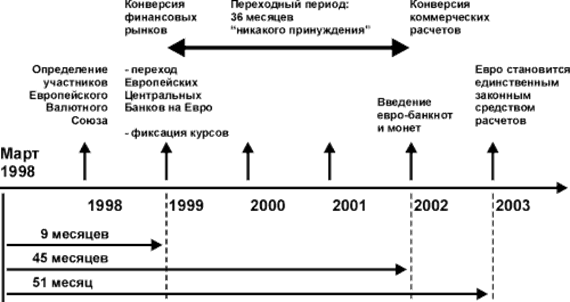

2.1. Процесс внедрения евро разбит на четко разграниченные этапыЕвропейская интеграция - длительный процесс. Внедрение евро будет происходить гораздо более высокими темпами. Конечно, для полной интеграции всех финансовых рынков на основе евро потребуется несколько лет, однако предыдущие попытки европейской интеграции заняли гораздо больше времени. Первый план введения единой валюты был предложен в 1970 г., тем не менее понадобилось почти десять лет борьбы, чтобы отменить систему Бреттон-вудских соглашений о фиксированных ставках обменных курсов и прийти к идее создания Европейской валютной системы с ее механизмом согласованных обменных курсов (Exchange Rate Mechanism). В последующие годы Европейская валютная система и механизм ставок обменных курсов придали валютным рынкам некоторую стабильность, однако равновесие это всегда оставалось хрупким. План Делора, предложенный в 1987 г. и принятый двумя годами позже, стал первой важной вехой, с появлением которой идея создания ЭВС получила энергичную, деятельную и оптимистичную поддержку. Маастрихтское соглашение 1991 г. закрепило успех: евро и станет реальностью четыре десятилетия спустя после первых попыток валютной интеграции, сделанных ЕЭС еще в 1958 г. В течение некоторого времени различные валюты будут использоваться параллельно. Путь к полной реализации программы отмечен четырьмя основными этапами.

Этап А. В мае 1998 г. Европейский совет определил 11 стран, которые отвечают критериям конвергенции и войдут в евро-пространство на первом этапе: Австрия, Бельгия, Финляндия, Франция, Германия, Ирландия, Люксембург, Нидерланды, Италия, Португалия и Испания. Для этих стран евро становится государственной денежной единицей наряду с прежними валютами. Великобритания и оставшиеся Скандинавские страны имеют возможность присоединиться на более позднем этапе. Греция пока не отвечает критериям вступления в валютный союз, но сможет добиться этого позже. Европейский валютный институт преобразован в Европейский центральный банк.

Этап Б, Этап Б начинается 1 января 1999 г.: на этом этапе ставки обменных курсов будут окончательно и бесповоротно зафиксированы. Заработает международная платежная система TARGET, которая объединит национальные системы обработки крупных платежей в реальном масштабе времени Real Time Gross Settlement Systems (RTGS). Евро станет номиналом облигаций новых правительственных займов, единицей котировок на денежных рынках и валютой, в которой будут производиться межбанковские расчеты. К этому времени в банках - участниках корреспондентских отношений должен будет уже полным ходом идти процесс выбора банка для клиринговых расчетов в евро и открытия евро-счетов. Физическим лицам будет разрешено хранить евро на банковских счетах и осуществлять платежи в евро, однако ни банкноты, ни монеты в евро еще не будут выпущены в обращение.

Этап В, На этапе В, который начнется 1 января 2002 г., будут выпущены в обращение банкноты и монеты в евро. Евро станет вторым законным платежным средством, обязательным к приему любым торговым предприятием. Через шесть месяцев национальные валюты перестанут быть законным платежным средством, но еще в течение некоторого времени будут приниматься банками для обмена на евро.

Этап Г. На этапе Г, к 1 июля 2002 г., евро станет единственным законным платежным средством в пределах ЭВС.

Таблица 2

Этапы введения валюты евро

| Май 1998 г. | 1 июля 1998 г. | 1 января 1999 г. | 1 января 2002 г. | 1 июля 2002 г. |

| Этап А | Этап Б | Этап В | Этап Г | |

| Европейский совет определяет страны, удовле-творяющие кри-териям вступле-ния в ЭВС на основании фак-тических показа-телей за 1997 г. Объявление фиксированных ставок обменных курсов | • Созда-ние Ев-ропей-ского централь-ного банка | Интеграция системы крупных кшринговых платежей в евро (TARGET) с национальными RTGS • Переход денежных рынков к операциям в евро • Осуществление всех межбанковских расчетов и расчетов с центральным банком в евро • Выпуск государственных долговых обязательств в евро • Безотзывная фиксация ставок обменных курсов: немецкие марки, французские франки, голландские гульдены и др. являются субденоминациями евро • Во всех странах ЭВС устанавливаются одинаковые процентные ставки • Осуществление безналичных платежей в евро • Период "никакого принуждения и никаких запретов" для использования и конверсии евро Период проведения шатежей и операций электронного клиринга в двух валютах | • "Е-day" выпуск в обращение банкнот и монет в евро Евро становится законным платежным средством • Компании направляют накладные, платят и получают средства, ведут отчетность в евро Период двойного валютного обращения | • Националь ные валюты не находятся больше в обращении Евро –един-ственная законная валюта |

С первого дня евро будет использоваться в юшринговых расчетах с центральными банками и операциях денежного рынка.

На этапах Б и В, в переходный период (с 1 января 1999 г. по 30 июня 2002 г.) банки и их клиенты смогут проводить операции как в евро, так и в национальной валюте. В отношении евро будет действовать принцип "никакого принуждения и никаких запретов", что означает для клиентов любого банка в пределах ЭВС возможность, но не обязанность использования евро в переходный период. Конвертировать все принадлежащие им счета, сделки и контракты в евро будет возможно по их просьбе. В конце этого периода национальные валюты будут изъяты из обращения.

Денежные рынки перейдут на использование евро с самого начала. Европейский центральный банк и центральные банки стран - участниц ЭВС будут вести все счета в евро, что означает проведение операций рефинансирования и межбанковских расчетов также в евро.

В течение переходного периода нельзя рассчитывать на то, что условия во всех странах ЭВС будут идентичными,

Каждая страна разрабатывает свой собственный план перехода. В некоторых странах разработаны подробные соглашения между банками, клиринговыми организациями и правительством. В других странах каждый банк сам проявляет инициативу. В каждой стране будет создан центр клиринговых расчетов в реальном масштабе времени для осуществления срочных и крупных платежей. Такие крупные платежи будут осуществляться в евро, начиная с 1 января 1999 г., и образуют часть новой клиринговой инфраструктуры TARGET, единой для всего Европейского сообщества. Счета банков в центральных банках будут вестись в евро, межбанковские расчеты будут проводиться исключительно в евро. В течение некоторого времени сохранится возможность проведения расчетов в этой системе реального времени как в национальной валюте, так и в евро. В таких случаях либо банк-плательщик, либо центральный банк конвертирует национальную валюту в евро, а банк-получатель конвертирует сумму платежа обратно в национальную валюту. Вероятно, что большинство крупных платежей будут осуществляться в евро.

Несрочные или "мелкие" платежи будут обрабатываться Автоматизированными расчетными палатами (Automated Clearing House, ACH) каждой страны, а также с использованием других альтернатив, таких, как клиринговая система Европейской банковской ассоциации (ЕВА). Центры проведения мелких расчетов по-разному подходят к процессу перехода. Таким образом, несмотря

на то, что большинство расчетов будут производиться в евро, на местах могут сохраняться некоторые различия в условиях проведения расчетов.

2.2. Потребности клиентов могут оказаться весьма сложной задачей для банка.В переходный период банки должны быть в состоянии предоставить своим клиентам возможность автоматической конверсии счетов и оказать содействие при проведении необходимых сверок. Например, если компания получает сумму в евро на счет в бельгийских франках в Бельгии, банк должен будет зачислить на счет эквивалент суммы платежа в бельгийских франках по официальной фиксированной ставке и, кроме того, включить в выписку изначальную сумму в евро. Таким образом, клиенты смогут, подготовившись, перевести свои системы учета на евро.

Кроме того, банкам придется подумать, как они смогут усовершенствовать системы управления наличными средствами клиентов. Международная инфраструктура платежей закладывает основу для альтернативных способов управления корпоративной наличностью в Европе. Сегодня управление наличными средствами на международном уровне представляет собой сложную задачу, поскольку национальные платежные системы не связаны между собой и различаются процедурными правилами, форматами, средствами защиты, протоколами и системами нумерации счетов. Такие различные системы не исчезнут и с введением евро. Однако тогда клиенты будут требовать предоставления информации о состоянии их счетов в евро из разных стран в едином формате и на единых условиях. Банки, практически не имеющие филиалов в странах ЭВС, будут поставлены перед необходимостью предоставлять такую услугу. Региональным и более крупным международным банкам придется искать в странах ЭВС возможности создания альянсов для совместного предложения продуктов и заключения договоров о выпуске продуктов под определенной торговой маркой или же искать партнеров для передачи функций управления наличными средствами. Притом, что к моменту введения евро с 1 января 1999 г. перед вашими клиентами будет стоять еще масса нерешенных вопросов, вы и ваши банки-корреспонденты также будете поставлены перед необходимостью решать сложнейшие задачи, такие, как способы управления вашими собственными валютными позициями, в особенности счетами "ностро" в евро.

3. ПЛАТЕЖНЫЕ СИСТЕМЫ

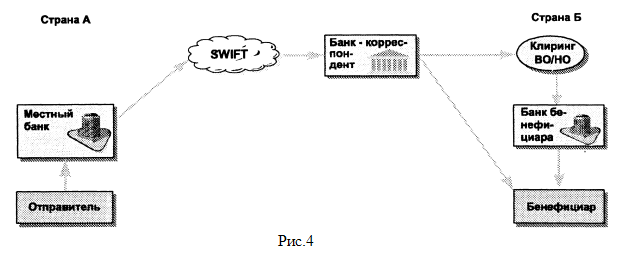

В настоящее время международные коммерческие расчеты в основном осуществляются через счета в банках-корреспондентах. Исключение составляют неттинговая система ECHO для межправительственных расчетов и платежи в ЭКЮ, которые часто проводятся через систему клиринговых расчетов в ЭКЮ Ассоциации банков, работающих с ЭКЮ (ECU Bankers Association, ЕВА), которой управляет Банк международных расчетов. В то же время исполнение и осуществление платежей посредством корреспондентских связей между банками не всегда бывает эффективным.

В последние годы директивой Европейской комиссии были снижены тарифы на мелкие международные платежи в пределах Европейского союза. Как результат, банки начали искать возможности снижения операционных издержек. Некоторые банки, в том числе АБН АМРО Банк, для достижения этой цели стали более широко использовать свои собственные структуры. Другие банки, не имеющие широкой сети филиалов в Европе, создали альянсы с одним или несколькими банками в европейских странах (например, IBOS, TIPA). Кроме того, предпринимались попытки установить связи с АСН в странах Европейского союза. Связи с АСН предназначались, прежде всего, для осуществления мелких платежей. На данный момент связи с АСН не имели настоящего успеха в связи с различиями в системной архитектуре, процедурах, законодательными требованиями и протоколами средств обеспечения безопасности, используемыми клиринговыми системами различных стран Европейского союза. Еще одним фактором, пока что осложняющим создание АСН-связей в настоящее время, являются различные валюты.

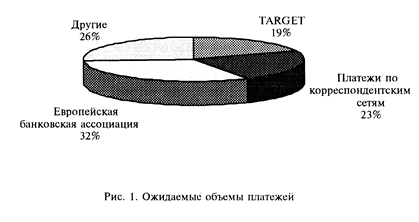

Введение в 1999 г. евро устранит валютные различия. Тем не менее введение евро совсем необязательно будет означать создание единых клиринговых систем в странах-участницах. Как следствие, стоимость международных платежей в евро будет выше стоимости расчетов внутри страны. С учетом этих ограничений, мало вероятно, что АСН-связи в ближайшем будущем станут приемлемым средством проведения международных расчетов. Тем не менее внедрение евро даст новый импульс развитию новых платежных систем в Европе. Далее будут более подробно рассмотрены будущие платежные системы в зоне евро: варианты с использованием системы TARGET, системы клиринговых расчетов в Европейской ассоциации банков, работающих с ЭКЮ, корреспондентских связей и сетевых банков.

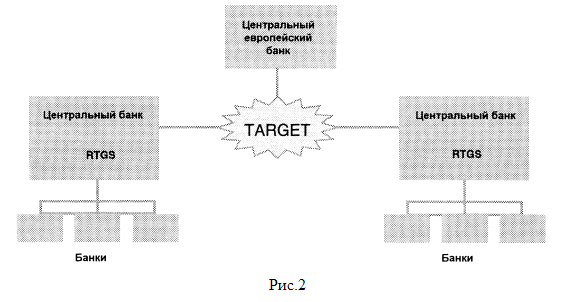

TARGET объединит национальные системы RTGS

Это будет современная система проведения расчетов и платежей, однако сфера ее использования будет ограничена.

Центральные банки стран - членов Европейского союза намерены внедрить новый механизм клиринговых расчетов в январе 1999 г. Эта общеевропейская система, известная под названием TARGET (Trans- European Automated Real Time Gross Settlement Express Transfer System - общеевропейская автоматизированная система мгновенного осуществления безналичных расчетов в реальном масштабе времени), свяжет между собой системы клиринговых расчетов RTGS (Real Time Gross Settlement Systems - системы проведения крупных расчетов в реальном масштабе времени) стран-участниц. При помощи TARGET будут производиться международные расчеты в евро.

Система предназначена, прежде всего, для осуществления крупных платежей, обрабатываемых индивидуально в реальном масштабе времени с безотзывным валютированием в день операции, в рамках таких операций, как:

операции открытого рынка и другие денежные операции между Европейским центральным банком и национальными центральными банками разных стран;

расчеты в рамках финансовых операций между коммерческими банками;

крупные платежные операции клиентов коммерческих банков;

Система TARGET состоит из двух основных компонентов:

Системы проведения -крупных расчетов в реальном масштабе времени в каждой стране-участнице, которые будут обрабатывать каждую операцию индивидуально. Если в стране действуют несколько систем RTGS, только одна из них будет иметь связь с TARGET.

Система связей между национальными системами RTGS, частью которой станет Европейский центральный банк.

Система TARGET использует надежную технологию SWIFT.

Система TARGET допускает осуществление как клиентских платежей, так и межбанковских переводов. Система TARGET основана на технологии SWIFT, передача переводов по каналам связи происходит в форматах МТ100 и МТ202. Обмен такими сообщениями в TARGET осуществляется в конвертах формата МТ198/МТ298. При использовании только формата МТ100 при осуществлении клиентских переводов в системе TARGET не обеспечиваются требования по прозрачности затрат, предписанные, помимо прочих, Директивой Европейской комиссии. Ожидается, что формат МТ103 будет включен в следующий релиз системы TARGET, и таким образом, требования прозрачности, предписываемые Европейской комиссией, в частности, требования раскрытия информации о тарифах и изначальной валюте платежа, будут соблюдены.

TARGET обеспечит прямую связь с банками в ЭВС и за его пределами.

Национальные центральные банки стран "зоны евро" будут подключены к системе TARGET с 1 января 1999 г. Центральные банки, так называемых, не участвующих стран (OUT-countries) (страны - члены Европейского союза, которые не войдут в "зону евро" на первом этапе) также смогут подключиться к TARGET. Центральные банки стран за пределами Европейского союза не будут иметь прямого доступа к TARGET.

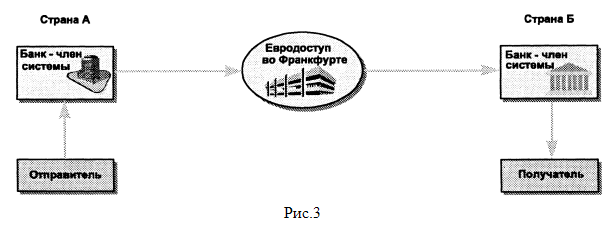

Коммерческие банки в странах-участницах не обязаны использовать систему TARGET для осуществления коммерческих платежей, однако они будут обязаны принимать входящие платежи, передаваемые по системе TARGET, в том случае, если они подключены к системе RTGS соответствующей страны. Кроме того, каждое банковское учреждение в пределах Европейского союза будет иметь прямой доступ к системам RTGS любой другой страны в пределах ЭВС. Эта привилегия, так называемый "удаленный доступ" (remote access), также доступна и для иностранных банков, расположенных за пределами Европейского союза, при том условии, что такие банки имеют лицензию на ведение банковской деятельности в пределах Европейского Союза. В ходе подготовительного этапа разработки системы TARGET странами Европейского союза было достигнуто соглашение о том, что иностранные финансовые учреждения должны в принципе иметь возможность получения прямой связи с системами RTGS в странах Европейского союза. При помощи такого удаленного доступа коммерческие банки, расположенные за пределами Европейского союза, могут принимать опосредованное участие в работе системы TARGET. В то же время удаленный доступ имеет смысл только при большом объеме платежей, достаточном для оправдания высоких затрат, связанных с интерактивным подключением и залоговым обеспечением, предоставления которого требует любая национальная система RTGS.

Система TARGET будет надежной, быстродействующей, но, вероятнее всего, дорогой.

Переводы в системе TARGET производятся безотзывно в реальном масштабе времени. Теоретически расчеты по переводу в системе TARGET должны совершаться в течение получаса. Если через полчаса Центральный банк страны получателя не подтвердит перевод, Центральный банк-отправитель начнет процедуру поиска ошибки. Получасовой интервал - это предел. На практике переводы выполняются в течение нескольких минут.

Часы работы системы TARGET будут общими для всех стран-участниц. TARGET будет работать с 07 : 00 утра до 06 : 00 вечера по среднеевропейскому времени. Принятие клиентских переводов будет прекращаться в 05 : 00 вечера по среднеевропейскому времени. Система не будет работать 25 декабря и 1 января. Вопросы совершения операций через системы RTGS в странах ЭВС во время различных национальных праздников все еще обсуждаются. Итогом таких обсуждений может стать то, что, хотя TARGET будет доступна для проведения операций, некоторые национальные системы RTGS будут закрываться на время праздников.

Национальные центральные банки еще не разработали тарифные сетки на переводы по системе TARGET. Главная задача всех национальных центральных банков - покрыть свои операционные расходы. Ожидается, что расценки будут весьма высокими.

Преимущества системы TARGET очевидны, однако этой системе присущи и определенные ограничения:

Преимущества:

совершение операций в реальном масштабе времени;

окончательный характер платежей;

зачисление средств в день операции;

свободный доступ;

надежная технология SWIFT.

Недостатки:

относительно высокая предполагаемая стоимость;

несоответствие требованиям Европейской комиссии в отношении прозрачности затрат по состоянию на 1 января 1999 г.;

ограниченная возможность обработки больших объемов операций.

Таблица 3

Сравнение расчетных систем TARGET в ЭВС и Fedwire в США

| TARGET | Fedwire | |

| Количество обрабатываемых трансакций в день | 60000 | 570000 |

| Тариф за международные платежи | EUR 0,80* | 0,50 дол. США |

| Тариф за внутренние платежи | В зависимости от страны | 0,50 дол. США |

| Тариф за коммерческие платежи | В зависимости от страны | 7 - 10 дол. США |

* В зависимости от объема платежа.

3.2. Вариант с использованием системы клиринговых расчетов в евро Ассоциации банков, работающих с ЭКЮ (ЕВА)Членство в новой системе клиринговых расчетов в ЕВА будет доступно не всем. Ассоциация банков, работающих с ЭКЮ, в настоящее время является оператором центра обработки операций в ЭКЮ, участниками которого являются 52 крупнейших клиринговых банка (в том числе АБН АМРО Банк). Еще несколько десятков банков подали заявки на принятие их в члены ассоциации. В настоящее время всего лишь около 100 европейских банков удовлетворяют жестким условиям достаточности собственных средств участия в системе. Сегодня система клиринговых расчетов в ЭКЮ обрабатывает порядка 6000 операций в ЭКЮ ежедневно. Сюда в основном входят платежи по финансовым операциям и по некоммерческим операциям. ЕВА выступила с инициативой трансформации системы клиринговых расчетов в ЭКЮ в систему клиринговых расчетов в евро к 1999 году.

Система ЕВА сможет обеспечить обработку большинства видов платежей с зачислением средств в день совершения операции.

Система ЕВА сможет обеспечить обработку различных платежей, в том числе:

массовые и консолидированные платежи;

расчеты по валютно-обменным операциям и операциям денежного рынка;

расчеты по операциям с ценными бумагами;

стандартные платежи;

срочные платежи;

платежи по "чистым" и документарным инкассо.

Система будет использовать проверенную технологию SWIFT.

Платежи осуществляются с зачислением средств в день совершения операции напрямую между банками - участниками системы. Система клиринговых расчетов ЕВА допускает также осуществление платежей в адрес банков, не участвующих в системе, через банки-участники.

Система клиринговых расчетов ЕВА допускает осуществление как крупных, так и мелких расчетов между банками-участниками с зачислением средств в день совершения операции. Новый механизм будет работать на тех же принципах, на которых сегодня работает система клиринговых расчетов в ЭКЮ, и будет основан на технологии SWIFT. Система SWIFT будет отбирать платежные поручения, которые должны быть проведены через систему клиринговых расчетов в евро ЕВА, и передавать необходимые данные в эту систему. Изначально будет возможна передача сообщений в форматах МТ100, МТ202 и МТ400. Сообщения типов МТ102 и МТ103, вероятнее всего, также будут включены в новую систему клиринговых расчетов. С учетом того, что объем платежей в евро будет существенно больше текущего объема платежей в ЭКЮ, технология системы расчетов ЕВА будет изменена, чтобы обеспечить обработку больших объемов.

Система клиринговых расчетов ЕВА будет надежной, быстродействующей и более дешевой.

Платеж, совершенный через систему клиринговых расчетов в евро ЕВА, является безотзывным. Чистые позиции банков-участников определяются ежедневно. Несмотря на то, что центральные банки стран, в которых находятся банки - участники расчетов, не выступают гарантами их чистых позиций, расчеты в системе ЕВА соответствуют принципам Ламфалюсси, поскольку в отношении всех участников действуют очень жесткие нормативы. Платежи в системе клиринговых расчетов в евро ЕВА осуществляются в реальном масштабе времени. Рабочие часы системы еще не определены. Также не утверждены официальные тарифы. ЕВА, однако, уже заявляла, что стоимость операции составит менее 1 евро. Ожидаемое количество платежей в день - 100 - 150 тысяч.

Система клиринговых расчетов в евро ЕВА обладает рядом явных преимуществ и некоторыми недостатками:

Преимущества:

обработка операций в реальном масштабе времени;

зачисление средств в день совершения операции;

использование сети и форматов SWIFT;

соответствие принципам Ламфалюсси (безотзывный характер платежей);

низкая стоимость.

Недостатки:

В настоящее время прямые расчеты возможны только между 52 банками-участниками.

3.3. Вариант с использованием удаленного доступаВ 1993 г. Европейский валютный институт подготовил отчет, в котором определены 10 принципов оценки внутренних платежных систем.

В принципе 2 указывается:

"Не допускаются какие-либо дискриминации среди кредитных институтов, расположенных внутри страны, и кредитными институтами в других странах Европейского союза, которые обратятся к участию в системах межбанковских переводов через их отделения либо напрямую из другой страны-участницы. Однако к обращающимся с такой заявкой могут быть предъявлены требования подтверждения того, что они соблюдают соответствующие требования принимающей страны. Они также должны соответствовать техническим требованиям системы, при этом эти требования не должны быть дискриминационными".

Удаленный доступ как новая альтернатива

Основной вывод состоит в том, что внутри ЭВС будет существовать несколько конкурирующих клиринговых систем, которые будут оказывать влияние на существующую банковскую систему. Стратегический вопрос - будет ли банк осуществлять клиринг через удаленный доступ или посредством его местных клиринговых отношений.

Преимущества: прямой доступ к клирингу в другой стране.

Недостатки: нецелесообразно для всех банков в ЭВС из-за высоких расходов (обеспечение и ликвидность).

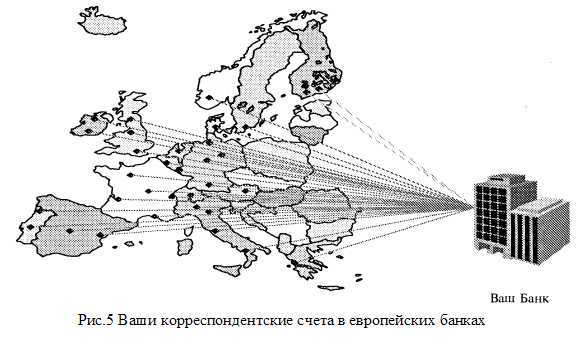

3.4. Вариант с использованием корреспондентских связейВ настоящее время международные платежи осуществляются при помощи счетов, открываемых банками в других банках. Из-за валютных различий банки вынуждены держать хотя бы один открытый счет во множестве стран. Кроме того, в настоящее время в Европе не существует эффективного клирингового механизма проведения международных много валютных платежей (как, например, АСН-связи). Содержание большого количества счетов за рубежом обходится довольно дорого, поскольку такие счета требуют определенного финансирования, управления и проведения сверок. К тому же банкам приходится довольствоваться весьма разными уровнями качества обслуживания, сроками обработки запросов, анализа счетов и форматами отчетности. С введением евро в качестве основной денежной единицы с 1 января 1999 г. и появлением совершенных клиринговых систем, таких, как TARGET и системы клиринговых расчетов в евро ЕВА, необходимость в содержании огромного количества счетов "ностро" в рамках ЭВС отпадет. В настоящее время количество ежедневных платежей, проходящих через корреспондентские счета, - около 400 тыс. в день.

В тоже время, несмотря на перечисленные преимущества, в переходный период корреспондентские счета останутся для большинства банков наиболее практическим способом совершения международных платежей. В переходный период банкам необходимо найти ответ на следующие вопросы:

Сколько счетов "ностро" на самом деле необходимо содержать в странах ЭВС? Сохранится ли необходимость в счетах "ностро" в старых национальных валютах и в течение

какого времени?

Введение евро в 1999 г. станет для банков, как в рамках ЭВС, так и за его пределами, которые не имеют широкой международной сети филиалов, дополнительным стимулом для образования альянсов с другими европейскими банками. Это в особенности относится к банкам, имеющим международную корпоративную клиентуру. В зависимости от масштаба, географического охвата и специализации банки смогут выбрать то, что им более всего подходит.

Таблица 4

Сегментация рынка расчетных услуг банков

| Тип банка | Количество банков | Доля рынка ЭВС, % | Доступ к местному клирингу EMU и TARGET | ЕВА | Взаимность | Положение по отношению к глобальному банку |

| Глобальный банк | 10 | 30 | Большинство/ Все страны | Да | - | Конкурент |

| Региональный банк в ЭВС | Большинство/ Все страны | Да | +/- | Конкурент | ||

| Региональный банк вне ЭВС Крупный местный банк в ЭВС | 100 | 40 | В одной или более стране | Некоторые | + | Клиент Партнер Местный конкурент Партнер |

| В одной или более стране | Некоторые | ++ | ||||

| Крупный местный банк в ЭВС | Несколько тысяч | 30 | Как правило, доступа нет | Нет | + | Клиент Партнер • |

| Небольшой местный банк в ЭВС | В одной стране | Нет | Клиент | |||

| Небольшой местный банк в ЭВС | Нет доступа | Нет | Клиент |

Традиционные корреспондентские счета были единственным вариантом для большинства банков. С введением евро перед ними открываются новые, более экономические альтернативы.

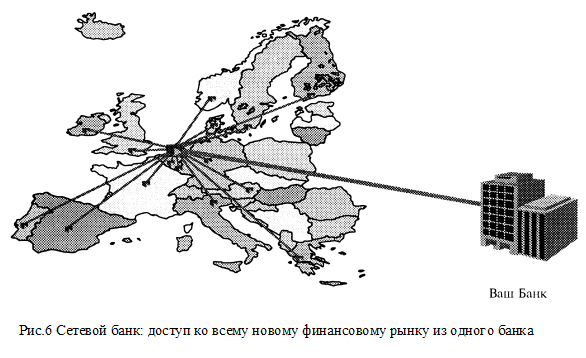

3.5. Вариант с "сетевыми банками”Преимущества сетевых банков

С введением евро те немногие европейские банки, которые имеют широкую сеть филиалов во всех странах ЭВС, смогут использовать свою собственную сеть для предложения банкам-корреспондентам широкого спектра услуг по проведению расчетов. Являясь членами местных и национальных клиринговых систем в каждой стране ЭВС и имея прямой доступ к таким системам, сетевые банки смогут обеспечить расчетное обслуживание по весьма привлекательным ценам. Поскольку они не зависят от других банков в том, что касается осуществления платежей, они смогут предложить услуги одинаково высокого качества во всех странах ЭВС. Такие услуги будут включать в себя проведение внутренних и международных расчетов по поручению корпоративных клиентов, стремящихся к дальнейшему совершенствованию управления наличными денежными средствами в Европе.

Выгодное положение банка АБН АМРО

АБН АМРО - идеальный пример сетевого банка благодаря самой широкой сети филиалов в Европе. У АБН АМРО огромный опыт надежной обработки операций для более чем 4500 "лоро" - счетов банков-корреспондентов, и банк твердо намерен быть лучшим в этой области. Помимо проводимой АБН АМРО крупной программы внедрения новых видов деятельности на основе евро, новаторский проект развития глобальной сети обслуживания операций (Global Transaction Services) позволит предоставлять клиентам-корреспондентам услуги высшего класса везде, где они им потребуются, постоянно, повсеместно и круглосуточно.

Варианты платежных систем: обобщение

В приведенной ниже таблице перечислены варианты систем осуществления международных расчетов в пределах Европейского союза и их краткие характеристики:

| Платежная система | Типы платежей | Полное время совершения операции | Охват | Преимущества | Недостатки | |

| TARGET | Срочные платежи | В течение не-скольких минуг, в зависимости от банков-участников | Все страны ЕС Предположи-тельно все банки | Обработка в реаль-ном масштабе времени Зачисление средств в день oпepaции Безотзывный характер платежей | Высокая стоимость В настоящее время не удовлетворяет требованиям ЕК в от- ношении прозрачно-сти информации Ограниченные воз-можности | |

| Система клиринго-вых расче-тов в евро ЕВА | Срочные платежи Стандартные платежи Массовые платежи | В день операции | Все страны ЕС Банки - участники | Обработка в реальном масштабе времени Низкая стоимость Удовлетворяет прин-ципам Ламфалюсси | Прямые расчеты возможны только между ыбанками - участниками | |

| В день операции | ||||||

| Варьируется | ||||||

| Корреспон-дентские связи | Срочные платежи Стандартные платежи Массовые платежи | В течение 1 - 6 дней, в зависи-мости от стран и банков – участ-ников расчетов | Все страны Все банки (через местные клиринговые системы) | Широкий географи-ческий охват | Качество может варьировать в зависимости от банка. Непрозрачные цены | |

| Удаленный доступ | Срочные платежи Стандартные платежи Массовые платежи | В зависимости от АСН | Все страны | Прямой доступ к клирингу в другой стране | Высокие требования к обеспечению или квидности | |

| "Сетевые банки" | Срочные платежи Стандартные платежи Массовые платежи | Зачисление в день oпepaции 1 - 2 дня | Все страны Все банки (через местные клиринговые системы) | Широкий спектр услуг обеспечивается использованием всех ресурсов сети | Концентрация всех расчетов в одном банке |

4. ЗНАЧЕНИЕ ДЛЯ ВАШЕГО БАНКА 4.1. Новые возможности после 1 января 1999 г.

Введение евро с 1 января 1999 г. откроет множество новых возможностей перед банками-потребителями продуктов и услуг в области проведения расчетов в пределах ЭВС. У них появится реальная возможность снизить внутренние издержки, добиться большей эффективности услуг и сделать тарифы более привлекательными. Такие возможности, с другой стороны, потребуют принятия банками трудных решений относительно того, где, как и с кем производить расчеты в евро. Возможно, придется ограничить или вовсе прекратить старые, отлаженные связи, по мере того, как банки будут сокращать количество "ностро" - счетов до того минимума, без которого они не смогут обойтись при осуществлении международных платежей. Другими причинами таких действий могут стать неспособность корреспондента предложить целесообразный и значимый набор услуг, падение качества обслуживания, низкий приоритет корреспондентских операций в деятельности банка, или же неспособность обеспечить своевременное, эффективное и экономное зачисление платежей в евро на счета получателей в пределах ЭВС. Также необходимо будет продумать, как установить новые связи для проведения расчетов или усовершенствовать существующие таким образом, чтобы преодолеть вышеперечисленные трудности.

4.2. Снижение издержекВысокие издержки - вопрос главный, но не единственный,

Ведение счетов "ностро" - длительный и дорогой процесс. Необходимо поддерживать на них остатки, достаточные для оплаты услуг, соблюдать сроки исполнения валютно-обменных операций, операций денежного рынка, выплат по ссудам и другие, а также выполнять платежные поручения клиентов. Необходимо также обеспечить постоянный контроль над остатками, чтобы избежать необходимости уплачивать высокую плату за овердрафт, правильно распоряжаться средствами, иметь возможность проводить операции задним числом и, конечно, своевременно инвестировать средства при преднамеренном или случайном появлении на таких счетах больших остатков.

Правильное ведение одного счета "ностро" в одной валюте - сложная задача. С другой стороны, правильное управление 30 - 50 счетами "ностро" в 10 - 12 разных странах и валютах, вопрос о вступлении которых в ЭВС в данный момент рассматривается, - это уже совсем другая история. Процесс сверки трудоемок, дорогостоящ и длителен. В каждой стране и в каждом банке действуют свои тарифы на услуги. Языковые барьеры, скрытые сборы и незнакомые или чуждые методы ведения банковской деятельности зачастую еще больше осложнят проведение сверок.

После 1 января 1999 г, стоит сосредоточиться на снижении издержек.

Сколько сейчас ваш банк тратит на ведение счетов "ностро" в странах ЭВС?

Удалось ли бы вашему банку сегодня сберечь средства и время и создать новые возможности, значительно сократив количество счетов "ностро"?

Сколько счетов "ностро" в евро действительно понадобится вашему банку после 1 января 1999 года?

Сможет ли ваш банк сэкономить средства, время и повысить эффективность работы, сконцентрировав всю деятельность по расчетам в евро только в 1 - 3 банках-корреспондентах после 1 января 1999 года?

Сможет ли организация, производящая расчеты с вашим банком по операциям в евро, предложить вам упрощенный процесс сверки, с тем, чтобы вы могли более эффективно управлять общей позицией остатков на счетах?

Будет ли организация, производящая расчеты с вашим банком по операциям в евро, взимать дифференцированную плату за платежи в евро-зарубежным и местным получателям в переходный период с 1 января 1999 г. по 30 июня 2002 года?

Будет ли организация, производящая расчеты с вашим банком по операциям в евро, определять стоимость расчетных услуг на основании качества формата и вида передачи (SWIFT, телекс и т. д.)?

Как бы вы хотели, чтобы организация, производящая расчеты с вашим банком по операциям в евро, отвечала на запросы вашего банка относительно использования средств или просьбы зачисления средств задним числом?

Позволит ли организация, производящая расчеты с вашим банком по операциям в евро, чтобы вы выбирали, будете ли оплачивать ее услуги по фиксированным или нефиксированным ставкам?

Насколько четкими и сжатыми будут плановые счета за услуги, выставляемые вам организацией, производящей расчеты с вашим банком по операциям в евро? Сможете ли вы, на основании счетов, полученных от этой организации, без проблем распределить издержки между отделениями, филиалами, дочерними компаниями, клиентами и т. д.?