Олег Лытнев

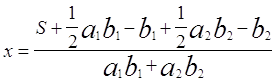

В практике финансовых расчетов часто возникает необходимость расчета средней доходности набора (портфеля) инвестиций за определенный период или средней доходности вложения капитала за несколько периодов времени (например, 3 квартала или 5 лет). В первом случае используется формула среднеарифметической взвешенной, в которой в качестве весов используются суммы инвестиций каждого вида. Вернемся к примеру из предыдущего параграфа с вложением 1000 рублей в два вида деятельности: торговую и финансовую. Можно сказать, что владелец этих денег сформировал инвестиционный портфель, состоящий из двух инструментов – инвестиции в собственный капитал магазина и финансовые (спекулятивные) инвестиции. Сумма каждого из вложений составила 500 рублей. Доходность по первому направлению вложений составила 10%, по второму – 40% годовых. Применив формулу средней арифметической (в данном случае, ввиду равенства весов, можно использовать среднюю арифметическую простую) получим среднюю доходность инвестиций за год, равную 25% ((10 + 40) / 2). Она в точности соответствует полной доходности “портфеля”, рассчитанной в предыдущем параграфе. Если бы владелец изменил структуру своих инвестиций и вложил в торговлю только 300 рублей (30%), а в финансовые спекуляции 700 рублей (70%), то при неизменных уровнях доходности каждого из направлений средняя доходность его “портфеля” составила бы 31% (10 * 0,3 + 40 * 0,7). Следовательно, общую формулу расчета средней доходности инвестиционного портфеля можно представить следующим образом:

![]() , где (5.2.1)

, где (5.2.1)

n – число видов финансовых инструментов в портфеле;

ri – доходность i-го инструмента;

wi – доля (удельный вес) стоимости i-го инструмента в общей стоимости портфеля на начало периода.

Реальный срок вложения капитала может принимать любые значения – от одного дня до многих лет. Для обеспечения сопоставимости показателей доходности по инвестициям различной продолжительности эти показатели приводятся к единой временной базе – году (аннуилизируются). Методика аннуилизации доходности была рассмотрена в предыдущем параграфе. Однако, годовая доходность одних и тех же инвестиций может быть неодинаковой в различные промежутки времени. Например, доходность владения финансовым инструментом (за счет прироста его рыночной цены) составила за год 12%. В течение второго года цена увеличилась еще на 15%, а в течение третьего – на 10%. Возникает вопрос: чему равна средняя годовая доходность владения инструментом за 3 года? Так как годовая доходность суть процентная ставка, средняя доходность за период рассчитывается по формулам средних процентных ставок. В зависимости от вида процентной ставки (простая или сложная) ее средняя величина может определяться как среднеарифметическая, взвешенная по длительности периодов, в течение которых она оставалась неизменной, или как среднегеометрическая, взвешенная таким же образом (см. § 2.2).

В принципе возможно применение обоих способов для определения средней за несколько периодов доходности. Например, среднеарифметическая доходность инструмента, о котором говорилось выше, составит за три года 12,33% ((12 + 15 + 10) / 3). В данном случае продолжительность периодов, в течение которых доходность оставалась неизменной (год), не менялась, поэтому используется формула простой средней. Применив формулу средней геометрической, получим rср = 12,315% (((1 + 0,12) * (1 + 0,15) * (1 + 0,1))1/3-1). При незначительной разнице в результатах, техника вычисления среднеарифметической доходности значительно проще, чем среднегеометрической, поэтому довольно часто используется более простой способ расчета.

Однако при этом допускается существенная методическая ошибка: игнорируется цепной характер изменения доходности от периода к периоду. Доходность 12% была рассчитана к объему инвестиций на начало первого года, а доходность 15% - к их величине на начало следующего года. Эти величины не равны друг другу, так как в течение первого года инвестиции подорожали на 12%. За второй год они стали дороже еще на 15%, то есть их объем на начало третьего года также отличался от двух предыдущих сумм. Применяя формулу средней арифметической, молчаливо предполагают, что объем инвестиций оставался неизменным в течение всех периодов, то есть по сути рассчитывается средний базисный темп прироста. В данном случае это предположение совершенно неверно, поэтому следует рассчитывать средний цепной темп прироста по формуле средней геометрической, так как начальная сумма инвестиций меняется от периода к периоду. Представим исходные данные примера в табличной форме (табл. 5.2.1).

Таблица 5.2.1

Динамика доходности акции за 3 года руб.

| Годы | Стоимость акции на начало года | Прирост стоимости акции за год | Годовая доходность, (гр. 3 / гр. 2) |

| 1 | 2 | 3 | 4 |

| 1 | 100 | 12 | 12% |

| 2 | 112 | 16,8 | 15% |

| 3 | 128,8 | 12,88 | 10% |

Из таблицы видно, что 10% доходности за третий год, по абсолютной величине дохода (12,88 руб.) “дороже” 12% за первый год (12 руб.). Простое арифметическое усреднение неоднородных величин в принципе является бессмысленным занятием, хотя иногда оно дает результаты, близкие к правильным. Среднеарифметическая доходность всегда выше среднегеометрической и эта разница увеличивается по мере усиления разброса исходных показателей.

Неправомерность использования средней арифметической становится особенно наглядной, когда наряду с положительными возникают и отрицательные значения доходности. Предположим, что в течение первого года цена акции возросла вдвое, но к концу второго года она вернулась на свое исходное значение (100 руб.). Занесем соответствующие данные в таблицу (табл. 5.2.2).

Таблица 5.2.2

Динамика доходности акции за 2 года руб.

| Годы | Стоимость акции на начало года | Прирост стоимости акции за год | Годовая доходность, (гр. 3 / гр. 2) |

| 1 | 2 | 3 | 4 |

| 1 | 100 | 100 | 100% |

| 2 | 200 | -100 | -50% |

По формуле средней арифметической получим, что среднегодовая доходность за весь период составила 25% ((100 – 50) / 2). Очевидно, что это абсолютно неверный результат, так как богатство владельца акции нисколько не изменилось и составило к концу второго года те же самые 100 рублей, что и в начале первого года. Полная доходность за период владения составила 0% ((100 – 100) / 100). Такой же результат получим, применив формулу средней геометрической доходности: ((1 + 1) * (1 – 0,5))1/2 – 1 = 0%.

Причина столь грубой ошибки заключается не в изначальной “порочности” средней арифметической, а в том, что в данном случае она применялась не по назначению. Для расчета доходности за каждый отдельный год в качестве величины первоначальных инвестиций бралась новая сумма, включающая в себя реинвестированный доход, полученный за прошлые годы. По умолчанию, для расчета доходности использовалась сложная процентная ставка, поэтому и среднюю доходность за период владения следовало рассчитывать по формуле средней геометрической. Такой подход является общепринятым в финансовой теории и он всегда применяется для операций, длительность которых превышает 1 год. Однако в случае краткосрочных операций (продолжительностью до 1 года) допускается использование простой процентной ставки, среднее значение которой рассчитывается по формуле средней арифметической. В этом случае, доходность за каждый период должна рассчитываться путем деления суммы полученного дохода на одну и ту же величину – инвестиции в данный финансовый инструмент, сделанные в начале первого периода.

Предположим, что срок владения акцией составил не 2 года, а 2 месяца. После двукратного увеличения ее стоимости в течение 1 месяца, инвестор решил подержать ее подольше, надеясь на дальнейший рост курса. Однако в следующем месяце цена акции резко упала и вернулась к своей исходной величине – 100 рублей. Решив не испытывать больше судьбу, владелец продал акцию в конце второго месяца за эту цену. Доходность акции, рассчитанная по ставке простых процентов (К = 360 дней), составит: за первый месяц 1200% ((200 – 100) / 100) * 360 / 30); за второй месяц -1200% (отрицательная величина) ((100 – 200) / 100) * 360 / 30). Таким образом, среднеарифметическая доходность будет равна 0 ((1200 – 1200) / 2).

Можно сделать вывод, что расчет средней за несколько периодов времени доходности лучше производить по формуле средней геометрической. Вычисление среднеарифметической доходности оправдано лишь в тех случаях, когда доходность за каждый период в отдельности рассчитывается как простая процентная ставка. Это допускается при анализе краткосрочных финансовых операций.

Доходность не обязательно должна изменяться каждый год. Один и тот же уровень доходности может наблюдаться в течение ряда лет. В этом случае для расчета средней годовой доходности используется формула средней геометрической взвешенной. В качестве весов используются длительности периодов, в течение которых наблюдался один и тот же уровень доходности. Например, 1 млн. рублей был вложен в собственный капитал предприятия. Чистая прибыль за первый год составила 200 тыс. рублей, за второй – 120 тыс. рублей, в третьем году было получено 264 тыс. рублей чистой прибыли. Ежегодно 100% чистой прибыли реинвестировалось. Рассчитаем среднюю годовую доходность вложения капитала за весь период (табл. 5.2.3). Как видно из таблицы, доходность за первый и за третий годы составила 20% годовых. Следовательно, для расчета средней доходности за три года следует применить среднюю геометрическую взвешенную. Для 10-процентной доходности вес будет равен 1, а для доходности 20% – 2. Подставив эти значения в формулу (2.2.4), получим:

![]()

Следовательно, данная инвестиция приносила в среднем по 16,57% в год своему владельцу. Капитал предприятия к концу третьего года составил 1 млн. 584 тыс. рублей (1320 + 264). Эквивалентный результат мог бы быть получен при размещении 1 млн. рублей на банковский депозит под эффективную годовую ставку 16,57% (1000000 * (1 + 0,1657)3 = 1584000).

Применив формулу среднеарифметической взвешенной, получим:

![]()

Таблица 5.2.3

Изменение собственного капитала, тыс. руб.

| Годы | Размер капитала на начало года | Чистая прибыль за год | Годовая доходность, (гр. 3 / гр. 2) |

| 1 | 2 | 3 | 4 |

| 1 | 1000 | 200 | 20% |

| 2 | 1200 | 120 | 10% |

| 3 | 1320 | 264 | 20% |

В данном случае нельзя сказать, что эквивалентный результат (1 млн. 584 тыс. рублей) мог бы быть получен путем размещения 1 млн. рублей на трехлетний депозит под простую процентную ставку 16,67%. Начисление простых процентов по этой ставке даст лишь 1 млн. 500 тыс. 100 рублей через 3 года. Это служит еще одним доказательством некорректности использования арифметической средней в подобных вычислениях.

Таблица 5.2.4

График выплаты дивидендов

тыс. руб.

| Годы | Размер капитала на начало года | Чистая прибыль (дивиденды) за год | Годовая доходность, (гр. 3 / гр. 2) |

| 1 | 2 | 3 | 4 |

| 1 | 1000 | 200 | 20% |

| 2 | 1000 | 120 | 12% |

| 3 | 1000 | 264 | 26,4% |

Во всех вышеприведенных примерах рассматривался только один вид дохода – прирост стоимости капитала. При определении доходности за единичный период (например – год) данный факт не играет существенной роли, так как и прирост капитала и текущий доход абсолютно равноценны для инвестора, и тот и другой одинаково увеличивают его богатство. Однако, при расчете средней доходности за несколько лет необходимо учитывать различия между этими видами дохода. Получая текущий доход, инвестор оставляет неизменной сумму первоначальных инвестиций. Предположим, что вся чистая прибыль, отраженная в таблице 5.2.3, ежегодно изымалась собственником капитала в виде дивидендов (табл. 5.2.4). В этом случае размер инвестированного капитала на начало каждого года оставался неизменным – 1 млн. рублей. Средняя геометрическая доходность за три года составит 19,32% ((1 + 0,2) * (1 + 0,12) * (1 + 0,264))1/3 – 1); среднеарифметическая доходность будет равна 19,47% ((20 + 12 + 26,4) / 3).

Для анализа инвестиций, приносящих оба вида дохода (текущий и прирост стоимости) широкое распространение получило использование еще одного показателя средней за ряд периодов доходности. В данной роли выступает многократно упоминавшаяся ранее внутренняя норма доходности (irr). Данный показатель учитывает все текущие доходы за период инвестиций и прирост стоимости капитала в конце этого периода. Он незаменим при выполнении прогнозных расчетов по возвратным инвестициям (долгосрочным кредитам, облигационным займам и т.п.), так как позволяет определять полную доходность инвестиций или доходность к погашению (yield to maturity – YTM). Так же как и внутренняя норма доходности, доходность к погашению представляет собой среднюю эффективную процентную ставку, дисконтирование по которой приравнивает приведенную величину совокупных доходов к сумме первоначальных инвестиций:

![]() , где (5.2.2)

, где (5.2.2)

P – сумма первоначальных инвестиций;

CF – поток ежегодных текущих доходов от инвестиций;

N – разовая выплата инвестору в конце срока, на который вложен капитал (например, возврат основной суммы кредита);

n – общий срок вложения капитала.

Являясь средней процентной ставкой, YTM по своему значению может отличаться как от среднеарифметической, так и среднегеометрической доходности, хотя часто она близка последней. Например, вложение ста тысяч рублей на срок 3 года гарантирует инвестору получение ежегодного текущего дохода в сумме 10 тыс. рублей (в конце каждого года) и возврат всей вложенной суммы в конце третьего года. Соответствующий денежный поток может быть представлен следующим образом (табл. 5.2.5).

Таблица 5.2.5

Денежный поток от инвестиций тыс. руб.

| Годы | Размер капитала на начало года | Доход за год | Годовая доходность, (гр. 3 / гр. 2) | Денежный поток для расчета YTM |

| 1 | 2 | 3 | 4 | 5 |

| 0 | – | – | – | -100 |

| 1 | 100 | 10 | 10% | 10 |

| 2 | 100 | 10 | 10% | 10 |

| 3 | 100 | 10 | 10% | 110 |

Очевидно. что как среднеарифметическая, так и среднегеометрическая доходности составят одну и ту же величину – 10%. Использовав данные гр. 5 табл. 5.2.5 и финансовую функцию ВНДОХ электронного табличного процессора MS Excel, получим внутреннюю доходность потока равную также 10%. Несколько изменим структуру ожидаемого денежного потока – в первый год текущий доход составит 0, зато во втором году будет получено 20 тыс. рублей дохода. Среднеарифметическая доходность при этом останется неизменной (10%), средняя геометрическая уменьшится до 9,7% (((1 + 0) * (1 + 0,2) * (1 + 0,1))1/3 – 1), а внутренняя норма доходности составит 9,68%. Это объясняется более поздним поступлением доходов – приведенная стоимость дополнительных 10 тыс. рублей, полученных во втором году, ниже, чем у той же суммы, выплаченной годом раньше.

Предположим, что первоначальные инвестиции составят не 100, а только 95 тыс. рублей, а текущий доход поступает равномерно по 10 тыс. рублей в год (табл. 5.2.6).

Таблица 5.2.6

Денежный поток от инвестиций тыс. руб.

| Годы | Размер капитала на начало года | Доход за год | Годовая доходность, (гр. 3 / гр. 2) | Денежный поток для расчета YTM |

| 1 | 2 | 3 | 4 | 5 |

| 0 | – | – | – | -95 |

| 1 | 95 | 10 | 10,53% | 10 |

| 2 | 95 | 10 | 10,53% | 10 |

| 3 | 95 | 15 | 15,79% | 110 |

Среднеарифметическая доходность составит 12,28% ((10,53 * 2 + 15,79) / 3); среднегеометрическая – 12,25% (((1 + 0,1053)2 * (1 + 0,1579))1/3 – 1). Доходность к погашению также возрастет и составит 12,09%.

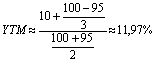

Технические трудности вычисления IRR обусловили разработку упрощенного метода приблизительной оценки величины доходности к погашению. Для этих целей используется следующая формула:

(5.2.3)

(5.2.3)

Условные обозначения те же, что и в формуле (5.2.2). Применив ее к данным из табл. 5.2.6, получим:

Отклонение от точной величины YTM составило 0,12 процентных пункта (12,09 – 11,97). При более высоких уровнях доходности и более длительных сроках инвестиций, точность расчетов по данной формуле значительно ухудшается. Так, если предположить, что первоначальные инвестиции составили не 95, а 80 тыс. рублей, ежегодный текущий доход равен 30, а не 10 тыс. рублей, и поступать он будет в течение пяти, а не трех лет, то приближенное значение YTM по формуле (5.2.3) составит 42,35%, в то время как точная ее величина равна 46,34% (больше на 3,99 процентных пункта). Любопытно, что значение среднегеометрической доходности составит в этом случае 50,55%, то есть она превысит YTM на 4,21 процентных пункта (50,55 – 46,34). Иными словами, расчет по предлагаемой формуле дает не намного более точный результат, чем вычисление среднегеометрической доходности.

В заключение, следует отметить, что ни один из рассмотренных выше показателей средней доходности (арифметическая, геометрическая и ytm) не является наиболее “точным” или “правильным”. Каждый из них имеет четко очерченную сферу своего применения. Средняя арифметическая незаменима при расчете средней доходности инвестиционного портфеля за один и тот же период. Средняя геометрическая является инструментом анализа временных рядов, поэтому ее следует использовать для нахождение средней доходности за несколько смежных периодов. Как правило, подобные задачи возникают при ретроспективном анализе уже совершенных сделок, о которых известны лишь значения их доходности за отдельные периоды. Потребность в расчете YTM появляется при планировании финансовых операций, по которым наряду с текущими доходами ожидается возникновение прироста стоимости вложенного капитала. Вся сумма этого прироста относится на самую крайнюю дату – срок возврата первоначальных инвестиций – отсюда название показателя “доходность к погашению”.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://www.cfin.ru/

Похожие работы

... . Основным видом денежных инструментов инвестирования является депозитный вклад в коммерческих банках. 3. Вложение капитала в доходные виды фондовых инструментов. Эта форма финансовых инвестиций является наиболее массовой и перспективной. Она характеризуется вложением капитала в различные виды ценных бумаг, свободно обращающихся на фондовом рынке (так называемые «рыночные ценные бумаги»). [9,с36] ...

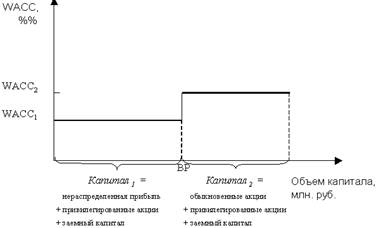

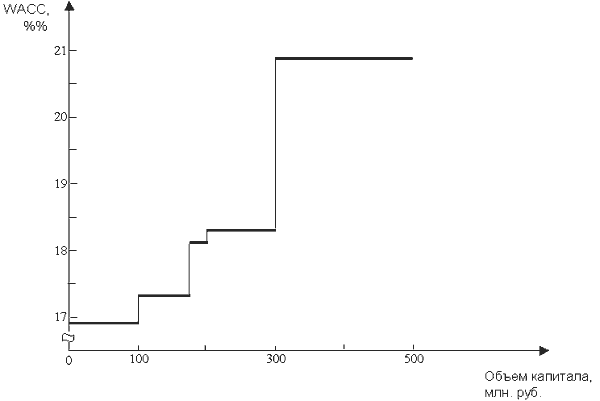

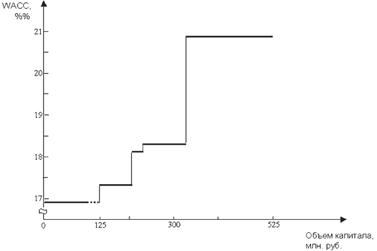

... затронутые не только в данном, но и в предыдущих параграфах. Это позволит более глубоко вникнуть в особенности расчетов, выполняемых на отдельных стадиях процесса определения цены капитала. Комплексный сквозной пример расчета средней цены капитала (WACC) I. Исходные данные Для покрытия своих инвестиционных потребностей предприятие планирует в будущем году привлечь следующие виды капитала: ...

... x. Таким образом формулы 12-15 отражают адекватную модель финансового субъекта, имеющего один вид привлеченных ресурсов и один вид распределенных средств, если затраты на привлечение и размещение средств изменяются линейно. Рассмотрим оптимальное распределение размещенных средств между двумя проектами, при наличии у кредитного учреждения суммы x, предполагая что она полностью может быть ...

... на более короткий срок, чем необходимо инвестору. 2 Постановка задачи 2.1 Организационно-экономическая сущность задачи В данном курсовом проекте решается задача автоматизации анализа доходности коммерческого банка от операций с ценными бумагами. В процессе решения поставленной задачи рассчитываются показатели доходности ценных бумаг (ГКО, ОГСЗ и ОФЗ). Существует несколько методов расчета ...

0 комментариев