Международная инвестиционная позиция Российской Федерации публикуется Банком России и является статистическим отчетом, позволяющим оценить объем внешних активов и обязательств России на начало и конец отчетного периода (календарный год) и изменение их структуры в результате совершения отдельных операций.

Чистая позиция страны равна разнице между ее внешними финансовыми активами и обязательствами. В зависимости от того, является ли чистая международная инвестиционная позиция положительной или отрицательной, страна является либо чистым кредитором, либо чистым должником.

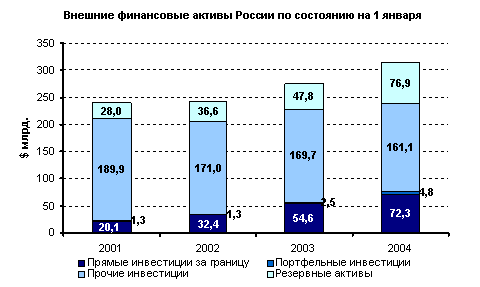

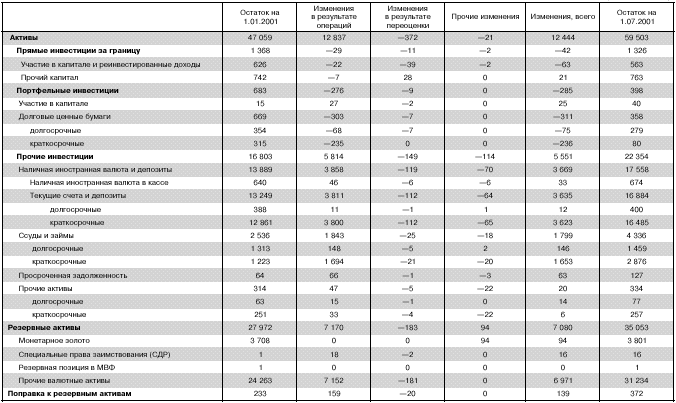

Объем внешних финансовых активов России по состоянию на 1 января 2004 г. составил $315,1 млрд., что на 14,8% превышает значение на 1 января 2003 г. На рисунке ниже представлена динамика внешних активов РФ с начала 2001 г.

Источник: ЦБ РФ, расчеты РЭО

Совокупный объем внешних активов в рассматриваемом периоде возрос на $75,8 млрд. или 31,7%, причем основной прирост наблюдался в 2002-2003 гг. Динамика структуры внешних активов в последние годы характеризовалась уверенным приростом доли прямых инвестиций заграницу (с 8,4% на 1 января 2001 г. до 22,9% на 1 января 2004 г.). Объем прямых инвестиций заграницу возрос более чем в 3,5 раза – до $72,3 млрд.

Темпы роста портфельных инвестиций из России также впечатляют (около 3,8 раз), однако их доля по состоянию на начало т.г. по-прежнему остается минимальной 1,5% (0,5% на начало 2001 г.).

Основную долю в структуре внешних финансовых активов, несмотря на значительное снижение как в абсолютном объеме, так и в относительном исчислении, занимают прочие инвестиции. По состоянию на 1 января т.г. их удельный вес составил 51,1% ($161,1 млрд.), на 1 января 2001 г. – 79,4% ($189,9 млрд.). Данная группа активов в основном представлена просроченной задолженностью к получению органами государственного управления. К началу т.г. ее объем снизился по сравнению с ситуацией на 1 января 2001 г. на $32 млрд. (32,4%).

Резервные активы ЦБ РФ и Минфина также демонстрируют уверенный рост на протяжении последних лет. Так, с 2001 г. их объем увеличился в 2,8 раза и составил по состоянию на 1 января 2004 г. $76,9 млрд. Удельный вес в структуре активов в данном периоде увеличился с 11,7% до 24,4%.

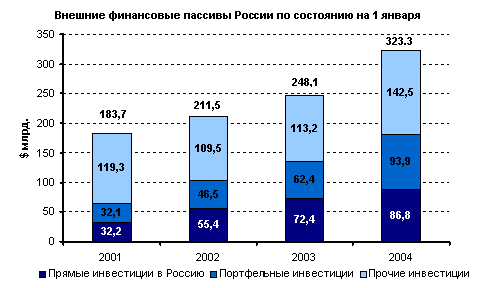

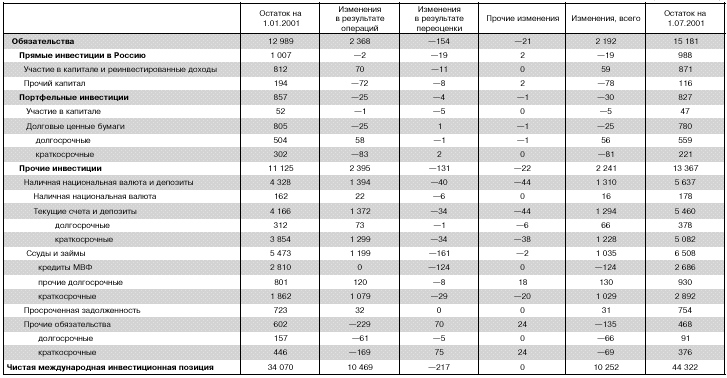

Объем российских внешних финансовых обязательств по состоянию на начало 2004 г. возрос до $323,3 млрд. или на 30,3% по сравнению с началом предыдущего года. Динамика внешних обязательств России с начала 2001 г. представлена на рисунке ниже.

Источник: ЦБ РФ, расчеты РЭО

С начала 2001 г. прирост объема внешних обязательств составил 76%, при этом в 2003 г. наблюдалось ускорение роста. Как видно из рисунка, объем обязательств в форме прямых и портфельных инвестиций в начале 2001 г. был примерно одинаковым. При этом в 2001-2002 гг. прирост портфельных инвестиций превышал увеличение прямых, однако тенденция резко сменилась на противоположную в 2003 г. Таким образом, к началу т.г. доля портфельных инвестиций в структуре внешних обязательств составила 29,1% (прирост в абсолютном объеме с 1 января 2001 г. составил $61,8 млрд. или 2,9 раза), прямых инвестиций – 26,8% (прирост составил $54,6 млрд. или 2,7 раза).

Наибольший удельный вес в структуре внешних финансовых пассивов на протяжении всего рассматриваемого периода занимали прочие инвестиции. При этом если в начале 2002 и 2003 гг. их объем был ниже уровня начала 2001 г., то по состоянию на 1 января 2004 г. прирост составил 19,4%.

Прочие инвестиции в российскую экономику более чем на 80% представлены ссудами и займами, прежде всего, в форме долгосрочных обязательств сектора государственного управления, объем которых сократился с начала 2001 г. по 1 января т.г. на $8 млрд. (12,5%).

Весьма значительные темпы роста наблюдались со стороны пассивов банковского сектора и сектора нефинансовых предприятий. По состоянию на 1 января 2004 г. их объем составил $13 млрд. (прирост с начала 2001 г. – 5 раз) и $41,8 млрд. (прирост с начала 2001 г. – 2,5 раз) соответственно. Таким образом, доля обязательств банковского сектора в структуре прочих инвестиций возросла с 2,2% до 9,1%, нефинансовых предприятий – с 14,2% до 29,3%.

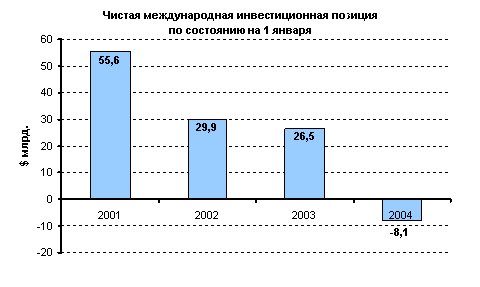

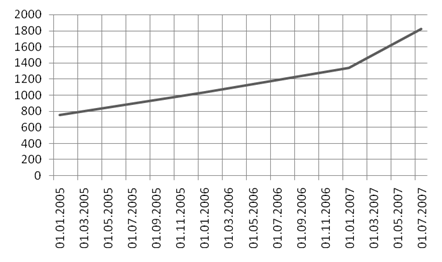

Ниже на рисунке представлена динамика чистой международной инвестиционной позиции РФ.

Источник: ЦБ РФ, расчеты РЭО

Итак, по состоянию на 1 января 2004 г. внешние финансовые обязательства России на $8,12 млрд. превышали объем внешних финансовых активов.

Вывод:

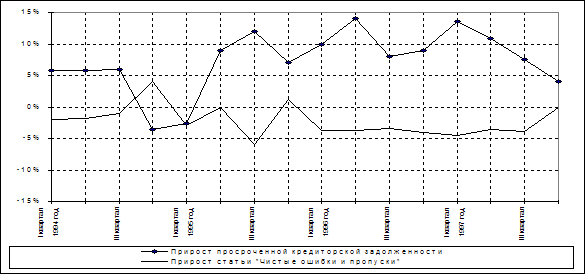

Таким образом, по состоянию на начало т.г. наша страна является нетто-должником, тогда как на протяжении предыдущих лет она была нетто-кредитором. В структуре активов снижение объема прочих инвестиций, вызванное сокращением просроченной задолженности к получению сектором государственного управления, было более чем компенсировано приростом объема прямых инвестиций заграницу. Значительное влияние оказал также прирост резервных активов.

Динамика внешних обязательств определялась, прежде всего, ростом объемов ссуд и займов, полученных российскими нефинансовыми предприятиями и банковским сектором на фоне сокращения обязательств со стороны сектора государственного управления.

По итогам т.г., с учетом динамики чистого оттока капитала, мы ожидаем возвращения России из списка стран чистых должников в группу чистых кредиторов. Прирост только резервных активов за 2004 г. мы оцениваем почти в $45 млрд. При этом отказ Правительства от размещения внешних долговых ценных бумаг, при значительных выплатах по внешнему долгу в соответствии с утвержденным платежным графиком, а также усиление вывоза капитала частным сектором в форме активов и незначительного роста обязательств относительно предыдущего года будут способствовать формированию положительного сальдо в международной инвестиционной позиции.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://www.finansy.ru

Похожие работы

... для поддержания наметившихся положительных сдвигов в сфере производства и инвестиций и выхода России на траекторию устойчивого экономического роста. 2.2.Рекомендации целевой группы по улучшению инвестиционного климата Россия и Европейский союз являются партнерами, взаимная заинтересованность которых возрастает. Участники "Круглого стола промышленников России и Европейского союза" ставят цепью ...

... , она нацелена на увеличение его доходов. Эффект инвестиционной деятельности в макроэкономическом аспекте заключается в достижении прироста общественного капитала. Основой фундаменталистики инвестиционной деятельности коммерческих банков является интерпретация показателей экономических индикаторов. Под индикатором понимается доступная наблюдению и измерению характеристика изучаемого объекта, ...

... и на вывоз капитала и дохода. В-третьих, особенностью любых международных инвестиций является риск падения курсов иностранных валют, что приводит к уменьшению доходности инвестиций в пересчете на валюту инвестора. 2. Анализ рынка международных инвестиций в России и США 2.1 Динамика и структура рынка международных инвестиций России Основная масса иностранных фондов пришла на российский ...

... международных либо межправительственных организаций и т.д.). Принципы оценки экономической сделки и времени записи. Для целей сравнительного анализа и агрегирования статистических данных при составлении балансов международных расчетов требуется единая система оценки сделок с реальными и финансовыми активами и пассивами, а также оценки активов и обязательств на определенный момент времени. МВФ ...

0 комментариев