Содержание.

Введение. 1

Глава 1. Методика расчета доходности по простым и сложным процентам. 3

Глава 2. Расчет доходности портфеля к погашению и к приобретению. 5

Глава 3. Оценка эффективности вложений. 8

Глава 4. Формулировка и экономическая интерпретация задачи о перевложениях. 11

Заключение. 16

Приложение 1. СОЛ-индекс ГКО. Методика расчета и рекомендации по использованию 17

Приложение 2. SOBI-GKO-yield (обобщенный индекс ГКО). Методика расчета и рекомендации по использованию 22

Приложение 3. Оценка между точным решением и приближенным значением. 25

Приложение 4. Проверка метода на случайной выборке. 27

Приложение 5. Последние цены и эффективная доходность к погашению на рынке РКО с 1 по 30 апреля 1997 г. 35

Список литературы. 38

Введение.Данная работа посвящена оптимизации, в смысле увеличения стоимости, портфеля ГКО(РКО). ГКО - государственная краткосрочная бескупонная облигация( соответственно, РКО - республиканская краткосрочная бескупонная облигация), источником дохода по ней является разница между ценой покупки и ценой продажи(дисконт). Первичное размещение облигаций производится Минфином РФ(Минфином РТ). В настоящее время это наиболее ликвидные и доходные ценные бумаги. За время своей «жизни» эти облигации проходят 3 этапа: первичное размещение(аукцион), вторичные торги, погашение. На вторичных торгах устанавливается рыночная цена облигации на каждый день. Колебания курсов облигаций различных серий в зависимости от экономической конъюнктуры спроса-предложения бывают значительны, что позволяет получить дополнительную прибыль путем спекуляции на фондовой бирже.

В предложенной работе рассмотрены общие принципы «игры» на вторичном рынке путем покупки наиболее доходных серий и продажи наименее доходных. Предлагаемая здесь методика является всего лишь гипотезой, которая на практике обычно дает положительный эффект, но связана с некоторыми трудностями при формировании оптимального портфеля. Сначала будут изложены общие сведения о методах определения доходности с помощью простых и сложных процентов и оценке эффективности вложений, затем будет сформулирована задача «О перевложениях» и дана ее экономическая интерпретация.

Глава 1. Методика расчета доходности по простым и сложным процентам.

Простые проценты

![]() (1.1)

(1.1)

![]() - первоначальная

сумма

- первоначальная

сумма

![]() - сумма

к концу срока

- сумма

к концу срока

![]() - ставка

процентов

- ставка

процентов

![]() - количество

периодов(в

годах)

- количество

периодов(в

годах)

Следовательно,

годовая ставка  (1.1’)

(1.1’)

Сложные

проценты.![]()

![]() (1.2)

(1.2)

![]() - первоначальная

сумма

- первоначальная

сумма

![]() - сумма

к концу срока

- сумма

к концу срока

![]() - ставка

процентов

- ставка

процентов

![]() -

количество

периодов(в

годах)

-

количество

периодов(в

годах)

Годовая

ставка по сложным

процентам  (1.2’)

(1.2’)

Формула сложных процентов с учетом реинвестирования

(1.3)

(1.3)

Следовательно,

(1.3’)

(1.3’)

![]() - первоначальная

сумма

- первоначальная

сумма

![]() - сумма

к концу срока

- сумма

к концу срока

![]() - ставка

процентов(эффективная

годовая приведенная

к периоду T)

- ставка

процентов(эффективная

годовая приведенная

к периоду T)

![]() - период

инвестирования(в

днях)

- период

инвестирования(в

днях)

![]() -

период

реинвестирования(в

днях)

-

период

реинвестирования(в

днях)

Данная формула является основной при финансовых расчетах. Если положить T=30 дней, то она представляет собой эффективную доходность, приведенную к месяцу. Это дает возможность сравнивать эффективность операций с облигациями с операциями по другим источникам доходов.

Глава 2. Расчет доходности портфеля к погашению и к приобретению.

Доходностью к погашению i-ой серии назовем годовую ставку i из формулы (1.1’), обозначим Дi

Эффективной доходностью к погашению, приведенную к периоду T, назовем эффективную ставку из формулы (1.3’), обозначим Дiэф

Доходность портфеля к погашению R определим из уравнения.

![]() (2.1)

(2.1)

где ![]()

![]() - совокупные

вложения

- совокупные

вложения

![]() -

количество

облигаций i-ой

серии

-

количество

облигаций i-ой

серии

![]() -

цена

облигации i-ой

серии

-

цена

облигации i-ой

серии

![]() -

стоимость

облигаций i-ой

серии

по номиналу

-

стоимость

облигаций i-ой

серии

по номиналу

![]() =

=![]() * номинал

* номинал

номинал = 1 000 000 рублей(для ГКО и РКО)

![]() -

количество

дней до погашения

от даты приобретения

-

количество

дней до погашения

от даты приобретения

N - количество серий облигаций

Тогда, решив нелинейное уравнение (2.1) , получим R - доходность портфеля к погашению.

Уравнение (2.1) - это точный метод определения доходности портфеля к погашению, но можно пользоваться другим методом, который, с точки зрения применения, является более удобным и дает приемлемые результаты (Разница между точным решением и приближенном на практике составляет не более 0,05%; см. Приложение 3).

Таким образом определим средневзвешенную доходность портфеля к погашению. Взвешивание произведем по объему и времени по простым процентам.

(2.2)

(2.2)

![]() - средневзвешенная

доходность

к погашению

- средневзвешенная

доходность

к погашению

![]() -

количество

бумаг i-ой

серии

в портфеле

-

количество

бумаг i-ой

серии

в портфеле

![]() - число

дней от даты

приобретения

до даты погашения

i-ой

серии

- число

дней от даты

приобретения

до даты погашения

i-ой

серии

![]() - доходность

к погашению

i-ой

серии

от даты приобретения(

по простым

процентам).

- доходность

к погашению

i-ой

серии

от даты приобретения(

по простым

процентам).

Соответственно, расчет по сложным процентам(по эффективной ставке).

(2.3)

(2.3)

Определим дюрацию портфеля - средневзвешенное время погашения портфеля, как:

(2.4)

(2.4)

![]() -

доходность

к погашению

i-ой

серии

-

доходность

к погашению

i-ой

серии

![]() - число

дней до погашения

i-ой

серии от даты

приобретения

- число

дней до погашения

i-ой

серии от даты

приобретения

![]() -

количество

бумаг i-ой

серии

-

количество

бумаг i-ой

серии

![]() - цена

покупки облигации

i-ой

серии

- цена

покупки облигации

i-ой

серии

Формулы для расчета доходности к приобретению(какая будет доходность от даты приобретения, если продать облигацию в текущий момент по рыночной цене) аналогичны (2.2) и (2.3), за исключением того, что здесь ti - период(в днях) от даты приобретения до текущей даты.

Примечание.

Облигации одной и той же серии могут быть приобретены в разные моменты времени, поэтому в расчетных формулах необходимо учитывать их как отдельные серии, следовательно, количество серий в расчетных формулах может быть больше, чем реальное количество выпусков, находящихся в обращении.

Глава 3. Оценка эффективности вложений.

Непременным атрибутом формирования оптимального портфеля является оценка эффективности вложений. Эта методика может быть различной в зависимости от целей инвестирования. К примеру, одной из целей является получение определенного дохода в каждый период всего срока инвестирования; в этом случае нужно подходить к оценке вложений с точки зрения дюрации портфеля - здесь дюрация играет значительную роль, хотя и не главную; другая из целей инвестирования - получение максимального дохода к концу срока инвестирования - в этом случае дюрацией можно пренебречь и исходить только из доходности. В первом случае обычно производится инвестирование на длительный срок с целью получения постоянного дохода, а во втором случае - инвестирование на более короткий срок - цель: максимизация дохода. Хотя эти 2 варианта инвестирования кажутся различными, но, фактически, 2-ой метод включает первый: можно в короткий срок получить доход и реинвестировать его еще раз и так далее. Здесь видны преимущества второго метода - можно пренебречь дюрацией портфеля, которая уменьшает доходность за счет того, что часть средств находится в менее доходных сериях.

Приведем три различные методики оценки эффективности вложений.

Расчет доходности к приобретению за определенный срок.

Расчет доходности к приобретению за определенный срок с учетом ввода-вывода денежных средств.

Расчет доходности к приобретению за определенный срок с учетом ввода-вывода денежных средств(метод предложен в журнале РЦБ, см. Список литературы (3)).

Каждая методика состоит из двух этапов:

Нахождение величины доходности портфеля к приобретению на текущий день от некоторой зафиксированной даты.

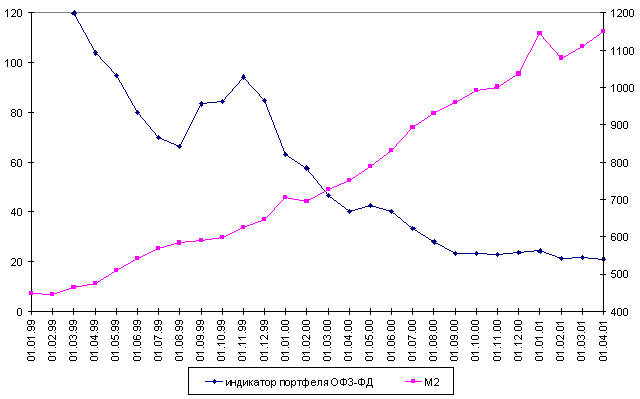

Сравнение доходности портфеля к приобретению с некоторым рыночным показателем. В качестве такого показателя можно брать СОЛ-индекс рынка или обобщенную доходность рынка к погашению(см. Приложения 1 и 2).

Для простоты сначала рассмотрим первую методику:

Определим стоимость портфеля следующим образом:

![]() (3.1)

(3.1)

![]() (3.2)

(3.2)

где:

![]() - стоимость

портфеля на

начало периода

- стоимость

портфеля на

начало периода

![]() - цена i-ой

серии облигации

на начало периода

- цена i-ой

серии облигации

на начало периода

![]() - количество

облигаций i-ой

серии на начало

периода

- количество

облигаций i-ой

серии на начало

периода

![]() - денежные

средства в

момент

- денежные

средства в

момент ![]() соответственно

соответственно

![]() - момент

начало периода

- момент

начало периода

![]() - момент

окончания

периода

- момент

окончания

периода

![]() - соответственно

на конец периода

- соответственно

на конец периода

Тогда доходность вложений можно определить по следующей формуле:

(по формуле

простых процентов) (3.3)

(по формуле

простых процентов) (3.3)

Рассмотрим методику расчета доходности портфеля к приобретению с учетом ввода-вывода. Сложность заключается в том, что в течение периода инвестирования происходит ввод-вывод средств в портфель. Этот случай часто встречается на практике, поэтому данный метод оценки является с практической точки зрения наиболее актуальным.

Разобьем весь период инвестирования на периоды, границами которых являются моменты ввода-вывода средств. Пусть вводу-выводу средств соответствует время t0,...,tn+1, где t1,...,tn - моменты ввода-вывода средств в середине периода инвестирования, t0=t,tn+1=T - начальный и конечный моменты периода инвестирования.

Тогда определим стоимость портфеля в каждый момент ввода-вывода средств как:

![]() (3.4)

(3.4)

![]() (3.5)

(3.5)

где:

![]() - рыночная

цена облигации

i-ой

серии в момент

tj

- рыночная

цена облигации

i-ой

серии в момент

tj

![]() - количество

бумаг i-ой

серии в портфеле

соответственно

до ввода-вывода

средств и после

- количество

бумаг i-ой

серии в портфеле

соответственно

до ввода-вывода

средств и после

![]() - денежные

средства в

момент

- денежные

средства в

момент ![]() соответственно

соответственно

![]() - стоимость

портфеля

соответственно

до ввода-вывода

средств и после

- стоимость

портфеля

соответственно

до ввода-вывода

средств и после

Определим доходность к приобретению между моментами ввода-вывода средств как:

![]() (3.6)

(3.6)

Тогда доходность всего портфеля можно определить следующим образом:

(3.7)

(3.7)

Рассмотрим методику оценки эффективностью управления портфелем, предложенную в журнале РЦБ(см. Список литературы(3)).

Предлагаемая методика рассматривает доходность портфеля(с учетом потоков ввода-вывода средств) в сравнении со среднерыночной доходностью, рассчитанной методом индексов. Расчетные формулы выглядят следующим образом:

![]() (3.8)

(3.8)

где I - сводный индекс рынка ГКО нарастающим итогом(например, по методике расчета СОЛ-индекса);T0 - длительность отчетного периода.

Доходность портфеля за отчетный период с учетом ввода-вывода средств, % годовых.

(3.9)

(3.9)

![]() - соответственно

конечная и

начальная сумма

активов в портфеле

ГКО, рассчитанная

по средневзвешенным

ценам выпусков(включая

остаток лицевого

счета)

- соответственно

конечная и

начальная сумма

активов в портфеле

ГКО, рассчитанная

по средневзвешенным

ценам выпусков(включая

остаток лицевого

счета)

![]() -

сумма

ввода(вывода),

при вводе средств

mi>0,

при выводе mi

-

сумма

ввода(вывода),

при вводе средств

mi>0,

при выводе mi

Похожие работы

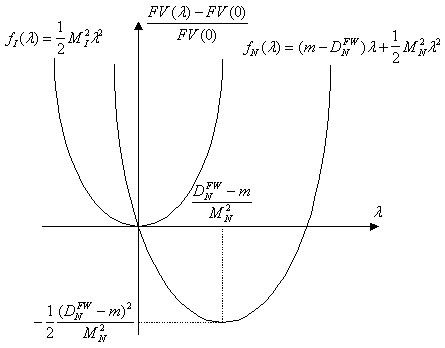

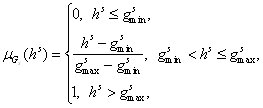

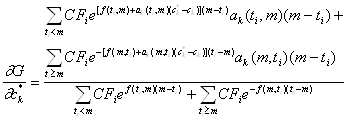

... параметров в случае резкого перехода к новой рыночной ситуации. Глава 2. Обоснование методов поддержки принятия решений по управлению процентным риском портфеля ГКО–ОФЗ в посткризисный период. §2.1. Иммунизация процентного риска портфеля ГКО–ОФЗ от непараллельных перемещений временной структуры процентных ставок. Процентный риск владельца портфеля облигаций существенно зависит от того, в какой ...

... в помещении соответствуют общепринятым нормам, работающему обеспечены комфорт и благоприятные условия труда. Заключение В данном дипломном проекте произведено формирование портфеля ценных бумаг акционерного коммерческого банка «Дорожник». Процесс формирования и оптимизации включал в себя следующие этапы: Исследован теоретический материал по инвестиционному процессу, ценным бумагам и портфелю ...

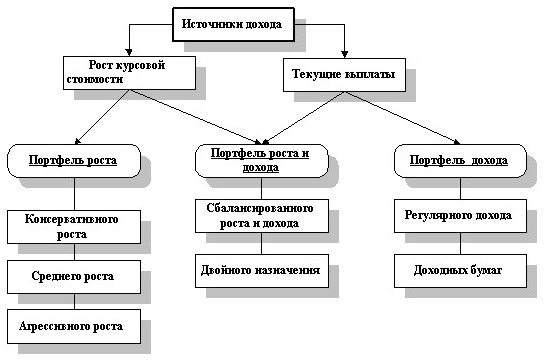

... дохода, как правило, определяется по отношению к цене приобретения облигации: Ст = ДХ/PC, (9) где РC – рыночная стоимость (цена приобретения) облигации. 1.2 Формирование и управление портфелем ценных бумаг Основные принципы формирования портфеля инвестиций [2, 4, 5]: безопасность вложений (стабильность дохода, неуязвимость на рынке инвестиционного капитала); доходность вложений; ...

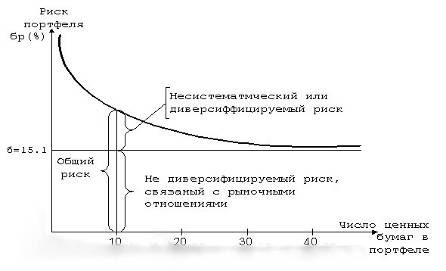

... учитывать, что портфель ценных бумаг — это продукт, который продается и покупается на фондовом рынке, а следовательно, весьма важным представляется вопрос об издержках на его формирование и управление. Поэтому особую важность приобретает вопрос о количественном составе портфеля. Вопрос о количественном составе портфеля можно решать как с позиции теории инвестиционного анализа, так и с точки ...

0 комментариев