Таблица 1.

Аналитический баланс предприятия в агрегированном виде

| Статьи баланса | Расчет | Начало периода | Конец периода |

| 1. Основные ср-ва и прочие внеоборотные активы (F) | А080 | 23 560 | 29 784 |

| 2. Запасы и затраты (Z) | А180 | 203 950 | 155 444 |

| 3. Денежные ср-ва ,расчеты и прочие активы (Ra), в т. ч. | А330 | 21 349 | 164 037 |

| а) денежные средства и краткосрочные финансовые вложения (Д) | А270 - А310 | 0 | 0 |

| б) расчеты и прочие активы (ra) | А330 - Д | 21 349 | 164 037 |

| 4. Убытки прошлых лет | А340 | 133 851 | 133 851 |

| Баланс (В) | А360 | 382 710 | 483 116 |

| 1. Источники собственных средств (И) | П480 | 40 000 | 329 661 |

| 2. Расчеты и прочие пассивы (R) | П770 - К | 342 710 | 153 455 |

| 3. Кредиты и другие заемные средства (К) в т. ч. | Кt + Кт + Ко | 0 | 0 |

| а) краткосрочные кредиты и заемные средства (Kt) | Р600 + Р620 + Р610 | 0 | 0 |

| б) долгосрочные кредиты и заемные ср-ва (Kт) | Р500 + Р510 | 0 | 0 |

| в) ссуды непогашенные в срок (Кo) | |||

| Баланс (В) | Р780 | 382 710 | 483 116 |

| Статьи баланса | Абсолютная величина | Удельный вес | Изменение денежных средств | |||||

| на начало периода | на конец периода | на начало периода | на конец периода | абсолютная величина | удельный вес | % изменения абс. величины | % | |

| 1. Основные ср-ва и прочие внеоборотные активы F | 23 560 | 29 784 | 6,16% | 6,16% | 6 224 | 0,01% | 26,42% | 6,20% |

| 2. Запасы и затраты Z | 203 950 | 155 444 | 53,29% | 32,18% | -48 506 | -21,12% | -23,78% | -48,31% |

| 3. Денежные ср-ва ,расчеты и прочие активы RА, в т. ч. | 21 349 | 164 037 | 5,58% | 33,95% | 142 688 | 28,38% | 668,36% | 142,11% |

| а ) денежные средства и краткосрочные финансовые вложения Д | 676 | 4 896 | 0,18% | 1,01% | 4 220 | 0,84% | 624,20% | 4,20% |

| б ) расчеты и прочие активы rА | 16 713 | 84 452 | 4,37% | 17,48% | 67 739 | 13,11% | 405,31% | 67,47% |

| Баланс В | 382 710 | 483 116 | 100,00% | 100,00% | 100 406 | 0,00% | 26,24% | 100,00% |

| 1. Источники собственных средств И | 40 000 | 329 661 | 10,45% | 68,24% | 289 661 | 57,78% | 724,15% | 288,49% |

| 2. Расчеты и прочие пассивы (R) | 342 710 | 153 455 | 89,55% | 31,76% | -189 254 | -57,78% | -55,22% | -188,49% |

| 3. Кредиты и другие заемные средства (К) | 0 | 0 | 0,00% | 0,00% | 0 | 0,00% | 0,00% | 0,00% |

| в т. ч. | ||||||||

| а) краткосрочные кредиты и заемные средства (Kt) | 0 | 0 | 0,00% | 0,00% | 0 | 0,00% | 0,00% | 0,00% |

| б) долгосрочные кредиты и заемные ср-ва (Kт) | 0 | 0 | 0,00% | 0,00% | 0 | 0,00% | 0,00% | 0,00% |

| в) ссуды непогашенные в срок (Кo) | 0 | 0 | 0,00% | 0,00% | 0 | 0,00% | 0,00% | 0,00% |

| Баланс (В) | 382 710 | 483 116 | 100,00% | 100,00% | 100 406 | 0,00% | 26,24% | 100,00% |

| Коэффициенты | Ограничения | Начало периода | Конец периода | Изменение |

| 1. Автономии | >0,5 | 0,1045 | 0,6824 | 0,5778 |

| 2. Соотношения заемных и собств. средств | <1 | 8,5677 | 0,4655 | -8,1022 |

| 3. Соотношения мобильных и иммобилизованных средств | - | 9,5630 | 10,7266 | 1,1637 |

| 4. Маневренности | 0,5 | 0,4110 | 0,9097 | 0,4986 |

| 5. Обеспеченности запасов и затрат | >0,6 | 0,0806 | 1,9292 | 1,8486 |

| 6. Имущества производственного назначения | >0,5 | 0,5191 | 0,3194 | -0,1996 |

| 7. Абсолютной ликвидности | 0,2 - 0,7 | 0,0020 | 0,0319 | 0,0299 |

| 8. Ликвидности | >1 | 0,0507 | 0,5822 | 0,5315 |

| 9. Покрытия | >2 | 0,6459 | 1,5952 | 0,9493 |

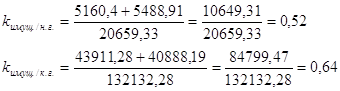

Финансовые коэффициенты представляют собой относительные показатели финансового состояния предприятия.

Коэффициент автономии важен как для инвесторов так и для кредиторов предприятия, поскольку он характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия. По данным анализа видно, что доля имущества сформированного за счет собственных источников увеличилась с 10.45% до 68.24%, что произошло за счет отражения в балансе прибыли (стр. 470...472). Это говорит о том, что риск кредиторов невысок, так как реализовав половину имущества, сформированного за счет собственных средств, предприятие сможет погасить свои долговые обязательства.

Коэффициент автономии дополняется соотношением заемных и собственных средств, высокий показатель которого (8.5667) говорит о том, что большая часть деятельности предприятия финансировалась за счет заемных средств.

Высокий показатель соотношения мобильных и иммобилизованных средств (9.5630) а также его рост (+1.1637) положительно характеризуют данное предприятие, показывая существенное преобладание мобильных средств.

Для определения того какая часть собственных средств вложена в наиболее ликвидные активы, используется коэффициент маневренности. Из анализа видно, что если в начале периода активы формировались в основном за счет заемных средств, то в конце периода источником их формирования более чем на 90% стали собственные средства.

Коэффициент обеспеченности запасов и затрат достиг в конце периода уровня (1.9292), удовлетворяющего ограничению, что связано как видно из баланса прежде всего с получением прибыли от выполненных работ.

Снижение коэффициента имущества производственного назначения вполне логично так как связанно с большим расходом производственных запасов (стр. 100: 149447.1 - 52737.2 = 96709.9) на основное деятельность а также с ростом факторов (в конце периода) влияющих на знаменатель данного коэффициента (стр. 360).

Коэффициент абсолютной ликвидности определяется отношением денежных средств и быстрореализуемых ценных бумаг к текущим обязательствам предприятия. В течении периода произошло увеличение этого коэффициента (с 0.020 до 0.319). Это говорит о том, что предприятие в начале периода не смогло бы срочно погасить свои обязательства. Однако учитывая малую вероятность того, что все кредиторы одновременно потребуют погашения долгов а также принимая во внимание рост показателя, можно сказать, что соотношение легко реализуемых активов и краткосрочной задолженности допустимо.

В определении коэффициента ликвидности также учитываются быстрореализуемые активы. Несмотря на рост в конце периода он так и не смог попасть под ограничения. Что объясняется значительным преобладанием пассивов над активами.

Коэффициент покрытия позволяет определить в какой кратности текущие кредиторские обязательства обеспечены материальными оборотными средствами. Его рост в течении периода - положительное явление. В общем случае значение коэффициента на конец периода не является достаточным, но в данном случае, учитывая специфику деятельности предприятия, скорее опасно его чрезмерно высокое значение, так как оно говорит о неэффективном использовании ресурсов.

Причиной несоответствия ограничениям многих показателей является деятельность предприятия - строительно-ремонтные работы связанные с долгосрочным привлечением больших средств, как собственных так и заемных. Следовательно подобная динамика коэффициентов является нормальным явлением для предприятия и в целом его положение устойчиво.

Анализ финансовой устойчивости

| Показатель | Расчет | Начало периода | Конец периода | Абсолютное изменение |

| 1. Источники собственных средств за вычетом иммобилизованных | Р480 - иммобил. | 40 000 | 329 661 | 289 661 |

| 2. Основные средства и долгосрочные вложения средства | 23 560 | 29 784 | 6 224 | |

| 3. Наличие собственных и оборотных средств | п1. - п2. | 16 440 | 299 877 | 283 436 |

| 4. Долгосрочные кредиты и заемные средства | 0 | 0 | 0 | |

| 5. Собственные и долгосрочные заемные источники | п3. + п4. | 16 440 | 299 877 | 283 436 |

| 6. Краткосрочные кредиты и заемные средства | 0 | 0 | 0 | |

| 7. Общая величина основных источников формирования | п5. + п6. | 16 440 | 299 877 | 283 436 |

| 8. Общая величина запасов и затрат | 203 950 | 155 444 | -48 506 | |

| 9. Излишек или недостаток | ||||

| а) собственных оборотных средств | п3. - п8. | -187 510 | 144 433 | 331 943 |

| б) собственных и заемных долгосрочных источников | п5. - п8. | -187 510 | 144 433 | 331 943 |

| в) общей величины основных источников формирования запасов и затрат | п7. - п8. | -187 510 | 144 433 | 331 943 |

Таким образом значительное увеличение источников собственных средств (п.1) произошло главным образом за счет отражения в балансе прибыли от работ выполненных в течении периода. Это позволило увеличить предприятию основные фонды (п.2) главным образом за счет приобретения новых основных средств. Значительный остаток собственных средств (п.3) позволил предприятию обойтись без заемных средств (п.4 и 6) и сформировать значительный резерв (п.7). Общая величина запасов и затрат снизилась, главным образом за счет уменьшения производственных запасов (стр.100).

Как видно из анализа предприятие не испытывает недостатков в оборотных средствах и источниках формирования запасов и затрат вследствие наличия большого резерва.

Анализ ликвидности баланса

| Активы | на начало периода | на конец периода | Пассивы | на начало периода | на конец периода | Платежный излишек или недостаток | |

| на начало периода | на конец периода | ||||||

| 1. Наиболее ликвидные активы | 676 | 4 896 | 1. Наиболее срочные обязательства | 342 710 | 153 455 | -342 034 | -148 560 |

| 2. Быстрореализуемые активы | 16 713 | 84 452 | 2. Краткосрочные пассивы | 0 | 0 | 16 713 | 84 452 |

| 3. Медленнореализуе-мые активы | 203 950 | 155 444 | 3. Долгосрочные пассивы | 0 | 0 | 203 950 | 155 444 |

| 4. Труднореализуемые активы | 23 560 | 29 784 | 4. Постоянные пассивы | 40 000 | 329 661 | -16 440 | -299 877 |

Условие абсолютной ликвидности:

| AI > ПI | AII > ПII | AIII > ПIII | AIV < ПIV |

Ликвидность баланса определяется как покрытие обязательств предприятия его активами. Анализ ликвидности заключается в сравнении средств актива сгруппированных по степени их ликвидности и расположенных в порядке ее убывания с обязательствами пассива, сгруппированными по срокам их погашения и расположенными в порядке возрастания этих сроков. В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы делятся на:

1. Наиболее ликвидные;

2. Быстрореализуемые;

3. Медленно реализуемые;

4. Труднореализуемые

Пассивы группируются по степени срочности их оплаты:

1. Наиболее срочные;

2. Краткосрочные;

3. Долгосрочные;

4. Постоянные

В данном балансе нарушено условие ликвидности AI > ПI

Анализ состояния и использования основных средств

| Показатель | Начало периода | Конец периода | Абсолютное изменение |

| 1. Первоначальная стоимость | 24 552 | 33 403 | 8 851 |

| 2. Износ | 992 | 3 947 | 2 955 |

| 3. Остаточная стоимость | 23 560 | 29 456 | 5 896 |

| 4. Коэффициент износа | 4,04% | 11,82% | 7,77% |

| 5. Коэффициент годности | 95,96% | 88,18% | -7,77% |

| 6. Балансовая прибыль | 244 553 | 287 709 | 43 156 |

| 7. Фондоотдача | 996,06% | 861,33% | -134,73% |

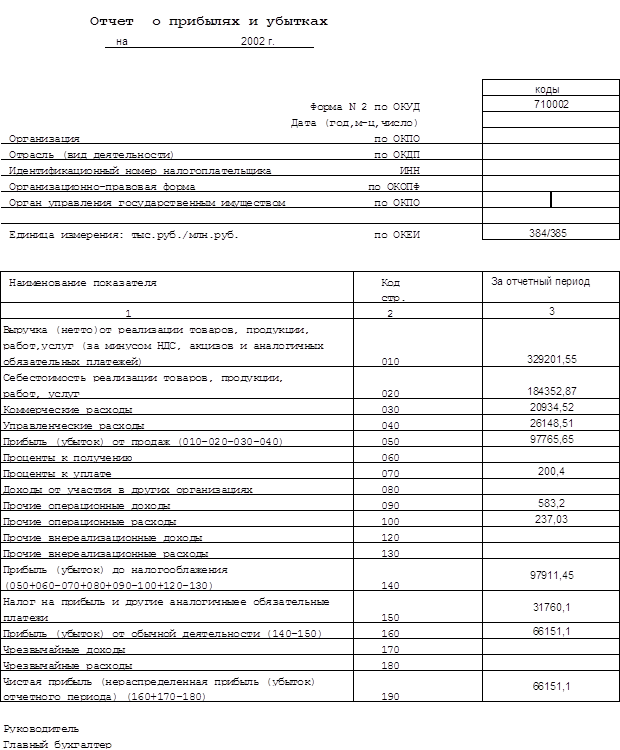

Анализ финансовых результатов

| Показатель | Начало периода | Конец периода | Абсолютное изменение |

| 1. Прибыль | 244 553 | 287 709 | 43 156 |

| 2. Использование прибыли | 4 031 | 4 743 | 711 |

| 3. Нераспределенная прибыль | 0 | 282 966 | 282 966 |

| 4. Прибыль прошлого года | 0 | 0 | 0 |

| 5. Рентабельность | 107,02% | 152,35% | 45,33% |

Расчет сверхнормативных непрокредитованных запасов

| Показатель | Начало | Конец | Абсолютное |

| периода | периода | изменение | |

| 1. Фактические производственные запасы и затраты | 203 950 | 155 444 | -48 506 |

| 2. Норматив собственных оборотных средств | 100 000 | 100 000 | 0 |

| 3. Задолженность банку по ссудам (с учетом проверки банком обеспечения кредита на 1-е число месяца, следующего за отчетным) | 0 | 0 | 0 |

| 4. Задолженность поставщикам, зачтенная банком при кредитовании | 0 | ||

| 5. Итого источников | 100 000 | 100 000 | 0 |

| 6. Сверхнормативные непрокредитованные запасы | 103 950 | 55 444 | -48 506 |

| 7. Превышение источников над фактическими производственными запасами | -103 950 | -55 444 | 48 506 |

В течении периода предприятие не пользовалось банковскими кредитами и ссудами, поэтому анализ соблюдения финансовой дисциплины не проводился.

Анализ нематериальных оборотных средств

| Показатель | Начало | Конец | Абсолютное |

| периода | периода | изменение | |

| 1. Денежные средства за вычетом остатков на расчетном счету | |||

| а) в тыс. рублей | 171 | 1 580 | 1 410 |

| б) в% | 0,88% | 1,22% | 923,98% |

| 2. Товары отгруженные и сданные работы по переданным в банк на инкассо расчетным документам, сроки оплаты по которым не наступили а) в тыс. рублей | 0 | 0 | 0 |

| б) в% | 0,00% | 0,00% | 0,00% |

| 3. Дебиторы за вычетом по недостачам и хищениям | |||

| а) в тыс. рублей | 19 153 | 127 502 | 108 349 |

| б) в% | 99,12% | 98,78% | 665,34% |

| 4. Итого без учета иммобилизации оборотных средств | |||

| а) в тыс. рублей | 19 323 | 129 083 | 109 759 |

| б) в% | 100,00% | 100,00% | 668,80% |

| 5. Общая величина иммобилизованных оборотных средств | |||

| а) в тыс. рублей | 0 | 0 | 0 |

| б) в% | 0,00% | 0,00% | 0,00% |

| 6. Всего нематериальных оборотных средств | 19 323 | 129 083 | 109 759 |

Анализ оборачиваемости материальных оборотных средств

| Показатель | Предыдущий | Текущий |

| период | период | |

| 1. Выручка от реализации продукции, работ, услуг (тыс. руб.) | 1 158 261 | 1 362 660 |

| 2. Однодневная выручка | 6 435 | 7 570 |

| 3. Средние остатки материальных оборотных средств | 152 743 | 179 697 |

| 4. Оборачиваемость | 23,74 | 23,74 |

| 5. Вовлечено ср-в в хозяйственный оборот за счет ускорения оборачиваемости: а) в днях | 0,00 | |

| б) в тыс. рублей | 0 | |

| 6. Отвлечено средств из хозяйственного оборота за счет замедления оборачиваемости: а) в днях | ||

| б) в тыс. рублей |

| Анализ платежеспособности предприятия | ||||

| Виды денежных средств | Расчет | Начало года | Конец года | Абсолютное изменение |

| 1. Касса | 280 | 171 | 1 580 | 1 410 |

| 2. Расчетный счет | 290 | 506 | 3 315 | 2 810 |

| 3. Валютный счет | 300 | 0 | 0 | 0 |

| 4. Прочие денежные средства | 310 | 0 | 0 | 0 |

| 5. Дебиторская задолженность (за исключением сомнительной) | 200 ... 260 | 19 153 | 127 502 | 108 349 |

| ИТОГО денежных средств | 19 829 | 132 398 | 112 569 | |

| Виды предстоящих платежей | Расчет | Начало года | Конец года | Абсолютное изменение |

| 1. Налоги | 700 | 4 497 | 1 911 | -2 586 |

| 2. Расчеты с органами соц. страхования | 660 | 2 499 | 1 702 | -797 |

| - с пенсионным фондом | 670 | 0 | 0 | 0 |

| - с другими | 690 | 131 | 0 | -131 |

| 3. Погашение ссуд | 600 ... 620 | 0 | 0 | 0 |

| 4. Оплата товаров, работ, услуг | 630 | 267 827 | 0 | -267 827 |

| 5. Оплата коммунальных услуг и услуг сторонних организаций | 640 + 680 + 710 + 720 | 67 756 | 145 334 | 77 578 |

| 6. Оплата труда | 650 | 0 | 4 508 | 4 508 |

| ИТОГО предстоящих платежей | 342 710 | 153 455 | -189 254 | |

| Недостаток / избыток | -322 881 | -21 058 |

Заключение

В целом можно сказать что финансовое состояние предприятия устойчиво. Вид деятельности данного предприятия - строительно-монтажные работы, требующие больших капиталовложений. Несоответствие нормам некоторых показателей - следствие специфической деятельности предприятия. Тем не менее предприятию можно дать несколько рекомендаций, для дальнейшего его развития.

Предприятию можно рекомендовать увеличить уставный капитал для пополнения оборотных средств путем дополнительной подписки на акции среди акционеров.

Вместо увеличения уставного капитала возможно привлечение кредитов, что, конечно, сказалось бы на рентабельности в сторону ее уменьшения, но позволило бы повысить платежеспособность предприятия, улучшить структуру баланса и, возможно, заинтересовало бы потенциального инвестора.

Предприятию также следует попытаться сохранить оборачиваемость материальных оборотных средств на прежнем уровне при увеличении объема работ и увеличении объема материальных оборотных средств.

Также возможны изменения в учетной политике данного предприятия с целью введения поэтапной оплаты выполненных работ, услуг, что позволит стабилизировать статьи баланса в части денежных средств и прочих активов.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев