Михаил Васильевич Пылoв, сертифицированный оценщик АРМО, оценщик I-й категории, член НП СРО «Ассоциации российских магистров оценки».

Оценка — это процесс установления экспертом-оценщиком стоимости объекта оценки для специфических целей, результатом которого является научно обоснованное мнение о стоимости оцениваемого объекта на дату оценки в денежном выражении. Хотя оценщики могут прийти к разным результатам, стоимость является объективной величиной, отражающей, с одной стороны, состояние рынка, с другой — состояние объекта.

Что такое оценка? Оценивать что-либо — означает определять стоимость объекта.

Есть и более сложное определение, одновременно отражающее суть и уточняющее ограничительные условия проведения оценки. Оценка — это процесс установления экспертом-оценщиком стоимости объекта оценки для специфических целей, результатом которого является научно обоснованное мнение о стоимости оцениваемого объекта на дату оценки в денежном выражении.

Объектами оценки могут являться различные активы — земля, здания, сооружения и другие объекты недвижимости, оборудование, ценные бумаг и, нематериальные активы (авторские права, патенты, гудвилл, торговая марка и т. д.), предприятие как действующий бизнес и др.

Процесс оценки включает в себя две базовые составляющие — аналитическую и расчетную, — грамотное сочетание которых позволяет сформировать научно обоснованное мнение.

Аналитическая составляющая — это анализ прошлой, текущей и прогнозирование будущей ситуации на рынке, изучение предоставленных заказчиком документов, рассуждения о важности тех или иных факторов, влияющих на стоимость объекта оценки, самостоятельный выбор оценщиком источников информации, возможных подходов и методов оценки. Именно аналитическая составляющая объясняет возможность получения различных данных о стоимости одного и того же объекта в отчетах, сделанных разными оценщиками.

Расчетная составляющая — это введение полученных различными способами данных в математические формулы и получение результатов, которые снова будут аналитически перерабатываться и т. д., пока оценщик не придет к конечной искомой цифре.

Хотя оценщики могут прийти к разным результатам, стоимость является объективной величиной, отражающей, с одной стороны, состояние рынка, с другой — состояние объекта. Произведя расчет стоимости объекта, мы обязательно уточняем, что стоимость определена именно по состоянию на конкретное календарное число, называемое датой оценки.

Естественно, что со временем стоимость объекта может значительно меняться в связи с изменением характеристик как самого объекта, так и окружающей среды. Величина стоимости объекта оценки, указанная в отчете, в соответствии с действующими стандартами оценки может быть признана рекомендуемой для целей совершения сделки с объектом только в течение 6 месяцев, считая с даты оценки. Иногда за эти 6 месяцев стоимость объекта оценка практически не изменяется. А бывают случаи, когда стоимость за это время меняется несколько раз.

Принципы оценки

Оценщики называют эти принципы фундаментальными. Для удобства их можно разделить на три группы.

Принципы, основанные на представлениях собственника.

Принципы, связанные с особенностями объекта оценки и его эксплуатацией.

Принципы, обусловливаемые воздействием окружающей среды.

I группа принципов . В нее входят принципы, основанные на представлениях собственника.

Принцип полезности:

Любой объект (имущество) может обладать стоимостью, если он способен удовлетворять потребность реального или потенциального собственника в течение определенного периода времени.

Используя этот принцип, следует иметь в виду, что полезность одною и того же объекта для всех участников рынка не одинакова.

Принцип замещения:

Данный принцип гласит, что максимальная стоимость объекта на открытом конкурентном рынке не может быть больше наименьшей цены, за которую может быть приобретен или создан другой объект, обладающий такой же полезностью.

Принцип действует для всех объектов, кроме, пожалуй, уникальных — вследствие отсутствия аналогов и фактической невозможности воспроизведения.

Принцип ожидания (принцип ожидаемой полезности):

Рыночная стоимость объекта отражает наши представления о его ожидаемой полезности, о будущих выгодах. Объект будет стоить ровно столько, сколько принесет доходов.

II группа принципов. Она включает принципы, связанные с особенностями объекта оценки и его эксплуатацией.

Принцип вклада:

Рыночная стоимость объекта увеличивается при добавлении нового фактора, формирующего доход объекта.

Сумма, на которую увеличивается рыночная стоимость, может не соответствовать стоимости добавляемого фактора.

Наличие у торгового комплекса подземной автостоянки обычно увеличивает стоимость этого комплекса на сумму, превышающую издержки на строительство самой стоянки. И другой пример: если вы поставите посередине своего комплекса статую работы какого-нибудь известного скульптора, стоимость комплекса вряд ли увеличится на умопомрачительную сумму, заплаченную за шедевр.

Принцип добавочной продуктивности:

Добавочная продуктивность определяется чистым доходом, относящимся к земле, после компенсации затрат на труд, капитал и управление.

На практике дополнительный доход владелец может получать за счет того, что его собственность расположена в более выгодном месте.

Принцип предельной производительности:

Изменение того или иного фактора производства может увеличивать или уменьшать стоимость объекта.

Обычно по мере добавления ресурса стоимость объекта сначала возрастает, потом прирост стоимости по отношению к затратам на дополнительный ресурс уменьшается, далее прирост стоимости прекращается, и, наконец, затраты на ресурс начинают превышать прирост стоимости объекта.

Принцип сбалансированности:

Принцип состоит в том, что любому типу собственности соответствует оптимальное сочетание факторов производства.

III группа принципов. Принципы, обусловливаемые воздействием окружающей среды, составляют третью группу.

Принцип зависимости:

Принцип гласит, что стоимость оцениваемой собственности зависит от характера и стоимости окружающего имущества. В районах элитной застройки стоимость квартир в типовых домах выше, чем в обычном районе.

Принцип соответствия:

Принцип означает, что максимальная стоимость достигается тогда, когда особенности и характер использования собственности соответствуют потребностям и ожиданиям местного рынка.

Дом с бассейном, стоящий среди таких же домов с бассейном, будет иметь максимально возможную рыночную стоимость. Если этот же дом лишить такого значимого атрибута престижности, как бассейн, его стоимость тут же упадет на величину, большую, чем стоимость бассейна.

Принцип спроса и предложения:

Знаменитый принцип классической экономики. Цена определяется взаимодействием спроса и предложения.

Принцип конкуренции:

Еще один знаменитый принцип. Когда на рынке начинают расти прибыли, рынок становится привлекательным, вследствие чего обостряется конкуренция, и прибыли снова снижаются. Конкуренция устанавливает справедливую рыночную стоимость.

Принцип изменения:

Самый легкий принцип, который гласит, что стоимость изменяется во времени. Ничто не вечно.

Принцип наилучшего и наиболее эффективного использования

Этот принцип можно выделить отдельно. В соответствии с ним оценка рыночной стоимости объекта, когда это возможно, осуществляется на основе анализа, позволяющего определить наилучшее и наиболее эффективное использование. При этом учитываются юридические ограничения, решения местных органов власти и, конечно, экономическая целесообразность такого использования.

Например, имея свой бизнес, вы производите специфическую продукцию с ограниченным спросом. Если анализ наилучшего и наиболее эффективного использования выявит, что незначительная модификация оборудования позволил расширить ассортимент, найти новые рынки сбыта и увеличить доходы, рыночная стоимость бизнеса будет оценена выше, чем при существующем использовании ресурсов даже в случае, если вы не собираетесь что-либо менять в структуре производства.

Добровольная оценка: в каких случаях она необходима?

Ежедневно в мире совершается немыслимое количество операций с имуществом. Собственность продается, покупается, закладывается, страхуется, конфисковывается и даже незаконно захватывается.

Добровольная оценка нужна для того, чтобы вы имели возможность принимать во всех этих случаях обоснованные управленческие решения. Проведя независимую оценку, вы можете рассчитывать на максимальную отдачу от любой операции с вашим имуществом.

По нашим наблюдениям, если до 1998 г. 90% работ приходилось на обязательную оценку (в основном, с целью переоценки) и только 10% оценочных работ проводилось по инициативе заказчиков, то сейчас на все обязательные виды оценки приходится не более 10—15% оценочных работ. В остальных случаях заказчики обращаются за оценочными услугами добровольно. Добровольную оценку желательно проводить в следующих случаях.

Оценка инвестиционного проекта нового бизнеса, или инвестиционного проекта как одного из новых направлений существующего бизнеса. Оценка инвестиционного проекта требуется для детального изучения перспектив развития бизнеса, структуры будущих денежных потоков и рисков осуществления проекта. Оценка покажет возможности достижении запланированных проектом показателей и пути оптимизации его параметров. Отчет об оценке инвестиционного проекта, сделанный независимым оценщиком, поможет руководителю принять решение об осуществлении проекта или его отклонении и в случае необходимости привлечь в проект дополнительные инвестиции либо получить кредит в банке.

Оценка для повышения эффективности текущего управления компанией (для внутреннего использования). Оценка проводится, во-первых, для выявления избыточных активов, которые отягчают производства и от которых следует избавляться; во-вторых, для выявления недооцененных активов, которые способны принести в будущем значительные доходы. Например, в процессе оценки может обнаружиться, что использование арендованных складских помещений обойдется дешевле, чем поддержание в рабочем состоянии и обслуживание собственных, стоящих на балансе.

Оценка для целей покупки, продажи бизнеса или его части. Оценка бизнеса в случаях купли-продажи необходима как для продавца, так и для покупателя. Обычно оценивается рыночная стоимость бизнеса (акций долей, паев). Отчет об оценке дает ответы на следующие вопросы: какова стоимость 100-процентного участия в уставном капитале, какова стоимость контрольного пакета, блокирующего пакета, какова стоимость меньшей доли, каковы перспективы развития бизнеса и т. д.

Оценка для целей дополнительной эмиссии, залога ценных бумаг. Оценка требуется для повышения привлекательности ценных бумаг в глазах потенциальных инвесторов, определения справедливого объема кредитных средств, получаемых под залог ценных бумаг. В случае если речь идет об акциях — оценка проводится также для учета интересов существующих собственников акций. Кроме акций, можно оценить облигации, векселя и любые другие ценные бумаги.

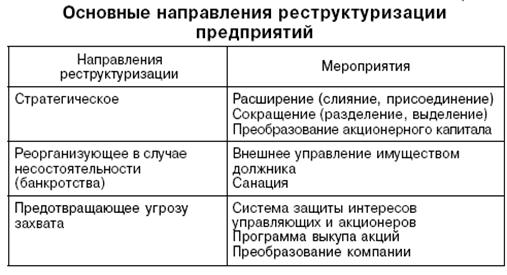

Оценка для целей реструктуризации бизнеса. Реструктуризация может подразумевать слияние, присоединение, разделение, выделение из состава действующего бизнеса одного или нескольких элементов. Чаше всего целью реструктуризации является оптимизация или увеличение совокупной стоимости нового бизнеса. Чтобы определить оптимальный способ реструктуризации, желательно провести независимую оценку. Можно провести оценку уже готового проекта реструктуризации, а можно заказать разработку такого проекта оценщику.

Оценка для получения кредита под залог имущества. Кредитная организация может потребовать отчет об оценке, в котором определена рыночная стоимость имущества. Как правило, в случае проведения независимой оценки кредит можно получить на более выгодных для компании условиях.

Оценка для целей страхования. Отчет об оценке необходим для представления страховой организации полных данных о стоимости объектов страхования. Конечно, страховая организация может провести оценку вашего имущества своими силами, но в большинстве случаев, являясь заинтересованной стороной, она склонна к заниженной стоимости объекта страховки. Независимая оценка позволяет заказчику снизить расходы на страхование.

Оценка для целей налогообложения. Предприятие самостоятельно определяет налогооблагаемую базу, руководствуясь соответствующими нормативно-правовыми актами. Грамотно проведенная оценка может значительно уменьшить налогооблагаемую базу, не выходя при этом за рамки действующего законодательства.

Оценка долговых обязательств. Оценка понадобится для целей переуступки прав требования, а также при определении стоимости задолженности для подачи иска к должнику в суд. Испытывая потребность в оборотных средствах, имея при этом дебиторскую задолженность, вы могли бы оценить дебиторскую задолженность и продать права требования третьему лицу.

Оценка при добровольной ликвидации бизнеса или его части. В этом случае потребуется определить ликвидационную стоимость активов ликвидируемого бизнеса. Оценка позволит определить резервы стоимости ликвидируемых активов и увеличить совокупную выручку.

Оценка отдельных видов или отдельных объектов имущества предприятия. Объекты недвижимости, машины, транспорт и оборудование необходимо оценивать при их внесении в качестве вклада в уставный капитал; при передаче прав собственности на имущество (покупка, продажа, безвозмездное получение/передача, аренда, лизинг и др.); для целей кредитования под залог оцениваемого имущества; для целей страхования имущества, а также в рамках оценки бизнеса. Объекты интеллектуальной собственности (ОИС) следует оценивать при внесении стоимости ОИС в уставный капитал; при постановке на бухгалтерский учет в качестве нематериальных активов; при уступке прав на ОИС; при передаче прав на использование ОИС на лицензионной основе; при залоге ОИС; для определения ущерба от несанкционированного использования ОИС, а также в рамках оценки бизнеса.

Оценка с целью переоценки основных фондов. Согласно действующему законодательству, организации имеет право не чаше одного раза в год, на 1 января отчетного года, переоценивать полностью или частично стоимость основных средств по восстановительной стоимости. Частичная или полная оценка с целью переоценки основных фондов — это на сегодняшний день самый простой и эффективный способ налоговой оптимизации.

Этапы процесса оценки

Процесс оценки глазами многих бизнесменов обычно выглядит так: оценщик заключает договор, получает у вас информацию и уходит, а потом приходит с готовым отчетом. На самом же деле, процесс оценки включает в себя следующие основные этапы:

Таблица 1.

| Подготовительный этап | Этап сбора информации | Этап расчета стоимости объекта оценки | Заключительный этап |

| Ознакомление с объектом оценки. Составление перечня необходимых документов, представляемых заказчиком. Заключение договора на проведение оценки, с указанием объекта оценки и целей оценки. | Осмотр объекта оценки на месте. Получение информации от заказчика. Получение дополнительной информации из официальных источников, в печатных изданиях, в Интернете, в базах данных оценщиков, в сборниках законодательства РФ и ее субъектов. Исследования рынка. | Анализ наилучшего и наиболее эффективного использования. Определение стоимости объекта оценки с использованием методов затратного, сравнительного и доходного подходов. Согласование результатов оценки, полученных с применением различных методов, и получение итоговой стоимости. | Подготовка окончательного текста отчета. Передача отчета заказчику, подписание акта приема-передачи и возвращение документов заказчику. |

1. Подготовительный этап. Прежде чем подписывать с заказчиком договор на проведение оценки, оценщику необходимо уточнить цели оценки, ознакомиться с имеющимися документами на оцениваемое имущество, определить, что входит в состав имущества и какова его специфика. Оценщик выясняет, достаточно ли документов, имеющихся у заказчика, или требуется получить дополнительную информацию. После согласования сроков исполнения работ, цены и других существенных условий заключается договор на проведение оценочных работ.

2. Этап сбора информации. Прежде чем приступить к оценке объекта, оценщик собирает и анализирует очень большое количество информации. Это самый сложный и ответственный этап, поскольку от полноты и достоверности используемой информации будет зависеть объективность оценки. Во-первых, необходимо визуально осмотреть объект оценки и выполнить необходимые замеры. Во-вторых, часто для уточнения некоторых деталей требуется провести интервью с представителями заказчика. На этом этапе оценщик подробно знакомится с предоставленной заказчиком проектно-сметной, бухгалтерской и иной документацией. Выявляются и анализируются данные, характеризующие природные, экономические, социальные и другие факторы, влияющие на рыночную стоимость объекта в масштабах региона, города и района расположения объекта.Основные источники дополнительной информации для аналитических исследований — это печатные издания, Интернет, статистические сборники, специальные базы данных оценщиков, риэлторов, сборники законодательства. Иногда требуется получить недостающую информацию из органов государственной власти или местного самоуправления, у сторонних организаций.

3. Этап расчета стоимости объекта оценки. Собрав необходимую информацию и проведя при необходимости анализ наилучшего и наиболее эффективного использования, оценщик приступает к выбору методов оценки в рамках трех известных нам подходов — затратного, сравнительного и доходного, а также проведению расчетов. В процессе расчета принимаются во внимание все проанализированные ранее факторы, влияющие на стоимость. Каждый из подходов приводит к получению различных значений стоимости. Дальнейший сравнительный анализ позволяет взвесить достоинства и недостатки каждого из использованных подходов и провести согласование полученных результатов, т. е. установить итоговое значение стоимости объекта оценки.

4. Заключительный этап. На этом этапе составляется окончательный вариант текста отчета. Отчет об оценке — документ, отражающий результат выполненной оценки, оформленный в соответствии с требованиями законодательства и стандартов оценочной деятельности, с указанием всех исходных данных, фактов, расчетов, обоснований и выводов. Помимо описания объекта оценки и расчетов в отчет включаются аналитические материалы о состоянии рынка объектов — аналогов оцениваемого, об экономических и политических факторах, оказывающих влияние на состояние объекта оценки, и др. Отчет подписывается оценщиком и передается заказчику по акту приема передачи. Одновременно заказчику возвращаются переданные им ранее документы.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://www.elitarium.ru

Похожие работы

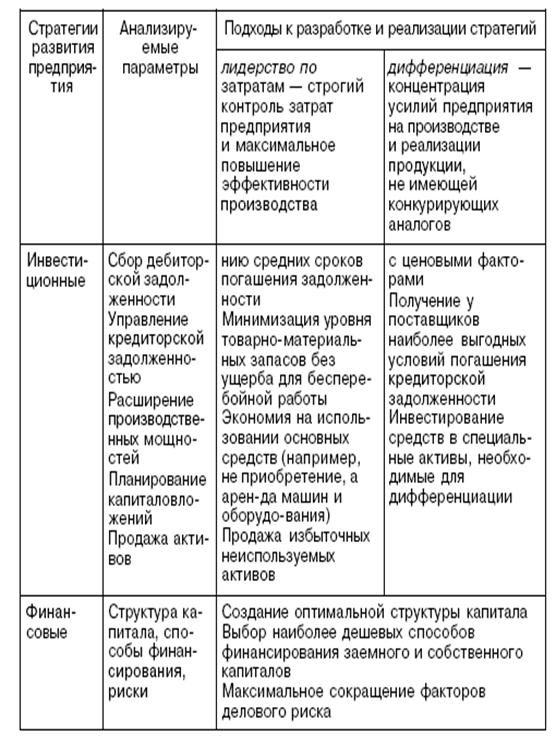

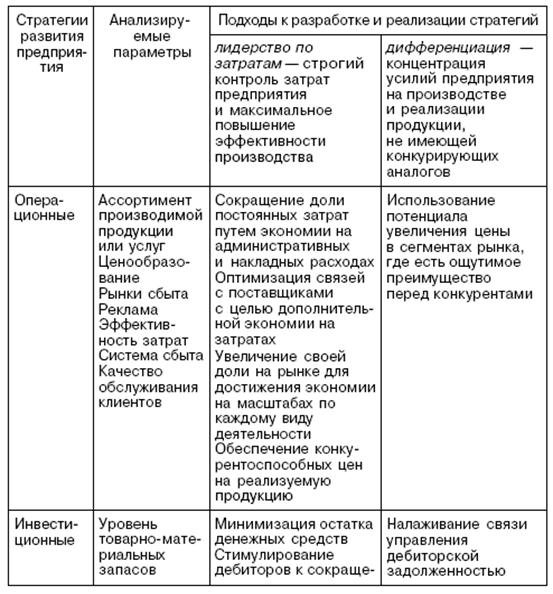

... участка или единого объекта недвижимости, либо продажа земельного участка или единого объекта недвижимости в наиболее вероятные сроки по рыночной стоимости. 2. Оценка стоимости предприятия при реструктуризации Оценка бизнеса необходима для выбора обоснованного направления реструктуризации предприятия. В процессе оценки выявляют альтернативные подходы к управлению предприятием и определяют, ...

... он может быть продан при наличии достаточно сформированного рынка. Другими словами, наиболее вероятной ценой стоимости оцениваемого бизнеса может быть реальная цена продажи сходной фирмы, зафиксированная рынком. Теоретической основой сравнительного подхода, доказывающего возможность его применения, а также объективность результативной величины, являются следующие базовые положения. Во-первых, ...

... максимальной сопоставимости оцениваемой компании с аналогами. Кроме того, оценщик должен определить приоритетные критерии сопоставимости, исходя из конкретных условий, целей оценки, качества информации. Сравнительный подход к оценке бизнеса во многом схож с методом капитализации доходов. В обоих случаях оценщик определяет стоимость компании, опираясь на величину дохода кампании. Основное отличие ...

... параметров). При полном достижении функционального, конструктивного и параметрического сходств принято говорить об идентичности объектов, а при приблизительном и частичном сходствах - об аналогичности. В затратном подходе в оценке машин и оборудования можно выделить следующие основные методы: • метод расчета по цене однородного объекта (оценщик при использовании данного метода подбирает ...

0 комментариев