Содержание

Введение

1. Структура информационного рынка

2. Современный информационный рынок

3. Финансовые результаты Российских IT - компаний

4. Финансовые результаты Самарских IT - компании

Заключение

Библиография

Введение

1991-1993 годы знаменуются рождением информационного рынка в России. Свидетельством тому является:

Во-первых, конец монополии государственной телефонной сети, появление ряда совместных с западными фирмами-производителями средств связи, предприятий, которые ввели в эксплуатацию международные выделенные цифровые сети и стали предлагать альтернативные Министерству связи услуги по передаче речи, обеспечения факсимильной связи и электронного обмена данными.

Изменился и характер деятельности самого министерства связи. Если в доперестроечные времена это была просто большая компания операторов, руководителем которой был член Правительства, и которая отвечала на жалобы, организовывала очереди, и т.п., то теперь Министерство оставило за собой только задачи регулирования развития общества (лицензирование, сертификацию), переведя все подведомственные структуры на хозрасчетные отношения.

Вторым свидетельством рождения информационного рынка является появление множества (более десятка) сетевых структур, предлагающих своим пользователям сходный набор услуг. Между этими информационными предприятиями возникла реальная конкуренция.

Развитие информационного рынка в России имеет некоторые отличия от того процесса развития, который несколько ранее происходил на западе. В настоящее время на Западе идет процесс коммерциализации систем компьютерной связи, ранее использовавшихся научными кругами. Это вполне естественный процесс, поскольку без коммерциализации этих сетей трудно представить, как можно обеспечить пользователю сетей доступ к коммерческим базам данных. В России появляющиеся сетевые образования инвестируются исключительно крупным бизнесом, поэтому они коммерциализованы от рождения. Государственные инвестиции слишком малы: по вложению инвестиций Связь занимает 36 место среди отраслей народного хозяйства, а как плательщик налогов - 6 место, то есть рассматривается как отрасль, пополняющая бюджет, в то время как в развитых странах инвестиции в средство связи составляют существенную часть бюджетных расходов.

Имеются также мировые тенденции развития сетей компьютерной связи, которые отражаются на характере развития отечественных сетевых структур. В частности, в современном мире важным условием конкурентной способности предприятия, оказывающего телекоммуникационные услуги, является представление пользователям возможности связи с компьютером, находящимся в любой точке планеты. Поэтому имеется общая тенденция объединения в той или иной форме различных сетевых структур.

Этому процессу способствует также развитие архитектуры сетей в направлении объединения большинства сетей в национальные и международные ассоциации. Современные информационные сети связывают электронные машины, изготовленные различными производителями использующие различные операционные системы. Это стало возможным в результате того, что в основу модели и архитектуры сетей положены международные стандарты, достигшие в определенный момент той степени полноты, которая открыла возможность их использования. В результате большое число производителей во всех развитых странах мира начали выпуск разнообразных технических и программных средств территориальных локальных сетей нового вида - открытых сетей, удовлетворяющих требованиям международных стандартов.

1. Структура информационного рынка

Структура информационного рынка:

электронная информация;

электронные сделки;

системы сетевых коммуникаций;

программное обеспечение;

Рынок электронной информации включает четыре основных сектора:

1. Сектор деловой информации, охватывающий:

биржевую и финансовую информацию - информацию о котировках ценных бумаг, валютных курсах, учетных ставках, рынке товаров и капиталов, инвестициях, ценах, предоставляемая биржами, специальными службами биржевой и финансовой информации;

экономическую и статистическую информацию - числовую экономическую, демографическую, социальную, информацию в виде рядов динамики, прогнозных моделей, оценок и т.д.;

коммерческую информацию - информацию по предприятиям, фирмам, их продукции, ценам, руководителях и т.п.;

информацию коммерческих предложений - информацию о купле/продаже по определенным товарным группам;

деловые новости в области экономики и бизнеса;

2. Сектор юридической информации, включающей системы доступа к электронным сборникам указов, постановлений, инструкций и других документов, выпущенных органами государственной и местной власти.

3. Сектор информации для специалистов, охватывающий:

научно-техническую информацию - справочную информацию и данные в области физики, техники, информатики;

профессиональную информацию - специальные данные и информация из области разных наук, медицины, педагогики, астрологии и т.д.;

доступ к первоисточникам - библиографическую и реферативную информацию, а также доступ к полнотекстовым электронным данным.

4. Сектор массовой, потребительской информации включает:

информацию служб новостей и агентств прессы;

потребительскую информацию - местные новости, погоду, программы радио и телепередач, расписание транспорта, справочники по отелям, ресторанам, информация по прокату машин и т.п.

Рынок электронных сделок (операций) включает системы банковских и межбанковских операций, электронных торгов, системы резервирования билетов и мест в гостиницах, заказа товаров, услуг и т.п.

Рынок программного обеспечения включает все виды программной продукции.

Рынок систем сетевых коммуникаций включает системы электронной почты, телеконференции, электронные сетевые доски объявлений (BBS), другие системы, объединяющие пользователей ПЭВМ.

2. Современный информационный рынок

В настоящее время российский рынок информации, информационных технологий, средств, продуктов и услуг (информационный рынок) - один из наиболее динамичных секторов российского рынка. Сегодня все программно-техническое обеспечение процессов информатизации и развития телекоммуникаций обеспечивается российским информационным рынком, на котором все новейшие средства и технологии появляются практически одновременно с их появлением на зарубежных рынках. Однако российский информационный рынок имеет свои особенности, существенно отличающие его от зарубежных:

отсутствие государственного и слабость правового регулирования;

неоднородность по регионам страны (развитие информационного рынка по традиции идет от центра к регионам);

потребительская, а не производительская роль государства;

крайне слабое развитие сектора личного потребления и, соответственно, индустрии услуг, ориентированных на удовлетворение индивидуальных потребностей.

Лидирующим видом информационной услуги является ретроспективный поиск информации, который реализуется путем тиражирования баз данных и разового поиска информации (в основном научно-технической, справочной, коммерческой и статистической). Пока весьма проблематична подготовка аналитических материалов на основе баз данных. Их полнота, достоверность и оперативность существенно ниже, чем в развитых странах. Причина - недостаток специалистов в службах информации и финансовые проблемы.

Наиболее динамично развивается в России рынок Интернет-услуг, ориентированный на массового пользователя и способствующий таким образом развитию в нашей стране информационного общества. По данным Регионального Центра Интернет-Технологий, услугами Интернета пользуются более 40 000 000 миллионов жителей нашей страны, в электронный вид переведены тысячи книг, интернет успешно конкурирует с традиционными медиа носителями, а в марте этого года был зарегистрирован двухмиллионный домен в зоне.ru - и это не весь список достижений, которые стали частью нашего быта, благодаря конкретным людям, с чьих мыслей все начиналось.

3. Финансовые результаты Российских IT - компанийПо данным отчёта (Москва,19 февраля 2009 г) Russia Vertical Markets 2008-2012 Forecast, спрос на продукцию ИТ, начиная с IV квартала 2008 г., резко замедлился и в целом за год составил всего 10,5%. В отчёте подробно рассматриваются тенденции и приводится прогноз затрат на ИТ по 17 отраслям (или секторам экономики) и 10 категориям продукции ИТ, включая оборудование, программное обеспечение и услуги на период 2008-2012 гг.

"В последние годы российский рынок ИТ поддерживали нефтедоллары и поток инвестиций, большинство из которых обеспечивали зарубежные кредиты, - говорит Виктор Пратусевич, ведущий консультант IDC. - В IV квартале 2008 г. в результате одновременного воздействия мирового финансового кризиса и значительного падения цен на сырьевые материалы - основу российского экспорта, в стране начался экономический спад, сильнейший в постсоветский период, и соответствующее падение затрат на ИТ".

IDC ожидает, что в 2009 году расходы на ИТ (в долл) снизятся на 20% по сравнению с предыдущим годом. По мнению IDC, предприятия и организации сократят ИТ-бюджеты и будут направлять средства на поддержание текущей деятельности, а не на внедрения или развитие. В условиях кризиса заказчики будут откладывать обновление аппаратно-программных средств и требовать больших скидок, а процессы утверждения бюджетов замедлятся. Цикл продаж станет более долгим и сложным, а поставщикам, чтобы сохранить бизнес в условиях жесткой конкуренции, придётся сократить маржу и сосредоточиться на консолидации и оптимизации бизнеса.

В то же время, в некоторых сегментах рынка режим экономии может дать положительный эффект. Системы бизнес-аналитики - важный инструмент контроля расходов, и IDC считает, что компании не откажутся от проведения проектов по их установке. В период неопределённости и сокращения персонала может возрасти спрос на услуги аутсорсинга.

Наиболее заметное снижение расходов на ИТ ожидается в производственном секторе; кроме того, сильный спад будут переживать розничная и оптовая торговля. Несколько меньше пострадают транспорт, связь, энергетика и государственный сектор. В пятилетний прогнозируемый период (2008-2012 г. г) расходы на ИТ в России, тем не менее, будут расти ежегодно в среднем на 5,8% и в 2012 г. составят 29,5 млрд. долл.

4. Финансовые результаты Самарских IT - компании

Финансовые результаты самарских IT-компаний в 2008 г. окажутся не такими радужными, как в 2007-м. Далеко не всем игрокам удалось обеспечить рост показателей, а некоторые и вовсе сократили объемы бизнеса. Потребление информационных технологий снижается, вал неплатежей растет. На этом фоне предприниматели проявляют все больший интерес к генерирующей прибыль сфере услуг и к слабо пострадавшим от кризиса государственным контрактам.

Кризис 2008 г. затронул всех игроков IT-рынка, но всех в разной степени. Одни фирмы за год не выросли совсем, выручка других увеличилась в 1,5-2 раза. В то время как одни игроки сокращают штаты специалистов, другие наращивают. Ключевой показатель - за год ни одна крупная компания не закрылась. Живы и филиалы, открытые непосредственно в 2008 г.: розничной сети "Неоторг", корпоративных системных интеграторов "КРОК-Поволжье" и PC Ware. Но все ли останутся на рынке в 2009 г. - вопрос остается открытым.

Сильнее всего за год пострадали самарские розничные сети. Они и до кризиса находились в стесненных условиях - жесткая ценовая конкуренция, недостаток инвестиций для роста. Ну а когда кредитование стало съеживаться, ритейлеры посворачивали проекты.

В июне генеральный директор "ГЕОСа" Виктор Матвеев передал свои магазины на арендованных площадях московской сети "Неоторг" и организовал ее выход в Самарскую область. "Неоторг" открыл два магазина из запланированных трех, но потом головную организацию в Москве наcтигли финансовые проблемы, и, как сообщает cnews.ru, "Неоторг" находится на грани разорения и, возможно, будет поглощен одним из кредиторов. Рассчитаться с г-ном Матвеевым москвичи пока не смогли. Сейчас в сети "ГЕОСа" один магазин в собственном помещении, кроме того, розничные продажи осуществляются через офис. Определенные сокращения произошли и в сети группы компаний "БИТ", ранее работавшей по франшизе "Эксперт-Компьютерс". В этом году глава "БИТ" Сергей Семенов принял решение развиваться под собственной торговой маркой "Цифропарк" и предпринял усилия, чтобы расширить новую сеть за счет магазинов своих партнеров, для которых выступал мастер-франчайзером. Однако не все партнеры согласились перейти под новую вывеску. Во-вторых, перед началом острой фазы кризиса 2 магазина "Эксперт-Компьютерс" в Тольятти были закрыты, в том числе в сентябре прекратил работу салон в ТЦ "Русь-на-Волге". В-третьих, в ноябре в редакции "ДК" появилась неофициальная информация о значительных долгах "БИТ" перед поставщиками. Ее устно подтвердили в офисе одного из дистрибьюторов в Москве, но официального подтверждения получить не удалось, так как поставщик надеялся на возврат долгов и не хотел портить отношения с партнером. О долгах сказали и в нескольких местных фирмах, к которым дистрибьюторы обращались за консультациями по состоянию "БИТ". Сергей Семенов от любых комментариев отказался. Про самую крупную розничную компанию региона "Прагма" известно только то, что к январю в ней останется 16 магазинов: 10 - в Самарской области, 6 - в областных центрах ПФО. На начало 2008 г. в компании было 20 магазинов, следовательно, закрыто будет 4 из них. Наконец, московская компания Sunrise, один из ведущих игроков на областном рынке, в декабре прекратила работу магазина "Санрайз Про" в Тольятти. Региональный директор Sunrise Светлана Шишова сообщила, что речь идет о временном закрытии на ремонт, а после Нового года работа будет возобновлена. Она также отметила, что кризис коснулся Sunrise - рост этого года оказался ниже запланированных показателей, кроме того, компания не стала открывать второй магазин в Сызрани.

На корпоративном рынке ситуация не такая мрачная, так как у подобных компаний меньше накладные расходы: офис в полуподвальном помещении никогда не сравнится по затратам с супермаркетом на арендованных площадях в ТЦ. Тем не менее, результаты очень неравномерные.

Более половины опрошенных самарских компаний сообщили о росте показателей. "Джи-Эс-Ти Самара" за счет поставок техники на Самарский металлургический завод смогла выйти на уровень в 240 млн руб. оборота (50% -ный рост выручки). "КОСС Плюс", в основном работающий с местными подразделениями "Роснефти" и другими нефтяными компаниями, повысил выручку на 10% (результат прошлого года - 130 млн руб). "Вебзавод" за счет расширения отдела продаж вырос на 70% (абсолютные цифры гендиректор Максим Батянов не раскрывает). "ЦКИТ Инфо - Про" нарастил объемы работ в энергетике и получил 50% роста (результат прошлого года - 88,1 млн. руб.). Корпоративный отдел "ГЕОСа" увеличил оборот на 30% (результат 2007 г. - 95,7 млн. руб.). В плюсе оказались те, кто смог обеспечить взрывной рост в первом полугодии, а во втором продолжил работу по длинным контрактам. "Задел был сделан в I и II кварталах. Ближе к концу года у всех спад", - говорит Дамир Гибадуллин, директор по развитию и маркетингу "КОСС Плюс". Другие компании ожидают, что их выручка останется на уровне прошлого года. Среди них один из крупных местных поставщиков оборудования "КиберКуб", ведущий партнер Microsoft "Программные технологии", значимые франчайзи 1 С "Байт" и "Росинфо". В числе тех, кто не нарастил объемы, оказался и лидер прошлого года - московская компания "КРОК" (578,5 млн. руб. по Самарской области в 2007 г).

Итого, с учетом неофициальных данных о выручке компаний, средний рост региональных поставщиков оборудования составил около 16,7%, софтверных фирм - 37,6%.

Как поясняют участники рынка, из-за кризиса возникло три сложности в торговле. Первая - недостаток оборотных средств: банки не дают кредитов, а оптовики режут отсрочку платежа. По словам регионального директора дистрибьютора OCS Семена Цырлина, до кризиса кредитные линии были до 45 дней, сейчас - 2 недели. Кроме того, в октябре-ноябре дистрибьюторы перешли на расчет в долларах. Курс доллара сейчас быстро растет, за 2 недели может измениться на 2-4%. Поскольку клиент платит в рублях, изменение валютного курса подъедает "маржу" конечного продавца, и, когда средства поступают, может статься, что компания получает не прибыль, а убыток. Те из партнеров, которые не хотят рисковать из-за курсовой разницы, должны платить вперед. Со своей стороны, продолжает Семен Цырлин, региональные компании торгуются с целью зафиксировать расчетный курс доллара или подписать рублевый договор, но никто из поставщиков на это не идет. Решают проблему все по-своему. Директор компании "КиберКуб" Дмитрий Кузовлев сказал, что с некоторыми поставщиками перешел на расчет по предоплате. Дамир Гибадуллин рассказал о договоре с одним дистрибьюторов на эксклюзивных условиях: "Все ужимаются, а "Ланит" увеличил нам кредитные линии, так как сейчас старается набрать долю рынка". Директор "Джи-Эс-Ти Самара" Алексей Малыхин сообщил, что в трудную минуту его акционеры помогли компании деньгами. Стоит отметить, что валютный вопрос в большей степени касается продавцов компьютерной техники и зарубежного ПО (например, от корпорации Microsoft) и почти не задевает фирмы сферы услуг и франчайзи 1 С.

"Кризисная" проблема номер два - задержка платежей, накопление дебиторской задолженности. Многие клиенты не платят, так как с ними не рассчитываются их клиенты. Часть долгов компании стараются получить, а часть просто списывают.

Третья и самая важная проблема - общее сокращение бюджетов на информационные технологии на конец 2008 г. и следующий год и, соответственно, резкое падение продаж. Крупные заказчики отказываются от продуктов автоматизации, которые им предлагают IT-компании. Коммерческий директор "Программных технологий" Артур Галанин: "У нас, я полагаю, и у всех компаний отрасли проблемы характерные. Проекты по чистой легализации, скорее всего, откладываются или снимаются, проекты по решениям откладываются, одни на месяц (уже который месяц), другие сразу без обиняков "на весну, лето, осень и т.д. ". Генеральный директор "Росинфо" Сергей Терин отмечает, что заказчики от малобюджетных закупок не отказываются, но переносят на неопределенный срок все объемные проекты: "Одно дело выделить 10 тыс. руб. на программное обеспечение, другое дело - 100 тыс. руб. ". Многие директора IT-компаний полагают, что в следующем году будет только хуже. Дмитрий Кузовлев считает, что рынок в целом (и железо, и софт, и услуги) просядет на 20-30%.

Спасение от кризиса ряд опрошенных директоров видит в оказании услуг, в первую очередь услуг обслуживания сетей за абонентскую плату (IT-аутсорсинг). Дмитрий Васильев, первый заместитель генерального директора компании "КРОК": "В условиях ограниченных бюджетов заказчики будут нацелены на сохранение существующих систем с одновременным сокращением издержек. Актуальными становятся услуги по аутсорсингу, поскольку это позволяет эксплуатировать уже имеющееся оборудование, не увеличивая штат собственных IT-специалистов. Кроме того, востребованными окажутся решения для оптимизации бизнеса - например, системы мониторинга и управления основными фондами, а также решения, позволяющие уменьшить затраты на коммуникации и обмен информацией, такие как сети передачи данных. "Думаю, что аутсорсеры будут расти как грибы", - считает Дамир Гибадуллин.

Впрочем, региональные специалисты по аутсорсингу на взрывной рост рынка в целом не надеются и делают нишевые предложения. В "Тридите", по словам соучредителя компании Евгения Тишина, вокруг обслуживания сетей ажиотажа нет. Зато ударными темпами идет направление 3D-моделирования, так как девелоперы ищут новые маркетинговые ходы, чтобы продать недвижимость на вставшем рынке. "А ведь еще летом это направление бизнеса у нас было убыточным", - признается Евгений Тишин. В "IT Докторе", по слов директора компании Артема Зубова, будут развивать обслуживание серверов на бесплатном ПО (Linux). За 2008 г. по этому направлению удалось привлечь около полутора десятков клиентов, на 2009 г. это приоритет в развитии. В "Лидер АйТи" ввели акцию и предлагают клиентам уволить сисадминов, трудоустроить их в своей фирме, а заказчика взять на аутсорсинг.

Услуги - в целом самое перспективное направление для развития, так как по ним наценка достаточно высокая, до 75%, в то время как в торговле оборудованием она составляет до 15-20%, в программном обеспечении - от 7-10% (ходовые продукты Microsoft) до 55% (1 С). Артур Галанин рассказал, что за год ему удалось удвоить долю решений в выручке: "У нас сейчас чистых легализационных проектов немного. В том смысле, что мы во всех случаях, почти во всех, стараемся поставлять решение". Однако это создает некоторую напряженность - решения продавать сложнее, чем товары. Сергей Терин рассказал, что компания "Росинфо" сумела в 2008 г. реализовать несколько проектов по комплексной автоматизации на базе новых продуктов 1С. "Научились их продавать", - пояснил г-н Терин. В этом году в Самаре появился первый региональный партнер Microsoft, авторизованный на внедрение решений, в первую очередь CRM-системы. Партнерский статус Microsoft Business Solutions первым получил "Тридит". Впрочем, Евгений Тишин говорит, что направление не окупается. Затраты на сертификацию сотрудников компания понесла, а прибавления заказчиков пока не видно. По словам Алексея Чернявского, регионального менеджера Microsoft, за прошедший год в регионе было внедрено порядка 20 CRM-систем. Почти все внедрения осуществляли московские компании, а местные если и продавали CRM, то внедрять были вынуждены в партнерстве.

Госсектор привлекает солидными бюджетами, но достанутся они немногим. Как полагают эксперты, на фоне урезания корпоративных бюджетов на IT внимание заказчиков в 2009 г. будет приковано к госсектору. Уже этой осенью число крупных компаний, которые принимают участие в торгах, значительно возросло, а конкуренция обострилась. В следующем году эта тенденция, скорее всего, получит развитии.

На ближайшие 3 года только на новые проекты в областной бюджет правительство заложило более 1,5 млрд руб. (без учета постоянных закупок лицензий и антивирусов отдельными министерствами и ГУПами), утвердив этим летом два плана мероприятий. Но пока что трехлетний бюджет не принят, он проходит согласование в Губернской думе. Между тем в один из документов уже вносят некоторые исправления. "План мероприятий по реализации концепции формирования в Самарской области электронного правительства" планируют преобразовать в областную целевую программу. Об этом сообщил Станислав Казарин, руководитель управления формирования электронного правительства департамента государственного управления аппарата правительства Самарской области. По словам г-на Казарина, точная информация о предполагаемых расходах области на IT станет доступна не раньше января следующего года, уже после того, как региональный парламент утвердит бюджет. Ну а полная ясность появится весной 2009 г., когда областной минфин подтвердит лимиты финансирования.

Заключение

Современный информационный рынок можно разделить на четыре основные области, которые находятся во взаимодействии: это такие как электронная информация, электронные сделки, системы сетевых коммуникаций, программное обеспечение.

Развитие информационного рынка в России имеет некоторые отличия от того процесса развития, который несколько ранее происходит на западе. В настоящее время на Западе идет процесс коммерциализации систем компьютерной связи, ранее использовавшихся научными кругами. Это вполне естественный процесс, поскольку без коммерциализации этих сетей трудно представить, как можно обеспечить пользователя сетей доступ к коммерческим базам данных. В России появляющиеся сетевые образования инвестируются исключительно крупным бизнесом, поэтому они коммерциализованы от рождения. Государственные инвестиции слишком малы: по вложению инвестиций Связь занимает 36 место среди отраслей народного хозяйства, а как плательщик налогов - 6 место, то есть рассматривается как отрасль, пополняющая бюджет, в то время как в развитых странах инвестиции в средство связи составляют существенную часть бюджетных расходов.

Информационные ресурсы - непосредственный продукт интеллектуальной деятельности наиболее квалифицированной и творчески активной части населения. Основными поставщиками электронной информации на рынке выступают центры-генераторы баз данных, центры-распределители информации на основе баз данных и информационные брокеры.

Развитие современных информационных услуг в мире стало возможным только благодаря тому, что в большинстве стран существовали общедоступные и недорогие службы передачи данных. В России же высокая стоимость услуг прямого доступа к базам данных не позволяют этим базам данных набрать критическую массу числа абонентов, делающих их работу экономически целесообразной.

Internet - глобальная компьютерная сеть, охватывающая весь мир. Сегодня Internet имеет миллионы абонентов в более чем 150 странах мира. Ежемесячно размер сети увеличивается на 7-10%. Если ранее сеть использовалась исключительно в качестве среды передачи файлов и сообщений электронной почты, то сегодня решаются более сложные задачи распределенного доступа к ресурсам. Internet, служившая когда-то исключительно исследовательским и учебным группам, чьи интересы простирались вплоть до доступа к суперкомпьютерам, становится все более популярной в деловом мире.

Ценность любой информационной сети, прежде всего, определяется ее информационными ресурсами, то есть знаниями, программами, данными, которые сеть предоставляет пользователям. Эти ресурсы должны как можно шире охватывать те области, в которых работают пользователи сети. Вся современная обработка информации рассчитана на использование информационных банков, поэтому пользователи должны иметь в информационной сети доступ к ним.

Также в последнее время стала проблема защиты информации при передаче её по сетям и хранении. Эту проблему пытается решить криптография. Криптография - наука о защите информации от прочтения ее посторонними. Защита достигается шифрованием, т.е. преобразованием, которые делают защищенные входные данные трудно раскрываемыми по входным данным без знания специальной ключевой информации - ключа. Криптография известна с древнейших времен (достаточно вспомнить коды Цезаря) и до недавнего времени оставалась привилегией исключительно государственных и военных учреждений.

Библиография

1. Андреева И.А. Информационный бизнес и Интернет // ИРР, N5, 2008

2. Григорьева, С. Управление ресурсами и безопасностью ИТ/С. Григорьева. - Экономика и жизнь. - 2006. - №11. - с.34.

3. Родионов И.И. Информационные ресурсы для предпринимателей. - М.: Электронные знания, 2007. - 173 с.

4. Сайт Деловой квартал, http://dkvartal63.ru.

5. Сайт http://www.idc.com/russia/

6. Сайт Федеральная служба государственной статистики, http://www.gks.ru.

7. "Эксперт" №16 (557) / 23 апреля 2007 / В погоне за потенциалом

Похожие работы

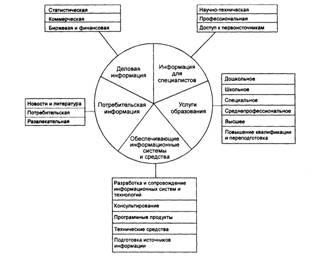

... или организаций, предлагающих однородные информационные продукты и услуги. Инфраструктуру информационного рынка можно представить следующим образом: Выделим пять секторов рынка информационных продуктов и услуг. 1-й сектор—деловая информация, состоит из следующих частей: • биржевая и финансовая информация — котировки ценных бумаг, валютные курсы, учетные ставки, рынок товаров и капиталов, ...

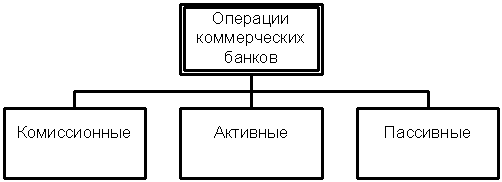

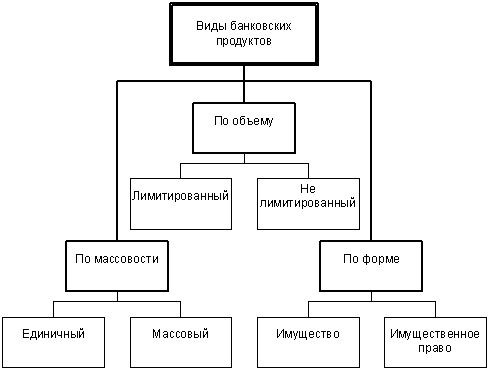

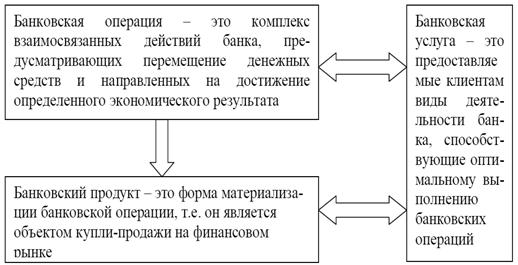

... правилам в соответствии с законодательством или банковскими правилами и обычаями. Банковский продукт - это материально оформленная часть банковской услуги. банк система продукт услуга 2. АНАЛИЗ РЫНКА БАНКОВСКИХ ПРОДУКТОВ И УСЛУГ НА МАТЕРИАЛАХ ОАО «ЛИПЕЦККОМБАНК» 2.1 Правовое положение и история развития деятельности ОАО «Липецккомбанк» Исследование рынка банковских продуктов и услуг ...

... страхование имущества и информации; · организация службы информационной безопасности; · сервисное обслуживание. 2. Развитие информационного (интеллектуального) рынка в России на пример ИТ-услуг В настоящее время рынок ИТ-услуг (мы имеем в виду ИТ-услуги, оказываемые внешними поставщиками) – наиболее динамично развивающийся сегмент отечественного ИТ-рынка. Однако ...

... в секторе научной и технической информации. Небольшие коммерческие структуры были вынуждены либо прекратить свою деятельность, либо ориентироваться на платежеспособного потребителя. Производство же информационных продуктов и услуг в сфере научной и технической информации вновь сосредоточилось в рамках государственных структур, финансирование которых было сведено к минимуму. Третий этап начался в ...

0 комментариев