Навигация

Паритет покупательной способности валют

1. Паритет покупательной способности валют.

Согласно данной теории, товары-субституты в международной торговле должны иметь во всех странах одинаковые цены, исчисленные в одной и той же валюте. Это должно проявляться в долгосрочном периоде, достаточном для приведения экономики в состояние равновесия после длительных потрясений. Предположение о том, что международная торговля сглаживает разницу в тенденциях движения цен основных товаров привело к гипотезе паритета покупательной способности. Эта теория связала цены в национальной валюте с валютными курсами. Теоретически такой паритет как соотношение национальных уровней цен в двух странах или группе стран существует. Его можно даже оценить количественно, сопоставив цены представительных массивов товаров и услуг в разных странах ("потребительские корзины").

Формула валютного курса согласно теории паритета покупательной способности следующая:

Z =Р/Р1,

где Z - валютный курс иностранной валюты;

Р - уровень цен в рассматриваемой стране;

P1 - уровень цен в стране иностранной валюты.

Например, предположим, цена "потребительской корзины" в США - 4000 долл., в ФРГ - 6000 марок. Тогда курс немецкой марки:

Z = 4000 долл : 6000 марок = 0,67 долл.

В краткосрочном периоде (несколько лет) динамика внутренних цен и валютных курсов не соответствовали друг другу. Например, между 1974 г. и 1977 г. отношение потребительских цен в США/Великобритании (Р) снизилось на 30% из-за высоких темпов инфляции в Великобритании. Согласно теории следовало ожидать 30%-ного падения фунта. И он действительно упал на 32% - с 2,50 до 1,70 долл. Но с 1977 г. закон паритета покупательной способности не соответствовал ценовым тенденциям. Уровень ежегодной инфляции в Великобритании постоянно превышал на 2% инфляцию в США. Согласно теории, долларовая цена фунта должна была падать на 2% в год. Но с 1977 г. по 1980 г. фунт повысился на 40% (с 1,70 до 2,38 долл). С 1980 по 1985 он упал на 54% (с 2,38 до 1,10 долл.) - значительно ниже уровня, рассчитанного по этой теории для 1985 г. (около 1,4 долл.) на базе 1973 г. Таким образом, для понимания причин формирования и колебаний валютных курсов теория паритета покупательной способности полезна в долгосрочном аспекте. Для объяснения краткосрочных тенденций необходимо принимать во внимание и ряд других факторов. К таковым относятся:

2. Изменение реального дохода.

Предположим, реальный доход в США увеличился на 10% больше, чем это произошло бы в обычных условиях. Например, это случилось после обнаружения и начала разработки новых нефтяных месторождений. Дополнительные продажи нефти и газа стимулировали бы новый спрос на доллары. Согласно количественной теории денег, 10%-ный рост национального дохода в результате новых продаж товаров ведет к 10%-ному росту спроса на доллары для совершения сделок.

Глава IV. Валютная политика государства. Общие аспектыВ системе ВЭП особое место занимает валютная политика, которая представляет особой комплекс мер, осуществляемых той или иной страной в сфере международных экономических отношений в соответствии с целями на том или ином историческом этапе развития. Она может быть представлена в двух видах в зависимости от текущих либо долгосрочных целей, т.е. структурной и текущей.

Структурная валютная политика проводится в форме валютных реформ, направленных на совершенствование принципов взаимодействия всех стран, и, как правило, сопровождается борьбой за упрочение положения отдельных валют и достижение привилегии. При этом структурная валютная политика обусловливает формирование тенденции текущей, включающей в себя комплекс краткосрочных мер, регулирующих валютные курсы, валютные ситуации и функционирование рынков драгоценных металлов.

Проводимая той или иной страной валютная политика оказывает воздействие на соотношение цен в национальной валюте на товары, реализуемые на внешних и внутренних рынках страны. В свою очередь, элементы и формы ее возникают на фоне таких факторов, как: эволюция мирового хозяйства, экономическое положение страны и расстановка сил на мировой арене. Экономическая природа валютной политики страны понимается в историческом аспекте, поскольку приоритетными становятся те или иные конкурентные задачи, как то: валютные ограничения, либерализация валютных операций, предотвращение валютного кризиса и обеспечение валютной стабилизации.

Арсенал используемых элементов политики может при том приобретать дисконтную или девизную формы.

Как правило, в целях регулирования валютного курса и платежного баланса, в целях воздействия на перемещение международного капитала, денежную массу, цену, а также внутреннюю динамику кредитов центральный банк страны может осуществлять дисконтную политику. Суть последней заключается в изменении учетной ставки банка. Так, при пассивном платежном балансе повышение учетной ставки банка способствует усилению притока капитала из стран, где значительно ниже процентная ставка. Тем самым дисконтная политика предотвращает бегство капиталов из страны, стабилизирует платежный баланс и повышает платежный курс. Однако, если экономика страны пребывает в состоянии застоя, то повышение учетной ставки в целях улучшения платежного баланса отрицательно влияет на экономику. При этом нестабильность в экономике не всегда предопределяет движение капитала из страны при оперировании теми или иными процентными ставками. Кроме того, поскольку в мировом хозяйстве усиливаются факторы, регулирующие международное движение капитала и кредита, это обстоятельство ослабляет воздействие учетной политики на платежный баланс. Другими словами, противоречивость внутренних и внешних целей дисконтной политики делают ее не столь привлекательной из-за кратковременности и сравнительно низкой эффективности. Пример тому - активизация дисконтной политики лишь в 30-40 годы и с начала 50-х годов (Англия, США и другие). Однако, усиливающаяся интернационализация хозяйственных связей предопределяет необходимость фиксирована тенденции учетных ставок в других странах обусловливают эффект ценовой реакции.

Наиболее эффективным методом проведения валютной политики является политика девизов, когда государство оказывает воздействие на курс национальной валюты путем купли и продажи иностранных валют. Она проявляется в различных формах: валютная интервенция, диверсификация валютных резервов, валютные ограничения, регулирование степени конвертируемости валют, а также режима валютного курса, девальвация, ревальвация и др.

Валютная интервенция - процесс вмешательства в операции на валютном рынке с целью воздействия на курс национальной валюты, для чего центральный банк продает иностранную валюту. Особенностью такой интервенции, как формы девизной политики являются: относительная крупномасштабность, кратковременность применения, осуществление за счет официальных золотовалютных резервов и краткосрочных валютных кредитов. В настоящее время используется наряду с интервенцией валют в одном отдельном государстве и коллективная валютная интервенция центральных банков в ряде стран.

Диверсификация валютных резервов - это разновидность девизной политики и направлена на регулирование структуры валютных резервов путем включения в их состав разных валют. Данная форма позволяет предотвратить потери и обеспечить ритмичность международных расчетов. С этой целью осуществляется продажа нестабильных валют, активизируется покупка более устойчивых валют.

В мире существует около десятка режимов валютных курсов. Многие государства в ходе проводимых экономических реформ использовали и такую форму валютной политики, как двойной валютный рынок. Данная форма обусловливает необходимость деления валютного рынка на две части: официальный валютный курс используется при коммерческих операциях, а рыночный - при финансовых операциях. Круг применения данной политики все более сужался переходом к плавающим валютным курсам. Одними из традиционных методов политики были девальвация - процесс снижения курса национальной валюты по отношению к иностранным валютам - и ревальвация - процесс повышения курса национальной валюты.

Регулирование режима валютных курсов. Выбор вариантов режима обменных курсов зависит от двух факторов:

1)- экономического потенциала страны, положения ее на мировой арене и причастности к категории развитости;

2) - временного промежутка в рамках данной страны. Варианты режимов обменных курсов ранжируются в зависимости от степени участия правительства данной страны:

· - курс определяется правительством страны;

· - имеет место вмешательство правительства в установление режима;

· - обусловливается полным отсутствием вмешательства правительства, а режим курса определяется рынком.

Первый вариант предусматривает меры в отношении одной иностранной валюты или одновременно нескольких валют. Вмешательство правительства обусловливает так называемую "ползающую зацепку" курса, когда правительство проводит меры по девальвации, сравнивая разницу в темпах инфляции с приоритетными торговыми партнерами страны. Может получить реализацию и "грязное плавание" курса, когда правительство с учетом приоритетов страны произвольно манипулирует плавающим курсом.

Третий вариант отражает ситуацию, когда валюта страны свободно определяется рынком с учетом спроса и предложения валют.

Каждый из названных режимов обменного курса имеет определенные имущества и недостатки, которые мы и рассмотрим.

Режим фиксированного курса имеет следующие преимущества:

· количественная определенность (способствует торговле и стимулированию потока капитала);

· усиливает повышенное доверие к валютной финансовой политике, вызванное необходимостью приближения процентных ставок к ставкам экономики валюты зацепления, а также необходимостью контроля за ростом кредитования и правительственных расходов для предотвращения подрыва обменного курса инфляцией.

Наряду с этим преимущество фиксируемого курса проявляется в сдерживании инфляции. Высокое доверие к валютно-финансовой политике смягчает инфляционные ожидания на рынке труда и финансовых рынках. Однако данный режим не лишен и недостатков.

Страна не способна противостоять определенным экономическим шокам в результате потери экспортных рынков и недостаточности валютных резервов для поддержки фиксируемого курса. Как правило, эти явления сопровождаются резким снижением внутренних цен, которые предопределяют спад производства и рост армии безработных. При установлении режима фиксированного курса возникает проблема в отношении уточнения количества валют, но в случае "зацепления за одну валюту" данная страна характеризуется следующим: эта политика удобна для понимания всеми компаниями на всех финансовых рынках страны; значительно сокращается возможность правительственного манипулирования курсами; уменьшается риск обменного курса в торговле, поскольку операции, проведенные в одной валюте, благоприятны для крупного торгового партнера; колебание курса одной валюты предопределяет колебание курса внутренней валюты по отношению ко всем функционирующим. В отличие от этого политика фиксируемого курса с "зацеплением за корзину валют" характеризуется следующими параметрами: иностранные инвесторы тяжелее воспринимают данную политику, предполагая, что власти манипулируют валютами, так как состав корзины валют широко не известен. Как правило, в таких случаях иностранные партнеры предполагают возможность девальвации; данная политика устраняет риск повышения стоимости единственной валюты, что наиболее благоприятно в отношении регулирования сделок со всеми торговыми партнерами страны. Однако повышение стоимости валюты ведет к уменьшению экспорта, росту импорта и тем самым ухудшает платежный баланс страны.

К другим преимуществам данного режима можно отнести то, что колебание курса валют значительно меньше, если все валюты корзины взвешены одинаково относительно своих зацепляемых обменных курсов.

Плавающий режим обменных курсов. Валютная финансовая политика страны формируется в определенной степени самостоятельно в условиях использования свободноплавающего режима. Данный курс позволяет поддерживать конкурентоспособность и быстро адаптируется к внешним импульсам и шокам, а самое главное - правительство страны освобождается от функции определения подходящего курса. Несмотря на эти преимущества, режим свободно плавающего обменного курса не лишен недостатков: если валютный рынок характеризуется незначительной емкостью, то при данном режиме несколько крупных сделок могут подорвать существующее состояние; данный режим может обеспечить эффективность валютной политики при регулировании со стороны государства, а также принятии валютно-финансовых фискальных мер; следует признать непривлекательность для иностранных инвесторов и торговых партнеров условий неопределенности при данном режиме; существует угроза правительственного манипулирования ("грязное плавание"), что подрывает доверие субъектов рынка; если страна имеет наличие крупных спекулятивных потоков капитала, то определение обменных курсов в значительной степени ограничивает валютно-финансовую независимость.

Использование данного режима наиболее эффективно в условиях слабой развитости международных коммерческих связей, т.е., когда состояние производства не находится в большой зависимости от внешней торговли.

Для введения плавающих валютных курсов главенствующими условиями являются наличие развитого финансового рынка, степень интегрированности с мировой системой, взаимозаменяемость национальных и иностранных денежных активов, а также степень развитости финансового посредничества. Тем не менее, несмотря на отсутствие данных факторов, многие государства перешли на режим плавающих курсов. Причинами этого являются неуравновешенность платежных балансов, незначительность объемов официальных валютных резервов для поддержки фиксируемых курсов, желание блокировать "черные" валютные рынки. Первыми на данный режим преимущественно перешли промышленно развитые государства, а затем и развивающиеся.

· Однако ввод плавающих курсив национальных валют происходил в рамках стабилизационных программ МВФ и при наличии технической помощи. Это вызывало необходимость проведения комплекса экономических мер, таких, как структурная перестройка экономики, либерализация валютных и таможенных режимов, ограничения спроса и т.д. В условиях же отсутствия этих предпосылок многие государства используют режим сочетания фиксируемых и плавающих курсов.

Валютная интервенция. Одним из методов регулирования валютных курсов являются операции, вмешательства центрального банка в функционирование валютного курса в целях воздействия на курс национальной валюты. В этом случае, если на валютном рынке предложение иностранной валюты избыточно, то центральные банки осуществляют ее скупку и продают, когда произошло снижение предложения иностранной валюты. При этом центральный банк уравновешивает спрос и предложение на иностранную валюту и ограничивает пределы колебания ее курса.

Эта форма валютной политики осуществляется центральным банком одной страны или банками нескольких государств. Для примера можно привести европейскую валютную систему. Так, центральные банки европейской системы с помощью валютной интервенции поддерживают курсы своих валют в определенных границах. При осуществлении валютной интервенции необходимо определиться с выбором валюты, что зависит от места данной валюты в международной валютной системе, цели интервенции и сложившейся институциональной среды. Большинство центральных банков определяет порядок валютных интервенций на межбанковском рынке напрямую через дилеров, брокеров, при этом информация может быть конфиденциальной.

Следует признать, что применение валютных интервенций имеет определенные ограничения, что обусловливается размерами официальных валютных резервов. Соответственно в условиях недостаточности объемов валютных резервов многие государства прибегают к использованию валютных ограничений.

Валютные ограничения. Ими являются меры и правила, которые установлены государством в законодательном или административном порядке. Условием применения является хронический и крупный дефицит платежных балансов для сбалансированности внешних платежей и поступлений. Разновидностей валютных ограничений существует много - от определенных пределов до 100% требований продажи экспортной выручки центральному банку по официальному курсу. Применение может получить и практика лицензирования продажи иностранной валюты импортерам, а также формы запретов на ввоз или вывоз валютных ценностей без специальных разрешений. Ограничения распространяются на права физических лиц, на владение и распоряжение валютой. В случаях необходимости регулирования иностранных инвестиций, трансферта прибыли, внешних займов и кредитов в ряде стран устанавливаются определенные ограничения. Некоторые страны обязуют заемщика депонировать часть иностранных кредитов на специальные счета в центральном банке, при этом в зависимости от назначения этих кредитов транжируется диапазон депозитов.

Девальвация и ревальвация валют. Многие страны, развивая международные экономические отношения с внешним миром, испытывают различную степень инфляции в разных странах. При этом, если используется режим фиксируемых валютных курсов, то центральные банки ощущают необходимость пересмотра официальных курсов своих национальных валют, поскольку реальные курсы, обусловленные покупательной силой валют, значительно отклоняются от официального курса. Как правило, курсы валют, обесценение которых не существенно, реально повышаются; валюты, обесценение которых происходит быстрыми темпами, по сравнению с официальным курсом резко снижаются. В такой ситуации созревает необходимость корректирующих операций в отношении валютного курса, т.е. девальвировать или ревальвировать.

Глава VI. Валютная политика отдельных странВалютная политика латиноамериканских государств. Реформирование внешней и внутренней политики Чили представляет собой смену зачастую полярных парадигм. В процессе осуществления валютной политики можно отметить ту или иную методику использования разных инструментов на том или ином историческом промежутке времени. Так, один из этапов реформы сопровождался изменением ориентиров в экономической политике, поскольку заниженный обменный курс чилийского песо наряду с высокими процентными ставками и либерализацией внешней торговли вызвал массовое банкротство предпринимателей. В такой ситуации правительство Чили использует тактические приемы валютной политики, рассчитанные на краткосрочные периоды, т.е. лишь девальвацию. Понимая необходимость предотвращения новой волны банкротств, оно объектом своего контроля определило и финансовое состояние коммерческих банков. Протекционистский режим в основных экспортопроизводящих отраслях нормализует состояние внешнеторгового платежного баланса.

С точки зрения овладения методами валютной политики, интерес представляют для нас стратегические и тактические подходы политики Бразилии. Практика хозяйствования Бразилии отмечает последовательное осуществление антиинфляционных программ. Ставку на инфляционные методы финансирования правительство вынуждено было сделать из-за нехватки ресурсов. Темпы инфляции в 1970 году выражались двухзначными цифрами, но в 1989 году инфляция вышла из под контроля и уровень ее достиг 1763%. Внешние долги 1980-1990 годов выросли в два с лишним раза, а ежегодный платеж поглощал 33% экспортных доходов страны. В 1986 году в целях преодоления инфляции и упорядочения финансов страны была введена новая денежная единица и установлен твердый ее курс к доллару США. Такое финансовое положение страны требовало сокращения социальных расходов и фиксации различных цен. Следует признать, что это позволило на непродолжительный период времени обуздать темпы инфляции. Кроме вышеназванных факторов, а также и таких, как снижение банковских процентных ставок, вынудило население резко увеличить свой потребительский спрос, что и дало толчок к импульсу роста производства. Валютная реформа упразднила официальный фиксированный курс и политику минидевальвации. В конечном счете была создана конкурентоспособная экономика, позволившая новой Бразилии войти в мир как жизнеспособный субъект международных отношений и получившая название "бразильское чудо".

Валютная политика развитых стран. Признание Вашингтоном в 1971 году запрета на размен долларов на золото окончательно подтвердило его непригодность как мировой валюты. А тем временем мировое хозяйство постепенно переходило к плавающим валютным курсам. Таким образом, второй этап валютной политики на мировой арене противоположную ситуацию обеспечил Японии и Западной Европе, накопившим к тому времени активы торгового, платежного, инвестиционного баланса. Следует признать, что к концу 60-х годов страны Западной Европы из-за нестабильности доллара испытывали неудобства, что заставляло их не раз девальвировать или ревальвировать свою валюту. Этим и объясняется создание экономического и валютного союза (ВС) с собственной европейской валютой (ЭКЮ), которая используется в расчетах между его участниками. Перед ЭКЮ ставится задача превращения ее в реальное, платежное, резервное средство, свободно конвертируемое с основными валютами.

Стабилизация положения Японии позволила ей укрепить независимость цены от внешних факторов и обеспечить себе место как самого крупного международного кредитора. Но с вступлением мирового финансового хозяйства на новый этап (1980-1985 гг.) в определенной мере вновь изменился баланс сил в пользу США. За 5 лет по отношению к корзине десяти основных валют он повысился на 60%. Падение спроса и мировых цен на нефть при росте импорта стран ОПЕК превратило страны в получателей долларовых займов. В этот период США резко увеличивают банковские учетные и процентные ставки, и это сделало кредитный рынок США одним из привлекательных рынков. Соединенные штаты Америки используют и другие рычаги, для чего в целях снижения темпов инфляции неоднократно поднимают учетную ставку центрального банка, которая ведет к повышению процентных ставок коммерческих банков, а в 1984 году отменяют 30%-ный налог на доходы иностранных владельцев американских ценных бумаг.

Все это не могло не сказаться на валюте Западной Европы и Японии. Но высокий курс доллара создавал проблемы и для США, так как ухудшился торговый и платежный баланс. Последнее требовало оживления экономической конъюнктуры страны, для этого мог служить кредит, причем не отягощающий деловую активность производственных и финансовых систем. Федеральная резервная система вынуждена была понижать процентные ставки. Этот период экономического развития мирового хозяйства требовал в усложняющейся схеме политики разных государств определенного компромисса, а иногда и принятия ограничительных мер. Стала наблюдаться тенденция снижения курса доллара.

Валютная политика государств АТР. Финансовый кризис, охвативший страны Азиатско-Тихоокеанского региона (АТР), безусловно, будет иметь далеко идущие последствий, особенно во внешнеэкономической политике стран, и окажет воздействие на внутреннюю политику государств. Как показала практика, многие субъекты рынка - компании, банки - стали жертвами этой финансовой дестабилизации. Причины финансового кризиса в АТР можно свести к следующему:

· - высокая доля запредельных инвестиций в недвижимость на территории иностранных государств;

· - установление тесных связей правительств с отечественными компаниями за рубежом;

· - наличие субсидирования, часть из которого в завуалированной форме обеспечивает ключевым отраслям промышленности элемент иждивенчества;

· - неограниченное расширение промышленности, то есть экстенсивного развития и обеспечение роста экономики не за счет роста промышленности, внедрения новых технологий и качественного улучшения менеджмента;

· - "бегство" капитала на фондовых биржах;

· - снижение курса национальной валюты;

· - нерациональное распределение между долгосрочными и краткосрочными кредитами, превышение доли последних.

Обязательным элементом, составляющим стратегию догоняющего роста, как правило, служил низкий курс валюты, который способствовал росту сбережений и наращиванию инвестиционного потенциала. Данная стратегия, использованная "азиатскими тиграми", и поныне продолжает иметь место в ряде этих стран. В частности, официальный курс юаня находится на уровне в пять раз ниже, чем паритет покупательской способности, и на рынке китайские товары продаются по ценам в пять раз ниже американских. Безусловно, накопление валюты позволяло центральным банкам занижать курс собственных валют.

Начавшийся кризис в Юго-Восточной Азии обусловил необходимость проведения девальвации валют - за три месяца на 15-30%. Как показывает практика, в случаях таких валютных кризисов наряду с девальвацией можно использовать и традиционные инструменты: операции с ГКО, нормы резервирования, ставки рефинансирования центрального банка. Однако последствия девальвации значительно шире ~ ведь от ее проведения проблемы будут испытывать все валютные должники. Это последствие целесообразно использовать для нормализации финансового сектора. Однако следует помнить, что, если девальвация будет достаточно масштабной, инвесторы не покинут национальный рынок и, увеличивая доходы, справятся с долговыми обязательствами. Достаточная прочность национального банковского сектора может выдержать "бегство" капитала из страны, если же нет, то следует ограничивать иностранные краткосрочные инвестиции, поскольку снятие контроля за движением капитала сделает страну открытой для широкомасштабных валютных спекуляций.

Финансовый кризис, развившийся в Юго-Восточной Азии, берет свое начало с экономики Таиланда, который финансировал свои капвложения за счет внешнего заимствования. Особенностью экономики этой страны явилась мягкость денежной политики, и объемы денежной массы увеличивались с одновременным увеличением масштабов кредитов. Коммерческие банки страны преимущественно направляли их для инвестирования и осуществления спекулятивных операций на рынках недвижимости и земли. С начала 1997 года международные финансовые организации осуществили ряд крупномасштабных спекулятивных операций с таиландским батом к середине года, и отечественные предприятия усилили давление на обменный курс, поскольку огромные валютные обязательства ставили под угрозу возможность выплаты долгов. При этом попытки правительства затормозить падение бата путем подключения международных резервов не дали существенных результатов. В конечном счете произошло резкое обесценение бата по отношению к доллару. В такой ситуации процесс инвестирования в экономику стал рискованным, а многие инвесторы прекратили кредитование. Аналогичным образом обострилась ситуация на финансовых рынках Южной Кореи и Сингапура, Тайваня, Малайзии и Индонезии. Очередная волна кризисных явлений затронула Гонконг и распространилась на территорию Латинской Америки, Россию, приобрела масштабы глобальной угрозы, поскольку в большинстве стран развивающегося мира происходило снижение обменного курса, росли процентные ставки по долговым обязательствам, наблюдалось падение биржевых индексов. Эта ситуация предопределила в процессе урегулирования необходимое вмешательство МВФ и взятие обязательств по уменьшению дефицита бюджета, ужесточение денежно-кредитной политики, а также урегулирование банковских систем. Финансовая паника на мировом фондовом рынке постепенно продвигалась на рынки Европы, однако реакция правительств многих государств на данную ситуацию была различной и, как показал опыт, чем быстрее правительство принимало ряд мер, тем быстрее шла адаптация к внешнему шоку.

В числе мер по выходу из кризиса большинством стран использовалась политика девальвации валют, способствующая улучшению конкурентных позиций национального промышленного капитала. Как правило, успешнее результаты оказываются у стран, где наблюдается высокая доля внутреннего накопления, имеется в наличии преимущество в трудовых издержках и льготном налоговом режиме. К тому же, если доля внешнего долга 1 колеблется в пределах 10-15% от экспортной выручки, то следует признать, что финансовый кризис не оказал заметного воздействия на финансовое состояние многих развитых стран.

Валютная политика постсоциалистических стран. Построение многими странами развивающегося мира новой рыночной модели развития сопровождается определенной спешкой, хаотичностью и бесконтрольностью самого процесса перехода. Причем инфляция, практически проявляющаяся во всех этих странах и достигающая сотни и тысяч процентов, изменила традиционность представления людей о доходности, методах хранения денег, содержательности ссудного процента.

Страны Восточной Европы так же, как и Латинской Америки, цели стабилизации экономики строили в основном на базе обменных курсов. Аналогично по этому пути шли страны Центральной и Восточной Европы, где диапазон обменных режимов был многообразен. Так, в частности, в бывшей Чехословакии использован фиксированный режим, а курс кроны фиксировался к целому набору валют, что обеспечило самый низкий уровень инфляции в регионе. В отличие от этого в Венгрии и Польше использовалась гибкая система валютного курса, однако эти страны вынуждены были периодически регулировать фиксированную систему, тем самым они сумели в определенной мере контролировать обесценение валютного курса.

Говоря о выбранном обменном режиме, можно отметить, что в вышеприведенных трех государствах обменные режимы к началу 1995 года выглядели следующим образом: чешская крона развивалась в условиях фиксированной привязки, преимущественно к немецкой марке, а затем к доллару; венгерский форинт развивался в условиях регулирования привязки на паритетном соотношении к доллару и немецкой марке. Отличием польской злотой было то, что она формировалось в условиях привязки к валютам, соотношение которых по убыванию выглядело так: доллар, фунт стерлинга, швейцарский франк, французский франк. Румынский лей, словенский толар, болгарский лев функционировали в условиях свободного плавающего курса. По праву, Польшу называют лидером среди стран Восточной Европы, поскольку в течение последних лет экономическое положение ее остается стабильным и прирост ВВП достигает 6%.

Новая европейская валюта – Евро. Развитие экономической интеграции и создание прочной экономической базы позволили западноевропейским странам ввести единую для ЕС расчетную денежную единицу - ЭКЮ. Она функционировала длительное время, достаточное для накопления опыта и выработки концепции следующего шага к объединению Европы - созданию Валютного союза, становление которого началось в 1990 г., после завершения многих интеграционных процессов. Вторым этапом было появление в 1994 г. Европейского валютного института - предшественника Европейского центрального банка. Третий, завершающий этап складывается из трех фаз: создание европейского Центробанка в 1998 г.; фиксирование обменных курсов национальных валют, которые остаются законным платежным средством; переход на взаиморасчеты в евро (в электронной форме) в 1999 г. и введение в оборот евро - денежной единицы, которая станет единственно законным средством платежа в 2002 г.

Маастрихтский договор содержит в себе концепцию евро, а также ряд макроэкономических критериев, которые необходимо соблюдать странам, чтобы участвовать в создании единой европейской валюты. Движимые желанием как можно скорее вступить в “евроландию”, 11 стран адаптировали свою валютную и фискальную политику к этим критериям. Сегодня евро существует на деле и актуален для тех стран, которые имеют такой же уровень процентной ставки, что и немецкая марка.

На примере таких стран, как Испания и Италия, ясно видно, в чем состоит польза от замены слабой национальной денежной единицы валютой более высокого качества. Еще пять лет назад обе страны имели процентные ставки, которые вдвое превышали германские. Новейший опыт Европы позволяет предсказать интересную взаимодополняющую связь между эмиссионными банками и общими валютами, которая в качестве институциональной меры могла бы привести к улучшению качества национальных валют. Если в какой-то потенциальной валютной области уже существует валюта более высокого качества, первый шаг на пути к общей денежной единице состоял бы в создании эмиссионных банков для каждой национальной валюты, которая ориентируется на деньги более высокого качества.

Грядущая трансформация международной валютной системы будет определяться стремлением различных стран к качественным валютам. Существует мнение, что “emerging markets” (новые индустриальные государства) в поисках высококачественной валюты решатся на отказ от независимой валютной политики. Следствием этого решения станет сокращение количества валют в глобальной экономике.

Глава VII. Особенности валютной политики в современной РоссииСреди причин, приведших к обвалу российского валютно - финансового рынка осенью 1998 г., следует назвать неверно выбранную концепцию конвертируемости российской валюты. В чем суть ошибок, допущенных в этой области правительством реформаторов, что делать для преодоления их разрушительных для экономики последствий? Ниже приведены мнения специалистов по этим вопросам.

Внутренняя конвертируемость национальной валюты требует серьезной подготовки. Постсоциалистические страны Центральной и Восточной Европы стремились при переходе к рыночной экономике следовать западноевропейскому сценарию достижения конвертируемости валюты.

Однако особенности ситуации, в которой они находились в конце 80-х - начале 90-х годов, вынудили их отступить от этого сценария. В этих странах обратимость валют выступает не как заранее подготовленное действие, а как инструмент хозяйственных преобразований, часть "шоковой терапии" для экономики и финансов. Соответственно она замыкается пределами внутренних рынков и не выводит национальные валюты на международный обмен. В этом случае происходит лишь переход к рыночному распределению иностранной валюты внутри страны для резидентов, что равнозначно внутренней обратимости; открывается доступ для вложений иностранного капитала в экономику данной страны и создания возможности репатриации и вывоза прибыли, что равнозначно внешней обратимости. Однако только сочетание понимаемой таким образом внутренней и внешней обратимости не означает достижения обратимости валюты в классическом понимании. Необходимо еще наличие предпосылок, образующих экономическую базу для реальной международной конвертируемости валюты.

Российский путь к обратимости национальной валюты соответствует восточноевропейскому. Однако в ходе реализации этого процесса в силу разных причин Россия во многом отошла от этого сценария, выработала собственные, и как оказалось, ошибочные методы конвертируемости рубля. В России сложилась ситуация, открывающая широкие возможности для развития тенденции к долларизации всей экономики. Это неизбежно сопутствует введению внутренней обратимости в условиях хронического дефицита бюджета, кризиса неплатежей, огромного внутреннего и внешнего долга. Обязательной продаже банкам за рубли подлежит только 50% валютной выручки от экспорта товаров и услуг, остальная ее часть остается в распоряжении экспортеров, что создает основу для внутреннего оборота на базе СКВ.

В других же странах пополнение государственных валютных ресурсов и поддержание спроса на национальные валюты обеспечивались за счет обязательной продажи всей суммы экспортных валютных поступлений. В России было допущено свободное хождение сильной иностранной валюты, прежде всего доллара США, тогда как в других странах, напротив, предпринимались активные меры, направленные на максимальное ограничение поступлений на национальный рынок иностранной валюты, на повышение роли своей национальной валюты.

Кроме того, в России беспрецедентные масштабы получила либерализация внешней торговли. Выход экономических субъектов любого уровня - от физических лиц до суперконцерна - на внешние рынки разрешается почти без ограничений, и расчеты по внешнеторговым операциям производятся ими самостоятельно. В других странах международные расчеты жестко контролировались государством либо велись на государственном уровне и лишь затем постепенно передавались на валютный рынок под ответственность негосударственных банков.

В России изначально был введен рыночный курс рубля, определяемый в ходе торгов на ММВБ. В других странах переход к конвертируемости национальных валют начинался, как правило, с их единовременной девальвации и последующего введения фиксированного курса.

Расчеты по внешнеторговым операциям в России в условиях прогрессирующей инфляции производились по текущим рыночным курсам. Это создавало возможность для демпингового экспорта и покрытия любых издержек российских производителей. В других странах длительное время в период перехода к конвертируемости международные расчеты осуществлялись по твердым фиксированным курсам с минимальными отклонениями рыночных котировок, связанными с колебаниями спроса и предложения валюты.

Поддержание курса рубля осуществлялось на ММВБ Центральным банком России путем валютных интервенций в процессе торгов. В других странах фиксированные курсы сначала устанавливались в административном порядке, а затем поддерживались на валютном рынке с помощью интервенции центральных банков.

Переход к обратимости рубля был логическим продолжением совершенно неподготовленной концепции широкой либерализации внешнеэкономических связей. Причем если по отношению к привлечению иностранных инвестиций соблюдалась определенная осторожность, то внутренняя обратимость первое время не знала никаких ограничений. Возможность прямого получения СКВ российскими экономическими субъектами стала одним из ключевых факторов, определяющих направленность реформ в стране.

Принятая схема достижения обратимости рубля принесла неоднозначные результаты - на внешний рынок хлынули сотни тысяч предприятий и предпринимательских структур. Вследствие ликвидации монополии внешней торговли в их руки перешли основные доходы от внешнеторговых операций. Наряду с номенклатурно-криминальной приватизацией это стало одним из главных источников первоначального накопления капитала. Внутренний рынок из-за отсутствия фиксированного курса, сдерживавшего импорт, стал быстро наполняться импортными товарами и услугами. Население получило возможность свободного обмена рублей на конвертируемую валюту, что привело к "долларизации всей страны" и колоссальной утечке капитала за границу. Внутренняя обратимость на принципах курсообразования выявила слабость рубля и экономики страны, которую он представлял.

Можно высказать несколько следующих основных положений, которые необходимо учитывать при курсообразовании рубля:

а) курс рубля целесообразно поддерживать выше паритета покупательной способности (ППС), имеющегося на данный момент, поскольку это стимулирует экспорт товаров. При этом из-за того, что качество товаров развивающихся стран, их торговые марки и возможности продвижения на зарубежные рынки обычно ниже, чем у передовых стран, разность между курсом национальной валюты и ППС призвана как бы компенсировать эти недостатки и делать товары развивающихся стран более конкурентоспособными и привлекательными по цене;

б) в то же время значительное превышение курса национальной валюты над имеющимся ППС создает мощный финансовый насос, выкачивающий из страны прежде всего сырьевые ресурсы, а также дающий возможность дешевой скупки отечественных компаний, национальных богатств, обусловливающий "утечку мозгов";

в) кроме того, при большом превышении курса рубля над ППС возникает опасность резкого сокращения импорта, наносящего ущерб уровню и качеству жизни населения и угрожающего продовольственной безопасности страны.

Из вышеприведенных положений, а также из опыта других развивающихся стран следует, что целесообразно поддерживать курс рубля приблизительно на уровне 1,4-1,6 от значения ППС. Поскольку эмиссия и контролируемая инфляция в современных условиях неизбежны, управление курсом рубля должно быть ориентировано на поддержание его в пределах вышеуказанных значений. При этом следует замедлять темпы девальвации по сравнению с темпами инфляции, что позволит при существующей разности процентов по валютным и рублевым вкладам постепенно привлечь средства в рублевую зону и смягчить давление на рубль на валютном рынке.

Некоторые эксперты считают, что из имеющегося арсенала средств управления курсом рубля можно выделить:

а) усиление экспортного контроля и управление размерами обязательных продаж валютной выручки экспортеров в зависимости от эффективности контроля;

б) корректирующие относительно небольшие валютные интервенции ЦБ на рынке и скупка валюты в случае благоприятной ценовой ситуации;

в) управление валютным долгом государства и частных компаний как путем его реструктуризации и возложения на государство определенных гарантий по частным долгам с получением за это уступок по процентам и срокам погашения, так и через банкротство некоторых частных компаний, произведших непомерные заимствования на внешнем рынке;

г) всемерное стимулирование экспорта, особенно высокотехнологичной продукции, с уменьшением в этом случае доли продажи валютной выручки на часть, идущую на закупку новых технологий и технических средств, позволяющих расширять экспорт;

д) разумное управление импортом с жесткой регистрацией контрактов, их сведением по направлениям импорта, анализом и отсечением фиктивных контрактов с выявлением фирм, занимающихся вывозом капитала; обязательность регистрации "челноков", покупающих валюту на рынке в качестве предпринимателей и налогоплательщиков;

е) государственное стимулирование и поддержка мероприятий по восстановлению рынков деривативов, позволяющих хеджировать сделки и постепенно снижать необходимость участия государства в управлении валютным курсом.

Без сомнения, предлагаемый некоторыми экономистами валютный совет - действенный инструмент для обуздания галопирующей инфляции. Его задачей является жесткая фиксация курса рубля по отношению к доллару или сразу к трем валютам: доллару, иене и марке (эксперты ЕС прорабатывают также перспективный вариант привязки рубля к вводимой европейской валюте - евро). Недостатком этой политики является невозможность использования такого мощного механизма воздействия на экономику, как эмиссия, которая, однако, должна быть строго контролируемой, иначе она неизбежно влечет за собой значительное повышение курса доллара, что ведет к реальному ухудшению основных параметров экономической безопасности страны.

Государство должно в безотлагательном порядке восстановить альтернативные направления вложения свободных средств по отношению к единственной на сегодняшний момент надежной ценной бумаге в России - доллару. Эмиссия новых государственных бумаг, гарантированных законом и номинированных в валюте, существенно уменьшит спрос на доллары. Кроме того, необходимо оживление при участии государственных агентств рынка акций российских компаний. Ведь даже в суперлиберальном Гонконге государство начало скупать акции своих компаний для поддержания их курса и рыночной стоимости.

ЗаключениеВажнейшая особенность международной торговли по сравнению с торговлей внутренней состоит в том, что ее обслуживают разные денежные единицы, то есть разные национальные валюты.

Каждая страна требует при этом, чтобы на ее территории все расчеты осуществлялись только в национальной валюте и только этой валютой иностранные покупатели платили за приобретаемые ими для импорта товары производителей этой страны. Из-за этого международная торговля всегда требует решения проблем, связанных с:

1) организацией собственно купли-продажи товаров;

2) валютным обеспечением торговых операций.

Причины, по которым нельзя отказаться от многовалютности и создать единые деньги для всего мирового рынка, таковы:

1) наличие национальной валюты облегчает правительству поиск средств для расчетов с теми, кто получает деньги напрямую от государства. К ним относятся служащие, включая армию, беднейшие граждане и фирмы, поставляющие товары и услуги для государственных нужд. В крайнем случае, государство может просто осуществить дополнительную эмиссию бумажных знаков;

2) наличие национальной валюты позволяет государству управлять ходом дел в экономике страны;

3) национальная валюта позволяет обеспечить полный суверенитет страны, ее независимость от воли правительств других стран;

4) наличие собственной валюты помогает избежать инфляции, которой "больны" валюты других стран.

Для ведения международной торговли в условиях существования разных валют человечество создало механизм взаимных расчетов между гражданами и фирмами различных стран. Обычно его называют валютным рынком.

Основа этого механизма - пропорции обмена валют, называемые валютными курсами. Валютный (обменный) курс - цена одной национальной денежной единицы, выраженная в денежных единицах других стран. Как и на любом рынке эти цены зависят от соотношений спроса и предложения на ту или иную валюту. Величины же спроса и предложения на валютном рынке зависят прежде всего от объемов взаимной торговли между теми или иными странами.

Таким образом, главный фактор формирования валютных курсов - соотношение объемов взаимного экспорта и импорта между различными странами. В России, правда, на формирование курсов иностранных валют влияет еще один фактор - инфляция. В 1992-1995 гг. покупка валюты (долларов США и немецких марок) стала для россиян одним из главных способов спасения своих сбережений от инфляции, так как курс доллара постоянно рос (хотя и отставая от рублевой инфляции). К началу 1995 г. доля расходов на покупку валюты достигла в структуре семейных расходов россиян примерно 17%. Поэтому в эти годы в нашей стране курс доллара зависел от взаимной торговли между Россией и США лишь в малой мере. Реально этот курс был ценой совсем особого товара под названием "спасение сбережений от инфляции".

Колебания валютных курсов прямо сказываются на всех гражданах страны, хотя они не всегда это сразу осознают. Чем больше страна включена в международное разделение труда, чем активнее она торгует на мировом рынке, тем больше зависит благосостояние ее граждан от обменных курсов национальной валюты.

Библиографический список

1. Войтов А.Г. и др. Экономика. М.: Информационно-внедренческий центр «Маркетинг», 1999. – 453 с.

2. Колпакова Г.М. Финансы. Денежное обращение. Кредит. – М.: Финансы и статистика, 2000. – 368 с.

3. Международные валютно-кредитные и финансовые отношения. /Под ред. Л.Н. Красавиной. - М.: Финансы и статистика, 1994. – 266 с.

4. Миклашевская Н.А., Холопов А.В. Международная экономика. - М.: БЕК, 1998. – 532 с.

5. Основы внешнеэкономических знаний. /Под ред. И.П.Фаминского - М.: ЮНИТИ, 1994. – 436 с.

6. Пебро М. Международные экономические, валютные и финансовые отношения. - М., 1994.

7. Общая теория финансов / Под ред. Л.А. Дробозиной. – М.: ЮНИТИ, 1995. – 256 с.

8. Экономика / Под ред. А.И. Архипова. – М.: Проспект, 1998. – 546 с.

9. Экономика / Под ред. А.С. Булатова. М.: БЕК, 1995. – 604 с.

10. Навой А. Повышение реального курса рубля продолжается. // РЦБ. – 2001. - № 13 – С. 23-27.

11. Рукина И.М., Кленова Т.А. Концепция новой технологии проведения международных расчетов - основа конвертируемости, стабильности и безопасности национальной валюты // Экономика и производство. – 1999. - № 7. – С. 13-21.

Похожие работы

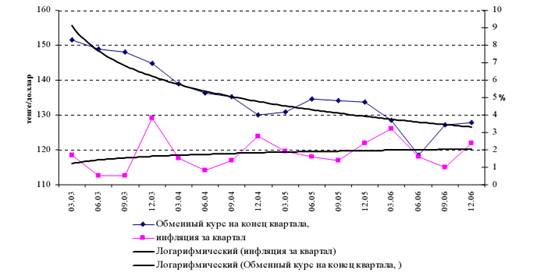

... признавали и основатели данной концепции, оказывается, что в ее рамках невозможно объяснить краткосрочные и среднесрочные тенденции движения валютных курсов. 3. Проблемы и перспективы обеспечения устойчивости национальной валюты в РК В условиях растущей глобализации происходит быстрое развитие информационных технологий и средств связи, снижение внешнеторговых барьеров, интеграция мировых ...

... есть именно та валюта, которая указана в договоре с иностранным партнером. При «приведении» вашей валюты к валюте договора помните: конвертация осуществляется по кросс-курсу, согласованному между фирмой-резидентом и ее банком (п. 7 ст. 14 Федерального закона № 173-ФЗ от 10 декабря 2003 г. «О валютном регулировании и валютном контроле»). Пример 1 В договоре между ООО «Актив» и иностранным ...

... Узбекистан «О банкротстве». n в случае установления фактов нарушений бух.учета банк прекращает кредитование и сообщает об этом в налоговую инспекцию. В ТГО банка «Асака» на момент прохождения практики по состоянию на 01.05.99г. предприятий, имеющих просроченную задолженность по кредитам и процентам за пользование ссудой нет. Однако производился анализ финансово-хозяйственной деятельности ...

... ; 14) Отдел информационных технологий; 15) Отдел экономической безопасности; 16) Бухгалтерия; 17) Отдел финансового мониторинга и валютного контроля; 18) Хозяйственный отдел. Таблица 1 - Данные по прибыли Кемеровского филиала ОАО «Банк Москвы» за 2004-2008 гг. Показатель Сумма, млн. руб. 2004 2005 2006 2007 2008 Прибыль 26,115 38,147 93,658 201,8 454,4 Балансовая прибыль за ...

0 комментариев