Навигация

Разработка антикризисной финансовой стратегии ООО "Адамант"

Содержание

Введение

1. Теоретическая основа разработки антикризисной стратегии на предприятии

1.1 Оценка финансового положения предприятия

1.2 Методика разработки финансового плана предприятия

1.3 Основные подходы к совершению финансового оздоровления предприятия

2. Анализ финансового состояния общества с ограниченной ответственностью "Адамант"

2.1 Общая характеристика предприятия ООО "Адамант"

2.2 Оценка финансового состояния предприятия ООО "Адамант"

2.2.1 Оценка имущества предприятия ООО "Адамант"

2.2.2 Оценка финансовой устойчивости ООО "Адамант"

2.2.3 Оценка ликвидности и платежеспособности ООО "Адамант"

2.2.4 Оценка деловой активности ООО "Адамант"

2.3 Оценка финансового состояния предприятия ООО "Адамант"

3. Разработка антикризисной финансовой стратегии на предприятии ООО "АДАМАНТ"

3.1 Обоснование системы мероприятий по выводу предприятия ООО "Адамант" из кризисного состояния

3.2 Экономический эффект предложенных мероприятий на финансовое состояние ООО "Адамант"

Заключение

Список литературы

Приложения

Введение

Развитие российской экономики на современном этапе характеризуется неоднозначной и динамично меняющейся экономической средой, наличием сложных управленческих проблем. Многие предприятия испытывают трудности и находятся в кризисной ситуации, сформировавшейся под влиянием рыночной экономики переходного периода.

В условиях спада производства и постоянно растущего уровня инфляции сложился финансово-долговой тип предпринимательства, характеризующийся замещением производственных активов - финансовыми, собственных средств - привлеченными, что проявляется, прежде всего, в недостатке собственных оборотных средств предприятий и доступных источников их формирования. Проблемы укрепления платежной дисциплины, вывода экономики из кризиса платежей и стабилизации уровня промышленного производства являются наиболее актуальными для российской экономики, а значит и для конкретного субъекта - предприятия [23, стр.29].

В современных условиях экономической и социально-политической нестабильности в России возможность попасть в число неплатежеспособных предприятий весьма велика, поэтому правительство в специальном постановлении отменило необходимость принятия системы антикризисных мероприятий, чтобы изменить ситуацию к лучшему. Введение в действие Закона РФ "О несостоятельности (банкротстве) предприятий" от 19.11.1992 г. положило начало созданию правовой базы банкротства. В настоящее время опубликовано большое количество постановлений, распоряжений, указов по вопросам несостоятельности (банкротства) предприятий, антикризисному управлению. Под руководством Федерального управления по делам о несостоятельности (банкротстве) при Госкомимуществе РФ проводится обучение в экономических и юридических вузах страны специалистов по антикризисному управлению. По данной проблематике с каждым годом выходит большое количество теоретического материала: учебников, статей. Однако до настоящего времени не создан механизм управления, который обеспечил бы не только выход из кризиса и состояния банкротства российских предприятий, но и их финансовое оздоровление и дальнейшее развитие.

Основной внешней причиной частого возникновения кризисов предприятий и организаций, их короткого жизненного цикла является высокая нестабильность условий среды, в которой они действуют. Изменения факторов внешней среды приводят к необходимости изменения существующих и созданию новых стратегий организаций.

Финансовая стратегия компании представляет собой сложную многофакторно-ориентированную модель действий и мер, необходимых для достижения поставленных перспективных целей в общей концепции развития в области формирования и использования финансово-ресурсного потенциала компании.

Чем сильнее стратегическое и финансовое положение организации, тем более вероятна, что ее стратегия хорошо продуманна и четко реализуется. Хотя есть свои полосы в оценке стратегии с качественной точки зрения (ее полнота, внутренняя согласованность, логическое обоснование и то, насколько она соответствует ситуации), лучшим свидетельством того, насколько эффективна выбранная стратегия является стратегическое и финансовое положение компании за последнее время.

Целью данной работы является выработка рекомендаций по разработке антикризисной стратегии торгового предприятия. Следовательно, задачи дипломной работы включают в себя:

Изучение теоретических вопросов управления предприятием в условиях кризиса;

Анализ финансового состояния предприятия и констатация факта кризисного положения;

Выяснение причин и факторов, обусловивших появление кризисного состояния;

Определение путей улучшения финансового состояния предприятия;

Определение содержания и обоснование стратегии выхода предприятия из кризиса.

Объектом исследования выбрано ООО "Адамант"

Обследуемое предприятие находится в кризисной ситуации, которая вызвана снижением платежеспособного спроса на производимые предприятием работы и услуги. Поэтому решение проблемы антикризисного управления предприятием позволит повысить результативность работы, выявить резервы для совершенствования системы управления.

В ходе дипломного проектирования применялись методы сравнения, статистического и финансового анализа.

1. Теоретическая основа разработки антикризисной стратегии на предприятии 1.1 Оценка финансового положения предприятия

Управление предприятием в условиях кризиса (общий кризис экономики или кризис отдельной отрасли и предприятия) является предметом заботы не только его руководителей и собственников, а множества взаимодействующих с ним предприятий и организаций. Кризисное управление по своей природе - управление, возлагающее дополнительные риски на множество экономических структур, без участия которых предприятие не может выжить.

Оценка текущей и перспективной платежеспособности предприятия, затрат, необходимых для поддержки предприятия, его санации внутренних резервов, могущих обеспечивать успешное внешнее управление; диагностика общего финансового положения - вот те задачи, которые придется решать на различных стадиях внесудебной или судебной процедуры банкротства.

Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств. В рыночной экономике финансовое состояние предприятия по сути дела отражает конечные результаты его деятельности. Именно конечные результаты деятельности предприятия интересуют собственников предприятия, его деловых партнеров, налоговые органы.

Цель диагностики финансового состояния предприятия - подробная характеристика имущественного и финансового положения предприятия, результатов его деятельности в отчетном периоде, а также возможностей развития субъекта на перспективу [23, стр.42].

Вопросы применения методик диагностики финансового состояния в России приобрели особое значение, так как страна переживает трудный период перехода к новой системе организации экономики, управление которой основано на использовании рыночных механизмов саморегулирования.

Основным источником для диагностики финансового состояния хозяйствующего субъекта является бухгалтерская отчетность, которая стала публичной. Отчетность предприятия в рыночной экономике базируется на обобщении данных финансового учета и является информационным звеном, связывающим предприятие с обществом и деловыми партнерами - пользователями информации о деятельности предприятия.

Прежде чем проводить анализ финансового состояния предприятия необходимо очистить баланс от регулирующих статей и объединить некоторые статьи (уплотнить баланс). Это связано с тем, что действующая в настоящее время отчетная форма в отдельных случаях недостаточно корректна. Перечень процедур преобразования отчетной формы баланса в аналитический баланс зависит от конкретных условий.

Устойчивое финансовое положение предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. Наиболее общее представление об имевших место качественные изменения в структуре средств и их источников, а также динамике этих изменений можно получить с помощью вертикального и горизонтального анализа отчетности. Вертикальный анализ показывает структуру средств предприятия и их источников. Горизонтальный анализ отчетности заключается в определении абсолютных и относительных темпов роста статей баланса.

При диагностике финансового состояния оценивается имущественное состояние предприятия; степень предпринимательского риска, в частности, возможность погашения обязательств перед третьими лицами; достаточность капитала для текущей деятельности и долгосрочных инвестиций; потребность в дополнительных источниках финансирования; способность к наращиванию капитала; рациональность привлечения заемных средств и др.

После общей характеристики имущественного положения и структуры капитала следующим шагом в анализе является исследование абсолютных показателей, отражающих сущность финансовой устойчивости предприятия. В зависимости от соотношения величины показателей материально-производственных запасов, собственных оборотных средств и источников формирования запасов можно выделить следующие типы финансовой устойчивости:

Абсолютная финансовая устойчивость: материально-производственные запасы менее собственных оборотных средств;

Нормальная финансовая устойчивость: собственные оборотные средства менее материально-производственных запасов, которые менее источников формирования запасов;

Неустойчивое финансовое положение: материально-производственные запасы менее источников формирования запасов;

Критическое финансовое положение: характеризуется тем, что предприятие имеет кредиты и займы, не погашенные в срок, а также просроченную кредиторскую и дебиторскую задолженность.

Ухудшение финансового состояния предприятия сопровождается "проеданием" собственного капитала и неизбежным "залезанием в долги". Следовательно, падает финансовая устойчивость, то есть финансовая независимость предприятия, способность маневрировать собственными средствами. Финансовая устойчивость характеризуется соотношением собственных и заемных средств. Этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в практике используют целую систему показателей, характеризующих состояние и структуру активов предприятия и обеспеченность их источниками покрытия (пассивами): показатели, определяющие состояние оборотных средств, и показатели, определяющие состояние основных средств. Таким образом, для характеристики финансовой устойчивости рассчитываются следующие показатели (приложение А) [42, стр.34].

При анализе платежеспособности и ликвидности внимание акцентируется на определении понятия ликвидности, методах оценки внешними и внутренними пользователями бухгалтерской информации способности фирмы к платежам, на формальных признаках банкротства фирмы.

В оценке платежеспособности предприятия особое место занимает анализ денежных средств, который позволяет контролировать текущую платежеспособность, принимать оперативные меры по ее стабилизации, оценивать возможность долгосрочных инвестиций и более объективно подходить к стратегии распределения прибыли. Кредиторы на основании анализа движения денежных потоков предприятия имеют возможность составить заключение о его способности генерировать денежные средства, необходимые для осуществления платежей.

Анализ движения денежных средств может осуществляться двумя методами: прямым и косвенным. При прямом методе анализируются поступления денежных средств и платежи по текущей деятельности, инвестиционной и финансовой. Косвенный метод анализа позволяет корректировать прибыль предприятия, изменение которой не затрагивало величину денежных средств предприятия.

Показатели ликвидности позволяют определить способность предприятия оплатить свои краткосрочные обязательства, реализуя свои текущие активы. В ходе финансового анализа используются следующие показатели: коэффициент текущей (общей) ликвидности или коэффициент покрытия; коэффициент быстрой ликвидности или "критической оценки"; коэффициент абсолютной ликвидности.

Коэффициент текущей (общей) ликвидности отражает, достаточность у предприятия средств, которые могут быть использованы для погашения своих краткосрочных обязательств.

, где (1.1)

, где (1.1)

ТО - текущие обязательства

КО - краткосрочные обязательства

Коэффициент быстрой ликвидности определяется как отношение ликвидной части оборотных средств (т.е. без учета материально-производственных запасов) к текущим (краткосрочным) обязательствам.

Коэффициент абсолютной ликвидности - наиболее жесткий критерий платежеспособности, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно.

, где (1.2)

, где (1.2)

ДС - денежные средства

КФВ - краткосрочные финансовые вложения

КО - краткосрочные обязательства

Для выводов значения показателей ликвидности необходимо сравнить с нормативными значениями.

Анализ доходности фирмы позволяет составить обобщающее заключение относительно эффективности его деятельности: рентабельности вложения капитала и оптимальности произведенных затрат. Также раскрывается система показателей рентабельности, позволяющая разносторонне оценить эффективность управления активами и доходность деятельности [42, стр.44].

Анализ безубыточности основан на учете зависимости проведения затрат от объема производства и реализации. В практической деятельности такой анализ дает возможность определить критический объем продаж (объем реализации, при котором достигается полное покрытие издержек предприятия), от критического, оценить воздействие на прибыль того или иного изменения продажных цен или затрат, целесообразность принятия дополнительных заказов.

Для получения данных для анализа потребуется достаточная и достоверная информация, характеризующая финансовое состояние фирмы. Это обусловливает необходимость изучения финансовых отчетов, возможности появления непредвиденных обстоятельств и положения со страхованием.

Источниками информации, характеризующей финансовое состояние фирмы, могут служить:

финансовая отчетность предприятия;

данные бухгалтерского учета предприятия.

Качество финансового анализа существенно зависит от методики анализа - алгоритма расчета показателей и величины критериев, по которым предприятие может быть отнесено к разряду благополучных или неблагополучных. Поэтому далее рассмотрим краткий обзор методического материала.

О.В. Ефимова в процессе анализа финансового положения выделяет следующие основные этапы: оценка надежности информации, чтение информации, анализ информации.

Это единственная методика, где обращается внимание на надежность информации, как качества учетной работы на предприятии и системы внутрихозяйственного контроля. Ефимова О.В. предлагает определять надежность информации по следующему условию: соблюдение соответствующих процедур при совершении хозяйственных операций, санкционирование, документальное подтверждение; обеспечение сохранности документации, наличие контроля за соблюдением и движением активов и др.

Кроме этого, О.В. Ефимова выделяет обязательные условия, обеспечивающие реальность баланса:

согласованность с бухгалтерскими книгами и документами, в первую очередь, с Главной книгой или (и) оборотной ведомостью, т.е. документальность баланса;

соответствие результатам инвентаризации, т.е. инвентарность баланса;

соответствие общепризнанным принципам учета и действующему законодательству.

Анализ информации по методам О.В. Ефимовой заключается в анализе платежеспособности и ликвидности деловой активности предприятия, доходности его деятельности. Причем анализ оборачиваемости оборотных средств по разным их видам: активов в целом; денежных средств; дебиторской задолженности; товарно-материальных ценностей здесь представлены более подробно, чем в других методах.

Практически во всех представляемых к рассмотрению методиках отражен вопрос прогнозирования (оценки) потенциального банкротства предприятия. Однако разные авторы предлагают различные решения этого вопроса [42, стр.49].

Так О.В. Ефимова для определения потенциального банкротства предприятия использует лишь три коэффициента: текущей ликвидности, обеспечения собственными средствами, восстановления (утраты) платежеспособности.

В то же время, Ковалев В.В. и Русак И.А. считают целесообразным определение индекса кредитоспособности.

Русак И.А. рассматривает кроме интегральной оценки и коэффициент оценки финансового положения, которые могут быть использованы в качестве прогнозирования банкротства. Кроме коэффициентов, совпадающих с методикой Ефимовой, И.А. Русак предлагает определить скорректированный коэффициент текущей ликвидности, который оказывает зависимость неплатежеспособности предприятия о размера задолженности ему государства.

И.А. Русак также обращает внимание на то, что при решении вопроса о банкротстве, необходимо руководствоваться не только ограниченным числом критериев, но и абсолютными данными о фактическом долге, его сроках и динамике, а также другими показателями.

Анализ практических ситуаций оценки структуры баланса по официально утвержденным критериям показывает, что структура баланса большинства хозяйствующих субъектов оказывается неудовлетворительной. Это может означать, с одной стороны, что финансовое состояние анализируемых предприятий действительно близко к банкротству, а с другой - возможно неадекватное отражение финансового состояния по применяемым для оценки структуры баланса критериям.

Сомнительность вывода о тотальном банкротстве подтверждается хотя бы тем, что многие предприятия внешне несостоятельность не проявляют: они производят и реализуют продукцию, работники получают заработную плату и т.д. Заметим, что одним из внешних признаков несостоятельности (банкротства) предприятий является невыполнение требований кредиторов течение трех месяцев со дня наступления сроков их исполнения. Дело о несостоятельности (банкротстве) предприятия рассматривается арбитражным судом, если требования к должнику в совокупности составляют не менее 500 минимальных размеров оплаты труда.

При установлении перечня критериев неудовлетворительной структуры баланса и их нормативов, одним из существенных положений является независимость факторов оценки финансового состояния предприятия. Потому важно рассмотреть выбранные коэффициенты и нормативные значения с точки зрения их корректности.

Так, например, анализируя методику расчета коэффициента текущей ликвидности (КТЛ) и коэффициента обеспеченности собственными средствами (КОСС), можно выявить их взаимосвязь. Коэффициент текущей ликвидности определяется как отношение стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов к срочным обязательствам в виде краткосрочных кредитов банков и займов и кредиторской задолженности. Коэффициент обеспеченности собственными средствами определяется как отношение разности между объемами источников собственных средств и фактической стоимостью основных средств и прочих внеоборотных активов к сумме находящихся в наличии у предприятия оборотных средств. Отсюда вытекает выражение, определяющее взаимосвязи этих показателей:

![]() , (1.3)

, (1.3)

![]() (1.4)

(1.4)

![]() (1.5)

(1.5)

где Д - долгосрочные заемные средства, а также фонд потребления, доходы будущих периодов и резервы предстоящих расходов и платежей (сумма строк); О - оборотные активы (итог II раздела актива баланса).

Д/О можно определить как коэффициент финансирования оборотных активов за счет долгосрочных заемных источников и средств, приравненных к собственным, таких как доходы будущих периодов, фонды потребления и резервы предстоящих расходов и платежей.

Уравнение (1) при фиксированном параметре Д/О однозначно определяет КОСС при известном КТЛ. Установив для предприятия предельные нормативы КОСС и КТЛ (0,1 и 2 соответственно), можно фиксировать отношение между текущими активами, долгосрочными пассивами, включая внутренний долг и текущими пассивами.

Следует обратить внимание на некоторые возможные варианты в значениях критериев оценки неудовлетворительности структуры баланса и несостоятельности предприятия. Так, при расчете КТЛ числитель можно увеличить на сумму долгосрочных финансовых вложений, которые по характеру ликвидности близки к материальным оборотным активам. Из краткосрочной задолженности целесообразно исключить резервы по сомнительным долгам. При оценке финансового состояния торгово-снабженческих предприятий, которые для обеспечения своей деятельности используют товарные кредиты, имеет смысл исключить данный вид задолженности из состава наиболее срочных обязательств. Сумму текущих обязательств можно уменьшить на сумму авансов, полученных от покупателей и заказчиков в случае большой (более года) продолжительности изготовления продукции, выполнения работ, услуг [29, стр.74].

Что касается норматива, коэффициента текущей ликвидности, равного 2, то следует отметить, что в мировой практике рекомендуемое значение коэффициента текущей ликвидности или общего коэффициента покрытия принято на уровне 2 для оценки инвестиционной привлекательности предприятия, а не его банкротства. Если значение коэффициента меньше 1, то предприятие не способно выполнить свои краткосрочные обязательства и продолжать текущую деятельность. Если КТЛ = 1, то предприятие рискует иметь дефицит оборотных средств лишь при условии взыскания просроченной кредиторской задолженности. Если значение коэффициента превышает 2, то предприятие финансируется в основном за счет собственных средств. Такую финансовую стратегию нельзя признать рациональной. Для осуществления финансово-хозяйственной деятельности в новом воспроизводственном цикле предприятию необходимо, по меньшей мере, покрыть потребность в денежных средствах и материальных оборотных активах, прежде всего таких как производственные запасы, малоценные и быстроизнашивающиеся предметы, товары. Поэтому расчет достаточного для предприятия значения коэффициента текущей ликвидности можно осуществлять с использованием следующего выражения:

![]() , (1.6)

, (1.6)

где КТЛ (д) - "достаточное" значение коэффициента; КЗ - краткосрочная задолженность предприятия; МОА - материальные оборотные активы; ДС - денежные средства.

При расчете коэффициента текущей ликвидности (д) следует ориентироваться на фактические значения материальных оборотных активов и денежных средств, а на объективные потребности предприятия в названных ресурсах.

Следовательно, ориентируясь на достаточные критерии, предприятие может быть признано платежеспособным. Необходимо следить за состоянием его ресурсов и не допускать ухудшения показателей.

Таким образом, можно сформулировать следующие выводы:

оценку несостоятельности предприятия следует осуществлять с учетом не только структуры баланса, но и финансовых результатов и эффективности деятельности хозяйствующего субъекта;

при установлении нормативных значений коэффициентов удовлетворительной структуры баланса следует учитывать имеющиеся взаимосвязи между критериями и отраслевыми особенностями анализируемых предприятий. Это способствует предупреждению ошибок в принятии решений о несостоятельности (банкротстве) предприятий.

В условиях рыночной экономики управление финансами предприятия является одним из ключевых элементов организации бизнеса.

Анализ финансового состояния позволяет определить финансовое положение предприятия и пути его улучшения. Используя необходимую методологическую базу менеджмент способен эффективно влиять на финансовые результаты предприятия, достигая поставленных целей.

1.2 Методика разработки финансового плана предприятия

Важнейшим элементом обеспечения устойчивой производственной деятельности является система финансового планирования, которая состоит из систем бюджетного планирования деятельности структурных подразделений предприятия и системы сводного (комплексного) бюджетного планирования деятельности предприятия.

Финансовое планирование, как и любое другое, может быть: краткосрочным (до 1 года); среднесрочным (до 5 лет); долгосрочным (свыше 5 лет). Краткосрочный финансовый план входит в качестве одного из разделов в бизнес-план компании (предприятия). Долгосрочное финансовое планирование имеет свои отличия. Отдельно следует выделить понятие "стратегическое финансовое планирование".

Финансовое планирование как процесс определяется следующими элементами:

1. Анализ источников финансирования и инвестиционных альтернатив, которыми фирма может воспользоваться,

2. Проецирование в будущее последствий сегодняшних решений с тем, чтобы избежать неожиданностей и понять связь между настоящими и будущими решениями,

3. Принятие решения по выбору инвестиционных проектов (именно эти решения и включаются в окончательный финансовый план),

4. Сопоставление фактически достигнутых показателей с целями, установленными в финансовом плане.

Целью финансовой стратегии предприятия является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей его деятельности.

При этом основными стратегическими задачами разработки финансовой стратегии предприятия являются:

максимизация прибыли предприятия;

оптимизация структуры капитала предприятия и обеспечение его финансовой устойчивости;

достижение прозрачности финансово-экономического состояния предприятий для собственников (участников, учредителей), инвесторов, кредиторов;

обеспечение инвестиционной привлекательности предприятия;

создание эффективного механизма управления предприятием;

использование предприятием рыночных механизмов привлечения финансовых средств.

К основным направлениям разработки финансовой стратегии предприятия относятся:

анализ финансово-экономического состояния предприятия;

выработка кредитной стратегии предприятия;

управление оборотными средствами, кредиторской и дебиторской задолженностью;

управление издержками, включая выбор амортизационной стратегии;

выбор дивидендной стратегии.

Анализ финансово-экономического состояния предприятия является той базой, на которой строится разработка его финансовой стратегии. Анализ опирается на показатели квартальной и годовой бухгалтерской отчетности.

Основными компонентами финансово-экономического анализа деятельности предприятия являются: анализ бухгалтерской отчетности; горизонтальный анализ; вертикальный анализ; трендовый анализ; расчет финансовых коэффициентов.

Анализ бухгалтерской отчетности представляет собой изучение абсолютных и относительных показателей, представленных в бухгалтерской отчетности, а также тенденций их изменения.

На основании этих данных предприятие решает вопрос о достаточности собственных оборотных средств либо об их недостатке. В последнем случае принимается решение о привлечении заемных средств, просчитывается эффективность различных вариантов [42, стр.34].

В отдельных случаях предприятию целесообразно брать кредиты и при достаточности собственных средств, так как рентабельность собственного капитала повышается в результате того, что эффект от вложения средств может быть значительно выше, чем процентная ставка.

Управление оборотными средствами (денежными средствами, рыночными ценными бумагами), дебиторской задолженностью, кредиторской задолженностью, начислениями и другими средствами краткосрочного финансирования (кроме производственных запасов), а также решение вопросов по этим проблемам требует значительного количества времени, и на этом направлении наиболее ярко проявляется основная проблема управления финансами: выбор между рентабельностью и вероятностью неплатежеспособности (стоимость активов предприятия становится меньше его кредиторской задолженности).

В целях создания предпосылок для эффективной аналитической работы и повышения качества принимаемых финансово-экономических решений необходимо четко определить и организовать раздельный управленческий учет затрат по следующим группам:

переменные затраты, которые возрастают либо уменьшаются пропорционально объему производства. Это расходы на закупку сырья и материалов, потребление электроэнергии, транспортные издержки, торгово-комиссионные и другие расходы;

постоянные затраты, изменение которых не связано непосредственно с изменением объемов производства. К таким затратам относятся амортизационные отчисления, проценты за кредит, арендная плата, затраты на содержание аппарата управления, административные расходы и др.;

смешанные затраты, состоящие из постоянной и переменной части. К таким затратам относятся, например, затраты на текущий ремонт оборудования, почтовые и телеграфные расходы и др.

При составлении финансового плана, рассчитанного на несколько лет, обычно стараются избежать ненужных деталей и идут по пути агрегирования инвестиций по нескольким (близким) товарам, рассматривая, таким образом, ряд мелких инвестиционных проектов как один. Например, в начале процедуры планирования руководство компании может попросить каждое производственное подразделение разработать и представить четыре альтернативных бизнес-плана (обычно сроком на 5 лет):

1. План агрессивного роста, предусматривающий большой объем капиталовложений, в том числе в разработку новых товаров, увеличение доли на рынке или выход на новый рынок.

2. План нормального роста, согласно которому объемы производства будут расти вместе с рынком, но не за счет вытеснения конкурентов.

3. План постепенного сворачивания операций, который предлагает минимальные инвестиции, имея в виду постепенное сокращение операций и дальнейшую ликвидацию подразделения.

4. План изъятия капиталовложений, предусматривающий продажу или ликвидацию подразделения.

В этом случае каждый из четырех альтернативных бизнес-планов будет иметь свой план движения наличных денежных средств, и в принципе они могут рассматриваться как четыре исключающие друг друга, проекта. Однако обычное правило долгосрочного финансового планирования - не заниматься планированием инвестиций в конкретные проекты, а оценивать в целом инвестиционные возможности компании. Безусловно, бывают исключения, особенно когда речь идет о крупных проектах.

Финансовый план состоит из нескольких документов, находящихся между собой в определенной взаимосвязи через показатели, которые в них содержатся. Проработка деталей в финансовом плане может быть различная (в зависимости от размеров компании и масштаба проектов), но в любом случае в него входят:

1. Прогноз объемов реализации.

2. План движения наличных денежных средств / Баланс денежных потоков.

3. План прибылей и убытков / Таблица доходов и затрат.

4. Проект баланса.

5. Расчет точки достижения безубыточности.

Финансовый план обязательно включает описательную часть, четко устанавливающую финансовые цели компании, подробно объясняющую, какие инвестиции и почему фирма собирается осуществлять (какая часть инвестиций при этом пойдет, скажем, на приобретение нового оборудования, какая - на замену старого, какая - на установку очистных сооружений, какая - на разработку и продвижение на рынок нового товара и т.п.) и как - самое главное - увязываются стратегические цели компании с ее финансовыми планами.

Разработку финансового плана целесообразно начинать с прогноза прибыли и убытков, так как, имея данные по прогнозу объема продаж, можно рассчитать необходимое количество материальных и трудовых ресурсов, определить материальные и трудовые затраты.

Аналогично определяются и другие составные затраты на производство.

Далее разрабатывается прогноз движения (потока) наличных средств. Необходимость его составления определяется тем, что многие из затрат, показываемых при расшифровке прогноза прибылей и убытков, не отражаются на порядке осуществления платежей. Прогноз движения наличных средств учитывает приток наличных (поступления и платежи), отток наличных (затраты и расходы), чистый денежный поток (избыток или дефицит), начальное и конечное сальдо банковского счета.

Необходима разработка прогноза баланса активов и пассивов (по форме балансового отчета), который и является хорошей проверкой прогноза прибылей, убытков и движения наличных средств. При составлении прогноза баланса учитываются приобретения основных фондов, изменение стоимости материальных запасов, отмечаются планируемые займы, выпуск акций и других ценных бумаг и т.д.

На этой основе в целях обеспечения платежеспособного состояния предприятия просчитывается его финансовое положение, финансовая стабильность, устойчивость. Результаты анализа относительных показателей и коэффициентов могут вызвать необходимость разработки нового варианта финансового плана, который должен начинаться с выбора заданных значений.

Составляя финансовый план (финансовый раздел бизнес-плана) полезно (в плане его восприятия потенциальными инвесторами) включить в него два графика:

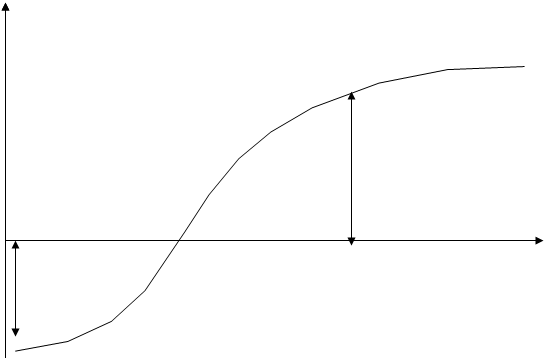

Рисунок 1, отражающий количество денег, которые надо будет вложить в новый бизнес, прежде чем он станет обеспечивать положительный поток наличности. Глубина ямы, показывающая продолжительность отрицательного потока денежной наличности, одновременно отражает степень оптимизма авторов плана: слишком маленькая яма вызывает еще большие подозрения, чем слишком большая;

Денежный

поток

Величина

возможных

поступлений

Момент перехода Время

Глубина

ямы

Рисунок 1

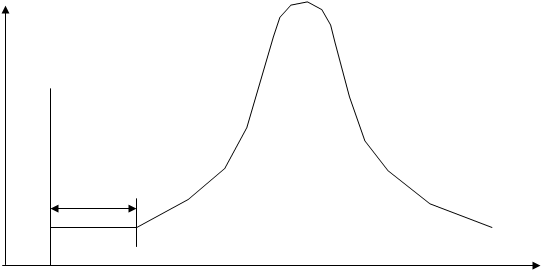

Рисунок 2, демонстрирующий возможный уровень доходов и вероятность их получения. Плоский участок в самом начале кривой означает, что шанс потерять деньги или шанс заработать совсем мало, небольшой.

15%

«Плоский»

участок

- 100% 15% 45% 200%

(полная Годовой уровень доходов (огромный

потеря) успех)

Рисунок 2

Таким образом, для организации системы анализа и планирования денежных потоков на предприятии, адекватной требованиям рыночных условий, необходимо создание современной системы управления финансами, основанной на разработке и контроле исполнения иерархической системы бюджетов предприятия. Система бюджетов позволит установить жесткий текущий и оперативный контроль за поступлением и расходованием средств, создать реальные условия для выработки эффективной финансовой стратегии.

1.3 Основные подходы к совершению финансового оздоровления предприятия

Организациям необходимы стратегии, чтобы видеть путь достижения своих целей и выполнения миссии. Разработка стратегии всегда вращается вокруг вопросов:

как достичь целей;

как устранить конкурентов;

как достичь преимуществ в конкурентной борьбе;

как усилить долгосрочные позиции фирмы;

как сделать управленческое стратегическое видение реальностью.

Стратегия необходима как всей компании в целом, так и отдельным ее связующим звеньям. Научные исследования, продажа, маркетинг, финансы, трудовые ресурсы и т.д. - важные составные части стратегии.

Основной внешней причиной частого возникновения кризисов предприятий и организаций, их короткого жизненного цикла является высокая нестабильность условий среды, в которой они действуют. Изменения факторов внешней среды приводят к необходимости изменения существующих и созданию новых стратегий организаций. В экономической литературе понятие стратегии, которое И. Ансофф считает трудноуловимым и несколько абстрактным, определяется как всесторонний план действий, направленных на достижение стоящих перед организацией целей или как правила (т.Е. основные направления) формирования таких действий.

Финансовая стратегия компании представляет собой сложную многофакторно-ориентированную модель действий и мер, необходимых для достижения поставленных перспективных целей в общей концепции развития в области формирования и использования финансово-ресурсного потенциала компании. Принципиальная схема ее формирования представлена в приложении Б.

В общей схеме экономического регулирования финансовая стратегия должна рассматриваться как компонент общей стратегии компании в ряду с производственной, инновационной, инвестиционной, маркетинговой и другими видами стратегических решений.

Формулирование финансовой стратегии становится особенно необходимым при скачкообразных изменениях факторов внешней среды. "Если у организации в такой ситуации нет единой стратегии, то… это приведет к конфликтам, задержит переориентацию фирмы и сделает ее работу неритмичной, неэффективной. Может обнаружиться, что переориентация начата слишком поздно, чтобы гарантировать фирме выживание. Оказавшись перед лицом подобных сложностей, фирма должна решить проблемы… выработки и реализации стратегии".

Этому содействует основополагающий тезис теории Шумпетера, согласно которому волна активизации инноваций в хозяйственной системе происходит в период ее кризиса, когда мелкие изменения в рамках сложившейся системы управления хозяйственными субъектами не дают результатов. Это, в частности, означает, что во время кризиса необходимо изменение существующих стратегий субъектов рынка, т.Е. применение ими новых антикризисных стратегий. Таким образом, стратегия в момент кризиса становится жизненно важным и необходимым управленческим механизмом.

Освещая процесс разработки финансовой стратегии, необходимо выявить грани управленческого плана роста предприятия, которые определяют позиции на рынке и закладывают основу для успеха в будущем.

С учетом высокой степени инновационности финансовых инструментов, которыми оперирует компания, выделяют ряд организационно-структурных компонентов финансовой стратегии и развития компании:

выбор целевых рыночных сегментов для работы на перспективу;

выбор финансовых институтов в качестве приемлемых долгосрочных партнеров;

определение финансовых механизмов будущих сделок по реструктуризации компании (слияние, поглощение);

разработка системы централизованного управления финансами в сочетании с обоснованной децентрализацией других управленческих функций в рамках диверсифицированной схемы регулирования компанией.

Стратегия организации должна постоянно развиваться. Не всегда удается продумать заранее все до мелочей и затем долгое время жить без изменений. Естественно, что процесс разработки стратегии всегда чувствителен и часто непредсказуем из-за конкуренции, многообещающего взлета и падения цен, перестановки среди основных промышленных конкурентов, наличие торговых барьеров и бесконечное число других событий могут способствовать устареванию стратегии.

Всегда находится что-то новое, на что надо реагировать, и в результате этого открываются новые стратегические ниши. Поэтому задача усовершенствования финансовой стратегии бесконечна. Стратегия организации всегда должна сочетать в себе запланированную и продуманную линии поведения, а также возможность реагирования на все новое.

В российской литературе встречаются различные названия стратегий антикризисного управления организациями: стратегии предотвращения банкротства, финансового оздоровления организаций в кризисном состоянии, преодоления кризиса и др. В англоязычной литературе они называются turn around strategies - стратегии возвращения к прибыльности или иногда survival strategies - стратегии выживания.

В нестабильной внешней среде, когда жизненные циклы отдельных бизнесов коротки, более устойчивы диверсификационные предприятия. Они состоят из многих бизнесов, действующих в различных сферах производства товаров и услуг, и спады жизненных циклов одних бизнесов компенсируются подъемами в других. Сбалансированность между жизненными циклами различных бизнесов достигается применением матричных (или "портфельных") методов выбора стратегии, из которых наиболее известны: матрица Бостонской консалтинговой группы; матрица "Дженерал Электрик" (иногда называется матрицей Маккинзи); матрица фирмы "А.Д. Литтл" и матрица Ч. Хофера.

Составить исчерпывающую классификацию всех применяемых коммерческими организациями стратегий финансового оздоровления затруднительно из-за их разнообразия, отраслевой, региональной, национальной и функциональной специфики. Крупные западные консалтинговые фирмы имеют целые "библиотеки" различных отраслевых стратегий.

Универсальность предлагаемых стратегий финансового оздоровления подтверждается тем, что в настоящее время они широко применяются коммерческими организациями в России и в других странах с переходной экономикой. В кризисной ситуации наиболее часто применяются стратегии сокращения, означающие сокращение производства и отказ от тех ресурсов организации, которые в изменившихся внешних условиях уже не используются или продукция которых убыточна. Эти стратегии не требуют значительных затрат на осуществление, нацелены на прекращение финансовых потерь и ведут к получению средств от продажи сокращаемых ресурсов. Стратегии сокращения классифицируются на:

стратегию ликвидации, означающую прекращение деятельности организации;

стратегию "сбора урожая" (harvest strategy), применяемую, если бесперспективную организацию невозможно выгодно продать. Эта стратегия имеет своей целью максимизацию финансовых результатов в краткосрочном периоде перед выходом из бизнеса;

стратегию "отсечения лишнего" (divestiture strategy) - представляющую собой изменение границ ведения бизнеса путем продажи или закрытия неперспективных или убыточных подразделений или видов деятельности;

стратегию сокращения расходов, означающую краткосрочные меры для сокращения затрат путем жесткой экономии ресурсов, сокращение персонала, продажи или сдачи в аренду используемых активов, реструктуризацию долгов и т.д.

стратегию занятия рыночной ниши, основанную на нахождении такого сегмента для находящейся в стадии спада отрасли производства продукции, в котором спрос будет уменьшаться медленно или сохранится на прежнем уровне, затем на обеспечении в нем доминирующего положения и выходе из других сегментов этого рынка.

Антикризисные стратегии роста используются, если их применение способно увеличить объем продаж организации, а стратегия стабилизации - для прекращения его падения. Они требуют наличия у организации достаточных финансовых и иных ресурсов и более рискованны, поэтому в период кризиса применяются реже. Известная матрица рынки/товары И. Ансоффа указывает следующие четыре стратегии роста:

стратегию усиления позиции на рынке, которая предполагает увеличение сокращающихся продаж и валовой прибыли путем усиленного маркетинга;

стратегию развития рынка, предполагающую нахождение новых рынков для уже производимых товаров, например, выход на нраве региональные, национальные или внешние рынки;

стратегию развития продукта, означающую производство новых или усовершенствованных товаров на уже освоенном фирмой рынке (взамен устаревших или для расширения ассортимента);

стратегию диверсификации, которая заключается в завоевании дополнительных рынков сбыта за счет выпуска новых видов продукции. Она применяется, если фирма не имеет возможности развития в границах прежних рынков или для снижения риска банкротства фирмы в целом.

Чем сильнее стратегическое и финансовое положение организации, тем более вероятна, что ее стратегия хорошо продуманна и четко реализуется. Хотя есть свои полосы в оценке стратегии с качественной точки зрения (ее полнота, внутренняя согласованность, логическое обоснование и то, насколько она соответствует ситуации), лучшим свидетельством того, на сколько эффективна выбранная стратегия является стратегическое и финансовое положение компании за последнее время.

2. Анализ финансового состояния общества с ограниченной ответственностью "Адамант"

2.1 Общая характеристика предприятия ООО "Адамант"

Объектом исследования данной работы является предприятие ООО "Адамант".

Правовое положение предприятия определяется ГК РФ, принятым Государственной Думой РФ 21.10 94г. и Федеральным законом "Об обществах с ограниченной ответственностью" от 08.02.98г.

Целью деятельности предприятия является получение прибыли путем насыщения потребительского рынка товарами и услугами.

Предметом деятельности ООО "Адамант" является:

производство и реализация продуктов питания, товаров народного потребления;

торгово-закупочная деятельность, торгово-посредническая, иная коммерческая деятельность, создание совместных производств, торговых точек фирменных магазинов, в том числе валютных, коммерческих, комиссионных;

организация и ведение оптовой, мелкооптовой и бартерной торговли;

организация, заготовка, переработка и реализация вторичного сырья, и отходов производства;

организация и эксплуатация автостоянок;

информационные, консультативные, рекламные и маркетинговые услуги в соответствии с действующим законодательством;

иные виды деятельности, не запрещенные законом.

2.2 Оценка финансового состояния предприятия ООО "Адамант"

2.2.1 Оценка имущества предприятия ООО "Адамант"

Наибольшая полнота и высокая точность анализа могут быть достигнуты в случае комплексного подхода, а именно за счет одновременного проведения анализа внутренней и внешней среды предприятия, а также оценки бизнеса. По результатам анализа внутренней и внешней среды формируется общие вариантное аналитическое заключение о состоянии предприятия, тенденциях его развития и возможных направлениях его оздоровления, а затем проводится соответствующая оценка бизнеса.

Общий анализ финансового состояния общества проводят на основании бухгалтерской отчетности, а для глубокого, детализированного анализа используют более подробные учетные данные. Результаты анализа финансового состояния во многом зависят от качества информационной базы.

Несомненно, что анализ финансового состояния должен проводиться на основе баланса нетто, очищенного от регулирующих статей. Однако, и этого недостаточно. Действующая в настоящее время отчетная форма в отдельных случаях относит систематические счета к разделам баланса недостаточно корректно. Таким образом, прежде чем проводить анализ финансового состояния предприятия следует сортировать аналитический (пригодный для анализа) баланс.

Перечень процедур преобразования отчетной формы баланса в аналитический баланс зависит от конкретных условий. Основной задачей является поправка показателей, наиболее существенно искажающих реальную картину. Для составления укрупненного (агрегированного) аналитического баланса ООО "Адамант" за 2007 - 2009 гг. необходимо преобразовать следующие показатели:

Исключить из баланса величину "расходов будущих периодов", на ту же сумму необходимо уменьшить размеры собственного капитала.

Увеличить размеры материально-производственных запасов на сумму НДС по приобретенным товарам.

Исключить из суммы материально - производственных запасов стоимость товаров отгруженных. На ту же сумму необходимо увеличить размеры дебиторской задолженности.

Уменьшить сумму краткосрочных обязательств (заемных средств) на величину "Доходов будущих периодов". На эти же суммы необходимо увеличить размеры собственного капитала.

Исходя из всего вышесказанного, уплотненный аналитический баланс нетто за2007 - 2009 гг. выглядит следующим образом (табл.2.1)

Финансовое состояние предприятия во многом определяется размещением и использованием средств (активов баланса) и источниками средств (пассивов баланса).

Таблица 2.1 - Уплотненный аналитический баланс

| Актив | 2007 год | 2008 год | 2009 год | Изменение 2008 - 2007 | Изменение 2009 - 2008 |

| 1. Внеоборотные активы основные средства долгосрочные финансовые вложения прочие | 17118 45 | 18545 41 187 | 20826 41 87 | +1427 4 +187 | +1781 100 |

| Итого по разделу 1 | 17163 | 18773 | 20454 | 1610 | 1681 |

| 2. Оборотные активы запасы и затраты, в т. ч. производственные запасы готовая продукция прочие дебиторская задолженность денежные средства прочие | 6561 1066 5495 4098 37 895 | 11719 4650 4690 2379 1011 739 | 10812 3574 5131 2107 1801 623 | +5158 +3584 805 +2379 3087 702 | 907 1076 +441 272 +790 616 |

| Итого по разделу 2 | 11591 | 13469 | 13236 | 1878 | -273 |

| Всего активов | 28754 | 32242 | 33690 | 3488 | 1448 |

| Пассив | |||||

| 1. Собственный капитал уставной капитал фонды и резервы | 13 13080 | 13 16683 | 33 21291 | 0 +3653 | +20 4608 |

| Итого по разделу 1 | 13043 | 16696 | 21304 | +3653 | 4628 |

| 2. Привлеченный капитал долгосрочные пассивы краткосрочные пассивы | 15711 | 15546 | 12386 | 165 | 3160 |

| Итого по разделу 2 | +15711 | +15546 | +12386 | -165 | -3160 |

| Всего пассивов | +28754 | +32242 | +33690 | 3488 | +1448 |

Рассмотрим динамику финансового состояния ООО "Адамант" на основе аналитической группировки анализа статей актива и пассива баланса за 2007 - 2009гг. При этом используем методику вертикального (по удельному весу) и горизонтального (в динамике) анализа (приложение В). Это позволяет видеть удельный вес каждой статьи баланса в его общем итоге, оценить по каждой статье абсолютное отклонение, темпы роста или снижения.

Анализ динамики валюты баланса, структуры активов и пассивов позволяет сделать ряд важных выводов о финансовом положении ООО "Адамант".

Как видно из таблицы имущество (активы) за отчетный год увеличились на 1448,0 тыс. руб., то есть на 4,49%, за 2008 год увеличение составило 3488 тыс. руб. (1,12%) Рост активов произошел за счет увеличения внеоборотных средств, стоимость которых в 2008 году по сравнению с 2007 годом возросла на 1427 тыс. руб (1,083%), в 2009 году в сравнении с 2008 годом - на 1681,0 тыс. руб., т.е. на 4,26%, а так же за счет роста дебиторской задолженности в 2009 году на 70,0%. При этом доля основных средств в стоимости всего имущества в 2008 году по сравнению с 2007 годом снизилась на 2,01%, в 2009 году возросла с 57,52% до 60,33%, а оборотных средств соответственно возросла с 40,32% до 41,77% и снизилась с 41,77% до 39,29%. Снижение абсолютного значения производственных активов, а также их удельного веса в составе внеоборотных и оборотных активов в отчетном периоде свидетельствует о снижении производственных возможностей.

Кроме того, анализ аналитического баланса за 2009 г. выявил снижение статьи баланса "Запасы и затраты" и увеличение по статье "Дебиторская задолженность". Запасы и затраты в абсолютном выражении снизились на 907,0 тыс. руб, при этом их доля в активах снизилась с 36,35% до 32,09%. Уменьшение запасов оказывает отрицательное влияние на оборачиваемость оборотных средств.

Отрицательной тенденцией также является рост дебиторской задолженности на 70,0%. В структуре хозяйственных средств она занимает незначительную величину 5,34%. Однако, даже это говорит о необходимости принятия мер по управлению процессом изменения дебиторской задолженности. В противном случае предприятие само может оказаться неплатежеспособным.

Положительной стороной деятельности предприятия в 2007 - 2008 году является увеличение самой ликвидной части активов - денежных средств (на 19,97%); в 2008-2009 годах данная тенденция не соблюдается и снижение данного вида активов на 18,0%, при одновременном снижении их доли в структуре хозяйственных средств с 2,28% до 1,85%, негативно характеризует деятельность организации.

Пассивная часть баланса характеризуется преобладающим удельным весом собственного капитала. Увеличение по данной статье наблюдается как по абсолютной величине (рост в 2008 году по сравнению с 2007 составил 3666 тыс. руб., в 2009 году - 4608 тыс. руб), так и в относительном выражении на 1,28% и 22,11% соответственно.

Следует обратить внимание на тот факт, что предприятие не пользуется заемными средствами банков, используя лишь кредиторскую задолженность среди привлеченных средств. Причем за период 2007 - 2008 года ее величина снизилась на 165 тыс. руб., за истекший период - на 23,8%.

В структуре источников хозяйственных средств кредиторская задолженность играет значительную роль: за 2008 год ее доля снизилась на 1,1%; в 2009 г. - с 48,22% до 36,76%, что положительно характеризует деятельность предприятия в анализируемых периодах, однако, не может не вызывать опасения, так как значительная доля заемных средств говорит о неустойчивой платежеспособности, то есть об отсутствии денежных средств для расчета по долгам.

Расчет системы показателей оценки финансового состояния ООО "Адамант" позволит дать более точную оценку финансового состояния и оценить уровень стабильности хозяйственной деятельности предприятия.

Для характеристики движения основных средств рассмотрим показатели, приведенные в приложении Г.

Приведенные данные таблицы показывают, что за период 2007 года доля активной части снизилась на 4,3%, что в абсолютном выражении составило 1138 тыс. руб. За истекший период доля активной части средств возросла очень незначительно и составила 22,18% на конец года. В то же время, в 2007 году темпы снижения доли активной части опережают темпы снижения всех основных фондов; в 2009 году темпы роста активной части 105,08%, опережает темп роста всех основных фондов (темп роста 101,3%). Основные средства значительно изношены, степень износа в 2009 году незначительно уменьшилась, с 66,38% до 61,98%, что однако не уменьшает необходимость их скорейшего обновления.

Однако обновление проходило крайне низкими темпами (6,95%) и если эта тенденция сохранится, то основных средства могут быть полностью обновлены не ранее чем через 14 лет. Но следует отметить, что выбывание основных средств происходило более медленными темпами, чем обновление, что и привело к их увеличению.

Несмотря на некоторое увеличение активной части основных средств в 2009 году (рост на 0,79%), процесс их обновления также находится на низком уровне. Это может привести к ухудшению качества выпускаемой продукции, снижению ее конкурентоспособности.

Далее в анализе оценим обеспеченность материально-производственных запасов источниками средств для их покрытия (табл.2.2). По данным таблицы на предприятии в отчетном периоде собственные оборотные средства увеличились на 2827,0 тыс. руб. (850,0 7501,6 - ( - 2077,0) 8444,1). Одновременно уменьшились прочие "нормальные" источники формирования запасов (кредиторская задолженность по товарным операциям) на 412 тыс. руб. ( (15780 - 850) - (13265- (-2077,0))). В результате общая сумма дополнительно привлеченных источников средств для покрытия запасов к концу года составила 2415,0 тыс. руб. (2827,0 - 412,0).

Таблица 2.2 - Материально-производственные запасы и источники их формирования

| Наименование показателя | По состоянию | Для покрытия запасов излишек (+) или недостаток источников средств | ||

| По состоянию | ||||

| 2008 год | 2009год | 2008 год | 2009 год | |

| 1. Материально-производственные запасы | 11710,0 | 10778,0 | - | - |

| 2. Собственные оборотные средства | -2077,0 | 850,0 | - 13787,0 | - 9928,0 |

| 3. Прочие источники формирования запасов | 13265 | 15780 | - 522 | 5852,0 |

Увеличения материально производственных запасов в отчетном периоде по сравнению с предыдущим не наблюдается: Всю сумму источников формирования запасов предприятие не использовало для основной деятельности. Таким образом, хотя предприятие находится, по первоначальной оценке, в финансово устойчивом состоянии, следует вывод, что предприятие нецелесообразно использует источники формирования запасов. Учитывая отсутствие кредитов, которые, как правило, предприятие использует для покрытия внеоборотных активов, можно сделать вывод, что ООО "Адамант" использовало источники формирования запасов для покрытия внеоборотных активов.

Вывод: Анализ имущественного положения и структуры капитала предприятия показал, что среди хозяйственных средств предприятия основную долю составляют внеоборотные активы, а среди источников хозяйственных средств - собственный капитал. Предприятие полностью независимо от кредитов банка. Средства предприятия в отчетном периоде были, в основном, направлены на основные средства. Причем на основные средства были потрачены источники формирования запасов. Были выявлены отрицательные тенденции -заметный удельный вес дебиторской задолженности и ее рост, а также значительный удельный вес кредиторской задолженности, на фоне одновременного ее снижения. Первая тенденция указывает, что предприятие попадает в зависимость от своих задолжников, а вторая - о незначительном улучшении платежеспособности.

2.2.2 Оценка финансовой устойчивости ООО "Адамант"

Финансовое состояние обществ необходимо оценивать как в краткосрочной перспективе, чему служат показатели платежеспособности, так и в долгосрочной перспективе через показатели финансовой устойчивости.

Ухудшение финансового состояния предприятия сопровождаются "проеданием" собственного капитала и неизбежным "залезанием в долги". Тем самым падает финансовая устойчивость, т.е. финансовая независимость предприятия способность маневрировать собственными средствами, достаточная финансовая обеспеченность бесперебойного процесса деятельности.

При возникновении договорных отношений между предприятиями у них появляется обоюдный интерес к финансовой устойчивости друг друга как критерию надежности партнеров.

Стабильность работы предприятия связана с общей его финансовой структурой, степенью его зависимости от внешних кредиторов и инвесторов. Финансовая устойчивость характеризуется, следовательно, соотношением собственных и заемных средств. Однако, этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в мировой и отечественной учетно-аналитической практике разработана система показателей, характеризующая состояние предприятия и обеспеченность их источниками покрытия (пассива).

Их можно разделить на две группы: показатели, определяющие состояние оборотных средств, и показатели, определяющие состояние основных средств.

Показатели ликвидации и финансовой устойчивости взаимодополняют друг друга и в совокупности дают представление о благополучии финансового состояния предприятия: если у предприятия обнаруживаются плохие показатели ликвидности, но финансовая устойчивость им не потеряна, то у предприятия есть шансы выйти из затрудненного положения. Но если неудовлетворительны и показатели ликвидности и показатели финансовой устойчивости, то такое предприятие - вероятный кандидат в банкроты. Преодолеть финансовую неустойчивость весьма непросто: нужно время и инвестиции. Для хронически больного предприятия, потерявшего финансовую устойчивость, любое негативное стечение обстоятельств может привести к роковой развязке.

Для оценки финансовой устойчивости предприятия ООО "Адамант" на основании баланса рассчитаем ряд следующих показателей (приложение Д).

Анализ приведенной таблицы позволяет сделать следующие выводы. В целом можно сделать вывод о недостаточно устойчивом финансовом положении ООО "Адамант" как на начало, так и на конец анализируемого производственного периода. При этом необходимо отметить, что положение организации незначительно улучшилось к концу периода.

Важнейшим показателем, характеризующим финансовую устойчивость предприятия, является показатель уровня веса общей суммы собственного капитала к итогу баланса предприятия. В практике этот относительный показатель получил название коэффициент автономии (концентрации собственного капитала).

Коэффициент автономии (независимости) характеризует долю собственного капитала в общей сумме средств предприятия и показывает степень независимости ООО "Адамант" от внешних источников финансирования. Нормативное значение данного коэффициента в отчетном периоде выполняется, хотя и с очень небольшим превышением нормы. Это говорит о том, что в настоящее время предприятие на 63% финансирует свою деятельность собственными средствами, что при увеличивающейся тенденции можно оценить положительно (2008 год характеризуется показателем в размере 0,52, 2007 год - 518). Значение коэффициента финансовой зависимости является обратным показателю автономии и подтверждает сделанные ранее выводы.

Производными от коэффициента автономии являются показатель финансовой зависимости. По существу он является обратным к коэффициенту автономии. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Эти два коэффициента в сумме равны единице (100%). Таким образом в 2008 г. в каждом 1 рубле вложенном ООО "Адамант" в активы, 48 копеек были заемными, 4 2009 году зависимость от заемных средств снизилась и составила 37 копеек.

Коэффициент финансирования характеризует соотношение собственного и заемного капитала и также является показателем степени присутствия в производственно-хозяйственной деятельности предприятия различных источников финансирования. Значение показателя в 2007 и 2008 году - 1,07, в 2009 году - 1,72, что говорит о значительном превышении размера собственных средств предприятия. Одной из причин этому может являться полное отсутствие долгосрочных заемных средств.

Все показатели, характеризующие степень использования собственных оборотных средств предприятия, в периодах 2007 - 2008 годов не рассчитываются, так как значение данного показателя отрицательно, что свидетельствует о недостаточности собственных средств для обеспечения не только оборотных, но даже внеоборотных активов. Кроме этого, необходимо отметить, что и на конец отчетного 2009 года практически все нормативные значения показателей, в расчете которых принимает участие показатель собственных оборотных средств, не выполняются. Это также свидетельствует о недостаточности собственных средств предприятия для финансирования производственной деятельности в полном объеме. Так, текущие активы обеспечены собственными средствами лишь на 6,4%, материально-производственные запасы - на 7,8% (нормативное значение - 50%).

Коэффициент маневренности показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Обеспечение собственных текущих активов собственным капиталом является гарантией устойчивой кредитной стратегии. Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние.

В нашем случае значение данного показателя: в 2007 и 2008 году - не рассчитывается, в 2009 году - 3,9% (нормативное значение 20% - 50%). Таким образом и данный показатель подтверждает выводы о неустойчивом финансовом положении предприятия в настоящий момент.

Коэффициент мобильности производственных активов и индекса постоянного актива характеризуют качество и степень использования, источники формирования имущества на предприятии. Анализ показал, что по данной группе показателей финансовую устойчивость организации можно в целом оценить положительно. Значения показателей значительно превосходят нормативные значения, что говорит об эффективном распределении средств предприятия именно на данную группу объектов производственной деятельности; на конец периода внеоборотные активы предприятия были на 96% сформированы собственными средствами; удельный вес производственных активов на тот же момент времени составил 92,2%.

Одним из критериев оценки финансовой устойчивости предприятия являются изменения или недостаток источников средств для формирования запасов и затрат (материальных оборотных фондов).

Обычно выделяют четыре типа финансовой устойчивости:

1. Абсолютная устойчивость финансового состояния, когда запасы и затраты меньше суммы собственного оборотного капитала и кредитов банка под товарно-материальные ценности (краткосрочные заемные средства - КЗС):

З < СОС +КЗС,

где

З - запасы, тыс. руб.,

КЗС - краткосрочные заемные средства, тыс. руб.

При этом, для коэффициента обеспеченности запасов и затрат источниками средств (Ка) должно выполнятся следующее условие:

Ка = СОС + КЗС >

1

3апасы

Ка0 = - 2077,0 < 1

11710

Ка1 = 2362.0 < 1

10778

В нашем случае сумма собственных оборотных и краткосрочных заемных средств составляет - 2077.0 тыс. руб. на начало года, 2326.0 тыс. руб. на конец года, а запасы 11710 и 10778 тыс. руб. соответственно. Таким образом, оба эти условия не соблюдаются и поэтому ООО "Адамант" по изложенной методике нельзя отнести к группе предприятий с абсолютной устойчивостью финансового состояния.

2. Нормальная устойчивость, при которой гарантируется платежеспособность предприятия, если:

З = СОС + КЗС, при Ки = СОС +КЗС = 1

3апасы

Данное условие также не выполняется на анализируемом предприятии.

3. Неустойчивое (предкризисное) финансовое состояние, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств путем привлечения временно свободных источников средств (И вр) в оборот предприятия. Равновесие платежного баланса в данной ситуации обеспечивается за счет просроченных платежей по оплате труда, ссудам банка, поставщикам, бюджету.

З = СОС + КЗС + И вр., при Кн = СОС + КЗС + И вр. > 1

3апасы

Кн0 = 13476 > 1

11710

Кн1 = 13248 > 1

10778

В нашем случае сумма собственных оборотных, краткосрочных заемных средств и временно свободных источников средств составляет - 13476,0 тыс. руб. на начало года, 13248,0 тыс. руб. на конец года, а запасы 11710 и 10778 тыс. руб. соответственно. Таким образом, оба эти условия соблюдаются и поэтому ООО "Адамант" по изложенной методике относится к группе предприятий в предкризисном финансовом состоянии.

Похожие работы

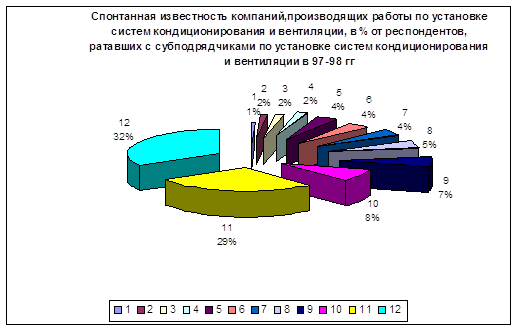

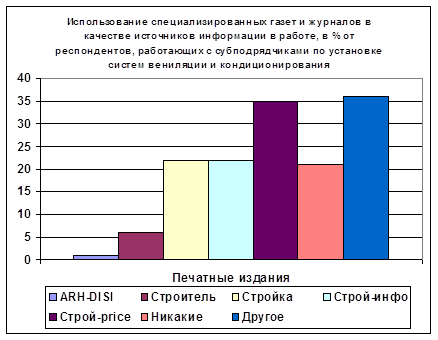

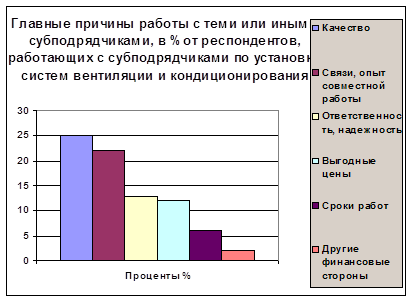

... различаются системы вентиляции и кондиционирования и знают, что они могут быть совмещены, они обычно не могут вспомнить ни одной компании в Петербурге, устанавливающей подобные системы. • При установке систем вентиляции и кондиционирования в организациях наиболее важным фактором выбора подрядчика является качество работ профессионализм. И если профессионализм выявляется в ходе бесед клиента ...

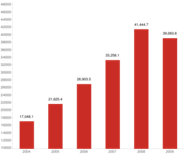

... имущества, находящегося в государственной и муниципальной собственности (6,3%). Безвозмездные поступления составили 40,9 млрд. руб., или 13,0% от общего объема доходов бюджета Санкт-Петербурга. В бюджет Санкт-Петербурга поступили также доходы от предпринимательской и иной приносящей доход деятельности в сумме 30,1 млрд. руб., доля которых составила 9,5%. Расходы бюджета Санкт-Петербурга за 2009 ...

0 комментариев