Навигация

Анализ финансово-хозяйственной деятельности предприятия

Сибирская Академия Государственной Службы

Кафедра Экономики и Финансов

Курсовая работа

Тема: “Анализ финансово-хозяйственной деятельности предприятия”

Новосибирск

2000

Содержание

Введение................................................................................................................................................................................ 3

Глава I....................................................................................................................................................................................... 3

Сущность финансового анализа в условиях рыночной экономики........................................................ 3

Немного истории............................................................................................................................................................... 6

Современный финансовый анализ в России..................................................................................................... 13

Глава II. Анализ хозяйственно-финансовой деятельности нефтебазы “Красный Яр” 21

Экономическая характеристика предприятия.................................................................................................. 21

Расчет базовых показателей для анализа.......................................................................................................... 22

Основные средства нефтебазы................................................................................................................................. 23

Финансовые коэффициенты...................................................................................................................................... 25

Заключение...................................................................................................................................................................... 35

Список литературы................................................................................................................................................... 38

Введение

Когда мы оставляем свои чувства без контроля, пренебрегая светом анализа, то мы сразу становимся слепыми

Маркиз Де Сад

Без финансового анализа нельзя стать эффективным субъектом рынка. В условиях рыночной экономики финансовый анализ является обязательной и необходимой составной частью финансового менеджмента на любом предприятии, желающим стабильно и успешно функционировать в современных условиях.

Создание рыночных отношений предполагает обеспечение перехода к полной окупаемости и самофинансированию предприятий (понимаются все субъекты хозяйствования), что требует совершенствование рычагов регулирования товарно-денежных отношений: финансов, прибыли, цены, себестоимости и др.

В российской действительности сегодня реальным было бы совершенствование методики, приемов и способов анализа, выявление факторов, оказавших влияние на результаты хозяйствования, установление взаимосвязи и взаимозависимости между этими факторами степени их влияния на выполнение плана; вскрытие имеющихся резервов производства, общая оценка результатов деятельности предприятия за определенный период и разработка конкретных мероприятий по улучшению его работы.

Мы, в своей работе попытаемся рассказать о том, что же такое финансовый анализ, и проанализировать деятельность предприятия пользуясь методами финансового анализа и соответственно показать является ли функционирование данного предприятия эффективным. Так же мы попробуем дать некоторые рекомендации по тому, как устранить выявленные недостатки.

Глава I Сущность финансового анализа в условиях рыночной экономики.Анализ (без привязки его к хозяйственной деятельности и выделения в самостоятельную науку) существует с незапамятных времен, являясь весьма емким понятием, лежащим в основе всей практической и научной деятельности человека. Анализ представляет собой процедуру мысленного, а также часто и реального расчленения объекта или явления на части; процедурой, обратной анализу, является синтез, с которым анализ часто сочетается в практической или познавательной деятельности. В зависимости от характера исследуемого объекта, сложности его структуры, уровня абстракции используемых познавательных процедур и способов их реализации анализ выступает в различных формах, являясь часто синонимом исследования как в естественных, так и общественных пауках (химический анализ, математический анализ, финансовый анализ и т. п.).

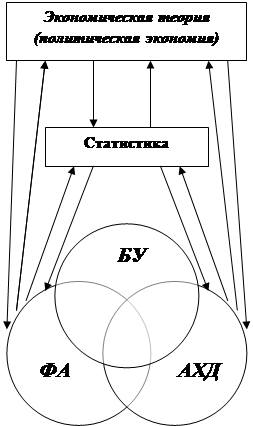

Экономический анализ представляет собой систему специальных знаний, связанных с исследованием экономических процессов, складывающихся под воздействием объективных экономических законов и факторов субъективного порядка. Существуют различные подходы в структуризации этой науки. В условиях централизованно планируемой экономики было принято подразделять его на политэкономический и конкретно-экономический анализ (анализ хозяйственной деятельности); последний, в свою очередь, подразделялся на методологию экономического анализа функционирования субъектов хозяйствования (экономика в целом, регион, отрасль, предприятие) и теорию анализа хозяйственной деятельности. Стержневым элементом данного подхода являлась идея планового ведения хозяйства, следовательно, упор делался на учет, контроль и анализ по схеме “план-факт”.

Исходя из сущностных характеристик рыночной экономики, а также учитывая национальные особенности реструктуризации экономики России, возможно иное представление сферы действия экономического анализа.

|

Где БУ – бухгалтерский учет, ФА – финансовый анализ, АХД – анализ хозяйственной деятельности предприятия.

Искать истоки науки об экономическом анализе – дело в значительной степени бесполезное. Элементы аналитической функции присущи любой хозяйственной функции.

Экономический анализ – наука, изучающая результаты хозяйственной деятельности предприятий на основе показателей планов, учета отчетности и других источников информации.

Немного истории.Роначальником систематизированного экономического анализа как составного элемента бухгалтерского учета, по-видимому, следует считать француза Жака Савари (1622 1690), который ввел понятие синтетического и аналитического учета (его же но праву считают предтечей управленческого учета и пауки об управлении предприятием). Безусловно, становление и использование элементов экономического анализа наблюдались в то время и в других странах, в частности в Италии. Так, А. ди Пиетро пропагандировал методологию сравнения последовательных бюджетных ассигнований с фактическими затратами; Б. Вентури строил и анализировал динамические ряды показателен хозяйственной деятельности предприятия за десять лет.

Идеи Савари были углублены в XIX в. итальянским бухгалтером Джузенне Чербони (1827—1917), который создал учение о синтетическом сложении и аналитическом разложении бухгалтерских счетов. В конце XIX в начале XX в. появилось оригинальное направление в учете — балансоведение. Оно развивалось но трем основным направлениям: экономический анализ баланса, юридический анализ баланса, популяризация знаний о балансе среди пользователей.

Первое направление развивали И. Шер. П. Герстнер и Ф. Ляйтнер. В частности, Герстнер ввел понятия аналитических характеристик баланса: о соотношении кратко- и долгосрочных обязательств, установлении верхнего предела заемных средств в размере 50% авансированного капитала, взаимосвязи финансового состояния и ликвидности и др. Основной вклад в развитие второго направления внесли Р. Байгель, Э. Ремер, К. Порти и другие ученые. В рамках этого направления были позднее разработаны теория и практика бухгалтерской ревизии. Третье направление также разрабатывалось преимущественно немецкими учеными: Брозиусом, Губером, Шенвандтом и др.

В России расцвет науки об анализе баланса приходится на первую половину XX в. А. К. Рощаховский (1910 г.) по праву считается первым русским бухгалтером, по-настоящему оцепившим роль экономического анализа и его взаимосвязь с бухгалтерским учетом. В 20-е годы теория балансоведения, в частности методика анализа баланса, была окончательно сформулирована в трудах А. II. Рудановского, П. А. Блатова, И. Р. Николаева и др.

В конце XIX -- начале XX в. активно развивается и наука о коммерческих вычислениях. Анализ баланса и коммерческие вычисления и составили, таким образом, суть финансового анализа.

По мере строительства планового социалистического хозяйства в России финансовый анализ сравнительно быстро был трансформирован в анализ хозяйственной деятельности. Произошло это путем естественного (в рамках социалистической экономики) принижения роли коммерческих вычислений, усиления контрольной функции, доминирования анализа отклонений фактических значений показателей от плановых, снижения значимости баланса как инструмента финансового управления. Анализ все более и более отделялся от бухгалтерского учета, его финансовая природа выхолащивалась; по сути он превращался в технико-экономический анализ (анализ показателей производства, реализации, труда и заработной платы и др.), которым не занимался по-настоящему никто: ни бухгалтеры (поскольку это не входит в сферу их деятельности, да и не представляет профессионального интереса), ни менеджеры (пет времени). Суть такого анализа состояла в реализации схемы “план-факт”, а собственно анализ по существу был заменен контролем. Такой анализ был ретроспективным но своей природе, а следовательно, мало полезным (недаром американцы называют его “посмертным”).

Процесс трансформирования (финансового анализа в анализ хозяйственной деятельности приходится на 30-е годы период, когда общее методологическое и методическое руководство бухгалтерским учетом, контролем и анализом хозяйственной деятельности было возложено на Народный комиссариат финансов. К началу 40-х годов появляются первые книги но анализу хозяйственной деятельности предприятия (С. К. Татур, Д. II. Андрианов, М. Ф. Дьячков, М. И. Баканов и др.). В начале 70-х годов выходят первые книги но теории анализа хозяйственной деятельности (М. И. Баканов, А. Д. Шеремет, И. И. Каракоз, Н. В. Дембинский и др.).

Ведущаяся в рамках перестройки экономики на рыночные рельсы трансформация бухгалтерского учета (начало -90-х годов) вновь вернула к жизни такой важнейший, элемент аналитической работы, как финансовый анализ. В его основе лежат анализ и управление финансовыми ресурсами субъекта хозяйствования как основным и приоритетным видом ресурсов. Основными исполнителями такого анализа стали бухгалтеры и финансовые менеджеры. Важно отметить, что анализ хозяйственной деятельности, понимаемый как технико-экономический анализ, не отменяется - просто он становится прерогативой линейных руководителей. Можно привести следующий простой пример. Для бухгалтера производственные запасы представляют интерес лишь как оборотные средства, оптимизация которых должна способствовать повышению общей рентабельности авансированного капитала: для линейного руководителя важна прежде всего предметно-вещностная структура запасов как важнейшего элемента производственного процесса. Очевидно, что цели и приемы анализа в обоих случаях различны, также различны роль, возможности и целесообразность использования бухгалтерской информации.

Результативность управления предприятием в значительной степени определяется уровнем его организации и качеством информационного обеспечения. В системе информационного обеспечения особое значение имеют бухгалтерские данные, а отчетность становится основным средством коммуникации, обеспечивающим достоверное представление информации о (финансовом состоянии предприятия. Причин тому несколько, основная из них .состоит в изменении форм собственности. Этот процесс, наиболее динамично развивающийся в сфере обращения, вполне естественно привел к разрушению многих вертикальных связей и последовавшей за этим информационной обособленности предприятий.

Чтобы обеспечить, выживаемость предприятия в современных условиях, управленческому персоналу необходимо прежде всего уметь реально оценивать (финансовое состояние как своего предприятия, так и его существующих и потенциальных контрагентов. Для этого необходимо:

а) владеть методикой оценки финансового состояния предприятия;

б) иметь соответствующее информационное обеспечение;

в) иметь квалифицированный персонал, способный реализовать данную методику на практике.

Оценка финансового состояния может- быть выполнена с различной степенью детализации в зависимости от цели анализа, имеющейся информации, программного, технического и кадрового обеспечения. Наиболее целесообразным является выделение процедур экспресс-анализа и углубленного анализа финансового состояния.

Основу информационного обеспечения анализа финансового состояния, как это было отмечено выше, должна составить бухгалтерская отчетность. Безусловно, в анализе может использоваться дополнительная информация главным образом оперативного характера, однако она носит лишь вспомогательный характер.

С позиции обеспечения управленческой деятельности можно выделить три основных требования, которым должна удовлетворять бухгалтерская отчетность. Она должна содержать данные, необходимые для:

принятия обоснованных управленческих решений в области инвестиционной политики;

оценки динамики и перспектив изменения прибыли предприятия;

оценки имеющихся у предприятия ресурсов, происходящих в них изменений и эффективности их использования.

Обеспечение этих требований основывается на одном из важнейших принципов подготовки бухгалтерской отчетности - принципе соответствия вложенной н востребованной информации. Суп, данного принципа заключается в следующем:

бухгалтер, подготавливающий отчетные данные, должен представлять себе необходимость и полезность для анализа и принятия управленческих решений тех или иных данных и отразить их в данной отчетной форме (собственно отчет);

руководитель как пользователь отчетности должен понимать, что нужные для него данные включены в отчет и потому могут быть им востребованы.

Что касается субъекта анализа, то до настоящего времени наиболее широко распространена концепция, согласно которой аналитик — это человек, занимающийся аналитической работой и подготавливающий аналитические записки (отчеты, доклады, выводы, комментарии) для руководства, т. е. линейных руководителей различного ранга, обладающих нравом принятия управленческих решений. Вероятно, такой подход был оправдан в прежние годы, поскольку линейные руководители были существенно ограничены в проведении многовариантных аналитических расчетов временным параметром и имеющимися в их распоряжении техническими счетными средствами (точнее, отсутствием таковых). Следствие такого положения - полная неспособность некоторого числа линейных руководителей понять содержание основных отчетных форм, взаимосвязи между ними, принципы формирования и экономический смысл ряда приводимых в них показателей, возможности использования их в финансовом анализе.

Не секрет, что процесс принятия управленческих решений в большей степени искусство, чем наука. Результаты выполненных формализованных аналитических процедур не являются или но крайней мере не должны являться единственным и безусловным критерием для принятия того или иного управленческого решения. Они в некотором смысле — “материальная основа” управленческих решений, принятие которых основывается также на интеллекте, логике, опыте, личных симпатиях и антипатиях лица, принимающего эти решения. Причем в некоторых случаях нематериальные компоненты могут иметь основополагающее значение.

Необходимость сочетания формализованных и неформализованных процедур в процессе принятия управленческих решений накладывает естественный отпечаток как на порядок подготовки аналитических документов, так и на последовательность процедур анализа финансового состояния: они не могут быть раз и навсегда жестко заданными, но, напротив, должны корректироваться как но форме, так и но существу, а дискретность такой корректировки случайная величина. Именно такое понимание логики финансового анализа является наиболее соответствующим логике функционирования предприятия в условиях рыночной экономики.

В традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности. Такого рода анализ может выполняться как управленческим персоналом данного предприятия, так и любым внешним аналитиком, поскольку в основном базируется на общедоступной информации. Тем не менее принято выделять два вида финансового анализа: внутренний и внешний.

Внутренний анализ проводится работниками предприятия. Информационная база такого анализа гораздо шире и включает любую информацию, циркулирующую внутри предприятия и полезную для принятия управленческих решений. Соответственно расширяются и возможности анализа. Внешний финансовый анализ проводится аналитиками, являющимися посторонними лицами для предприятия и поэтому не имеющими доступа к внутренней информационной базе предприятия. Внешний анализ менее детализирован и более формализован. В процессе (финансового анализа применяются различные приемы, методы и модели.

Финансовый анализ представляет собой способ накопления, трансформации и использования информации финансовою характера, имеющий целью:

оценить текущее и перспективное финансовое состояние предприятия;

оцепить возможные и целесообразные темпы развития предприятия с позиции финансового их обеспечения;

выявить доступные источники средств и оценить возможность и целесообразность их мобилизации;

спрогнозировать положение предприятия на рынке капиталов.

В основе финансового анализа, равно как и финансовою менеджмента в целом, лежит анализ финансовой отчетности. Для России этот фрагмент финансового анализа имеет приоритетное значение в силу ряда обстоятельств, в частности, недостаточная развитость финансового рынка снижает значимость анализа рисков.

Современный финансовый анализ в РоссииСовременное финансовое планирование направлено прежде всего на выработку гибкой стратегии и тактики хозяйствования предприятия, стремящегося упрочить свои конкурентные позиции в условиях быстро меняющейся рыночной конъюнктуры.

Использование нормативов в финансовой деятельности становиться делом самого предприятия, поэтому информация о нормативах переходит из бухгалтерской отчетности, как это было раньше, в область коммерческой тайны.

Анализ отклонений от планируемых предприятием показателей, основывающийся на бухгалтерской отчетности , приобретает характер внешнего анализа, то есть анализа проводимого за пределами предприятия на основе отчетных данных, которые содержат лишь весьма ограниченную информацию о деятельности предприятия.

Существует многообразная экономическая информация о деятельности предприятия и множество способов анализа этой деятельности. Финансовый анализ по данным финансовой отчетности называют классическим способом анализа.

Сложившиеся в России к настоящему моменту рыночные отношения формировались под влиянием как весьма специфических начальных условий, так и привнесенных непосредственными действиями во время перестройки.

Особенности экономической ситуации, сложившейся в России к началу перестройки, в общих чертах можно охарактеризовать следующим образом: отсталая технологическая структура гражданского сектора экономики; высокая доля крупных и сверхкрупных промышленных предприятий; чрезвычайно высокий уровень монополизма: низкая цена рабочей силы; высокий уровень образования работников; неразвитость горизонтальной инфраструктуры рынка; высокая "вязкость" экономической среды; низкий уровень экономической культуры всего населения, в том числе руководителей государственных предприятий; малочисленность среднего класса.

Влияние перестроечных шагов состояло в основном в следующем: приобретение руководителями государственных предприятий прав распоряжаться доверенным им имуществом без ответственности перед собственником; возникновение и расширение легального негосударственного сектора; разрушение системы хозяйственного управления; разрыв хозяйственных связей; резкое снижение эффективности всей хозяйственной системы; рост стартовых издержек.

Непродуманные действия в монетарной сфере привели к расцвету такого явления, как бартер. В последние годы его уровень достиг 78% промышленного производства, а суммарная задолженность по обязательствам предприятий достигла почти 50% от годового валового внутреннего продукта. В результате в России сложился тип "неплатежной" экономики.

Таким образом, социальная среда предприятия может быть оценена как стабильно конфликтогенная, а законодательная среда как неустойчивая. Следствием отмеченного сочетания факторов явилось возникновение в России весьма специфического типа хозяйственного устройства всей экономической системы.

Результатом подобного системного изменения социального и экономического уклада страны стали снижение объемов промышленного производства, резкое сокращение инвестиционно-воспроизводственных процессов и сужение сферы промышленного потенциала;

От дальнейшего направления развития — в сторону высокотехнологичной, экономически эффективной и конкурентоспособной промышленности или в сторону деиндустриализации при одностороннем развитии сырьевых отраслей — зависит будущее страны в целом.

Аналогичная дилемма возникает и на уровне отдельно взятого предприятия: либо оно будет реструктурировано в эффективный субъект рынка, способный адекватно откликаться на рыночные сигналы и обладающий достаточным потенциалом саморазвития в рыночной экономике, либо процессы межотраслевой и внутрифирменной дифференциации приведут к распаду технологической структуры промышленного производства.

Для восстановления, сохранения и развития экономики как отдельного предприятия, так и экономики России в целом особое значение имеет анализ деятельности предприятий в системном плане, учитывающий как товаропроизводственные и технолого-производственные, так и воспроизводственные функции. В соответствии с этим, предприятие можно рассматривать как сложную многоуровневую систему. В качестве относительно самостоятельных функциональных подсистем предприятия традиционно выделяются:

· технологическая;

· производственная;

· материально-техническая;

· кадровая;

· управления;

· финансово-инвестиционная;

· сбыта и реализации.

Результаты деятельности предприятия зависят от согласованной работы всех этих подсистем. Однако в условиях экономического спада особую роль играют не столько производственные мощности предприятия, представленные первыми четырьмя подсистемами. Как правило, производственные мощности предприятия загружены не полностью. Главными являются подсистемы управления, финансовая и маркетинговая подсистемы.

Рассматривая наиболее важные проблемы предприятий, целесообразно выделить функциональные проблемы:

· ориентация на краткосрочные результаты деятельности, отсутствие стратегического подхода к деятельности фирмы;

· отсутствие на фирмах комплексных средне- и долгосрочных планов;

· недостаточное знание текущего и прогнозного состояния рынка, необходимость высоких затрат для ориентации на рынке, поиска платежеспособных покупателей и поставщиков недорогого сырья и материалов;

· неготовность предприятия к изменениям спроса, появлению на рынке конкурентной продукции;

· снижение квалификации персонала, старение основных фондов;

· падение технологической дисциплины:

· снижение трудовой мотивации работников, престижа рабочих и ИТР;

· неэффективность использования имеющихся в распоряжении ресурсов;

· преобладание личных интересов менеджеров, противостояние между руководством и коллективом.

Таким образом, одним из возможных основных путей комплексного, системного решения проблем развития предприятия является внедрение стратегического планирования в практику деятельности руководства фирмы. При этом стратегия предприятия включает семь направлений:

товарно-рыночная стратегия,

ресурсно-рыночная стратегия,

технологическая стратегия,

интеграционная стратегия,

финансово-инвестиционная стратегия,

социальная стратегия,

стратегия управления.

Учитывая отмеченную выше слабую экономическую подготовленность руководящего персонала, проблема разработки финансово-инвестиционной стратегии вырастает до уровня первостепенной. Под финансово-инвестиционной стратегией фирмы обычно понимается совокупность стратегических решений, охватывающих выбор и приоритеты использования возможных источников привлечения и расходования финансовых средств. Иначе говоря, определить финансово-инвестиционную стратегию — значит дать ответ на вопрос, из каких источников предпочтительно привлекать финансовые ресурсы на различных этапах предстоящего периода деятельности и на осуществление каких инвестиционных проектов эти ресурсы преимущественно направлять.

К источникам финансирования, преимущественно используемым для инвестиций, можно отнести, в частности:

· фонд накопления, т.е. накопляемую часть прибыли и амортизационных отчислений;

· средства от дополнительной эмиссии акций, облигаций;

· средства других предприятий и организаций, мобилизуемые в рамках договоров о совместной деятельности, других форм горизонтальной, вертикальной и диагональной интеграции;

· банковские кредиты и ссуды; государственные (льготные) кредиты, выделяемые в рамках тех или иных централизованных инвестиционных программ; государственные безвозвратные капитальные вложения, выделяемые в рамках реализации централизованных инвестиционных программ.

Каждый из перечисленных источников финансирования инвестиционной деятельности имеет особенности, определяющие его большую или меньшую привлекательность для предприятия. Эти особенности характеризуются следующими параметрами:

· реальность использования источников(его доступность); потенциальная емкость источника,

· экономическая эффективность использования,

· уровень риска пользования данным источником (с точки зрения требований возврата используемых средств или возможной утраты контроля над предприятием).

Из всего разнообразия параметров инвестиционных проектов существенными с точки зрения формирования финансово-инвестиционной стратегии являются:

· степень соответствия проекта товарно-рыночной стратегии;

· величина "вклада" в реализацию этой стратегии;

· длительность осуществления этого проекта;

· срок окупаемости инвестиций, включая подготовительный период — разработку необходимой документации;

· организационные усилия и т.д.

Собственно, деятельность по разработке финансово-инвестиционной стратегии состоит из трех этапов: расстановки приоритетов в списках источников финансирования и инвестиционных проектов, исходя из соответствующих критериев и конкретных условий функционирования предприятия: формирования ограниченного числа вариантов финансово-инвестиционной стратегии, состоящих из согласующихся друг с другом по масштабам и срокам мобилизуемых ресурсов и потребностей в них; выбора одного из таких вариантов в качестве базового.

Наиболее характерные типы финансово-инвестиционных стратегий:

Тип 1. "Сам себе голова". Предполагает использование преимущественно собственных финансовых средств для планомерного проведения в жизнь тщательно выверенных инвестиционных проектов.

Тип 2. "Консорциум". В целях минимизации риска фирма стремится разделить его (а также и прибыли) с партнерами и включается в один или несколько крупных инвестиционных проектов в "командах" с другими участниками

Тип 3. "Поиски наград". Фирма, располагающая значительными средствами высокой ликвидности, готова отозваться на любые выгодные инвестиционные предложения. Стратегия характеризуется повышенным риском.

Тип 4. "Пирамида". Все доступное многообразие источников финансирования мобилизуется для реализации стратегии "самостроительства" средних и крупных фирм, преимущественно специализированных, реализующих товарно-рыночные стратегии лидирующего типа и стремящиеся стать монополистами в том или ином товарном секторе рынка.

Тип 5. "Все для вас". Стратегия следования за тем или иным крупным и стабильным потребителем — торговой оптовой фирмой, серией государственных заказов и т.п.

Тип 6. "Черепаха". Имеется в виду сильно защищенная всевозможными страховками, перекрестными финансовыми обязательствами, контрактами о распределении риска убытков и т.п. финансово-инвестиционная стратегия, осуществляемая фирмой в условиях многообразной кооперации с другими фирмами, финансовыми институтами и др.

Тип 7. "Змея". Реализуется преимущественно через пакет двусторонних соглашений, каждое из которых заключается для отдельного инвестиционного проекта. "Змея" не предполагает выстраивания длительных соглашений.

Для того чтобы обоснованно выбирать ту или иную финансово-инвестиционную стратегию, существует специальный инструмент — финансовый анализ.

Финансовый анализ представляет собой способ накопления, трансформации и использования информации финансового характера, имеющий целью: оценить текущее и перспективное финансовое состояние предприятия; выявить доступные источники средств и оценить возможность и целесообразность их мобилизации; спрогнозировать положение предприятия на рынке капиталов.

Практика финансового анализа выработала основные правила анализа финансовых отчетов. Из всех разработанных методов выделяются 6 основных:

· горизонтальный (временной) анализ — сравнение каждой позиции отчетности с предыдущим периодом;

· вертикальный (структурный) анализ — определение структуры итоговых финансовых показателей с выделением влияния каждой позиции отчетности на результат в целом;

· трендовый анализ — сравнение каждой позиции отчетности с рядом предыдущих периодов и определение тренда, т.е. основной тенденции динамики изучаемого показателя;

· анализ относительных показателей (коэффициентов) — расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязей показателей;

· сравнительный (пространственный) анализ — это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, дочерних фирм, подразделений, так и межхозяйственный анализ показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними хозяйственными данными;

· факторный анализ — анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования.

Как видно, финансовый анализ содержит достаточно полный набор методов, позволяющий определять текущее финансовое положение предприятия, прогнозировать его будущее, а также обоснованно выбирать финансово-инвестиционную стратегию.

Глава II. Анализ хозяйственно-финансовой деятельности нефтебазы “Красный Яр” Экономическая характеристика предприятия.ОАО “Нефтебаза Красный Яр” находится в п. Красный Яр. Общество является юридическим лицом. Общество имеет печать со своим наименованием, фирменную символику, расчетный и другие счета в рублях. Счетов иностранной валюте общество не имеет. Учредителем ОАО “Нефтебаза Красный Яр” является комитет по управлению государственным имуществом Администрации Новосибирской Области. Пакетом Акций в 100% владеет Администрация Новосибирской области.

Основные виды деятельности:

· Оптовая реализация нефтепродуктов в целях обеспечения нефтепродуктами предприятий, учреждений, организаций;

· Розничная реализация нефтепродуктов, через сеть автозаправочных станций в целях обеспечения владельцев индивидуальных транспортных средств, муниципального городского транспорта, транспорта организаций;

· Оказание услуг по перевалке нефтепродуктов сторонним организациям;

· Производство и реализация резервуаров, металлоконструкций, ТНП;

· Осуществляет торгово-закупочную деятельность, продажу продовольственных товаров.

Расчет базовых показателей для анализа.Лучше всего исходить из общепринятой методики оценки финансово-экономического состояния производственных структур – строго определенных коэффициентов, которые проверен практикой. Нормы, предусмотренные этими коэффициентами носят, скорее всего, рекомендательный характер, но с другой стороны они разумны, достижимы, и предприятие должно стремиться к ним, чтобы иметь более высокий рейтинг в деловом мире.

Их можно назвать стандартом, точкой отчета. Однако из отклонений от заданных нормативов по коэффициентам не следует делать негативные выводы о финансово-экономическом состоянии предприятия.

Вполне возможно, что полученные данные позволят принять необходимые меры, чтобы предприятию выровнять положение.

Оказание подобной помощи предприятию – одна из функций аналитического отдела банка, если он дорожит своим именем и клиентом.

Кроме того, инвестор, желающий выгодно вложить свой капитал в ценные бумаги компании, его инвестиционный проект, а также акционер, получающий дивиденды, заинтересованы в получении объективной информации о финансово-экономическом состоянии предприятия.

Итак, исходя из всего вышесказанного, мы сделали частичный горизонтальный анализ относительных показателей (коэффициентов), показали их в сравнении и попробовали дать рекомендации.

Основные средства нефтебазы.Основные средства являются одним из важнейших факторов любого производства. Их состояние и эффективное использование прямо влияет на конечные результаты хозяйственной деятельности предприятия. Формирование рыночных отношений предполагают конкретную борьбу между различными товаропроизводителями, победить в которой смогут те из них, кто наиболее эффективно использует все виды имеющихся ресурсов. В условиях перехода к рыночной экономике побуждает трудовые коллективы к постоянному поиску резервов повышения эффективности использования всех материально-вещественных факторов производства.

Более полное и рациональное использование основных фондов, производственных мощностей и в том числе немаловажную роль играет современное знание об управлении человеческими ресурсами на предприятии способствует улучшению всех его технико-экономических показателей: росту производительности труда, повышению фондоотдачи, увеличению выпуска продукции, снижению ее себестоимости, экономии капитальных вложений.

Факторы состояния и эффективности использования основных производственных фондов являются:

ü Установление обеспеченности предприятия основными фондами – соответствия величины, состава и технического уровня фондов потребности в них;

ü Изучения технического состояния основных средств и особенно наиболее эффективной их части – машин и оборудования;

ü Выяснения выполнения плана их роста, обновления и выбытия;

ü Выяснение эффективности использования оборудования во времени и по их мощности.

В учете и отчетности должны отражаться более подробные данные о движении основных средств в разрезе отдельных причин, включая замену в соответствии с планом внедрения новой техники, моральный износ, реализацию, целесообразность или не целесообразность ремонтов и др.

В период с 1998 года по 1999 год изменение основных фондов в рассматриваемой нами организации произошло в сторону уменьшения на 95152 тыс. руб.

В незавершенное строительство было вложено 22105 тыс. руб.

Изменение запасов было в сторону уменьшения на 32149 тыс. руб. за счет, как мы видим в основном уменьшения стоимости товаров отгруженных и готовой продукции

| 1999 | 2000 | ||

| Запасы | 210 | 67442 | 35293 |

| в том числе | |||

| сырьё, материалы и др. аналогичные ценности (10. 15. 16) | 211 | 3765 | 6874 |

| животные на выращивании и откорме (11) | 212 | ||

| малоценные и быстроизнашивающиеся предметы (12,13, 16) | 213 | 653 | 762 |

| затраты в незавершенном производстве (издержках обращения) (20, 21, 23, 29. 30, 36, 44) | 214 | 4502 | 8534 |

| готовая продукция и товары для перепродажи (40, 41) | 215 | 16368 | 9390 |

| товары отгруженные (45) | 216 | 42001 | 9539 |

| расходы будущих периодов (45) | 217 | 153 | 194 |

| Прочие запасы и затраты | 218 |

Также были снижены отчисления в фонд накопления на 8512 тыс. руб., что составило 79,34% от общей суммы фонда.

Финансовые коэффициенты.Финансовые коэффициенты представляют собой относительные показатели финансового состояния предприятия. Они рассчитываются в виде отношений абсолютных показателей финансового состояния.

Показатели первой группы индикаторов – коэффициенты финансовой устойчивости – характеризуют степень защищенности интересов инвесторов и кредитов.

1. Коэффициенты финансовой устойчивости

Важнейшим показателем данной группы являются:

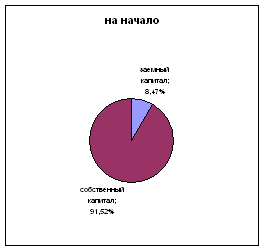

1.1. коэффициент финансовой независимости.

Показывает долю собственных средств в стоимости имущества предприятия.

![]()

В европейских странах с развитой экономикой коэффициент независимости равный 0,5 – 0,6 считается достаточно высоким. В этом случае риск кредиторов, инвесторов сводится к минимуму.

Если репутация заемщика высока, то этот показатель может быть равным 0,2.

Возможно, что банк своим кредитом, инвестициями сможет помочь поднять уровень этого коэффициента у предприятия.

1.2 Коэффициент капитализации

Данный коэффициент показывает сколько заемных средств организация привлекла на 1 руб. вложенных в активы собственных средств. Должен быть менее 1.

![]()

Похожие работы

... РФ Оренбургский государственный университет Орский гуманитарно-технологический институт (филиал) Кафедра менеджмента ДИПЛОМНАЯ РАБОТА Тема: Анализ финансово-хозяйственной деятельности предприятия (на примере ЗАО "Гидронеруд" г. Новоорска) Выполнил: Студент VI курса з/о Растяпина М.В. _______________________ подпись Научный руководитель: Ст. преподаватель Романова Т.В. ...

... 57 тыс. руб. в 2004 году, что произошло за счет списания старого оборудования. 2. Анализ финансово-хозяйственной деятельности «Пансионат Деснянские зори» 2.1 Экспресс-анализ «Пансионат Деснянские зори» Цель экспресс-анализа финансово-хозяйственной деятельности предприятия – это получение оперативной, наглядной и простой оценки финансового благополучия и динамики развития хозяйствующего ...

... . 1.16 Анализ влияния экстенсивных и интенсивных факторов на объем реализованной продукции Анализ объема реализованной продукции является важной частью анализа финансово-хозяйственной деятельности предприятия, так как от количества реализованной продукции напрямую зависит объем прибыли, которую получит предприятие. На изменение объема реализации влияют множество различных факторов, которые ...

... процессов. Синтетические счета ведутся только в денежном выражении, их данные используются при заполнении форм бухгалтерской отчетности. Данные счета используются для анализа финансово хозяйственной деятельности предприятия. Отражение хозяйственных средств, источников и процессов в обобщенном виде на синтетических счетах называют синтетическим учетом. Содержание синтетических счетов ...

0 комментариев