Навигация

Взаємовідносини комерційних банків з НБУ. Банківський нагляд

8. Взаємовідносини комерційних банків з НБУ. Банківський нагляд

ВАТ "КРЕДОБАНК" здійснює банківські операції у відповідності із Законом України "Про банки і банківську діяльність" та згідно ліцензії Національного банку України від 31 березня 1992 року № 43.

Для здійснення касових операцій в банку спеціально обладнані приміщення - операційні каси і грошові сховища. Всі підприємства і підприємці, які відкрили у ВАТ "КРЕДОБАНК" поточні рахунки зберігають на них свої кошти на договірних умовах. Готівкова виручка підприємств, що надійшла в каси банку може зараховуватися на їх поточні рахунки. Здача готівки може відбуватися як на основний поточний рахунок, так і на додаткові рахунки. Установи банку встановлюють підприємствам строки і порядок здавання готівкової виручки, які відображаються в "Заявці-розрахунок для встановлення загального ліміту залишку готівки в касі, порядку і строків здавання готівкової виручки".

Для регулювання грошового обороту установи банку здійснюють прогноз касових оборотів, встановлюють обсяг і джерела надходження готівки до кас банку, обсяг і цільове спрямування видачі готівки з кас банку. Здача готівки в каси банку здійснюється трьома способами: інкасаторами банку; у денні і вечірні каси банку (своїми силами); підприємствами поштового зв'язку для переказу на поточні рахунки в банк.

За порушення норм з регулювання обігу готівки для юридичних осіб усіх форм власності та фізичних осіб суб'єктів підприємницької діяльності встановлюються фінансові санкції у вигляді штрафу. Всі штрафні санкції стягуються до державного бюджету. Основними стягувачами є органи ДПА, КРУ, МВС і інші.

Важливим елементом співпраці банку з НБУ є обов’язкове дотримання нормативів. Таких нормативів є 13. Відповідно до Закону України "Про Національний банк України" та Закону України "Про банки і банківську діяльність "Національний банк України установлює порядок визначення регулятивного капіталу банку та такі економічні нормативи, що є обов'язковими до виконання всіма банками:

1)нормативи капіталу: мінімального розміру регулятивного капіталу, адекватність регулятивного капіталу,адекватність основного капіталу;

2)нормативи ліквідності: миттєва ліквідність, поточна ліквідність, короткострокова ліквідність;

3)нормативи кредитного ризику: максимального розміру кредитного ризику на одного контрагента, великих кредитних ризиків, максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру, максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам;

4)нормативи інвестування: інвестування в цінні папери окремо за кожною установою; загальної суми інвестування;

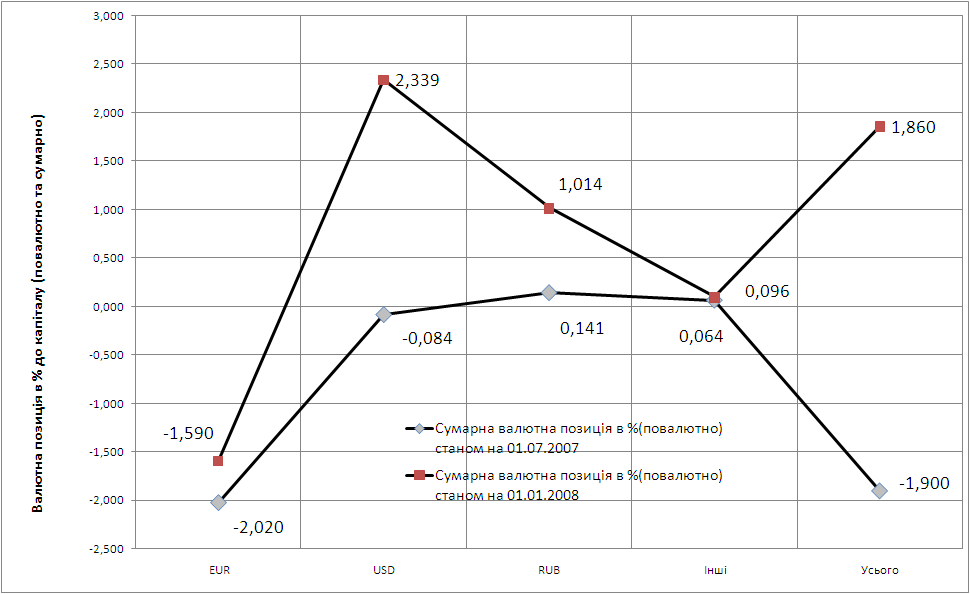

5)норматив ризику загальної відкритої (довгої/короткої) валютної позиції банку.

Базою для розрахунку економічних нормативів є регулятивний капітал банку. Якщо операції здійснюються банком за рахунок капіталу, то такі операції не включаються до розрахунку економічних нормативів.За надання Національному банку недостовірної інформації щодо економічних нормативів банки несуть відповідальність згідно з вимогами чинного законодавства України.

Розрахунок у ВАТ "КРЕДОБАНК" даних нормативів відбувається згідно встановлених термінів щоденно, щодекадно, щомісячно. За результатами фінансової діяльності ВАТ "КРЕДОБАНК" станом на 01.01.2008 року ми бачимо, що банк дотримувався усіх економічних нормативів, не отримував жодних штрафних санкцій. Найголовніші нормативи мали такий вираз:

1. Регулятивний капітал склав 540 958 тис.грн.

2. Норматив адекватності капіталу фактично склав 12,5 % при нормативному значенні не менше 10 %.

3. Нормативи миттєвої, поточної та короткострокової лквідності при нормативному значенні не менше,ніж 20 %, не менше 40 % та не менше 20 % фактично склали: 43,02%, 53,14 % та 21,72 % відповідно.

При реалізації стратегічних завдань Банку акціонери та менеджмент особливо пильну увагу приділяють збереженню і підсиленню стану внутрішнього контролю в усіх ланках його діяльності, що має бути передумовою забезпечення прогнозованого рівня ризикованості діяльності Банку та стабільності його розвитку, безпечного ведення бізнесу й задоволеності клієнтів якістю банківських послуг.

Внутрішній контроль як процес, здійснюваний Споcтережною радою, менеджментом і співробітниками Банку всіх рівнів, має такі основні цілі:

1. Забезпечення ефективності діяльності Банку.

2. Забезпечення надійності, повноти і вчасності фінансової та управлінської інформації.

3. Забезпечення дотримання чинних законодавчих і нормативних актів.

Процес внутрішнього контролю, що історично служив як механізм мінімізації випадків шахрайства, розкрадань або помилок, набув ширшого характеру, охопивши всі різноманітні ризики, пов’язані з діяльністю Банку. Сьогодні ефективний процес внутрішнього контролю виконує найважливішу роль у спроможності Банку виконувати поставлені цілі та зберігати фінансову життєздатність. Внутрішній контроль складається з п’яти взаємопов’язаних елементів:

1. управлінський контроль і культура контролю;

2. виявлення і оцінка ризику;

3. здійснення контролю і розподіл повноважень;

4. інформація і взаємодія;

5. моніторинг і виправлення недоліків.

Належне функціонування цих компонентів – важлива умова ефективної діяльності Банку, роботи інформаційних систем і дотримання нормативних вимог.

Важливою частиною постійного моніторингу системи внутрішнього контролю є внутрішній аудит.

Департамент внутрішнього аудиту ВАТ "КРЕДОБАНК" надає об’єктивну інформацію про діяльність Банку завдяки прямій підзвітності Спостережній раді та має доступ до всіх видів операцій, які проводять підрозділи Банку. Такий порядок забезпечує правильне функціонування корпоративного управління, оскільки Спостережна рада отримує незалежну, об’єктивну і вчасну інформацію про стан діяльності Банку.

Періодичність і глибина контрольної роботи, яку проводить внутрішній аудит, планується відповідно до характеру, складності та ризиків діяльності Банку. Нормативне забезпечення внутрішнього аудиту ВАТ "КРЕДОБАНК" базується на використанні сучасних світових методологій, розроблених міжнародними професійними організаціями в галузі контролю, зокрема, такими як ІІА, ISACA, СOSO, Базельський комітет із банківського нагляду і т. ін. При побудові дієвої системи внутрішнього контролю ВАТ "КРЕДОБАНК" використовує відповідний досвід свого стратегічного інвестора РКО ВР, який є лідером банківської системи Центральної та Східної Європи. Можливість використання досвіду інвестора – банківської установи і тривала співпраця – значна перевага ВАТ "КРЕДОБАНК" у процесах налагодження якісного контролю.

Орган контролю Банку, який вибирають Загальні збори акціонерів – Ревізійна комісія Банку.

Важливим елементом контролю також є те, що фінансова звітність ВАТ "КРЕДОБАНК" вже впродовж багатьох років щорічно підлягає перевірці й підтвердженню авторитетної міжнародної аудиторської організації.

Висновки

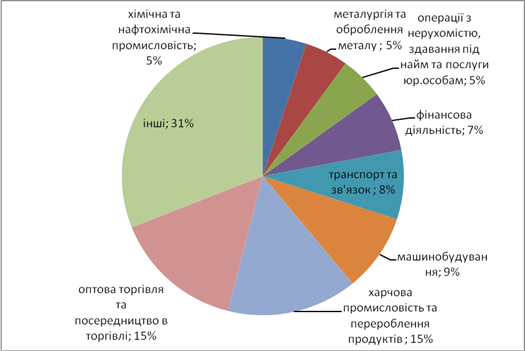

В процесі проходження практики у ВАТ "КРЕДОБАНК" були розглянуті основні питання, що стосуються функціонування банківської установи. Особлива увага приділялась питанням управління та маркетингу. Також розглядалися питання корпоративного та роздрібного бізнесу.

ВАТ "КРЕДОБАНК" існує з 1992 р. За період свого існування на фінансовому ринку України він набув репутації надійної та стабільної фінансової установи, яка проводить стратегічно виважену політику, сміливо та впевнено використовуючи найновітніші розробки та досягнення, спрямовані на розширення спектру та підвищення якості банківських послуг. Крім того надійність банку засвідчують його ділові зв’язки. Банк є учасником ряду спілок, асоціацій, бірж.

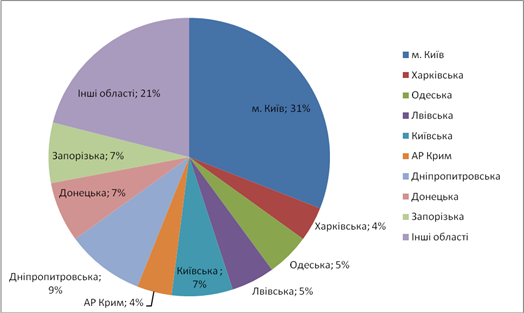

В умовах конкурентної боротьби за клієнта Банк надалі активно розширює і вдосконалює спектр фінансових послуг, налагоджує довгострокові, взаємовигідні, ділові відносини, впроваджує європейські стандарти якості обслуговування клієнтів, нові банківські технології, розбудовує філійну мережу. Протягом 2006-2007 рр. було спрямовано чимало коштів на придбання, реконструкцію й модернізацію офісних приміщень, забезпечення філій сучасним обладнанням, комп'ютерною технікою, яка б дозволила запроваджувати найпередовіші форми і методи обслуговування.

Виважена та цілеспрямована політика інвесторів, керівних органів та колективу Банку створюють добрі мотивації до активної співпраці з українськими та закордонними підприємницькими структурами, зростання довіри до ВАТ "КРЕДОБАНК".

Наступні роки повинні стати роками подальшого активного розвитку ВАТ "КРЕДОБАНК" і закріплення за ним статусу однієї з найпотужніших фінансових установ України.

Банк і надалі підтримуватиме репутацію фінансової структури, яка динамічно розвивається, розширює універсальність фінансової діяльності, зберігаючи імідж безпечної, надійної, прозорої фінансової інституції з великою довірою у клієнтів і партнерів, яка здійснює діяльність згідно з чинним законодавством, підтримує економічний розвиток держави.

Вистояти в умовах нестабільної економіки банку дозволяє певний запас міцності. Банк постійно виконує економічні нормативи НБУ щодо платоспроможності, ліквідності, достатності капіталу - основним показникам, що визначають ступінь стійкості банку до коливань в економіці. Тому не дивно, що за роки свого існування банк жодного разу не порушив своїх зобов'язань перед клієнтами і партнерами.

ВАТ "КРЕДОБАНК" одним із перших серед українських банків почав регулярно проходити міжнародний аудит ще у 90-х рр. минулого століття, що засвідчує відкритість і прозорість його діяльності та є відображенням політики акціонерів Банку. На сьогодні аудит за міжнародними стандартами Банку проводить авторитетна аудиторська компанія зі світовим ім’ям "Ernst & Young". Перевірку фінансової звітності ВАТ "КРЕДОБАНК" за українськими стандартами проводить аудиторська компанія "УкрЗахідАудит" (м. Київ). Маючи 15-річний досвід стабільної роботи на ринку, банк пропонує перелік послуг, що здатний задовольнити найвимогливіших клієнтів. Завдяки цьому, на сьогоднішній день банк нараховує десятки тисяч клієнтів приватних осіб, тисячі клієнтів - представників малого, середнього і великого бізнесу. Це свідчить про те, що практика у ВАТ "КРЕДОБАНК" була для мене добрим здобутком, особливо для реалізації моїх знань під час роботи і їх поглиблення, удосконалення наявних вмінь та навиків. Я переконалася, що для того, щоб працювати в банку та досягти успіху, поваги і довіри з боку інших потрібна висока дисциплінованість, комунікабельність, вміння аналітично мислити та бажання вчитись і вдосконалюватись.

Похожие работы

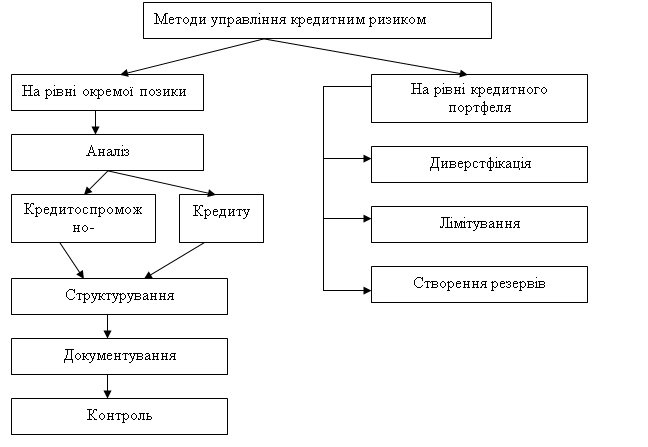

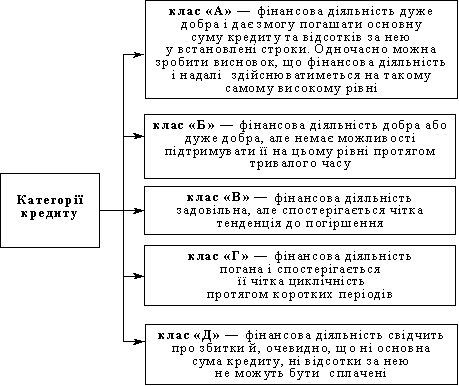

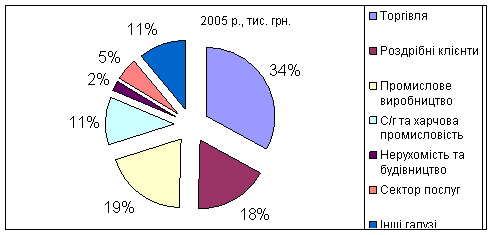

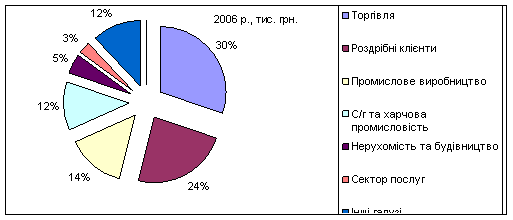

... і фізичним особам. Дохідність і ризик – основні параметри управління кредитним портфелем банку. За співвідношенням цих показників визначається ефективність кредитної діяльності банку. Головна мета процесу управління кредитним портфелем банку полягає в забезпеченні максимальної дохідності за певного рівня ризику. Рівень дохідності кредитного портфеля залежить від структури й обсягу портфеля, а ...

... і чим вартість активів. Чим більше дисбаланс середньозважених термінів погашення, тим більше чуттєвою буде акціонерний капітал банку до змін процентних ставок. РОЗДІЛ ІІ АНАЛІЗ УПРАВЛІННЯ БАНКІВСЬКИМИ РИЗИКАМИ (НА ПРИКЛАДІ ВАТ КБ “ІПОБАНК”) 2.1 Загальна характеристика діяльності та організації ризик-менеджменту в ВАТ КБ “ІПОБАНК” Відкрите акціонерне товариство Комерційний Банк „Іпобанк” працює ...

... фірмою "Аудит-сервіс Inc" про фінансово-господарську діяльність Банку та контролює своєчасність подання аудиторського звіту та висновку до НБУ. Діяльність внутрішнього аудиту в Банку направлена на попередження і недопущення потенційних збитків Банку, на зменшення факторів ризику. В ЗАТ АКБ "Львів" існує система внутрішнього контролю. Практично всі банківські операції підлягають внутрішньому ...

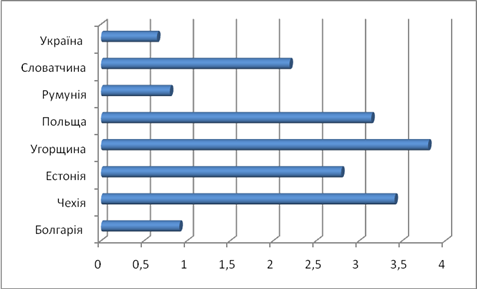

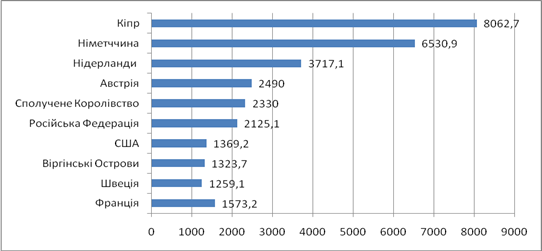

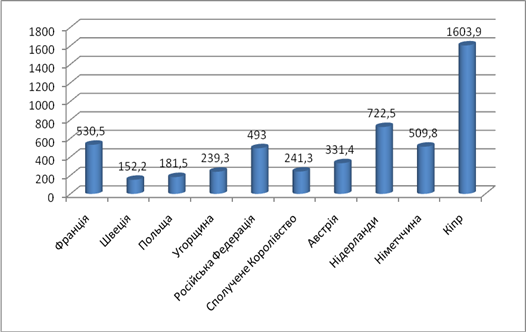

... ії. Протее чинний рівень потоку ПІІ по відношенню до ВВП уже є порівнювальним із показниками більшості країн Східної Європи. 4.1 Аналіз негативних і позитивних тенденцій перебігу взаємної інвестиційної діяльності Детальніший аналіз процесу залучення польських інвестицій в Україну дозволяє виявити цілу низку негативних тенденцій: 1. Обсяги надходження інвестицій з Польщі в українську ...

0 комментариев