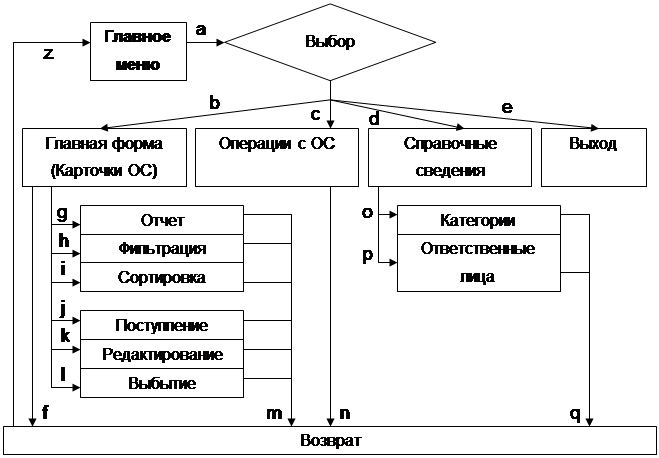

Навигация

1. Перевод в состав МБП

Д 10 1 500 000 руб.

К 01 1 500 000 руб.

2. Начисления на сумму износа:

а) за время эксплуатации

Д 02 150 000 руб.

К 13(по старому ПС) 150 000 руб.

б) в соответствии с учетной политикой

Д 20, 26 600 000 руб.

К 13(по старому ПС) 600 000 руб.

В 2000 году вступил в силу ряд документов, посвященных вопросу начисления амортизации по различным видам внеоборотных активов.

С 1 января 2000 года в некоторые действующие нормативные документы внесены изменения и дополнения, касающиеся учета основных средств и нематериальных активов. Однако часть этих нововведений была опротестована Верховным Судом РФ В последнее время Минфином и МНС России выпущен ряд разъясняющих писем по вопросам начисления организациями амортизации и отражения этих операций в бухгалтерском учете Предлагаемая статья призвана помочь бухгалтерам московских организаций разобраться в этой достаточно запутанной ситуации.

Проблемы «двойного учета»С выходом ПБУ 6/97 «Учет основных средств», утвержденного приказом Минфина России от 3 сентября 1997 г. № б5н (далее - ПБУ 6/97), многие организации внесли изменения в свою учетную политику. Дело в том, что у них появилась возможность применения способов начисления амортизации, при применении которых стоимость основных средств может списываться быстрее, чем при использовании норм амортизационных отчислений, установленных постановлением Совмина СССР от 22 октября 1990 г. № 1072 (далее - постановление № 1072). Однако вскоре бухгалтеры тех организаций, которые воспользовались предоставленным правом, поняли, что они усложнили себе работу, не получив при этом каких-либо экономических выгод. Изменились правила бухгалтерского учета амортизационных отчислений. Но для целей исчисления налога на прибыль по-прежнему применяется Положение о составе затрат.

Напомним, что Положение о составе затрат предусматривает включение в себестоимость продукции (работ, услуг) сумм амортизационных отчислений, рассчитанных в соответствии с постановлением № 1072. Поэтому на суммы отклонений, возникающих при применении других методов начисления амортизации, организации должны корректировать свою налогооблагаемую прибыль. Эти суммы отражаются в Справке о порядке определения данных, отражаемых по строке 1 «Расчета налога от фактической прибыли» (далее - Справка) по строке 4.16.

В 2000 году появились предпосылки для возникновения несоответствия данных бухгалтерского и налогового учета и при исчислении амортизации нематериальных активов. Дело в том, что в соответствии с Законом РФ от 27 декабря 1991 г. № 2116-1

«О налоге на прибыль предприятий и организаций» перечень затрат, включаемых в себестоимость продукции (работ, услуг), и порядок формирования финансовых результатов, учитываемых при расчете налогооблагаемой прибыли, определяются федеральным законом.

До принятия указанного закона при определении состава затрат, включаемых в себестоимость продукции (работ, услуг), следует руководствоваться Положением о составе затрат. Подпунктом «ц» пункта 2 Положения о составе затрат предусмотрено, что по нематериальным активам, по которым невозможно определить срок полезного использования, нормы амортизационных отчислений устанавливаются в расчете на 10 лет.

В начале года Минфином России был издан приказ от 24 марта 2000 г. № 31н (далее - приказ № 31н), которым внесены изменения в ряд нормативных документов по бухгалтерскому учету. Этот приказ вступил в силу начиная с 1 января 2000 года.

В частности, приказом № 31н был изменен пункт 56 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н (далее - Положение по учету и отчетности). Теперь организации обязаны списывать стоимость нематериальных активов, по которым невозможно определить срок полезного использования, за двадцать лет (но не более срока деятельности предприятия).

По нашему мнению, в случае превышения амортизационных отчислений по нематериальным активам по данным налогового учета над суммами, отраженными в бухгалтерском учете, организация имеет право сделать корректировку по строке 5 «Прибыль для целей налогообложения уменьшается на суммы: (вписываемые строки)» Справки.

Это мнение подтверждается письмом Минфина России от 24 августа 2000 г. № 04-02-05/1, в котором сказано, что для целей налогообложения прибыли при отнесении на себестоимость продукции амортизационных отчислений по нематериальным активам следует руководствоваться подпунктом «ц» пункта 2 Положения о составе затрат.

Пример 1. В феврале 2000 года организация, производящая изделия из фаянса, приобрела у частного предпринимателя право на использование произведения искусства (скульптуры) в соответствии с условиями авторского договора, заключенного в рамках Закона РФ от 9 июля 1993 г. № 5351-1 «Об авторском праве и смежных правах».

Договор заключен на неопределенный срок, сумма вознаграждения составляет 180 000 руб.

Организация определила срок полезного использования нематериального актива в целях бухгалтерского учета равным 20 годам, а в целях налогообложения - 10.

Сумма корректировки (уменьшения) налогооблагаемой прибыли по итогам 2000 года составит:

(180 000руб. х 10мес. : 12 мес. : 10 лет) - (180000руб. х 10 мес. : 12 мес./20 лет) = 7500 руб.

Эта сумма отражается организацией по строке 5 Справки.

Методика начисления амортизации по имуществу, полученному безвозмездноПорядок отражения в учете безвозмездно полученных ценностей с 1 января 2000 года изменился в связи с введением в действие Положения по бухгалтерскому учету «Доходы организации» (ПБУ 9/99), утвержденного приказом Минфина России от б мая 1999 г. № 32н (далее - ПБУ о доходах), и Положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утвержденного приказом Минфина России от б мая 1999 г. № ЗЗн (далее - ПБУ о расходах).

В соответствии с пунктом 8 ПБУ о доходах активы, полученные организацией безвозмездно, в том числе по договору дарения, относятся к внереализационным доходам. Эти активы принимаются к бухгалтерскому учету по рыночной стоимости и подлежат зачислению на счет прибылей и убытков. Рыночная стоимость полученных безвозмездно активов определяется организацией на основе действующих на дату их принятия к бухгалтерскому учету цен на данный или аналогичный вид активов(московский бухгалтер № 12, 2). Приказами Минфина России от 24 марта 2000 г. № 31н и от 28 марта 2000 г. № 32н внесены изменения в Положение по учету и отчетности (ПБУ 6/97), Положение по бухгалтерскому учету «Учет материально-производственных запасов» (ПБУ 5/98), утвержденное приказом Минфина России от 15 июня 1998 г. № 25н, а также в Методические указания по бухгалтерскому учету основных средств, утвержденные приказом Минфина России от 20 июля 1998 г. № ЗЗн.

Внесение изменений в действующие нормативные документы по бухгалтерскому учету обусловлено необходимостью приведения их в соответствие с ПБУ о доходах и расходах.

Изменения вводятся в действие начиная с 1 января 2000 года.

Теперь стоимость полученных безвозмездно основных средств и нематериальных активов отражается в бухгалтерском учете в качестве доходов будущих периодов.

Принятие такого имущества к бухгалтерскому учету отражается по дебету счета 08 «Вложения во внеоборотные активы» и кредиту счета 98-2 «Безвозмездные поступления».

В течение установленного организацией срока полезного использования по объектам полученных безвозмездно внеоборотных активов начисляется амортизация.

Начисление амортизации по указанным основным средствам и нематериальным активам отражается по дебету счетов учета производственных затрат и кредиту счетов 02 «Амортизация основных средств» и 05 «Амортизация нематериальных активов». При начислении амортизации часть стоимости имущества (в размере начисленной амортизации) учитывается в составе вне реализационных доходов и отражается по дебету счета 98 «Доходы будущих периодов» и кредиту счета 91 «Прочие доходы и расходы» или 99 «Прибыли и убытки».

Пример 2. Организацией по договору дарения получены основные средства стоимостью 36 000 руб. Имущество получено для использования в производственных целях. Срок полезного использования полученных основных средств составляет 10 лет. Амортизация начисляется линейным методом.

В учете организации делаются следующие записи:

Дебет 08 «Вложения во внеоборотные активы» Кредит 98 «Доходы будущих периодов» - 36 000 руб. - учтена в составе доходов будущих периодов стоимость полученных безвозмездно основных средств;

Дебет 01 «Основные средства» Кредит 08 «Вложения во внеоборотные активы» - 36 000 руб. - учтено в составе основных средств имущество, полученное безвозмездно;

Дебет 20 (44) «Основное производство» («Расходы на продажу») Кредит 02 «Амортизация основных средств»

- 300 руб. (36 000 руб.: 10 лет: 12 мес.) - начислена амортизация по безвозмездно полученному основному средству (начиная с первого числа месяца, следующего за месяцем принятия объекта к бухгалтерскому учету);

Дебет 98 «Доходы будущих периодов» Кредит 91(99) «Прочие доходы и расходы» («Прибыли и убытки»)

- 300 руб. - отражена в составе внереализационных доходов самортизированная часть стоимости безвозмездно полученного основного средства.

Пример 3. Организацией по договору дарения получены нематериальные активы стоимостью 120 000 руб. Данные активы получены для использования в производственных целях. Срок их полезного использования определить невозможно. Организация установила нормы амортизационных отчислений по этим нематериальным активам исходя из расчета 20 лет В учете организации производятся следующие записи.

Дебет 08 «Вложения во внеоборотные активы» Кредит 98 «Доходы будущих периодов»

- 120 000 руб. - оприходованы полученные безвозмездно нематериальные активы;

Дебет 04 «Нематериальные активы» Кредит 08 «Вложения во внеоборотные активы»

- 120 000 руб. - учтено в составе нематериальных активов имущество, полученное безвозмездно;

Дебет 20 (44) «Основное производство» («Расходы на продажу») Кредит 05 «Амортизация нематериальных активов»

- 500 руб. (120 000 руб. : 20 лет : 12 мес.) - отражено ежемесячное начисление амортизации по безвозмездно полученным нематериальным активам;

Дебет 98 «Доходы будущих периодов» Кредит 91(99) «Прочие доходы и расходы» («Прибыли и убытки»)

- 500 руб. - отражена в составе внереализационных доходов самортизированная часть стоимости безвозмездно полученного основного средства.

Начисление амортизации некоммерческими организациямиЕще одно изменение, внесенное приказом № 31н в ряд нормативно-правовых актов по бухгалтерскому учету, касается некоммерческих организаций.

В соответствии с этим приказом некоммерческие организации потеряли право начисления амортизации по основным средствам и нематериальным активам. Данное положение распространялось на имущество некоммерческих организаций, оприходованное после 1 января 2000 года и предназначенное для уставной деятельности.

Верховный Суд РФ своим решением от 23 августа 2000 г. № ГКПИ 00-645 признал пункты 1 и 3 приложения к приказу № 31н в части неначисления амортизации по объектам основных средств и нематериальных активов некоммерческими организациями недействительными и не влекущими правовых последствий с момента их издания.

Суд руководствовался тем, что основной целью законодательства РФ о бухгалтерском учете является обеспечение единообразного ведения учета имущества, обязательств и хозяйственных операций, осуществляемых организациями. Организациям предоставлено право начислять амортизацию по основным средствам и нематериальным активам независимо от результатов ее хозяйственной деятельности в отчетном периоде. Такое право распространяется на все организации, находящиеся на территории РФ.

Письмом Минфина России от 18 сентября 2000 г. № 04-02-05/2 было предложено в целях контроля использования имущества некоммерческих организаций износ по нему отражать в бухгалтерском учете внесистемно на отдельном забалансовом счете 016 «Износ имущества некоммерческих организаций». В октябре 2000 года Минфин России выпустил еще ряд документов, в которых разъяснял, что некоммерческие организации имеют право для целей налогообложения учитывать амортизацию основных средств, приобретенных для коммерческой деятельности (письма

Минфина России от 3 октября 2000 г. № 04-02-05/7 и от 10 октября 2000 г. № 04-02-05/4). Некоммерческим организациям было разрешено по основным средствам, приобретенным начиная с 1 января 2000 года, за счет средств, полученных от предпринимательской деятельности, определять и учитывать для целей исчисления налоговой базы амортизационные отчисления на полное восстановление основных производственных фондов. При этом рекомендовалось применять нормы амортизации, утвержденные постановлением № 1072. Дополнительное условие применения этих норм - использование основных средств для предпринимательской деятельности.

Однако все эти разъяснения Минфина России, во-первых, касались лишь отдельных аспектов проблемы, а во-вторых, не имели юридической силы. Как к этим рекомендациям отнеслись бы налоговые органы - вопрос.

К счастью. Верховный Суд РФ разрешил эту конфликтную ситуацию.

Теперь некоммерческие организации имеют полное право начислять амортизацию по основным средствам и нематериальным активам, приобретенным и введенным в эксплуатацию в течение 2000 года. При этом не имеет значения, за счет каких средств приобретено указанное имущество.

Амортизация по основным средствам, бывшим в эксплуатации МНС России своим письмом от 11 сентября 2000 г. № ВГ-б-02/731 разрешило организациям при расчете сумм амортизационных отчислений по приобретенным после 1 января 2000 года основным средствам учитывать срок их эксплуатации у старого владельца.

В письме сказано, что предполагаемый срок полезного использования основных средств у нового собственника определяется путем вычитания из срока полезного использования, исчисленного для новых объектов основных средств, срока их фактической эксплуатации. При этом срок полезного использования новых объектов основных средств определяется исходя из норм амортизационных отчислений, утвержденных постановлением № 1072.

Срок фактической эксплуатации приобретаемого имущества должен быть подтвержден полученными от продавца документами. Какие же это документы?

В соответствии с Методическими указаниями по бухгалтерскому учету основных средств все хозяйственные операции, проводимые организацией, должны оформляться первичными учетными документами, на основании которых ведется бухгалтерский учет. Первичные учетные документы должны содержать все реквизиты, предусмотренные в альбомах унифицированных форм первичной учетной документации.

Формы первичной документации для учета основных средств и краткие указания по их заполнению утверждены постановлением Госкомстата России от 30 октября 1997 г. № 71а «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве». В первую очередь это инвентарная карточка учета основных средств (форма № ОС-б).

Пример 4. ЗАО «Агрегат» приобрело у 000 «Прогресс» механический пресс и ввело его в эксплуатацию. 000 «Прогресс» передало инвентарную карточку (форма № ОС-6) на это основное средство, заверенную печатью и подписями должностных лиц. По данным формы № ОС-6, 000 «Прогресс» эксплуатировало механический пресс 3 года и 6 месяцев. Стоимость пресса составила 82 000 руб.

Годовая норма амортизации по механическим прессам в соответствии с Едиными нормами амортизационных отчислений, утвержденными Постановлением № 1072 (шифр группы основных средств - 41200) составляет 7,7 процента, нормативный срок службы - 13 лет (100% : 7,7%).

Учетной политикой ЗАО «Агрегат» установлен линейный способ начисления амортизации.

Срок полезного использования пресса ЗАО «Агрегат» для целей налогообложения составит 9,5 года (13,0 - 3,5).

Определяем ежемесячную сумму амортизационных отчислений для целей налогообложения:

82 000руб. : 9,5 года : 12 мес. = 719 руб.

До 2000 года для целей налогообложения амортизация по бывшим в эксплуатации основным средствам начислялась в течение нормативного срока службы, установленного постановлением № 1072. При этом не учитывался срок эксплуатации объектов у прежних владельцев.

Определим ежемесячную сумму амортизационных отчислений для целей налогообложения, рассчитанную по старой методике:

82 000руб. : 13 лет. : 12 мес. = 526руб.

Как видно из примера, применение новой методики начисления амортизации для целей налогообложения по основным средствам, бывшим в эксплуатации, позволяет организациям снизить налогооблагаемую прибыль за счет увеличения себестоимости.

В случае приобретения основных средств, на которые у предыдущего владельца была полностью начислена амортизация, организация имеет право самостоятельно определить срок их полезного использования. В этом случае нормы амортизации, принимаемые для составления бухгалтерской отчетности и для целей налогообложения, совпадут. Начисление амортизации по такому объекту связано с необходимостью восстановления произведенных затрат по его приобретению. Амортизация начисляется на первоначальную стоимость объекта основных средств исходя из его первоначальной стоимости, которая определяется в соответствии с пунктом 3.2 ПБУ 6/97.

Пример 5. Организация приобрела колесный трактор К-700 за 360000 руб. Срок его использования, согласно Единым нормам амортизационных отчислений, утвержденным постановлением № 1072, составляет 10 лет. Фактически трактор эксплуатировался прежним владельцем 10 лет. Остаточная стоимость у продавца - нулевая.

Новый владелец определил срок полезного использования трактора в 3 года.

Ежемесячная сумма амортизационных отчислений, принимаемая организацией для целей налогообложения, составит:

360 000руб. : 3 года : 12 мес. = 10 000руб.

Обращаем ваше внимание на то, что новый порядок начисления амортизации по бывшим в эксплуатации основным средствам действует с 1 января 2000 года.

Поэтому организации, приобретшие в течение 2000 года подержанные основные средства и использующие старый порядок расчета амортизационных отчислений, могут скорректировать свои налоговые обязательства при составлении годовой налоговой отчетности.

2.3 Учет выбытия основных средствОсновные средства выбывают с предприятия по различным причинам: в результате их безвозмездной передачи, финансовых вложений предприятия, продажи неиспользуемых, ликвидации ветхих и морально изношенных объектов, недостач и стихийных бедствий. Предприятии могут сдать основные средства другим предприятиям на условиях текущей или долгосрочной аренды.

Выбытие основных средств определено в Положении о бухгалтерском учете основных средств, Типовой инструкции о порядке списания пришедших в негодность зданий, сооружений, машин, оборудования, транспортных средств и другого имущества, относящегося к основным средствам (фондам) (утверждена письмом Минфина СССР и Госплана СССР от 1 июля 1985 года № 100, в последующих редакциях).

Основные средства могут выбыть с предприятия по различным причинам:

1. Безвозмездная передача. В этом случае передача основных средств оформляется актом формы № ОС-2, составленным в двух экземплярах, который служит основанием для списания основных средств бухгалтерией. Стоимость основных, средств переданных другим предприятиям безвозмездно, списывается в уменьшение уставного фонда развернуто: первоначальная стоимость — на уменьшение уставного фонда, сумма износа — на его увеличение. Все операции по безвозмездной передаче объекта отражаются через счета 01 «Основные средства, субсчет «выбытие основных средств»(определяется остаточная стоимость выбывающих объектов)», 03 «Доходные вложения в материальные ценности, субсчет «выбытие материальных ценностей»(определяется остаточная стоимость выбывающих объектов)», 91 «Прочие расходы и доходы». По дебету этих счетов отражают первоначальную стоимость списываемого объекта (кредитуется счет 01) и все расходы, обусловленные выбытием (по демонтажу объекта, его транспортировке и др.) с кредита разных счетов в зависимости от характера расходов (23 «Вспомогательные производства», 50 «Касса», 60 «Расчеты с поставщиками и подрядчиками», 70 «Расчеты с персоналом по оплате труда», 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению», 71 «Расчеты с подотчетными лицами», 76 «Расчеты с разными дебиторами и кредиторами»). На кредите счетов 01 «Основные средства, субсчет «выбытие основных средств»(определяется остаточная стоимость выбывающих объектов)», 03 «Доходные вложения в материальные ценности, субсчет «выбытие материальных ценностей»(определяется остаточная стоимость выбывающих объектов)», 91 «Прочие расходы и доходы» фиксируется износ списываемого объекта (дебет счета 02 «Амортизация основных средств»). Потери от безвозмездной передачи, выявленные на счетах 01 «Основные средства, субсчет «выбытие основных средств»(определяется остаточная стоимость выбывающих объектов)», 03 «Доходные вложения в материальные ценности, субсчет «выбытие материальных ценностей»(определяется остаточная стоимость выбывающих объектов)», 91 «Прочие расходы и доходы», подлежат отнесению на один из следующих счетов: 84 «Нераспределенная прибыль», 99 «Прибыли и убытки», 83 «Добавочный капитал».

2. Финансовые вложения предприятия могут иметь место когда предприятие передает основные средства как свой вклад в уставный капитал создаваемого дочернего предприятия.

3. Продажа неиспользуемых основных средств. При продаже неиспользуемых основных средств выручка от их реализации направляется предприятием в фонд развития производства, науки и техники. Все операции по реализации (продаже) основных средств фиксируют на счетах 01 «Основные средства, субсчет «выбытие основных средств» (определяется остаточная стоимость выбывающих объектов)», 03 «Доходные вложения в материальные ценности, субсчет «выбытие материальных ценностей»(определяется остаточная стоимость выбывающих объектов)», 91 «Прочие расходы и доходы»:

на дебете счетов – первоначальную стоимость списываемого объекта (кредит счета 01 «Основные средства»), все расходы предприятия по его демонтажу и другие, обусловленные продажей (кредит счетов 23 «Вспомогательные производства», 60 «Расчеты с поставщиками и подрядчиками», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению», 68 «Расчеты по налогам и сборам», 71 «Расчеты с подотчетными лицами», 76 «Расчеты с разными дебиторами и кредиторами»);

на кредите счетов – сумму износа реализуемого объекта (дебет счета 02 «Амортизация основных средств») и сумму предъявленного для оплаты счета (дебет счета 76 «Расчеты с разными дебиторами и кредиторами»)

4. Ликвидация ветхих и морально изношенных объектовС баланса предприятия могут быть списаны здания, сооружения, машины, оборудование, транспортные средства и другое имущество, относящиеся к основным средствам по причине: а) их негодности вследствие физического износа, аварий, стихийных бедствий, нарушения нормальных условий эксплуатации и по другим причинам, б) морального устарения, в) в связи со строительством, реконструкцией и техническим перевооружением предприятий, цехов и других объектов. При отражении операций по ликвидации основных средств предприятие обязано выявить и списать финансовый результат (прибыль или убыток) ликвидации. С этой целью все расходы по ликвидации основных средств, пришедших в негодность, предприятие относит в дебет счетов 01 «Основные средства, субсчет «выбытие основных средств» (определяется остаточная стоимость выбывающих объектов)», 03 «Доходные вложения в материальные ценности, субсчет «выбытие материальных ценностей» (определяется остаточная стоимость выбывающих объектов)», 91 «Прочие расходы и доходы» (кредит счетов 23 «Вспомогательные производства», 60 «Расчеты с поставщиками и подрядчиками», 68«Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 71 «Расчеты с подотчетными лицами», 76 «Расчеты с разными дебиторами и кредиторами»), а полученные при разборке товарно-материальные ценности приходует (дебет счета 10«Материалы», кредит счетов 01 «Основные средства, субсчет «выбытие основных средств»(определяется остаточная стоимость выбывающих объектов)», 03 «Доходные вложения в материальные ценности, субсчет «выбытие материальных ценностей»(определяется остаточная стоимость выбывающих объектов)», 91 «Прочие расходы и доходы»).

5. Недостачи. Необходимость списания основных средств появляется и в случае обнаружения их недостачи.

6. Стихийные бедствия. Выбытие основных средств может произойти в результате пожара, стихийных бедствий и экстремальных ситуаций.

7. Передача другим предприятиям на условиях аренды.

Такие основные средства не выбывают и продолжают числиться на балансс предприятия. Предприятие-арендодатель на условиях договора текущей аренды передает, как правило, отдельные объекты основных средств (например, автомашину, строительные механизмы, часть производственных помещений и др.). Износ по таким объектам арендодатель не вправе включать в издержки своего производства, а должен относить его на внереализационные потери (дебет счета 99 «Прибыли и убытки», кредит счета 02 «Амортизация основных средств»), которые покрываются получаемой с арендатора арендной платой. Эту плату включают в состав внереализационных доходов (прибыли) предприятия (дебет счета 76 «Расчеты с разными дебиторами и кредиторами», кредит счета 99 «Прибыли и убытки»). Арендодатель по просьбе арендатора выдает ему копию инвентарной карточки на объект, переданный в текущую аренду. В свою очередь предприятие-арендатор, приняв объект в эксплуатацию на условиях текущей аренды, высылает арендодателю акт формы № ОС-1 на этот объект.

В договоре текущей аренды обуславливаются размер и сроки внесения арендной платы, проценты за нарушение установленных сроков платежей, порядок регулирования взаимных претензий и др.

По окончании срока текущей аренды основные средства арендатор в рабочем состоянии возвращает арендодателю. Расходы по капитальному ремонту основных средств, сданных в текущую аренду, предусматриваются условиями договора аренды: за счет кого он производится – арендатора или арендодателя.

3. Переоценка основных средствПереоценка основных средств производится для приведения цен на основные средства предприятия в соответствии с действующими на настоящее время. Переоценка производится обычно по состоянию на первое число первого месяца года; очередная переоценка производилась на 1 января 1996 г., до этого: 1.01.1995 г., 1.01.1994 г., 1.07.1992 г. Переоценка осуществляется путем индексации стоимости основных средств и их износа на повышающие коэффициенты, дифференцированные по группам основных средств в зависимости от времени их приобретения. Такая необходимость обусловлена инфляционными процессами.

В целях создания экономических условий и формирования инвестиционных ресурсов для активного обновления основных фондов Правительство Российской Федерации приняло постановление от 25 ноября 1995 г. N 1148 "О переоценке основных фондов", в соответствии с которым коммерческие и некоммерческие организации независимо от организационно-правовых форм обязаны провести по состоянию на 1 января 1996 года переоценку основных фондов по данным бухгалтерского учета.

Министерством финансов Российской Федерации в Указаниях, утвержденных приказом от 19 декабря 1995 г. N 130, определен порядок отражения результатов переоценки основных средств в бухгалтерском учете и отчетности.

Следует иметь в виду, что переоценка основных средств – это разовое мероприятие, которое проводится по состоянию на 1 января 1996 г. Постановлением Правительства РФ от 25 ноября 1995 Г. N 1148 не предусматривается уточнение оценки основных средств в течение 1996 года.

В соответствии с вышеуказанным Постановлением переоценке подлежат находящиеся на балансе организации здания, сооружения, передаточные устройства, машины, оборудование, транспортные средства и другие виды основных фондов независимо от технического состояния (степени износа) как действующие, так и находящиеся на консервации, в резерве, запасе или незавершенном строительстве, а также основные фонды, подготовленные к списанию ввиду их физического или морального износа, но не оформленные в установленном порядке актами на списание.

При этом следует иметь в виду, что основные фонды, сданные в аренду, переоцениваются арендодателем.

Переоценке подлежат также книжные фонды библиотек.

Так если взять АО «Омстрак», то:

Переоценке основных средств на предприятии коснулась как производственных основных средств, так и основных средств непроизводственного назначения.

При дооценке основных средств производственной сферы она относится на увеличение добавочного капитала (Д 01 «Основные средства», К 94 «Недостачи и потери от порчи ценностей»), а дооценка износа этих основных средств — на его уменьшение (Д 98 «Доходы будущих периодов», К 02 «Амортизация основных средств»).

Дооценка основных средств непроизводственного назначения относится на увеличение фонда социальной сферы (Д 01 «Основные средства», К 94 «Недостачи и потери от порчи ценностей»), а дооценка их износа — на уменьшение этого фонда (Д 94 «Недостачи и потери от порчи ценностей», К 02 «Амортизация основных средств»).

ЗаключениеВ условиях перехода предприятия к рынку значительно возрастает роль бухгалтерского учета как важнейшего средства получения полной и достоверной информации об имуществе предприятия и его обязательствах и своевременного доведения этих сведений до пользователей.

В связи с расширением прав предприятий в области постановки и ведения бухгалтерского учета перед бухгалтерскими службами возникает проблема оптимальной организации учета различных объектов: основных средств, процессов производства и реализации, расчетов, капитальных и финансовых вложений и др.

Данная курсовая работа рассматривает широкий круг вопросов, связанных с организацией ведения учета основных средств. В результате проделанной работы можно сделать следующие выводы:

- для учета основных средств вследствие их разнообразия по составу и назначению необходима классификация. Наиболее значимой является типовая классификация, на основании которой установлены нормы амортизации, в соответствие с ней ведется учет основных фондов, составляется отчетность о наличии и движении основных средств;

- независимо от организационно-правовой формы собственности предприятия, учет основных средств организуется в бухгалтерии в разрезе инвентарных объектов, каждому из которых присваивается инвентарный номер;

- основные средства могут оцениваться как в натуральных, так и в стоимостных показателях. Последние являются базой для составления баланса и годового отчета и могут быть следующих видов: первоначальная, восстановительная и остаточная стоимость;

- аналитический учет, организованный с применением вычислительной техники, позволяет сократить трудоемкость, затраты времени, повысить качество контроля, обеспечивает быстрый доступ к информации;

- основным счетом, по которому отражается движение основных средств, является счет 01 "Основные средства". При этом перемещение основных фондов внутри хозяйственного органа не оформляется системно, т.е. записями по счетам;

- особенность учета основных средств, в частности выбытия, является определение финансового результата по данной операции с последующим его отнесением либо на прибыль, либо на убытки;

- при составлении годовой отчетности на предприятии данные об основных средствах отражаются в балансе предприятия, ф. №5 "Приложение к балансу предприятия", а также в ф. №11 "Сведения о наличии и движении основных фондов (средств) и других нефинансовых активов".

Список литературы1. "Учет основных средств" - М.: 1991г.

2. "К переоценке основных фондов" // Ваш партнер - консультант. - №3 январь. - 1996 г. - с.29.

3. “Настольная книга бухгалтера” /Сост. В.М.Прудников/ Т.1 - ИНФРА-М 1995г.

4. “Московский бухгалтер” № 12 декабрь 2000 г.

5. “Московский бухгалтер” № 11 ноябрь 2000 г.

6. “Картотека московского предпринимателя” № 1 январь—апрель 2001 г.

Похожие работы

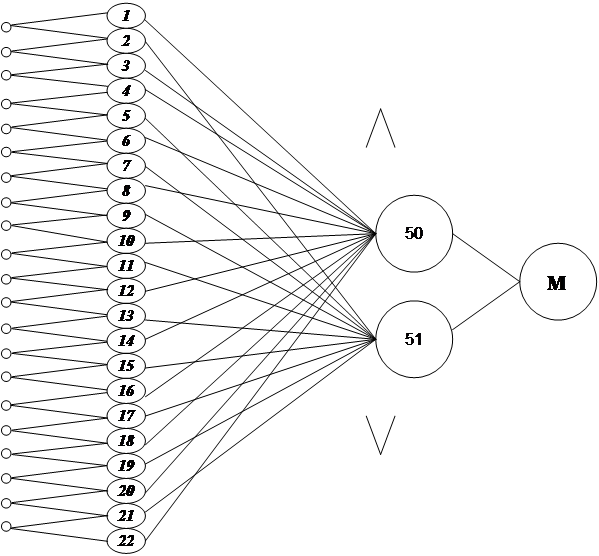

... правильного класса эквивалентности программа продолжает работать (продолжается ввод информации или ее сохранение), а при вводе неправильного класса – выдает сообщение об ошибке, т.е. система работает нормально. Тестирование ППП методом «белого ящика» осуществляется следующим образом: подбирается полный набор входных данных (правильных и неправильных), рассчитываются вручную выходные данные и ...

... износа. Д01 К87/3 - производственного назначения Д01 К88/4 - непроизводственного назначения (соц. сферы) и присоединения к налогооблагаемой прибыли (Д01 К80) Учет нематериальных активов Основные характеристики нематериальных активов: - срок использования больше 1 года; - должны приносить доход 1) Поступление НА отражается аналогично поступлению ОС, через счет 08 Д08 К60 19 ...

... накладную и ознакомимся со сформированными документом проводками. Таким образом, в бухгалтерском учете будет начисляться износ, который постепенно уменьшит бухгалтерскую прибыль, а в налоговом учете расходы на приобретение обьекта основного средства отнесены к валовым расходам целиком, «по первому событию», но будут корректироваться через п. 5.9 Закона «О налоге на прибыль» до тех пор, пока ...

... 28.12.94 г. № 173 от 28.07.95 г. №81). 6.Положение по бухгалтерскому учету долгосрочных инвестиций. Письмо Министерства финансов РФ от 30.12.93 г. № 160. 7.Положение по бухгалтерскому учету основных средств (фондов) государственных, кооперативных (кроме колхозов) и общественных предприятий и организации (приложение к письму Министерства финансов СССР от 07.05.96 г. № 30). 8.Положение о порядке ...

0 комментариев