Навигация

Анализ финансовой устойчивости предприятия ОАО "Искож"

2.3 Анализ финансовой устойчивости предприятия ОАО "Искож"

По данным бухгалтерского баланса рассчитаем показатели финансовой устойчивости, оценим их динамику.

Таблица - 3 Динамика показателей финансовой устойчивости предприятия (по данным ф. № 1)

| Показатель | 2005г. | 2006г. | 2007г. | Изменения (+,-) | |

| 2006г. к 2005г. | 2007г.к 2006 г. | ||||

| 1.Коэффициент автономии | 0,7176 | 0,6938 | 0,7056 | 96,68 | 101.7 |

| 2.Коэффициент финансовой устойчивости | 0.7351 | 0,7122 | 0.7269 | 96,88 | 102,06 |

| 3.Коэффициент финансовой маневренности | 0,4388 | 0,3716 | 0,3740 | 84,68 | 100,64 |

| 4.Коэффициент соотношения заемного и собственного капитала (леверидж) | 0,3934 | 0,4412 | 0,4172 | 112,15 | 94,56 |

| 5.Коэффициент обеспеченности собственными оборотными средствами | 0,5491 | 0,4790 | 0,4989 | 87,23 | 104,15 |

Для расчета показателей финансовой устойчивости использовались следующие формулы:

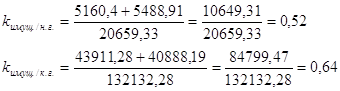

![]() , (10)

, (10)

где Ка - коэффициент автономии,

КиР – капитал и резервы,

![]() - сумма пассивов.

- сумма пассивов.

![]() , (11)

, (11)

где Кфу – коэффициент финансовой устойчивости,

ДО – долгосрочные обязательства,

ДБП – доходы будущих периодов,

РПР – резервы предстоящих расходов.

![]() , (12)

, (12)

где Кфм – коэффициент финансовой маневренности.

![]() , (13)

, (13)

где Кл – коэффициент левериджа,

ЗК – сумма заемного капитала.

![]() , (14)

, (14)

где Ксос – коэффициент обеспеченности собственными оборотными средствами,

ВнА – внеоборотные активы,

ОбА – оборотные активы.

Анализ коэффициента финансовой устойчивости показывает что коэффициент автономии в 2006 году уменьшился по сравнению с 2005 годом на 3,32 % и составило 0.6938, это означает что 69 % капитала является собственным и предприятие не зависит от внешних источников финансирования. В 2007 году этот показатель вырос еще на 1,7 %. Коэффициент финансовой устойчивости имеет такую же тенденцию как и коэффициент автономии, так как сумма долгосрочных обязательств меняется не значительно. Коэффициент финансовой маневренности показывает какая часть собственного капитала находится в обороте, этот коэффициент в 2006 году снизился на 15,32% и составила 0,3716, следующие 37 % собственного капитала вложенного в оборотный. В 2007 году наблюдается незначительный рост данного показателя. Коэффициент левериджа показывает сколько заемного капитала приходится на каждый рубль собственного капитала. В 2006 году этот коэффициент вырос на 12,15% и составил 0,4412. Следовательно на каждый рубль собственного капитала приходится 44 копейки заемного капитала. В 2007 году этот показатель снизился на 5,44%, он находится в предельно нормативном значении (меньше 0,6). Коэффициент обеспеченности собственными оборотными средствами в 2006 году снизился на 12,77 % и составил 0,479, следовательно 47,9 % оборотного капитала приобретают за счет собственных средств, в 2007 году этот показатель увеличился на 4,15%. В целом можно отметить довольно устойчивое финансовое положение предприятия.

2.4 Анализ платежеспособности и ликвидности предприятия ОАО "Искож"

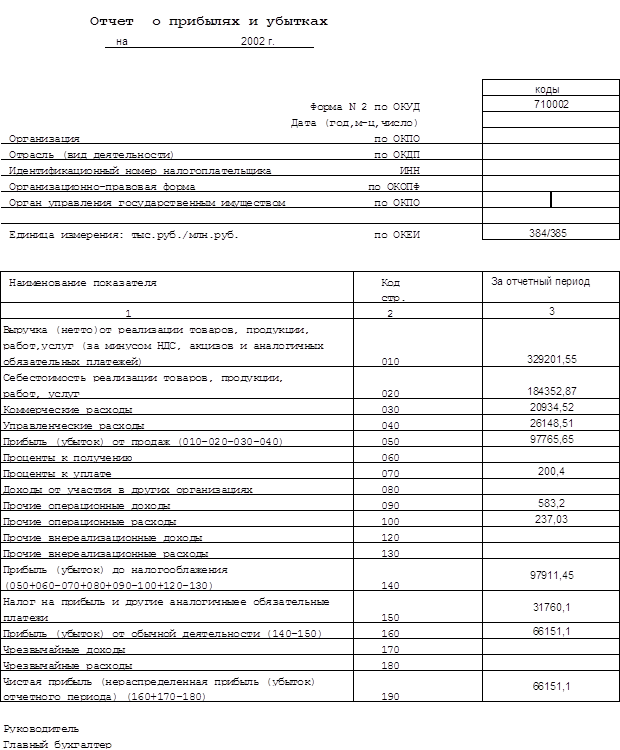

Главной целью анализа является своевременное выявление и устранение недостатков в финансовой деятельности и нахождении резервов улучшения финансового состояния предприятия и его платёжеспособности.

Анализ ликвидности баланса оформляется в виде таблицы 2.

Таблица 2 Анализ ликвидности баланса за 2005-2007 г.г., тыс. руб.

| АКТИВ | 2005г | 2006г | 2007г | ПАССИВ | 2005г | 2006г. | 2007г. | Платёжный излишек, недостаток | |||

| 2005г. | 2006г. | 2007г. | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | |

| Наиболее ликвидные активы А1 | 1063 | 6268 | 2547 | Наиболее срочные обязательства П1 | 90861 | 121787 | 111348 | -89798 | -115519 | -108801 | |

| Быстро- реализуемые активы А2 | 370958 | 388636 | 363483 | Краткосрочные пассивы П2 | 242140 | 201600 | 200500 | 128818 | 187036 | 162983 | |

| Медленно реализуемые активы А3 | 417243 | 454955 | 450156 | Долгосрочные пассивы П3 | 17662 | 17662 | 17662 | 399581 | 437293 | 432494 | |

| Труднореализуемые активы А4 | 517001 | 505061 | 556781 | Постоянные пассивы П4 | 778106 | 806447 | 840124 | -261105 | -301386 | -283343 | |

| Баланс | 1306265 | 1354920 | 1372967 | Баланс | 1128769 | 1147496 | 1169634 | Х | Х | Х | |

Анализ ликвидности баланса сводится к проверке того, покрываются ли обязательства в пассиве баланса активами, срок превращения которых в денежные средства равен сроку погашения обязательств. Сопоставление итогов группы I по активу и пассиву, т.е. А1 и П1 (сроки до 3 месяцев), отражает соотношение текущих платежей и поступлений. Сравнение итогов группы II по активу и пассиву, т.е. А2 и П2 (сроки от 3 до 6 месяцев), показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем. Сопоставление итогов по активу и пассиву для групп III и IV отражает соотношение платежей и поступлений в относительно отдаленном будущем. Анализ, проводимый по данной схеме, достаточно полно представляет финансовое состояние с точки зрения возможностей своевременного осуществления расчетов.

Из таблицы 2 видно, что баланс ОАО «Искож» не является абсолютно ликвидным, поскольку:

в 2005 г. А1 < П1; в 2006г. А1<П1;в 2007г. А1<П1

А2>П2; А2>П2; А2>П2

А3>П3; А3>П3; А3>П3

А4<П4; А4<П4; А4<П4

На предприятии не хватает денежных средств для погашения наиболее срочных обязательств. Сопоставление итогов А1 и П1(сроки до трёх месяцев) отражают соотношение текущих платежей и поступлений. В ближайший момент предприятие не сможет поправить свою платежеспособность.

Сравнение итогов А2 и П2 в сроки до 6 месяцев показывает тенденцию изменения текущей ликвидности в недалёком будущем. Текущая ликвидность свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени.

ТЛ2005 (А1+А2) - (П1+П2) = (1063+370958) - (90861+242140) = 39020

ТЛ2006=(6268+388636) - (121787+201600) =71517

ТЛ2007 =(2547+363483) - (111348+200500) = 54182

То есть на протяжении всего анализируемого периода текущая ликвидность предприятия отрицательна. Так как второе неравенство не соответствует условию абсолютной ликвидности баланса, то даже при погашении ОАО «ИСКОЖ» краткосрочной дебиторской задолженности, предприятие не сможет погасить свои краткосрочные обязательства и ликвидность не будет положительной.

Наибольший излишек средств над платежами имеется в первой группе. С одной стороны, это нельзя рассматривать однозначно, так как средства заморожены в товарах. С другой стороны, это может быть положительным фактором, влияющим на высокую обеспеченность ликвидных активов при оценке предприятия на платёжеспособность и кредитоспособность. То есть, чтобы полностью погасить свои краткосрочные обязательства, предприятию необходимо использовать для погашения свои запасы.

Рассчитаем коэффициенты быстрой ликвидности за 2005-2007 гг.

КБЛ = (А1 + А2)/(П1 + П2)

КБЛ2005 = (1063+370958)/(90861+242140) = 1,117

КБЛ2006 = (6268+388636)/(121787+201600) = 1,221

КБЛ2007 = (2547+363483)/(111348+200500) = 1,174

Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Рекомендуемое значение данного показателя от 0,7-0,8 до 1,5.

Рассчитаем коэффициенты текущей ликвидности.

КТЛ = (А1 + А2 + А3) / (П1 + П2)

КТЛ2005 = (1063+370958+417243)/(90861+242140) = 2,370

КТЛ2006 = (6268+388636+454955)/(121787+201600) = 2,628

КТЛ2007 = (2547+363483+450156)/(111348+200500) = 2,617

В мировой практике значение этого коэффициента должно находиться в диапазоне 1-2. Естественно, существуют обстоятельства, при которых значение этого показателя может быть и больше, однако, если коэффициент текущей ликвидности более 2-3, это, как правило, говорит о нерациональном использовании средств предприятия. Значение коэффициента текущей ликвидности ниже единицы говорит о неплатежеспособности предприятия.

Значение коэффициента текущей ликвидности в ОАО «ИСКОЖ» за период с 2005-2007 находится в промежутке от 2-3, это говорит о том, что на предприятии нерационально используются средства.

Рассчитаем коэффициенты абсолютной ликвидности.

КАЛ = А1 / (П1 + П2)

КАЛ2005 = 1063/(90861+242140) = 0,003

КАЛ2006 = 6268/(121787+201600) = 0,019

КАЛ2007 = 2547/(111348+200500) = 0,008

Значение данного показателя не должно опускаться ниже 0,2. На рассматриваемом предприятии данный показатель ниже нормы.

Рассчитаем общий показатель ликвидности баланса предприятия, который показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств.

Общий показатель ликвидности баланса определяется по формуле

КОЛ = (А1 + 0,5А2 + 0,3А3) / (П1 + 0,5П2 + 0,3П3).

КОЛ2005 = (1063 + 0,5 × 370958 + 0,3 × 417243)/(90861 + 0,5 × 242140 + 0,3 × 17662) = 1,435

КОЛ2006 = (6268 + 0,5 × 388636 + 0,3 × 454955)/(121787 + 0,5 × 201600 + 0,3 × 17662) = 1,478

КОЛ2007 = (2547 + 0,5 × 363483 + 0,3 × 450156)/(111348 + 0,5 × 200500 + 0,3 × 17662) = 1,472

Значение данного коэффициента должно быть больше или равно 1.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев