Навигация

Финансовая устойчивость

1.3.3. Финансовая устойчивость

Финансовая устойчивость предприятия в основном характеризует состояние его взаимоотношений с кредиторами. Дело в том, что краткосрочными обязательствами (в том числе и кредитами и займами) можно оперативно управлять: если прогноз финансового состояния неблагоприятен, то в целях экономии финансовых расходов можно отказаться от кредитов и постараться «выкрутиться», опираясь, лишь на собственный капитал (кстати, статистика свидетельствует о том, что при переходе к рынку многие отечественные предприятия стали более осторожно и осмысленно пользоваться кредитами, в том числе и краткосрочными). Что касается долгосрочных заемных средств, то обычно это решение стратегического характера; его последствия будут сказываться на финансовых результатах в течение длительного периода, а необоснованное и чрезмерное пользование заемным капиталом может привести к банкротству.

Количественно финансовая устойчивость оценивается двояко: во-первых, с позиции структуры источников средств, во-вторых, с позиции расходов, связанных с обслуживанием внешних источников. Соответственно выделяют две группы показателей, называемые условно коэффициентами капитализации и коэффициентами покрытия. Показатели первой группы рассчитываются в основном по данным пассива баланса (доля собственного капитала в общей сумме источников, доля заемного капитала в общей сумме долгосрочных пассивов, под которыми понимается собственный и заемный капитал, уровень финансового левериджа и др.). Во вторую группу входят показатели, рассчитываемые соотнесением прибыли до вычета процентов и налогов с величиной постоянных финансовых расходов, т. е. расходов, нести которые предприятие обязано независимо от того, имеет оно прибыль или нет.

Коэффициент концентрации собственного капитала Ккс характеризует долю собственности владельцев предприятия в общей сумме средств, авансированных в его деятельность.

Ккс = СК / ВБ (1.4)

где: СК – собственный капитал; ВБ – валюта баланса.

Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие. Дополнением к этому показателю является коэффициент концентрации заемного капитала Ккп, рассчитываемый отношением величины привлеченных средств к общей сумме источников.

Ккп = ЗК / ВБ (1.5)

где: ЗК – заемный капитал.

Очевидно, что сумма значений коэффициентов = 1 (или 100%).

К показателям, характеризующим структуру долгосрочных источников финансирования, относятся два взаимодополняющих показателя: коэффициент соотношения собственного и заемного капитала Кс (уровень финансового левериджа) и коэффициент маневренности собственных средств Км.

Кс = ЗК / СК (1.6)

Км = СОС / СК (1.7)

где: СОС – собственные оборотные средства.

Уровень финансового левериджа. Этот коэффициент считается одним из основных при характеристике финансовой устойчивости предприятия. Экономическая интерпретация показателя очевидна: сколько рублей заемного капитала приходится на один рубль собственных средств. Чем выше значение уровня финансового левериджа, тем выше риск, ассоциируемый с данной компанией, и ниже ее резервный заемный потенциал, т. е. способность предприятия при необходимости получить кредит на приемлемых условиях.[15]

Коэффициент финансовой зависимости Кфз – обратный к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании коммерческой организации.

Кфз = ВБ / СК (1.8)

Коэффициент структуры заемного капитала Ксп позволяет установить долю долгосрочных пассивов в общей сумме заемных средств.

Ксп = ДП / ЗК (1.9)

Этот показатель может значительно колебаться в зависимости от состояния кредиторской задолженности, порядка кредитования текущей производственной деятельности и т.п.

Коэффициент обеспеченности оборотных средств собственными оборотными средствами исчисляют по формуле

Коб = СОС / ТА (1.10)

Где ТА - величина оборотных средств.

Минимальное значение этого показателя - 0,1. При показателе ниже этого значения структура баланса признается неудовлетворительной, а предприятие - неплатежеспособным. Более высокая величина показателя (до 0,5) свидетельствует о хорошем финансовом состоянии предприятия, о его возможности проводить независимую финансовую политику.

1.3.4. Деловая активность

В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте управления финансово-хозяйственной деятельностью предприятия этот термин понимается в более узком смысле - как его текущая производственная и коммерческая деятельность.

Количественная оценка и анализ деловой активности могут быть сделаны по следующим трем направлениям:

- оценка степени выполнения плана (установленного вышестоящей организацией или самостоятельно) по основным показателям и анализ отклонений;

- оценка и обеспечение приемлемых темпов наращивания объемов финансово-хозяйственной деятельности;

- оценка уровня эффективности использования материальных, трудовых и финансовых ресурсов коммерческой организации.

Именно последнее направление является ключевым, а суть его состоит в том, чтобы обеспечить рациональную структуру оборотных средств. Логика текущего управления финансами подчинена требованию эффективного использования оборотных средств — по возможности каждый рубль должен «работать» и не быть чрезмерно долго «омертвленным» в активах. Контроль за этим осуществляется путем расчета показателей оборачиваемости.

Поскольку трансформация средств в ходе текущей деятельности осуществляется по схеме: ... деньги => производственные запасы => средства в расчетах (дебиторы) => деньги .... то «омертвление» денежных средств относится прежде всего к запасам и дебиторам.[16]

Оборачиваемость (в оборотах). Важнейшие индикаторы финансово-хозяйственной деятельности — выручка от продаж и прибыль — находятся в прямой зависимости от показателей оборачиваемости. Взаимосвязь здесь очевидна — предприятие, имеющее относительно небольшой запас оборотных средств, но более эффективно их использующее, может добиться тех же результатов, что и предприятие с большим объемом оборотных активов, но нерациональной их структурой и завышенной по сравнению с текущими потребностями величиной. Кроме того, оборотные активы, находящиеся на разных стадиях кругооборота, как правило, взаимосвязаны: ускорение оборачиваемости на отдельной стадии чаще всего сопровождается мерами по ускорению оборачиваемости и на других стадиях.

Эффективность вложения средств в производственные запасы может характеризоваться показателями оборачиваемости, измеряемыми в оборотах или в днях.

Оборачиваемость в оборотах: его рост в динамике рассматривается как положительная тенденция и характеризуется как ускорение оборачиваемости средств в запасах. Оборачиваемость рассчитывается по данным баланса и отчета о прибылях и убытках. Экономическая интерпретация индикатора такова: он показывает, сколько раз в течение отчетного периода обернулись денежные средства, вложенные в запасы. Основной фактор ускорения оборачиваемости в системе управления оборотными средствами — обоснованное относительное снижение запасов: чем меньшим запасом удается поддерживать ритмичность производственно-технологического процесса, тем выше эффективность и рентабельность.

Оборачиваемость (в днях): это иное представление оборачиваемости — не в оборотах, а в днях. Показатель характеризует, сколько в среднем дней денежные средства были «омертвлены» в производственных запасах. Чем меньше продолжительность этого периода, тем лучше, т.е. снижение показателя в динамике рассматривается как положительная тенденция.

Показатели оборачиваемости в оборотах и днях связаны очевидной взаимосвязью — их произведение равно продолжительности анализируемого (отчетного) периода.

Похожие работы

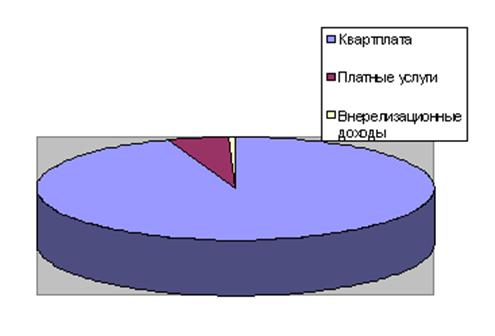

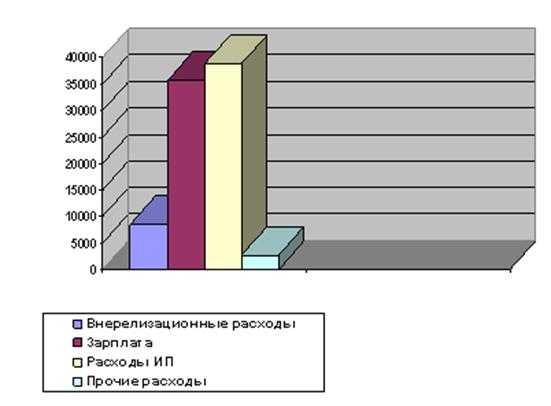

... 0,3 2.5. Техобслуживание лифтов 5479 5469,5 99,8 -9,5 1,44 2.6. Расходы ИП 38798,6 38774,5 99,9 -24,1 10,18 Всего расходов 381291 379085,2 99,4 -2208 99,55 3. ОСНОВНЫЕ НАПРАВЛЕНИЯ УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ Эффективная работа жилищно-коммунального хозяйства, бесперебойная подача воды, тепла, газа, электричества и других услуг связана с обеспечением ...

... при написании данной работы достигнуты, раскрыты, и также достигнута главная цель работы, т. к. на конкретном примере ООО «Спутник» рассмотрены теоретические разработки, необходимые для проведения анализа финансового состояния предприятия. Итак, по первой части работы можно делать следующий вывод: финансовое состояние предприятия - это способность предприятия финансировать свою деятельность. ...

... период его деятельности. Рассмотрев теоретические аспекты оценки финансового состояния предприятия, перейдем к практическому анализу на основе данных ОАО «НМУ-3». 2 Анализ финансового состояния предприятия на примере ОАО «Третье Нижнекамское монтажное управление» 2.1 Горизонтальный и вертикальный анализ бухгалтерского баланса на примере ОАО «Третье Нижнекамское монтажное управление» ...

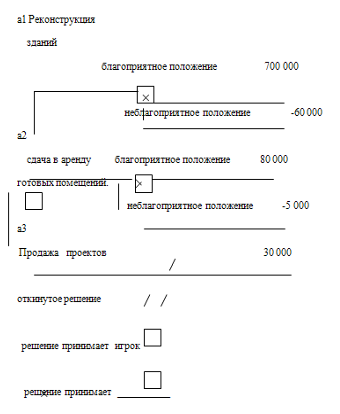

... предприятия можно рассматривать как потенциальный резерв пополнения собственных оборотных средств предприятия. Большую помощь в выявлении резервов улучшения финансового состояния предприятия «ООО Макрокап Девелопмент Украина» может оказать маркетинговый анализ по изучению спроса и предложения, рынков сбыта и формирования на этой основе оптимального ассортимента и структуры производства продукции ...

0 комментариев