Навигация

Теоретические основы оценки финансовых результатов

1. Теоретические основы оценки финансовых результатов

деятельности предприятия

1.1 Экономическая сущность финансовых результатов

Состояние финансово-хозяйственной деятельности предприятия может быть оценено на основе изучения финансовых результатов его работы [15, c.89]. Прибыль и есть финансовый результат деятельности предприятия, характеризующий абсолютную эффективность его работы [16, с.229]. Прибыль является конечным результатом деятельности предприятия.

В современной экономической науке термин ²прибыль² и его содержание вызывают множество споров и разночтений. Существующая в настоящее время возможность неоднозначной интерпретации определений вида прибыли порождает проблемные ситуации, связанные с оценкой и исследованием этой сложной экономической категории. По мере развития экономической теории комплекс понятий и терминов, определяющих прибыль, претерпел значительные изменения от самого простого в качестве дохода от производства и реализации до понятия, характеризующего конечные финансовые результаты во всем многообразии коммерческой деятельности [27, с.10].

Прибыль и рентабельность – важнейшие показатели, характеризующие экономические результаты производственно-коммерческой деятельности хозяйствующих субъектов рыночной экономики [14, с.3].

Хозяйственная деятельность организации достаточно разнообразна, это производственная, снабженческая, сбытовая и коммерческая деятельности. Поэтому прибыль организации принимает разные формы. Исходным моментом в расчетах показателей прибыли является выручка от продажи продукции, товаров и услуг, которая характеризует завершение производственного цикла организации, возврат авансированных на производство средств и превращение их в денежную форму, а также начало нового цикла в обороте всех средств. Изменение в объеме продаж оказывает наиболее чувствительное влияние на финансовые результаты деятельности организации.

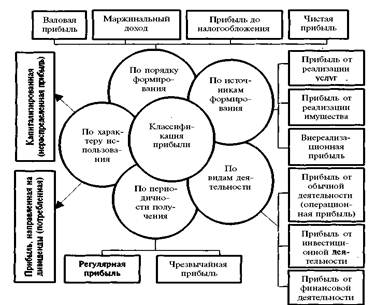

Классификация видов прибыли приведена на рисунке 1 [8, c. 160].

Рисунок 1 – Классификация показателей прибыли

Итак, основные виды прибыли следующие:

- валовая прибыль – это разность между выручкой от продаж и себестоимостью реализованной продукции за тот же период. Размер валовой прибыли используется для характеристики эффективности деятельности производственных подразделений организаций;

- прибыль от продаж продукции – разность между валовой прибылью и расходами периода по основной деятельности за тот же период. Вычитание из валовой прибыли периодических расходов, в соответствии с международными бухгалтерскими стандартами, способствует разделению риска предпринимателя от возможной непродажи продукции с государством. Размер прибыли от продаж используется для оценки эффективности основной деятельности;

- прибыль от финансово-хозяйственной деятельности – сумма прибыли от продаж и общего результата от финансовых операций (проценты к получению и уплате, доходы от участия в других организациях и др.). Значение данной прибыли используется для оценки основной и финансовой деятельности организации;

- прибыль до налогообложения (балансовая прибыль) – это сумма прибыли от финансово-хозяйственной деятельности и прибыли (расхода) от прочих внереализационных операций. Балансовая прибыль является показателем экономической эффективности всей хозяйственной деятельности предприятия;

- чистая прибыль (убыток) отчетного периода – это балансовая прибыль минус текущий налог на прибыль.

Понятие чистой прибыли в России не соответствует понятию чистой прибыли по международным стандартам. В чистую прибыль в России включаются значительные расходы (фонды потребления, социальной сферы и др.), что недопустимо по западным стандартам. Величина нераспределенной прибыли отражает окончательный финансовый результат деятельности организации за отчетный период, включающий все виды расходов и доходов [29, с.185-187].

Также важно разделение прибыли на бухгалтерскую, экономическую и налоговую.

Бухгалтерская прибыль – прибыль от предпринимательской деятельности, рассчитанная по бухгалтерским документам без учета документально не зафиксированных издержек самого предпринимателя, в том числе упущенной выгоды.

Экономическая прибыль – разница между доходами и экономическими издержками, включающими наряду с общими издержками альтернативные (вмененные) издержки; исчисляется как разность между бухгалтерской и нормальной прибылью предпринимателя.

Несоответствие бухгалтерской и экономической прибыли выражается в том, что первая не отражает экономического содержания прибыли, а следовательно, реальный результат деятельности организации за отчетный период. Экономический характер прибыли раскрывает то, что будет получено в будущем.

Представление в отчетности данных об экономической прибыли организации будет способствовать получению пользователями полезной деловой информации [10, с.13].

Также, в соответствии с группировкой деятельности, предложенной МСФО, различают:

- прибыль от основной деятельности, ее также называют операционной прибылью, полученной от производства и реализации продукции, выполнения работ и оказания услуг. Рассчитывается она как разница между чистым объемом продаж и затратами на производство и реализацию продукции;

- прибыль от инвестиционной деятельности, которая образуется от передачи ресурсов в долгосрочные проекты;

- прибыль от финансовой деятельности, полученная от размещения средств на краткосрочной основе.

По составу включаемых элементов выделяют:

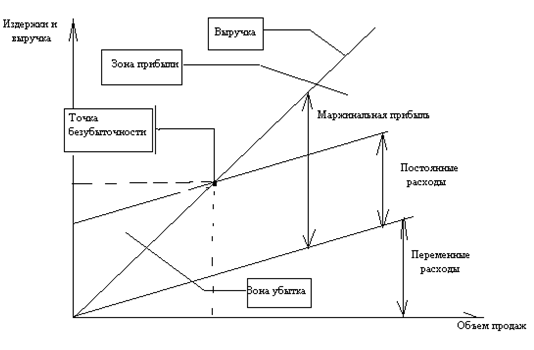

- маржинальную прибыль (маржинальный доход), которая исчисляется разницей между выручкой от реализации продукции, товаров и услуг и переменными затратами, приходящимися на реализованную продукцию или как разница между продажной ценой единицы продукции и удельными переменными расходами. Служит оценкой способности предприятия покрывать постоянные издержки для формирования необходимого размера прибыли от продаж. Маржинальная прибыль лежит в основе разрабатываемых альтернативных управленческих решений;

- общий финансовый результат отчетного периода до выплаты процентов и налогов. Этот показатель используется при анализе риска в целях управления его негативным воздействием для принятия последующих решений.

По величине полученного результата прибыль может быть:

- минимальная – наименьшая, которая необходима для сохранения предприятия, продолжения его функционирования и предотвращения краха;

- сверхприбыль (монопольная) – крайне высокий уровень прибыли, достигаемый за счет монопольного поведения предприятий – изготовителей и поставщиков товаров на рынок;

- нормальная прибыль - уровень прибыли, необходимый и достаточный для того, чтобы ресурсы, задействованные в производстве конкретного продукта, не были пущены на другие цели. Практически это прибыль на вложенный в производство капитал, которая могла бы быть получена при альтернативном размещении средств владельцев предприятия (ссуды, аренда и др.)

Многообразие видов прибыли не ограничивается рассмотренными классификационными рамками [27, с.12].

Деятельность любого хозяйствующего субъекта определяется конечным финансовым показателем. Финансовым результатом деятельности организации является прибыль, которая обеспечивает потребности самого предприятия и государства в целом, или убыток [11, с.58].

Бухгалтерский, или учетный метод измерения конечных результатов основывается на исчислении прибыли или убытка по учетным документам. По мнению Н.В.Липчиу и Ю.С.Шевченко, действующая на данный момент бухгалтерская отчетность не позволяет получать объективную оценку деятельности организаций, поскольку является в некоторой степени выражением субъективного мнения экономистов, ее формирующих, которое проявляется в выборе того или иного варианта учетной политики.

В настоящее время нет четкой трактовки элементов отчетности и критериев их признания. Несоответствие бухгалтерского и налогового учета еще более усложняет формирование прибыли. Имеются серьезные проблемы различия в определении доходов, расходов и прибыли.

Исследования Н.В.Липчиу и Ю.С.Шевченко показали, что для определения конечного финансового результата деятельности организаций важной является группировка доходов и расходов, которая представлена в международных стандартах финансовой отчетности (МСФО). В МСФО группировка осуществляется в зависимости от трех видов деятельности: операционного, инвестиционного и финансового [26]. Это позволяет обеспечить контроль, во-первых, за степенью риска вложения капитала, во-вторых, за эффективностью операций. Кроме того, подобная классификация позволит определить рентабельность активов по каждому из видов деятельности.

В результате проведенного сравнительного анализа отечественной и зарубежной практике учета и отчетности установлено, что в странах с развитой рыночной экономикой деятельность организации делится на операционную, инвестиционную и финансовую.

Н.В.Липчиу и Ю.С.Шевченко считают, что в отечественном учете и отчетности необходимо выделять деятельность организации по текущей, инвестиционной и финансовой. Для этого внести соответствующие изменения и дополнения в ПБУ 9/99 и ПБУ 10/99.

Таким образом, проблема классификации доходов и расходов усложняется тем, что в налоговом учете имеется иная группировка.

Расхождение бухгалтерской и налогооблагаемой прибыли выражается во временных разницах и расчетах признания доходов в целях бухгалтерского и налогового учета [37, с.37].

Наличие различных групп пользователей информации о финансовых результатах и агентских групп, имеющих прямое отношение к хозяйствующему субъекту, создает определенный конфликт интересов. При этом интересы каждой группы могут быть четко сформулированы и представлены через показатели финансовых результатов.

Анализируя содержание таблицы, представленной в приложении Б, можно увидеть, что наибольшие противоречия возникают у таких групп, как собственники организации и менеджмент. Проблема агентских отношений, связанная с несовпадениями интересов, рассматривается в рамках теории корпоративного менеджмента и в качестве отдельной темы такого междисциплинарного курса, как управленческий учет. В том случае, если менеджмент владеет контрольными долями участия в собственности компании (или по крайней мере, значительными пакетами акций), ряд противоречий может быть снят.

Менеджмент крайне заинтересован в высоких результатах деятельности компаний. Во-первых, от показателей прибыли (в особенности, чистой прибыли) зависит бонусная (премиальная) программа, во-вторых, чистая прибыль служит важным ориентиром инвестиционной привлекательности для инвесторов, в результате чего при росте этого результативного показателя (даже в случае не фактического значения, а прогноза на будущие периоды) увеличивается величина рентабельности активов и капитала (отношение прибыли к совокупной величине активов или капитала), как следствие растут акции этой компании, повышается доверие кредиторов и прочих контрагентов. А рост стоимости акций на финансовых рынках прямо приводит к увеличению благосостояния собственников, следовательно, менеджмент стремится к получению высоких показателей прибыли (из которой будут начисляться дивиденды акционерам) и представлению привлекательной финансовой информации, способствующей положительной динамике роста курсовой стоимости акций компании. Отсюда и велик соблазн представить конечные результаты в более привлекательном виде. Это может осуществляться следующими способами: при помощи использования лизинговых схем вывода активов в аффилированные компании (таким образом, рентабельность активов увеличивается при сохранении фактического контроля за выведенным из компании имуществом); умелым манипулированием методами и процедурами учета и бухгалтерской оценки, разрешенными международными и национальными стандартами, в целях увеличения прибыли; в процессе осуществления выплат сумм вознаграждений менеджменту при помощи различных финансовых инструментов (что ведет к сомнительному занижению величины управленческих расходов и, в конечном итоге, к увеличению прибыли); передача убыточных сегментов бизнеса дочерним компаниям; представление недостоверной финансовой информации в отчетности и пр. в этой связи возникает новая, не менее сложная проблема качества аудита финансовой отчетности. Ситуация, когда аудиторские фирмы выполняют по заказу менеджмента консалтинговые услуги, получают большие вознаграждения и вместе с тем должны быть абсолютно объективны в выражении своего профессионального мнения о степени достоверности данных бухгалтерской отчетности (в чем аудиторы должны убедить акционеров и прочих заинтересованных пользователей финансовой информации), более чем сложная [29, с.21].

Существующая в настоящее время возможность неоднозначной интерпретации определенных положений законодательных документов, а также противоречия между отдельными нормативными актами и непосредственно внутри них между отдельными пунктами порождают проблемные ситуации, которые усугубляются разделением законодательных и нормативных актов на акты, регламентирующие порядок ведения бухгалтерского учета, и акты, которыми следует руководствоваться для целей налогообложения.

Таким образом, проведенные Н. В. Липчиу и Ю.С.Шевченко исследования показали необходимость признания и применения в бухгалтерском учете принципов Международной финансовой отчетности, что даст возможность определить реальный финансовый результат и обеспечить единство подхода к учету конечного финансового результата деятельности организации [10, с.15].

Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов, во-первых, оценку изменений по каждому показателю за анализируемый период (²горизонтальный анализ² показателей); во-вторых, оценку структуры показателей прибыли и изменений их структуры (²вертикальный анализ² показателей); в-третьих, изучение хотя бы в самом общем виде динамики изменения показателей за ряд отчетных периодов (²трендовый анализ² показателей); в-четвертых, выявление факторов и причин изменения показателей прибыли и их количественную оценку [30, с.178].

Схема анализа финансовых результатов деятельности предприятия [18, с.162] представлена в приложении В.

Финансовые результаты деятельности предприятия характеризуются показателями полученной прибыли и уровня рентабельности [21, с.180]. Поэтому система показателей финансовых результатов включает в себя не только абсолютные (прибыль), но и относительные показатели (рентабельность) эффективности использования. Чем выше уровень рентабельности, тем выше эффективность хозяйствования.

Похожие работы

... горизонтальный и вертикальный анализ финансовой отчетности предприятия. 2.2 Вертикальный и горизонтальный анализ финансовой отчетности предприятия на примере ОАО «Нефтекамскшина» Горизонтальный анализ предполагает расчет показателей темпов роста и прироста показателей, которые используются для оценки динамики основных показателей, кроме того, с помощью этого анализа можно отследить ...

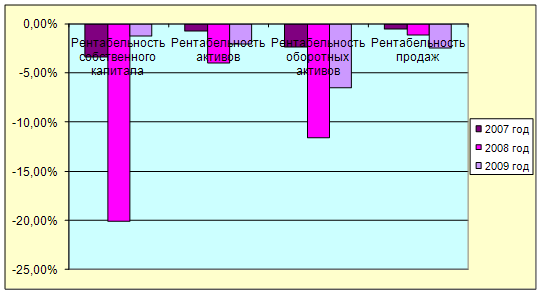

... дохода учитывает взаимосвязь факторов объемов производства, затрат и прибыли. Более точный расчет этих факторов обеспечивает высокий уровень планирования и прогнозирования финансовых результатов деятельности предприятия [12, с.88]. На основании изложенной выше методики проведем анализ рентабельности собственного капитала ОАО «Нефтекамскшина» по методике «Du Pont». Рассчитаем показатели данной ...

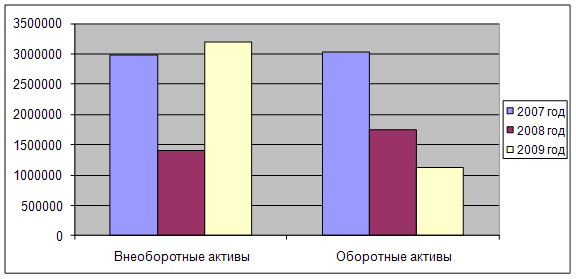

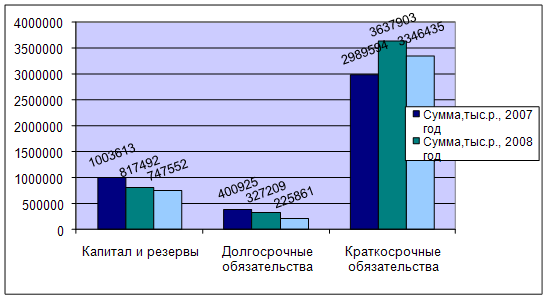

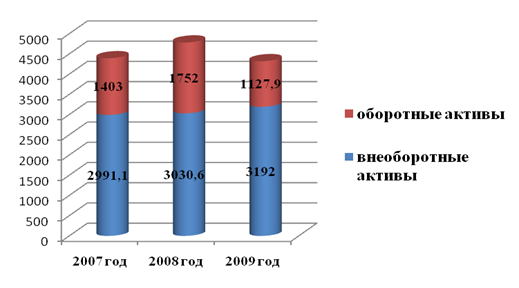

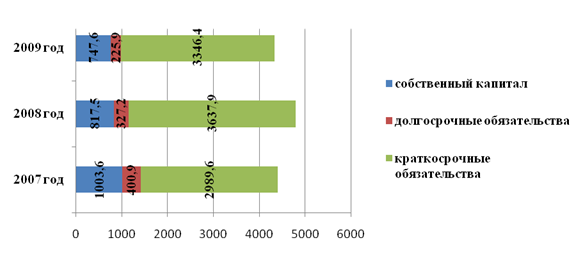

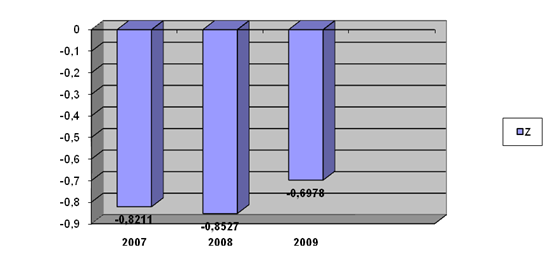

... финансового состояния предприятия необходимы для проведения во второй главе практического анализа финансового состояния ОАО «Нефтекамскшина». 2. Анализ финансового состояния предприятия на примере ОАО «Нефтекамскшина» 2.1 Общая характеристика деятельности ОАО «Нефтекамскшина» и оценка его имущественного положения Открытое акционерное общество «Нефтекамскшина» – крупнейшее предприятие в ...

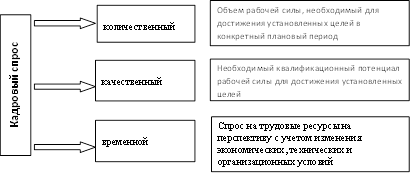

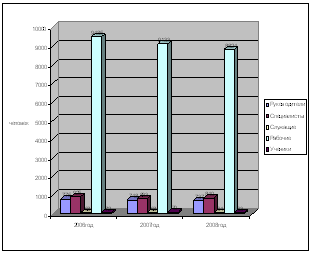

... новые автомобильные заводы, которые создаются с участием ведущих зарубежных производителей, которые развертывают свою деятельность не только в России, но и СНГ. 2.2 Анализ обеспеченности ОАО "Нефтекамскшина" трудовыми ресурсами Интенсификация общественного производства, повышение его экономической эффективности и качества продукции предполагает максимальное развитие хозяйственной инициативы ...

0 комментариев