Контрольная работа

Для модернизации производства предприятию необходимы денежные средства в объеме К = 155 млн.руб. Получить эти денежные средства можно – взяв в кредит банке; приобрести необходимое оборудование в лизинг или заключить инвестиционный договор.

Необходимо выбрать наиболее приемлемый вариант.

Заключение инвестиционного договора.

Имеются пять инвесторов, которые готовы заключить инвестиционный договор (проект 1, 2, 3, 4 и 5) на следующих условиях.

Инвестор 1 предлагает инвестиционный проект на n = 4 года под i = 14% годовых.

Инвестор 2 предлагает инвестиционный проект на n = 5 года под i = 12% годовых.

Инвестор 3 предлагает инвестиционный проект на n = 6 года под i = 11% годовых.

Инвестор 4 предлагает инвестиционный проект на n = 4 года под i = 15% годовых.

Инвестор 5 предлагает инвестиционный проект на n = 5 года под i = 13% годовых.

Руководство предприятия, исходя из своих финансовых возможностей предлагает заключить инвестиционный проект на их условиях:

Инвестор 6 предлагает инвестиционный проект на n = 5 года под i = 10% годовых.

Необходимо сравнить между собой все проекты и выбрать из них один оптимальный с точки зрения инвестора при ставке дисконтирования q = 15%.

Ставка дисконтирования или ставка рефинансирования устанавливается Банком России. Ставка сравнения, используемая при определении эффективности проекта, довольно сильно зависит от риска.

Рекомендуемые ставки:

| Вид инвестиций | Ставка сравнения |

| Снижение затрат, известная технология | 10% |

| Расширение осуществляемого бизнеса | 15% (затраты компании на капитал) |

| Новая продукция | 20% |

| Венчурные предприятия | 30% |

В нашем случае это - расширение осуществляемого бизнеса, следовательно, ставка дисконтирования может быть принята q = 15%.

Величина процентов, которые выплатит предприятие инвестору за 6 года, составит:

Проект 1. I1 = К × n × i = 155 × 4 × 0,14 = 86,8 млн.руб.

Проект 2. I2 = К × n × i = 155 × 5 × 0,12 = 93 млн.руб.

Проект 3. I2 = К × n × i = 155 × 6 × 0,11 = 102,3 млн.руб.

Проект 4. I2 = К × n × i = 155 × 4 × 0,15 = 93 млн.руб.

Проект 5. I2 = К × n × i = 155 × 5 × 0,13 = 100,75 млн.руб.

Проект 6. I3 = К × n × i = 155 × 5 × 0,10 = 77,5 млн.руб.

Наращенная сумма по каждому проекту равна:

Проект 1. S1 = К + I1 = 155 + 86,8 = 241,8 млн.руб.

Проект 2. S2 = К + I2 = 155 + 93 = 248 млн.руб.

Проект 3. S2 = К + I2 = 155 + 102,3= 257,3 млн.руб.

Проект 4. S2 = К + I2 = 155 + 93= 248 млн.руб.

Проект 5. S2 = К + I2 = 155 + 100,75= 255,75 млн.руб.

Проект 6. S3 = К + I3 = 155 + 77,5 = 232,5 млн.руб.

В этом случае инвесторы согласны, чтобы предприятие осуществляло платежи, которые распределены по годам следующим образом:

| Вариант проекта | Инвестиции, К | Объем проекта, S | Доходы по годам | |||||

| млн.руб. | 1 | 2 | 3 | 4 | 5 | 6 | ||

| Проект 1 | 155 | 241,8 | 30 | 50 | 90 | 71,8 | 0 | 0 |

| Проект 2 | 155 | 248 | 40 | 40 | 50 | 50 | 68 | 0 |

| Проект 3 | 155 | 257,3 | 40 | 50 | 60 | 20 | 20 | 67,3 |

| Проект 4 | 155 | 248 | 40 | 50 | 60 | 98 | 0 | 0 |

| Проект 5 | 155 | 255,75 | 50 | 50 | 60 | 40 | 55,75 | 0 |

| Проект 6 | 155 | 232,5 | 70 | 60 | 50 | 30 | 22,5 | 0 |

Плата за предоставление средств составляет, соответственно, 86,8, 93, 102,3, 93, 100,75 и 77,5 млн.руб. (третий проект самый дорогой).

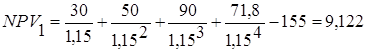

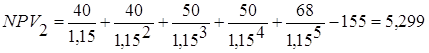

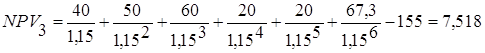

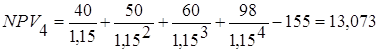

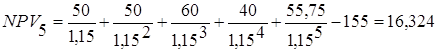

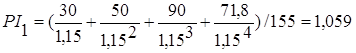

1. (Пример 45). Для каждого проекта определяется чистый приведенный, или дисконтный, доход:

Как видно из представленных расчетов величина чистого приведенного дохода во всех случаях положительная, т.е. полученные доходы окупят стоимость капитала. Принимается пятый проект, так как величина чистого приведенного дохода у этого проекта максимальна.

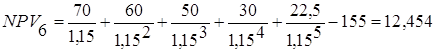

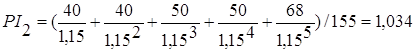

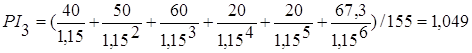

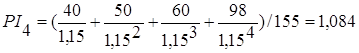

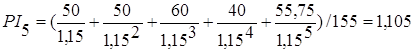

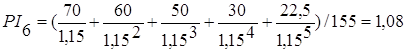

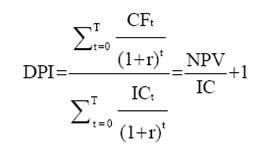

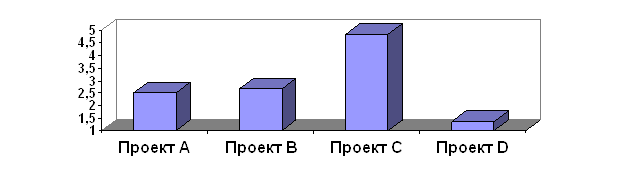

2. (Пример 46). Определяется рентабельность проектов (индекс прибыльности):

Рентабельность четвертого и пятого проектов выше рентабельности остальных.

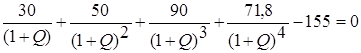

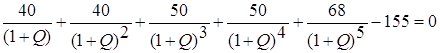

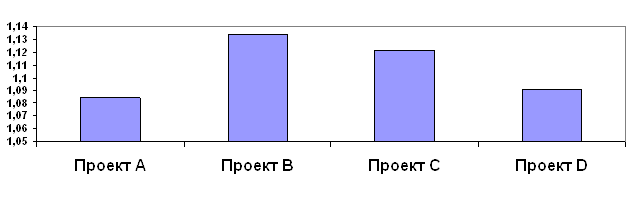

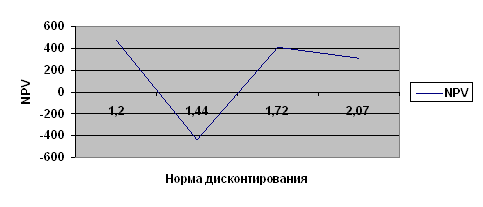

3. (Пример 47). Исходные уравнения для определения внутренней нормы доходности соответственно имеют вид:

Решая, данное уравнение находим Q1 = 0,175 или 17,5% норма доходности.

Решая, данное уравнение находим Q2 = 0,163 или 16,3 % норма доходности.

![]()

Решая, данное уравнение находим Q3 = 0,168 или 16,8 % норма доходности.

![]()

Решая, данное уравнение находим Q4 = 0,185 или 18,5 % норма доходности.

![]()

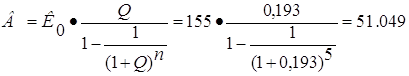

Решая, данное уравнение находим Q5 = 0,193 или 19,3 % норма доходности.

![]()

Решая, данное уравнение находим Q6 = 0,19 или 19 % норма доходности. Максимальное значение внутренней нормы доходности у проекта 5.

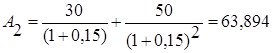

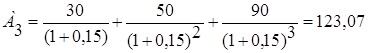

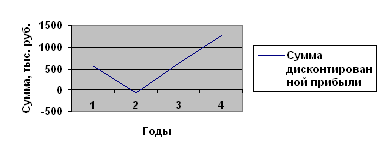

4. (Пример 50). Найдем срок окупаемости РВР для первого проекта (соответственно по годам):

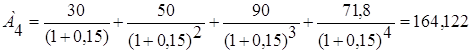

Проект 1.

![]()

Так как А4 > К0 (164,122 > 155), то проект окупится и срок окупаемости можно рассчитать.

![]() или 284 дня.

или 284 дня.

Следовательно, срок окупаемости 3 года 284 дня.

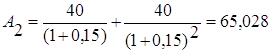

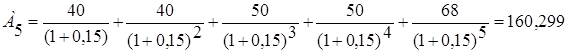

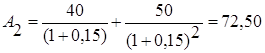

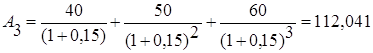

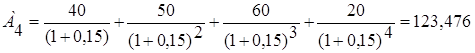

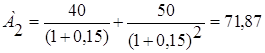

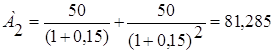

Проект 2.

Найдем срок окупаемости РВР для второго проекта (соответственно по годам):

![]()

Так как А5 > К0 (160,299 > 155), то находим недостающую часть года.

![]() или 308 дней.

или 308 дней.

Следовательно, срок окупаемости 4 года 308 дней.

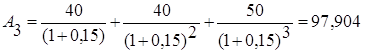

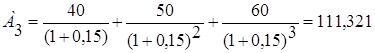

Проект 3.

Найдем срок окупаемости РВР для третьего проекта (соответственно по годам):

![]()

![]()

Так как А6 < К0 (162,518 < 155), то находим недостающую часть года.

![]() или 271 день.

или 271 день.

Следовательно, срок окупаемости 5лет 271 день.

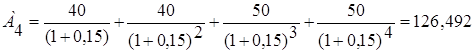

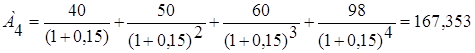

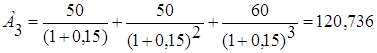

Проект 4.

Найдем срок окупаемости РВР для четвертого проекта (соответственно по годам):

![]()

Так как А4 > К0 (167,353 > 155), то находим недостающую часть года.

![]() или 285 дней.

или 285 дней.

Следовательно, срок окупаемости 3 года 285 дней.

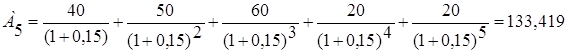

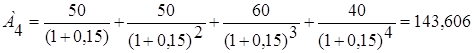

Проект 5.

Найдем срок окупаемости РВР для пятого проекта (соответственно по годам):

![]()

Так как А5 > К0 (171,324 > 155), то находим недостающую часть года.

![]() или 151 день.

или 151 день.

Следовательно, срок окупаемости 4 года 151 день.

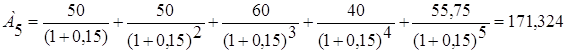

Проект 6.

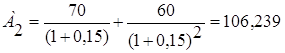

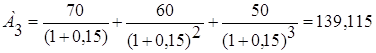

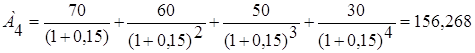

Найдем срок окупаемости РВР для шестого проекта (соответственно по годам):

![]()

Так как А4 > К0 (156,268 > 155), то находим недостающую часть года.

![]() или 338 дня.

или 338 дня.

Следовательно, срок окупаемости 3 года 338 дней.

Таким образом, полученные результаты можно объединить в таблицу:

| Вариант проекта | Инвестиции, млн.руб. | NPV,чистый приведенный доход | PI,рентабельность | IRR, внутренняя норма доходности | PBP, Срок окупаемости |

| Проект 1 | 155 | 9,122 | 1,059 | 17,5% | Окупится через 3 года 284 дня |

| Проект 2 | 155 | 5,299 | 1,034 | 16,3% | Окупится через 4 года 308 дней |

| Проект 3 | 155 | 7,518 | 1,049 | 16,8% | Окупится через 5 лет 271 день |

| Проект 4 | 155 | 13,073 | 1,084 | 18,5% | Окупится через года 285 дней |

| Проект 5 | 155 | 16,324 | 1,105 | 19,3% | Окупится через 4 года 151 день |

| Проект 6 | 155 | 12,454 | 1,08 | 19% | Окупится через 3 года 338 дней |

Как видно из полученных данных по всем показателям пятый проект лучше первого, второго, третьего, четвертого и шестого проектов, с точки зрения инвестора.

С точки зрения предприятия, то для него лучший вариант – второй проект; все показатели наименьшие, кроме стоимости проекта в целом 248 млн.руб. Остается только на эти условия уговорить инвестора.

Если в результате расчета получены противоречивые результаты, то выбор оптимального проекта происходит по внутренней норме доходности. Этот показатель является основным критерием отбора.

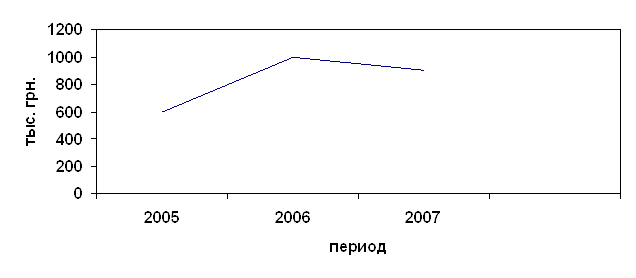

5. Для дальнейших расчетов принимаем проект 5, как наиболее отвечающий оптимальным условиям с максимальной внутренней нормой доходности равной 19,3%. Для этого проекта инвестору будут поступать финансовые средства следующим образом.

| Год | Годовой доход, млн.руб. | Доход в качестве процентов, млн.руб. | Часть дохода в качестве долга, млн.руб. (с2 – с3) | Остаток долга на конец года, млн.руб. |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 50 | 29,915 | 20,085 | 155 – 20,085= 134,915 |

| 2 | 50 | 26,039 | 23,961 | 134,915 – 23,961= 110,954 |

| 3 | 60 | 21,414 | 38,586 | 110,954 – 38,586= 72,365 |

| 4 | 40 | 13,966 | 26,034 | 72,365 – 26,034 = 46,331 |

| 5 | 55,75 | 8,942 | 46,331 | |

| Итого | 255,75 | 100,75 | 155 |

Доход в качестве процентов составит:

1 год 155 х 0,193 = 29,915

2 год 134,915х 0,193 = 26,039

3 год 110,954х 0,193 = 21,414

4 год 72,365х 0,193 = 13,966

5 год 46,331х 0,193 = 8,942

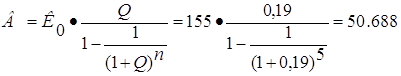

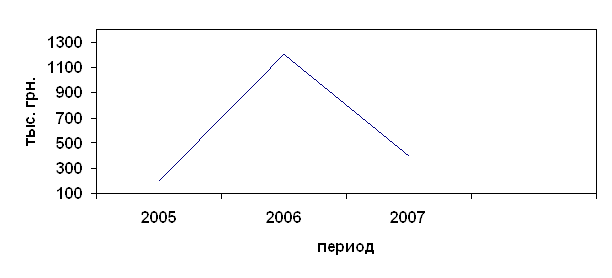

Для проекта, предлагаемого самим предприятием, инвестору финансовые средства будут поступать уже следующим образом (объем 155 млн. руб. на 5 лет под 19%).

| Год | Годовой доход, млн.руб. | Доход в качестве процентов, млн.руб. | Часть дохода в качестве долга, млн.руб. (с2 – с3) | Остаток долга на конец года, млн.руб. |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 70 | 29,45 | 40,55 | 114,45 |

| 2 | 60 | 21,75 | 38,25 | 76,2 |

| 3 | 50 | 14,48 | 35,52 | 40,68 |

| 4 | 30 | 7,73 | 22,28 | 18,41 |

| 5 | 22,5 | 3,5 | 19 | 0 |

| Итого | 232,5 | 77,5 | 155 |

Доход в качестве процентов составит:

1 год 155 х 0,19 = 29,45

2 год 114,45 х 0,19 = 21,75

3 год 76,2 х 0,19 = 14,48

4 год 40,68 х 0,19 = 7,73

5 год 18,41 х 0,19 = 3,5

6. Приобретение оборудования по лизингу.

Принимаем доходность проекта равную 19,3%.

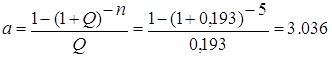

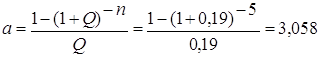

Рассчитываем ренту проекта:

Определяем годовые выплаты за лизинг:

R = K/a = 155/3,036 = 51,054 млн.руб.

Общая сумма выплат за 5 лет составит: 51,054 х 5 = 255,27 млн.руб., вместо 255,75 по инвестиционному проекту.

Тогда плата за лизинг составит: 255,27 – 155 = 100,27 млн.руб., вместо 100,75 по инвестиционному проекту.

Следовательно, в этом случае лизинг равнозначен инвестиционному проекту.

Принимаем доходность проекта равную 19% (объем 155 млн. руб. на 5 лет под 19%).

Рассчитываем ренту проекта:

Определяем годовые выплаты за лизинг:

R = K/a = 155/3,058 = 50,687 млн.руб.

Общая сумма выплат за 5 лет составит: 50,687 х 5 = 253,453 млн.руб., вместо 232,5 по инвестиционному проекту.

Тогда плата за лизинг составит: 253,453 – 155 = 98,435 млн.руб., вместо 77,5 по инвестиционному проекту.

Следовательно, в этом случае лизинг не выгоден.

7. Стоимость кредита.

Предприятие берет кредит 155 млн. руб. на 5 года под 19,3%. Расчеты за кредит предполагается производить путем периодических платежей заемщика в конце каждого года. Сколько необходимо заплатить, чтобы рассчитаться и с долгом, и процентами по нему?

В этом случае, ежегодный платеж, состоящий из выплат по процентам и основному долгу составят:

Распределение платежей по годам составит:

| Год | Остаток долга на начало года | Сумма годовых процентов, С2 х % | Годовой платеж, В | Выплаты процентов С2 = с5 | Погашение долга С4 – с5 | Остаток долга на конец года С2 – с6 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | 155 | 29,915 | 51,049 | 29,915 | 21,134 | 133,866 |

| 2 | 133,866 | 25,836 | 25,836 | 25,213 | 108,653 | |

| 3 | 108,653 | 20,97 | 20,97 | 30,079 | 78,574 | |

| 4 | 78,574 | 15,165 | 15,165 | 35,885 | 42,689 | |

| 5 | 42,689 | 8,239 | 8,239 | 42,689 | 0 | |

| Итого | 100,27 | 255,27 |

Инвестиционный проект выгоден, его стоимость 255,75 млн. руб., а плата - 100,75 млн. руб.

По предложению предприятия при 5 летнем проекте: кредит 155 млн. руб. на 5 лет под 19%.

Распределение платежей по годам составит:

| Год | Остаток долга на начало года | Сумма годовых процентов | Годовой платеж | Выплаты процентов | Погашение долга | Остаток долга на конец года |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | 155 | 29,45 | 50,688 | 29,45 | 21,238 | 133,762 |

| 2 | 133,762 | 25,415 | 25,415 | 25,273 | 108,489 | |

| 3 | 108,489 | 20,613 | 20,613 | 30,075 | 78,414 | |

| 4 | 78,414 | 14,899 | 14,899 | 35,789 | 42,625 | |

| 5 | 42,625 | 8,098 | 8,098 | 42,625 | 0 | |

| Итого | 98,435 | 253,453 |

Инвестиционный проект не выгоден, его стоимость 232,5 млн. руб., а плата - 77,5 млн. руб.

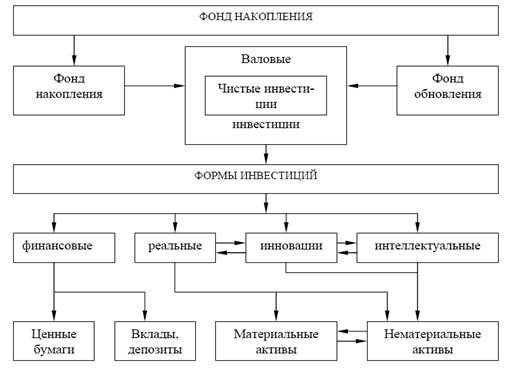

Похожие работы

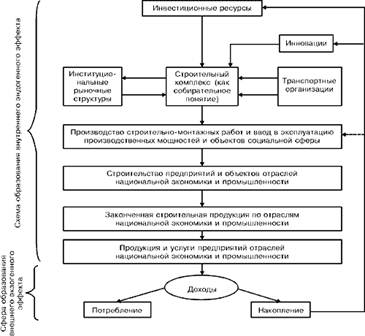

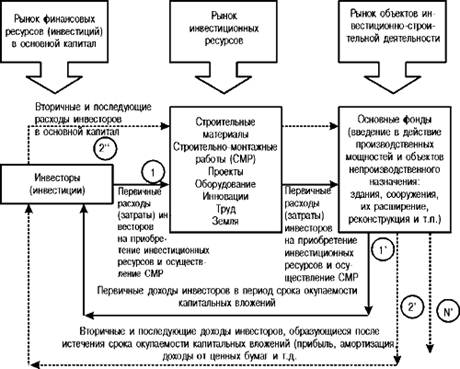

... средств. Завершая рассмотрение общей схемы кругооборота инвестиций в основной капитал, следует отметить, что она в принципе остается одинаковой для конкретного объекта (эффективного инвестиционного проекта), их совокупности, отрасли, национальной экономики в целом, а также таких естественных монополий. Возмещение основного капитала должно совершаться в условиях постоянного азвития научно- ...

... (6) r- обычная ставка доходности; i-ставка доходности в условиях инфляции; j-показатель инфляции На данный момент в Российской Федерации уровень инфляции достиг 10%. 4 Анализ эффективности инвестиционных проектов в условиях риска В финансовом анализе инвестиций неизбежно сталкиваются с неопределённостью показателей затрат и отдачи. В связи с этим возникает проблема измерения риска и его ...

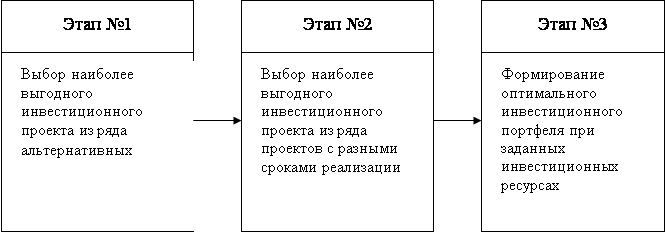

... . Работа имеет три раздела: В первой главе характеризируются и рассматриваются основные принципы анализа капиталовложений. Вторая глава представляет собой анализ эффективности инвестиционных проектов. Третья глава состоит из рассмотрения проблем оптимизации капиталовложений. РАЗДЕЛ 1. ОСНОВНЫЕ ПРИНЦИПЫ АНАЛИЗА ИНВЕСТИЦИОННЫХ ПРОЕКТОВ 1.1. Характеристика видов инвестиционных проектов ...

... . Далее необходимо разработать рекомендации по снижению инвестиционных рисков при реализации рассматриваемого проекта. 3. Разработка мероприятий по эффективному управлению инвестиционными рисками в ООО «Суворовская птицефабрика» 3.1 Расчёт экономической эффективности инвестиционного проекта с целью минимизации рисков в ООО «Суворовская птицефабрика» С целью минимизации рисков при ...

0 комментариев